Варианты начисления процентов и гашения займа

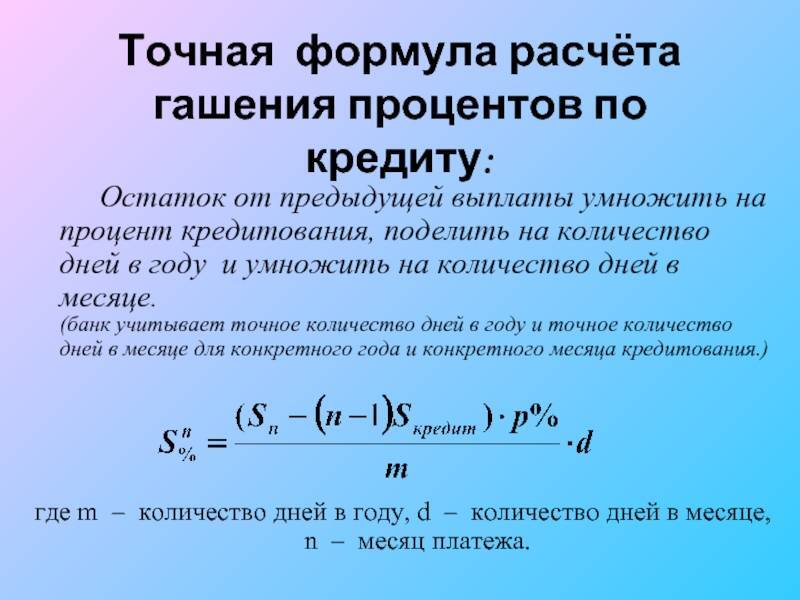

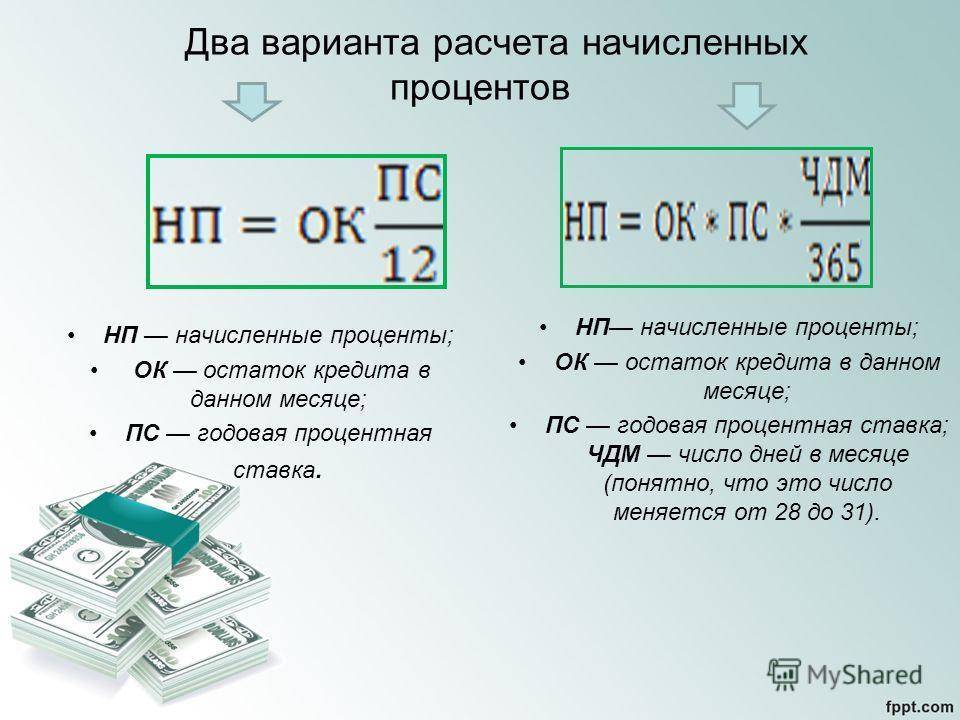

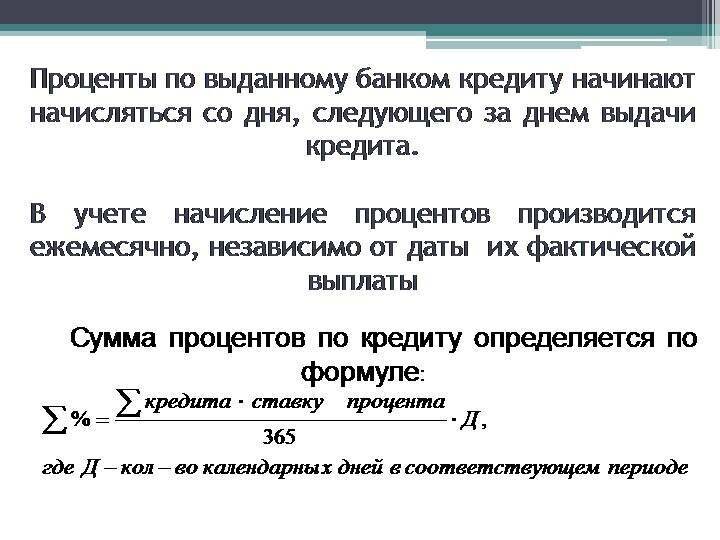

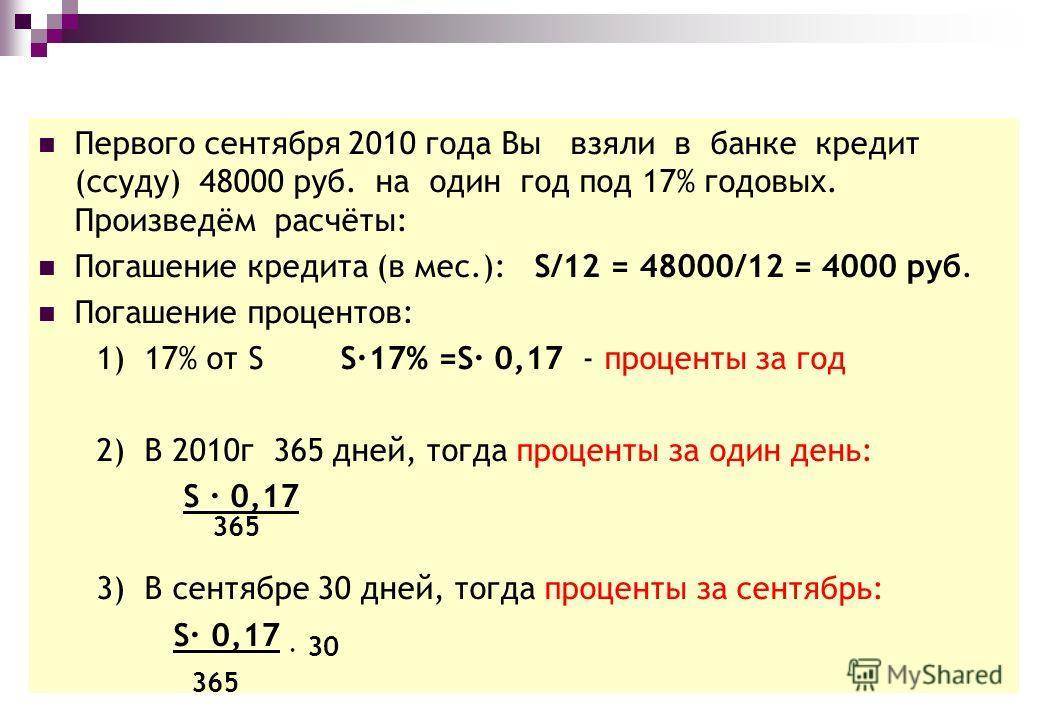

Различия в начислении процентов связаны с длительностью периода, принимаемого за базовый (день, месяц, год), а также с количеством дней в году (360, 365 или 366). Некоторые кредиторы используют статистические 360, другие – фактическое количество дней.

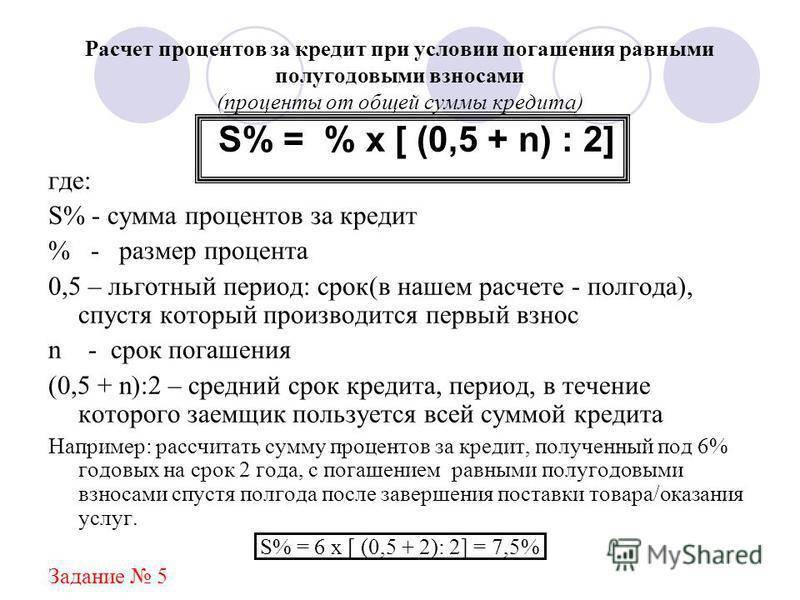

При среднесрочных микрозаймах и кредитах важно обращать внимание не только на процентную ставку за пользование займом, но и на способы внесения платежей, которые могут быть:

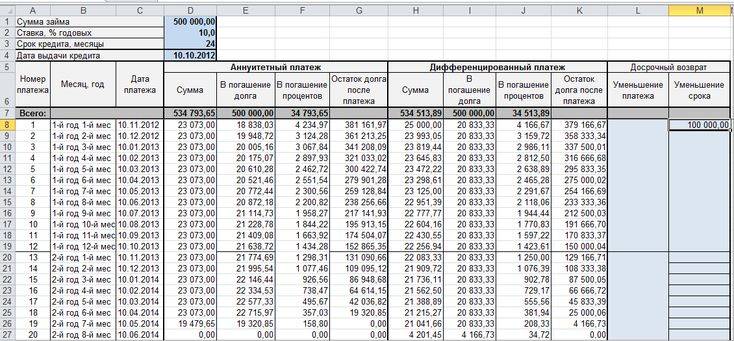

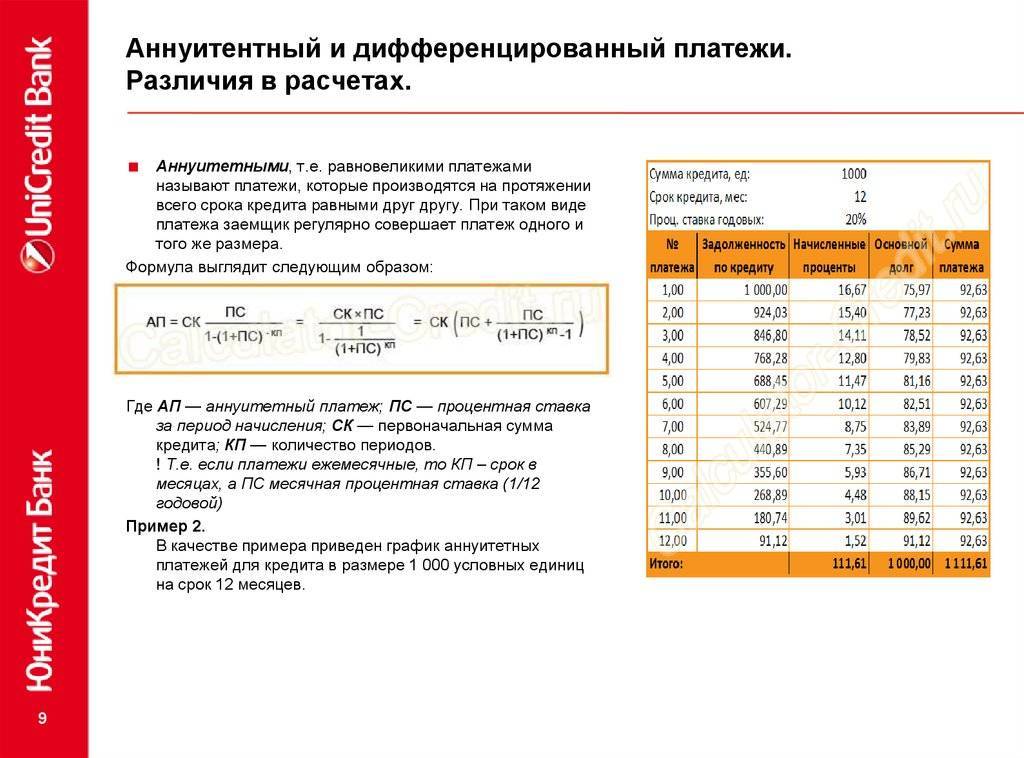

- аннуитетные;

- дифференцированные.

Например, при одинаковой ставке по ссуде итоговая сумма денег к оплате для аннуитета будет выше аналогичной при дифференцированном методе.

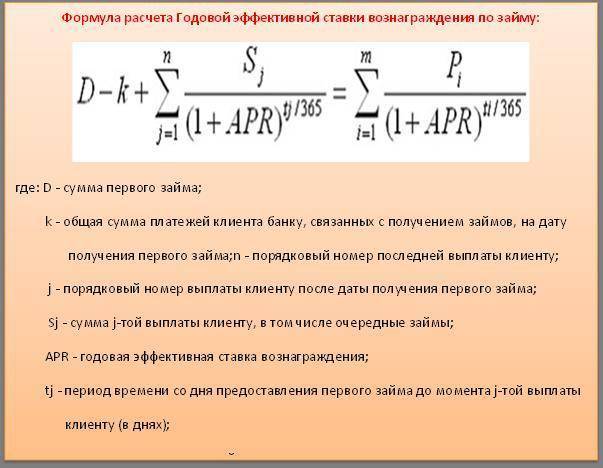

Расчеты по долгосрочным кредитам и займам это самый сложный вариант, поэтому человеку нужно знать:

- формулы вычислений;

- как правильно сравнить дневную ставку с годовой;

- указаны важные нюансы анализа.

Теперь подробнее о каждом из методов.

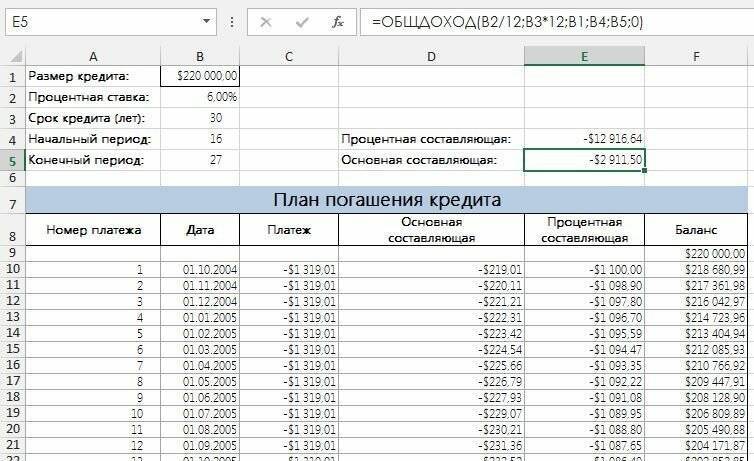

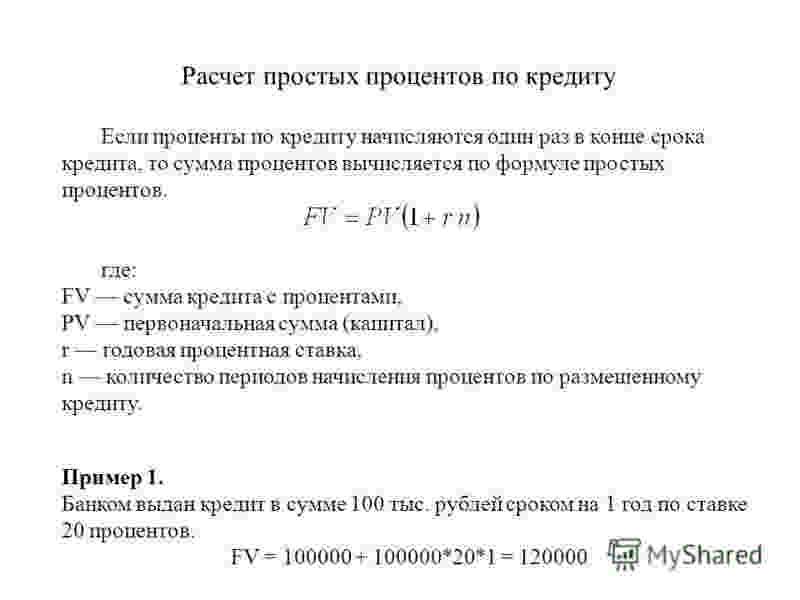

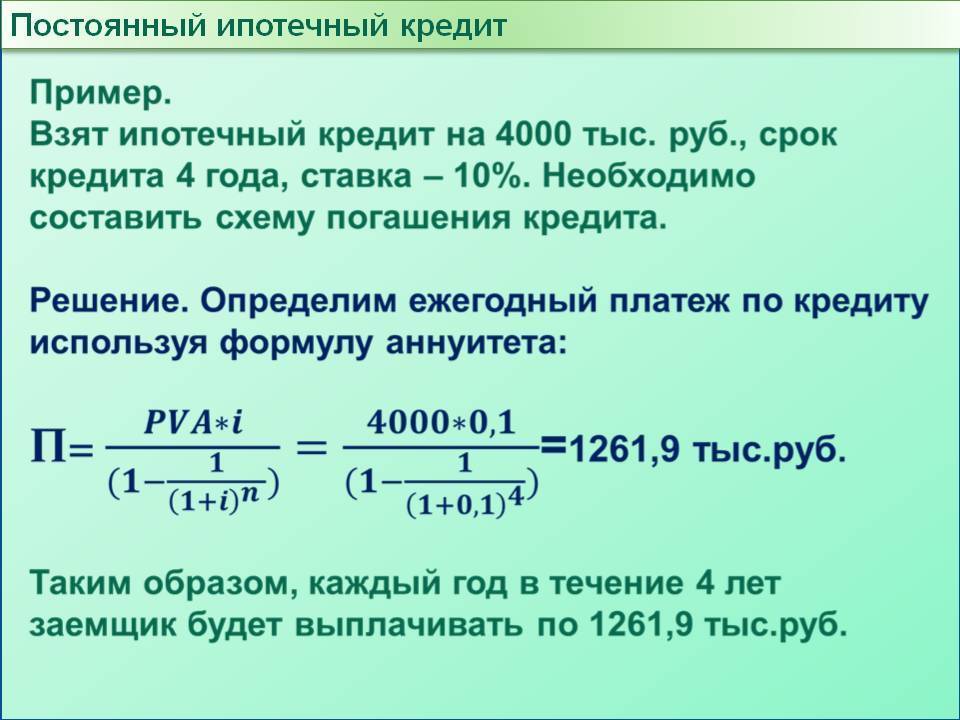

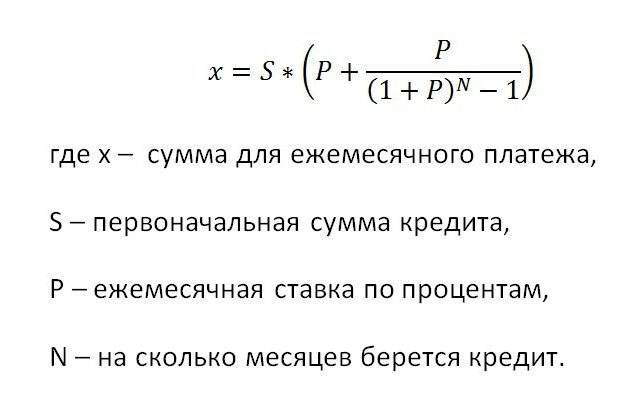

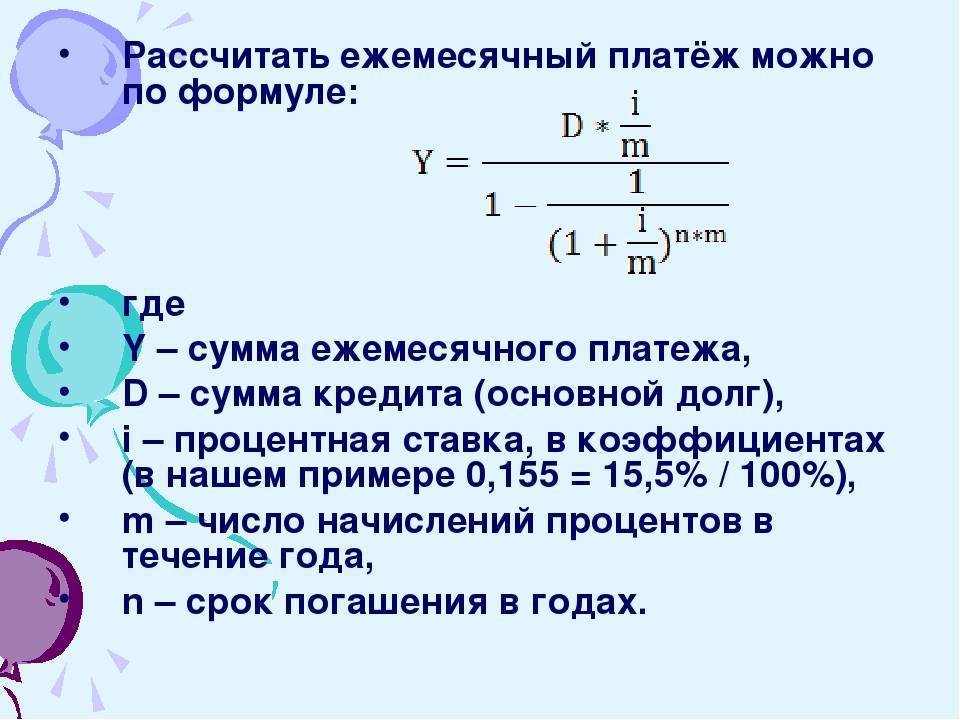

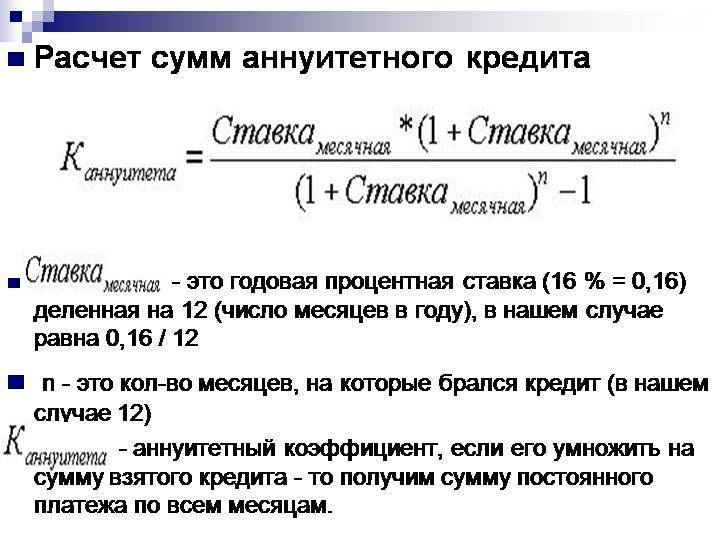

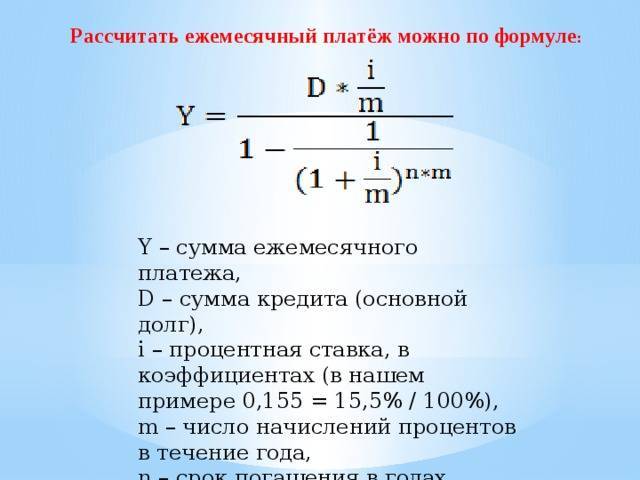

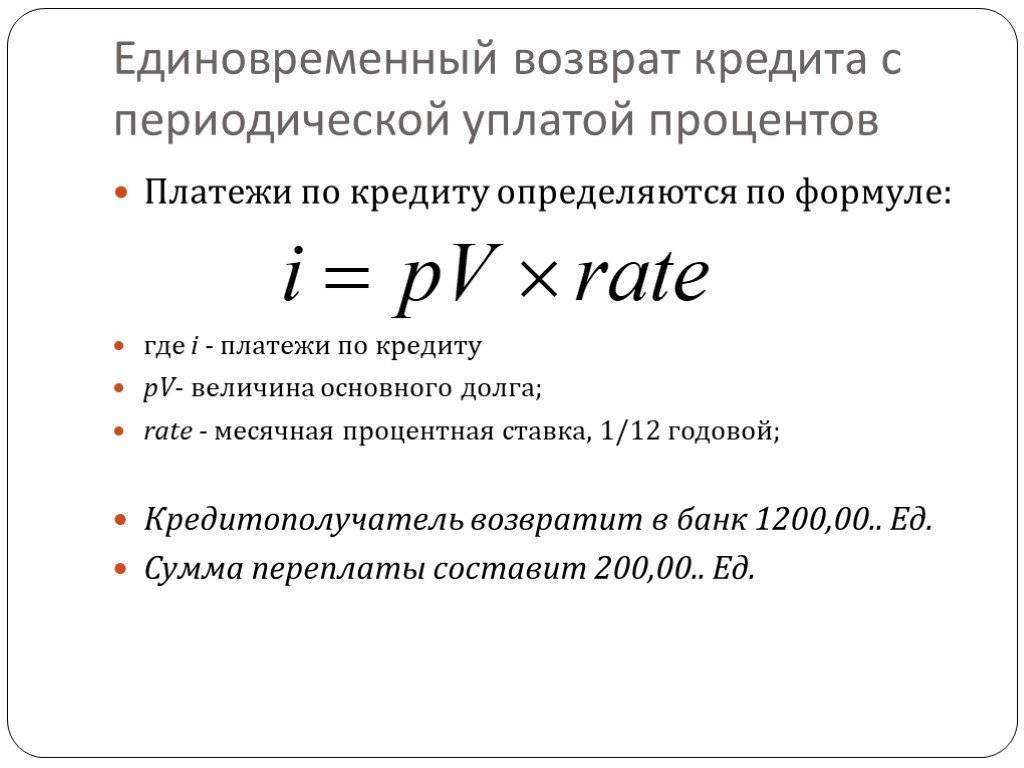

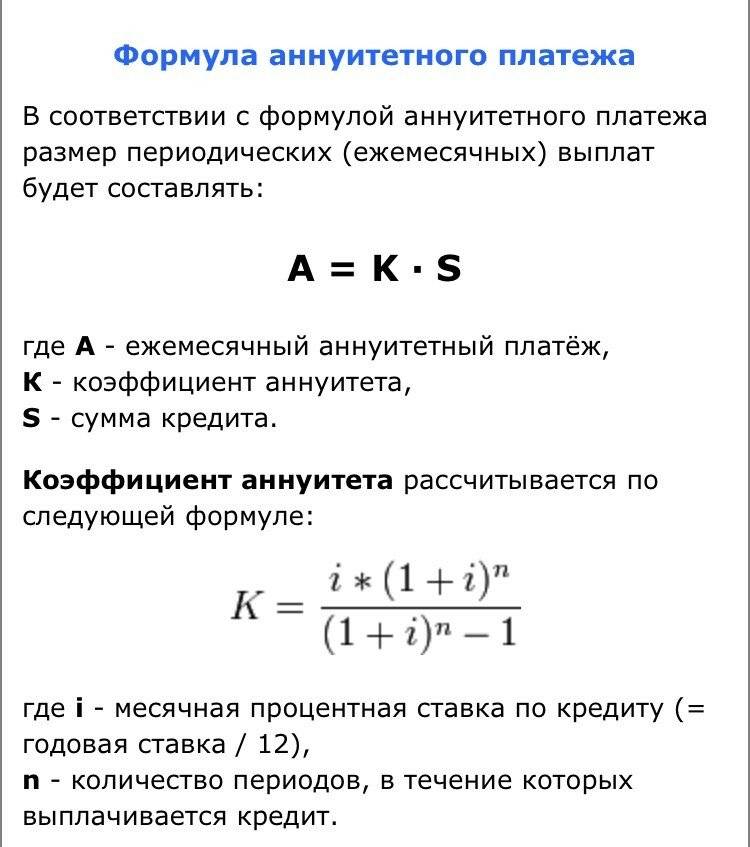

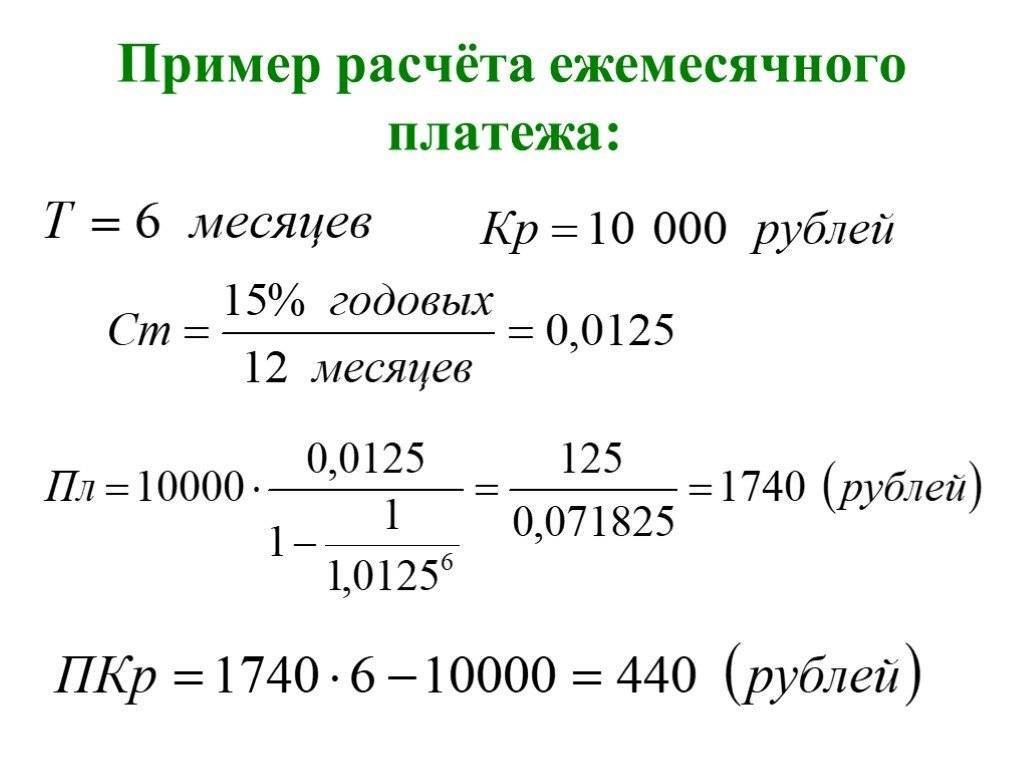

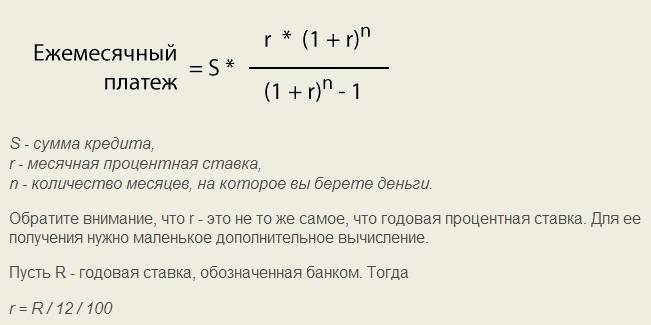

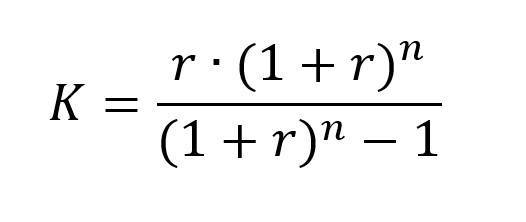

Аннуитетный платеж

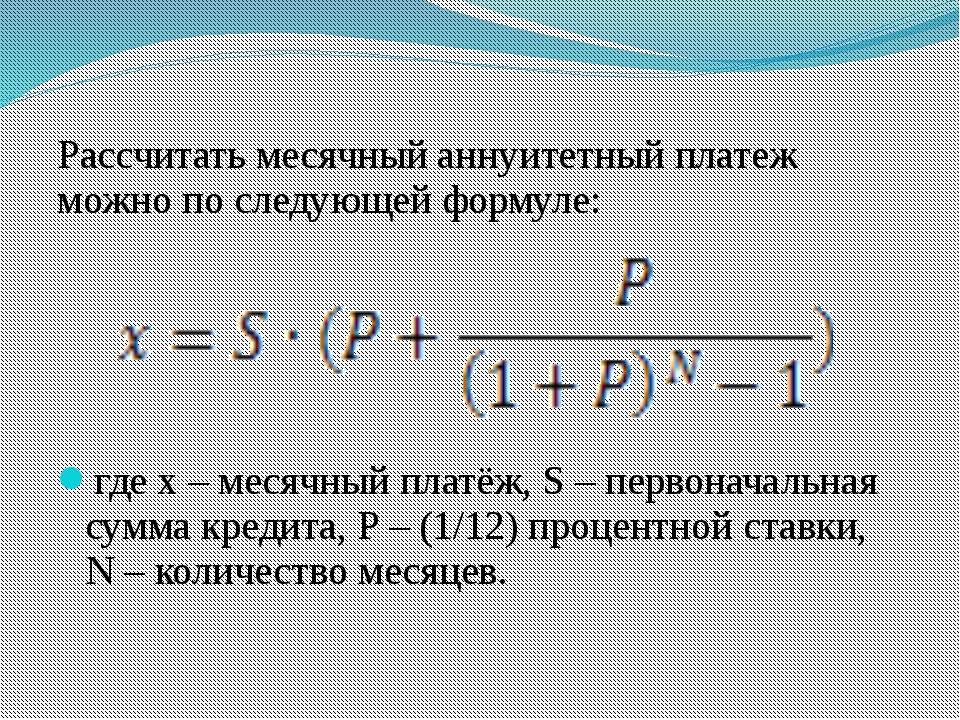

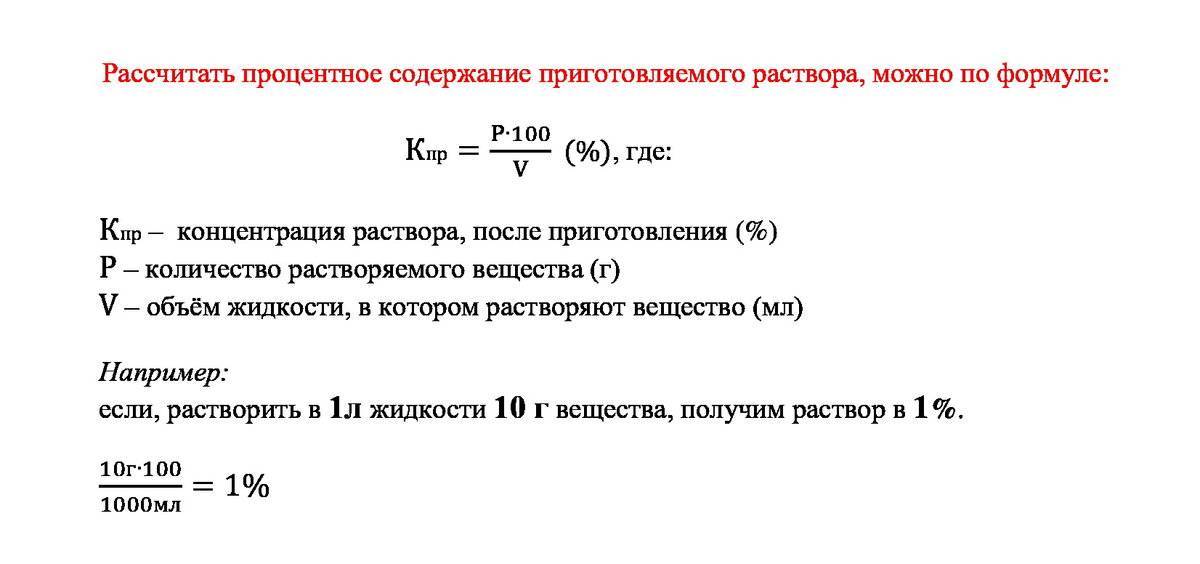

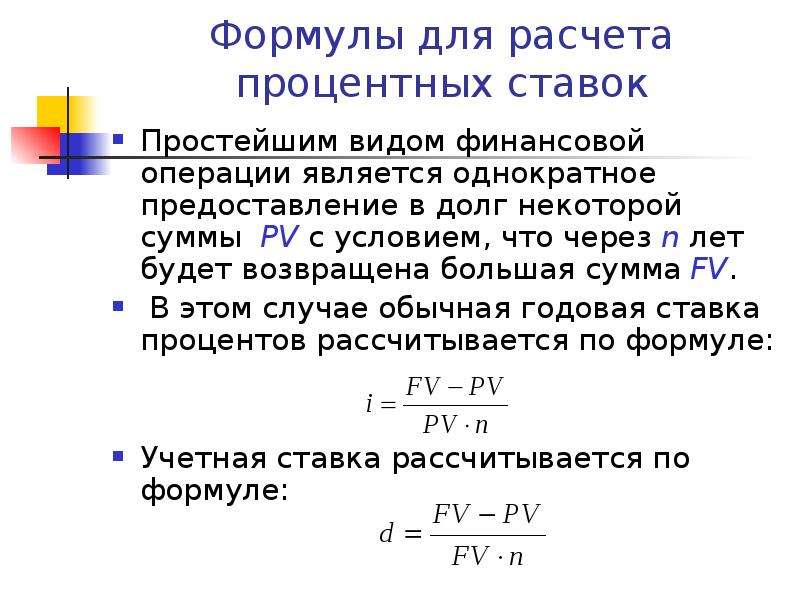

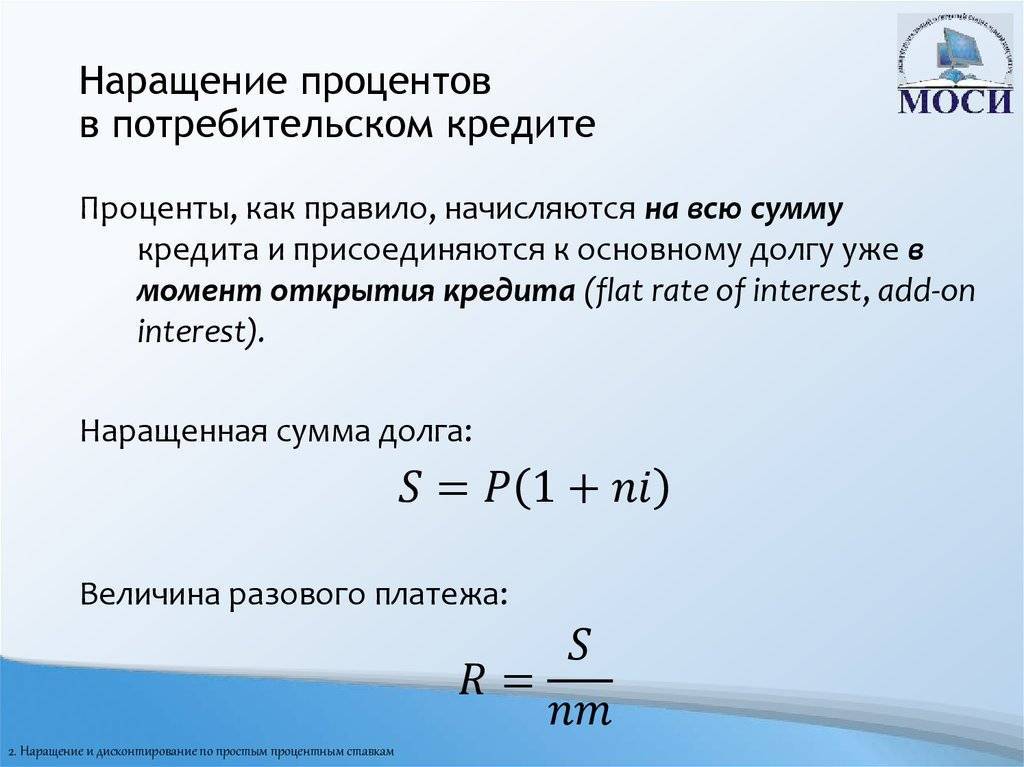

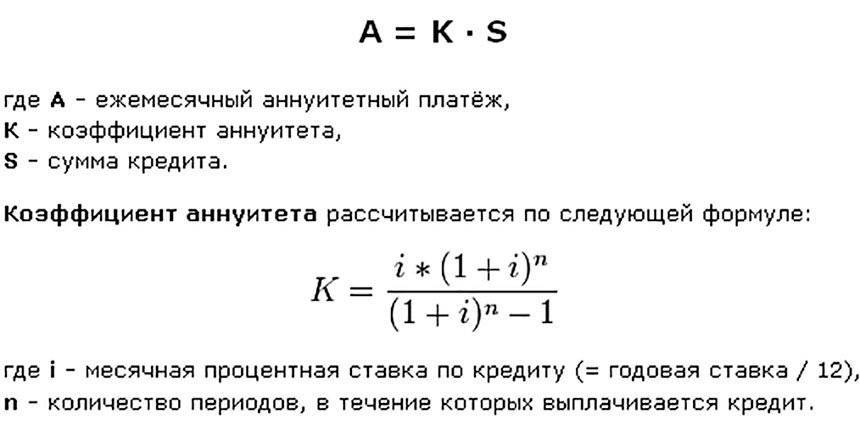

Аннуитетный платеж позволяет заемщикам вносить регулярные платежи в постоянных суммах. Чтобы определить размер взноса, годовую ставку переводят в месячную, деля на 12, и определяют коэффициент аннуитета по следующей формуле.

Обозначения:

- K – коэффициент аннуитета;

- r – месячная процентная ставка;

- n – число месяцев.

Полученный коэффициент умножается на размер кредита, что соответствует сумме ежемесячного платежа.Расчеты по долгосрочным кредитам и займам также могут проводиться по формулам аннуитетных выплат, если именно такой график платежей предусмотрен договором.

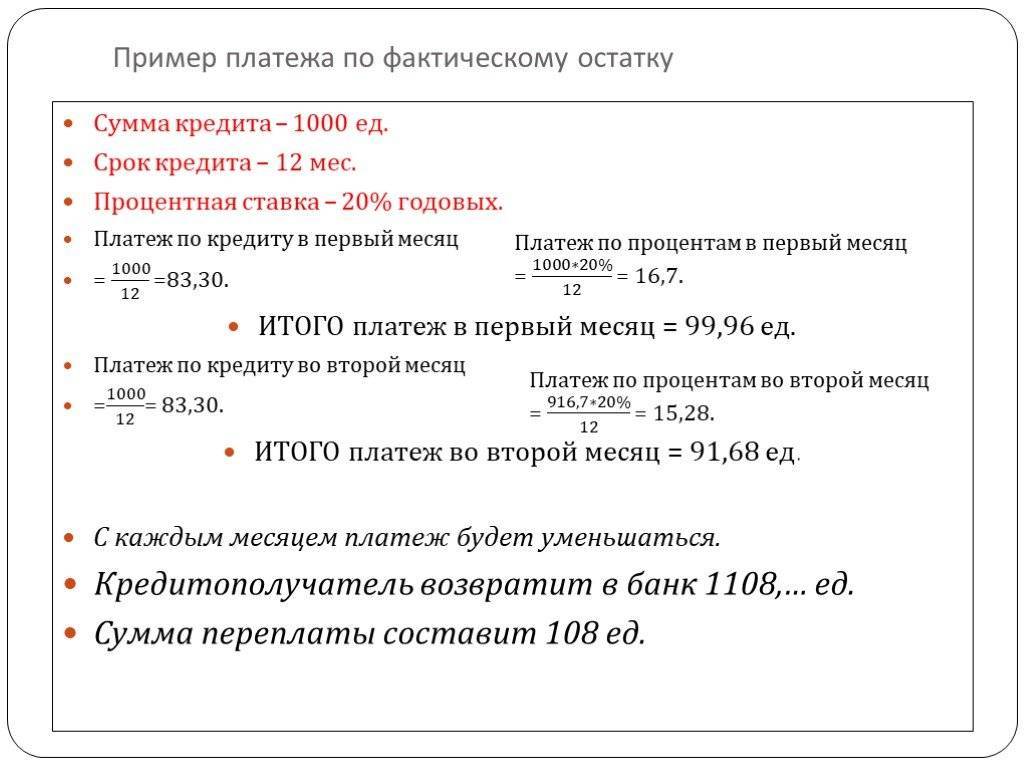

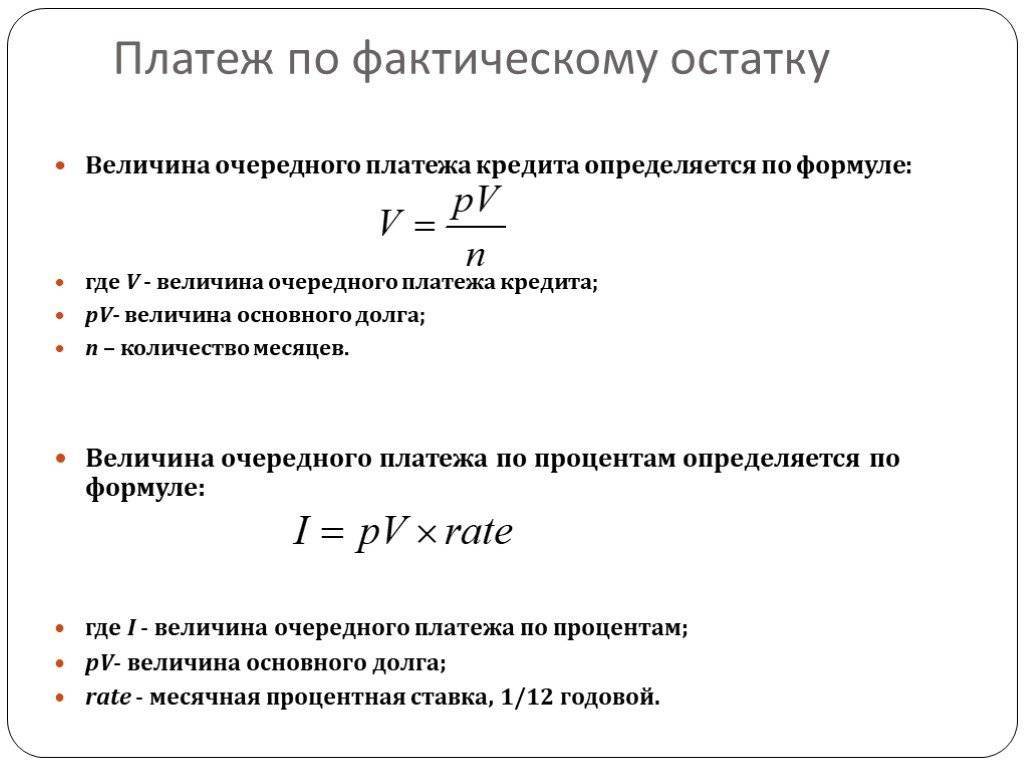

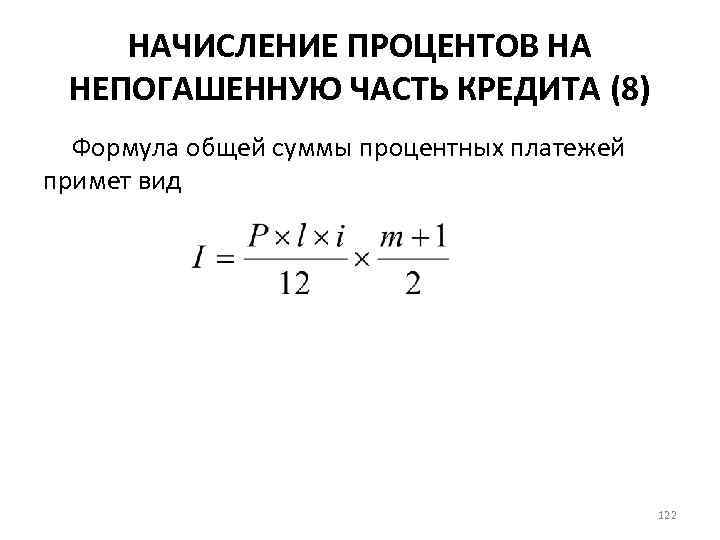

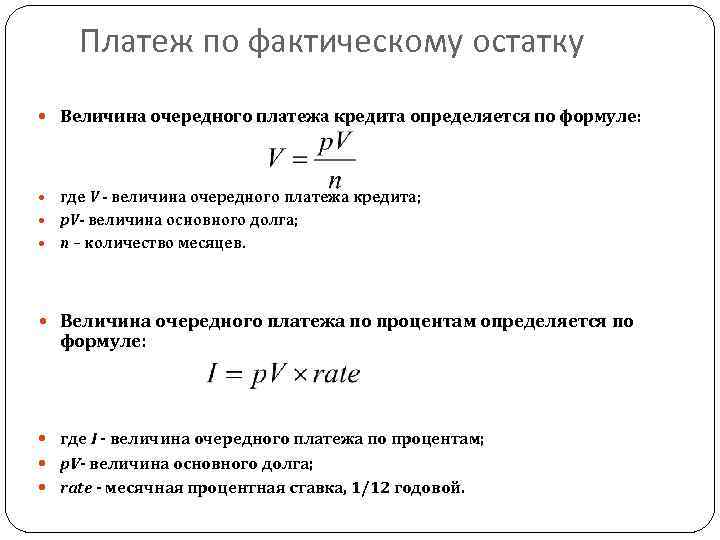

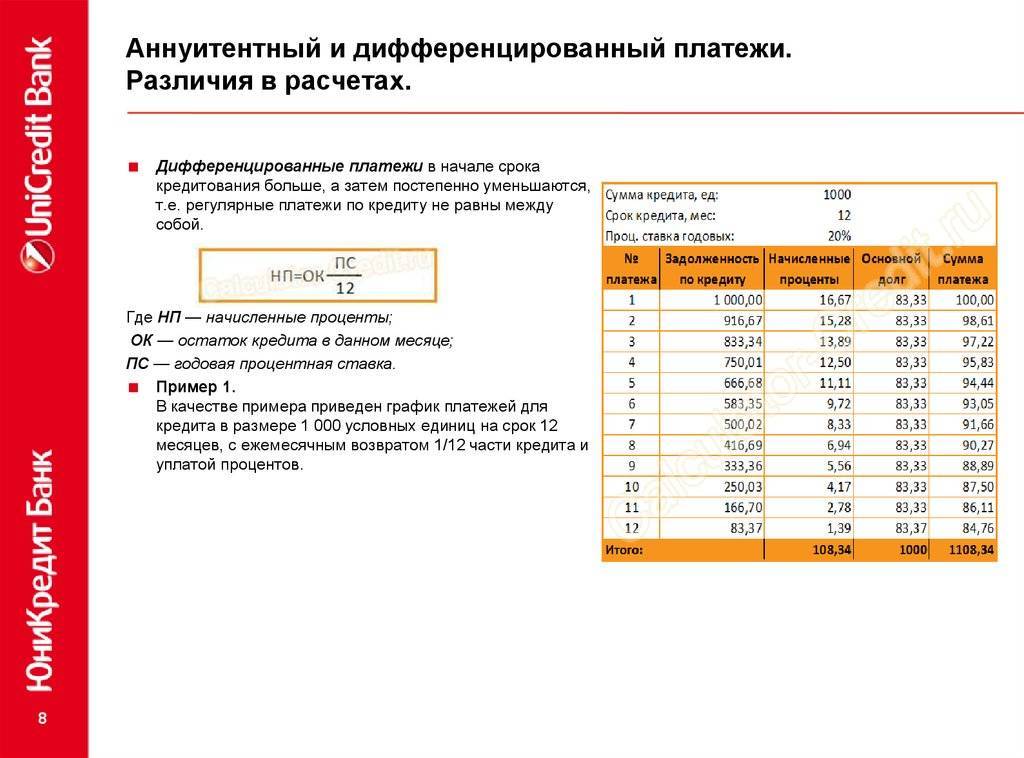

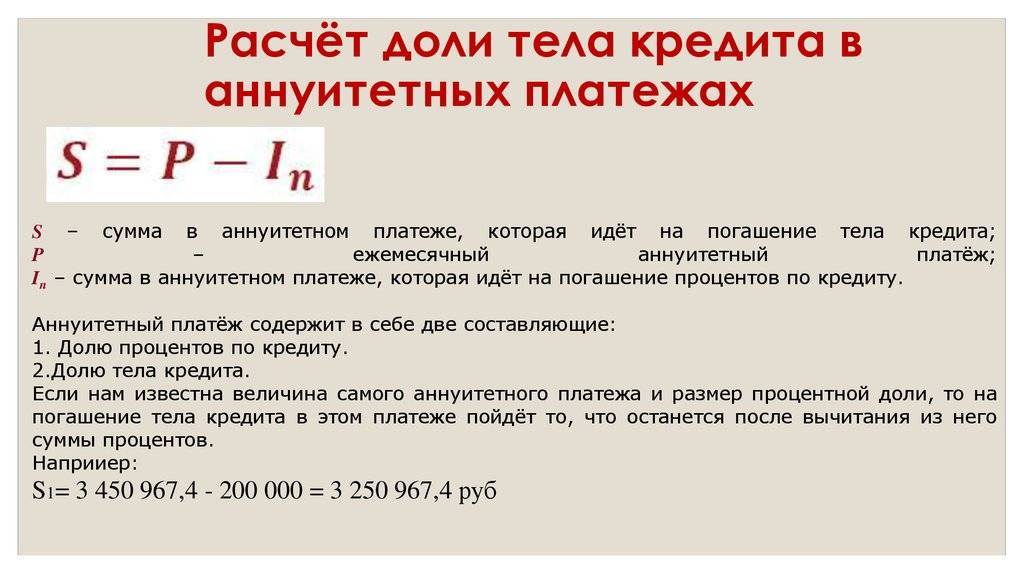

Дифференцированный платеж

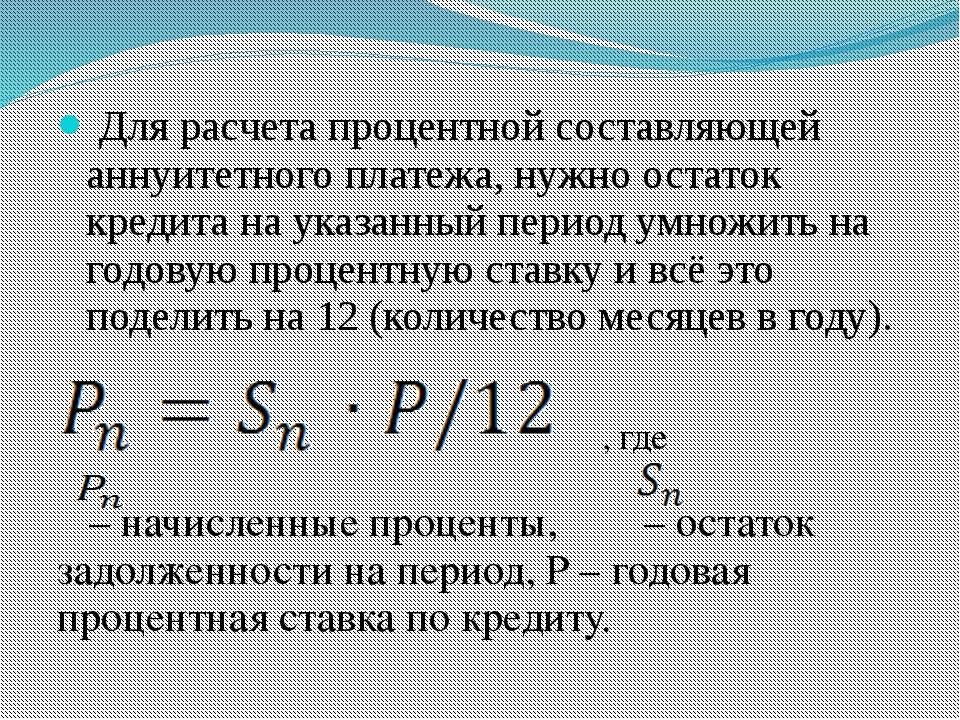

Этот способ оплаты рассчитывается из суммы:

- размера погашения «тела кредита»;

- начисленных процентов.

Чтобы понять, сколько денег нужно оплатить, полученные значения суммируются.

В этом случае за счет постепенного уменьшения основного долга сумма погашения в начале максимальная, к концу срока уменьшается. Наибольшее значение это приобретает, когда производят расчеты по долгосрочным кредитам и займам.

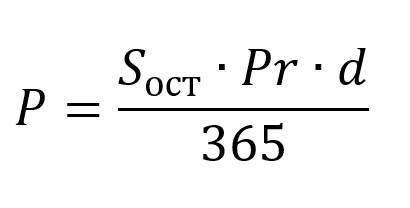

Обозначения:

- К – погашаемая часть основного долга;

- S – размер изначально выданного займа;

- n – количество периодов (недель, месяцев, кварталов, лет).

Обозначения:

- P – сумма процентов;

- Sост – непогашенный остаток ссуды;

- Pr –ставка;

- d – количество дней в периоде (обычно месяц);

- 365 – количество дней в году.

В подавляющем большинстве случаев используется фактическое количество дней в году. Если ставка используется дневная, то на 365 делить не нужно.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте статью с отзывами о заработке на играх в лучших заведениях.

Повышенный процент по договору займа при несвоевременном возврате суммы займа или просрочке выплаты процентов

Некоторые заимодавцы предпочитают прописывать вместо неустойки (или даже наряду с ней) повышенные проценты за несвоевременный возврат суммы займа или его части и делать акцент в договоре что они являются повышенным процентом за пользование суммой займа, а не неустойкой. Такое условие необходимо прописывать с особенной тщательностью, чтобы у судьи не возникло желание «порезать» эти проценты. Иначе суд может усмотреть в этих повышенных процентах за пользование займом неустойку, а неустойки суды снижают только в путь. Проценты же за пользование суммой займа суды не имеют полномочий снизить, будь это хоть 1000% годовых. Подробно о том, как прописать в договоре разные процентные ставки в зависимости от периода возврата займа, прописано в статье Скрытая неустойка по договору займа (повышенные проценты). При этом придется дать свободу заемщику в сроке возврата. Но этот случай довольно сложен, и нужно учитывать многие нюансы Ваших отношений с заемщиком, поэтому рекомендую обратиться к юристу, например, ко мне в рамках услуги по подготовке проекта такого договора займа.

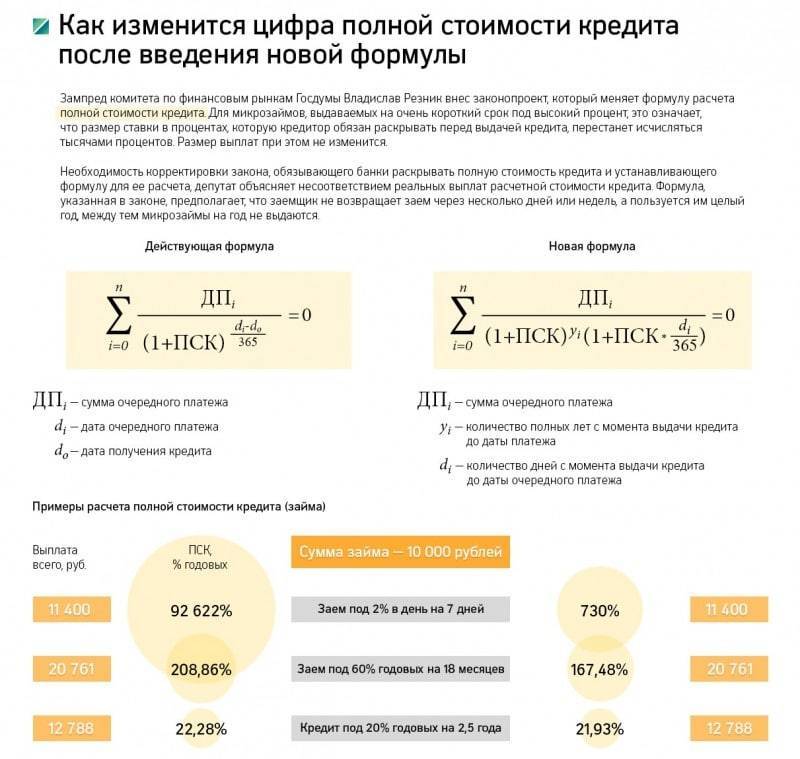

Актуальные законы о займах 2021

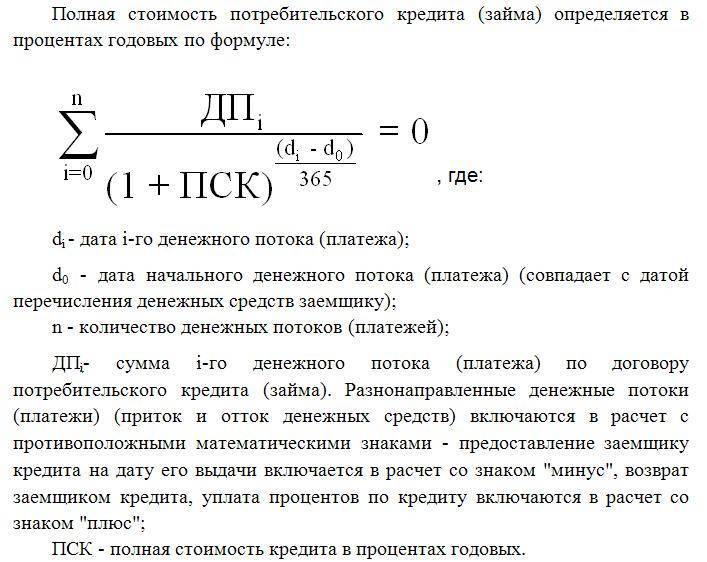

Калькулятор расчёта процентов по займу работает на основании положений главы 42 Гражданского Кодекса РФ. Ещё одним актуальным законом является Федеральный закон «О потребительском кредите (займе)» от 21.12.2013 N 353-ФЗ и Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях» от 02.07.2010 N 151-ФЗ.

В 2020 году произошёл ряд изменений, связанных с начислением процентов по микрозаймам. Ставка теперь ограничена до 1% в день (ранее — до 2,5% в день).

А также по новому законодательству о микрофинансовых организациях проценты начисляются только на сумму займа, что предотвращает рост долга в геометрической прогрессии, как это было раньше. Максимальный размер штрафов по микрозайму ограничен 100% от суммы.

Кроме того, планируется ввести ограничение на количество одновременно взятых микрокредитов — не более трёх для одного лица это позволит снизить нагрузку на семейный бюджет граждан, поскольку зачастую после выплаты одного кредита приходится тут же брать новый заём. А иногда и не один, из-за чего самостоятельно выбраться из создавшейся долговой петли становится проблематично.

С этой же целью разрабатываются нововведения по поводу ограничения предельной суммы займа.

Правильный расчёт процентов по займу поможет потенциальному заёмщику определиться с тем, какая сумма долга не станет для него обременительной, но при этом удовлетворит его текущие потребности. Использование калькулятора, опирающегося на положения закона, гарантирует точный результат, которым можно будет руководствоваться как при выборе микрофинансовой организации с лучшими условиями, так и при расчёте переплаты при возможной просрочке.

Как рассчитать проценты по займу

Расчет процентов по займу выполняется с учетом условий, которые указаны в расписке или договоре между банком и клиентом. Документ может предусматривать процентные начисления, а в некоторых случаях возможно и их отсутствие.

Ведь отечественное законодательство по умолчанию устанавливает платное использование чужих денежных средств. Соответственно у клиентов возникают вопросы, как рассчитать проценты по займу и предусмотреть все нюансы.

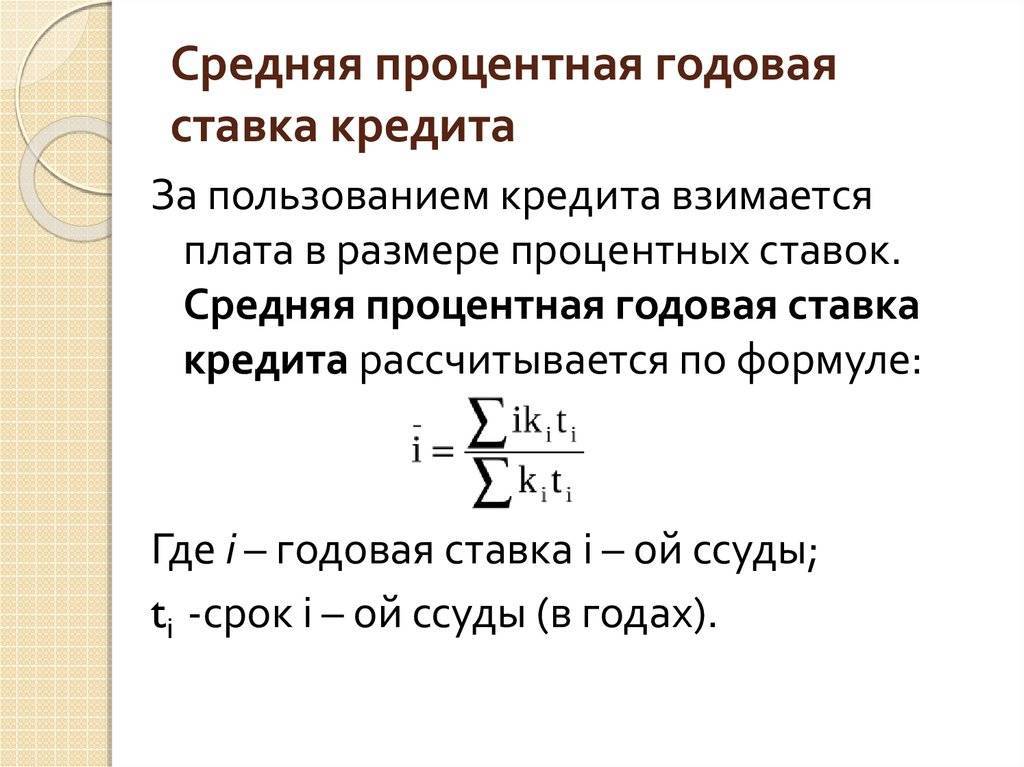

Иные методики расчета процентов

Иногда кредитор указывает не проценты, начисляемые от суммы полученного займа, но конкретные значения денежных средств. Определенная сумма складывается с займом и получившийся результат определяется, как основная единовременная выплата, либо делится на несколько платежей по определенным периодам.

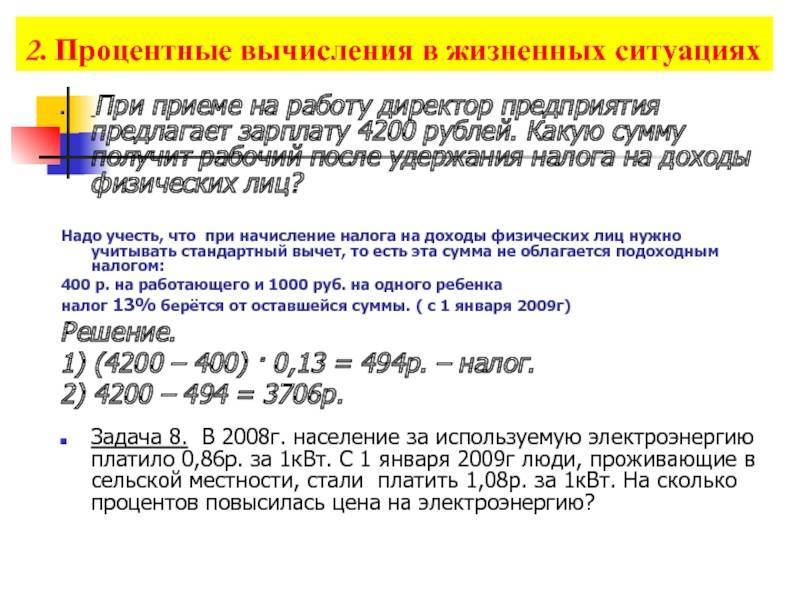

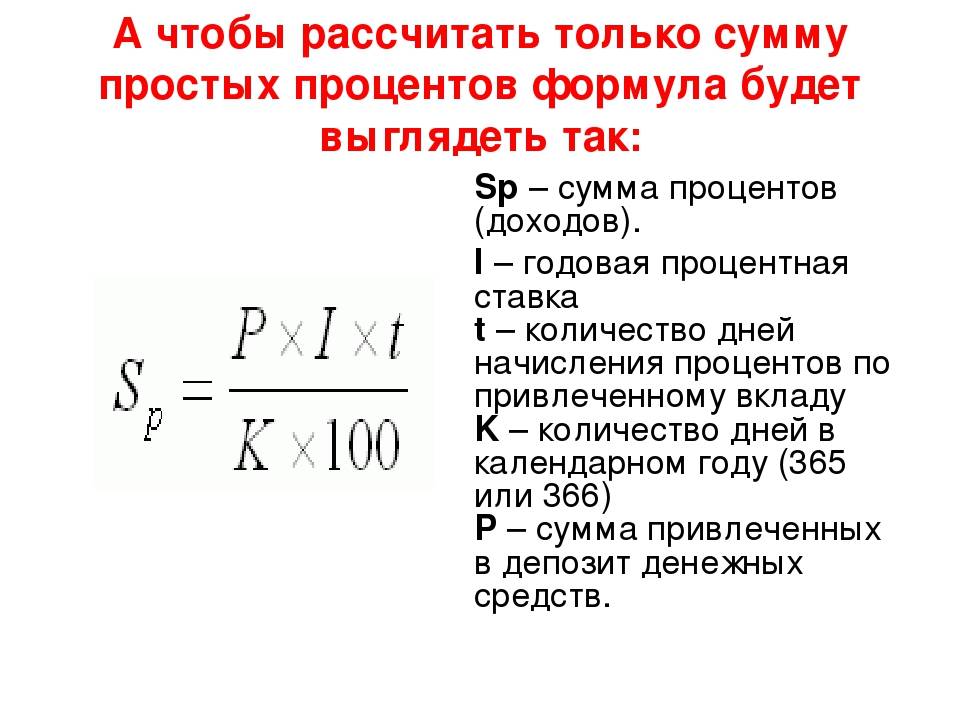

Частные инвестиции подразумевают начисление процентов за пользование заемными средствами следующим образом:

- сумма кредита умножается на принятую ставку;

- срок, на который выдается заем, умножается на количество дней в году;

- первое произведение делится на второе.

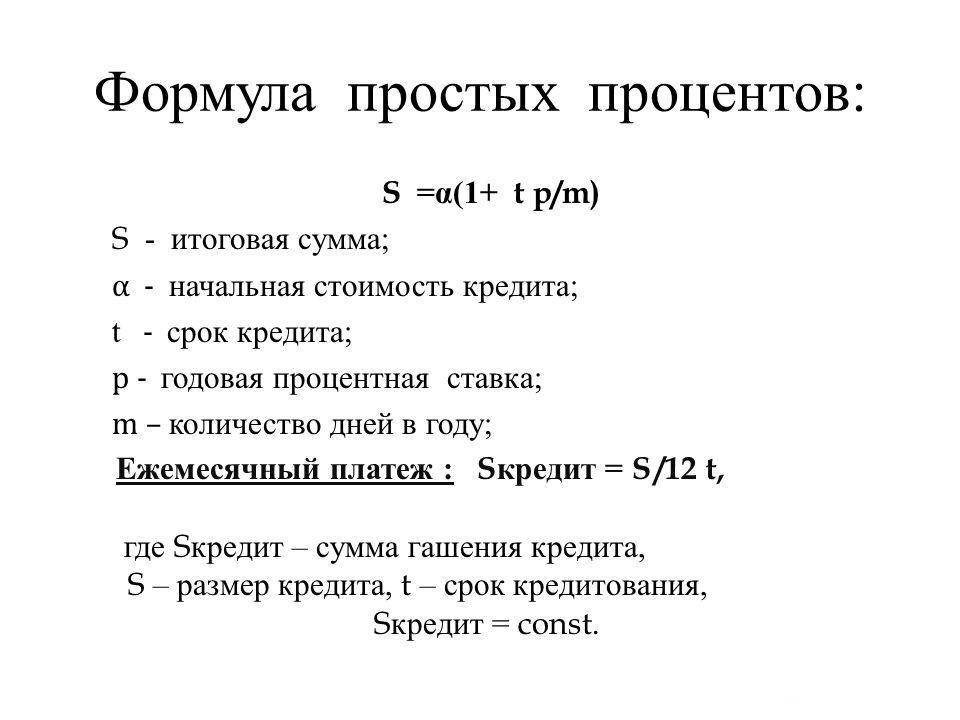

Иногда применяется более сложная формула расчета окончательной суммы, требуемой к выплате. Выглядит она так:

К * 1 + С / 100 * П, где:

К – полная сумма выданного займа;С – процентная ставка по договору;П – периоды, подразумевающие зачисление средств.

Беспроцентный заем зачастую применяется в случае договоренности между юридическими лицами. Делается это для того, чтобы в бюджете компаний не появлялось полученного от сделки дохода, по которому необходимо отчитываться перед налоговой службой. Когда одна из сторон, выступающая займодавцев решает получить материальную выгоду, то проценты вычисляются с использованием простых формул расчета.

Укажем иные особенности:

- Когда заем действует не более месяца, проще указать ставку именно за месяц, а не применять ее годовое значение. При его использовании следует высчитать полную сумму, требуемую к выплате по окончанию срока, а потом разделить на двенадцать (по количеству месяцев в году).

- Годовые проценты чаще всего применяются в банковских структурах при заключении договоренностей по предоставлению заемных средств. Если имеется в виду стандартный год – применяется значение в 365 дней, в високосном году оно увеличивается на единицу.

- В случае, когда задолженность возвращается не единовременно, но по частям, обязательно необходимо поинтересоваться возможностью досрочного погашения кредита. Важный момент: если окончательная сумма задолженности рассчитывается по простой формуле, то разовые выплаты и периодические имеют фиксированное значение, потому и кредитору нет разницы в сроках возврата. Главное – без задержек. Когда применяется сложная формула с перерасчетом процентов после каждой выплаты – окончательная сумма может меняться. Потому возможность досрочного погашения банк может пресечь вследствие собственной выгоды.

- При взятии за основу расчетов ставки рефинансирования, применяется ее значение на конкретный день выплаты. Центробанк может поменять значение ключевой ставки.

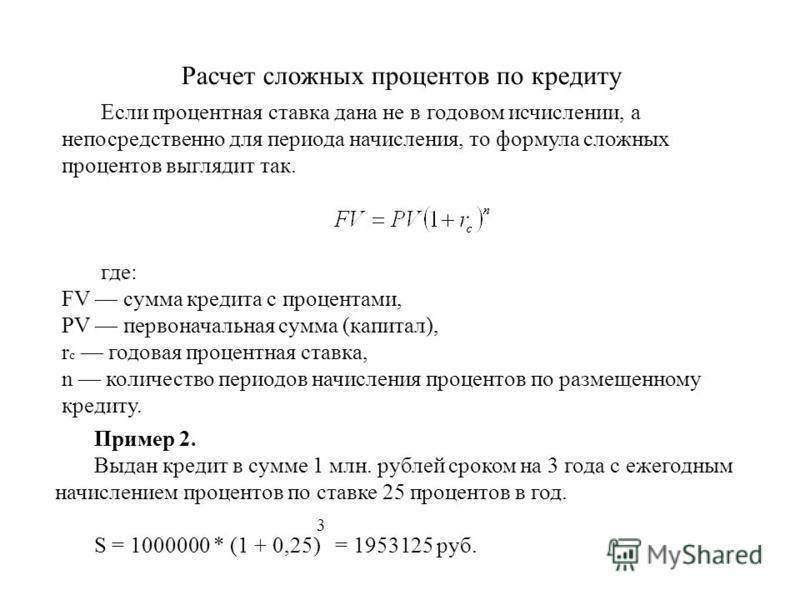

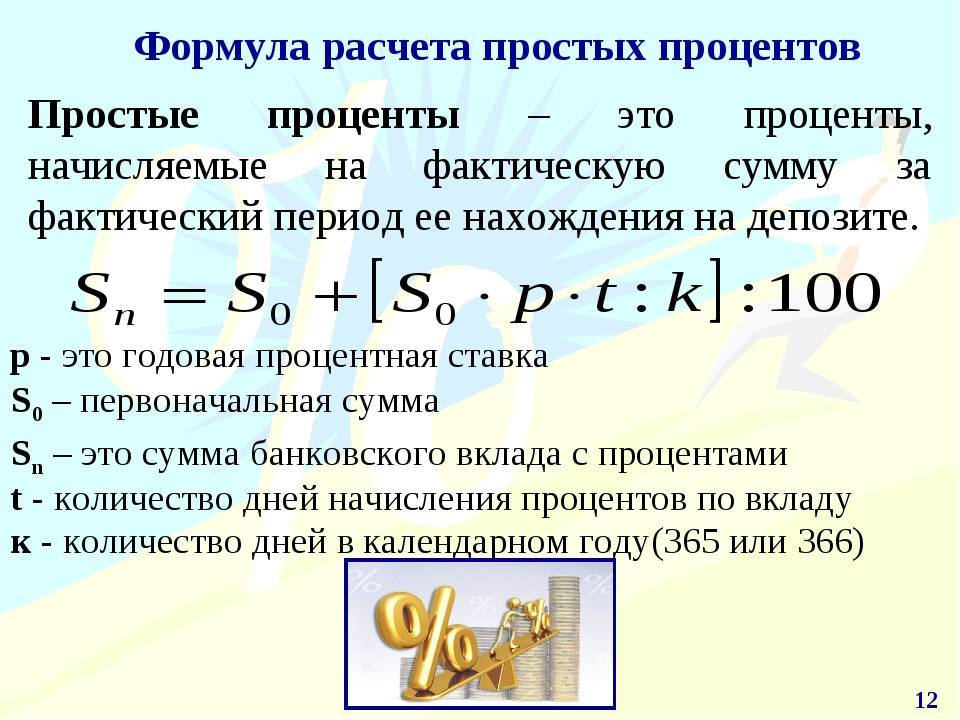

«Сложные» проценты и другие варианты начисления процентов

Вышеприведенная формула является базовой для большинства договоров, где проценты начисляются на сумму невыплаченного основного долга. При долгосрочном ДЗ с каждым месяцем сумма основного долга уменьшается, соответственно, уменьшаются и проценты. Для удобства при предоставлении таких займов рассчитывается система аннуитетных платежей, когда общая сумма, выплачиваемая заемщиком, одинакова во всех месяцах и меняется только соотношение суммы основного долга и процентов.

Однако на практике можно встретить иные вариации начисления процентов. Не все из них являются законными. Например, стороны могут договориться о том, что проценты начисляются каждый месяц на всю сумму займа. Данное условие не может быть применено в ДЗ, заключаемых кредитной организацией с гражданами не в связи с осуществлением ими предпринимательской деятельности (см., например, постановление ВС УР от 27.04.2012 по делу № 44г-14).

Также нередко встречаются ситуации, когда проценты начисляются не только на сумму основного долга, но и на не уплаченные вовремя проценты («сложные» проценты). Такое условие может иметь место только в ДЗ, заключенных субъектами в процессе предпринимательской деятельности. Во всех иных случаях оно будет ничтожным (п. 2 ст. 317.1 ГК РФ). При этом встречаются решения, в которых суды расценивают подобную капитализацию процентов как меру ответственности за ненадлежащее исполнение обязательства (например, определение ВС РФ от 13.12.2016 № 44-КГ16-30).

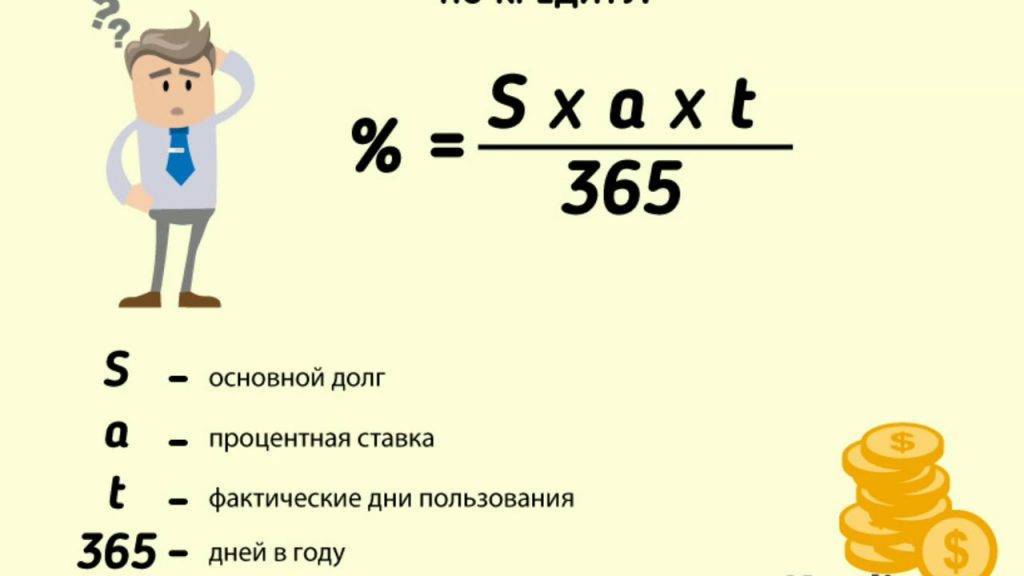

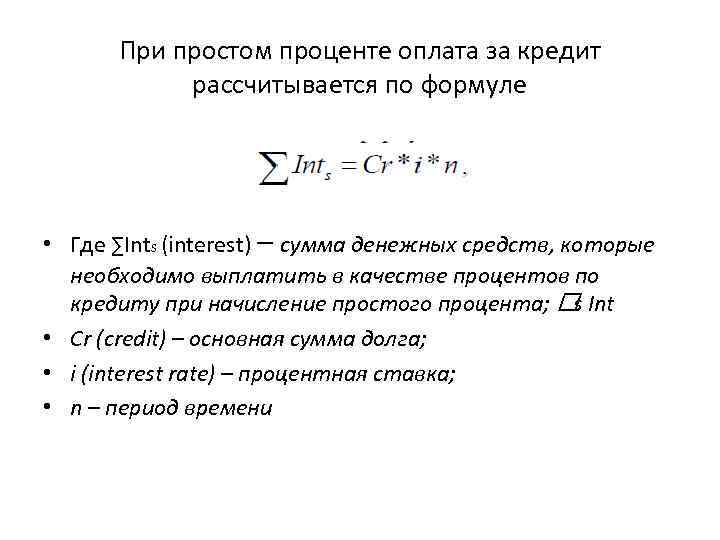

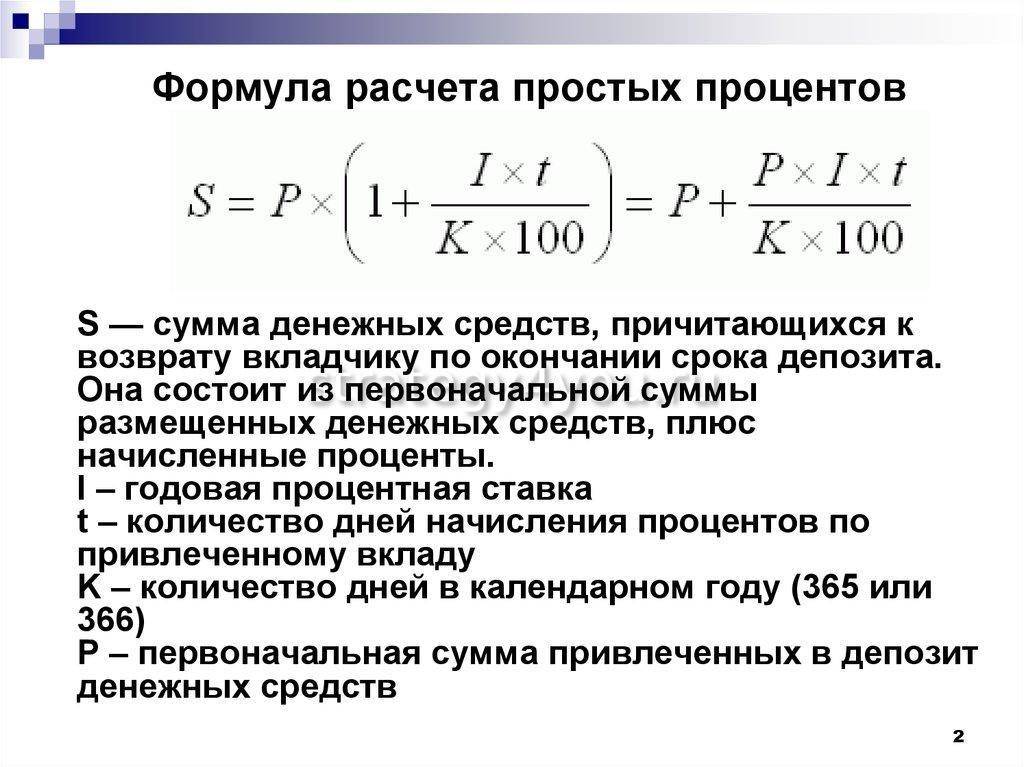

Как рассчитать размер процентов: формула и онлайн-способ

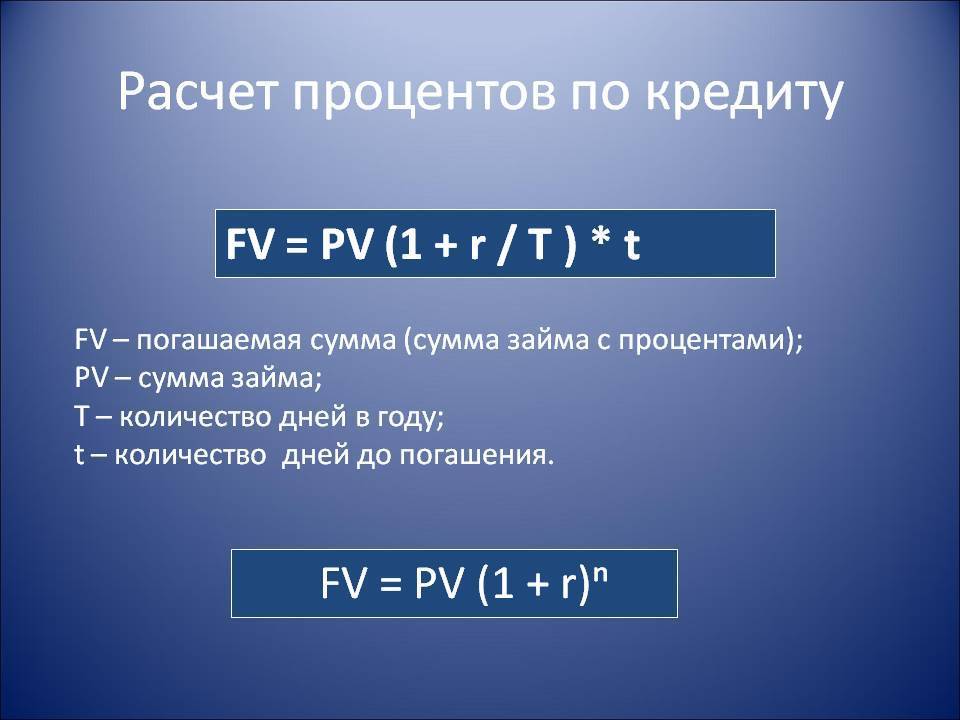

Для расчета процентов по договору займа используется формула, указанная ниже. Она применяется как при установлении процентной ставки сторонами в договоре, так и в случае, когда начисление должно производиться по ключевой ставке Банка России.

Сумма процентов = Сумма займа × Процентная ставка / Количество дней в году × Количество дней платежного периода.

ВАЖНО! Если проценты вычисляются по ключевой ставке, то в случае ее изменения за период пользования деньгами платежный период ограничивается сроком действия ставки. Затем с момента введения следующей ключевой ставки делается новый расчет

Пример

Организация предоставила другой организации заем в размере 100 000 руб. на 30 дней. Процентная ставка — 15% годовых.

В этом случае сумма процентов будет равна: 100 000 руб. × 15% / 365 дней × 30 дней = 1 233 руб.

В общей сложности для полного погашения долга заемщик должен уплатить заимодавцу: 100 000 (основной долг) + 1233 (проценты) = 101 233 руб.

На практике ДЗ часто имеют приложение в виде графика, где расписан каждый платеж, включая сумму основного долга и сумму процентов, подлежащих уплате в каждый платежный период.

Кроме того, удобен расчет процентов по займу онлайн посредством кредитного калькулятора. Достаточно ввести основные параметры в предлагаемую формулу и получить искомую сумму процентов.

Что будет если просрочить займ

Любой кредитор, дающий деньги в долг, должен заранее предупредить заемщика о штрафных санкциях в случае возникновения просроченного платежа. Если речь идет о микрокредитовании, то в большинстве случаев, если своевременно не погасить долг, на размер займа продолжают начисляться проценты. А через некоторое время, например, неделю или месяц к сумме добавляется фиксированная сумма штрафа. Другие кредиторы после истечения срока оплаты проводят капитализацию процентов, то есть проценты начисляются на сумму долга с уже имеющимися процентами.

Если заемные средства не выплачивать совсем, то заемщика могут ждать неприятные последствия, в виде работы с ним сотрудников отдела просроченной задолженности, а затем и коллекторского агентства. И в данной ситуации суд будет реальным выходом из сложного положения, потому что долг будет расти со скоростью света.

Определение годовой процентной ставки по кредиту

Если в банке отказали в кредитах и займах, можно обратиться в онлайн МФО, готовые оказать финансовую помощь нуждающимся гражданам.

Под определением “микрозайм от МФО” подразумеваются те же кредиты и займы, но в небольших размерах и на короткие сроки.

Их отличительной особенностью является начисление процентов по займам в больших размерах, нежели в банках. Однако, несмотря на этот факт, при оформлении займа на небольшой период, размер переплаты не будет казаться существенным, и высчитать их проще простого.

Многие спрашивают – как рассчитать процент переплаты по этому варианту микрокредитования? Формула расчета достаточно простая. К примеру, МФО может дать заем под 1,2% в сутки. Если период кредитования составляет 10 дней, процент переплаты за выданную ссуду будет 12% (1,2% х 10 календарных дней).

Вне зависимости, где был оформлен займ, анализ процентов дает возможность определить – выгодное предложение от кредиторов либо нет. Если же дали заем, то проведение расчетов по кредитам и займам позволит определить, сколько нужно переплатить.

Если же предложение выгодное – можно обращаться к кредиторам, которые дают деньги в долг, в противном случае подыскать иное финансовое учреждение. Как видно, использование расчета процентов наиболее актуально среди иных требований к онлайн заемщикам.

С использованием расчета процентов можно добиться снижения переплаты подбирая наиболее оптимальные варианты кредитования.

Формулы и примеры ручного расчета процентов

Расчет процентов по специальному калькулятору или через профессионального экономиста не особо требует знаний, поэтому мы рассматривать не будем. Самостоятельного расчета процентов объясним во всех подробностях, нюансов тут не мало.

В качестве данных берем пример из следующей информации:

- Сумма займа -120,000 рублей;

- Срок -1год;

- Вариант для выплаты долга – ежемесячный;

- Процент по займу – 11;

- Вид процента – годовые;

- Проценты за просрочку -4;

- Вид процента за просрочку – начисляются на просроченную сумму;

- Курс доллара -60 рублей.

Стандартный расчет, осуществляемый по условиям договора. Расчет происходит по формуле: (долг*срок*ставка)/ кол-во дней в году.

Долг – размер той части займа, которую заемщик еще не вернул.

Срок – срок, за который возвращается часть займов.

Ставка – процентная ставка, разделенная на сто.

(120.000* 31*0,11)/365=1,121,09 рублей.

Данную сумму заемщик должен предоставить займодавцу при возврате средств за период времени.

Рассмотрим второй пример: Расчет процентов за просрочку по условиям договора. Такой расчет происходит по формуле: (Сумма*срок*ставку)/кол-во дней в году

Сумма – часть займа, которую просрочил заемщик;

Срок – кол-во дней, на которые произошла просрочка платежа;

Ставка – процентная ставка по просрочке, разделенная на сто.

Такую сумму неустойки должен выплатить заемщик при возврате займа за период времени, удовлетворяющий представленным в формуле условиям.

Мнение эксперта

Волков Виктор Владимирович

Юрист с 8-летним стажем. Специализация — гражданское право. Опыт более 3 лет в разработке юридической документации.

Рассмотрим третий пример: расчет процентного начисления по займу и процентов за просрочки, если они не указаны в договоре. В этой ситуации

применимы ранее формулы за исключением того что Ставку определяется рефинансированием Центробанкам Российской Федерации на момент возврата займа. (70,000рублей *35 дней*0,08)/365=536,98 рублей – это проценты по займу;

(15,000рублей *55 дней *0,08)/365=180,82 рублей – это неустойка;

Рассмотрим четвертый пример: расчет процентов на займы или неустойки за него. Также применяем ранее формулы, но процент рассчитывают в рублях. Курсы валют определяют:

- Фиксированными значениями по договору;

- По действующим курсам валют Центробанка Российской Федерации на момент возврата средств.

Значения валюты в договоре размером 80 рублей за 1$:

(400 долларов *80 рублей*25дней*0,11)365=241,06 рублей – процент по займу;

(200 долларов *80*50 дней * 0,04)/365=87,67 рублей – неустойка;

Если при определении курса валют по показателям Центробанка Российской Федерации: (400 долларов * 50 рублей * 25 дней*0,11)/365 =150,68 рублей – процент по займу;

(200 долларов*50 рублей*50дней*0,04)/365=54,79 рублей – неустойка.

При некоторых стечениям обстоятельством, представленные ранее формулы нужно комбинировать, чтобы получить достоверный результат, поэтому, прибегая к самостоятельному расчету процентов по займу, необходимо учитывать и этот нюанс.

В остальных же порядках расчетов процентов по договорам займов или неустоек не особо сложен и требуется лишь использовать указанные выше формулы и информацию, регламентирующая договором самого займа или Центробанка Российской Федерации

Важно запомнить, что некоторые договора займа имеют достаточно запутанные организационные системы начислений процентов

Разбираться с такой проблемой без определенных знаний будет проблемно и не всегда можно в домашних условиях, и поэтому, если вдруг вы столкнулись именно со сложными процентами, рекомендуем не заниматься этим самостоятельно, а доверить эту процедуру экономистам.

Эти действия не только сэкономят вам время, но и позволят избежать возможных казусов при возврате займа. В принципе примеры расчета процентов по договору займа подробно описаны. Самое главное в этих процедурах – грамотно подойти к делу и максимально использовать эти знания.

Другой случай, когда происходит неисполнение денежного обязательства.

На сегодняшний день (26 мая 2017 года) ставка рефинансирования равна 9,25%. Но пересчитывать приведенные ниже примеры я не стану, т.к. смысл остается тот же.

На 03 января 2019 года ставка рефинансирования составляет 7,75% годовых.

Если иное не предусмотрено законом или договором займа, займодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором. При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства займодавца, а если займодавцем является юридическое лицо, в месте его нахождения ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части.

При отсутствии иного соглашения проценты выплачиваются ежемесячно до дня возврата суммы займа.

Договор займа предполагается беспроцентным, если в нем прямо не предусмотрено иное, в случаях, когда:

- договор заключен между гражданами на сумму, не превышающую пятидесятикратного установленного законом минимального размера оплаты труда, и не связан с осуществлением предпринимательской деятельности, хотя бы одной из сторон;

- по договору заемщику передаются не деньги, а другие вещи, определенные родовыми признаками.

В случае возврата досрочно суммы займа, предоставленного под проценты в соответствии с пунктом 2 статьи 810 настоящего Кодекса, займодавец имеет право на получение с заемщика процентов по договору займа, начисленных включительно до дня возврата суммы займа полностью или ее части.

Если по расписке проценты предусмотрены, то, разумеется, расчет ведется исходя из указанной в расписке процентной ставки.

В расписке или договоре займа могут быть предусмотрены проценты за просрочку возврата займа (неисполнение денежного обязательства), а могут быть, и не предусмотрены.

Если в договоре или расписке указаны проценты за просрочку, то рассчитывать надо исходя из этой процентной ставки.

Другими словами, в случае неисполнения заемщиком денежного обязательства, на сегодняшний день вы имеете право на прибавку к размеру вашего займа 8,25% от суммы займа в год.

За пользование чужими денежными средствами вследствие их неправомерного удержания, уклонения от их возврата, иной просрочки в их уплате либо неосновательного получения или сбережения за счет другого лица подлежат уплате проценты на сумму этих средств. Размер процентов определяется существующей в месте жительства кредитора, а если кредитором является юридическое лицо, в месте его нахождения учетной ставкой банковского процента на день исполнения денежного обязательства или его соответствующей части. При взыскании долга в судебном порядке суд может удовлетворить требование кредитора, исходя из учетной ставки банковского процента на день предъявления иска или на день вынесения решения. Эти правила применяются, если иной размер процентов не установлен законом или договором.

Если убытки, причиненные кредитору неправомерным пользованием его денежными средствами, превышают сумму процентов, причитающуюся ему на основании пункта 1 настоящей статьи, он вправе требовать от должника возмещения убытков в части, превышающей эту сумму.

Проценты за пользование чужими средствами взимаются по день уплаты суммы этих средств кредитору, если законом, иными правовыми актами или договором не установлен для начисления процентов более короткий срок.

Проценты со временем имеют тенденцию накапливаться. Поэтому это следует иметь ввиду. Но при этом нужно помнить, что через три года после невозврата долга кредитор теряет право обратиться в суд за взысканием долга, так как срок давности по таким делам составляет 3 года.

Другими словами: если в расписке указано, что долг должен был возвращен 5 марта 2014 года, то 5 марта 2017 года – последний день требования возврата денег по этой расписке. Если же в расписке не указан срок возврата долга, то считается, что вы с должником договорились о том, что деньги будут возвращены по первому вашему требованию.

Требовать возврата своего долга вы можете любым удобным для вас способом, но, если вы намерены впоследствии обращаться в суд, то суду будут необходимы подтвержденные сведения о том, что вы требовали вернуть вам долг. Поэтому требовать возврата долга лучше всего в письменной форме и по почте. Как написать такое требование читайте здесь.

Договор займа между юридическими лицами

Предприятия не часто прибегают к заключению договора займа ввиду жесткого контроля со стороны государства. Особенности договора займа между организациями:

- соглашение заключается только в письменной форме;

- договор является консенсуальным, то есть вступает в силу в момент подписания, а не в момент передачи предмета соглашения;

- максимальная сумма, которую можно передать наличными средствами – 100 тысяч рублей. Если необходимо передать больше денег, то заем осуществляется в безналичном порядке;

- при заключении соглашения займа между предприятиями на сумму свыше 600 тысяч рублей сделка будет контролироваться Федеральной службой по финансовому мониторингу;

- соглашение между юр. лицами считается договором процентного займа, если иное прямо не предусмотрено его условиями.

Организации самостоятельно определяют проценты, которые заемщик будет уплачивать по договору займа. При этом если их размер превышает ставку, которую компания могла бы получить в банке, в два раза, то такие условия считаются кабальными. Размер процентов может быть уменьшен по решению суда.

Займы могут погашаться как разово, так и траншами. Первый случай предполагает единовременную выплату большой суммы, что повышает риски — поэтому долг в виде части основной суммы плюс проценты может выплачиваться в установленный период (например, ежемесячно). Это делает займ похожим на облигацию с амортизацией, где обращение долга происходит на фондовом рынке и регулируется биржей.

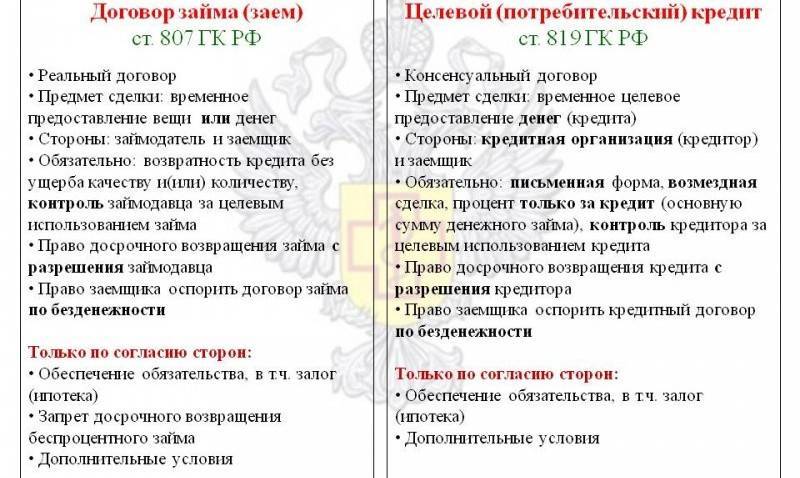

Требования к договору

Договор займа – это сделка незапрещенная законом, но к ней есть ряд требований. Во-первых, обязательное требование – это письменная форма, кредитор должен изложить свои условия, а заемщик своей подписью подтверждает свое согласие с ними. Во-вторых, кредитор должен указать процентную ставку в договоре за год, и полную стоимость кредита, штрафные санкции за нарушение условий.

Требования закона к договорам займа и кредита

Требования закона к договорам займа и кредита

Таким образом, прежде чем заключать договор займа обязательно все тщательно посчитайте, и прежде всего свои финансовые способности по возврату долга. А еще всегда учитывайте, что процентная годовая ставка, это неокончательная стоимость кредита или займа, и прочие условия обязательно должны быть отображены в договоре.

Заключение

Экспертное мнение

Законы довольно строго регулируют рынок кредитов, в сфере же займов они все еще существенно мягче. Поэтому получить займ намного много проще, чем кредит. Простота и легкость получения, маленькие суммы и короткие сроки сильно увеличивает риски МФО, которые вынуждены компенсировать их повышенными процентами. Максимальная разрешенная ставка по таким займам составляет около 1% в день, то есть 365% в год.

Рассчитать процентную ставку по вашему займу можно с помощью онлайн-калькуляторов. Такие сервисы имеются на многих сайтах, в том числе и у самих МФО. Кроме процентной ставки калькулятор покажет вам сумму, которую вам нужно будет выплатить в конце срока.

Однако, программа-калькулятор не знает всех условий получения займа. Как и в случае с кредитами, с вас могут взять деньги за какие-то дополнительные услуги. Поэтому реальную процентную ставку и окончательную сумму переплат вы узнаете только из договора, который заключается с МФО.

Займ, взятый онлайн, фактически заключается без юридически правильно оформленного договора, без вашей подписи. Он несет дополнительные риски для обеих сторон, и, скорее всего, обойдется дороже. Отсутствие подписанного договора станет проблемой в случае наступления просрочки по займу и последующего судебного разбирательства.

Обратите также внимание и на то, что в при возникновении проблем с погашением займа реструктурировать его, как банковский кредит, почти невозможно. Штрафы за просрочку у МФО, как и проценты, значительно крупнее, чем у банков

Поэтому, пользуйтесь займом только тогда, когда вы абсолютно уверены в том, что сможете вернуть его вовремя.

Александр Кожемякин РБК, Коммерсантъ, Известия

Конечно, в Интернете существует множество онлайн-калькуляторов, которые рассчитывают задолженность по займу в режиме онлайн. Но такие сервисы несовершенны и не всегда доступны. Поэтому научитесь рассчитывать проценты самостоятельно – это умение всегда пригодится, если вы часто прибегаете к микрокредитам. Сделать это достаточно просто — нужно лишь знать необходимые формулы.

Итак, рассчитать проценты по займу самому достаточно просто. Для этого нужно знать всего три формулы:

- Для простых процентов — находим годовую ставку, определяем размер переплаты в день и умножаем на количество дней

- Для сложных процентов — умножаем сумму займа на процентную ставку плюс один, и на количество периодов начисления процентов

- Для расчета неустойки — умножьте сумму займа на период просрочки, а затем на ставку неустойки

Перед оформлением займа советуем заранее рассчитать проценты по нему, чтобы сразу спланировать его погашение.

Вы нашли ответы на все свои вопросы в данной статье?

Александр Кожемякин

Опытный журналист, работал в большом количестве СМИ — от РБК и Коммерсантъ до Российской газеты и Известий. Хорошо разбирается в финансовой и связанных с ней тематиках, пишет новости и аналитические статьи.

alexkozhemyakin@vsezaimyonline.ru

(15 оценок, среднее: 4.0 из 5)