Документы, которые потребуются

Всю вышеизложенную информацию могут уточнить и в телефонном режиме при оформлении заявления удаленно. Для того чтобы кредит получить, информацию необходимо подтвердить, то есть предоставить документы и свидетельства других лиц. Несоответствие предоставленной информации и ее источника – первая причина, почему не одобряют кредит. Для того чтобы подтвердить указанные данные, банку необходимо следующее:

- оригинал паспорта для удостоверения личности, семейного положения и наличия детей;

- СНИЛС, чтобы уточнить пенсионные отчисления и установить факт наличия рабочего места;

- свидетельство о собственности недвижимости, если сумма кредита большая и необходимо подтверждение наличия имущества;

- паспорт транспортного средства, чтобы уточнить информацию о наличии автомобиля в собственности;

- водительское удостоверение, если банку необходим дополнительный документ для установления личности;

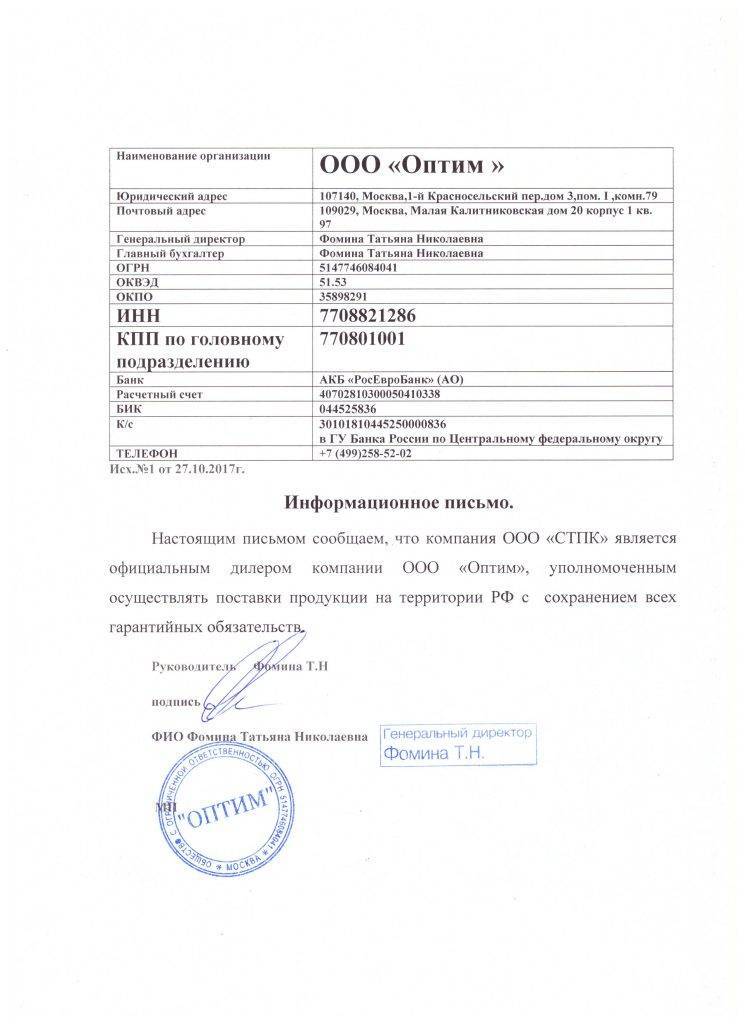

- ИНН, если кредит оформляется индивидуальным предпринимателем;

- телефонные номера людей, которые могут поручиться за заемщика.

Пятая причина — это чужие ошибки

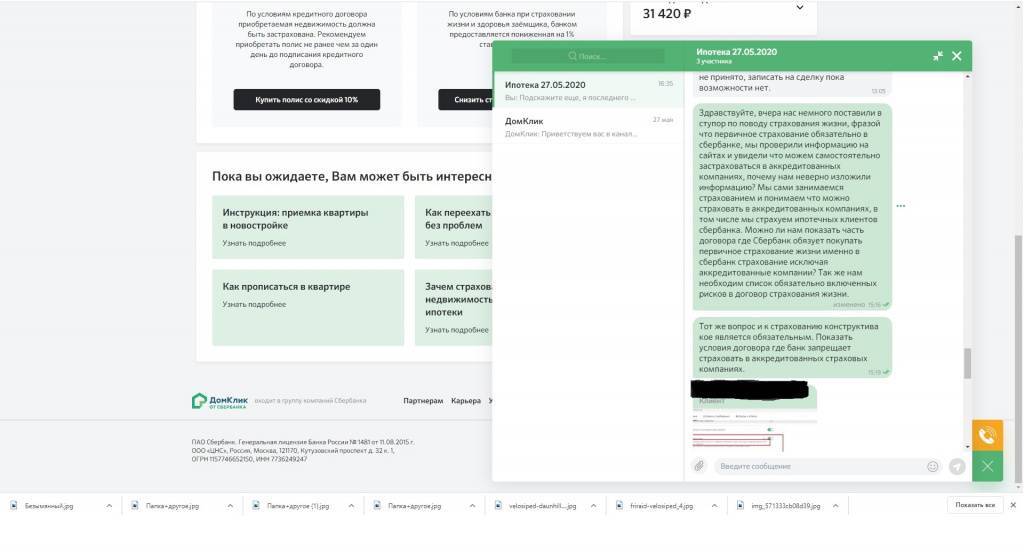

Ситуации, когда человек оказывается якобы должен по чужим кредитам, действительно, случаются. Такое бывает, когда у вас есть полный тезка и в системе произошла ошибка, объяснила Валентина Зебницкая.

По её словам, есть два варианта решения этой проблемы:

Если беспокоит банк по кредиту, который вы не брали, обратитесь в ближайшее отделение с документами (паспорт, ИНН, СНИЛС), чтобы подтвердить свою личность.

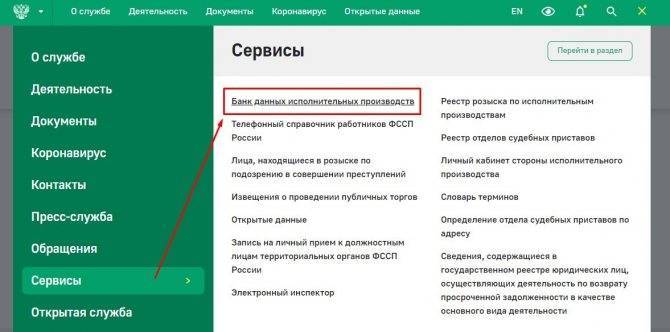

Если у вас есть ИП либо беспокоят приставы, придётся потратить чуть больше времени:

- после этого обратитесь к судебному приставу, возбудившему исполнительное производство: лично или по телефону.

Для пристава нужно подготовить заявление об ошибочной идентификации гражданина как должника по исполнительному производству и приложить документы: копию паспорта, СНИЛС, ИНН. Так можно отменить наложенные ограничения.

Чтобы ускорить процесс, необходимо одновременно обратиться с заявлением в Центральный банк РФ и полицию.

Если ваш «кредитор» банк, то проблему несложно решить в досудебном порядке, но в случае, если вы «должны» микрофинансовой организации, добиться справедливости будет сложнее, сказала гендиректор «Юридического бюро № 1» Юлия Комбарова. «МФО обычно не имеет отделов по связи с клиентами и ограничивают внешние контакты, поэтому мы советуем сразу писать в их адрес досудебную претензию и в случае их молчания готовиться к суду. В итоге вы добьётесь справедливости, но на это уйдёт от шести месяцев».

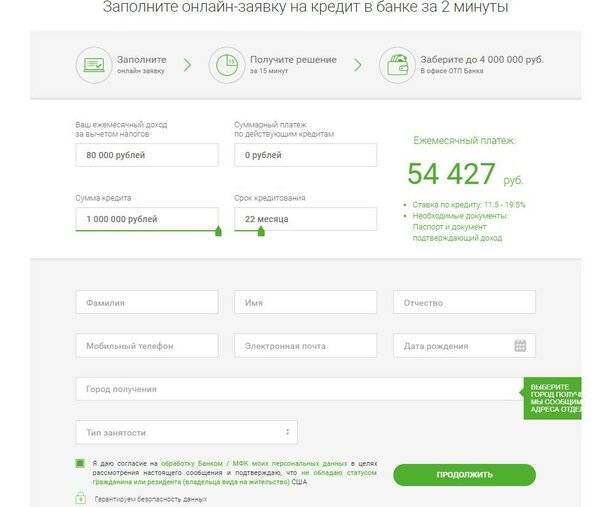

Какие данные необходимы для заявки на кредит

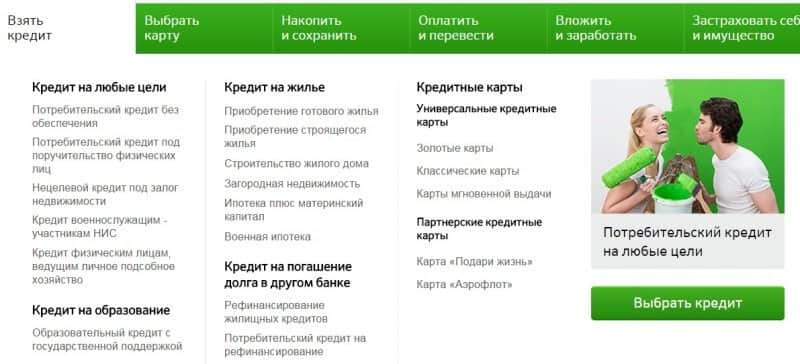

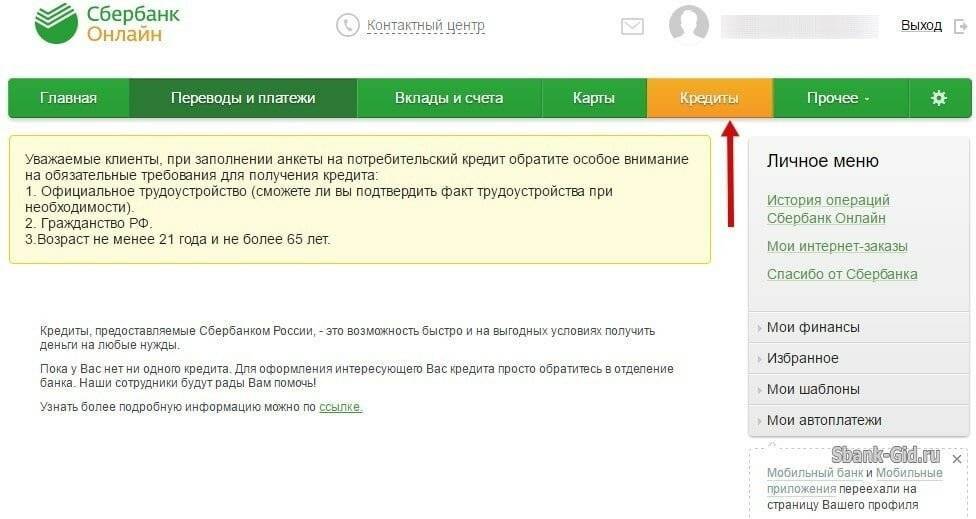

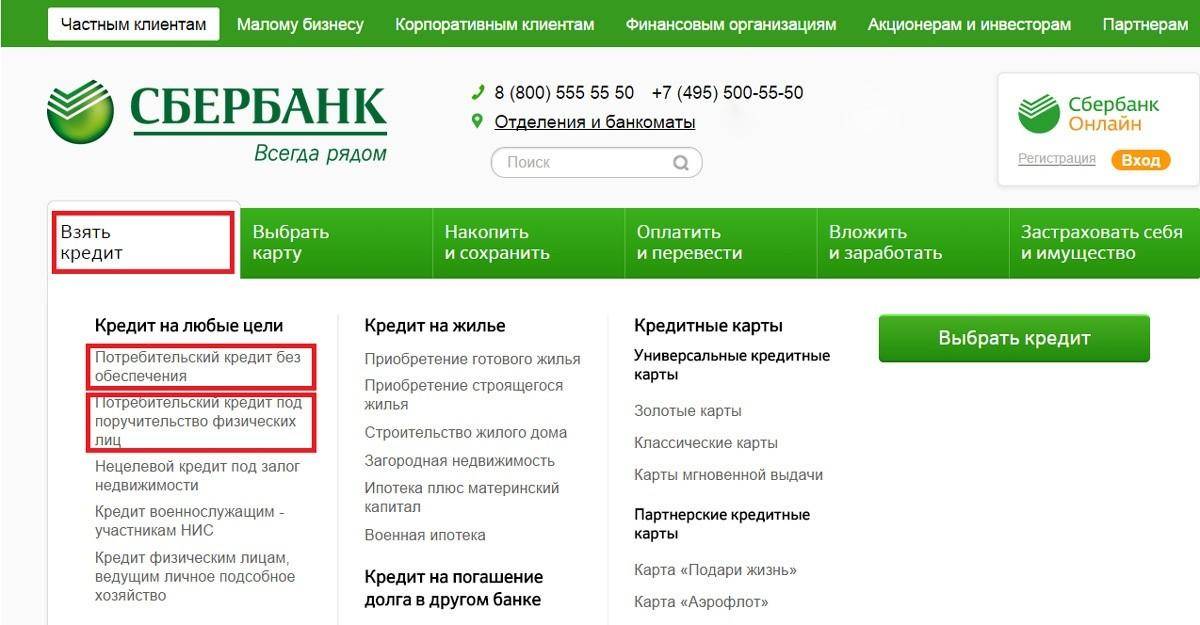

Для того чтобы получить кредит, в первую очередь необходимо подать заявление в банк. На сегодняшний день коммерческих финансовых организаций представлено очень много. Все они между собой конкурируют, так как выдача кредитов для многих из них базовый способ получения прибыли.

Потому и бывают выгодные сезонные предложения, акции, сниженные ставки, предоставление средств по минимальному пакету документов и прочие приятные бонусы. Но ни одна кредитная организация не даст заемщику свои средства, если у нее будут сомнения в его платежеспособности, ответственности и финансовой стабильности.

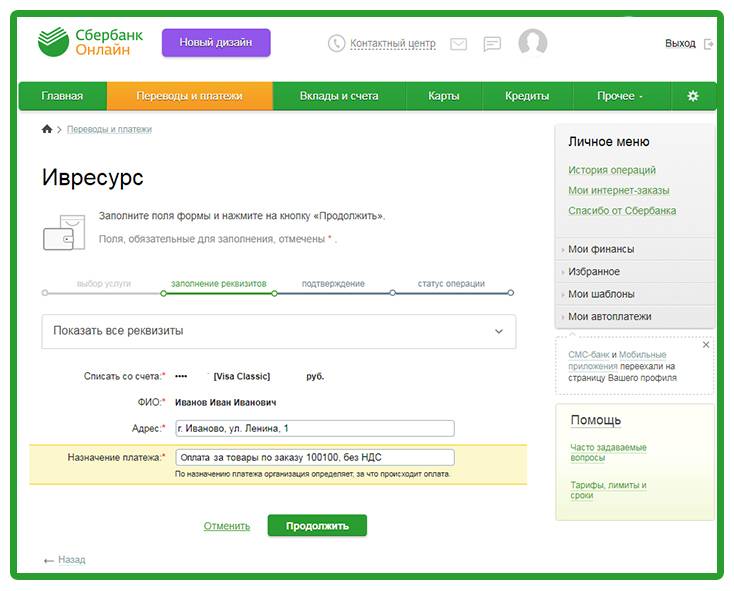

Для того чтобы уточнить все эти данные, банки требуют от заемщика предоставления определенного набора сведений и способов их проверки. Так, обычно вместе с заявлением на кредит заемщик предоставляет следующую информацию о себе, рабочем месте и поручителях:

- фамилия, имя, отчество заемщика, дата рождения, семейное положение;

- паспортные данные (серия, номер, кем и когда выдан);

- наличие иждивенцев (есть ли дети и их возраст);

- наименование организации, в которой работает, ее ИНН, контактные данные и ФИО руководителя;

- длительность работы на последнем рабочем месте;

- должность, зарплата и дополнительный доход;

- наличие недвижимости и автомобиля в собственности;

- доход супруга;

- контактные данные заемщика, его супруга, родственников или других поручителей;

- наличие других неоплаченных на момент заявления кредитов;

- сумма расходов в месяц.

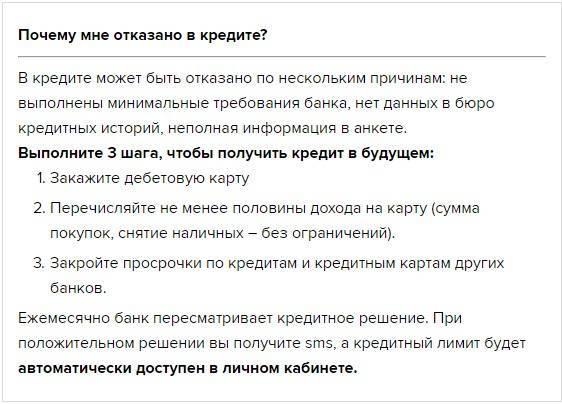

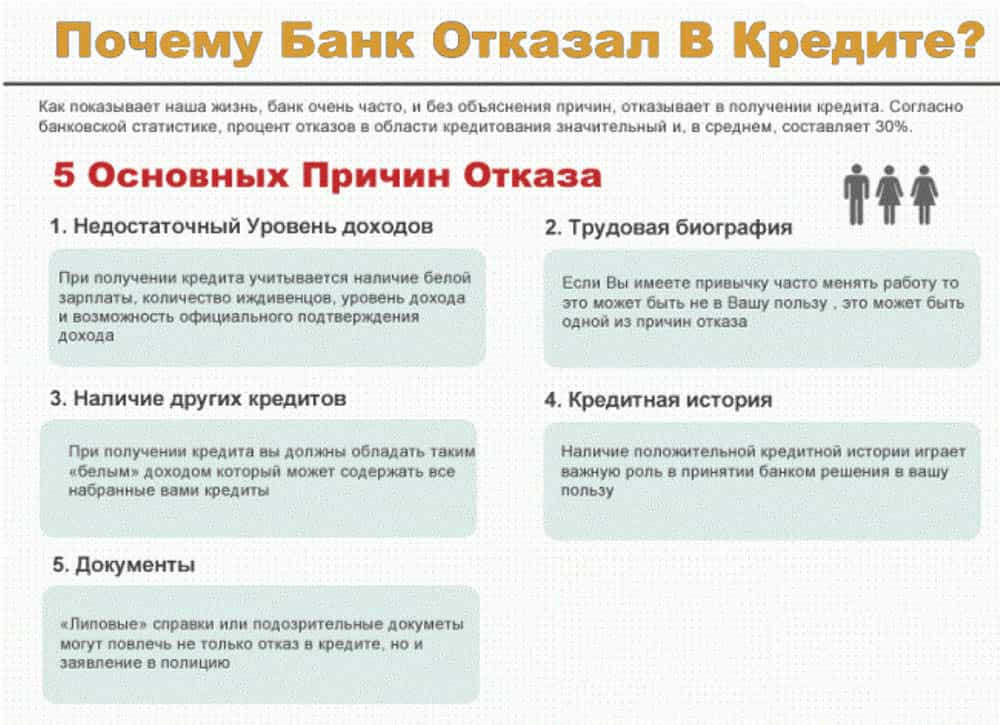

Основные причины отказа в кредите

Если везде вам отказали в кредите, значит, дело не в положении Луны по отношению к Земле, а в вас. Рассмотрим основные причины отказа.

Плохая кредитная история или полное ее отсутствие

В первом случае банк не захочет иметь дело с заемщиком, у которого просрочки – это обычное явление, или на нем уже висят 5 непогашенных долгов. Во втором случае про вас вообще ничего неизвестно, а гадать на кредитных картах умеют не все.

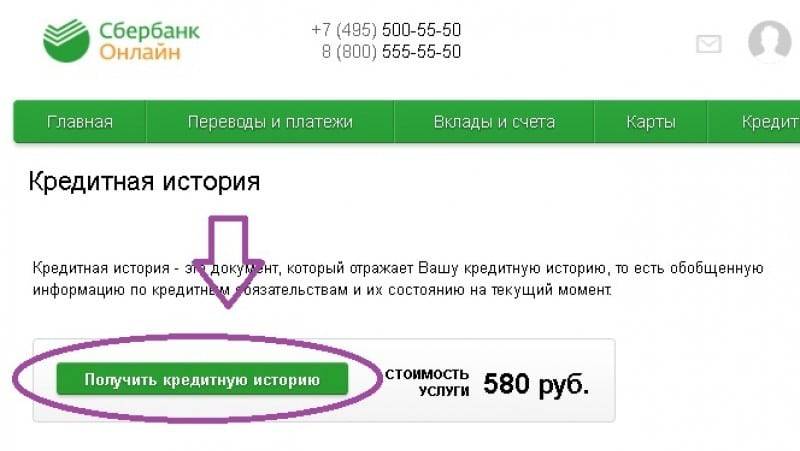

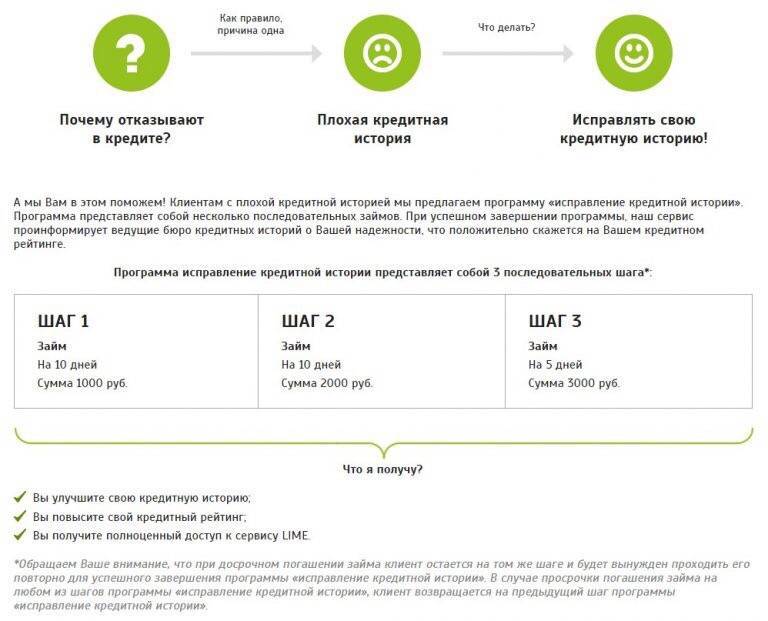

Плачевный исход обращения в банк за кредитом вы можете предсказать заранее, если закажете свою кредитную историю. И здесь может быть только одни выход – ее исправить. Об этом еще поговорим в статье.

Вы много хотите, но мало зарабатываете

С 1 октября 2019 г. Центробанк обязал все финансово-кредитные организации (банки, МФО и кредитные потребительские кооперативы) рассчитывать ПДН – показатель долговой нагрузки. Делать это будут для займов от 10 000 руб.

ПДН = Ежемесячные платежи по кредитам и займам / Средний ежемесячный доход

Для клиентов, у которых показатель слишком большой (более 50 %), снижаются шансы получить одобрение кредитной заявки. Для банков выдача денег закредитованным заемщикам грозит уменьшением норматива достаточности капитала. Если он опустится ниже допустимых значений, кредитная организация может потерять лицензию. Поэтому так рисковать она вряд ли захочет. Проще отказать в кредите.

Банк по каждому заемщику считает ПДН. Но это можно сделать и самостоятельно. В числитель пойдут все суммы в погашение долга. Их можно взять из кредитной истории или графиков платежей, которые есть у каждого заемщика. Знаменатель лучше определить по документам, которые вы планируете предоставить в банк для подтверждения своих доходов.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Если ПДН получился меньше 50 %, то можно оформлять заявку на кредит. Если больше, стоит рассмотреть вопрос о снижении суммы займа или увеличении дохода, который вы показываете банку (например, привлечь созаемщиков, поручителя, залог и пр.). Имейте в виду, что ПДН является не единственным критерием, по которому банк принимает решение.

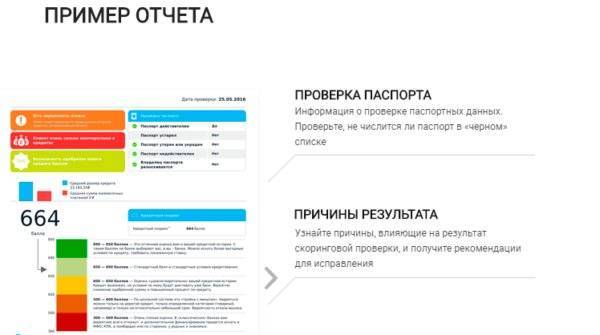

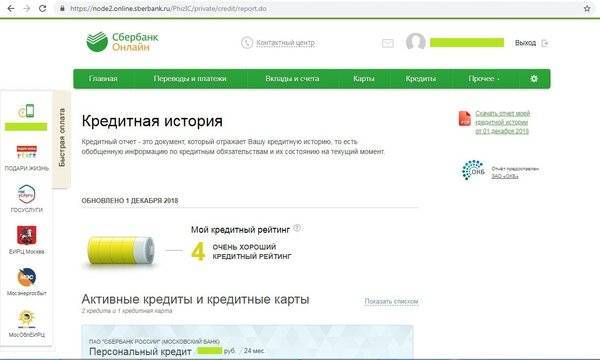

Вы получили низкий кредитный рейтинг

Каждый банк и МФО рассчитывают кредитный рейтинг (скоринг) по собственной методике. Ее специфику они не разглашают. Но по вопросам в анкетах на скоринг клиента можно получить общее представление о критериях оценки. Банков интересуют пол, возраст, семейное положение, профессия, уровень ежемесячных доходов, образование, кредитная история и др. Чем выше рейтинг, тем больше шансов получить деньги в долг.

Вы плохо выглядите

Внешний вид клиента работник банка оценивает, конечно, только при личном общении. Если вы не хотите подавать заявку на заем онлайн, то позаботьтесь о том, чтобы выглядеть по-деловому, опрятно, благопристойно и адекватно. Запах перегара, алкогольное или наркотическое опьянение, грязная одежда, неприятный запах способствовать получению кредита точно не будут.

Негативные факты биографии

Наличие судимости, неофициальная работа, приводы в милицию за хулиганство, состоявшееся или нет банкротство, исполнительные производства точно будут в приоритетных причинах отказа от предоставления кредита. К сожалению, изменить факты биографии уже не получится. Придется искать иные варианты получения денег в долг. А дисциплинированное погашение в конце концов сможет сгладить негативные моменты из прошлой жизни.

Неполный комплект документов

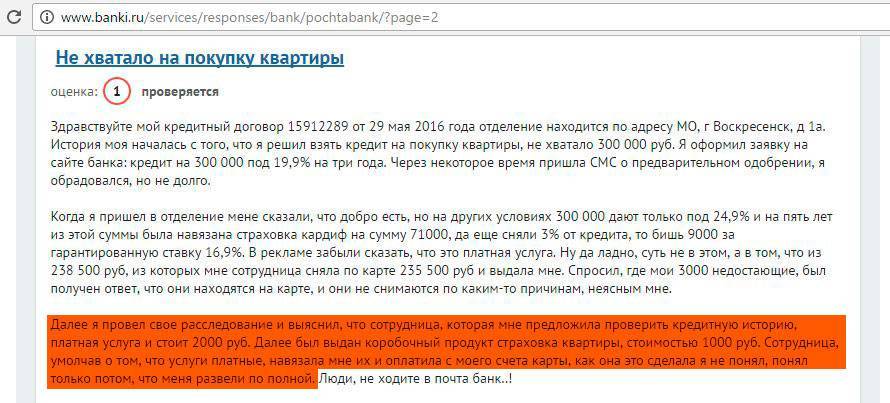

Самым сложным этапом оформления заявки на кредит является сбор документов. Не ведитесь на рекламные трюки банков, которые заявляют, что выдают деньги только по паспорту. Это возможно, но только при соблюдении кучи условий (например, зарплатный клиент, страхование от всего, что может с вами случиться, маленькая сумма на короткий срок и пр.).

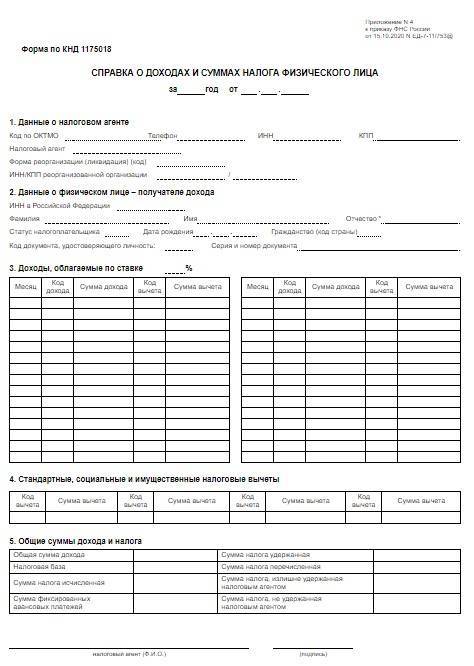

Чтобы рассчитывать на большую сумму, надо доказать банку, что вы надежный и платежеспособный клиент. Без документов это сделать невозможно. Кроме справки о доходах, можно к заявке приложить документы о получении вами доходов из других источников. Например, справка с брокерского счета о перечислении дивидендов, купонов с ценных бумаг, налоговая декларация об уплате налогов с доходов от сдачи в аренду недвижимости, авторского гонорара и пр.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Платежеспособность заемщика

Второй по важности критерий отбора заемщиков их платежеспособность. Прежде чем выдать кредит, банк должен удостовериться в том, что вы сможете его вернуть

Поэтому если вам отказывают, и вы не понимаете, почему банки не дают кредиты, пересмотрите свои материальные возможности.

Для получения займа сумма ежемесячного платежа не должна превышать половину ваших доходов. При этом под суммой доходов понимается зарплата за вычетом следующих расходов:

- Платежи за коммунальные услуги или аренду квартиры.

- Суммы, расходуемые на погашение уже имеющихся кредитов.

- Расходы на иждивенцев, уплату алиментов.

Чем большую сумму вы планируете взять в кредит, тем пристальней банк будет изучать вашу платежеспособность. Причем в разных финансовых организациях могут быть разные критерии оценки. Поэтому если вам отказали в одном месте, стоит попробовать обратиться в другое.

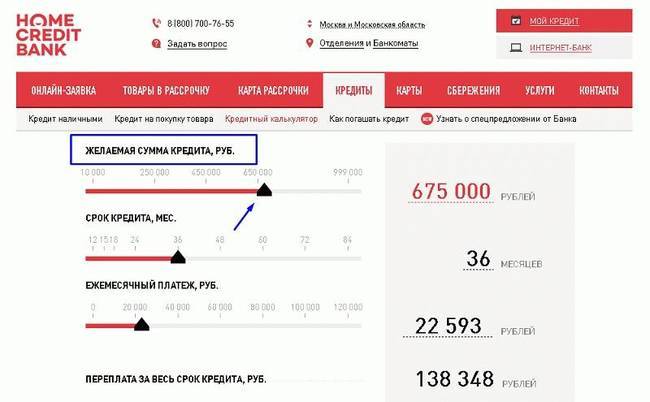

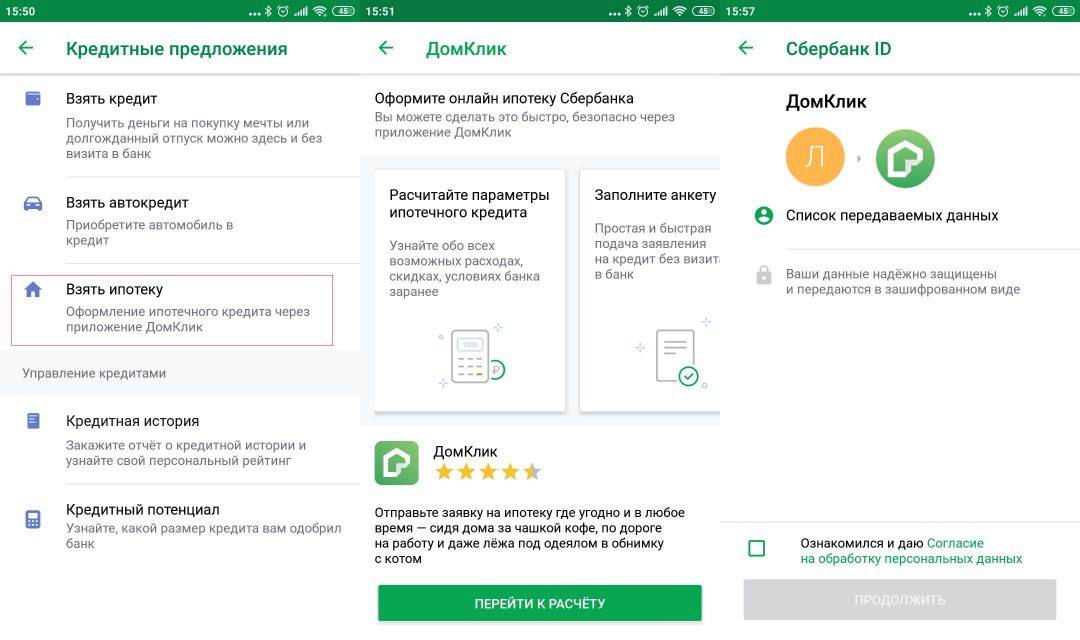

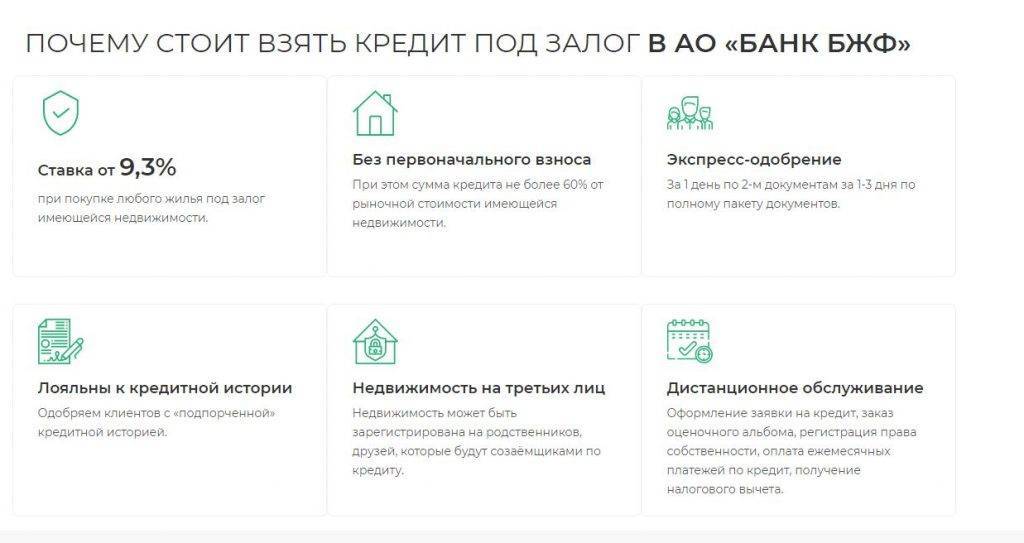

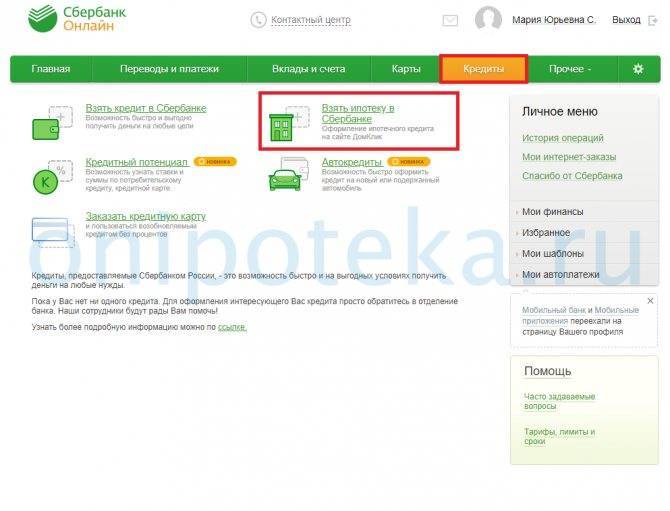

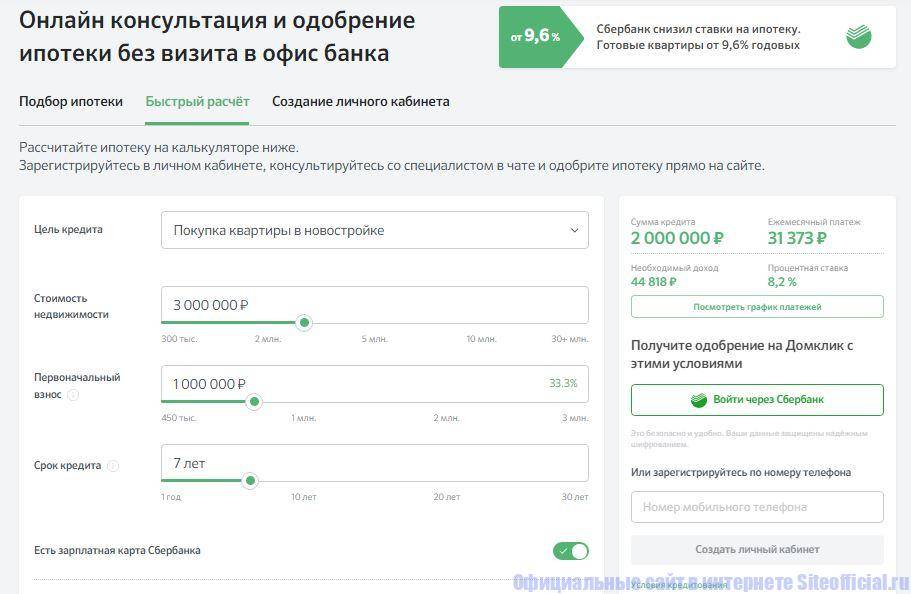

Как взять кредит с плохой кредитной историей и где?

Сложнее обстоят дела у тех заемщиков, которые решили оформить кредит, имея плохую репутацию взаимоотношений с банками (долги, просрочки и т.д.). В этом случае, чтобы получить от банка положительный ответ, клиент должен предоставить в залог свою недвижимую собственность, или заручиться поддержкой поручителей. Неплохой альтернативой является также обращение в одну из многочисленных микрофинансовых компаний страны, где кредитную историю чаще всего не проверяют.

Вот список самых надежных МФО, не проверяющие КИ:

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Для работы анкеты необходимо включить JavaScript в настройках браузера

Что увеличивает шансы на получение кредита

Если вы хотите узнать, почему не одобряют кредит, ознакомьтесь с нижеследующими факторами, увеличивающими шанс его получения. Для уточнения сведений о замените банки используют разные пути и источники информирования. Первый из них – кредитная история. Это самый важный показатель, отражающий ответственность, платежеспособность и положительность человека как заемщика.

Именно в ней отражается информация о действующих и закрытых кредитах, просрочках, досрочных погашениях и неисполнении обязательств. Чем полнее кредитная история, чем больше в ней отражено кредитов с соблюденными сроками платежей, тем больше вероятность одобрения. Не менее важны отзывы о заемщике работодателя и поручителей. Заранее предупредите людей, чьи контактные номера вы оставите в банке

Очень важно, чтобы они ответили на звонок и должным образом описали вас

Самостоятельный анализ

Если все предыдущие способы узнать причину отказов, не дали результатов, остается только один вариант – проанализировать свое поведение самостоятельно, возможно, ваши причины, станут вполне типичными и далеко не редкими.

Так, наверное самой распространенной причиной для отказа считается низкий уровень официальных доходов, которому есть подтверждение

Заемщику может показаться, что размер запрашиваемой ссуды ему вполне под силу, однако риски банков слишком велики, ввиду чего, при наличии малейших сомнений, банки предпочитают отказывать.

С большой осторожностью, кредиторы так же относятся и к существенно завышенной зарплате в необходимый период, которая указана в справке о доходах. Такие справки, часто выдают ИП, или небольшие организации по просьбе своих подчиненных, некоторые лица даже покупают поддельные справки, это прямое мошенничество и грозит такому заемщику реальными неприятностями или попаданием в черные базы банков – точно.

Не реже, чем предыдущие, встречается причина отказа за уличение заемщика в предоставлении ложной информации о себе

Это касается указания уровня доходов, регистрации, места жительства, даже номера телефона – все, что может вызвать подозрения у службы безопасности одного из банков.

Просрочки и не погашение кредитов в других банках, так же скорее всего станут причиной отказа. Что говорить, причиной могут стать даже задолженности по коммунальным платежам.

При принятии решения, для многих банков играет роль и поведение гражданина в обществе. Так развод, наличие правонарушений, постоянная смена работы тоже вполне может быть причиной отказа в выдаче кредита. При нынешнем скрупулезном подходе банков к подбору заемщиков, причиной отказа может стать даже не соответствующий доходам внешний вид.

Подводя итоги, нужно отметить, что выяснить причину отказа в выдаче кредита не так уж и легко, намного проще этот отказ избежать, основательно подготовившись к беседе с работником банка заранее.

Почему не одобряют кредит

Чаще всего заявка отклоняется по двум причинам:

- Наличие плохих сведений в кредитной истории — в глазах банковских сотрудников такой человек считается финансово неблагонадежным;

- Низкий доход или отсутствие подтвержденного дохода – это не даст возможность рассчитаться с банком своевременно.

Кроме этого, отклонить кредитную заявку могут по иным причинам:

- неофициальное трудоустройство заявителя – человек, работающий нелегально, не сможет документально подтвердить свой доход. Нередко такие зарплаты даже выше белых, но убедить в этом банк будет сложно;

- наличие на момент подачи заявки иных действующих обязательств. На это не обратят внимания только в одном случае – если легальная заработная плата гражданина позволяет ему не только вносить текущие платежи, но и оформить новый займ;

- пакет документов – недостаточное количество бумаг, поддельные справки навсегда закроют путь к финансированию в любом банке страны;

- трудовой стаж – частая смена мест трудоустройства, значительные перерывы в работе могут стать причиной отказа.

Скоринговый балл — показатель, на который также обращают внимание при рассмотрении кредитных заявок. Оптимальный показатель – 999 из 1000 или 99 из 100

С привязкой к скорингу шансы на одобрение следующие:

- 95% и больше – высокие;

- 89% — 95% — хорошие;

- 76% — 85% — средние;

- 56% — 75% — низкие;

- меньше 55% — нулевые.

Обратите внимание! Крупные финансовые организации смотрят и на внешние данные потенциального клиента. Если человек неадекватно ведет себя или странно выглядит– ему могут отказать в получении кредита

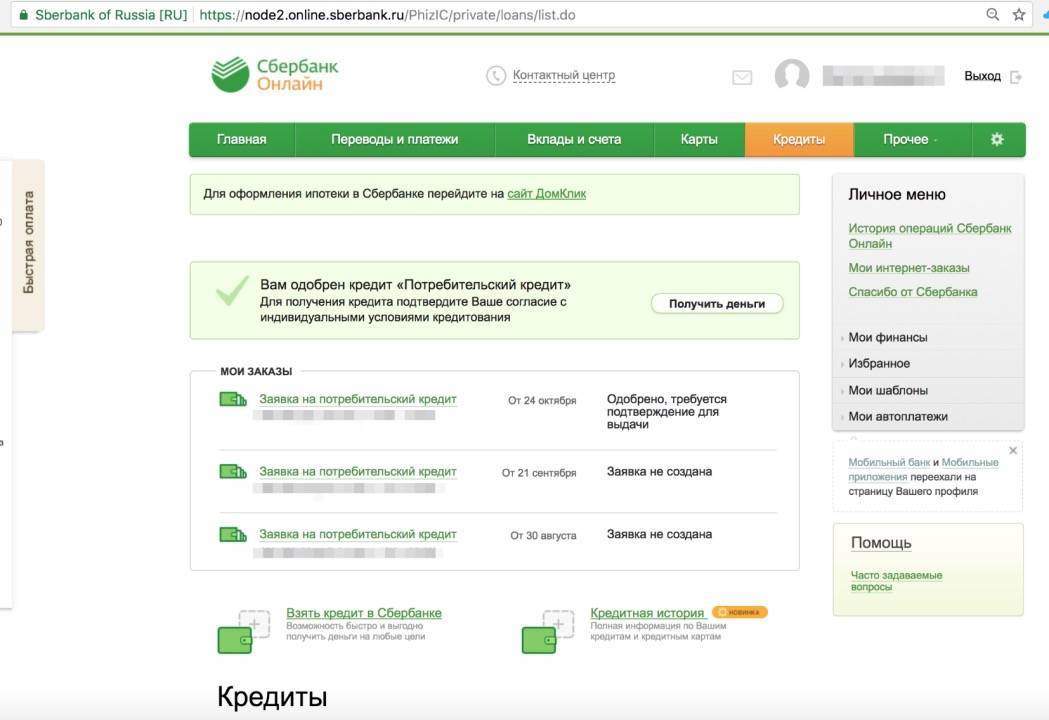

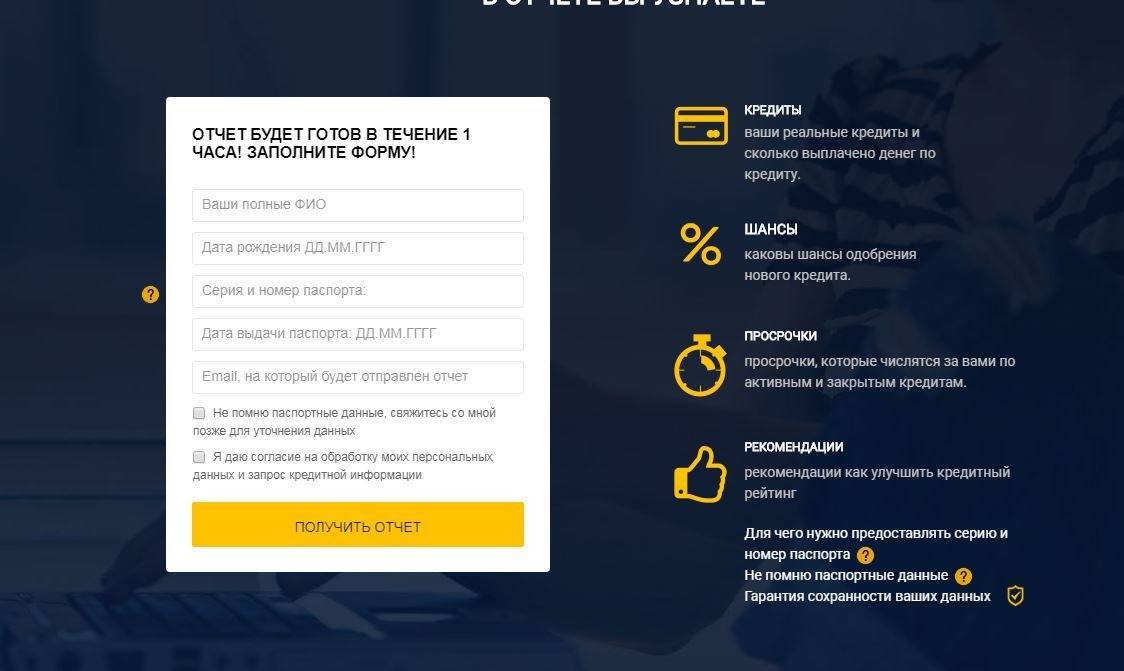

Как узнать причину отказа

У банка всегда есть мотивированное объяснение причины отказа в выдаче кредита, но к сожалению для клиента, это объяснение может остаться загадкой. По крайней мере до того момента пока соответствующие поправки к закону не примут, и у заемщиков не появится четкое понимание того почему он получает отрицательные решения. А пока этого не случилось, есть три выхода получить информацию:

- первое – послать письменный запрос и дожидаться ответа;

- второе – самостоятельно разобраться с тем, почему могут дать отказ в получении кредита;

- третье – сделать запрос в БКИ и узнать почему получен отказ в выдаче займов и ссуд из истории.

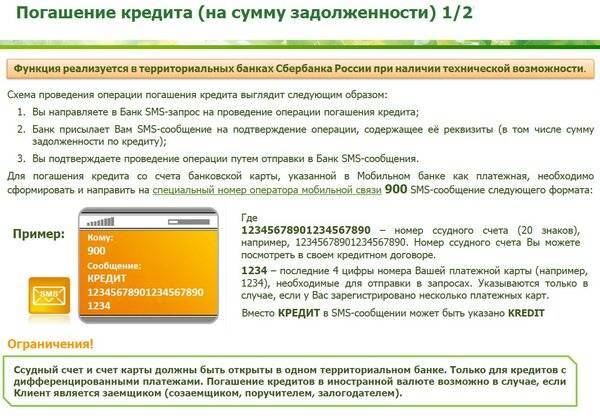

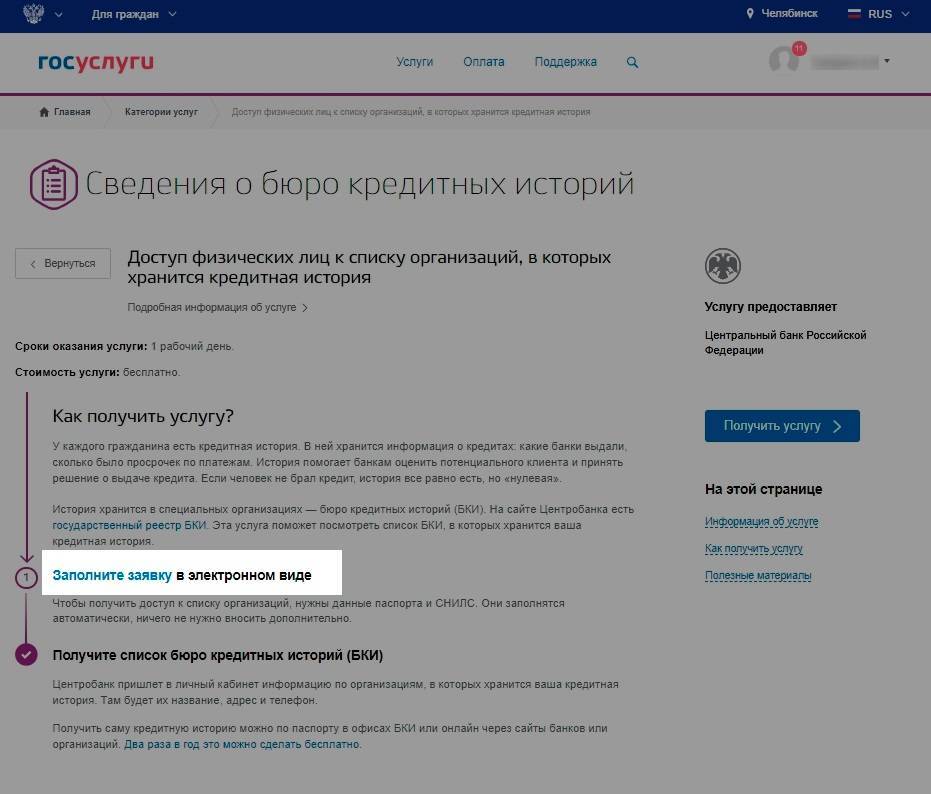

Что касается третьего варианта, то он наиболее удобный и быстрый. Дважды в год можно бесплатно запросить КИ и, изучив информационную часть, в которой и помещаются разъяснения с причинами негативных решений по заявкам, получить ответ на свой вопрос.

Выдача кредита – это право, а не обязанность банка. Каждая заявка, рассматривается отдельно, учитываются индивидуальные факторы.

На сегодня процент отрицательных решений растет, а вот по какой причине клиентам не выдают ссуды, банки по-прежнему не разглашают. Именно поэтому, «спасение утопающих – дело рук самих утопающих», иными словами, человек сам должен разобраться почему ему могут отказать в получении кредита и устранить эту помеху.

Автор статьи:

Как закрыть доступ к кредитам родственнику?

С юридической точки зрения, кредиты не имеют право оформить несколько отдельных категорий населения:

- Недостигшие совершеннолетия. Если это ребенок, ему не выдаст денежные средства ни одна финансовая организация;

- Люди с ограниченной дееспособностью. Это люди с алко-, наркозависимостью и те, которые помешаны на азартных играх и которым полностью становится всё равно на положение своих родных, которое они создали для них своими постоянными долгами.

- Признанные недееспособными. Таким человеком может быть пострадавший от психического расстройства, поскольку он не может принимать решения. Таким образом, тут не сулят никакие кредиты.

Более подробную обо всём информацию можно найти в статье 30 ГК Российской Федерации. Но мы постараемся рассказать вам об этом более лаконично.

Ограничение в дееспособности

Со стороны юриспруденции, не всегда всё просто, потому что нет таких профессиональных представителей юридических услуг, которые могут дать однозначно верный ответ по поводу того, каким образом запретить родным оформлять кредиты и брать микрозаймы. Однако, можно попытаться выудить то, что может помочь в такой ситуации.

К примеру, когда человек хронически страдает от алкоголизма или наркозависимый, он постоянно одалживает средства, когда зарплата потрачена, либо же он без работный вообще и живет от займа к займу. Тут можно не сомневаться, что семья такого человека живет, как в кошмарном сне. В таком случае есть способы упростить жизнь родственникам и поставить ограничения для взятия кредита.

Для такой процедуры будут нужны весомые доказательства, что зависимость реальна и человек втянул своих родных в большую долговую яму. Нужно признавать его ограниченным в дееспособности и стать его попечителем. Если всё пройдёт успешно, то такие финансовые сделки, как оформление кредита и микрозаймов, человек сможет совершать только после согласия своего попечителя в письменной форме.

Недееспособность

Здесь всё работает по той же логике. Если у человека обнаружено нарушение психики, он будет признан недееспособным и лишится права на совершение финансовых сделок. Такому человеку назначат попечитель, который будет обязан взять полную ответственность за действия своего опекаемого. Если вы становитесь таким опекуном, то имеете право заблокировать доступ подопечному на оформление займов в микрофинансовых организациях, если будете против этого.

В признании человека недееспособным по причинам психического расстройства есть свои особенности. В данном случае вы ничего не можете запретить и заручится помощью со стороны законодательства, если вас не будет среди присутствующих, когда подопечный захочет взять кредит или займ онлайн – тогда вам придётся обращаться в суд, чтобы оспорить сделку и доказать, что сделка была незаконна и потому никакие проценты вам не нужно будет оплачивать. При этом взятые взаймы средства вашим родственником придется вернуть.

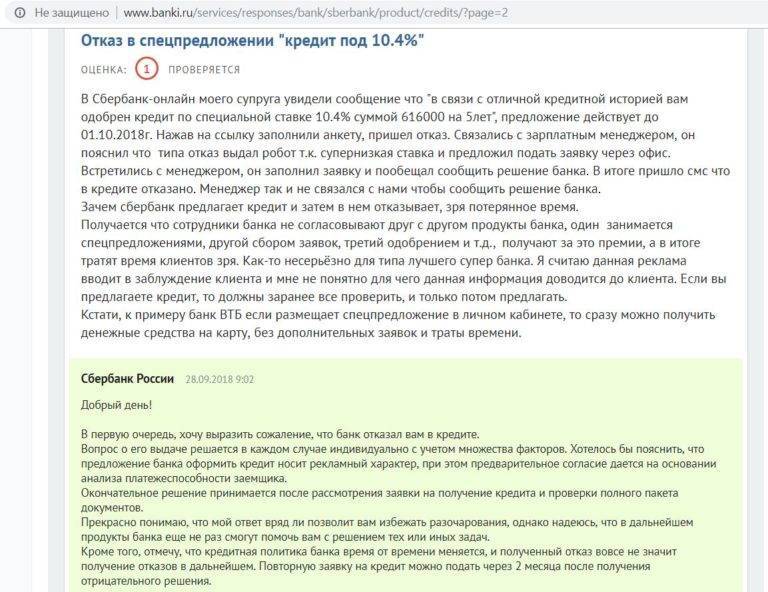

Не одобряют кредит: причины

Реалии таковы, что банки не предоставляют данных об отказе. То есть в ответ на запрос вы получаете стандартную отмашку: — «К сожалению, мы сейчас не можем вам выдать кредит». У банка есть право не сообщать такую информацию в подробностях, и заемщику остается лишь гадать, чем он умудрился не угодить менеджеру.

Не так давно у Центробанка были грандиозные планы — обязать банковские организации раскрывать клиенту детальные сведения об отказе. Но Ассоциация банков России выступила против такого намерения — ее представители официально обратились к ЦБ РФ, уверяя, что корректировка закона не приведет к ощутимым результатам и ничем не поможет клиентам.

Что делать, если не одобряют кредит?

Собственно, инициатива поступила от парламента Республики Калмыкии, который предложил депутатам внести поправки в 353-ФЗ «О потребительском кредите». Предложение заключалось во введении нового обязательства — заставить банки указывать мотивированные причины отказа в кредитовании.

Но банки не согласились с предложением, представив свои контраргументы. По их мнению:

- Предложенные поправки навредят сохранению банковской тайны.

- Коррекция поставит под удар средства вкладчиков.

- Каждый банк разрабатывает собственную скоринговую систему, а значит, информация об отказе не принесет пользы заемщику на будущее.

Эксперты тоже сомневаются в жизнеспособности подобной инициативы, утверждая, что корректировки действительно ничего не изменят. Банки попросту станут ссылаться на собственную политику. В результате стандартный отказ в кредите будет выглядеть следующим образом:

«Несоответствие политике банка в выдаче кредитов».

В остальном причину отказа вы не узнаете даже на приеме у менеджера банка. Данные не раскрываются, и порой сами сотрудники не владеют подобной информацией.

Основные способы узнать причину

Определить, почему было отказано в выдаче займа, можно разными способами, например:

- Обратившись непосредственно в учреждение, в котором планировалось брать заемные средства. Сотрудник банка, который принимал заявку на выдачу кредита, может сдать гражданину ответ, однако он будет неофициальным, а также все зависит от того, известно ли самому работнику организации о данной причине. Поэтому нередко сотрудники говорят стандартные фразы, которые являются общими.

- Подав письменный запрос в банк. Он должен быть написан на имя руководителя банка. В этом запросе следует попросить объяснить причину отказа в выдаче заемных средств. Однако даже в таком случае может прийти обычная отписка, когда в качестве причины указывается плохая кредитная история или низкая платежеспособность, а реальные причины могут не называться, поскольку банк не обязан ничего объяснять.

- Посещение Бюро кредитных историй или отправление запроса в него. В эту компанию надо написать заявление, на основании которого будет предоставлена вся информация о конкретном заемщике. Будут указаны все кредиты, которые ранее оформлялись им, появляющиеся в процессе их погашения просрочки или иные проблемы с банком.

Что делать, если не дают кредит ни в одном банке?

Прежде всего нужно попытаться узнать причину отказа. Банковский специалист ее не назовет, и вовсе не потому, что ему запрещено – он и сам ее не знает.

Как же быть, если не дают кредит? Заемщику рекомендуется:

- Заказать отчет по кредитной истории в Центральном каталоге кредитных историй. Первый раз отчет предоставляется совершенно бесплатно, потом – на возмездных условиях. Отчет придет в течение 10 дней с момента заказа в электронной форме. Стоит внимательно изучить документ: возможно, причиной того, что заемщику отказывают все банки, является банальная техническая ошибка со стороны кредитора, о которой сам заемщик даже и не знал. В этом случае разумно обратиться к кредитору с претензией – как он будет решать проблему, самого заемщика уже не касается.

- Пойти к кредитным брокерам. Эти специалисты потребуют небольшие комиссионные, но зато сами проанализируют кредитную историю, дадут полную информацию о причинах отказа, расскажут, как вернуть расположение банков, и подберут подходящих кредиторов, которые согласятся предоставить заем даже при подпорченной репутации.

Как запретить микрофинансовым организациям выдавать родственникам займы?

На страницах интернет-форумов финансово-кредитных организаций часто можно встретить темы, где обсуждаются заявления на запрет выдачи кредитов. Это является незаконным ограничением дееспособности совершеннолетних граждан со стороны представителей бизнеса, потому они не пойдут на такой шаг, во что бы то не стало. Это аналогично наложению запрета магазину на продажу хлебобулочных изделий конкретному кругу лиц по вашему личному желанию, то есть, это невозможно.

Если у вас похожая проблема, нужно маневрировать. К примеру, обратитесь в отделения микрофинансовых организаций, предоставьте там информацию об уровне доходов вашего родственника и объясните, что он нигде не утроен, всем и везде должен, а возвращать эти долги некому. И, потому попросите ему больше не оказывать такого рода услуг, так как это будет финансово невыгодно данным учреждениям.

Или же можно поступить следующим образом: попытайтесь как-то незаметно отобрать у родственника паспорт, чтобы заморозить доступ к тем же потребительским кредитам – ведь кредит без паспортных данных автоматически невозможен. Или можете попробовать поговорить с близким человеком и запретить ему брать займы в МФО, правда, как гласит практика и опыт бывалых людей, один из самых работающих методов всё-таки первый.

Как принимается решение по кредитованию физлица?

В банках, привыкших работать с множеством неизвестных претендентов на кредит, есть скоринг-системы. Так называют программы, которые по анкетным данным потенциального клиента и его кредитной истории при помощи математических моделей прогнозируют поведение заемщика по обслуживанию кредита и дают ответ на вопрос, насколько высока вероятность погашения долга в установленные сроки. Если риски небольшие, скоринг-система дает рекомендацию по кредитованию. Если нет – заемщик кредит не получает. В спорных случаях возможно участие сотрудников банка, которые смотрят на дополнительные факторы и принимают окончательное решение.

В банках, привыкших работать с множеством неизвестных претендентов на кредит, есть скоринг-системы. Так называют программы, которые по анкетным данным потенциального клиента и его кредитной истории при помощи математических моделей прогнозируют поведение заемщика по обслуживанию кредита и дают ответ на вопрос, насколько высока вероятность погашения долга в установленные сроки. Если риски небольшие, скоринг-система дает рекомендацию по кредитованию. Если нет – заемщик кредит не получает. В спорных случаях возможно участие сотрудников банка, которые смотрят на дополнительные факторы и принимают окончательное решение.

Вам также может быть интересно:

Как узнать кредитную историю через интернет