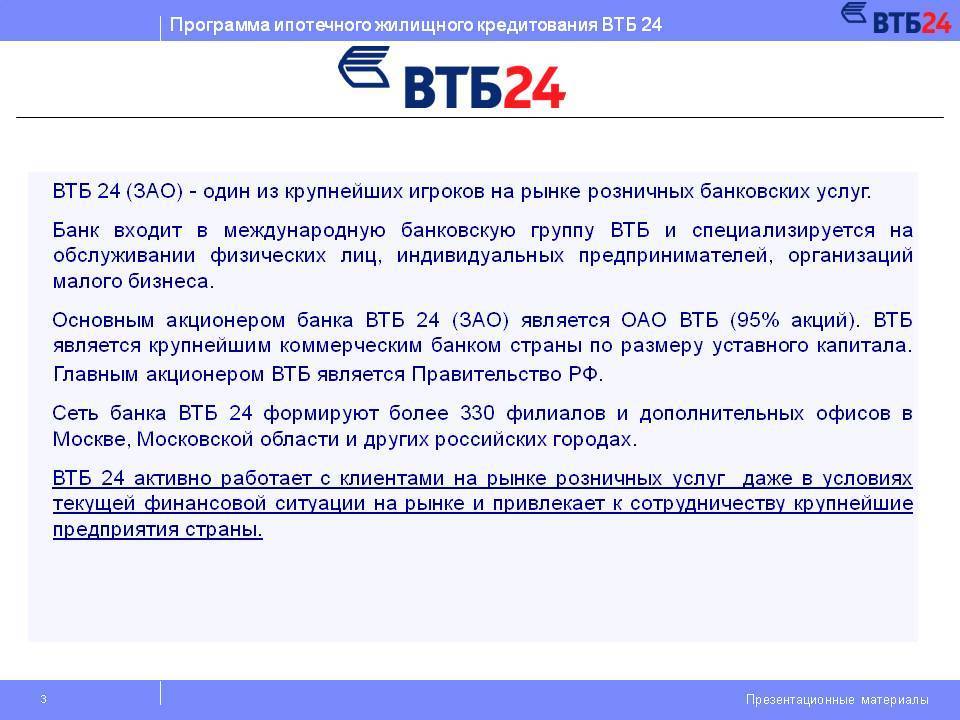

О банке ВТБ 24

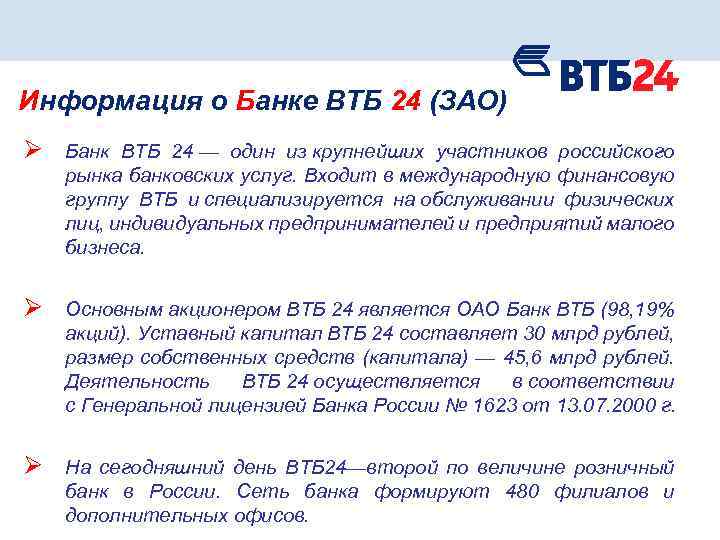

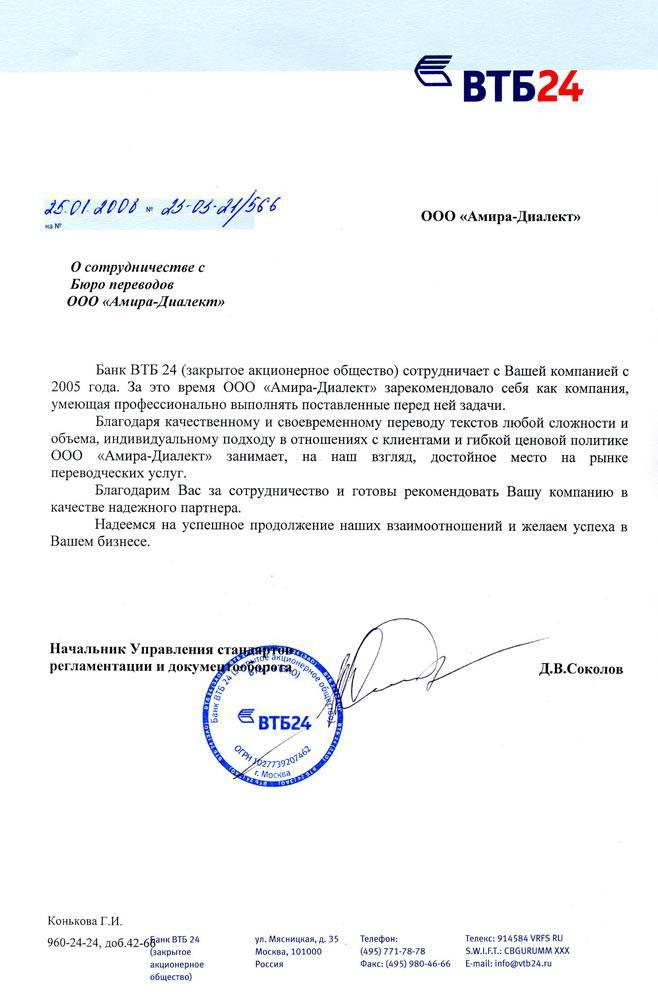

Банк ВТБ 24 – финансовая компания, созданная на базе закрытого акционерного общества «Гута-банк». Неожиданный межбанковский кризис, разразившийся в 2004 году, спровоцировал вынужденную реорганизацию, фундаментальную перестройку начального коммерческого образования.

Официальной датой регистрации ВТБ 24 считается 1-ое августа 2005-ого года, когда и состоялось документальное переименование. Далее осенью 2006-ого года прошла вторая волна модернизации, и ПАО изменилось на ЗАО.

Пик развития пришелся на 2012-2013 годы, когда руководство начало стремительно скупать финансовые активы, присоединять дополнительные отделения и филиалы. Сегодня ВТБ – это не классическая банковская компания, а крупная финансовая группа, в которую входит свыше двадцати дочерних организаций и учреждений. Деятельность они осуществляют по актуальным сегментам рынка, приоритетным экономическим направлениям.

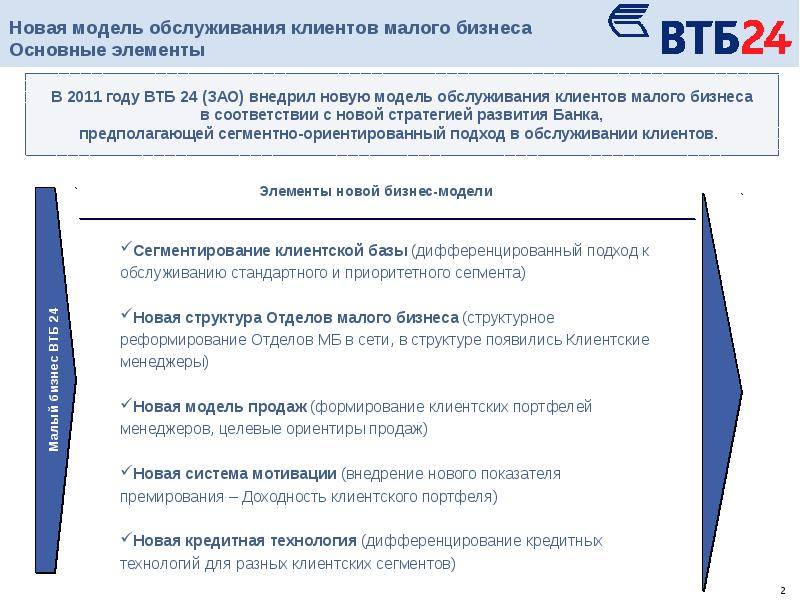

В настоящее время в банке ВТБ 24 открыты специальные предложения для отдельных групп клиентов:

- для частных лиц;

- для малого бизнеса;

- для среднего бизнеса;

- для крупного бизнеса;

- для финансовых учреждений;

- для акционерных и инвесторских сообществ.

Преимущества и недостатки кредитования в банке ВТБ 24

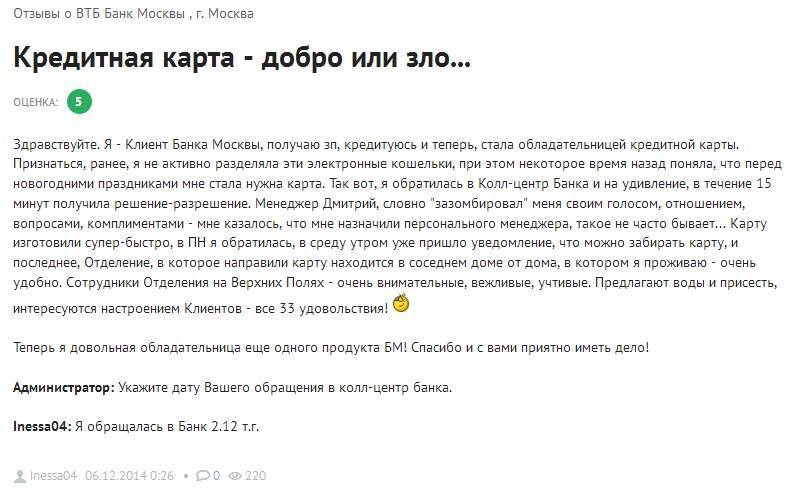

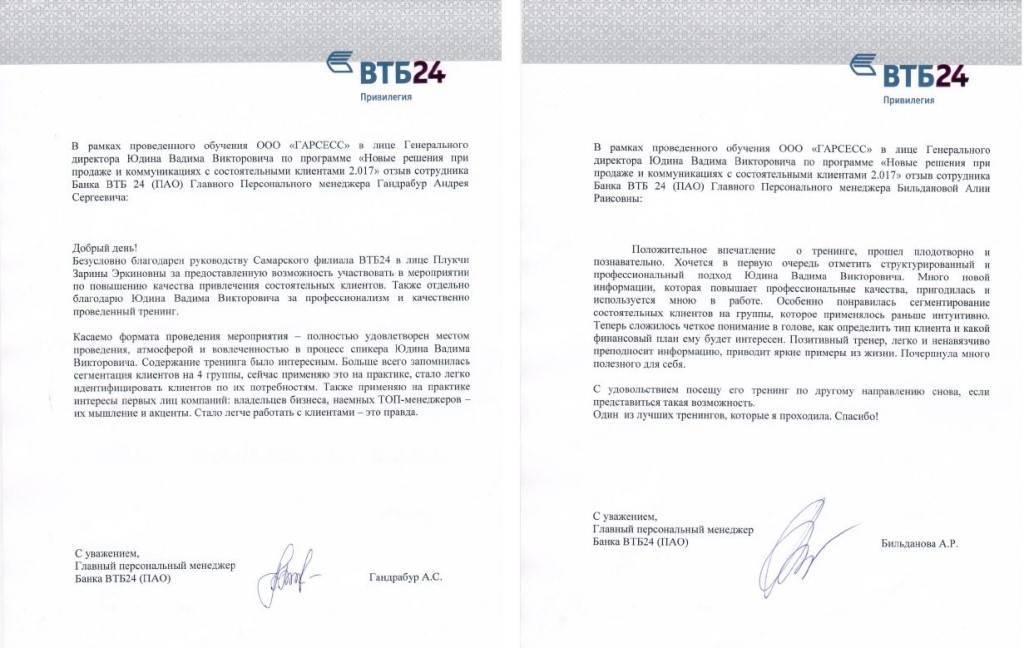

Анализируя отзывы клиентов по кредитам о банке ВТБ 24, можем выделить ключевые плюсы и минусы заключения подобных сделок.

К основным преимуществам кредитования в отделениях можно отнести:

К основным преимуществам кредитования в отделениях можно отнести:

- возможность оформления заявки в режиме онлайн;

- быстроту реагирования кредитных менеджеров;

- высокие темпы обработки документов, рассмотрения заявления;

- относительно низкие процентные ставки – около 10,9% годовых;

- возможность снижения процентной ставки до 7,9%;

- получение займа не только на кредитную карту, но и наличными;

- множество отделений, расположенных в транспортной доступности;

- круглосуточную работу служб горячей линии (что позволяет решать экстренные проблемы в телефонном режиме);

- максимальная заемная сумма наличными составляет 5 000 000 рублей;

- гибкие сроки погашения – до семи лет;

- специальные условия, разрешающие оформление кредита без страховки;

- скорость рассмотрения заявки клиента – не более трех рабочих дней;

- возможность уменьшения размера обязательного кредитного платежа;

- возможность досрочного погашения задолженности.

Еще одно важное замечание, которое можно сделать на основе анализа отзывов автокредита ВТБ: даже если система изначально отказала в выдаче наличных средств, вы можете отправить заявку повторно по истечению девяноста дней. Согласно актуальной на 2019 год статистике, вероятность положительного результата рассмотрения заявления клиента составляет 84%

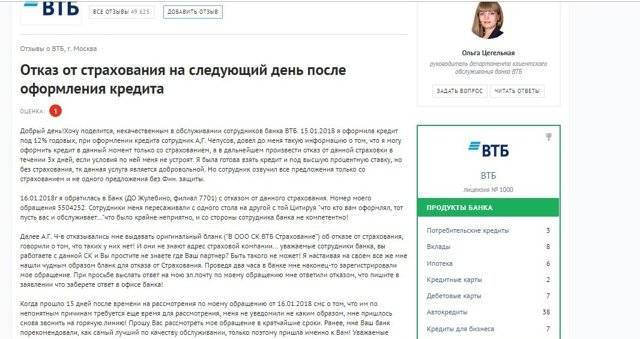

Что касается минусов отделений этого банка, то здесь можно выделить:

- возможную навязчивость и необъективность отдельных кредитных менеджеров (подобные случаи особенно часты для региональных филиалов не в Москве);

- штрафные санкции даже за минимальную просрочку по ежемесячному платежу;

- обязательность подачи заявления для досрочной выплаты по займу;

- невозможность изменить дату обязательного платежа;

- бюрократические сложности, связанные с изменением размера установленного минимального платежа;

- высокая вероятность получения отказа при первой подачи заявления клиентом;

- вероятность искусственного навязывания дорогостоящей и необязательной страховки (частные случаи, с которыми руководство организации ведет активную борьбу);

- негативные отзывы о кредитах наличными ВТБ от клиентов (связаны со сложностью процедуры получения денежных средств, различными нюансами, о которых сотрудник могут изначально не сказать);

- сложности, возникающие при попытке связаться с сотрудником горячей линии;

- для снижения процентной ставки до 7,9 необходимо выполнить ряд банковских условий, в частности оформить пластиковую мультикарту;

- возможность организации кредитных каникул;

- при оформлении займа без страховки, процентная ставка существенно увеличивается (до 18 процентов годовых).

Резюмируя все выше сказанное, можем сделать вывод, что большинство минусов и недочетов легко устранимы, определяются конкретным случаем клиента. Многочисленные положительные отзывы людей о кредитах в ВТБ, а также репутация банка свидетельствуют о том, что заключать финансовую сделку в данном учреждении безопасно.

Актуальные предложения потребительских кредитов

Достоверно ответить на вопрос, стоит ли брать кредит в банке ВТБ 24, отзывы клиентов могут не всегда. Чтобы вы могли сформировать объективное мнение о действующих финансовых предложениях, далее подробно рассказываем об особенностях заключения договоров, процентных ставках и специальных условиях.

Достоверно ответить на вопрос, стоит ли брать кредит в банке ВТБ 24, отзывы клиентов могут не всегда. Чтобы вы могли сформировать объективное мнение о действующих финансовых предложениях, далее подробно рассказываем об особенностях заключения договоров, процентных ставках и специальных условиях.

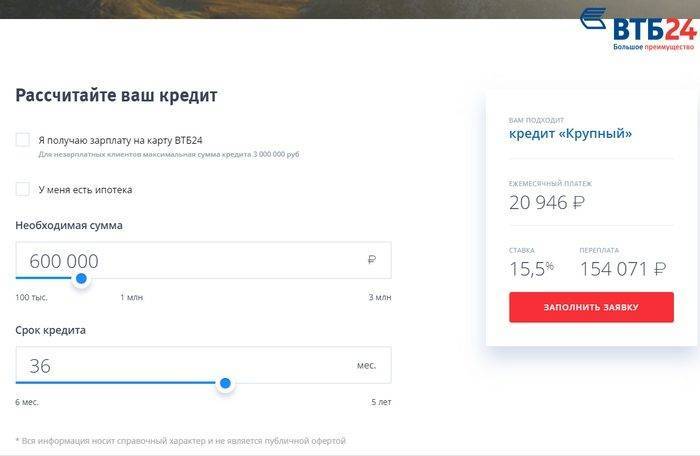

На сегодняшний день во всех отделениях этого банка открыты следующие предложения:

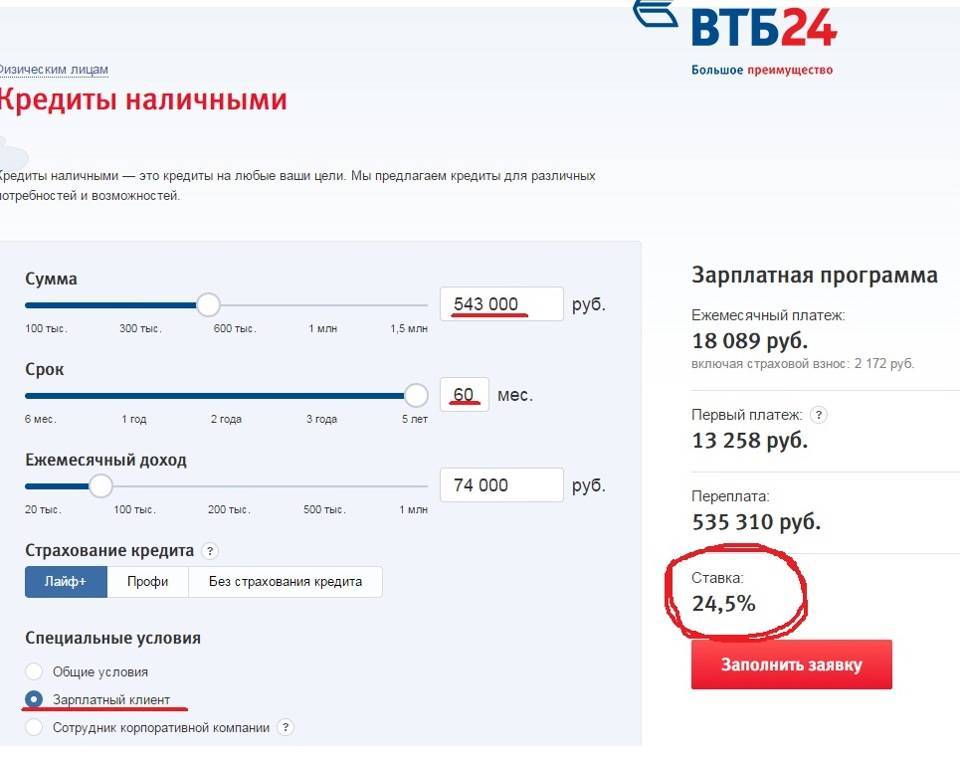

- выдача кредита наличными;

- оформление пластиковой кредитной карты;

- рефинансирование.

Более подробно о каждом из них ниже.

Потребительский кредит наличными в банке ВТБ 24

Чтобы стать официальным заемщиком, достаточно оформить заявку онлайн, указав достоверные сведения о себе, и подготовить пакет необходимых документов. После того, как все сведения поступят в отделение банка Москвы и будут обработаны системой, на контактный телефон придет уведомление о принятом решении. Если менеджеры одобрили займ, вы сможете получить наличные в любом удобном филиале после подписания договора.

Для получения потребительского кредита потенциальный заемщик должен соответствовать следующим требованиям:

- иметь паспорт гражданина Российской Федерации;

- представить справку о стабильном ежемесячном доходе, сумма которого не ниже 15 000 рублей;

- быть зарегистрированным в регионе присутствия офиса.

Стандартная ставка при оформлении составляет 10,9 процентов годовых, однако при определенных условиях ее можно снизить до 7,9.

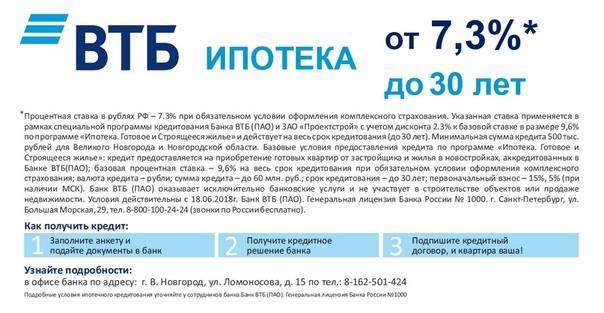

Рефинансирование в банке ВТБ 24

Данное предложение актуально только в тех случаях, когда расчетной валютой в начальном кредитном договоре указан российский рубль. В программе рефинансирования ВТБ могут участвовать:

- потребительские займы;

- долги по пластиковым кредиткам;

- ипотечные задолженности;

- займы автокредитования.

При этом залоговый или беззалоговый заем должен соответствовать следующим критериям:

- иметь срок выплаты не менее трех месяцев;

- своевременно погашаться в течение установленного периода;

- не иметь просрочек, начисленных штрафных процентов.