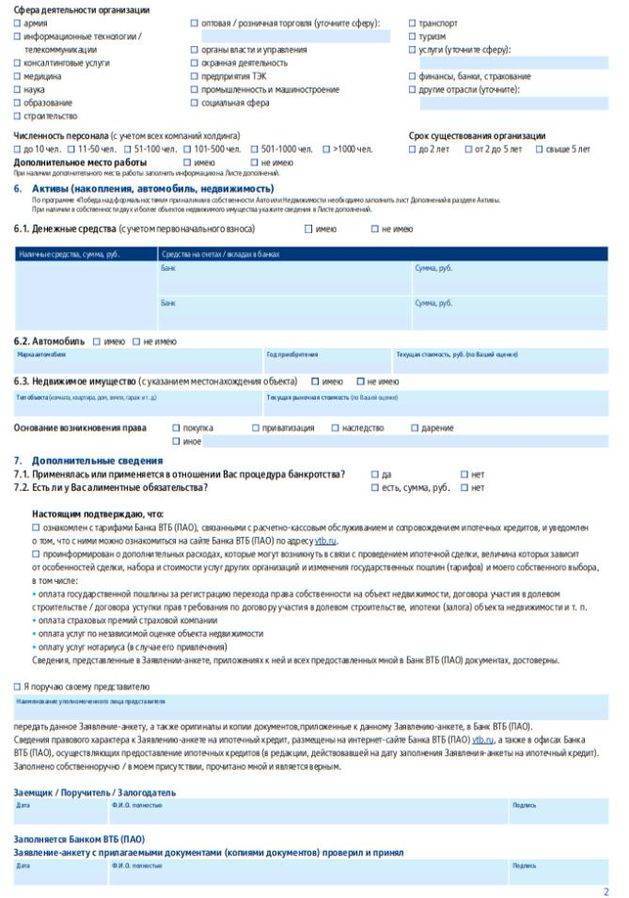

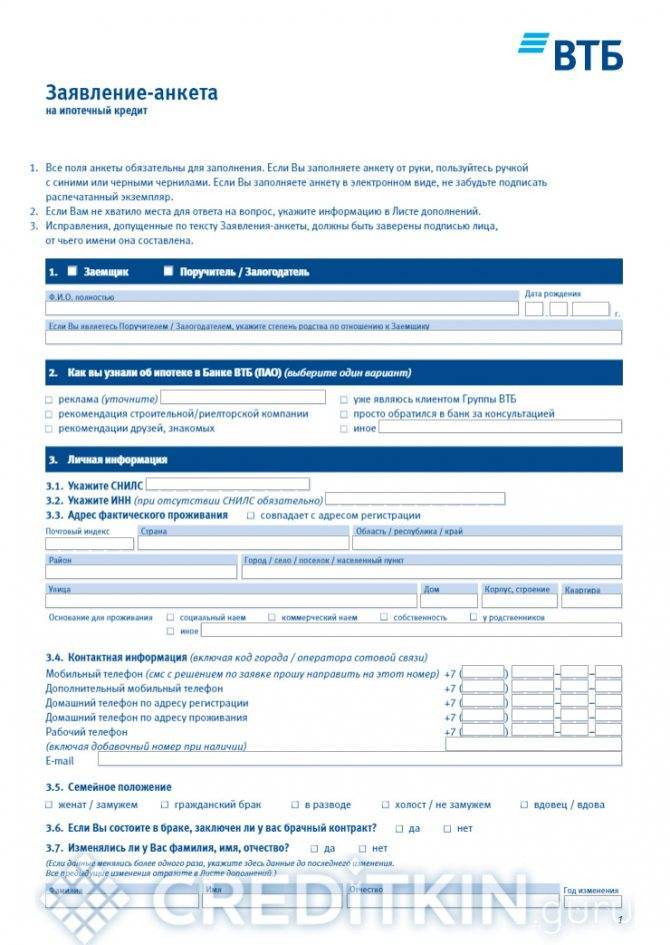

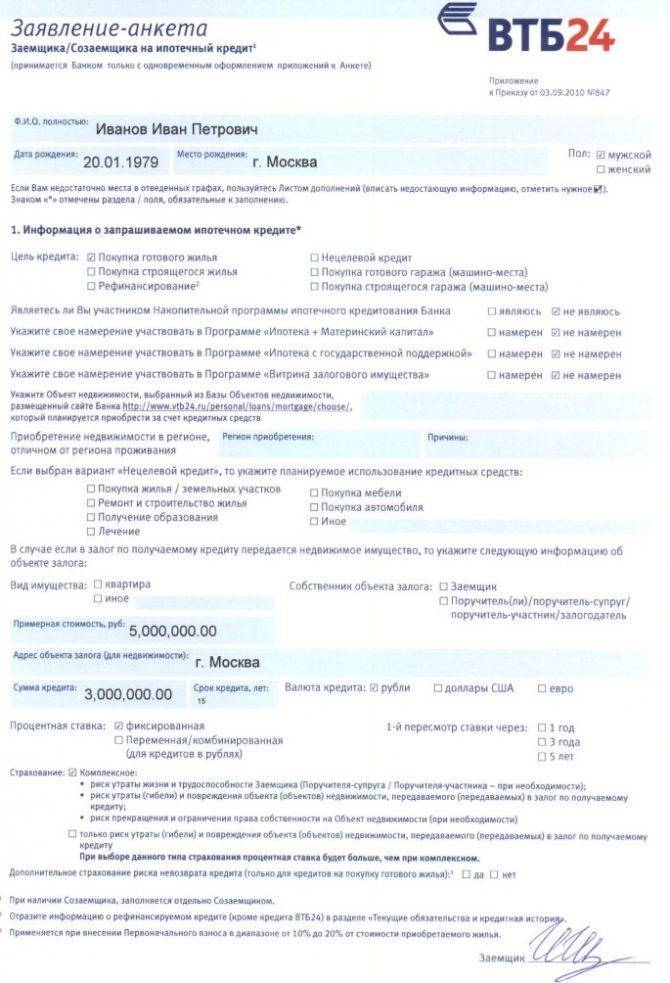

Советы по заполнению анкеты

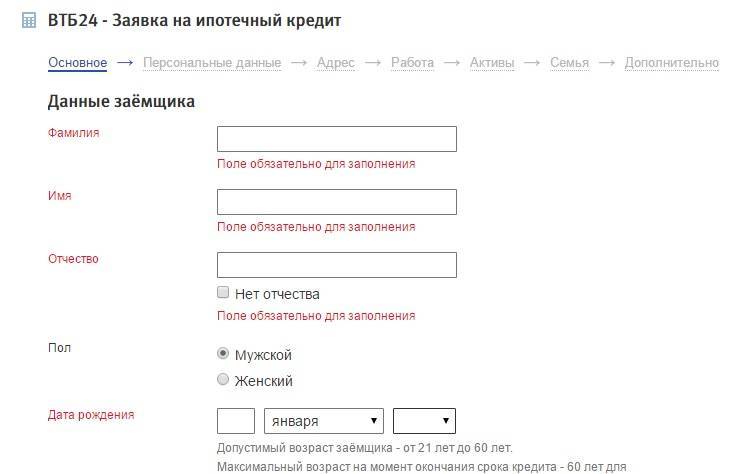

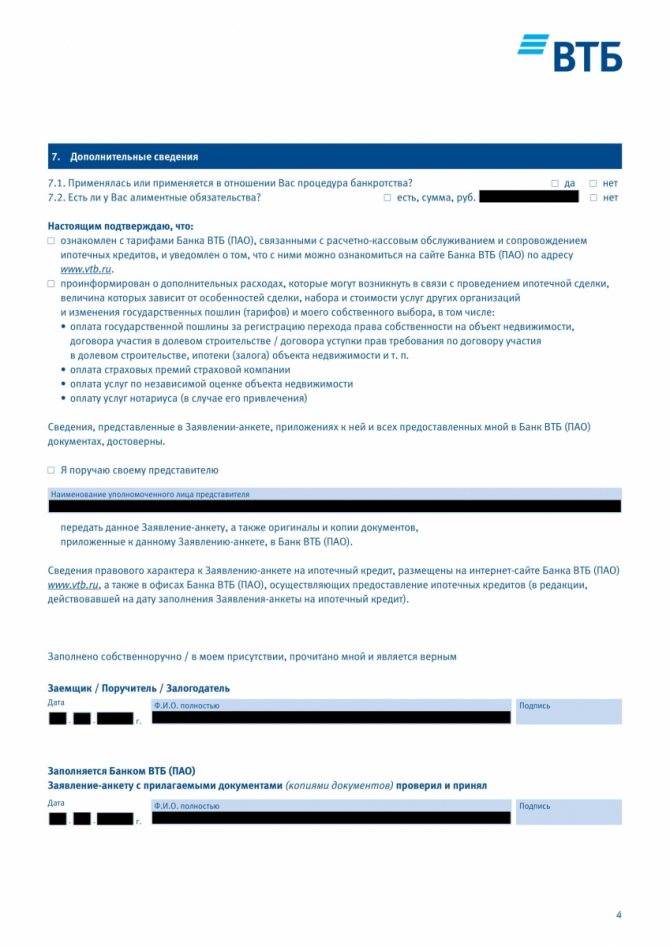

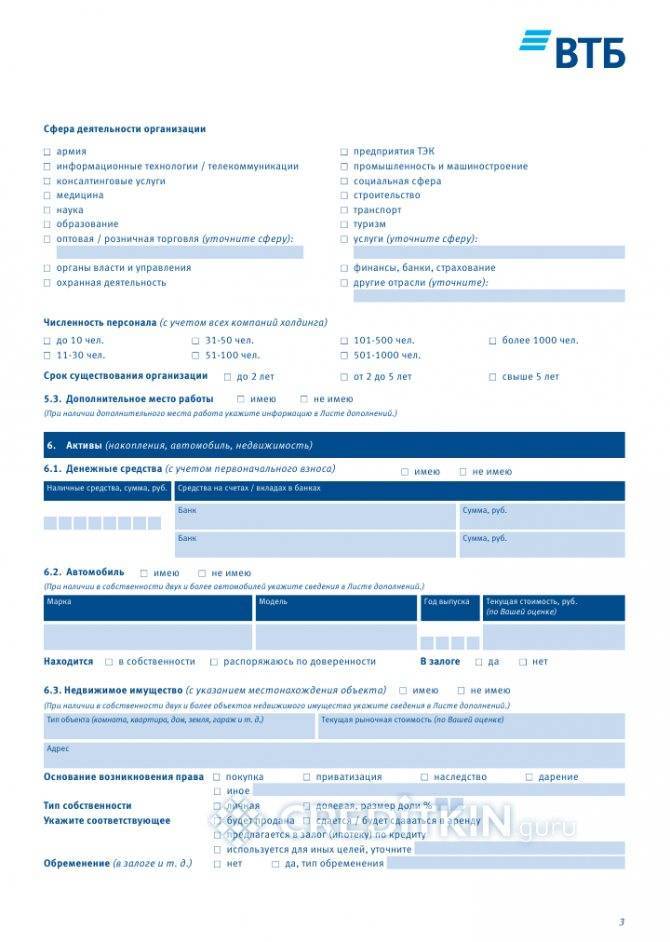

Анкета заполняется вручную или на компьютере с указанием следующих данных:

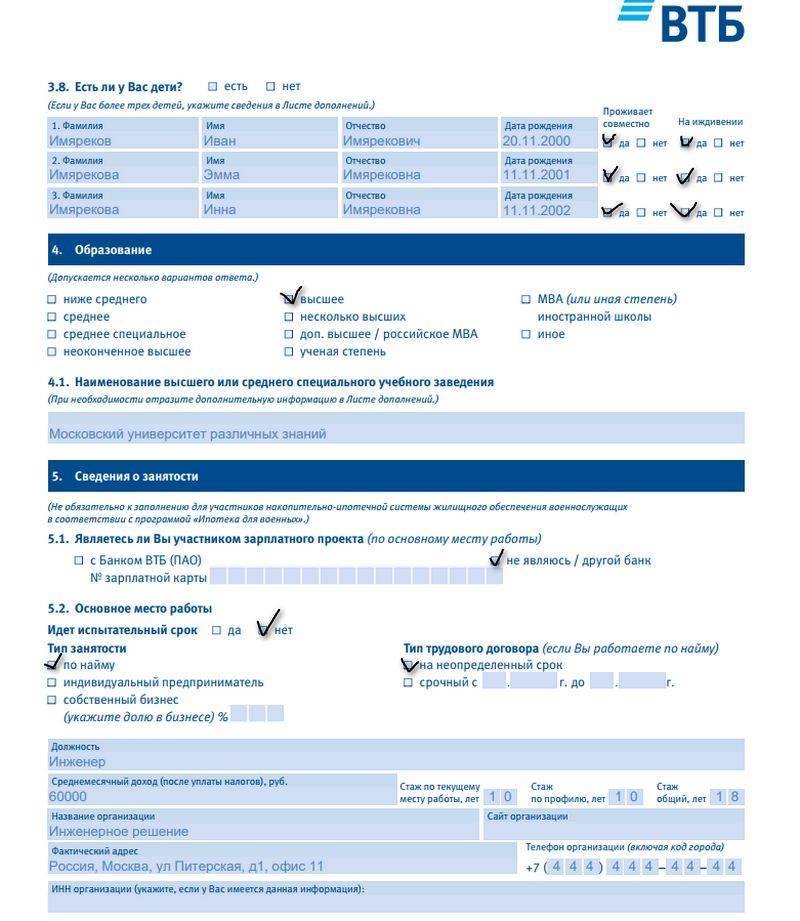

- Сведения о заемщике/созаемщике – фамилия, имя, отчество, дата рождения. При заполнении анкеты созаемщиком указывается степень родства с основным заемщиком.

- Реквизиты СНИЛС (при отсутствии ИНН), адрес фактического проживания и основания (в собственной квартире/доме, у родственников, в арендованном помещении и т.п.), контактные номера телефона (мобильный, домашний при наличии, рабочий). Если адрес фактического проживания совпадает с местом регистрации, ставится галочка в соответствующем поле.

- Информация о семейном положении – холост, в браке, в гражданском браке, вдовец. При наличии брака указываются сведения о смене фамилии, а также о наличии брачного контракта. О детях указываются следующие данные:

- фамилия, имя, отчество;

- проживают совместно с заемщиком или нет;

- в случае несовершеннолетнего возраста или присвоения инвалидности ставится отметка о наличии иждивенца.

- Уровень образования (среднее, высшее и тому подобное) и учебное заведение.

- Данные о работе:

- тип занятости (индивидуальный предприниматель, работник по найму и так далее);

- сведения об организации (наименование, юридический адрес, сфера деятельности, количество работников, ИНН, период работы компании, контактные данные);

- занимаемая должность и стаж на ней;

- среднемесячный доход «чистыми».

- Сведения о других источниках дохода – проценты по вкладам и тому подобное.

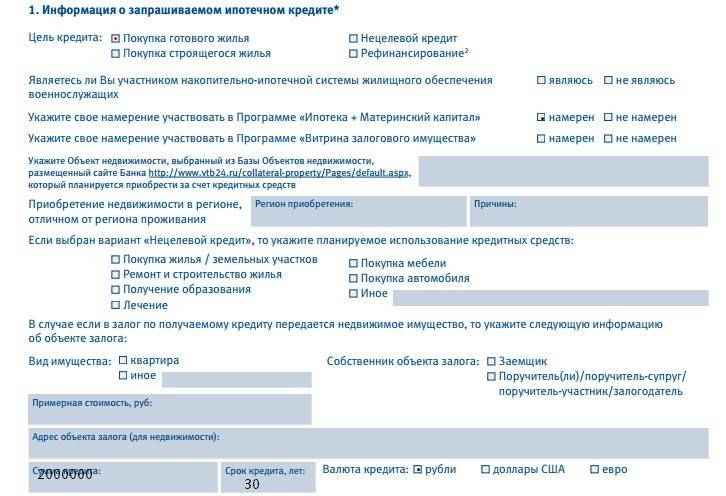

- Размер собственных денежных средств (первоначальный взнос).

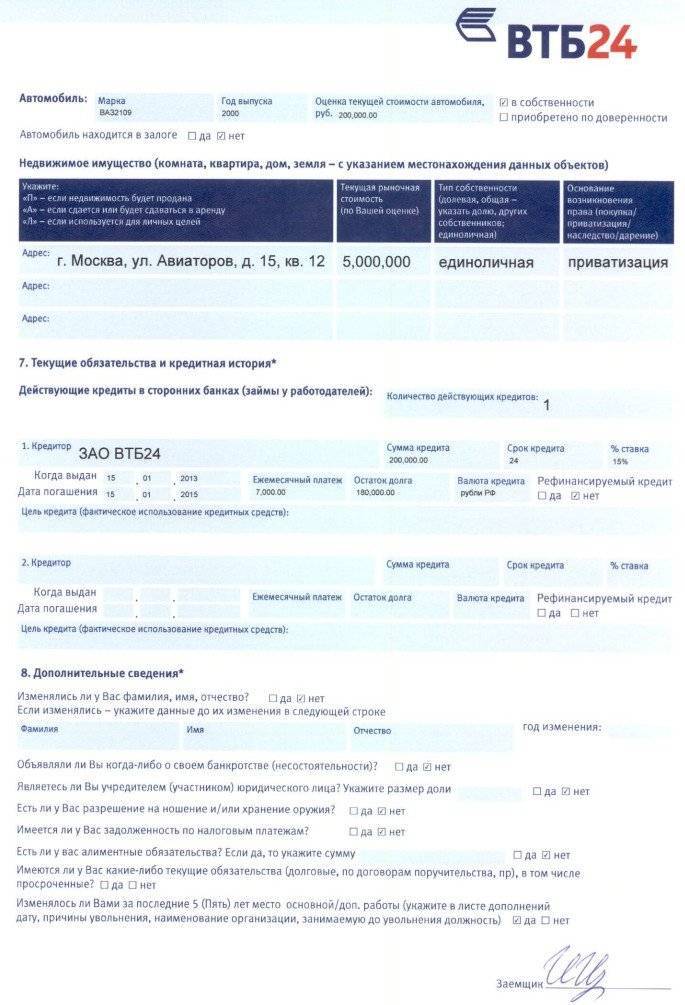

- Перечень имущества в собственности движимого и недвижимого (машина, дом, квартира, гараж и тому подобное) с указанием ориентировочной его стоимости на рынке и наличии обременений.

- Дополнительные сведения – о банкротстве, уплате алиментов.

Необходимо ознакомится с действующими тарифами банка на услуги и дополнительными расходами по ипотеке, о чем ставятся соответствующие отметки в анкете. Под всеми полями располагаются подпись, ее расшифровка и дата заполнения.

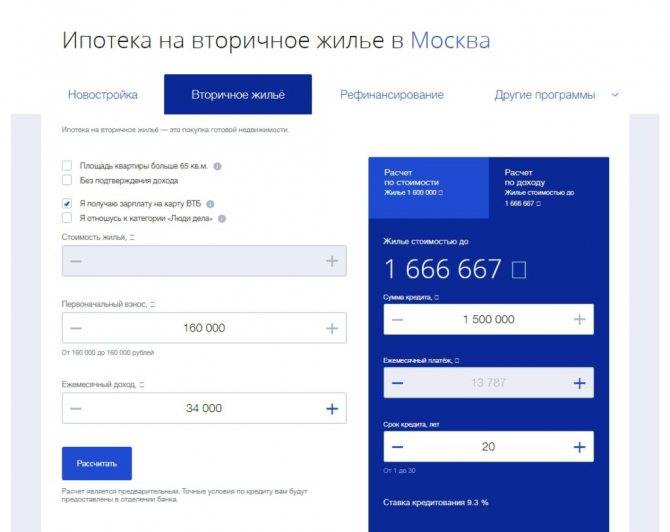

Можно ли использовать материнский капитал

В ВТБ можно оформить ипотеку без первоначального взноса. Предложение актуально для молодых семей с двумя и более детьми, родившимися до 2020 года. Целевое использование выделенных денежных средств обязательно: они должны быть направлены на улучшение жилищных условий.

Особенности использования:

- Материнский капитал как первоначальный взнос. Стартовый капитал включает в себя и личные средства заемщика. По материнскому сертификату можно выплатить не более 15% от стоимости недвижимости.

- Документальное сопровождение. Право целевого использования денежных средств подтверждается сертификатом и справкой из пенсионного фонда.

Ипотеку с привлечением материнского капитала можно оформить по стандартной программе. Льготные предложения не действуют. В программе участвует недвижимость вторичного и первичного рынка. Благодаря ипотеке можно приобрести жилой дом. Сроки кредитования фиксированные – до 20 лет.

ВТБ банк лояльно относится к своим клиентам, поэтому вероятность одобрения заявок достаточно высокая. Клиент, несмотря на наличие материнского сертификата, должен подтвердить свою платежеспособность. Плохая кредитная история может снизить шансы на одобрение. Заявку необходимо подавать заранее. Банк требует стандартный пакет документов. Если соискатель – мужчина, то он должен предъявить кредитному менеджеру военный билет.

Часто задаваемые вопросы

Можно ли самостоятельно выбрать объект недвижимости, который будет приобретен с помощью ипотечного кредита?

Что делать потенциальному заемщику, если он живет и работает в одном городе, а покупать недвижимость планирует совершенно в другом регионе?

Что можно сделать, если ежемесячного дохода недостаточно для получения нужной суммы кредита?

По каким причинам банк может отказать в выдаче ипотеки?

Кто будет числиться собственником покупаемой в ипотеку недвижимости?

Какую сумму налогового вычета можно получить по ипотечному кредиту?

Как происходит расчет с продавцом недвижимости?

Мне нравится1Не нравится

Об условиях оформления

В ВТБ заявка на ипотеку онлайн позволяет клиенту, в случае её положительного рассмотрения, претендовать на получение ссуды на тех же условиях, что и при непосредственном обращении к менеджеру в банковском отделении. Это значит, что процентная ставка, срок кредитования и другие условия ипотечного договора будут аналогичны для заемщиков, подавших свои заявки в разных формах (письменной или электронной). Отправка онлайн-формы бесплатна.

Подать заявку онлайн на ипотеку в ВТБ24 могут люди, возраст и трудовой стаж которых соответствует стандартным банковским требованиям. Рассмотрим условия онлайн-ипотеки в ВТБ24 в таблице.

| Описание программы | Ставка, % | Первоначальный взнос, % | Размер ипотечного кредита, тыс. рублей |

|---|---|---|---|

| Для покупки готового жилья | от 12,6 | от 15 | от 600 до 60000 |

| Для покупки квартиры в новостройке | от 12,6 | от 15 | от 600 до 60000 |

| Для покупки залогового жилья, выставленного на продажу банком | 12 | от 20 | от 600 до 60000 |

| Для военных | 12.1 | от 15 | до 2010 |

| Оформление на основе 2 документов | от 13,6 | от 40 | от 600 до 30000 |

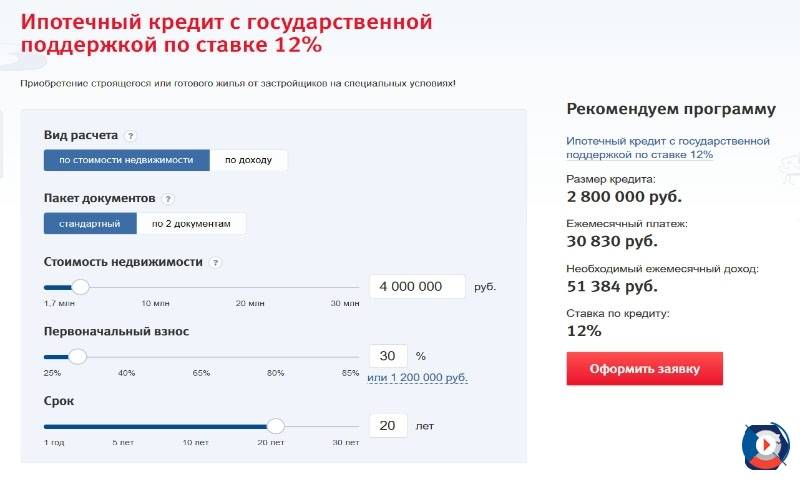

| С учётом поддержки государства | от 11,4 | от 20 | до 8000 |

| Под залог собственного жилья на любые цели | от 14,6 | – | до 15000 |

Перечень документов для оформления ипотеки в ВТБ

Прежде чем обращаться в банк с заявкой на ипотеку, человеку предстоит собрать пакет необходимых бумаг.

- Для всех категорий заемщиков обязательно наличие паспорта РФ с действительной пропиской.

- Среди них должно быть заявление, которое заёмщик лично подпишет.

- Также следует озаботиться наличием страхового пенсионного свидетельства и подготовить бумаги, которые подтверждают платежеспособность клиента.

- Кроме того, надо запастись документами о трудовой деятельности и подготовить бумаги на закладываемый или покупаемый недвижимый объект.

- Мужчины младше 27-ми лет должны предоставить военный билет.

Дополнительные документы

- Если планируется использовать средства материнского капитала, банковской организации понадобится справка из пенсионного фонда, в которой отражён остаток средств государственной помощи. Нужно захватить и сам сертификат.

- Помимо этого, организации могут потребоваться свидетельства о рождении детей, брачное свидетельство или бумага о расторжении брака (в зависимости от ситуации).

- При наличии, следует предъявить брачный контракт.

- Также необходимы документы о нахождении в собственности ликвидного имущества, если таковое присутствует.

Не лишним будет предварительно обратиться в банк или на горячую линию ВТБ, чтобы заблаговременно узнать, какие документы ещё могут пригодиться в конкретном случае.

Вдобавок, стоит быть готовым к тому, что список дополнится после того, как банк изучит заявку клиента, а также оценит его финансовый потенциал, платежеспособность и благонадёжность.

Оцените, пожалуйста, публикацию:

Обзор кредитных программ

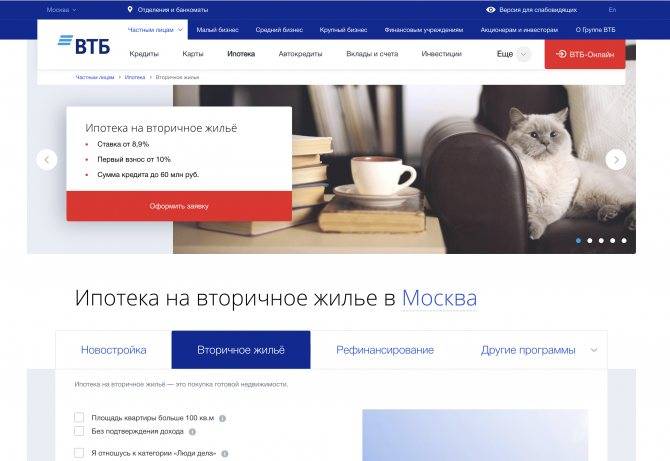

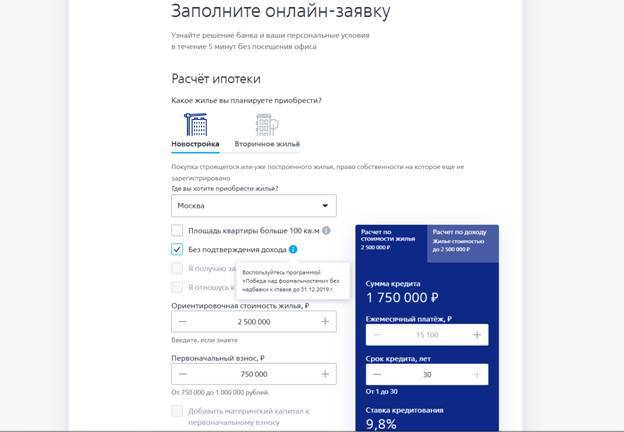

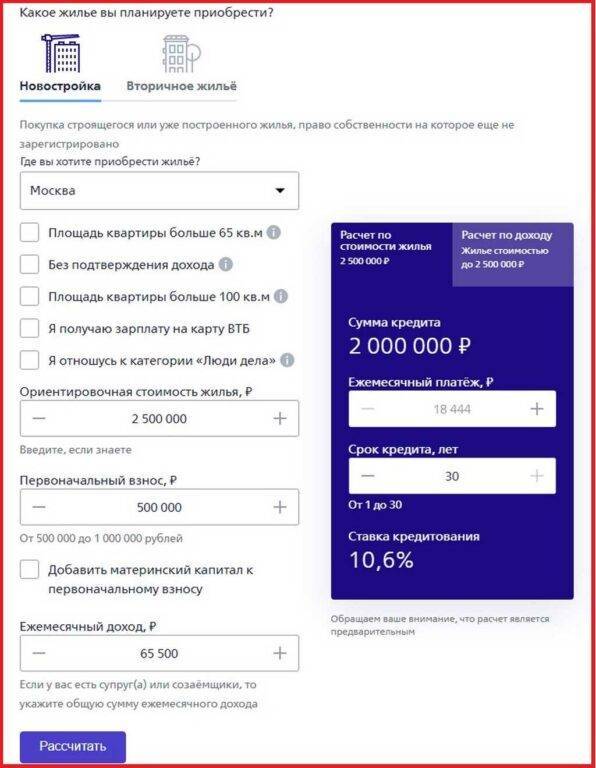

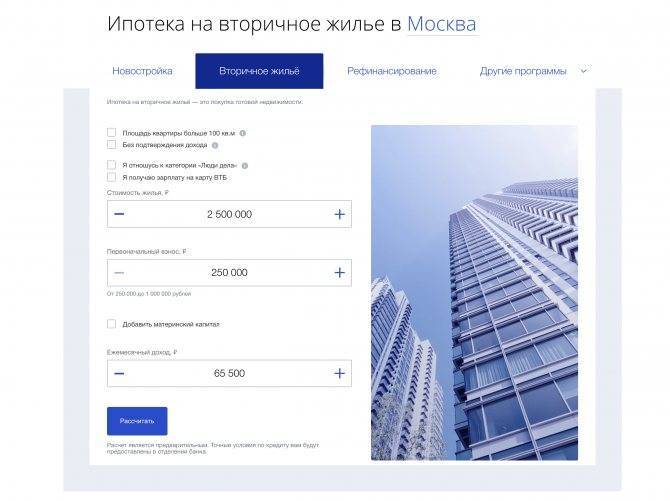

Одно из основных преимуществ ипотечного займа в ВТБ – наличие широкого выбора для потенциальных заемщиков. Кредитные программы время от времени пополняются или упраздняются, также банк поддерживает возможность введения акционных вариантов. Но если брать общие предложения, то можно выделить следующие условия:

| Наименование программы | Сумма займа | Процентная ставка |

| Новостройка | От 600 т. р. до 60 млн руб | От 10,1% |

| Вторичное жилье | От 600 т.р. до 60 млн руб | От 10,1% |

| Для военных | До 2,450 млн руб | От 9,8% |

| С государственной поддержкой | От 500 т.р. до 12 млн руб | От 6% |

| Под залог | До 15 млн руб | От 12,2% |

| Рефинансирование | До 30 млн руб | От 10,1% |

| Больше метров – ниже ставка | От 600 т.р. до 60 млн руб | От 10,1% |

Также стоит отметить дополнительные возможности. К примеру, подпрограмма «Победа над формальностями» позволяет получить ипотеку лишь по двум документам.

Преимущества оформления ипотеки в банке ВТБ

Подать заявку на ипотеку в ВТБ 24 признается вполне эффективным решением ввиду следующих доступных преимуществ:

- банк осуществляет кредитную деятельность уже довольно долгое время, что делает его надежным кредитором;

- предусмотрено несколько программ со специальными условиями;

- можно использовать средства материнского капитала или инструменты государственной поддержки;

- выделено множество способов по погашению ссуды;

- получить ипотеку можно по минимуму документов;

- государственные служащие могут рассчитывать на специальные условия оформления;

- зарплатные клиенты вправе воспользоваться дополнительными льготами при получении ипотеки;

- при возникновении проблем со своевременной оплатой займа клиенту достаточно своевременно обратиться в отделение банка для разрешения ситуации.

Вышеуказанный перечень не является закрытым, так как каждый потенциальный заемщик выделяет дополнительные преимущества по индивидуальным обстоятельствам, поэтому получение ипотеки в ВТБ считается одним из выгодных вариантов.

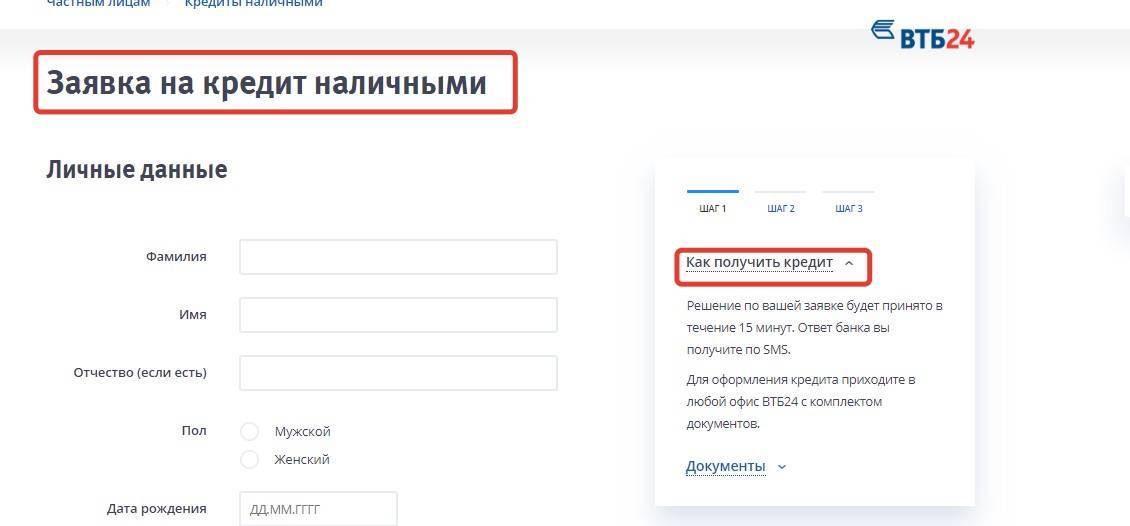

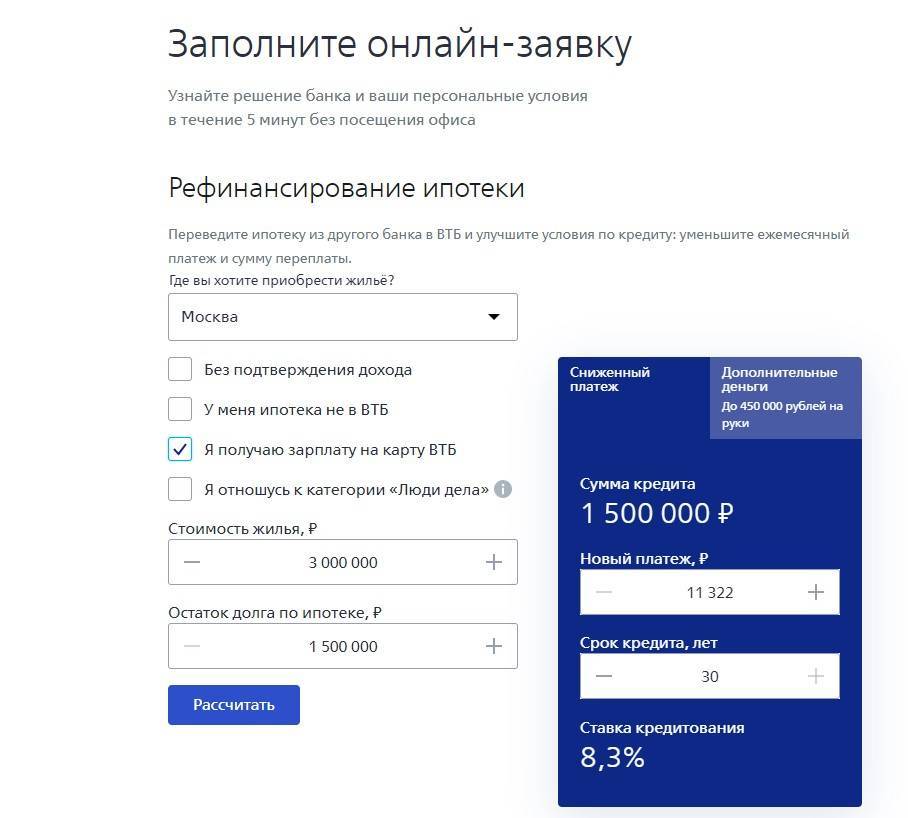

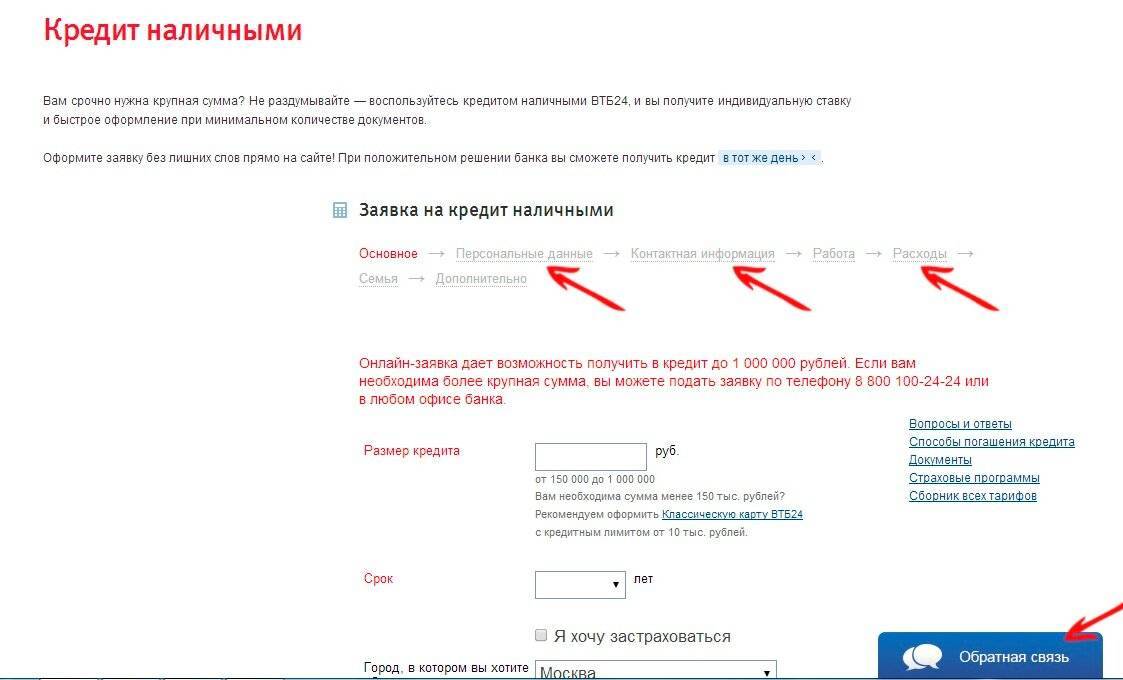

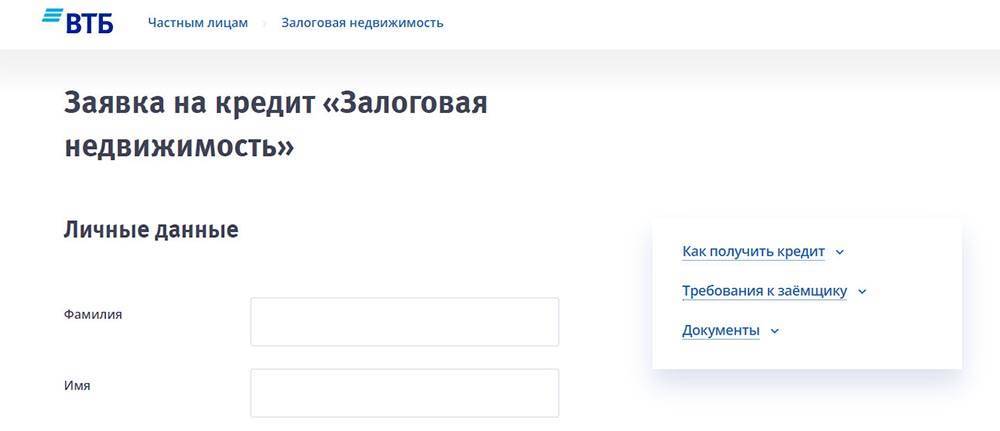

Онлайн заявка

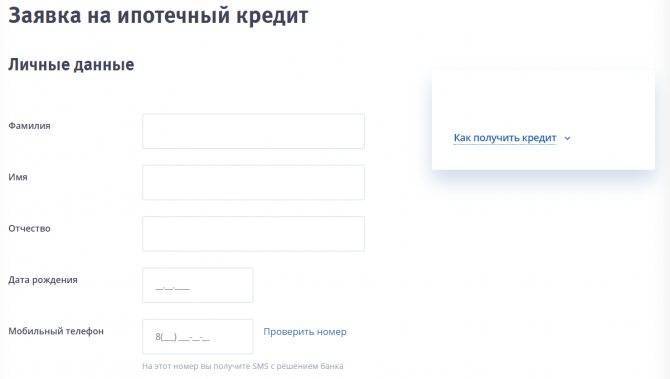

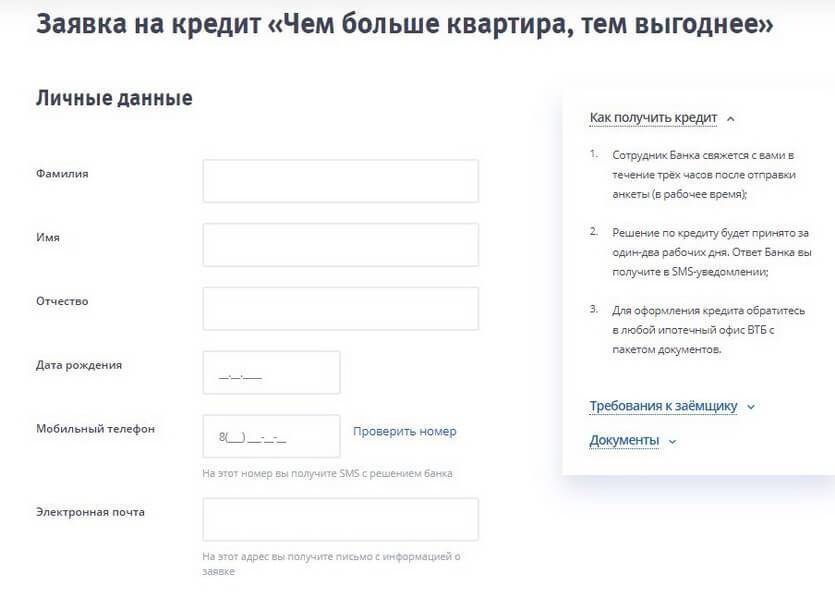

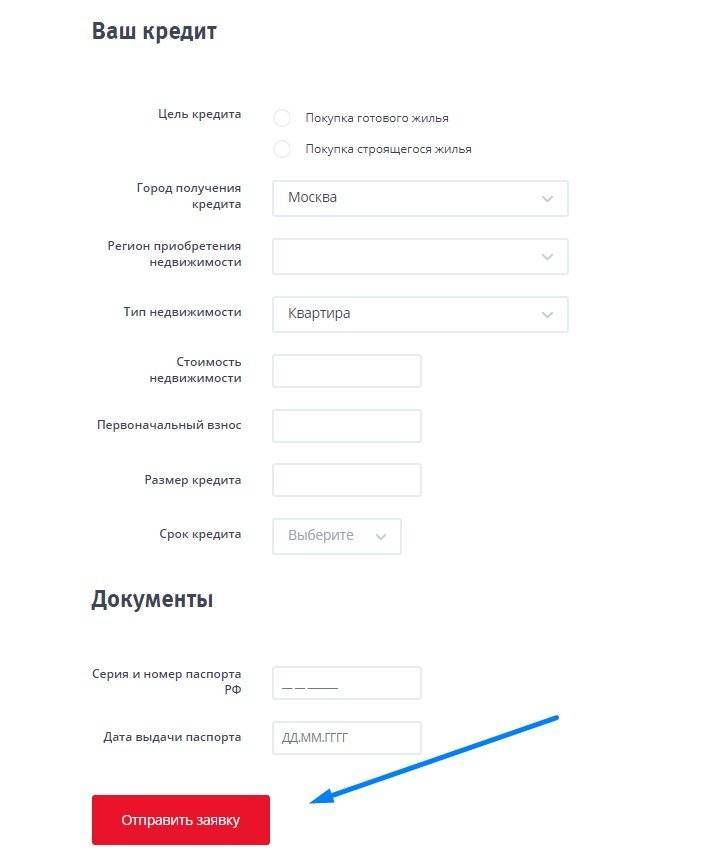

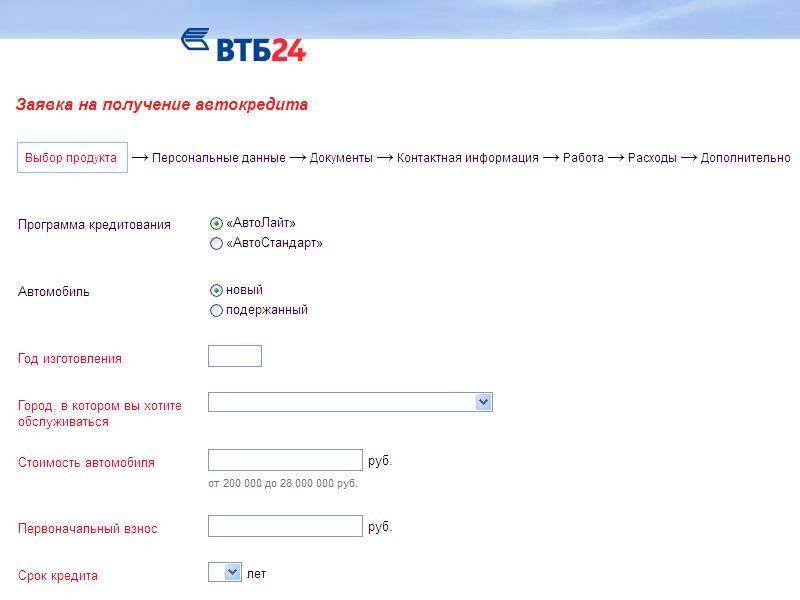

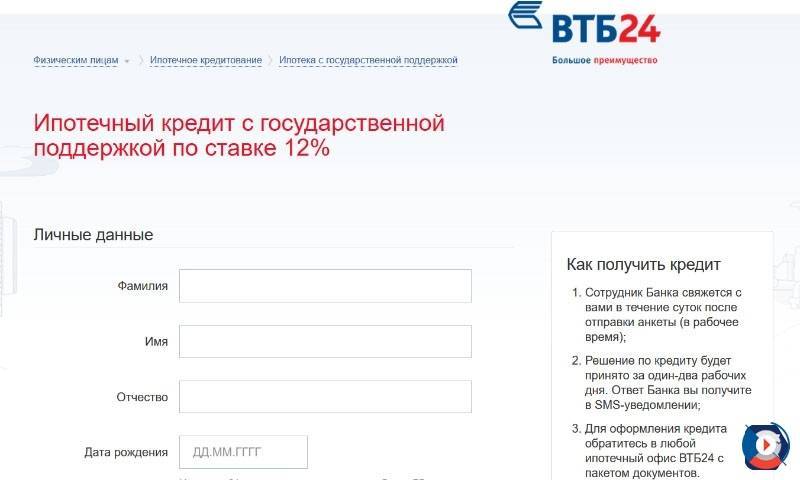

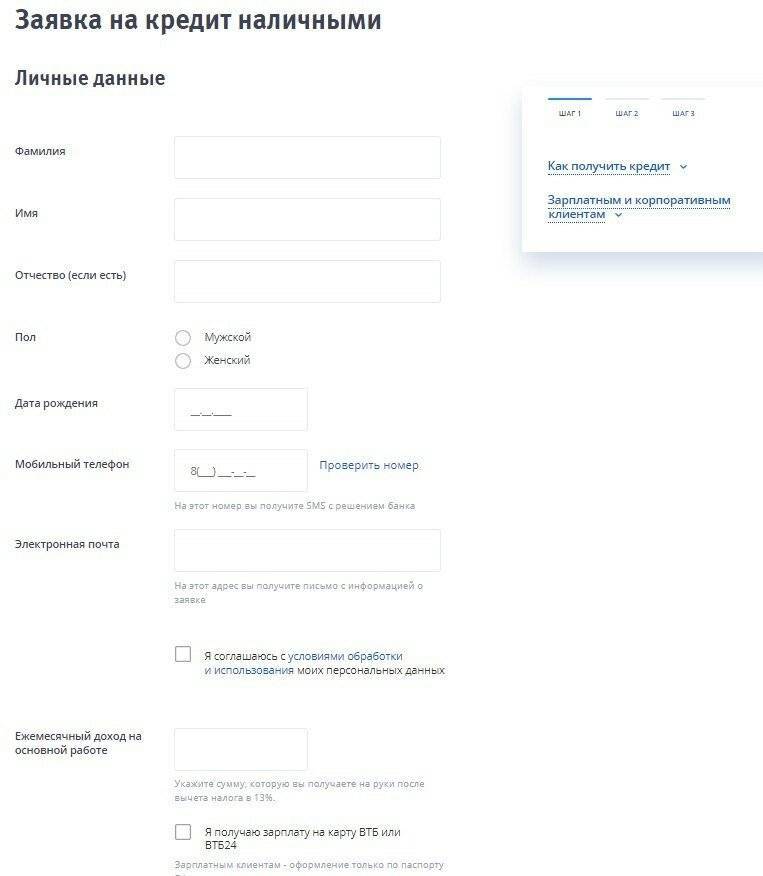

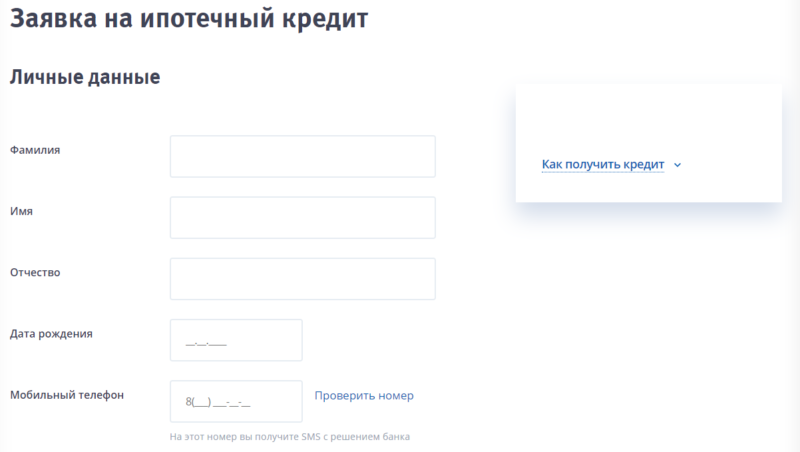

После этого нужно выполнить следующий порядок действий:

- По выбранной банковской программе нажать кнопку «Оформить заявку».

- Появится окно с полями для ввода данных, а именно:

- фамилия, имя, отчество;

- дата рождения;

- контактные данные;

- паспортные данные;

- информация о текущем месте работы (организация, стаж и уровень дохода);

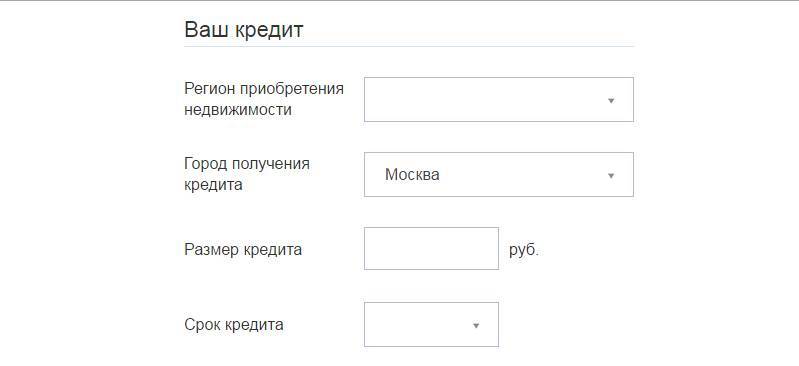

- параметры кредитования – вид объекта, предполагаемая сумма и размер первоначального взноса, места проживания и расположения объекта);

- особые условия –получение заработной платы на карту ВТБ24 и тому подобное.

Их необходимо заполнить и отправить данные путем нажатия соответствующей кнопки.

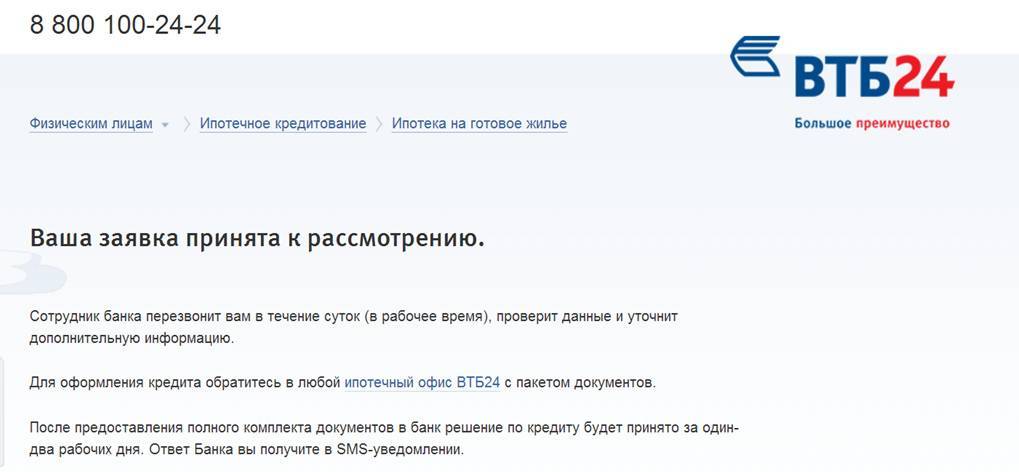

- Дождаться звонка от специалиста банка и ответить на интересующие его вопросы.

- Получить предварительное решение. Направляется оно путем направления заявителю смс-сообщения.

- При положительном решении следует принести необходимые документы в отделение банка в предварительно согласованное время и место.

- Получить окончательное одобрение или отказ. Если заявленные в анкете сведения подтверждаются документами, как правило, банк выносит положительное решение.

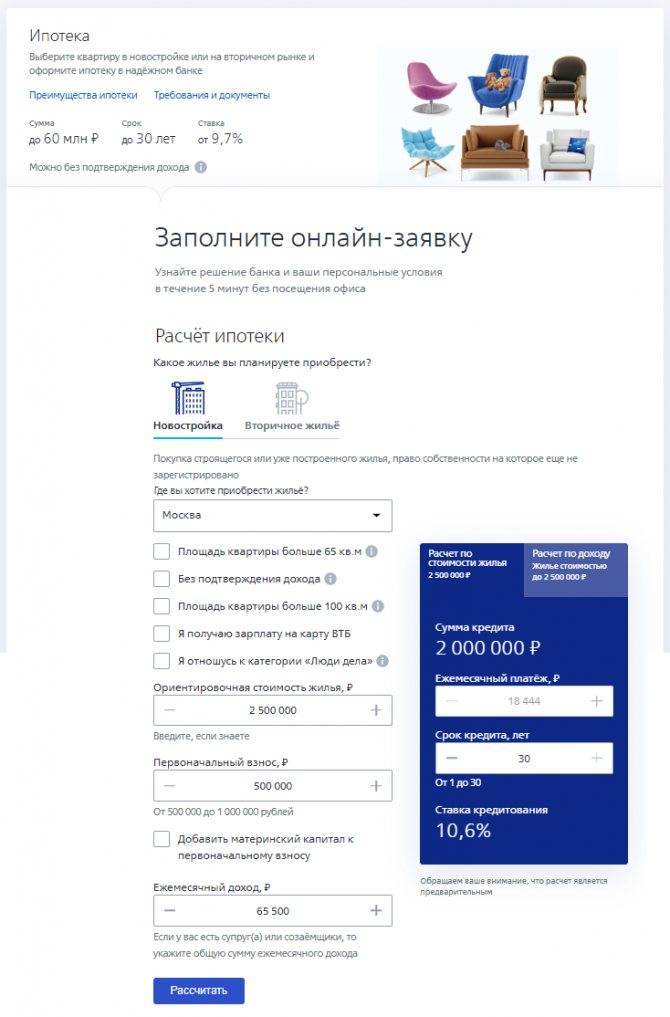

Как подать заявку на выдачу ипотеки через официальный сайт банка

Онлайн-заявка на выдачу кредита на покупку жилья представлена вниманию клиентов на официальном сайте банка. Благодаря возможности удаленного анкетирования, клиент экономит собственное время. Но это не освобождает его от сбора необходимых для проверки документов.

На предварительном этапе клиент должен заполнить анкету на сайте банка. Приведем пошаговое руководство для пользователя:

- Для начала нужно открыть официальный ресурс банковской организации и ознакомиться с актуальными программами кредитования.

- После выбранного предложения нужно нажать кнопку «Оформить заявку».

- Система автоматически перейдет клиента на кредитную анкету.

- Следует заполнить анкету и отправить ее на рассмотрение.

Требования к заемщикам

При доступных программах, ориентирующихся на клиента, оформление кредита доступно далеко не каждому человеку. Банком выдвигаются определенные требования, так как приобретение квартиры или дома – серьезный финансовый риск.

Граждане, соответствующие банковским требованиям, могут рассчитывать на более низкую ставку по проценту. Какие требования предъявляет банк своим потенциальным заемщикам:

- Оформляется ипотечный договор гражданам, которым исполнилось 21 год. Этот возраст считается достаточным для наличия устойчивого официального заработка и ответственности за возлагающиеся обязанности. Ипотека доступна для оформления гражданам, которые не достигли возраста пенсионных начислений, так как на момент завершения долга человеку должно быть не больше 65 лет.

- Рабочий стаж насчитывает 1 год на всех официальных местах работы. На последнем рабочем месте этот показатель составляет не менее 3-х месяцев.

- Преимущественно наличие гражданства Российской Федерации. Но допускается наличие гражданства СНГ. Для иностранцев выдвигаются дополнительные условия: постоянное рабочее место на территории страны и легальное проживание на ее территории.

- Кредитная история без просрочек. Заемщик в процессе оформления ипотечного договора не должен иметь финансовые обязательства перед другими банками или МФО.

Проверяются данные на протяжении трех дней. После этого срока заемщик получает на электронную почту или после телефонного звонка решение по своей заявке. Если банк принял положительное решение, предполагается заключение финансовой сделки. В договоре находится вся информация об оформляемом займе с индивидуальным графиком платежей, а также памяткой для клиентов. После этого средства могут быть перечислены на карту или выданы на руки.

Заявка на вторичное жилье: документы по жилью

Если к приобретению планируется жилье вторичного рынка, необходимо пройти процедуру одобрения объекта. Для этого в банк предоставляются:

- Копии правоустанавливающих документов на квартиру, дом или жилое помещение.

- Копии паспортов всех собственников объекта (все листы).

- При наличии среди собственников лиц, не достигших совершеннолетнего возраста, требуется разрешение органов опеки и попечительства на сделку.

- Отчет об оценке недвижимого имущества. Выполняется организациями, получившими в установленном порядке допуск к данному виду работ, и имеют свидетельство, выданное саморегулируемой организацией.

Данный список не конечный, в каждой конкретной ситуации он дополняется нужными позициями.

От чего зависит срок одобрения ипотеки?

Каждая заявка на ипотеку обрабатывается банком в индивидуальном порядке. Все указанные в ней данные тщательным образом проверяются.

На решение банка и на то, как долго оно будет приниматься, влияют следующие факторы:

- Кредитная история . Если она совсем плохая, то отказ поступит быстро. Но если в отчете бюро кредитных историй есть лишь информация о небольших просрочках в прошлом, то банк будет анализировать заявку тщательней, что потребует больше времени.

- Размер первого взноса . При наличии первого взноса в 50% от стоимости приобретаемой недвижимости или больше риски банка существенно снижаются, и он будет проверять вас менее строго.

- Наличие всех необходимых документов . Если вы заранее закажете все справки, то получить одобрение удастся быстрее. Аналогично, если у продавца готов пакет документов по недвижимости (выписка из ЕГРН, свидетельство о праве собственности и т. д.), согласовать ее удастся быстрее.

- Уровень дохода и способ его подтверждения . Справка 2-НДФЛ, подтверждающая официальный доход, ускорит процесс оформления кредита. Банк может проверить ее довольно просто, получив выписку из ПФР. Если вы подтверждаете доход справкой по форме банка, то может потребоваться дополнительное время для ее проверки. Быстрее всего происходит одобрение для зарплатных клиентов, т. к. банк в этом случае видит реальные данные по доходу.

- Возраст заемщика . Кредитная политика большинства банков позволяет быстрее принимать решение по заявке, если ваш возраст — от 30 до 45 лет. При соответствии этому критерию вы сможете также рассчитывать на одобрение большей суммы.

Что может повлиять на согласие банка?

В первую очередь при рассмотрении Вашей анкеты обращает свое внимание на:

- Возраст заемщика (банк ВТБ 24 выдает ипотечные кредиты с 21 года).

- Место вашей постоянной регистрации (если Вы оформляете ипотеку по двум документам, то имеете право не писать такие сведения, так как это предусмотрено данной программой).

- Общий рабочий стаж ( не менее года).

- Текущий стаж (не менее полгода на места работы в данное время).

- Должность на Вашем рабочем месте.

- Уровень среднемесячной зарплаты.

Дополнительный доход, если таковой имеется.

- Ваше семейное положение, так как при наличии супруга/супруги, детей, доход будет делиться на всех.

- Наличие других обязательств по кредитам.

- Ваша кредитная история.

- Имеется ли у вас в собственности, какая либо недвижимость.

- Размер первоначального взноса, который Вы можете предоставить.

- Надежность Вашей организации, в которой Вы работаете и ее сфера.

Выбор недвижимости

На завершающем этапе, если решение о выдачи заемных средств было положительным, то заемщик должен выбрать объект недвижимости. Квартира или дом должны соответствовать требованиям банка и иметь ликвидную ценность на весь период срока действия договора.

Когда заемщик выберет объект недвижимости, нужно будет собрать документы и предоставить их в банк. От собственников квартиры потребуются правоустанавливающие документы: свидетельство о праве собственности, выписка из ЕГРП, кадастровый паспорт и выписка из домовой книги. Точный список документов можно уточнить у менеджера банка, потому что для каждого отдельного случая список может меняться.

«Вторичка»

В целом где-то 3-4 месяца уйдет на поиск привлекательной квартиры. Но финансовые эксперты полагают, что дело не только в этом. Образно говоря, будущие соискатели займа со временем спускаются «с небес на землю».

Реальные расценки на жилье, отсутствие документов у продавцов, а также действия некоторых игроков рынка, желающих реализовать свое имущество дорого и быстро, вносят коррективы в предварительные расчеты покупателя.

В результате можно найти красивое жилье, но вот цена будет гораздо выше заявленной. И переписывать новую заявку, согласовывать, собирать весь пакет документов уже будет некогда. Придется либо отказаться от дома, либо найти собственные ресурсы для покрытия разницы.

Перечень необходимых документов

Если в ВТБ ипотеку одобрили предварительно, то можно начать сбор следующих документов:

- заявление-анкета;

- паспорт гражданина России;

- страховое свидетельство пенсионного страхования;

- форма 2-НДФЛ, допустима справка по форме ВТБ или декларация о доходах;

- копия трудовой книжки;

- военный билет – мужчинам до 27-ми лет.

В ВТБ ипотеку одобряют в полном объеме при согласии клиента комплексного страхования рисков: потери трудоспособности/утраты жизни, повреждения купленной квартиры, ограничения прав собственности

Важно! Страховка риска утраты, порчи залоговой недвижимости обязательна для одобрения всех ипотек ВТБ

Кому ВТБ одобрит ипотеку: требования к заемщикам

К рассмотрению принимаются заявки от претендентов, работающих на территории РФ. При этом регистрация и гражданство особой роли не играет. При согласовании ипотеки основной упор делается на доходы и кредитную историю заявителя.

Важно! Общий трудовой стаж – не меньше 12-ти месяцев на последнем месте клиент должен работать от полугода. Для повышения вероятности одобрения сделки, допускается финансовая поддержка созаемщиков

ВТБ разрешает позвать одного, двух или больше поручителей. В качестве надежных созаемщиков рассматривают: платежеспособных детей, родителей, гражданских супругов, сестер, братьев и других близких родственников

Для повышения вероятности одобрения сделки, допускается финансовая поддержка созаемщиков. ВТБ разрешает позвать одного, двух или больше поручителей. В качестве надежных созаемщиков рассматривают: платежеспособных детей, родителей, гражданских супругов, сестер, братьев и других близких родственников.

Процедура одобрения ипотеки в ВТБ 24 очень простая. Этапы оформления и одобрения жилищной ссуды в ВТБ стандартны. Решение реально или нет выдать ипотеку принимается после подачи заявки, анализа платежеспособности заемщика и созаемщиков.

Читать дальше: Как можно получить накопительную часть пенсии досрочно

Документы

К заявке о выдаче ипотечного кредита необходимо приложить следующие документы:

- Копию паспорта (оригинал иметь с собой).

- Заверенную работодателем копию трудовой книжки (отметка ставится на каждом листе, на последнем делается запись о продолжении работы на момент заверения). При трудоустройстве по совместительству предоставляется заверенная копия трудового договора.

- Документы, подтверждающие доходы – справка по форме 2-НДФЛ или по форме банка, для индивидуального предпринимателя – декларация о доходах.

- Копия СНИЛС (оригинал при себе).

- Справка о получении пенсии и пенсионное удостоверение (при наличии, оригинал при себе).

- Копию военного билета (оригинал при себе) – для лиц мужского пола младше 27 лет.

Если заявитель проходит по программе «Победа над формальностями», предоставляется только паспорт и СНИЛС.

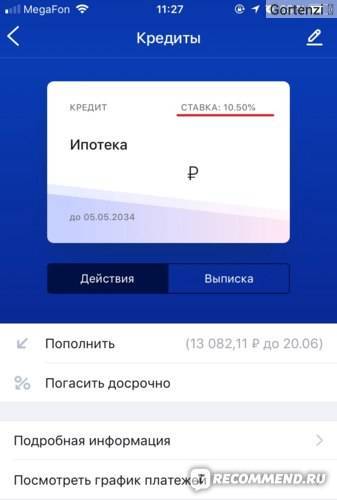

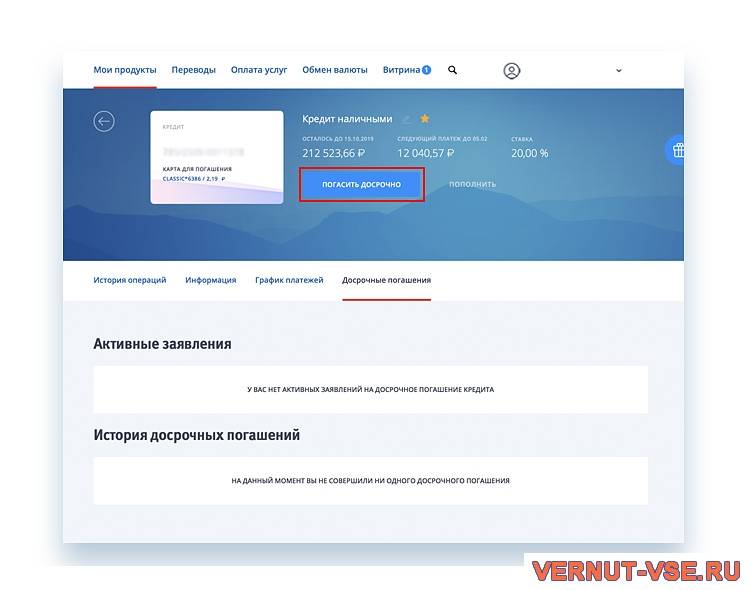

Стоит ли брать ипотеку ВТБ-24

ВТБ 24 дает возможность потребителям на выгодных условиях получить деньги на жилье. Дополнительными плюсами, влияющими на популярность в России банка, можно считать:

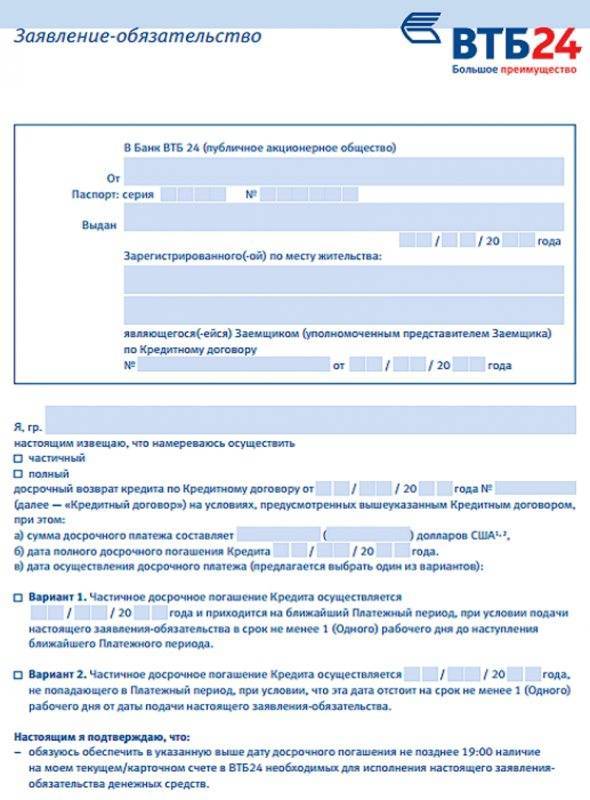

- Возможность оплаты долго преждевременно без дополнительных комиссий или штрафных санкций.

- Участие заработной платы, получаемой в банке, в оплате обязательного платежа каждый месяц.

- Минимум требований для получения кредита.

- Большое количество программ для разных слоев населения.

- Сниженный процент для тех, кто является клиентом АО «АИЖК».

- Бонусные программы.

- При оформлении целевого кредита время рассмотрения заявления не превышает трех дней.

Банк, желая сохранить свою положительную репутацию, не доводит до судебных разбирательств, а идет навстречу людям. Если появляются сложности в выплате ипотечного взноса регулярно, можно рассмотреть альтернативный вариант (временно «заморозить» выплаты, пролонгировать срок и т.д.). При рассмотрении и анализе всех факторов, а также проверке гибкости кредитных продуктов с оперативностью принятия решения, можно считать ипотеку в ВТБ одним из выгодных вариантов на кредитном рынке.

Как рассматривается?

После того, как вы заполните и представите анкету, то вам нужно будет ждать некоторое время решения банка.

Сроки рассмотрения зависят от программы кредитования, которую вы выбрали. По программе «Победа над формальностями» решение принимается в течение суток. В остальных случаях заявка рассматривается 3-4 дня. Но этот срок установлен для стандартных кредитов, в разных ситуациях рассмотрение может затянуться на неделю и даже месяц.

В целом процедура получения ипотеки выглядит так:

- Заемщик заполняет анкету на сайте.

- Специалист банка в течение 3 часов в рабочее время связывается с клиентом и записывает его на консультацию.

- Заемщик приходит в назначенное время в офис банка с документами и оформляет анкету.

- Ждет решения банка в течение от 1 до 4 рабочих дней.

- Подбирает недвижимость.

- Подписывает кредитные документы.

Основное требование банка к клиентам

Физические лица, желающие получить жилищный кредит в ВТБ 24, должны отвечать следующим требованиям:

- наличие российского гражданства необязательно, т.е. получить ссуду могут даже иностранные граждане, законно проживающие на территории РФ;

- наличие положительной кредитной истории;

- официальное трудоустройство;

- трудовой стаж: общий — от 1 года, на текущем рабочем месте — более 1 месяца;

- 50% ежемесячных доходов заявителя должны полностью перекрывать обязательный ежемесячный платеж по кредиту.

Свои доходы заемщик должен подтвердить соответствующими документами. Если их не хватает для обеспечения заявленной суммы займа, финансовая компания допускает привлечение созаемщиков, но не более 4 человек.

Требуемые документы

Необходимо следующее:

- паспорт гражданина РФ (иностранцы с правом проживания в России предоставляют любой документ, удостоверяющий личность);

- правильно оформленное, без ошибок и исправлений, заявление с подписью клиента;

- пенсионная страховка;

- документы, подтверждающие официальное трудоустройство и платежеспособность заявителя;

- мужчины призывного возраста (до 27 лет) обязательно предоставляют военный билет;

- документация на жилую недвижимость, приобретаемую по ипотеке, или на собственное имущество, оформляемое в залог.

Если оформляется ипотека с использованием материнского капитала, заемщик предоставляет кредитору соответствующий сертификат и выписку из ПФ РФ об остатке государственной помощи.

Дополнительно могут потребоваться:

- документы о составе семьи: свидетельства о браке (разводе), о рождении (на детей);

- брачное соглашение, если такой документ составлялся;

- документация на ликвидное имущество, которое является собственностью заемщика.

Требуемые документы при оформлении по 2-м документам

Документы, необходимые для оформления ипотечного кредита.

Банк ВТБ24 предлагает клиентам специальную программу кредитования «Победа над формальностями», по условиям которой получить заемные средства можно всего по 2 документам: паспорту и СНИЛС.

Но минимальный первый взнос в данном случае составляет 40% рыночной стоимости приобретаемой квартиры или 50% цены апартаментов.Оформление ипотеки в отделении ВТБ

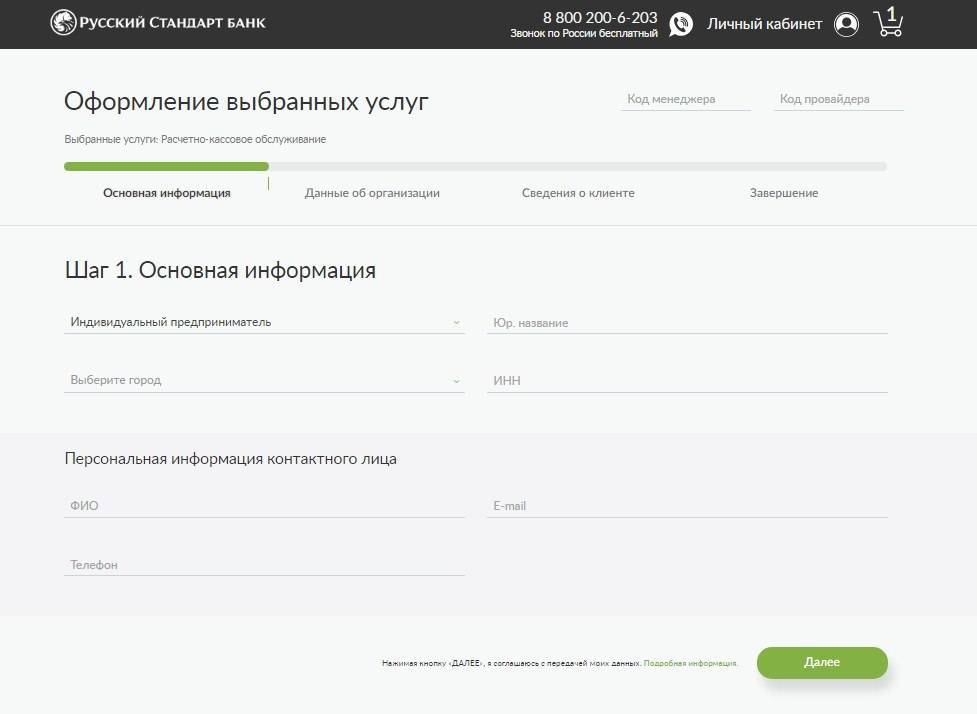

Заявление на жилищный кредит можно подавать непосредственно в офисе финансовой компании.

Порядок подачи ВТБ-заявки на ипотеку через офис:

- Предварительное изучение банковских продуктов, выбор подходящей программы кредитования.

- Сбор необходимой документации.

- Посещение офиса финансовой компании, заполнение анкеты-заявки, предложенной сотрудником банка.

- Передача заявки с пакетом документов менеджеру кредитной организации.

После рассмотрения заявки, проверки сведений о клиенте кредитор может затребовать дополнительную документацию, подтверждающую платежеспособность клиента.

Какие документы потребуются

Требуется предоставить:

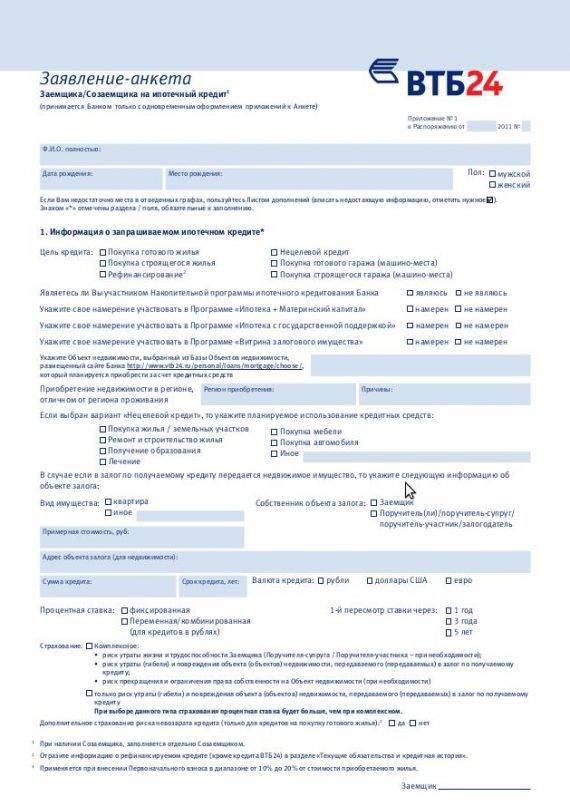

- Заявление, оформленное по образцу банка.

- Паспорт гражданина РФ.

- Второй документ, удостоверяющий личность заявителя: военное или пенсионное удостоверение, медицинская страховка, идентификационный код налогоплательщика, СНИЛС, загранпаспорт, водительские права.

- Выписку о доходах от работодателя — 2-НДФЛ.

- Документы на недвижимость, приобретаемую по ипотеке (оформляемую в залог).Сроки рассмотрения и действия решения

Период рассмотрения заявки до 5 дней.

Период рассмотрения заявления зависит от варианта его подачи. Быстрее рассматриваются заявки, поданные через интернет-банкинг. Предварительное решение по ним принимается за день.

После этого заявителя приглашают посетить офис финучреждения с необходимыми документами. Окончательное решение может приниматься еще несколько дней. Заявки, подаваемые через офис кредитора, могут рассматриваться на протяжении 5 рабочих дней.

Физические лица имеют возможность подать заявку на ипотеку в ВТБ 24 как в офисе, так и дистанционно через интернет-банкинг. Решение по заявлению на займ «Победа над формальностями» кредитор принимает за сутки.

Много времени необходимо потратить на поиск жилого объекта, который должен не только подходить заемщику, но и отвечать требованиям кредитной организации. Иногда данная процедура занимает не менее месяца. Поэтому ВТБ после проверки основной документации и одобрения заявления предоставляет клиентам 4 месяца на поиск жилья и сбор на него документов.

Как подать онлайн заявку на ипотеку в ВТБ

До подачи заявки в банк, предстоит внимательно ознакомиться с условиями кредитования и требованиями, которые банк предъявляет к потенциальному заёмщику. Также, следует заблаговременно узнать, какой нужно собрать пакет документов. После этого клиент может заполнить специальную анкету. Делается это таким образом:

- выбрав программу ипотеки, нужно нажать кнопку «Оформить заявку»;

- откроется окно, в котором нужно заполнить данные о себе и требуемом займе;

- потенциальный клиент указывает личные данные и информацию о работе, паспортные данные, а также информацию по поводу кредита — срок, цель, сумма, тип недвижимости и т. д.

После того, как анкета будет отправлена, заёмщику позвонит менеджер ВТБ, чтобы проверить правильность заполнения данных и параметры выбранного варианта ипотеки. Затем предстоит определиться со временем встречи в отделении банка.

Важно! Решение, которое будет получено в результате онлайн-заявки, является предварительным. Изучив пакет документов и иные факторы, организация может отклонить заявку, не объясняя причин принятого решения

Следит за результатом обращения можно при помощи интернет-банка.

Документы для получения ипотеки в ВТБ 24

Список документов для ипотечного кредита:

- заявление в форме анкеты, содержащее все основные сведения о заемщике (бланк выдадут в организации ли на официальном сайте может быть заполнена предварительная заявка);

- паспорт гражданина России;

- акт о доходах физического субъекта (2-НДФЛ) или налоговая декларация за последний год для ИП;

- заверенная нотариально либо по месту работы копия трудовой книги;

- удостоверение пенсионного страхования СНИЛС;

- военный билет (для лиц мужского пола до 27 лет).

Также банк оставляет за собой право приведенный список расширить дополнительными документами или сократить в случае, если заявку подается зарплатный клиент.

Как подать заявку на ипотеку?

Подать заявку на ипотечный кредит можно двумя основными способами:

- на официальном ресурсе организации;

- при личном визите в отделение банка.

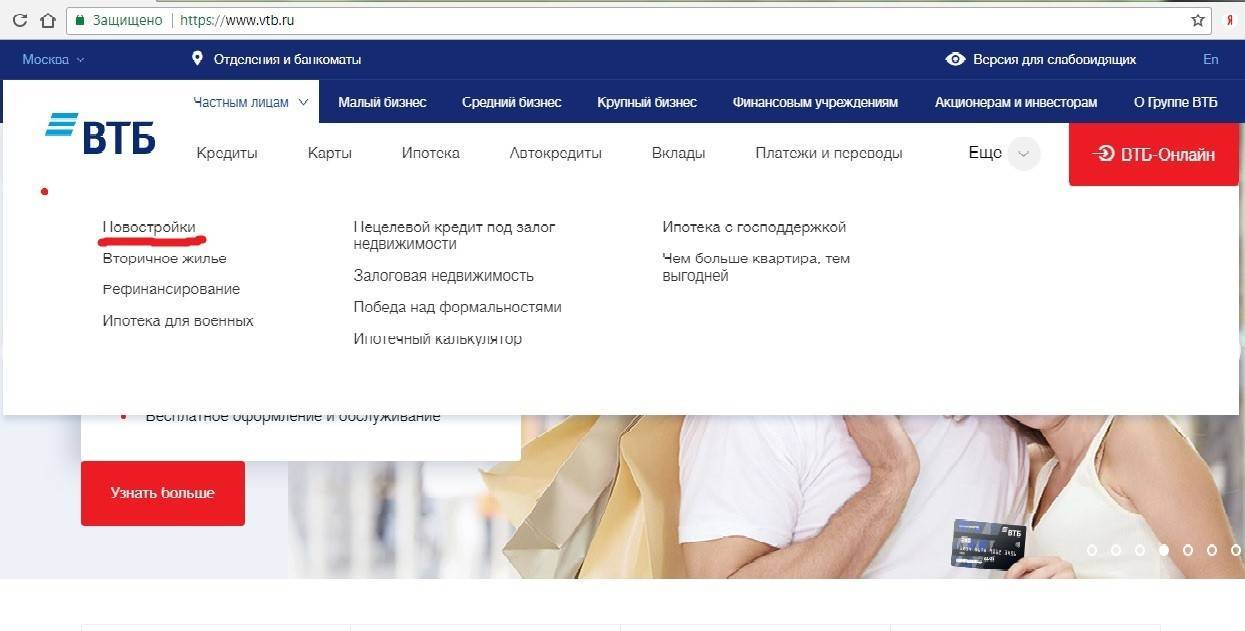

Первый способ считается наиболее простым и удобным для большинства пользователей. Для того, чтобы им воспользоваться, следуйте такой инструкции:

- Зайдите на главную страницу сайта ВТБ 24.

- Укажите в верхней части ресурса регион своего проживания (город).

- Кликните в центральном меню на раздел «Ипотека».

- Выберите наиболее подходящее для вас предложение.

- При помощи подвижного курсора установите желаемую сумму займа, срок его погашения, величину первоначального взноса.

- Далее кликните красную клавишу «Заполнить заявку».

- Корректно впишите в свободные поля достоверную информацию о себе:

- ФИО,

- год рождения,

- адрес проживания,

- данные паспорта,

- контактные сведения и так далее.

- Проверьте указанную информацию и нажмите опцию «Отправить».

После того, как вы заполните заявление на займ, в течении 3–4 рабочих дней будет принято решение по вашему вопросу. Необходимо только дождаться звонка от менеджера организации, который при положительном решении по предварительному запросу запишет на консультацию в офис банка. Затем необходимо в установленное время явиться в ближайшее отделение компании ВТБ 24 с пакетом необходимых документов.

Оформление ипотеки

Этапы покупки квартиры в кредит:

- Ознакомление с условиями банка, сбор документов.

- Подача заявки.

- Поиск жилья, соответствующего требованиям банка.

- Оформление сделки: заключение договора кредитования, купли-продажи, залога, страхования.

- Проведение взаиморасчетов.

- Переоформление документа о праве собственности, передача зарегистрированных договоров в банк.

Если подготовительный этап уже пройден и все документы собраны, приходит время подавать заявку. Это можно сделать двумя способами.

- заполнить анкету на сайте банка.

- обратиться в отделение лично.

Онлайн-заявка

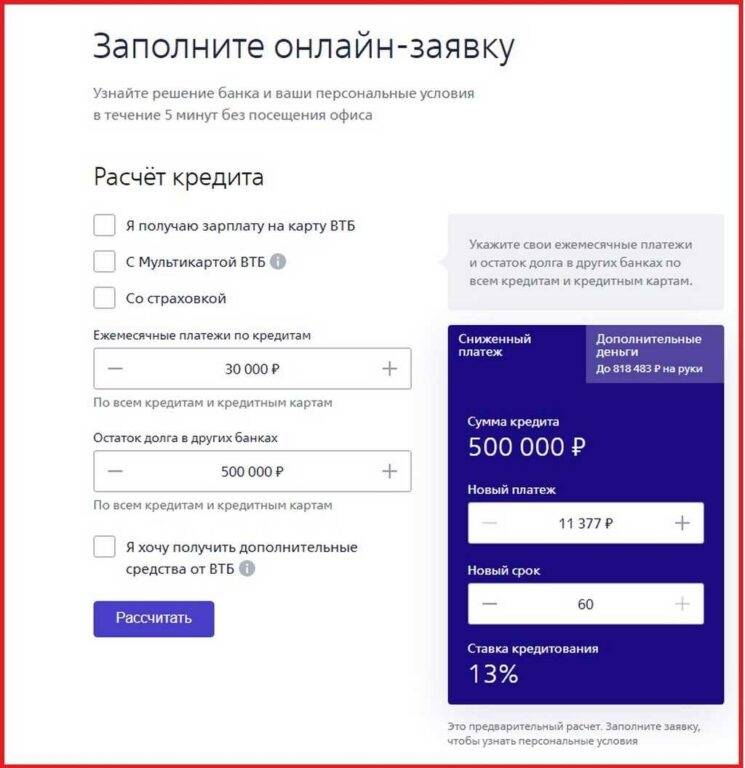

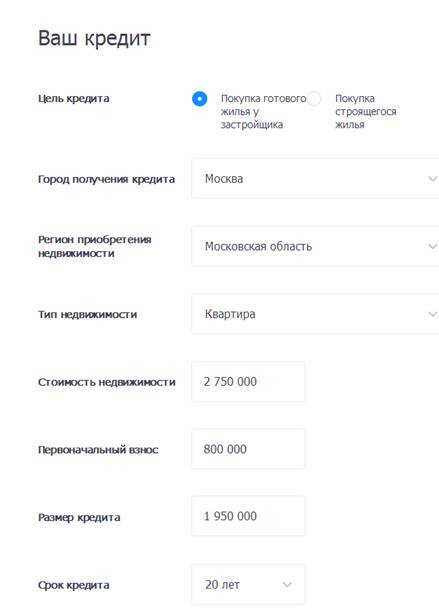

Форма онлайн-заявки отличается в зависимости от программы.

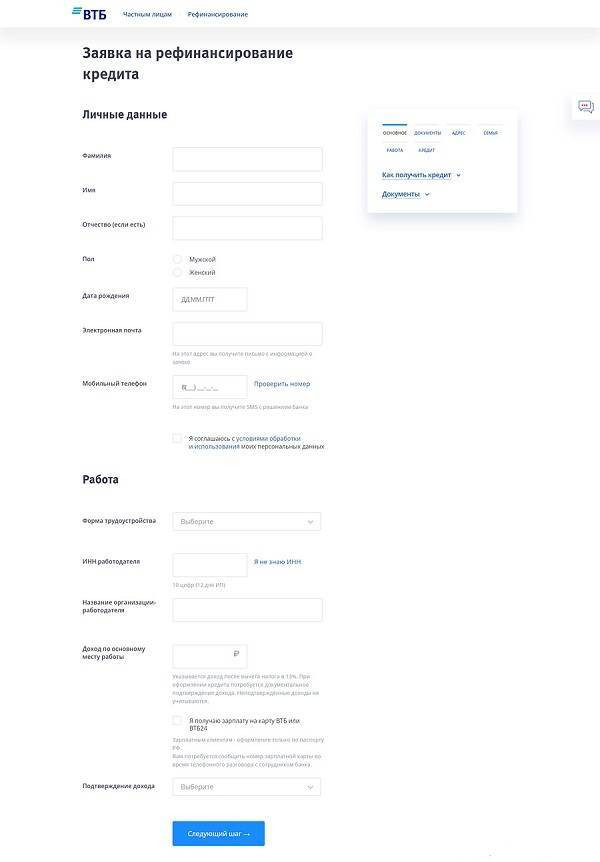

В форме заявки указывают:

- Ф. И. О. и контактные данные;

- реквизиты паспорта;

- сведения о занятости (ИНН работодателя, стаж трудоустройства, доход);

- данные о приобретаемой квартире и планируемом кредите (сумма первоначального взноса, тип и стоимость жилья, удобный срок погашения и прочее).

В течение трех часов после отправки анкеты по указанному в ней номеру телефона перезвонит сотрудник банка. Специалист уточнит дополнительные сведения, а через 2-3 дня банк сообщит заявителю решение по заявке.

Обращение в отделение

Оформление анкеты для получения окончательного решения производится в ипотечном центре, а при его отсутствии в населенном пункте – в любом отделении банка. При наличии полного пакета документов срок рассмотрения заявки на ипотеку составляет от 24 часов до 5 дней. Заявление на ипотеку по программе «Победа над формальностями» рассматривается в течение суток.

Выбор недвижимости

При покупке квартиры на вторичке оценка жилья обязательна.

Для быстрого и эффективного подбора квартиры банк предлагает услуги партнеров: застройщиков и агентств по недвижимости. Сотрудничество с этими компаниями осуществляется на льготных условиях, при этом заемщикам доступна обширная база объектов, а консультации от специалистов можно получить в офисе ипотечного центра.

Оценка жилья производится при покупке недвижимости на вторичном рынке, в исключительных случаях – при приобретении квартиры в новостройке. Итог оценки определяет сумму предоставляемого банком займа, поэтому в этом вопросе следует доверять только надежным компаниям.

На данный момент банк принимает отчеты об оценке только от аккредитованных партнеров, работа которых соответствует заданным стандартам качества.

Оформление сделки

Сама процедура оформления жилищного займа заключается в подписании договора купли-продажи и кредитной документации, а также получении страхового полиса. В момент проведения данной сделки в офисе кредитора должны присутствовать все ее участники: продавец (если речь идет о вторичке), заемщик, его поручители и/или созаемщики.

Подписанные документы и составленный банком договор залога направляются в регистрационный орган. Заемные средства в этот же день передаются продавцу или застройщику. Регистрация сделки в Россреестре длится от 5 до 7 дней.

Получив зарегистрированные документы, покупатель передает нотариальную копию свидетельства и договор залога в банк.

Страхование ипотеки

Оформив договор страхования, вы защищаете себя и имущество от различных рисков.

Обязательным этапом заключения сделки является оформление комплексного договора страхования. Он включает следующие риски:

- страхование жизни и здоровья заемщика;

- защита квартиры от утраты или повреждения;

- защита титула (права собственности).

При оформлении ипотеки в ВТБ страхование титула и жизни не является обязательным, но при исключении этих рисков процентная ставка повышается на 1 пункт. Заемщик может заключить договор защиты от рисков только в аккредитованной ВТБ страховой компании.

Заемщик имеет право самостоятельно выбрать страховую фирму. Если данная компания не входит в список аккредитованных партнеров, ВТБ готов рассмотреть ее услуги на предмет соответствия требованиям и стандартам банка.

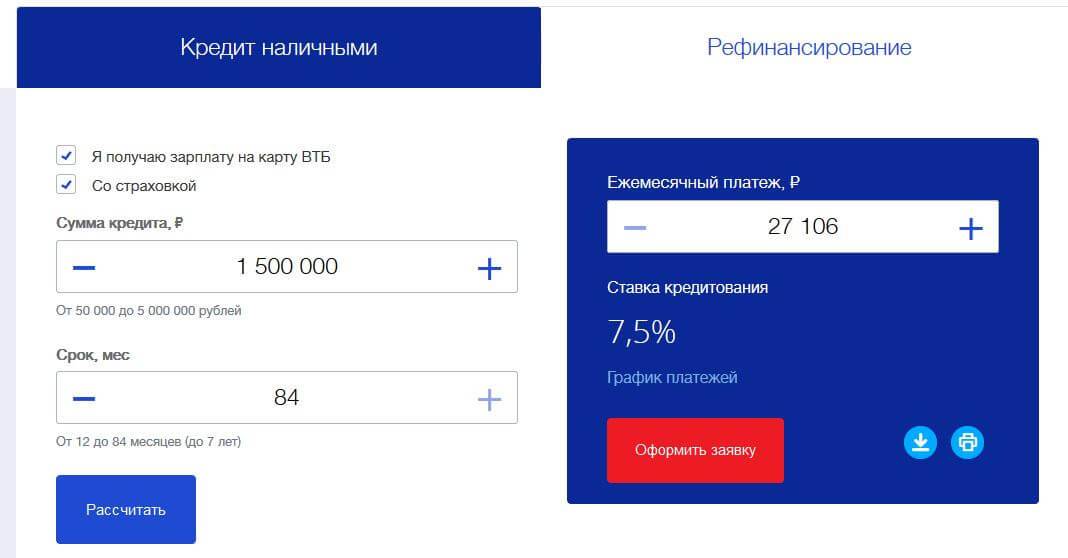

Кредитные программы

В банке ВТБ 24 имеется широкий ассортимент выбора как потребительских, так и ипотечных программ. Каждая обладает особыми характеристиками, которые могут значительно различаться в различных регионах страны.

Для общего представления стоит привести таблицу с потребительскими кредитами, действующими на 2019 год, показатели которых будут актуальны для жителей Москвы:

| КП | Ипотечный бонус | Базовые условия | Для зарплатных клиентов |

| Сумма кредитования | от 500 000 до 5 000 000 рублей | от 100 000 до 3 000 000 рублей | от 100 000 до 5 000 000 рублей |

| Срок | от 6 месяцев до 5 лет | до 5 лет | до 7 лет |

| Процентная ставка | от 12,5% | от 7,9 до 11,7% | от 7,9 до 11% |

Что касается ипотеки, то количество программ кредитования по ней будет куда больше, чем на потребительские займы. Представленные характеристики актуальны для москвичей и петербуржцев.

| ИП | Сумма кредита (в рублях) | Срок действия договора | Годовая ставка | Первоначальный взнос |

| Новостройка | от 600 тыс. до 60 млн | до 30 лет | от 9,5% | 10% |

| Вторичное жильё | от 600 тыс. до 60 млн | до 30 лет | от 9,5% | 10% |

| Рефинансирование ипотеки | до 30 млн | до 30 лет | от 9,2% | — |

| Больше метров — ниже ставка | от 600 тыс. до 60 млн | до 30 лет | от 9,3% | от 20% |

| Ипотека для военных | до 2 435 000 | до 20 лет | от 9,3% | от 15% |

| Под залог недвижимости | до 15 млн | до 20 лет | 11,5% | — |

| Залоговая недвижимость | от 600 тыс. до 60 млн | до 30 лет | 10% | от 20% |

| Ипотека с господдержкой | от 500 тыс. до 8 млн | от 1 года до 30 лет | 6% (на льготный период) | от 20% |

Помимо всего перечисленного, стоит учесть, что для получения ипотеки или потребительского кредита в ВТБ 24 нужно соблюсти общие требования, предъявляемые ко всем заёмщикам. Их список состоит из следующего:

- на момент полного погашения задолженности возраст заёмщика должен быть в пределах 21−65 лет;

- наличие официального трудоустройства и рабочего стажа не менее 6 месяцев на текущем месте работы и не менее 12 месяцев за последние 5 лет;

- постоянная регистрация в том регионе, где присутствуют подразделения банка (в некоторых случая допускается временная регистрация с фактическим проживанием).