Когда нужно платить налог?

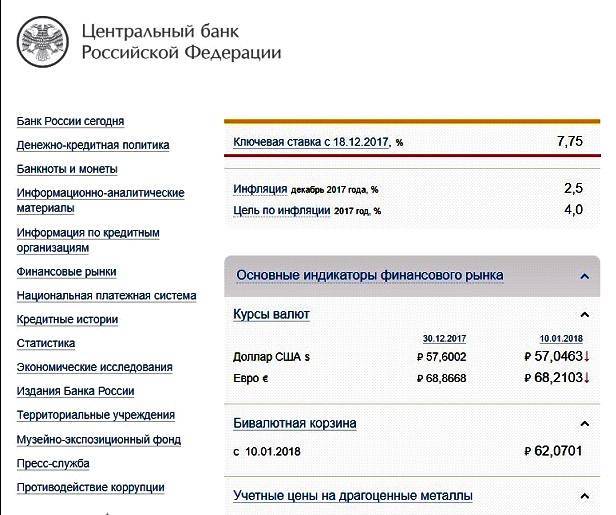

Лимит необлагаемого дохода зависит от ключевой ставки Банка России. Его рассчитывают следующим образом: один миллион рублей умножают на ключевую ставку, действующую на 1 января того года, в котором человек получил доход. Например, размер ключевой ставки на 1 января 2021 года — 4,25%, в этом случае лимит составляет 42 500 рублей. Это значит, что, если вы в этом году заработали на счетах и вкладах такую или меньшую сумму, налог платить не придётся.

Это правило касается:

- граждан России или налоговых резидентов, которые в течение года проводят в стране не менее 183 календарных дней;

- налоговых нерезидентов — тех, кто получает процентные доходы в России.

Подоходный налог придётся заплатить, если сумма процентных доходов, полученных в 2021 году по счетам и вкладам, превысила 42 500 рублей.

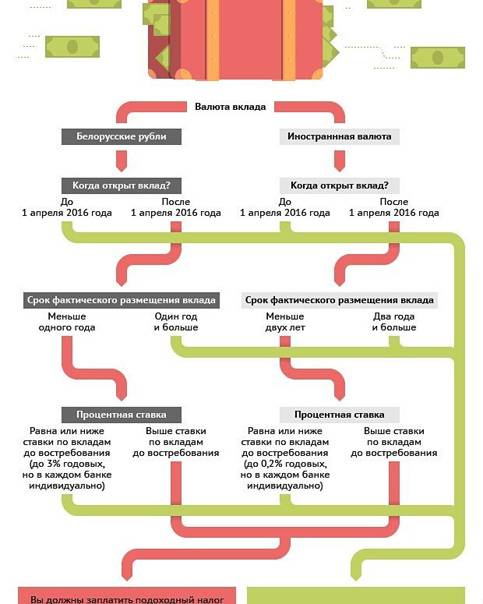

Процентные доходы по вкладам в валюте облагаются налогом независимо от размера ставки. Сумма рассчитывается в рублях по курсу ЦБ на дату выплаты.

Как рассчитать налог на вклад самостоятельно

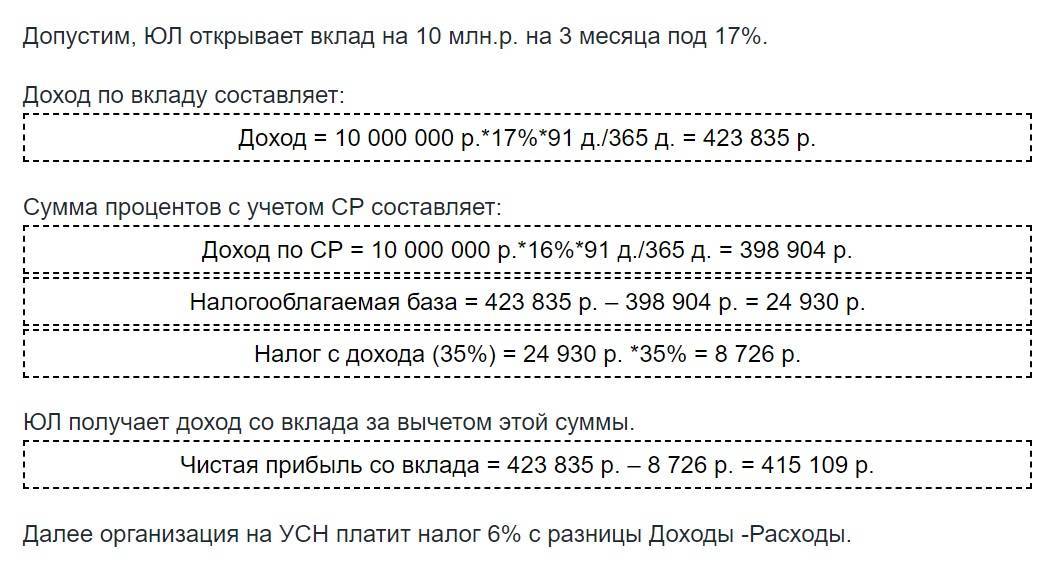

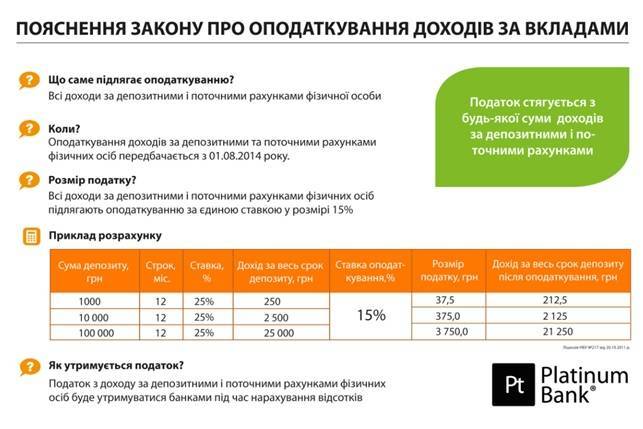

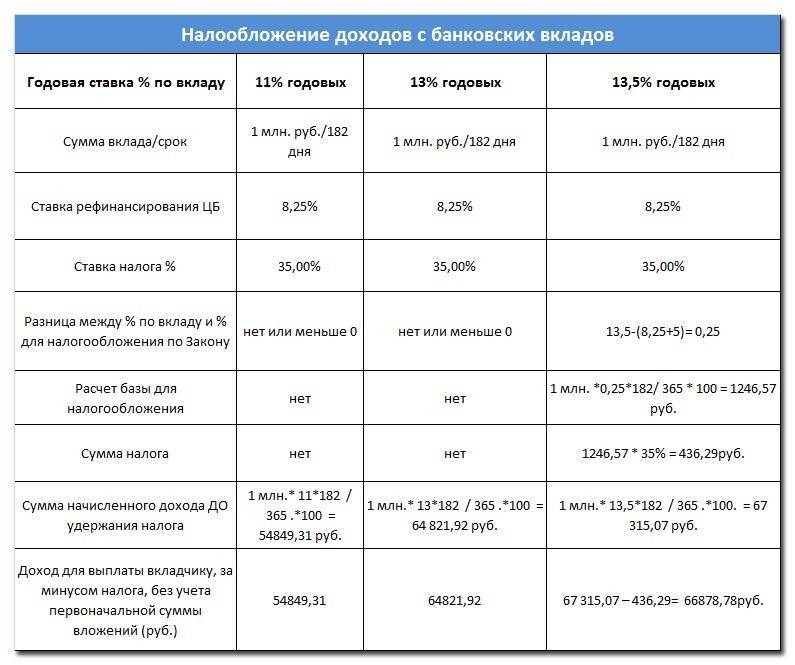

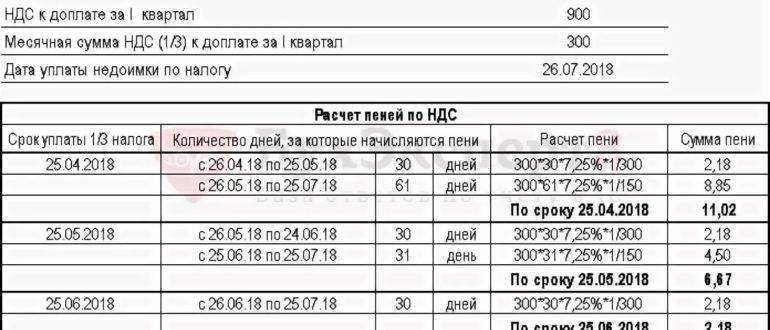

Рассмотрим примера исчислений обязательного сбора различных категорий вкладчиков из примеров таблицы:

| Вкладчик | Валюта вклада | Сумма вклада | Процентная ставка | Срок размещения | Дополнительные условия | Расчет суммы налога и общей суммы к получению |

|---|---|---|---|---|---|---|

| Резидент РФ | Рубль | 50000р | 22% | 12 месяцев (01.06.2015-31.05.2016) | Выплата процентов – по окончании срока договора | -считаем сумму процентов за 2015 год: 50000*0,22*213/365=6419 -за 2016 год: 50000*0,22*152/366=4568 -считаем доход, не подлежащий налогообложению: с 01.06.2015 по 31.12.2015 50000*0,1325*213/365=3866 с 01.01.2016 по 31.05.2016 50000*0,11*152/366=2284 -за 2015 год надлежит заплатить налог с суммы: 6419-3866=2553, который составит; 2553*0,35=894р -за 2016 год: 4568-2284=2284, налог: 2284*0,35=799р. Итого, сумма к выдаче: 50000+6419+4568-894-799=59294р |

| Резидент РФ | Доллар США | 10000 | 12% | 9 месяцев (05.01.2016-04.10.2016) | Выплата процентов в конце срока | -считаем сумму процентов: 10000*0,12*273/366=895 -сумма, не облагаемая сбором: 10000*0,09*273=671 -считаем сумму, с которой необходимо заплатить налог: 895-671=224, причем сумма налога: 224*0,35=$78 Итого, сумма к выдаче: 10000+895-78=10817 |

| Нерезидент РФ | Евро | 5000 | 10% | 6 месяцев (01.02.2016-31.07.2016) | Выплата процентов в конце срока | -считаем сумму процентов: 5000*0,1*182/366=249 -сумма, не облагаемая налогом: 5000*0,09*182/366=224 -налогооблагаемая сумма: 249-224=25 и налог: 25*0,3=8 Итого, сумма на руки: 5000+249-8=5241 |

Как видно, рассчитать размер сумм, с которых удерживается НДФЛ по вкладам и сумму самого сбора, несложно. Для этого необходимо знать особенности этого вида налогообложения, ставки и правила подсчета.

Данные, расчеты и формулы сведены в таблицу

Из таблицы видно, что с вкладчика, чья процентная ставка не превышает допустимый предел (13,25 %), НДФЛ не взимается. Для депозита в иностранной валюте сумма налоговых отчислений конвертируется в рубли по установленному курсу.

Этот пример отражает самый простой вариант налогообложения дохода с вкладов. Существуют и другие разновидности депозитов, в которых проценты начисляются ежемесячно или ежеквартально. В таком случае расчет НДФЛ производится не в конце срока, а каждый раз после очередного начисления процентов.

Более подробные вычисления потребуются, если:

- Увеличилась сумма депозита, поскольку произошла капитализация вклада. Это случается, когда начисленные проценты прибавляются к общей сумме вклада;

- Изменение суммы вклада повлекло за собой увеличение процентной ставки по депозиту. Например, был заключен договор на сумму 900 тыс. руб. под 13 % годовых. Такая ставка не облагается налогом. Но, если сумма начисленных процентов увеличила размер депозита до 1 миллиона рублей, банк может пересмотреть и повысить процентные ставки по этому депозиту. Когда они перейдут рубеж в 13,25 %, с клиента начнет взиматься НДФЛ.

Случается, что клиент разрывает договор с банком досрочно. Если к этому моменту налог по вкладу уже был оплачен, его можно вернуть. Для этого требуется написать специальное заявление.

Разумеется, когда вклады облагаются налогом, размер потенциальной прибыли клиента неизбежно уменьшается. Однако такой вид инвестиций является одним из самых популярных способов получения дополнительного пассивного дохода.

Неоспоримым плюсом является тот факт, что в подавляющем большинстве случаев все заботы, касающиеся налогообложения, берет на себя банк.

Облагаются ли налогом вклады физических лиц?

Вложения населения в депозитные инвестиции несколько снизились в сравнении с прошлыми годами. Однако отмечается увеличение желающих вложить свободные средства в другие варианты вкладов — паи, облигации и ценные активы. Ставки по ним более высокие, а перечень программ — огромен. Несмотря на жёсткую позицию Министерства Финансов РФ, настаивающего на необходимости введения общего налога на банковские вклады, в текущем календарном периоде никаких существенных изменений на этот счёт Правительством так и не принято. Все показатели и ставки заморожены на прошлогодних показателях.

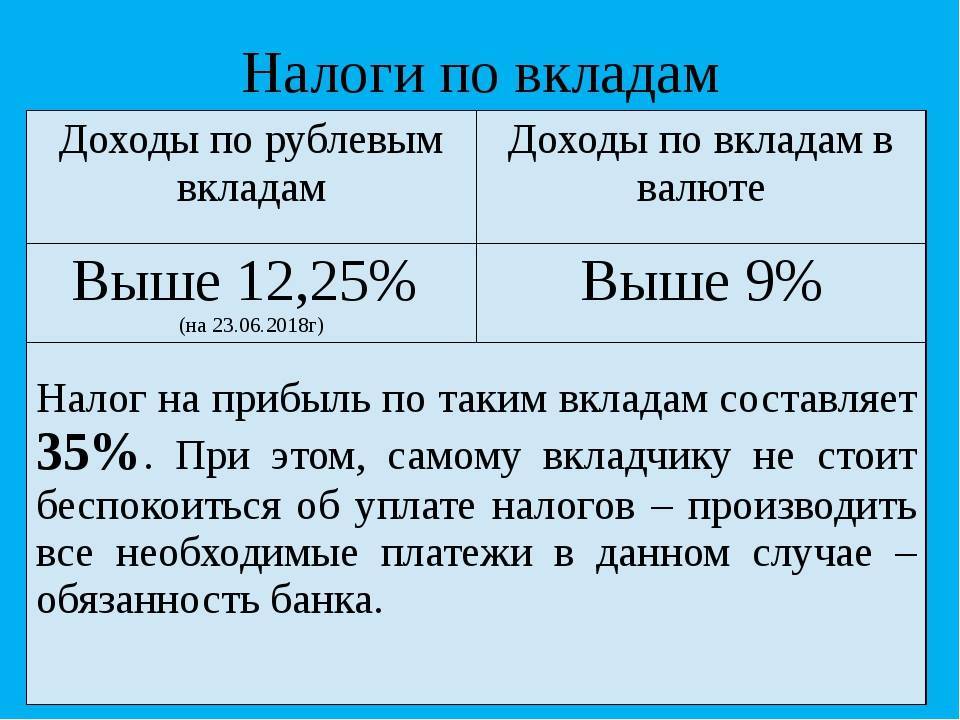

Так нужно ли платить налог с вклада, и если да, то в каких конкретно случаях? Если максимальный доход от инвестирования выше установленного предела (а он на данный момент времени составляет 13,25%), то определённый процент в казну государства заплатить придётся. Если же доход ниже заявленной планки, вся прибыль пойдёт вкладчику.

Если верить экспертным оценкам специалистов в области экономики и финансов, то практически ни один отечественный банк не готов сегодня предложить своим клиентам ставку, способную побить отметку в 9%. На это есть свои объективные причины. Да и повышение этого показателя даже на пару пунктов чревато повышенными перечислениями в АСВ. Получается, что получить прибыль, большую, нежели указанные 13,25%, при базовой банковской ставке практически невозможно. Следовательно, такие доходы не будут облагаться процентными бюджетными отчислениями.

А что будет с валютными депозитами?

С валютными вкладами ситуация немного сложнее. По валютным вкладам, в отличие от рублевых, отсутствует минимальная (или льготная) процентная ставка, которая не будет приниматься в расчет для исчисления суммы налога. То есть любой доход по валютному вкладу (хоть 1%, хоть 0,01%) будет включен в общую налоговую базу

Однако важно подчеркнуть, что при этом не будет учитываться рублевая переоценка. Что это значит?

Например, у вас на валютном вкладе на начало 2021 года лежит 5 тысяч долларов США. Предположим, что курс на момент размещения вклада будет равен 78 рублям за доллар, то есть сумма вклада составляет 390 тысяч рублей. Если к концу 2021 года курс доллара поднимется до 80 рублей за доллар, то из-за курсовой разницы и переоценки ваш вклад, выраженный в рублевом эквиваленте, увеличится до 400 тысяч рублей. Но этот прирост за доход не посчитают, он будет проигнорирован при расчете налога. При этом любой доход, полученный по валютному вкладу, будет пересчитан в рубли, исходя из официального курса Банка России на дату его получения. И уже эта сумма будет учтена налоговой.

Например, если в начале 2021 года у вас лежит 5 тыс. долларов под 1%, то доход за год составит 50 долларов. Если в конце 2021 года курс будет составлять 80 рублей за доллар, то ваш доход составит 4 тыс. рублей, что меньше необлагаемой суммы, поэтому налог с такого вклада платить не придется.

Как рассчитывается налог

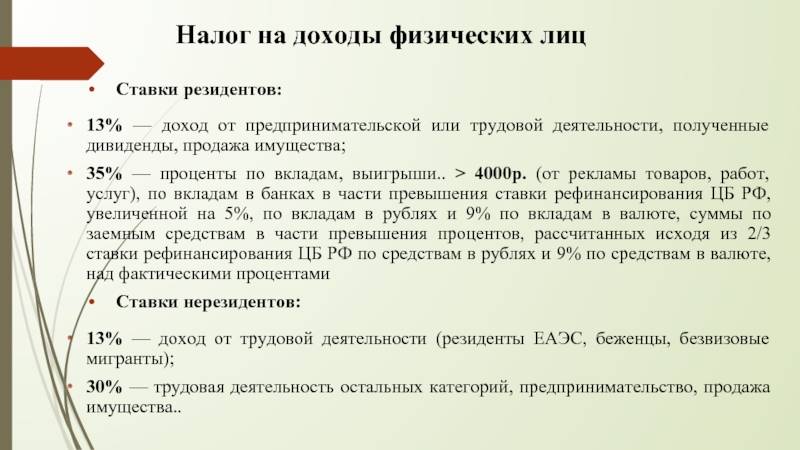

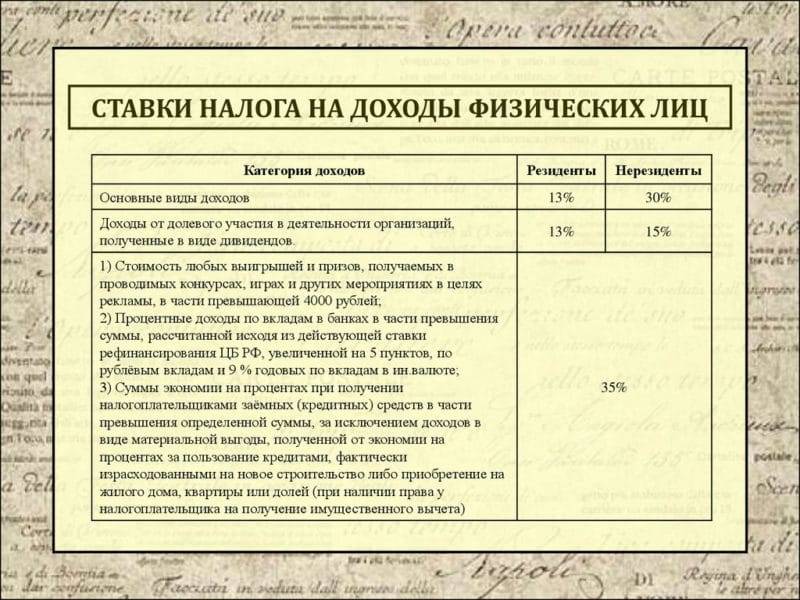

Налог на рублевые вклады рассчитывается по формуле:

S=P*t/100, где

- S — сумма налогового платежа;

- P — прибыль, облагаемая налогом;

- t — ставка налогового сбора (30% для нерезидентов, 35% для резидентов).

В свою очередь, величина прибыли, облагаемая налоговым сбором, рассчитывается как:

P=W*(N-K-5)/100/365*n, где

- W — сумма сбережений, размещенная на депозитном счете;

- N — годовая процентная ставка;

- К — ставка рефинансирования;

- n — время хранения депозита, в днях.

Рассмотрим конкретный пример. Исходные данные:

- сумма вклада — 500 000 руб.;

- договор оформлен 1 марта на 3 месяца (92 дня);

- годовая ставка по вкладу — 13,5%;

- ставка рефинансирования — 8,4%;

- 1 апреля ставка рефинансирования снижена до 7,9%;

- вклад оформил резидент РФ.

Подставляем в приведенную формулу конкретные цифры:

P=500000х(13,5-7,9-5)/365/100х61=489,22

Таким образом, налог придется платить с суммы 489 руб. 22 коп. Конкретная величина платежа равна 171 руб. 23 коп. (489,22*35/100).

По валютным вкладам величина налога рассчитывается по формуле:

S=W*(N-9)/100/365*n*t/100, где

- S — величина налога;

- W — сумма сбережений, размещенная на депозитном счете;

- N — ставка по вкладу;

- n — время хранения депозита, в днях;

- t — ставка налога (30% для нерезидентов, 35% для резидентов).

Приведем пример расчета на конкретном примере:

- сумма вклада — 5000 $;

- годовая ставка — 9,5%;

- срок хранения — 90 дней;

- вкладчик — резидент РФ.

Вкладчику необходимо будет уплатить 0,04 $ (3000*(9,5-9,0)/365/100*90*13/100).

Налог по депозитам с драгоценными металлами рассчитывается по формуле:

S=W*N/100/365*n*13/100, где

- S — величина налога;

- W — сумма сбережений, размещенная на депозитном счете;

- N — годовая процентная ставка по вкладу;

- n — время хранения, в днях.

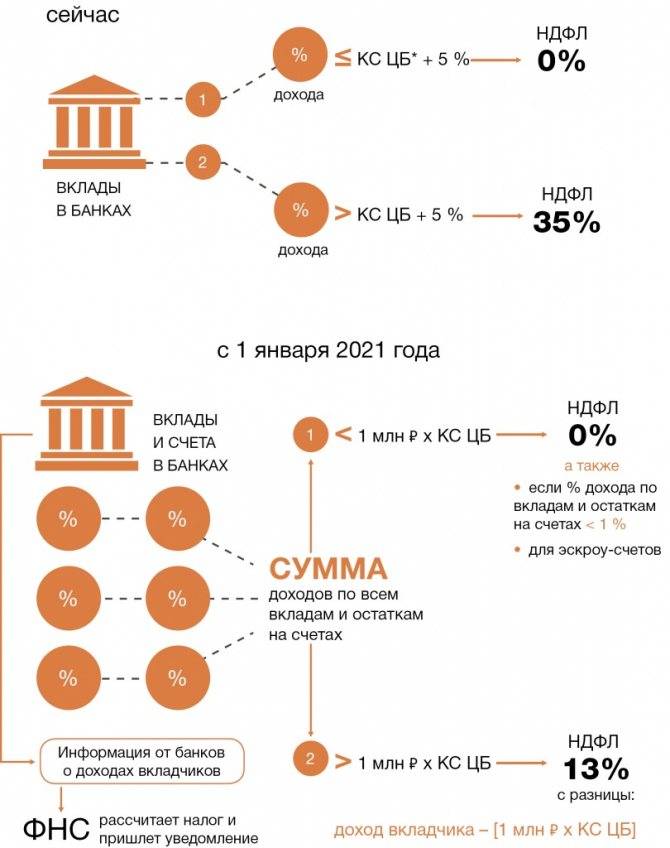

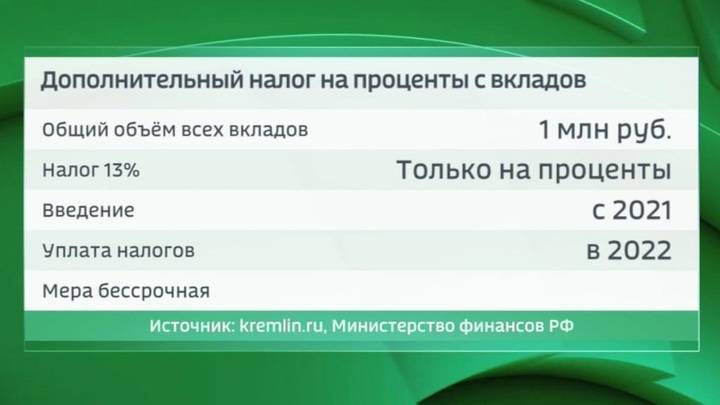

Что такое «налог на депозиты»

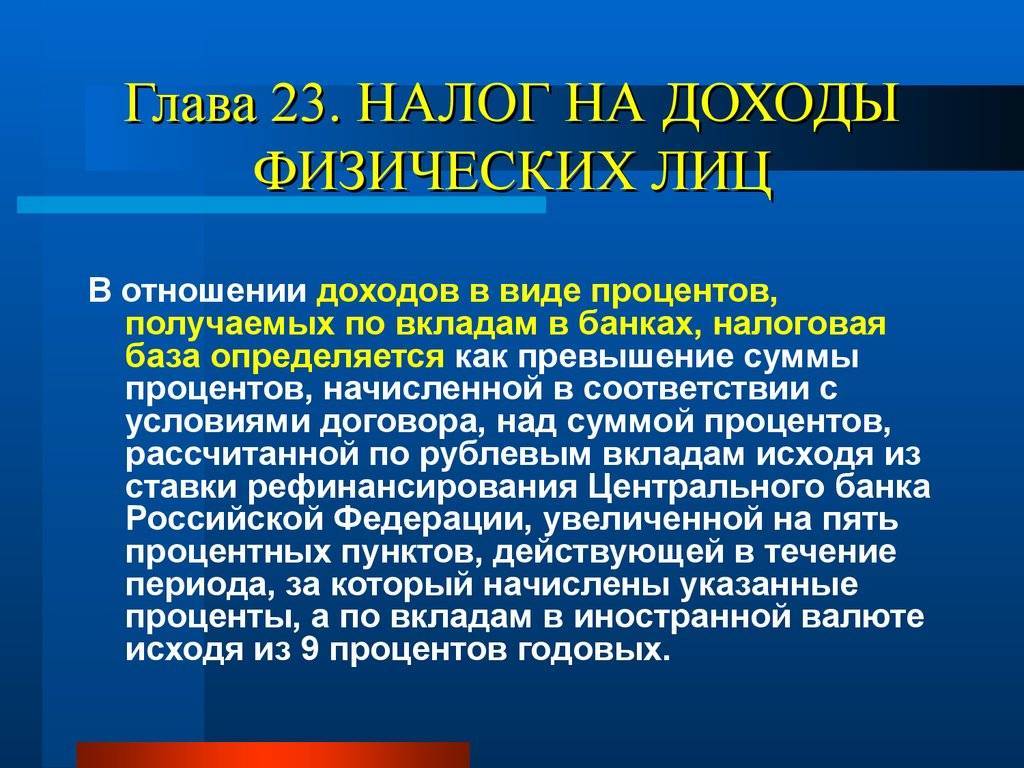

В апреле 2020 года в Налоговый кодекс России были внесены изменения, согласно которым со следующего года в стране появляется так называемый «налог на депозиты». Его ставка равна ставке стандартного налога на доходы физических лиц и составляет 13%. Налогом будет облагаться совокупный процентный доход по вкладам (остаткам на счетах) в российских банках, выплаченный физическому лицу за налоговый период (календарный год), за минусом необлагаемого процентного дохода. Необлагаемый процентный доход рассчитывается как произведение суммы 1 миллиона рублей и ключевой ставки Банка России, установленной на 1 января соответствующего года.

Пояснение Министерства финансов РФ:

«При расчете совокупного процентного дохода физического лица не будет учитываться доход по рублевым счетам, процентная ставка по которым в течение всего года не превышает 1% годовых. В частности, из расчёта процентного дохода полностью исключаются зарплатные счета граждан, по которым ставка не превышает 1%. Проценты, выплаченные по таким низкопроцентным счетам, налогом облагаться не будут».

Если перевести это с официального языка, то вкладчиков ждет следующее: налоговая служба учтет все банковские счета граждан, включая депозитные, текущие, карточные и зарплатные, чтобы выяснить, по каким из них доходность превышает 1%. Затем всю полученную по таким счетам доходность суммируют и вычтут из неё необлагаемую налогом сумму. Эта необлагаемая сумма определяется просто: 1 млн рублей, умноженный на ключевую ставку Банка России на 1 января расчетного года. Если после вычета образовался положительный остаток, на него и будет начислено 13% налога.

Таким образом, платить налог придется не с самой суммы вкладов и даже не со всех доходов, полученных по вкладам, но только с той части дохода, которая превышает установленный законом лимит.

Кто производит оплату

Государственному органу и налогоплательщику проще, когда за исполнением обязательств по уплате налога следит банковская организация. В данном случае у вкладчика нет необходимости посещать налоговую инспекцию один раз в год и подавать декларацию, это делает непосредственно банк, в котором размещены сбережения физического лица.

Кроме всего прочего, в России существует такая проблема, как уклонение от уплаты налогового сбора, поэтому приходится тщательно за этим следить. Здесь такой проблемы нет, налог на депозиты в России уплачиваю банки, они подают всю необходимую документацию и отчеты. Кстати, если отследить доход физического лица будет намного сложнее, нежели у банковской организации, ведь за их деятельностью ведется строгий надзор со стороны контролирующих органов.

Когда надо платить?

Впервые уплатить этот налог за процентные доходы, полученные в 2021 году, придётся только в 2022 году (срок уплаты до 1 декабря 2022 года).

При расчёте суммы налога будут учитываться процентные доходы за тот год, в котором они были фактически получены.

Так что не всё так страшно, как кажется на первый взгляд

Последний год показал, как важно наличие подушки безопасности на случай непредвиденной ситуации. Размер налога не настолько значительный, чтобы прятать деньги под подушку, — это только обесценит накопленные средства

Вклад и сегодня остаётся консервативным способом хранения денег. Проценты позволяют получать небольшую, но стабильную и гарантированную прибыль. Например, в МТС Банке можно оформить по ставке до 5,8% годовых и с ежемесячной выплатой процентов.

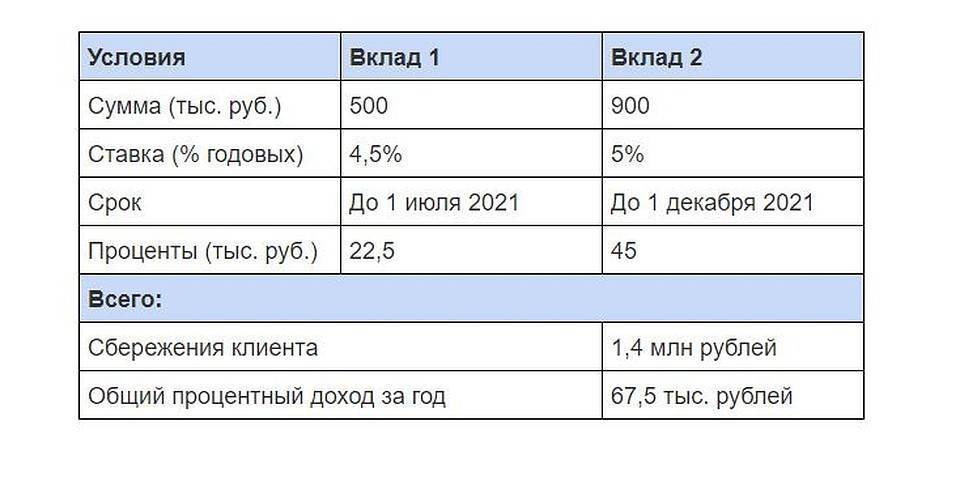

Сколько придется заплатить

На данный момент ключевая ставка Банка России составляет 4,25% годовых и есть предпосылки, что к концу года она может понизиться

Любое изменение ключевой ставки теперь будет важно для банковских вкладчиков не только потому, что от этого зависят банковские ставки по депозитам, но и потому, что она напрямую будет влиять на расчёт нового налога

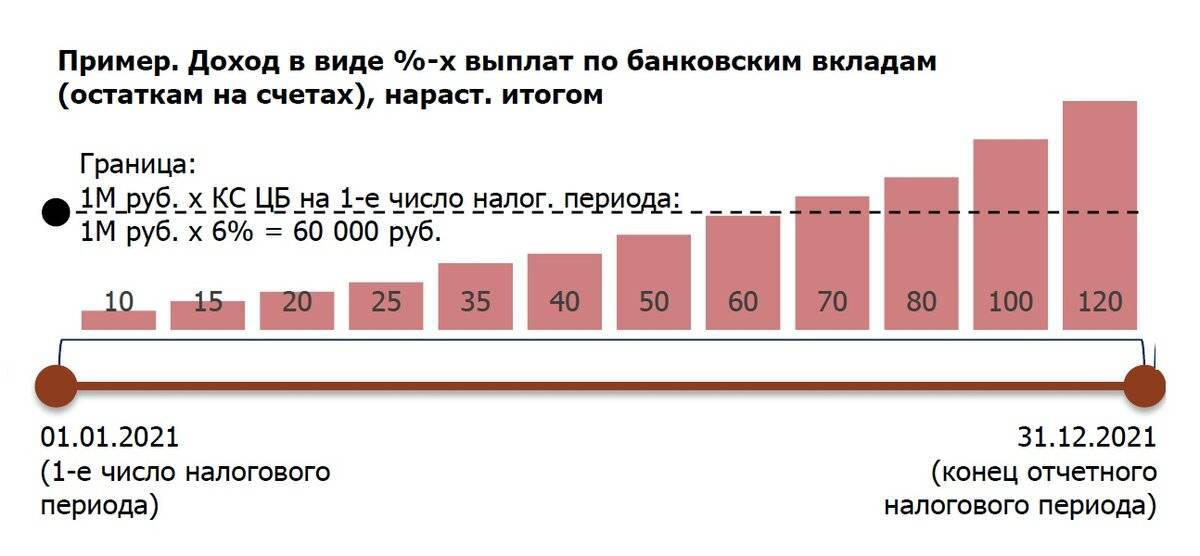

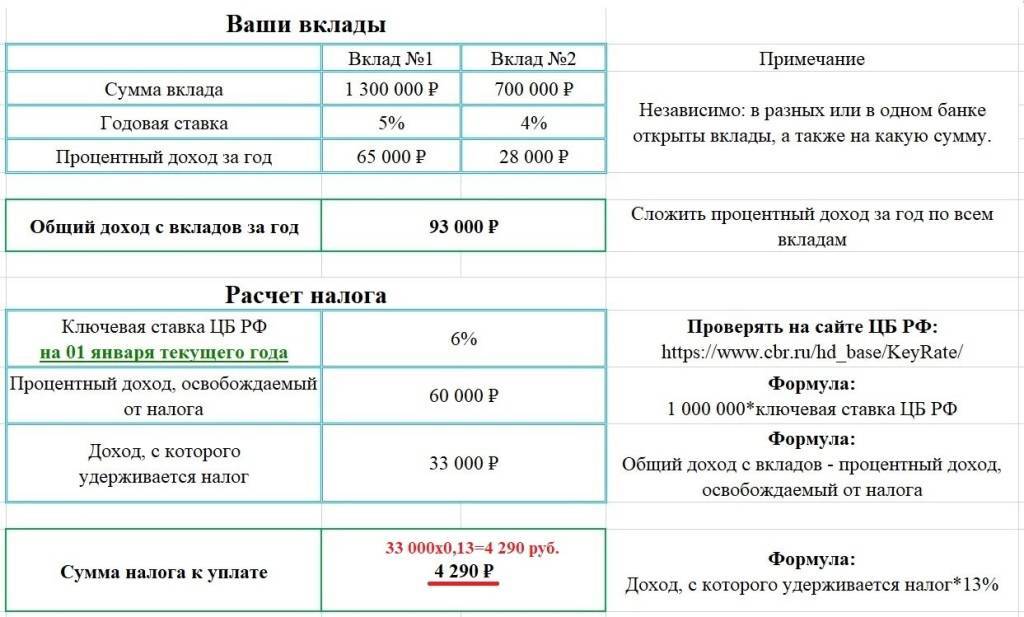

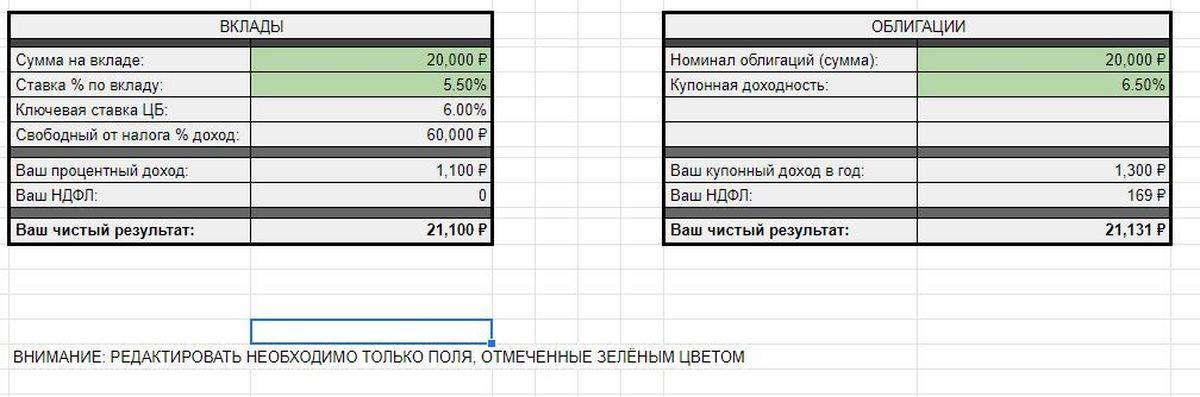

Скажем, если бы налог пришлось заплатить уже по итогам этого года, то необлагаемая сумма дохода по вкладу составила бы 60 тыс. рублей, поскольку на 1 января 2020 года размер ключевой ставки находился на уровне в 6% годовых (1 000 000 * 0,06 = 60 000). То есть при сумме всех вкладов до 1 млн рублей налог не пришлось бы платить совсем, так как начисленный доход не вышел бы за пределы необлагаемой суммы.

Легко увидеть, что при ключевой ставке в 4,25%, необлагаемый доход снижается до 42,5 тыс. рублей. Таким образом, если предположить, что ключевая ставка останется без изменений на начало 2021 года, доходность по вкладам, превышающая 42,5 тыс. рублей, в следующем году будет облагаться налогом. Еще раз подчеркнем: не вся сумма вклада, превышающая 1 млн рублей и не весь доход по вкладам, а только сумма превышения.

Проще всего пояснить на примере. Допустим, у вас есть два вклада в разных банках. Один вклад на 500 тыс. рублей по ставке в 5,5% годовых и другой, на 600 тыс. рублей, по ставке в 6% годовых. Оба вклада заканчиваются в 2021 году. Тогда доход, полученный по ним, составит:

Банк «А»: 500 000 * 0,055 = 27 500 рублей

Банк «Б»: 600 000 * 0,06 = 36 000 рублей

Общая доходность по вкладам за год: 27 500 + 36 000 = 63 500 рублей

Налоговая база: 63 500 – 42 500 (необлагаемая сумма дохода) = 21 000 рублей

Сумма налога к уплате: 21 000 * 0,13 = 2 730 рублей.

Кто будет оплачивать налоги с доходов в виде процентов по депозиту?

Налогоплательщиком назначено финансовое учреждение, которое принимает средства на депозит, потому что госорганам проще следить за исполнением обязательств более законоисполняемой организацией, чем ожидать исполнения долга от налогоплательщика. Если налоговую декларацию гражданин подает один раз в год, то налоговые документы банков проверяются несколько раз в год разными надзорными органами.

Банк ведет налоговую отчетность по вкладам всех своих клиентов. Для этого каждый месяц заполняются необходимые документы, и перечисляется начисленная налоговая сумма в бюджет.

Вкладчику, если он потребует, предоставляется документ о доходах физ.лица. В нем указан доход, на который начислил банк нужный налог.

На какие вклады будет налог и как он рассчитывается?

25 марта 2020 года президент России Владимир Путин обратился к россиянам по поводу пандемии коронавируса. Кроме прочего, тогда он объявил о переносе дня голосования по Конституции, ввел нерабочую неделю (еще до нерабочего месяца), пообещал некоторые льготы и выплаты. Но также президент объявил о новой идее – обложить налогом вклады физических лиц.

Речь в обращении шла о вкладах в сумме более 1 миллиона рублей, и, как оказалось, россияне не совсем правильно поняли президента (хотя и информации было немного), и побежали снимать вклады, чтобы не попасть под налог.

На самом деле все не совсем так – просто теперь доходы от вкладов становятся еще одним объектом обложения налогом на доходы физических лиц (НДФЛ), а с суммой все совсем неоднозначно.

Как стало известно позже из текста законопроекта, работать это все будет так:

- облагаться налогом будет не вклад, а доход с вклада (то есть, проценты);

- налоговой базой будет не весь доход от вклада, а разница между доходом и произведением ключевой ставки на 1 миллион рублей;

- ключевая ставка для расчета будет браться на начало налогового периода (по НДФЛ период – год);

- не будут облагаться вклады и счета с процентными ставками менее 1% годовых и эскроу-счета.

Другими словами, сумма в 1 миллион рублей будет достаточно условной – и все зависит именно от ключевой ставки, и в теории вклад суммой менее 1 миллиона рублей тоже может попасть под новый налог.

Сбер пообещал каждому зарплатному клиенту подписку СберПрайм за 1 рубль. Что это за услуга и какие бонусы она дает?

Например, если на 1 января 2020 года она сохранится на том же уровне, что и сейчас (4,25%), то под налогообложение попадет весь доход от вкладов сверх 42 500 рублей в год (произведение 1 миллиона рублей на ставку 4,25%).

То есть, вложив 950 тысяч рублей по ставке 5,5% годовых, вкладчик получит за год 52 250 рублей. А налог он будет платить с 9750 рублей (разница с 42 500 рублями). С этого дохода ему придется заплатить 1267,5 рублей НДФЛ.

Как видно, под налог может попасть и вклад на сумму меньше 1 миллиона рублей, равно как и может не попасть вклад суммой больше миллиона – так как все решает соотношение процентной ставки по вкладу и ключевой ставки. Но, учитывая, что ставки по вкладам достаточно сильно привязываются к ключевой ставке, серьезных расхождений быть не должно. С другой стороны, в расчет налога идет ставка на начало года, в середине же года ее могут повысить – и для новых вкладчиков это будет уже менее выгодно.

Как рассчитать

НП = ПС-(СР 5%)

гдеНП — налогооблагаемая процентная часть вклада,ПС – процентная ставка, установленная банком,СР – ставка рефинансирования.Вы можете посчитать ваши налоги и доход после выплаты налогов с помощью нашего калькулятора депозитов.

15% — (8,25% 5%)= 1,75%

— этот процент от дохода вклада и будет облагаться налогом 35% или 30% (резидента или нерезидента).

Налогооблагаемый процент = 19% — (8,25 5%) = 5,75%

Налогооблагаемая база = 300 000 руб. * 5,75% = 17 250 руб.

Налоговое отчисление = 17 250 руб. *35% = 6 037,5 рублей.

К выдаче клиенту = 300 000 руб. 57 000 руб. – 6 037,5 руб. = 350 962,5 рублей.

Если посчитать по новым изменениям (с льготой 18,25%), то

Налогооблагаемый процент = 19% — 18,25% = 0,75%

Налоговое отчисление = 2 250 руб. *35% = 787,5 рублей.

К выдаче клиенту = 300 000 руб. 57 000 руб. – 787,5 руб. = 356 212,5 рублей.

Выводы:

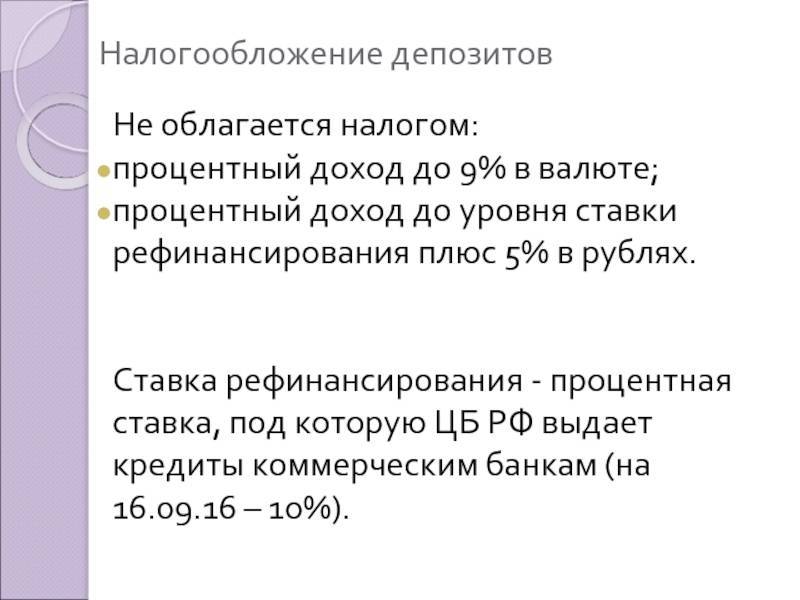

- налогообложению подлежат рублевые вклады в той части, когда СР 5% превышает годовую процентную ставку по депозитному предложению банка

- все начисления регулируются и контролируются налоговым кодексом

- при изменении СР в течение срока депозита будет изменяться и сумма налога

- клиенту не нужно заполнять налоговую декларацию – все налоги начисляет и уплачивает за него банк

- если вклад был изъят клиентом досрочно, а налог уже уплачен с дохода, то вкладчику нужно собственноручно написать заявление на возврат налога.

На начало 2019 года рефинансирующая ставка ключевая составляет 9,75% годовых показателей, тогда как еще в 2019 году эта величина была немного большей – на период с 01.01.16г. – 11%, с 14.06.16г. – 10,5% и с 19.09.16 г. – 10%.

Непосредственно расчетами налогов по доходам от вкладов в каждом отдельном случае занимается специальный финансовый отдел того или иного банка.

В России банковские учреждения не практикуют выставление слишком больших ставок для капитализации и доходности вкладов.

А для того, чтобы начинать изымать с дохода по депозиту налог, необходимо, чтобы проценты по вкладам были хотя бы в пределах 14,75% по рублевому счету, чего уж никак рынок банковских вкладов не допустит.

Платить такой налог должен клиент со своего дохода, полученного по вкладу, однако на практике за него в автоматическом режиме сделает это сам банк. Размер налога, подлежащего к перечислению в госбюджет, рассчитывает сам банк.

Процедура перечисления сумм налога в структуру налоговой инстанции по месту нахождения банка тоже проводится само финансовой организацией, а не ее клиентом.

В исключительных обстоятельствах возможен возврат суммы налога, его перерасчет по другим размерам ставок и другие исключения.

Особенности начисления и оплаты НДФЛ по вкладам

Рассчитывая обязательный сбор, плательщик должен обратить внимание на следующее:

владелец депозита обязан платить налог с дохода, полученного сверх установленных границ

Так, если процентная ставка по вкладу составляет 17% годовых, то на сегодняшний день гражданину придется заплатить сбор на доход с «лишних» 1,5%, а не со всей суммы процентов;

при налогообложении во внимание берется лишь официальная ставка, указанна в договоре, даже если фактически доход рассчитывался по эффективному коэффициенту;

оплачивается НДФЛ по вкладам в момент получения процентного дохода на руки;

клиенту не придется самостоятельно рассчитывать и оплачивать сбор, — это за него сделает банк, являющийся налоговым агентом (ст. 24 НК РФ)

А вот отчитываться о полученных и заплаченных средствах перед Налоговой службой – придется. Данные вносятся в декларацию о доходах за прошлый год;

- депозиты, по которым происходит капитализация процентов (начисление процента на процент), облагаются налогом на общих основаниях;

- согласно п. 6 ст. 52 НК РФ, сбор исчисляется в полных рублях. Суммы до 50 коп. не учитываются, а свыше 50 коп. – округляються до рубля.

Действующие процентные ставки – будет ли доход государству

В таблице приведены среднестатистические данные 3-х крупнейших российских банков за 2016 по размерам возможных начислений для вкладчиков в разной валюте на 12 месяцев:

| Показатели Название банка | Валюта депозита | Процентная ставка |

|---|---|---|

| Сбербанк России | Рубль | 11,95% |

| Доллар США | 2% | |

| Евро | 1,77% | |

| Тинькофф | Рубль | 12% |

| Доллар США | 3,6% | |

| Евро | 2,5% | |

| Русский стандарт | Рубль | 12,2% |

| Доллар США | 4% | |

| Евро | 2.5% |

Очевидно, что ввиду небольшого размера процентных ставок по отчетности за 2016 год под налогообложение будут подпадать вклады, размещенные в текущий период только по специальным банковским программам, или же долгосрочные депозиты. Ситуация со снижением размера дополнительного дохода обусловлена стабилизацией курса рубля.

Исчисление налоговой базы

Во исполнение положений ст. 214.2 НК РФ банки будут обязаны не позднее 1 февраля года, следующего за отчетным периодом, предоставлять налоговым органам сведения о процентах, начисленных физическим лицам в виде доходов по вкладам в течение всего отчетного периода.

Обязательность предоставления сведения не будет относиться к счетам эскроу и рублевым вкладам, процентная ставка по которым составляет до 1% годовых.

Получив необходимые сведения, налоговый орган должен будет выполнить следующие действия:

- вычислить общую сумму всех полученных гражданином доходов со всех вкладов;

- умножить 1 миллион рублей на ключевую ставку ЦБ. Посредством этой операции налоговый орган установит предельный лимит дохода, не облагаемого налогом;

- вычислить разницу между лимитом и реально полученным доходом. Если разницы нет, то платить налог физическому лицу не придется. Если есть разница, то она будет обложена налогом по 13-процентной ставке.

Приведем пример расчета.

Итак, у гражданина 2 банковских вклада по 1 миллиону рублей каждый.

- Устанавливаем лимит дохода. 1 000 000 × 0,0425 (действующая ставка ЦБ) = 42500 рублей необлагаемого налогом дохода.

- Вычисляем реальный доход, полученный гражданином по сведениям банка. К примеру, общий доход составил 80 000 рублей.

- Вычисляем налогооблагаемую базу путем установления разницы между реальным доходом и лимитом. 80 000 — 42500 = 37 500 рублей налоговая база.

- Вычисляем сумму налога. 37 500 × 13% = 4875 рублей.

Облегчить задачу расчета реальных, а не гипотетических цифр поможет представленный в рамках данной статьи калькулятор.