Кто может купить долг

Действующее федеральное законодательство позволяет приобрести проблемную задолженность любому физическому или юридическому лицу, которое не имеет проблем с законом. Чаще всего цессионарием выступают:

- банки;

- финансово-кредитные учреждения;

- коллекторские компании;

- непосредственно сами должники.

Часто встречаются случаи, когда один банк продает другому долги своих проблемных заемщиков. Но бывают и ситуации, когда цессионарием выступает сам должник. Кредитор подает объявление о продаже проблемной задолженности. Должник, учитывая, что стоимость цессии будет в разы меньше его фактической задолженности, предлагает кредитору выкупить долг на определенных условиях. Если условия, предложенные должником, будут более выгодными среди остальных предложений, вероятнее всего займодатель согласится продать заемщику его же долг.

Каждая из сторон сделки приобретает определенную выгоду:

- кредитор – избавляется от безнадежной задолженности и хоть как-то минимизирует свои убытки;

- должник – избавляется от обременения и получает возможность погасить только определенную часть своего долга.

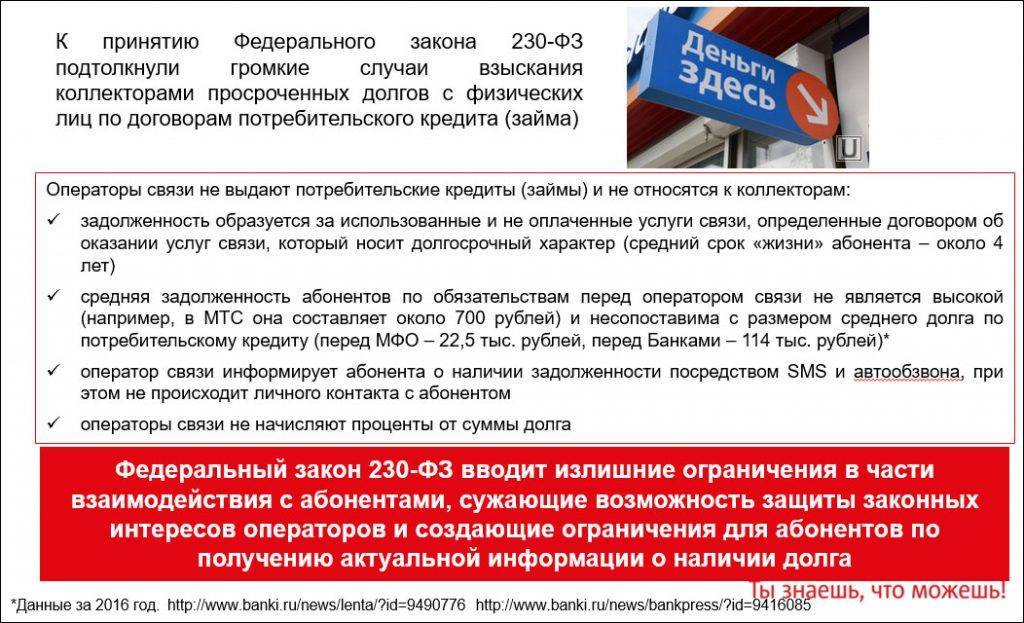

Но наибольшим спросом проблемные задолженности пользуются у коллекторов, которые профессионально занимаются взысканием долгов. Деятельность таких компаний регулируется Федеральным Законом «О коллекторах», который выдвигает ряд требований к коллекторским организациям в части:

- минимального размера уставного капитала компании;

- обязательного страхования своей ответственности;

- порядка включения в ЕГРЮЛ и т.д.

Продаже подлежит только задолженность, которая возникла в результате:

- оформления займа (ссуды) в банке или другой финансовой организации;

- нарушения условий договора поставки/подряда, когда поставщик/подрядчик получил оплату, а товар/услуги так и не предоставил;

- займа, оформленного распиской.

Законом запрещено продавать долги:

- по алиментам;

- компенсацию морального и физического (причиненного вреда жизни и здоровью человека) ущерба.

Аукцион

В настоящее время существует множество различных торговых площадок и электронных порталов непрофильных активов и залогового имущества, размещающих лоты и публикующих объявления по переуступке права требования долга.

При этом подобного рода публикации содержат, как правило:

- необходимые данные должника;

- дату возникновения задолженности;

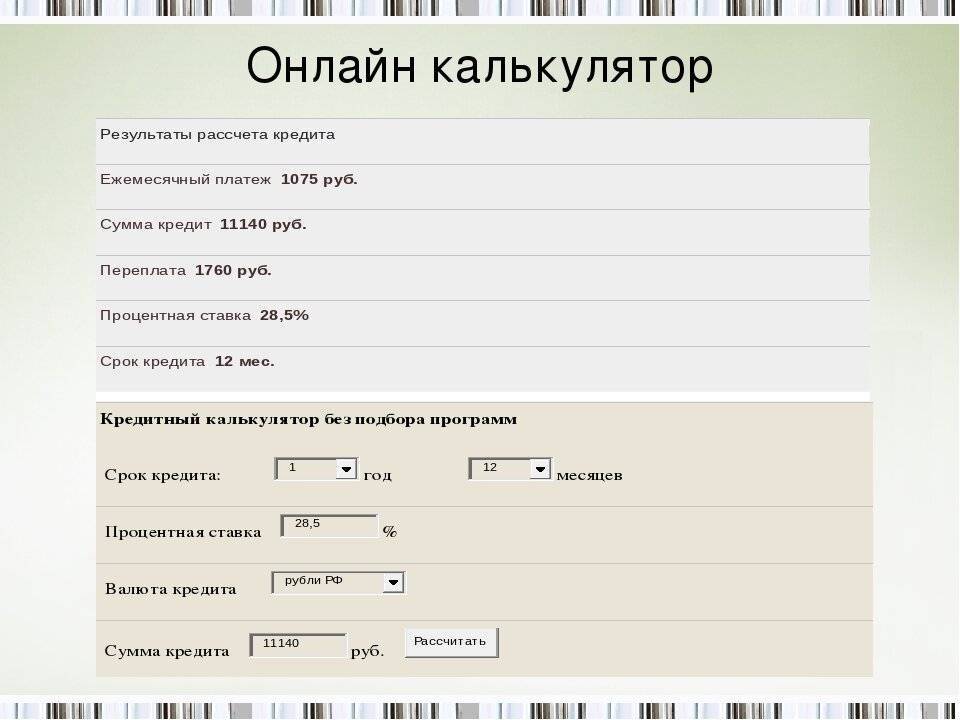

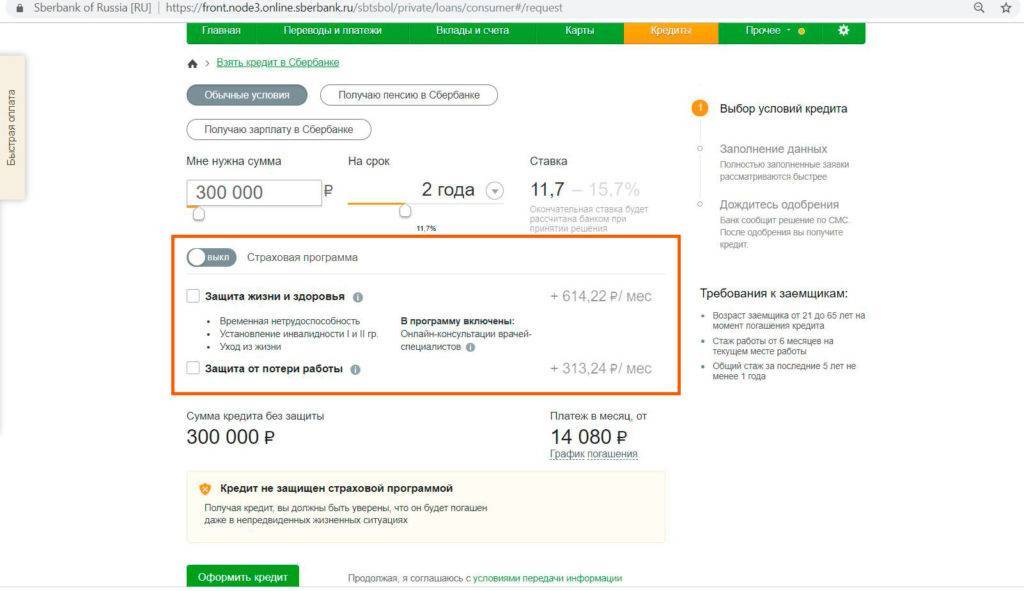

- сумму кредита;

- расчеты штрафных санкций;

- контактные данные кредитора.

Зачастую такие порталы не проводят идентификацию лиц, размещающих подобные объявления, вследствие чего не несут никакой ответственности за последствия взаимодействия сторон.

Однако некоторые торговые площадки проводят аукционы, с помощью которых долги физических лиц достаются тому, кто предложит большую компенсацию.

Как правило, участниками торгов являются в основном коллекторские агентства, и лишь иногда кредитные учреждения или физические лица. Обусловлено это тем, что для взыскания средств с проблемных должников необходимо обладать мощнейшими ресурсами и личными связями, что достаточно редко встречается среди обычных граждан.

Сколько стоит продать долг физического лица в Москве?

Стоимость приобретения долга физического лица зависит от многих факторов, в том числе:

- платежеспособности заемщика;

- статуса в обществе;

- залогового обеспечения кредита;

- наличия поручительства третьих лиц;

- суммы задолженности;

- наличия или отсутствия исполнительного листа.

Если заемщик платежеспособен, и при этом взятый им кредит был оформлен с соответствующим обеспечением в виде залога или поручительства, данный долг будет являться «реальным к взысканию». За такие кредиты коллекторы предлагают иногда до 90% от суммы задолженности. Причем чем меньше шансов на возврат долга, тем ниже стоимость кредита.

Зато, если взыскание долга маловероятно из-за банкротства, сложной финансовой ситуации заемщика и отсутствия пригодного для реализации имущества, то за такие долги первоначальный кредитор не сможет выручить более 10 процентов от общей суммы без учета процентов и пени.

В большинстве случаев стоимость таких задолженностей колеблется от 3 до 5 процентов стоимости кредита.

Социальный статус должника играет большую роль в определении стоимости переуступки права требования такого долга, так как, взыскав средства с известной личности, коллекторское агентство обретает небывалую популярность, еще и получив за это деньги.

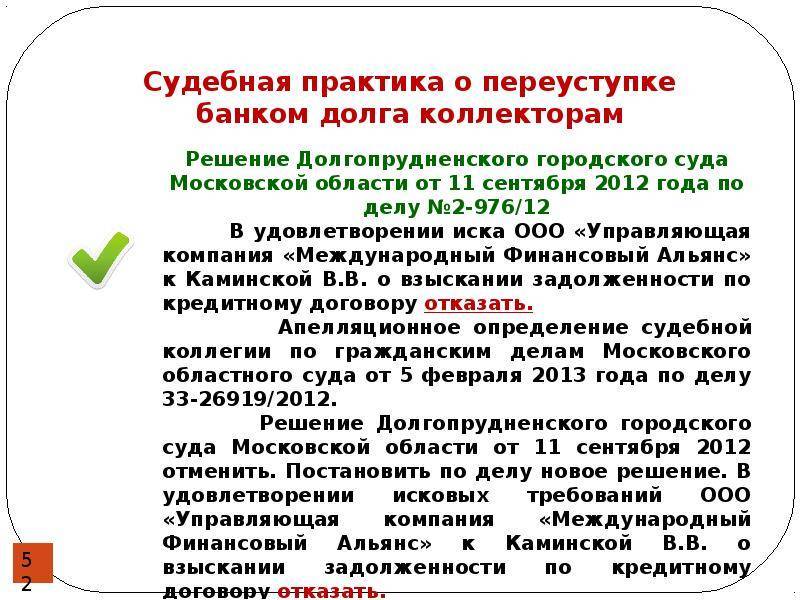

Особенности процесса переуступки долга

Если какие-то пункты договора цессии вам показались незаконными или непонятными, обратитесь к квалифицированному специалисту – адвокату, юристу. Необязательно идти к платному специалисту по месту вашего жительства, можно задать вопрос на специализированном юридическом портале в интернете. Исключительно в крайнем случае следует отправляться в суд. Если при обращении в судебные органы будет доказано, что переуступка долга осуществлялась на незаконных основаниях, банк снова станет вашим кредитором.

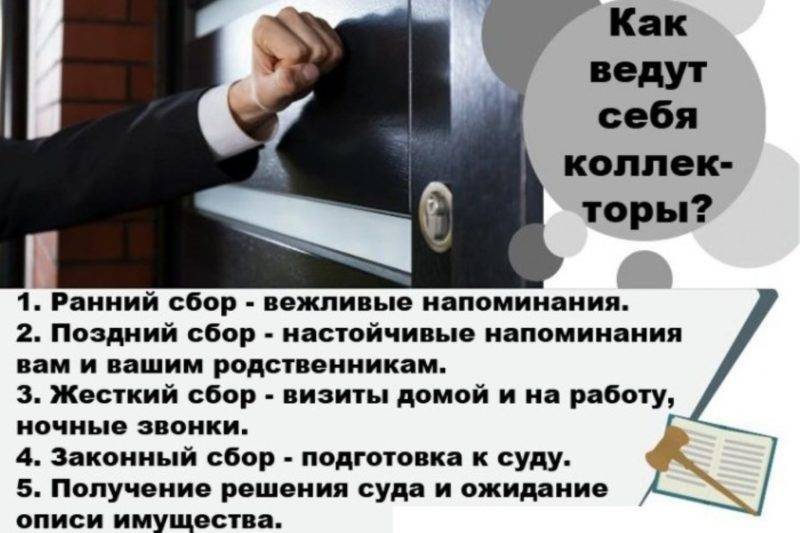

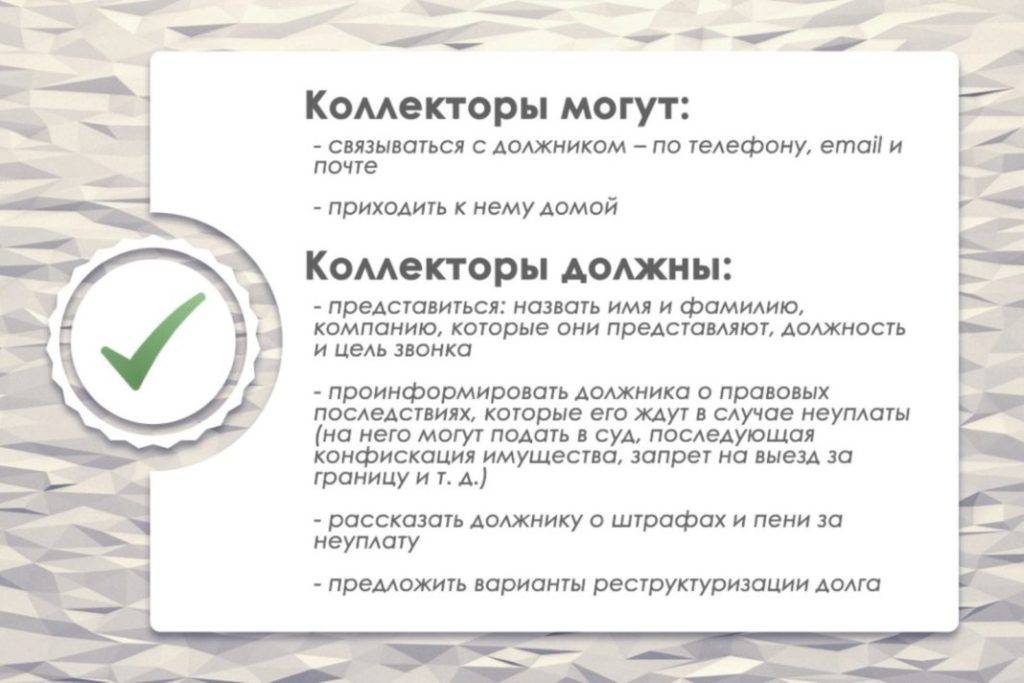

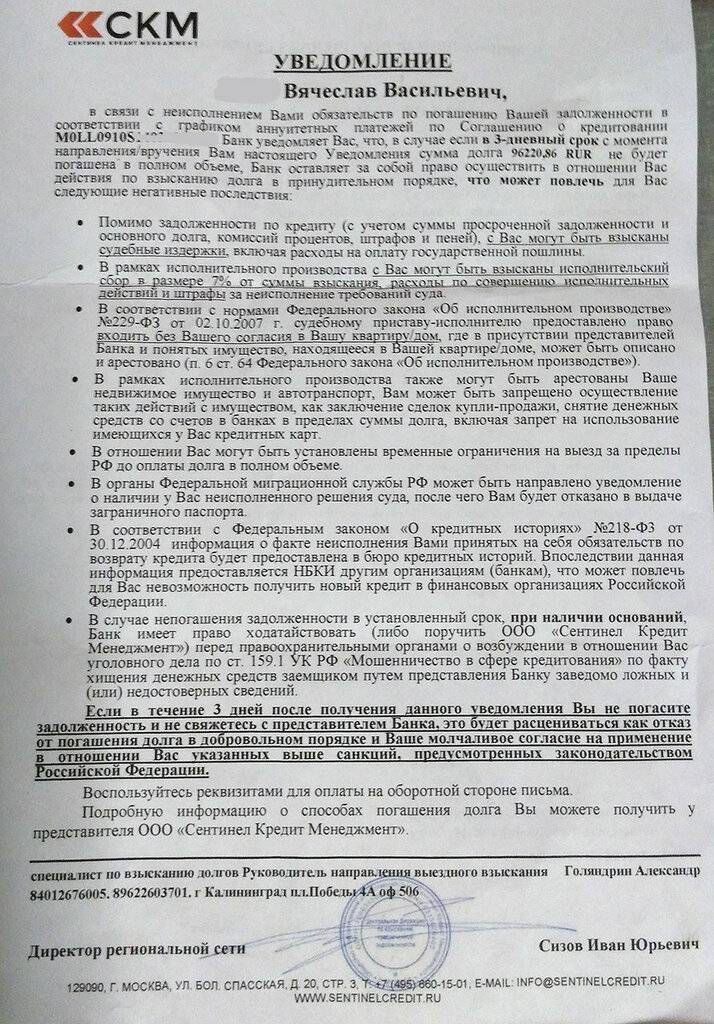

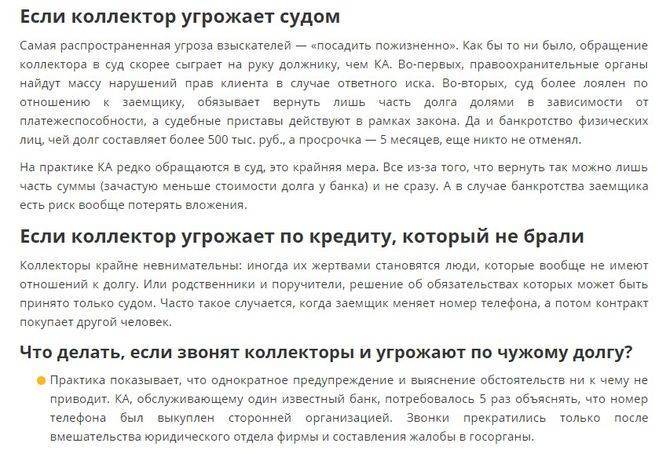

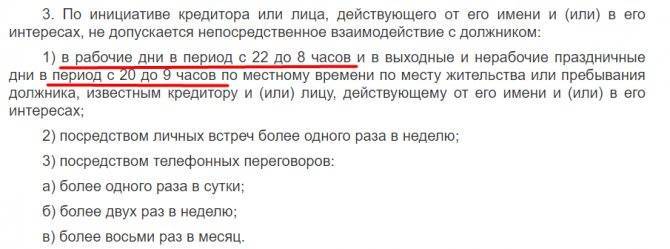

Помните, легальный кредитор-коллектор обязан соблюдать российское законодательство, которое во многом его ограничивает, а именно:

- Звонить должникам коллекторы имеют право в период с 8 до 22 — будни, а в выходные с 9 до 20 часов.

- Разглашать информацию о наличии у взыскиваемого лица долга третьим лицам (коллегам, друзьям, соседям и пр.) запрещено.

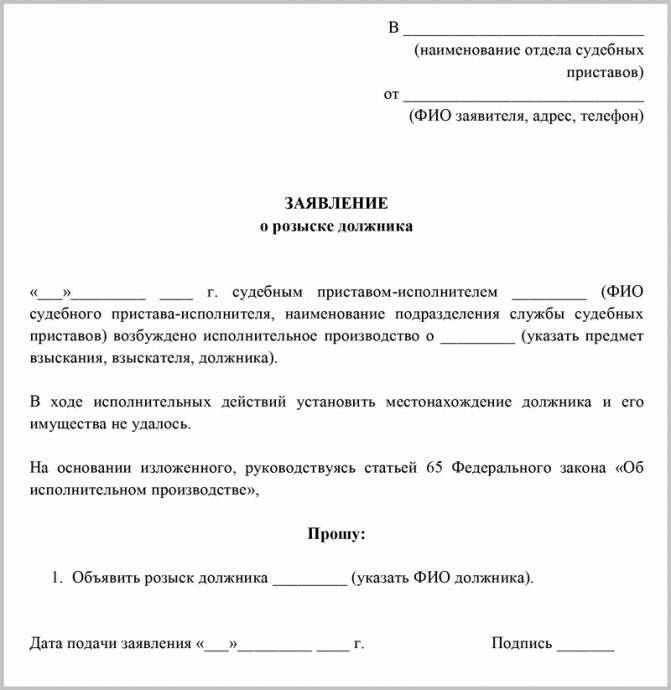

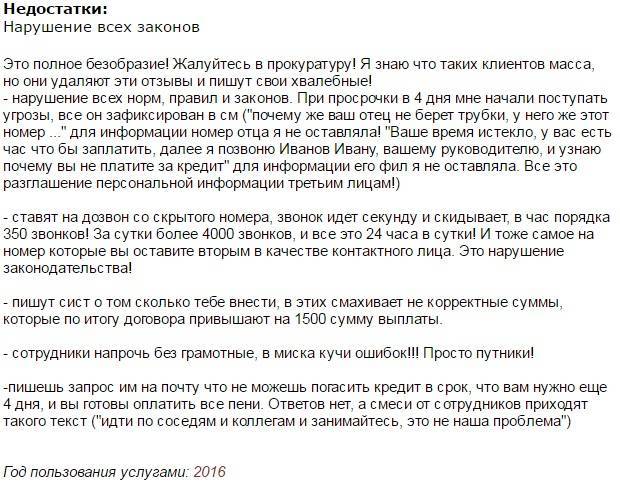

Любого вида угрозы, шантаж, нанесение материального ущерба со стороны коллекторских агентств – явное нарушение. Молчать в данном случае не нужно, отправляйтесь в правоохранительные органы, прокуратуру и пишите заявление-жалобу. Допустимо также отправить жалобу в дистанционном режиме в ЦБ, Роспотребнадзор, НАПКА. Пример заявления смотрите у нас на сайте (скачать образец). Подробнее о том, что делать в этой ситуации читайте здесь.

Что делать, когда банк продал долг коллекторам

Необходимо понимать, что в данном случае речь пойдет о действиях должника в аспекте защиты собственных прав и законных интересов. Никакими законами не прописано, что долг можно не погашать. Так или иначе, взятые взаймы средства придется вернуть. А вот возврат с процентами и неустойками или в уменьшенном размере – будет зависеть от последовательности действий заемщика и его ориентированности в сфере законодательства РФ.

Действия должника могут быть направлены:

- На отстаивание своих прав не сотрудничать с коллекторами (если будет доказано, что банк незаконно продал долг).

- На отстаивание своих прав на спокойную жизнь (если коллекторы слишком назойливы и взаимодействуют с клиентом противозаконными методами).

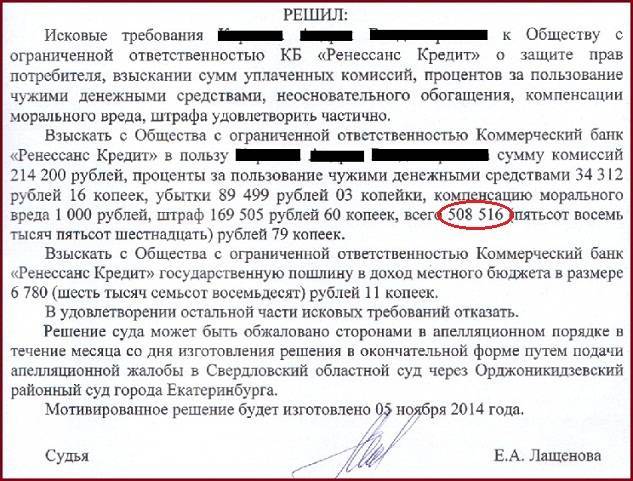

- На отстаивание своих прав не выплачивать неустойки и штрафы, неоправданно начисленные по завышенным ставкам.

- На отстаивание своих прав на получение возмещения морального или физического вреда в случае порчи имущества или применения незаконных методов психологического и морального давления.

Действия человека будут зависеть от ситуации.

Пошаговые действия, если вы намерены выплачивать долг

В случае когда заемщик признает свою обязанность выплатить долг, и он намерен это сделать, он должен проверить правомерность и законность сделки между банком и коллекторским агентством.

Порядок действий:

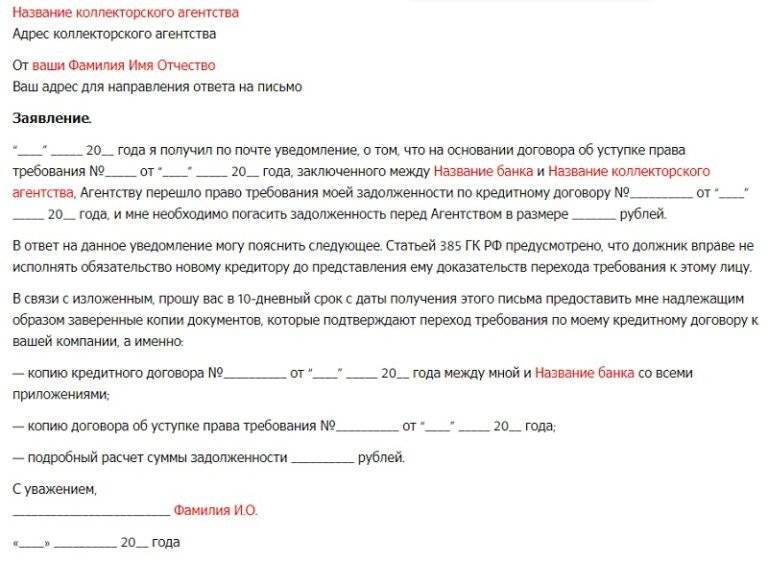

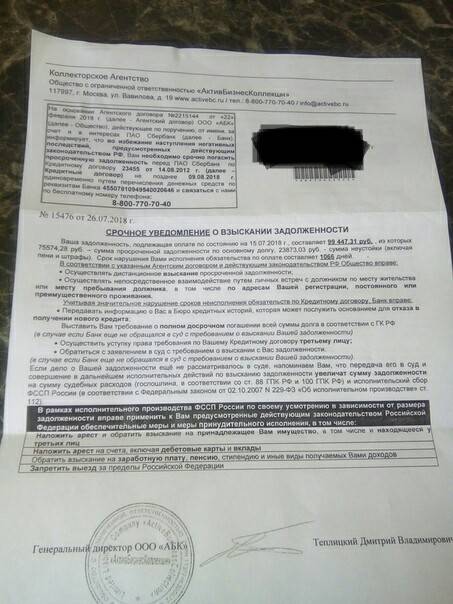

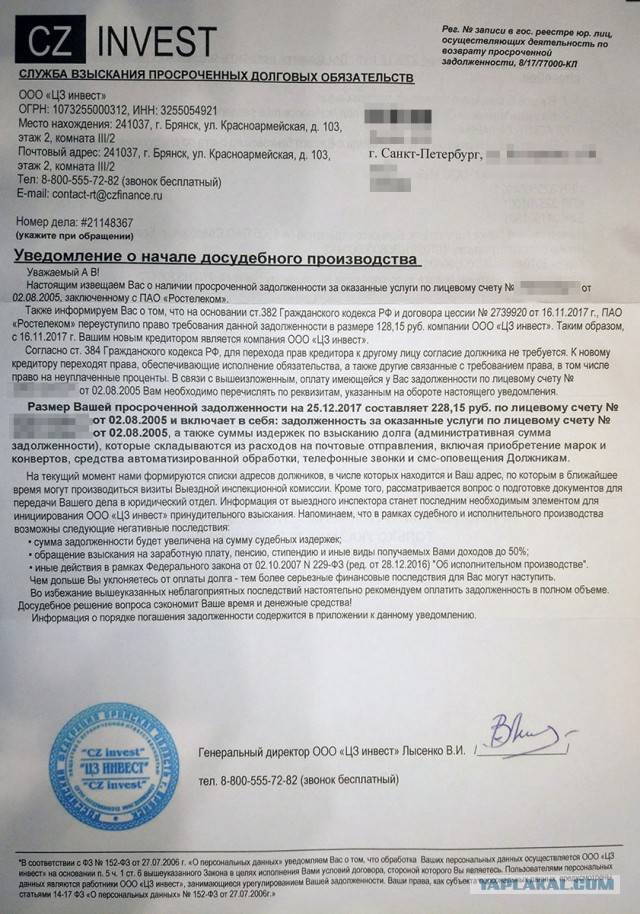

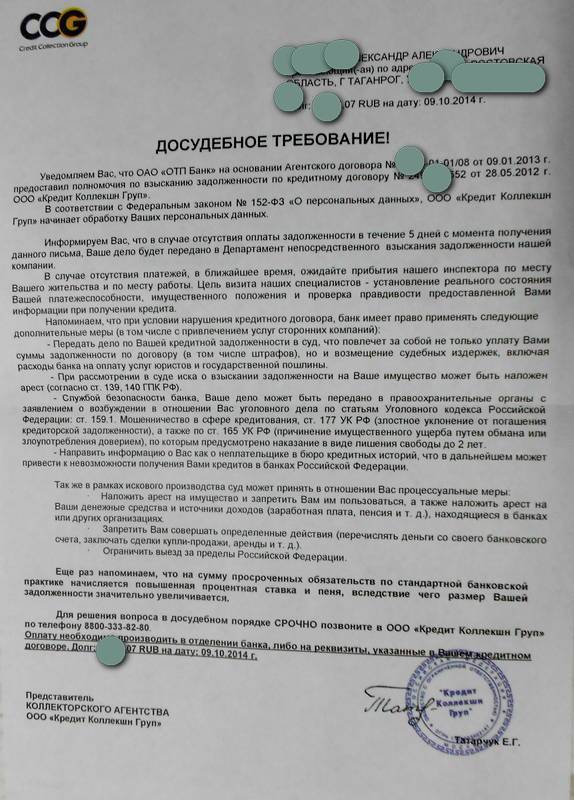

- Как только с вами свяжутся коллекторы, попросите у них документы, на основании которых они требуют с вас деньги в качестве нового кредитора. Фирма должна вам прислать письменную копию договора на почтовый адрес по месту проживания с уведомлением. Образец официального запроса можно посмотреть здесь.

- Обратитесь в банк, кредитовавший вас, для выяснения обстоятельств и убедитесь, что долг действительно был продан.

- Возьмите в банке справку о сумме задолженности, в которой детализированы все неустойки и штрафы, что и за какой период и на каком основании начислено.

- Если вы согласны со всем, можете начинать выплачивать долг на счет коллекторов.

Важно! Никогда не платите коллекторам, не проделав вышеописанных действий. Сейчас на продаже долгов и взысканиях спекулируют многие, поэтому велик шанс нарваться на элементарных мошенников

Потом будет трудно доказать, что вы платили долг, а он не погашен.

Пошаговые действия, если коллекторы ведут себя противозаконно

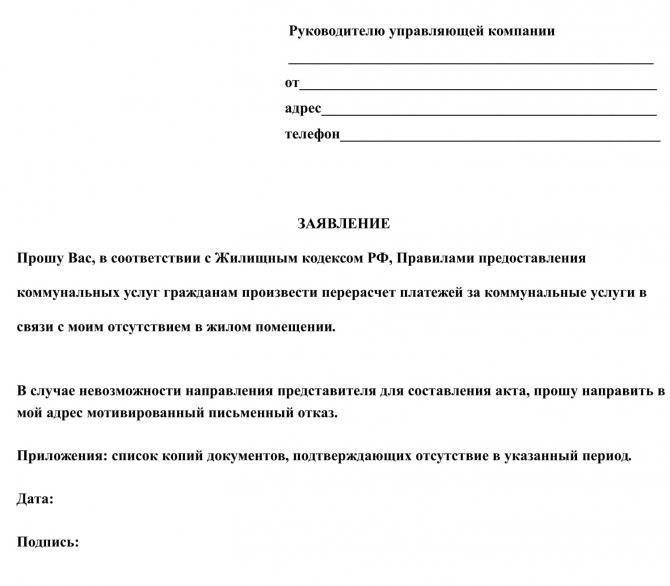

В случае когда коллекторы слишком настойчивы и нарушают ваш покой, действуют неразрешенными методами, или вы не согласны с суммой неустойки и комиссий, которые были начислены новым кредитором, вы можете обратиться с иском в суд или написать заявление в полицию.

Порядок действий:

- Проконсультируйтесь по поводу своих прав и возможных действий с профессиональными юристами или адвокатами. Необязательно идти к платным специалистам, ответы на интересующие вопросы можно получить в интернете.

- Соберите доказательства неадекватного поведения со стороны коллекторов (угрозы по телефону запишите на диктофон, сохраняйте все СМС сообщения и письма, используйте видеокамеру или диктофон при личном визите агентов).

- Соберите максимально полный пакет документов, который понадобится для суда (кредитный договор с банком, квитанции, письменные извещения, справка из банка об остатке долга, выписку звонков по телефону, заключение независимых экспертов, если имело место быть порча имущества или нанесение вреда здоровью и т.д.).

- Напишите заявление в полицию и сохраните у себя копию.

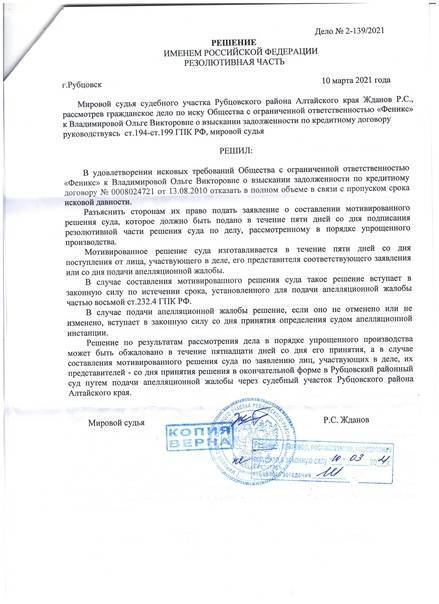

- Подайте иск в суд.

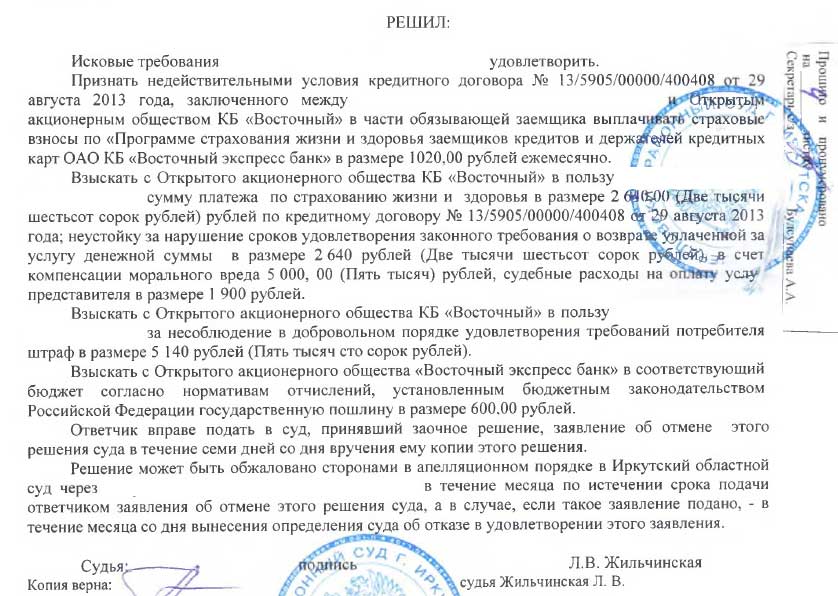

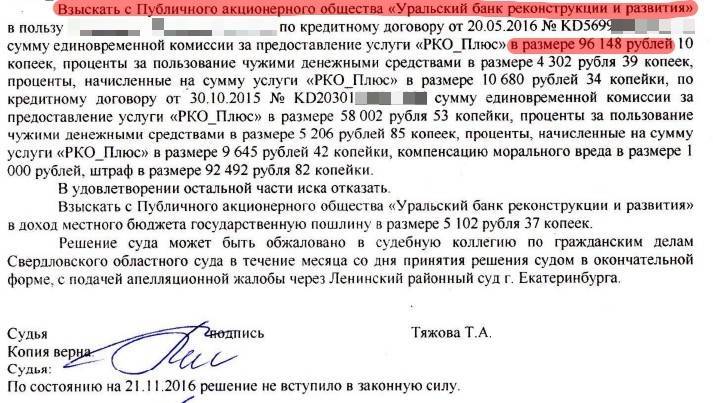

В суде вы можете добиться возмещения морального или иного вида вреда, списания штрафов и пени, ограничения действий коллекторов по отношению к вам, возврата к первоначальному кредитору и т.д.

Как должнику не стоит поступать?

Итак, коллекторы выкупили долг. Чего делать не стоит?

- Нельзя скрываться. Если вы думаете, что после вашего «исчезновения» проблема тоже исчезнет, вы заблуждаетесь. Вы можете не отвечать на телефонные звонки, не отвечать на письма, не открывать двери коллекторам — денежные проблемы это не решит. На практике бездеятельность заемщика только усугубляет ситуацию.

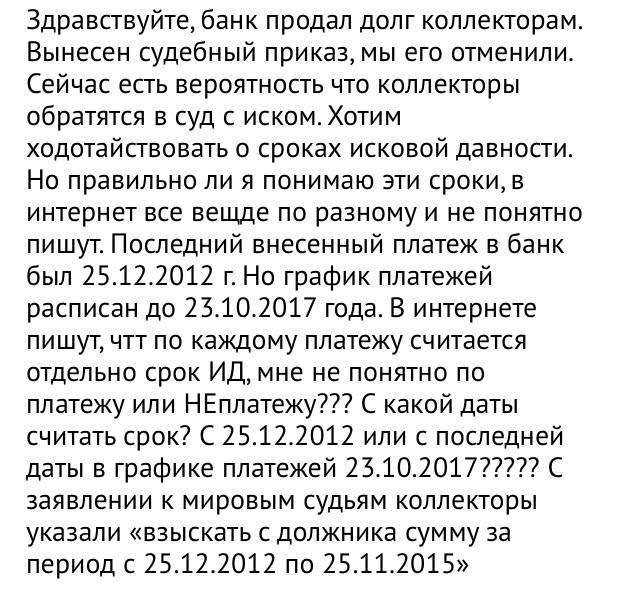

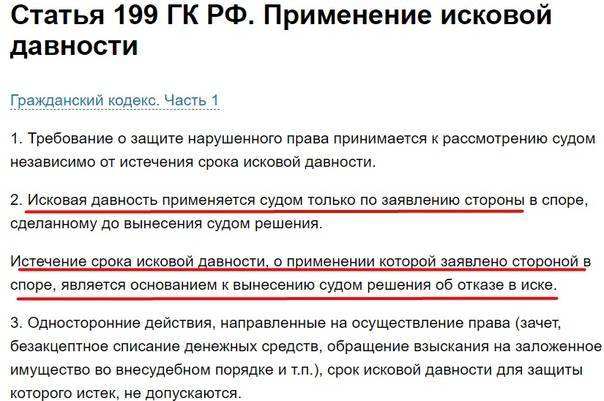

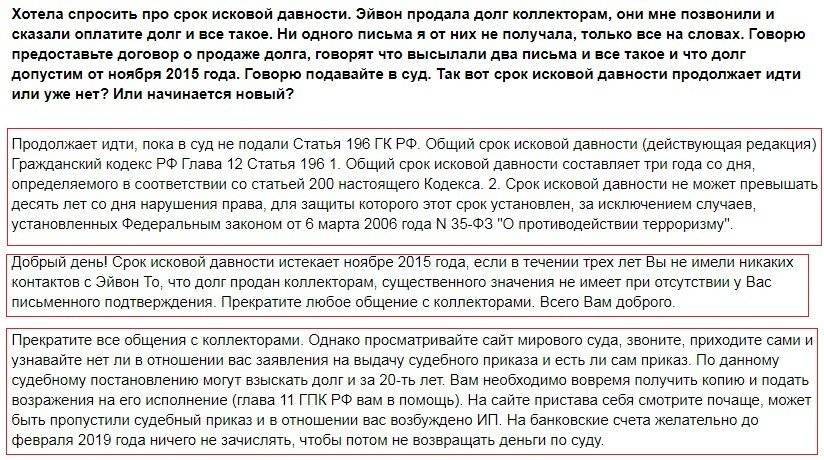

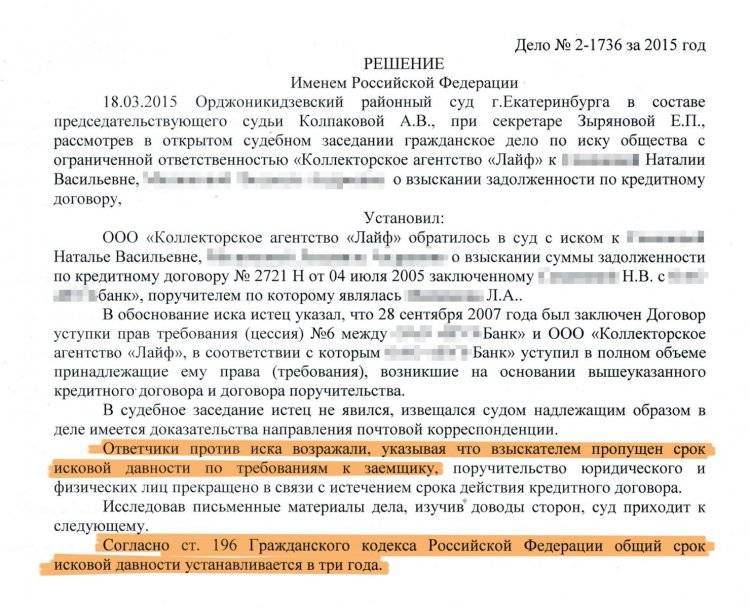

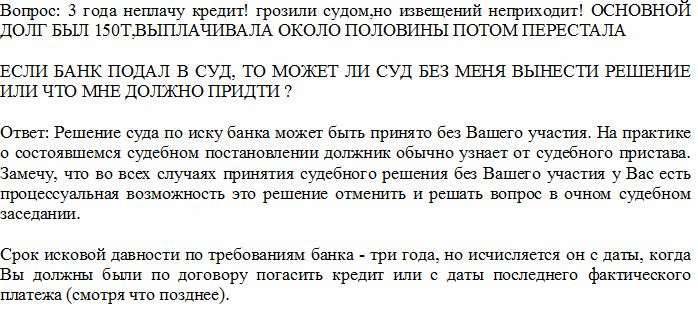

- Не стоит ждать истечения срока исковой давности. Коллекторы, конечно, пытаются получить деньги здесь и сейчас, но они тоже знают о законных 3 годах, после истечения которых взыскание будет бесполезным.

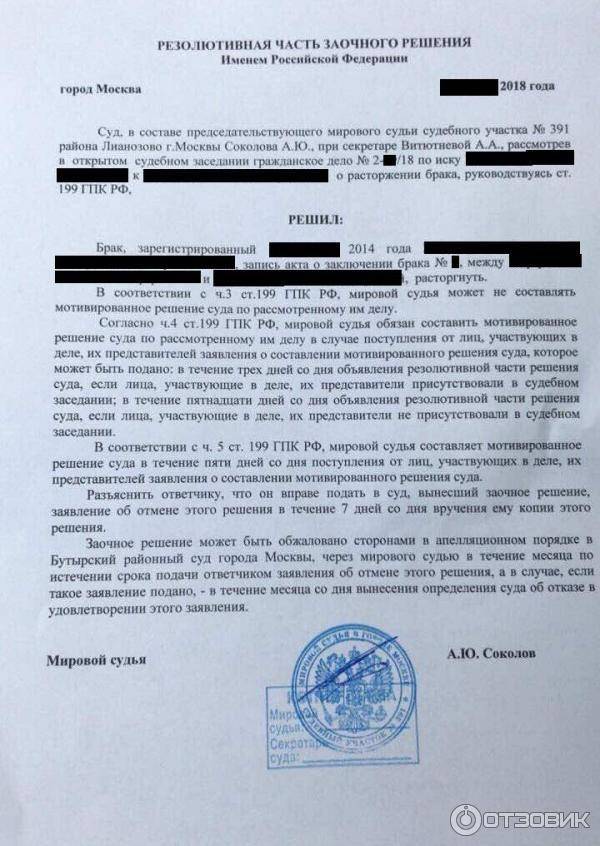

Что будет? Скорее всего, через 2 года безуспешных попыток «выбивания долгов» коллекторы обратятся в суд за принудительным взысканием. Заметим, что по исполнительным листам срок давности отсутствует, то есть долги все равно останутся. Опять же, списать их можно будет только посредством признания себя банкротом.

Узнать, сколько ваших долгов можно списать в суде

Что делать

Если должник определенное время задержал своевременную выплату своего долга, то перед тем, как оплачивать, он должен убедиться в том, что его задолженность не была передана коллекторскому агентству

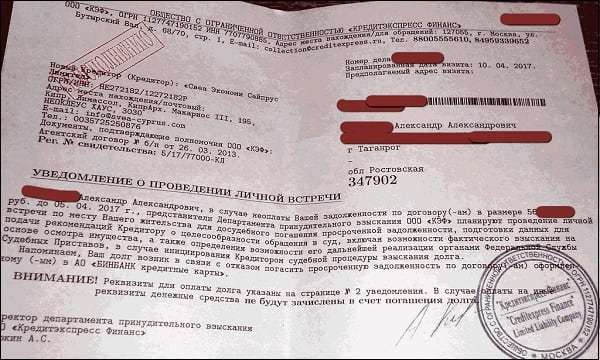

Важно знать, что при принятии долга коллектором он обязан известить должника об этом. Соответственно, нужно проверить и вспомнить, было ли за последнее время хотя бы одно из указанных действий:

- Отправлено заказное письмо или с уведомлением на адрес регистрации должника, в котором указана информация о переводе задолженности от кредитной организации к конкретному коллекторскому агентству.

- Поступал звонок от коллекторов на указанный в кредитном договоре контактный телефон. И в данном разговоре была озвучена информация о переходе задолженности.

- Были направлены сообщения на телефон, в которых содержалась информация о переуступке права требования.

Если данной информации должнику не поступало, то перед тем, как направлять денежные средства в банк, нужно убедиться, что расчетный счет до сих пор открыт. Если он оказывается закрытым, значит, данное требование передано в суд или сторонней организации.

Если есть точная информация о передаче долга, нужно действовать следующим способом:

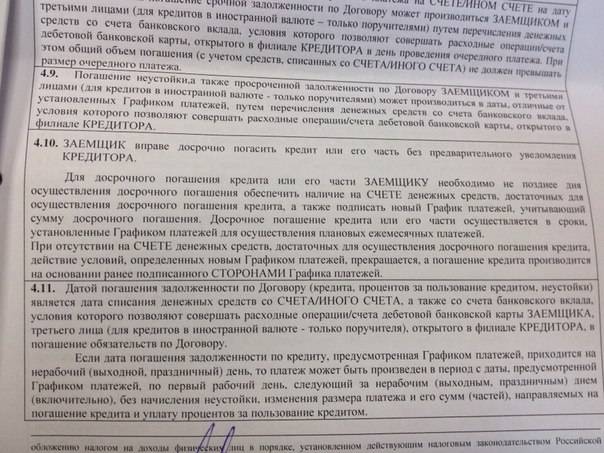

В первую очередь, необходимо изучить кредитный договор с банком, в котором должна быть предусмотрена возможность его уступки сторонней организации.

При наличии такого пункта необходимо связаться с коллекторским агентством или банком и направить письменный запрос с просьбой предоставить копию договора цессии.

В полученной копии нужно сравнить итоговую сумму предъявляемого коллекторами требования с суммой задолженности в банке с учетом штрафов и всех начисленных пеней.

Для сравнения потребуется заказать в банке специальную справку о задолженности на день заключения договора цессии.

Важно составить с коллекторами даты погашения задолженности и суммы выплат. Составленный график должен быть реалистичным для должника

На основании этого документа должны осуществляться дальнейшие расчеты с коллекторами.

Далее нужно получить письменные реквизиты агентства, перед которым теперь имеется долг. На основании этого документа и всех вышеперечисленных должник должен погашать свои обязательства.

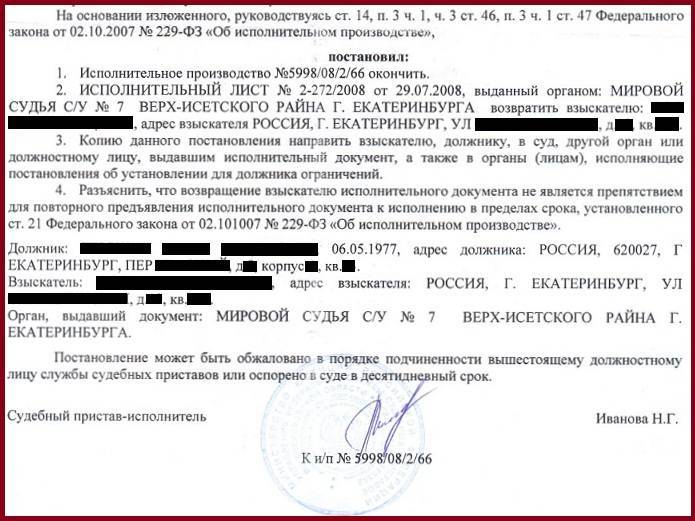

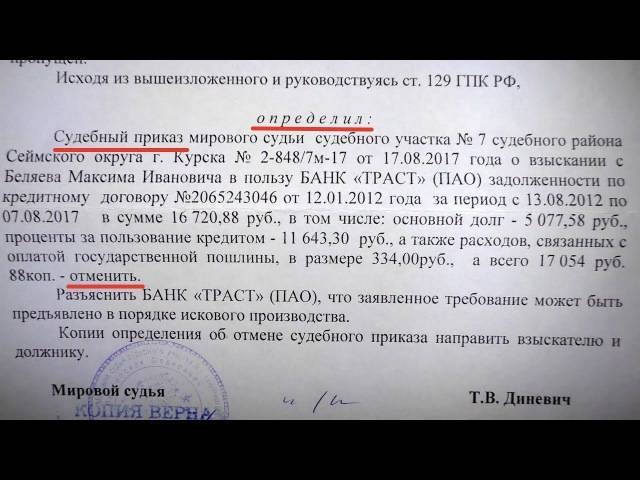

Продажа долга при наличии исполнительного листа

Наличие судебного решения даёт возможность займодателю продать требования по более высокой стоимости. В то же время у правоприобретателя значительно возрастают шансы успешно взыскать задолженность.

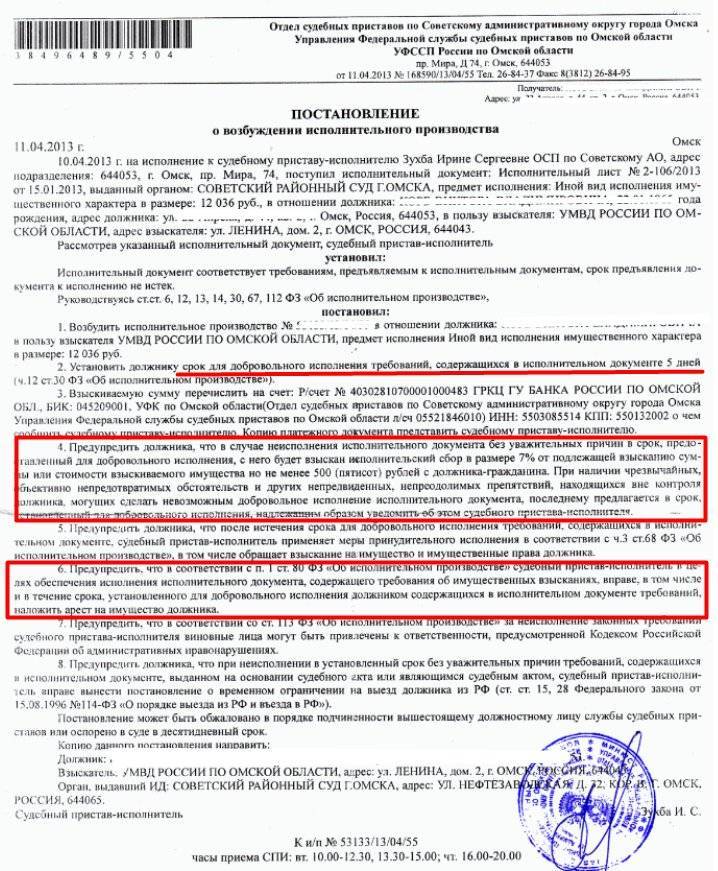

Прежде чем отдать права на получения долга коллектору, кредитору необходимо:

- Проинформировать должника о своём решение не менее чем за 30 календарных дней.

- Получить на руки исполнительный лист.

- Передать дело приставам и дождаться запуска процедуры исполнительного производства.

- Найти подходящее коллекторское агентство.

- Сообщить известную ему информацию о должнике.

- Заключить договор цессии.

- Уведомить заёмщика, что его долг передан и указать кому.

- Направить договор цессии приставам.

Взыскиваемая коллектором сумма не может превышать цифры указанной в исполнительном листе. Любое начисление на неё пеней и штрафов противозаконно. Сотрудники агентства по взысканию долгов не обладают полномочиями приставов. Они не имеют прав накладывать какие-либо ограничения на должника, изымать имущество.

Регламент продажи прав требования третьей стороне

Продажа долга — процедура непростая. Крупным кредитным организациям в этом плане намного легче. Как правило, они уже имеют хорошо наработанные партнёрские отношения с профессиональными взыскателями долгов. Гражданскому лицу придётся самостоятельно найти подходящее коллекторское агентство, убедить сотрудников заняться его случаем, предложив интересные финансовые условия или заинтересовав личностью заёмщика.

Может ли физическое лицо покупать и продавать долги

Закон не устанавливает каких-либо личностных ограничений в этом плане. Продажа долгов доступна каждому займодателю, вне зависимости от его социального статуса и положения в обществе. Главное иметь на руках грамотно составленный договор, подтверждающий факт одалживания денег.

Необходимо учитывать, что чем меньше сумма задолженности, тем менее охотно за процесс её взыскания возьмутся профессионалы. Некоторые коллекторские агентства вообще работают только с долгами, сумма которых превышает 300 тыс. рублей. Поэтому, если вы хотите продать долг соседа в 50 тыс. рублей, желающих выкупить его ещё придётся поискать.

В роли покупателей могут выступать физические и юридические лица, учреждения ведущие финансовую деятельность.

Основные нюансы продажи долга

Чтобы продать долг третьему лицу, необходимо наличие документов, подтверждающих присутствие задолженности и права на её взыскания. Это может быть договор, расписка, лучше заверенные нотариусом, с подписями всех сторон участников. В противном случае у займодателя нет никаких юридических прав требовать взыскания финансовых средств с лица, которое он считает своим должником.

Прежде чем выкупить долг, коллекторское агентство внимательно изучает личность заёмщика, оценивает шансы на успешное взыскание, просчитывает сумму возможной прибыли. Если у должника нет работы, имущества, не известно его точное местонахождение, шансы на успешное взыскание крайне малы. Такой должник коллекторам неинтересен.

Другое дело если заёмщик имеет недвижимость, автотранспорт, занимается предпринимательской деятельностью, или является известной в городе личностью.

Быстро оценить платежеспособность должника, наличие у него имущества и т. п. можно при помощи интеграции с сервисом ФССП, подробнее в другой нашей статье.

Шансы выкупа долга коллекторами увеличивают следующие обстоятельства:

- значительная сумма обязательств;

- небольшая цена выкупа долга;

- высокая вероятность, что заёмщик вернёт деньги пусть даже через продолжительное время и частями;

- наличие у должника бизнеса, денег, драгоценностей, антиквариата.

При совершении сделки по передаче долга стоит учитывать, что продаже подлежит только основная сумма долга. Все ранее начисленные штрафы и пени за просрочки аннулируются.

Документальное подтверждение продажи долга

Передача прав кредитора третьим лицам осуществляется по факту заключения договора цессии. Данный документ регламентируется 382-й статьёй гражданского кодекса. После оформления сторонами договора цессии, первоначальный займодатель лишается всех прав на выданный им заём, взамен получает от коллектора оговоренную сумму вознаграждения.

Подписанный договор цессии подкрепляется всеми сопутствующими документами и справками по текущему займу.

Зачем кредитор передаёт долг коллекторам

Быстрая продажа долгов позволяет займодателю получить определённую сумму денег, частично покрывающую убыток от невозврата выданного им кредита, в короткие сроки.

Обычно гражданское лицо, организация, передаёт обязательства по взысканию долга третьей стороне, когда:

- все доступные им средства по взысканию займа с клиента уже использованы, но они не принесли результата;

- кредитору срочно нужны деньги;

- отсутствует желание тратить силы, время, средства, на многочисленные судебные тяжбы.

Коллекторы же ищут выгоду для себя. Как правило, они выкупают долги примерно за 1/3 от суммы основной задолженности. Когда у профессиональных сборщиков долгов получится взыскать с заёмщика всю сумму (пусть даже для этого потребуется много времени), они извлекут чистую прибыль в районе 200–300%.

Банк продал долг коллекторам: что делать и кому платить?

Если должнику стало известно о том, что его долги перед банком проданы коллекторам, то в первую очередь необходимо:

- Обратиться в банк и получить уведомление об уступке прав требования.

- Если кредитный договор действительно продан агентам по взысканию, то следует проверить наличие у них договора цессии. Также следует выяснить, имеется ли у коллекторов соответствующая лицензия и запись в реестре Федеральной службы по надзору финансовых рынков или ЦБ РФ.

- Если у агентов или коллекторов все документы в порядке, то следует оплатить задолженность по соответствующим реквизитам и запросить справку о полном погашении.

Долг продали коллекторам что делать?

Как вести себя заемщику после того, как ему стало известно о продаже долга коллекторам? Это зависит от того, есть ли у него возможность продолжать выплаты по договору.

Если он планирует продолжать выплаты, то алгоритм его действий следующий:

- Необходимо получить официальное подтверждение факта переуступки прав требований. Пока не будут получены необходимые доказательства, за заемщиком закреплено право не платить по договору коллекторам (ст.385 ГК). Обычно коллекторы направляют официальное письмо с указанием на правовые основания их привлечения к взысканию долга. Это может быть ссылка на агентский договор или письменное уведомление о переуступке прав требования. Если речь идет о переуступке прав, то стоит дополнительно удостовериться в этом факте. Для этого стоит запросить информацию у банка (тут при необходимости смогут предоставить копию договора цессии) и направить коллекторам встречное письмо с просьбой предоставить нотариально заверенную копию договора между банком и взыскателем, а также имеющиеся в распоряжении коллекторов документы о вашем кредите (выписка по счету, кредитный договор и пр.). Встречное письмо должно быть заказным и предполагать уведомление о вручении. Такое уведомление будет аргументом вашей защиты при возникновении споров с коллекторами.

- В том случае, если коллекторы все же ответили на письмо, стоит обратиться к квалифицированному юристу для анализа договора уступки. При необходимости юрист поможет составить иск в суд для признания продажи долга незаконным. Вас также могут пригласить в офис к коллекторам для ознакомления со всей документацией, от такой возможности отказываться не стоит.

- Если коллекторы так и не ответили, то оплату долга в их пользу производить категорически не рекомендуется. При необходимости вы сможете добиться в суде уменьшения неустоек или полного их аннулирования, т.к. компания не предоставила вам подтверждения юридической чистоты своей работы.

Если договориться с кредитором так и не удалось, то заемщик может прибегнуть к процедуре банкротства. Для этого требуется, чтобы сумма долга была более 500 тыс.руб. а просрочка по исполнению обязательств составила более 3 месяцев. Заемщику также потребуется предъявить уважительные причины, которые сделали невозможными дальнейшие выплаты по кредитному договору (сокращение на работе, болезнь и пр.). При отсутствии таких обстоятельств суд может найти мошеннический умысел в попытке признать себя банкротом.

После того как суд согласится удовлетворить иск должника о признании его банкротом, все дальнейшее общение с кредиторами и коллекторами прекращается. После стадии исполнительного производства, предполагающей продажу имущества должника в счет погашения обязательств, все долги аннулируются и считается, что он более ничего не должен.

Обращение к специалисту

Заемщику рекомендуется обратиться за помощью к квалифицированным юристам в подобной ситуации, чтобы принять наиболее выгодное решение для конкретного случая. Проконсультируйтесь с кредитным юристом, рассказав ему все нюансы дела и предоставив всю необходимую информацию. После получения документов, подтверждающих передачу долга третьим лицам, заемщик может обратиться к специалисту с договором, чтобы он проверил законность действий банка.

Подобная помощь будет также полезна при необходимости судебного разбирательства с коллекторским агентством. Кредитный адвокат может представлять интересы заемщика в суде, принимая на себя все обязательства

Заручиться поддержкой квалифицированных юристов по кредиту важно с точки зрения получения максимальной выгоды, используя знания законодательства

Кому платить, если банк передал долг коллекторам?

Если долг передан коллекторам на условиях клиентского договора, осуществлять платежи следует на реквизиты банка.

После передачи долга коллекторам на условиях договора цессии платить следует на новые реквизиты, указанные в уведомлении. Но перед совершением платежей, чтобы не стать жертвой мошенников, необходимо проверить легальность нового кредитора.

Как проверить владельца долгового обязательства

Все легальные коллекторские агентства включены в реестр ФССП. Эти данные размещены в открытом доступе на сайте службы судебных приставов. Если компания отсутствует в реестре, вероятно, что это «черные» коллекторы, которые по закону не имеют права на осуществление деятельности по взысканию задолженности.

Если компания внесена в реестр, следует:

- Посетить офис агентства.

- Ознакомиться с содержанием договора цессии и сравнить его с условиями договора кредитования.

- Уточнить реквизиты для платежей.

В случае ухудшения условий погашения обязательств по договору цессии по сравнению с условиями договора кредитования рекомендуется обратиться в суд.

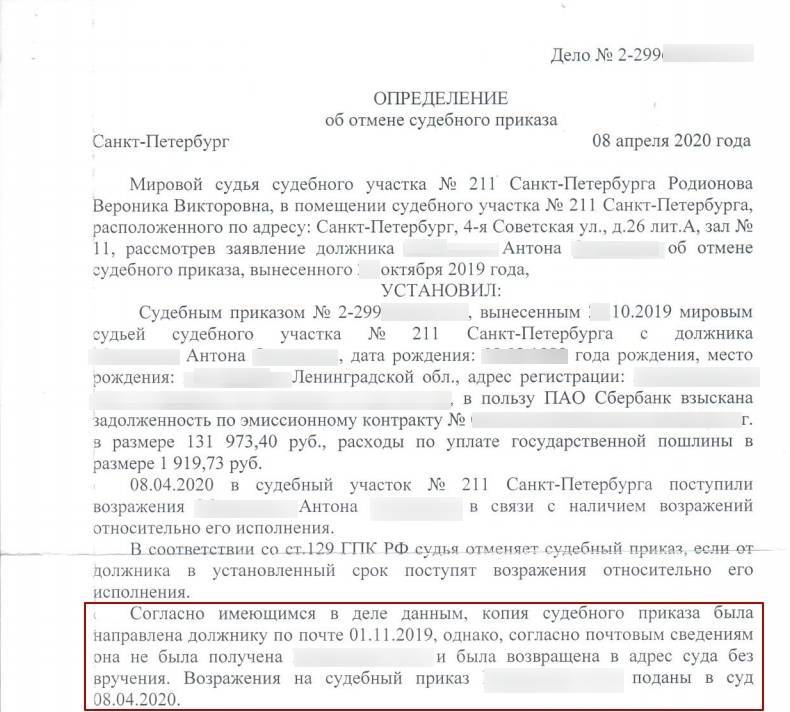

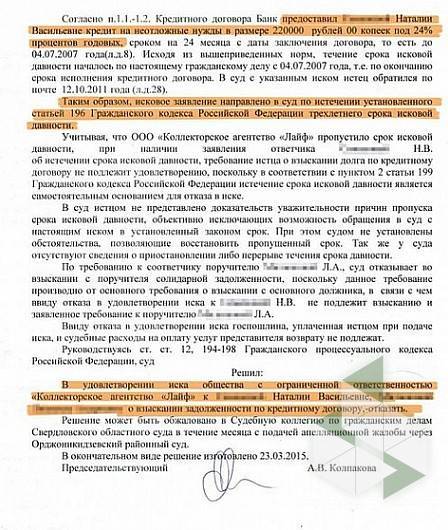

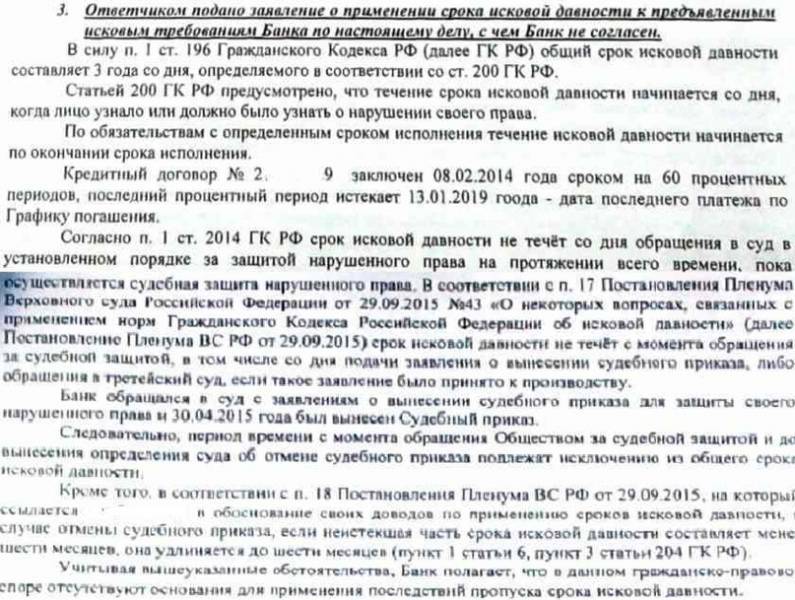

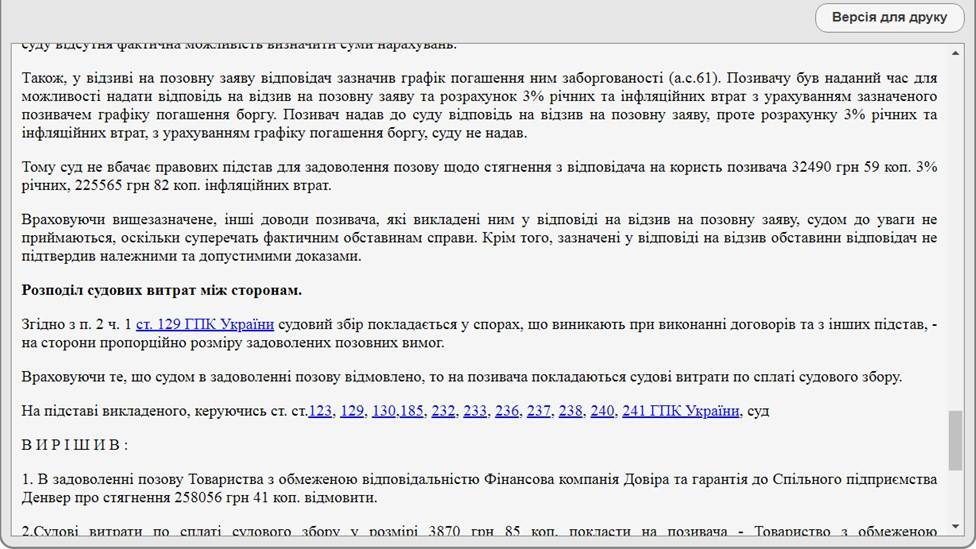

Срок исковой давности

Срок исковой давности для взыскания задолженности в судебном порядке составляет 3 года, что определено ст.196 ГК РФ. Он отсчитывается с даты возникновения просрочки. По истечении данного срока кредит аннулируется, и обращение в суд для возврата заемных средств является незаконным.

Можно ли не платить новому кредитору

Если заемщик продолжит уклоняться от своих финансовых обязательств, новый кредитор вправе подать иск в суд для принудительного взыскания долга. В таком случае возможен арест имущества или удержание сумм задолженности из заработной платы должника.

Если сумма невыплаченных обязательств превышает 500 000 рублей, заемщик может инициировать в отношении себя процедуру банкротства, которая позволит списать долги.

Лучший вариант решения проблемы — договориться с кредитором о рассрочке и погашать долги небольшими суммами, например, по 500 – 1000 рублей в месяц.

Как должнику не стоит поступать?

Чтобы избежать неприятных последствий, например, начисления дополнительных штрафов, заемщику не рекомендуется:

- Уклоняться от получения письменных уведомлений. Это позволит своевременно узнать о передаче дела в суд или в ФССП, а также о предложениях по реструктуризации долга или рассрочке его уплаты.

- Скрывать или продавать имущество. Это может быть расценено как мошенничество или злостное уклонение от выполнения обязательств по договору кредитования, что может повлечь уголовную ответственность.

- Применять к коллекторам физическую силу или угрозы.

- Пытаться скрыться с целью избежания ответственности. Коллекторы могут воспользоваться открытыми или нелегальными источниками для получения информации о месте нахождения должника.