Особенности мастер счета ВТБ

Мастер счет открывается для всех клиентов на бесплатной основе. Вы не платите за обслуживание и получаете следующие возможности:

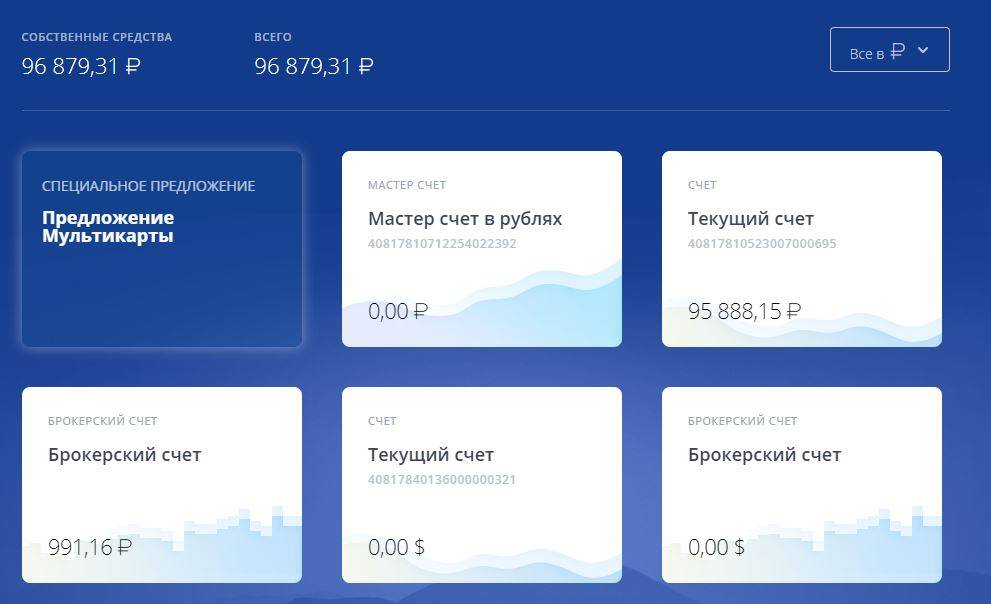

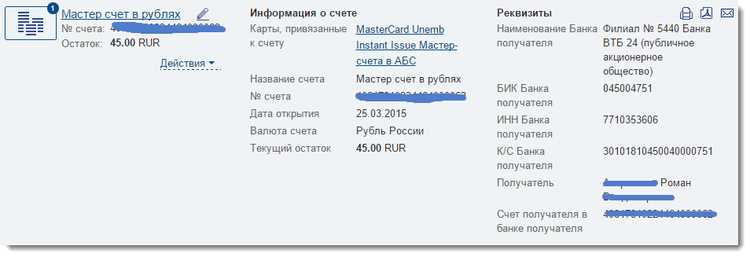

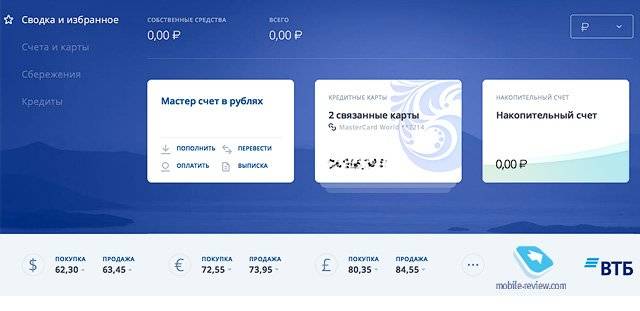

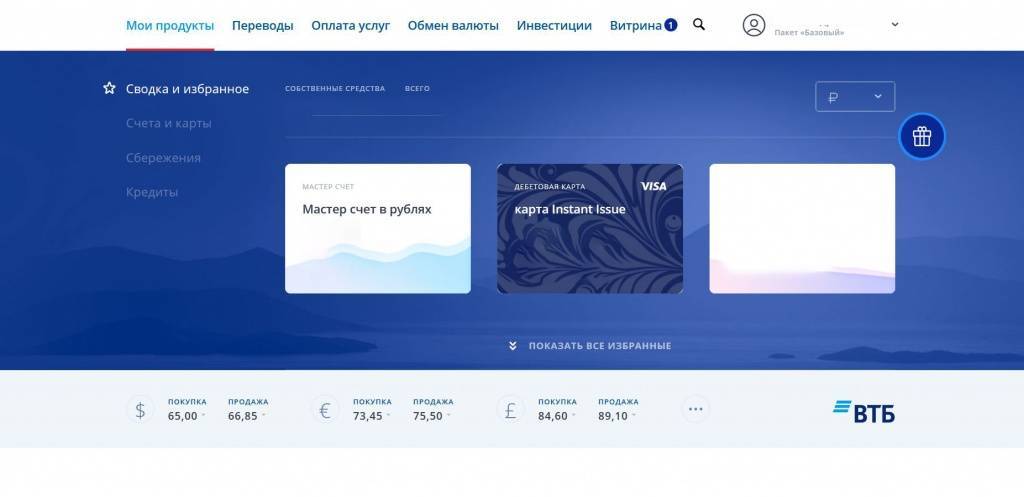

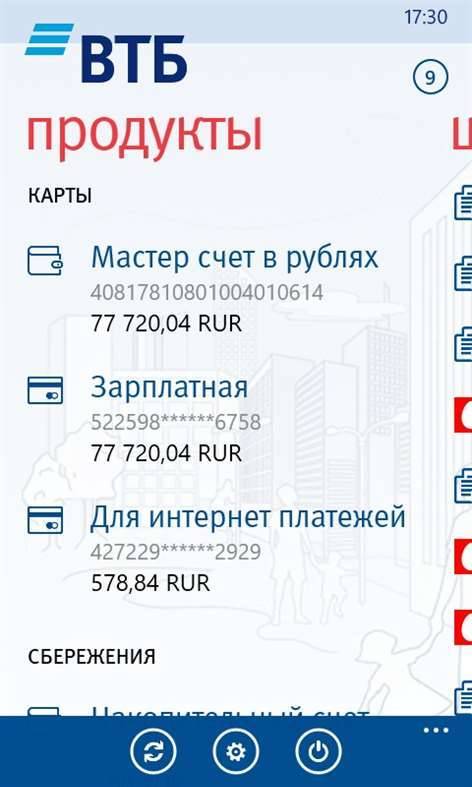

Несколько карт привязаны к одному счету. К мастер счету бесплатно можно подключить до 5 карт разных платежных систем: МИР, Mastercard, VISA. Все карточные счета будут отдельными, но напрямую привязанными к данному мастер счету. Если на счете есть деньги, ровно столько же будет и на картах. Карты могут быть как именные, так и моментальные (то есть без указания имени на пластике). Это очень удобно, например, для семьи, где основной доход приносит один человек. Счет открыт на папу, а карты от него есть у мамы и старшего ребенка.

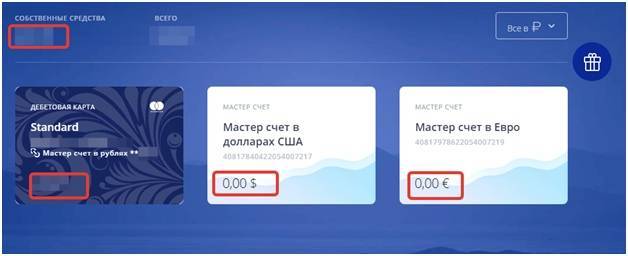

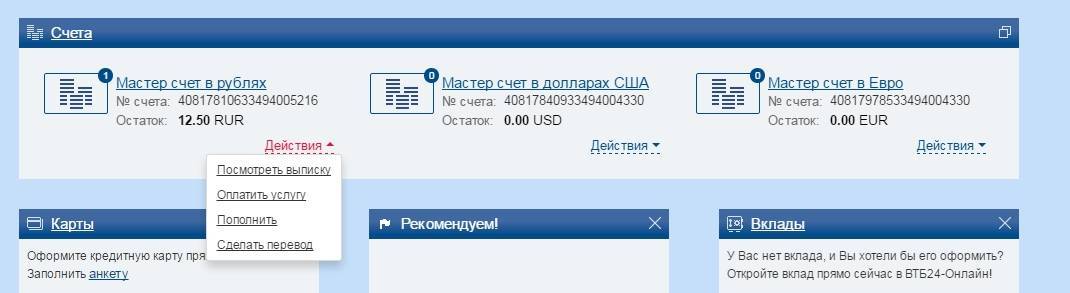

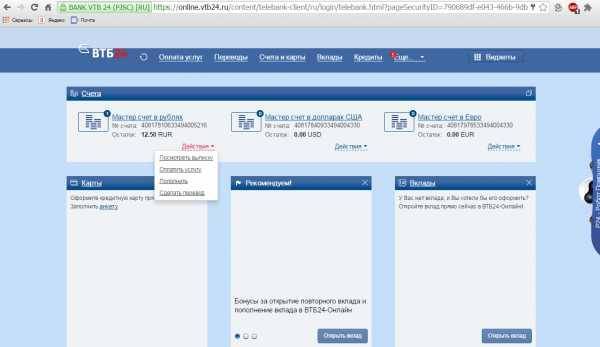

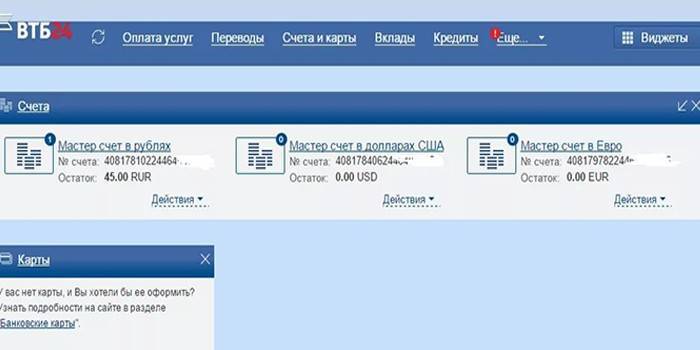

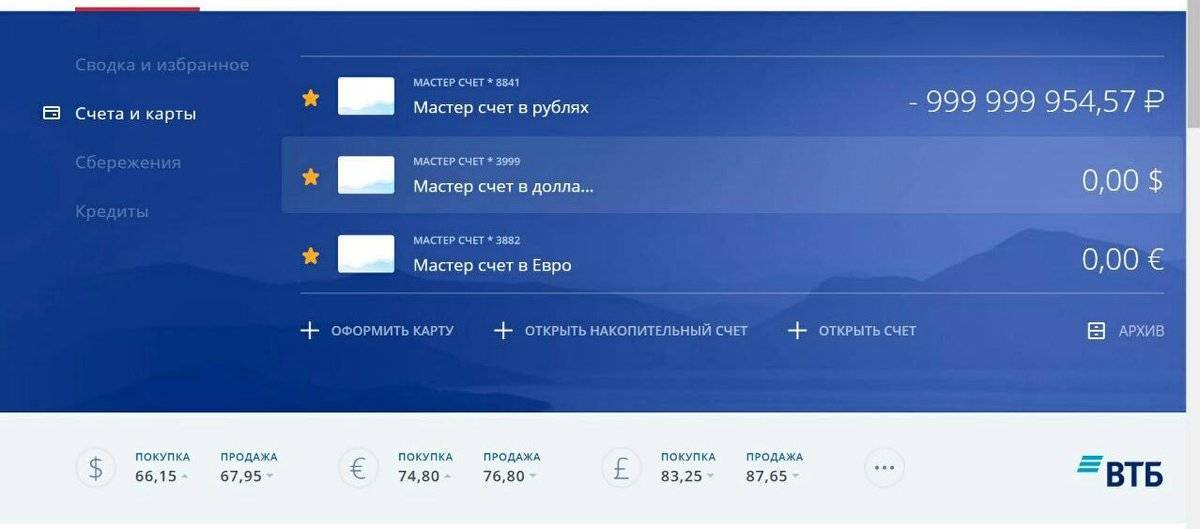

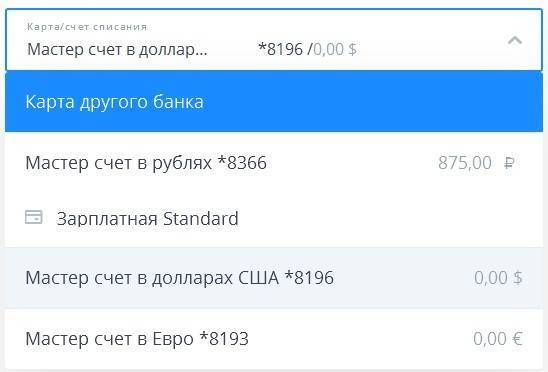

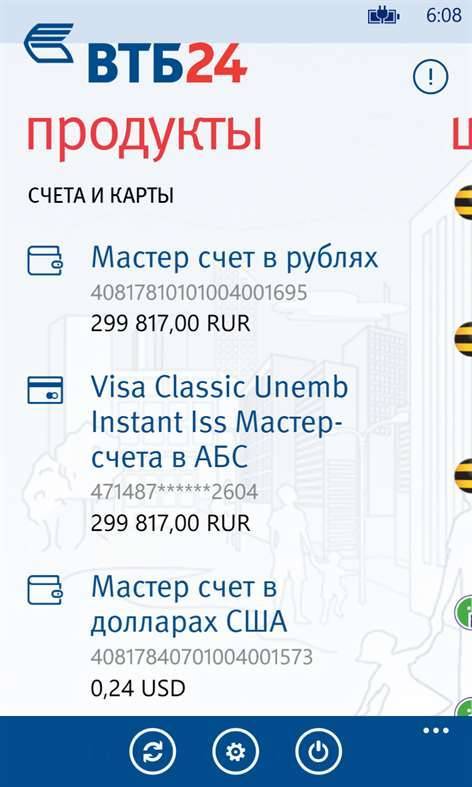

Мультвалютный счет. При открытии мастер счета вы получаете счета в трех валютах:

• рубли,• доллары,• евро.

Каждому валютному счету присваиваются соответствующие реквизиты. И к каждой из валют можно выпустить отдельную карту.

Бесплатный перевод денег внутри счета. Внутри мастер счета вы можете без комиссии переводить деньги:

• С мастер счета на текущий счет (это дополнительный счет в банке);• С валютного счета на рублевый и обратно;• С рублевой карты на валютную карту и обратно.

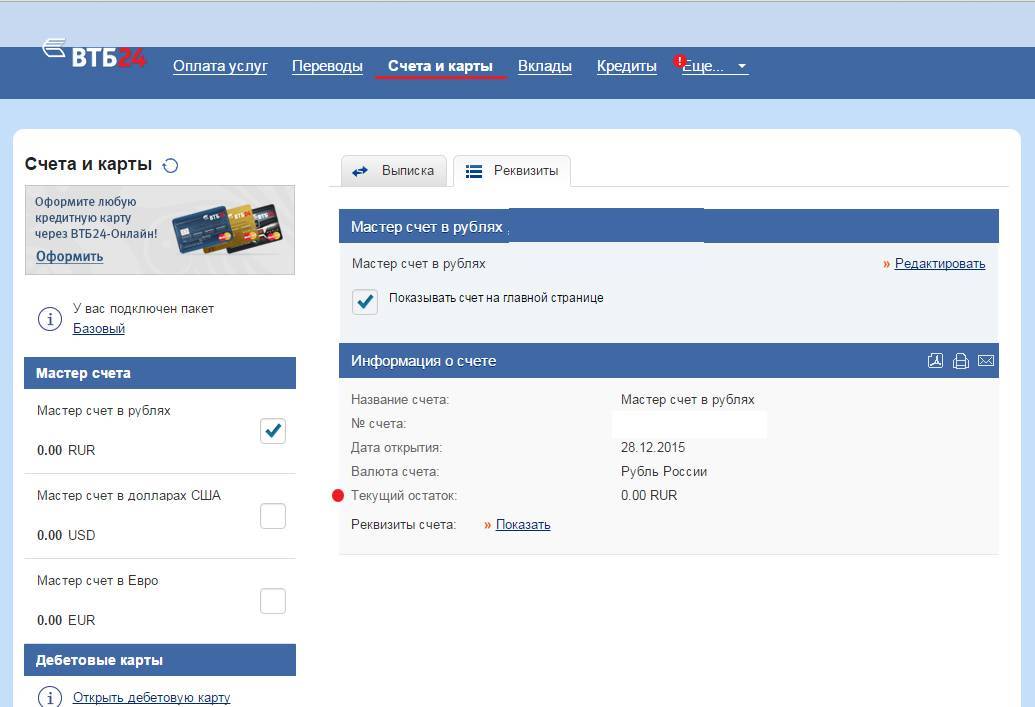

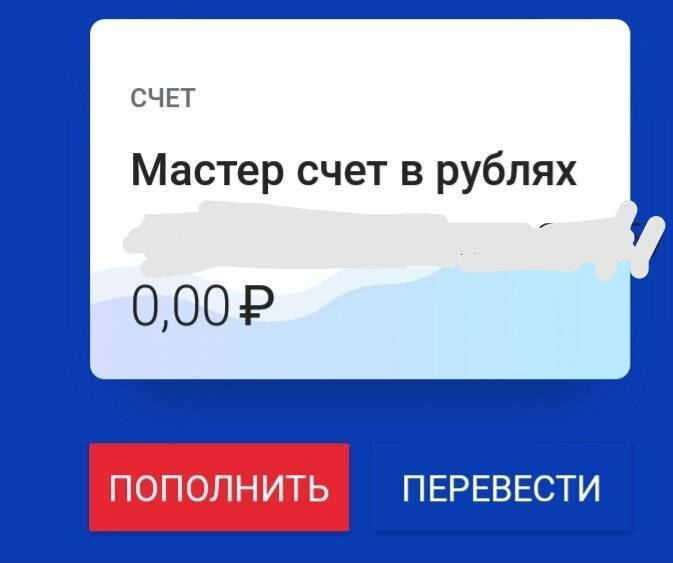

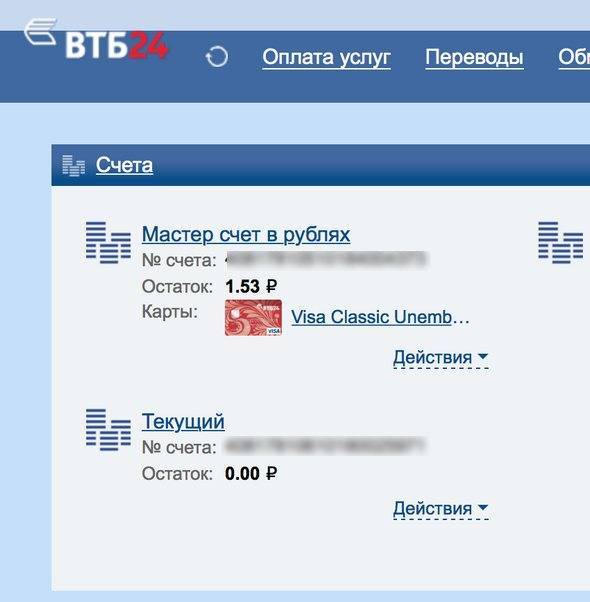

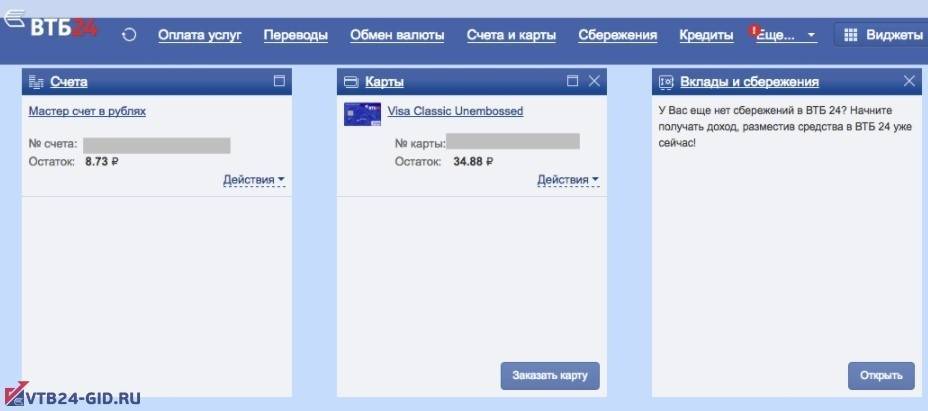

Мастер счет в рублях

Мастер счет появляется автоматически, когда вы становитесь клиентом банка ВТБ. Он мультивалютный. Это значит, вам открывают сразу 3 счета – рублевый, долларовый и в евро. Для российских пользователей рублей счет основной. При этом, вы можете переводить рубли в евро и доллары и обратно совершенно бесплатно внутри вашего мастер счета. Конвертация происходит по курсу ВТБ на текущий день.

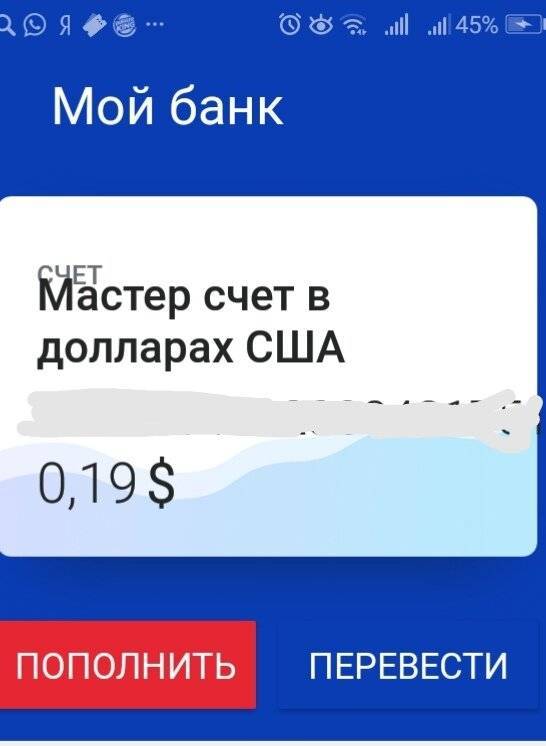

Валютные счета в долларах и евро

Если вы получаете деньги в иностранной валюте или хотите перевести рубли в доллары или евро – вам необходимы валютные счета. При заключении договора с банком ВТБ на обслуживание вам автоматически создадут рублевый счет, долларовый и в евро. Чтобы получить деньги в валюте, дайте реквизиты счета в долларах (евро). Затем в личном кабинете вы сможете перевести их в рубли по курсу ВТБ. К валютным счетам также можно заказать пластиковые карты.

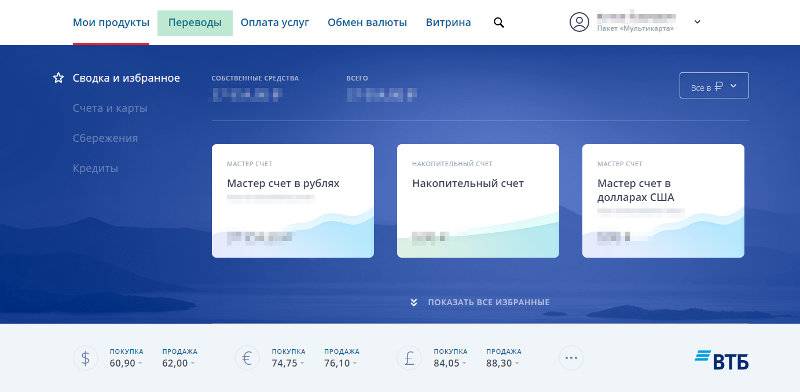

Накопительный счёт

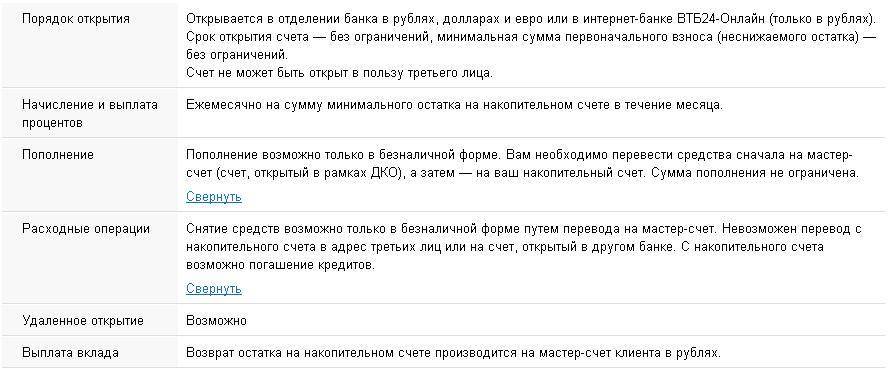

Реалии оформления и эксплуатации сберегательного счёта серьёзно отличаются от того, как оформляется и используется расчётный. Здесь есть свои нюансы, которые мы и рассмотрим ниже.

Открытие

Мы уже упоминали тот факт, что накопительный можно открыть, не посещая офис ВТБ 24. Однако для этого нужен доступ к онлайн-банкингу, который есть только у клиентов данного банка.

Суть в следующем: для создания накоплений нужен так называемый “мастер-счёт”. Для пополнения средства сначала начисляются на “мастер”, после чего переводятся в накопления (сбережения). Другого пути нет. Снятие накопленных денег происходит в аналогичном порядке.

Важно! В роли мастер-счёта могут выступать карта и РР.

Чтобы завести сберегательный счёт в офисе, понадобится паспорт гражданина России. Иностранцу придётся предъявить ещё и миграционную карту или иной документ, разрешающий присутствие в Российской Федерации. Форму заявления следует взять у специалиста.

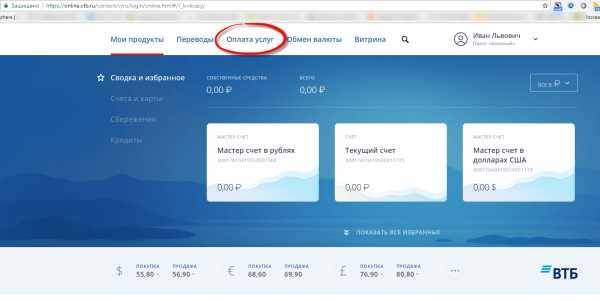

Уже являясь клиентом ВТБ 24, можно открыть накопительный счёт через:

- ВТБ-Онлайн – веб-банкинг организации;

- одноимённое мобильное приложение.

Оба пути подразумевают переход во вкладку “Карты и счета” с последующим выполнением требуемых действий.

Нюансы эксплуатации

Кроме того, что счёт открывается бесплатно – вне зависимости от применённого способа – отсутствуют также и какие-либо требования по части стартового взноса.

Делать пополнения можно по остаточному принципу: например, переводить сдачу, оставшуюся после покупок. Можно время от времени вносить разом крупные суммы. Лимитов тут нет.

Важно! В течение некоторого времени банк не использует санкции, если счёт остаётся пустым. Длительность этого периода нужно уточнять при оформлении.. Значительные плюсы:

Значительные плюсы:

- отсутствие комиссионного сбора;

- бесплатность пополнения и расходных операций и отсутствие лимитов по ним;

- получение бонусов за хранение своих денег.

Примечание 7. Ставка накоплений напрямую зависит от возраста счёта и используемой валюты.

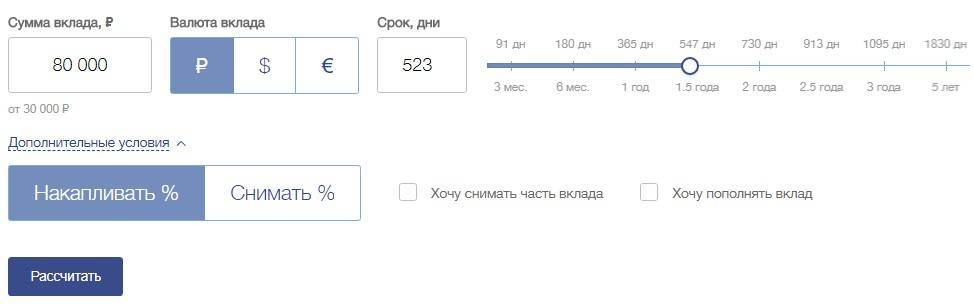

Таблица 1. Процентные ставки в зависимости от сроков и типа валюты.

| Валюта накоплений | 1 мес. | 3 мес. | 6 мес. | 12 мес. |

| Рубли | 4 | 5 | 6 | 8,5 |

| Доллары | 0,01 | 0,5 | 1 | 2 |

| Евро | 0,01 | (ставка не меняется) 0,01 | 0,01 | 0,01 |

Мультикарта

Проценты приходят на баланс в последний день текущего месяца (календарного). Происходит это автоматически. При дальнейшем использовании счёта процентные начисления будут прибавляться к основному телу сбережений – это процесс капитализации.

Важно! Бонусная сумма по Мультикарте зачисляется в период с 10 по 15 число. Так происходит по причине необходимости учитывать все приобретения, сделанные хозяином пластика в прошедший календарный месяц

Это определяет корректный расчёт бонусов.

Примечание 8. Ставка по процентам и для накопительных счетов, и для вкладов не фиксирована. Банк всегда может изменить условия по своему усмотрению. Предупреждающая информация появляется на официальном сайте ВТБ 24 и в личном кабинете онлайн-банкинга примерно за неделю до вступления изменений в силу.

Дополнительные возможности депозитного «Накопительного счета Зарплатного»

«Накопительный счет Зарплатный» предусматривает снятие и пополнение средств без ограничений, при этом снятие возможно без потери начисленных процентов.

Депозит застрахован системой страхования вкладов физических лиц в банке «ВТБ» на сумму до 1,4 млн рублей. Это обеспечивает безопастность вложений. Банк предупреждает, что процентная ставка по накопительному счету не фиксируется бессрочно, поэтому может быть изменена в связи с экономической ситуацией.

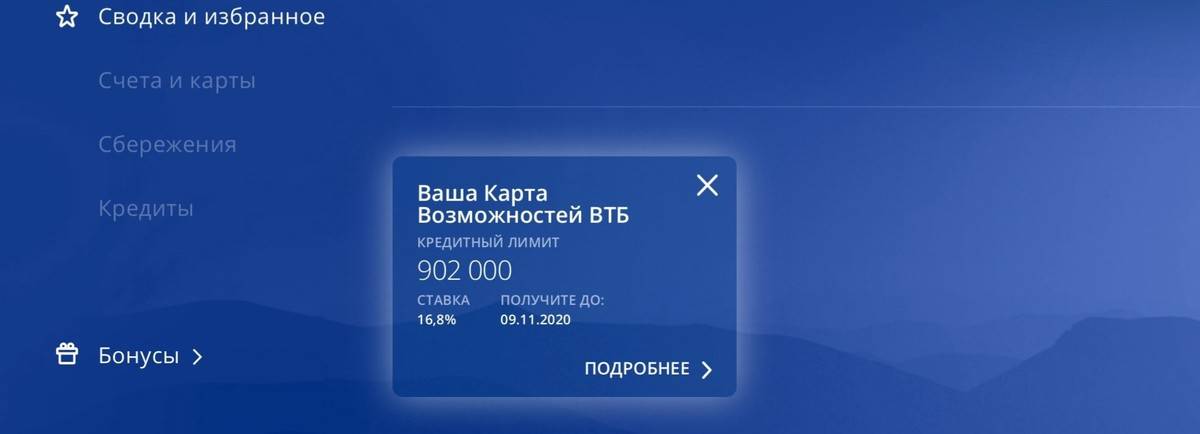

Открыть вклад «Накопительный счет Зарплатный» можно в любом отделении банка или в «ВТБ онлайн». «Накопительный счет» с повышенной ставкой предполагает оформление «Мультикарты», открытие накопительного счета также в отделениях или онлайн.

Что за мультикарта и является ли она мультивалютной

Несмотря на схожесть названий, мультивалютная карта и мультикарта – разные вещи. Первая предполагает привязку к одному пластику сразу нескольких валютных счетов. То есть, владея одной картой, можно рассчитываться и в долларах, и в евро, и в рублях, не боясь при этом потерять на конвертации валют.

В зависимости от банка, валюта оплаты определяется автоматически или настраивается вручную в личном кабинете. Если на активном балансе в момент списания недостаточно средств, деньги заимствуются с другого счета – тогда оплата может произойти по невыгодному курсу.

Мультикарта (МК) – это название пластика, выпускаемого именно банком ВТБ. В других кредитно-финансовых организациях таких продуктов нет. В отличие от мультивалютной, дебетовая карта ВТБ привязывается к одному валютному счету: клиент при оставлении заявки указывает, в какой денежной единице ему нужен пластик. Доступные валюты мультикарты — доллары, евро и российский рубль.

Особенность МК в том, что она совмещает в себе функции нескольких видов карт. Если изучить предложения разных банков, то видно, что каждая организация, пытаясь привлечь клиентов, предлагает не просто платежный продукт, а карту с дополнительными бонусами: кешбэком, начислением процентов на остаток, скидками на услуги и т.д. Согласно условиям по использованию дебетовой мультикарты ВТБ, держатели могут получить сразу несколько полезных функций.

Есть ли у ВТБ мультивалютные карты в принципе

ВТБ 24 одним из первых начал выпускать мультивалютные карты, однако, не так давно банк отказался от их продажи, создав в качестве альтернативы мультикарту. Причины такого решения неизвестны: банк официального ответа не давал. Можно предположить, что прекращение продажи МВК связано с множеством негативных отзывов клиентов, которые жаловались дорогое обслуживание, некорректную работу, потерю средств на конвертации.

Дело в том, что когда клиент вносил на валютный счет соответствующую денежную единицу, деньги автоматически конвертировались в рубли. Когда же пользователь снимал валюту, она опять же конвертировалась.

По сути, банк как бы покупал иностранную единицу у клиента, а потом ему же ее и продавал. Так как курс нестабилен, получалось, что держатель карты терял часть средств, а иногда и оставался должен банку. С новым продуктом от ВТБ таких проблем не возникнет, так как по условиям пользования картой, мультикарта поддерживает только один счет.

Дополнительные бонусы и опции мультикарты

Перед тем как начать пользоваться специальными бонусами мультикарты, необходимо выяснить, что из себя представляют предложенные опции. В 2020 году банк предлагает 7 категорий:

- Авто. Повышенное начисление кешбэка за расчёты на АЗС оплату парковок. Пользователям возвращается от 2 до 11% от потраченных средств.

- Рестораны. Кешбэк от 2 до 11% предусмотрен за оплату счетов в кафе и ресторанах, а также за покупку билетов в кинотеатры и театры.

- Кешбэк. Опция предполагает начисление бонусов за оплату всех товаров и услуг. Размер начислений – от 1 до 2,5%.

- Коллекция. За любые покупки клиент получает бонусы, которые может потратить только на товары программы bonus.vtb.ru. Максимальное начисление – 16% от суммы покупок. 1% равен 1 бонусу.

- Путешествия. Здесь вместо бонусов, держатель пластика получает мили, которыми может оплачивать авиа- и ж/д-билеты, бронирование гостиниц, аренду транспорта и т.д. Все покупки производятся через travel.vtb.ru.

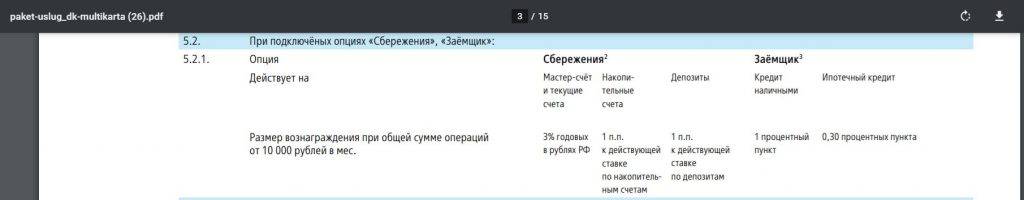

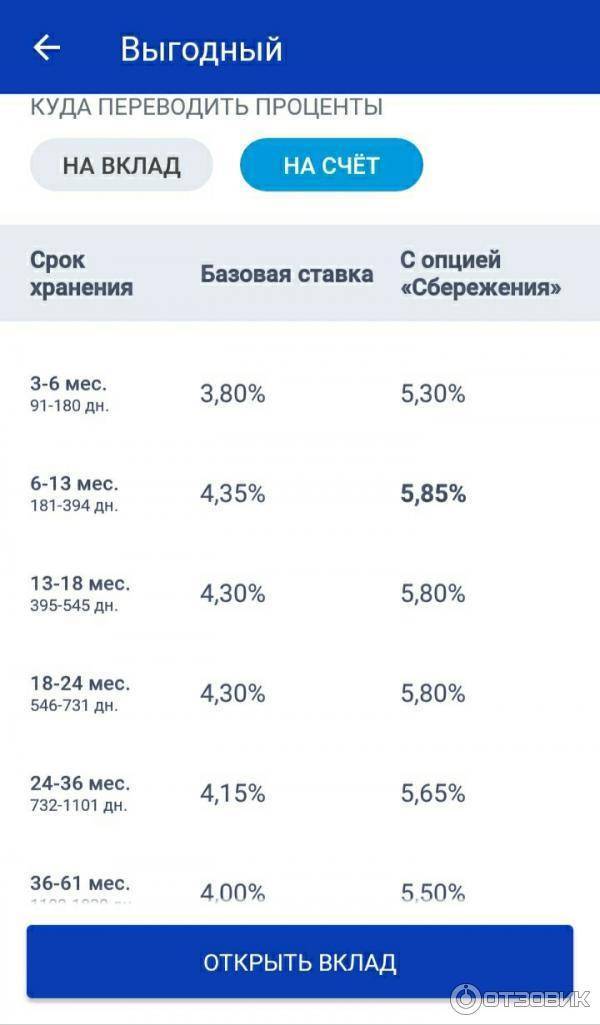

- Сбережения. Опция дает преимущества клиентам, у которых открыт счет в ВТБ банке – текущая годовая ставка вклада будет увеличена на 0,5-1,5%.

- Заемщик. Новая услуга в разделе «Специальные возможности МК». Согласно условиям, опция снижает годовую ставку по кредитам на 1–10%.

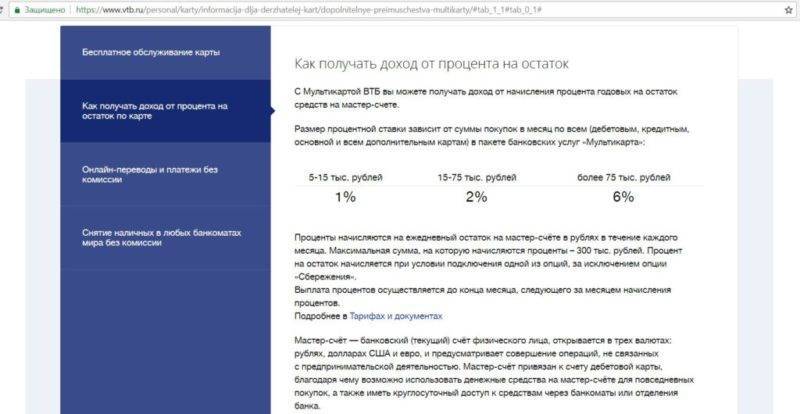

Расчёт бонусных начислений напрямую зависит от суммы потраченных средств. Банк разделяет размер денежного оборота на 4 категории:

- до 5 тыс. – начислений не будет;

- от 5 до 15 тыс. — минимальный процент;

- от 15 до 75 тыс. – средний процент;

- свыше 75 тыс. – максимальный процент.

Приблизительно рассчитать свою выгоду можно на сайте ВТБ. Найдите карту, соответствующую вашему типу, выберите «особую категорию», которую вы планируете использовать, укажите сумму своих ежемесячных расходов. Калькулятор покажет, какое вознаграждение вы сможете получить через год (например, https://www.vtb.ru/personal/karty/multikarta-debetovaya/).

ВТБ — Открытие и обслуживание счетов

Банковские счета открываются в казахстанских тенге, российских рублях и иностранной валюте – американские доллары США и Евро:

- юридическим лицам – резидентам, их филиалам, представительствам юридических лиц, а также индивидуальным предпринимателям и физическим лицам, занимающимся частной практикой в соответствии с законодательством Республики Казахстан;

- юридическим лицам – нерезидентам, их филиалам и представительствам, в том числе находящимся в Республике Казахстан иностранным дипломатическим и иным официальным представительствам, международным организациям, их филиалам и представительствам.

Перечень документов, предоставляемых клиентами для открытия счета:

Перечень документов для сайта.pdf 13.04.2017 *

Договоры действовавшие с 29.04.2014 года по 02.02.2015 года.

ДОГОВОР ПРИСОЕДИНЕНИЯ об открытии текущего счета (для индивидуальных предпринимателей, адвокатов, нотариусов, частных судебных исполнителей, крестьянских (фермерских) хозяйств).pdf 29.04.2014 *

ДОГОВОР ПРИСОЕДИНЕНИЯ об открытии текущего счета (для юридических лиц и их обособленных подразделений (филиалов, представительств)).pdf 29.04.2014 *

Приложение 1 к Договору присоединения об открытии текущего счета (для индивидуальных предпринимателей, адвокатов, нотариусов, частных судебных исполнителей, крестьянских (фермерских) хозяйств)).pdf 29.04.2014 *

Приложение 1 к Договору присоединения об открытии текущего счета (для юридических лиц и их обособленных подразделений (филиалов, представительств)).pdf 29.04.2014 *

Договоры, действующие с 02.02.2015 года.

ДОГОВОР ПРИСОЕДИНЕНИЯ об открытии текущего счета (для индивидуальных предпринимателей, адвокатов, нотариусов, частных судебных исполнителей, крестьянских (фермерских) хозяйств).pdf 02.02.2015 *

ДОГОВОР ПРИСОЕДИНЕНИЯ об открытии текущего счета (для юридических лиц и их обособленных подразделений (филиалов, представительств)).pdf 02.02.2015 *

ДОГОВОР ПРИСОЕДИНЕНИЯ об открытии текущего счета (для физических лиц).pdf 02.02.2015 *

Приложение 1 к Договору присоединения об открытии текущего счета (для индивидуальных предпринимателей, адвокатов, нотариусов, частных судебных исполнителей, крестьянских (фермерских) хозяйств)).pdf 02.02.2015 *

Приложение 1 к Договору присоединения об открытии текущего счета (для физических лиц).pdf 02.02.2015 *

Приложение 1 к Договору присоединения об открытии текущего счета (для юридических лиц и их обособленных подразделений (филиалов, представительств)).pdf 02.02.2015 *

Приложение 1 к Договору присоединения об открытии текущего счета (для физических лиц).pdf 02.02.2015 *

Действующие договоры для ЛССБОО

ДОГОВОР ПРИСОЕДИНЕНИЯ об открытии текущего счета (для юридических лиц и их обособленных подразделений (филиалов, представительств)) (для лиц, связанных с Банком особыми отношениями).pdf 02.02.2015 *

ДОГОВОР ПРИСОЕДИНЕНИЯ об открытии текущего счета (для индивидуальных предпринимателей, адвокатов, нотариусов, частных судебных исполнителей, крестьянских (фермерских) хозяйств) (для лиц, связанных с Банком особыми отношениями).pdf 02.02.2015 *

ДОГОВОР ПРИСОЕДИНЕНИЯ об открытии текущего счета (для физических лиц) (для лиц, связанных с Банком особыми отношениями).pdf 02.02.2015 *

Приложение 1 к Договору присоединения об открытии текущего счета (для физических лиц) (для лиц, связанных с Банком особыми отношениями).pdf 02.02.2015 *

Приложение 1 к Договору присоединения об открытии текущего счета (для юридических лиц и их обособленных подразделений (филиалов, представительств)) (для лиц, связанных с Банком особыми отношениями).pdf 02.02.2015 *

Приложение 1 к Договору присоединения об открытии текущего счета (для индивидуальных предпринимателей, адвокатов, нотариусов, частных судебных исполнителей, крестьянских (фермерских) хозяйств)) (для лиц, связанных с Банком особыми отношениями).pdf 02.02.2015 *

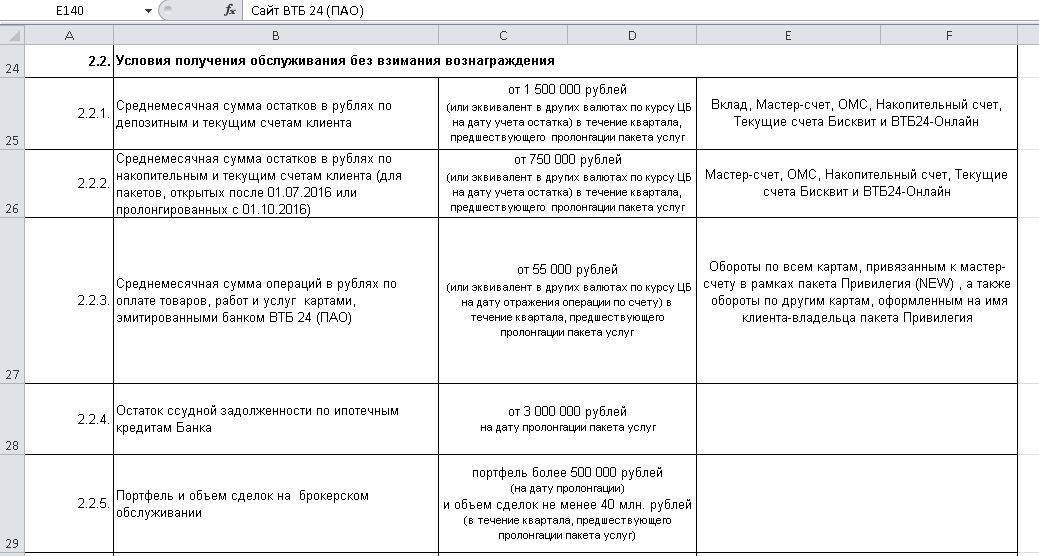

Тарифы, доступные при работе с мастер-счетом

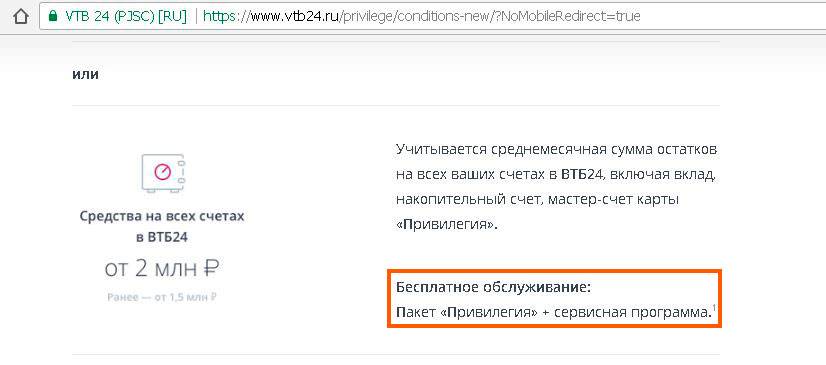

Как уже было сказано, открывая мастер-счет, клиент получает на руки карту «ВТБ24» с подключенным к ней «Базовым» пакетом услуг, который при желании можно расширить. Какие существуют варианты:

| Пакет услуг | Ежемесячные покупки по карте (руб.) | Ежемесячные поступления на основной счет дебетовой карты (руб.) | Ежемесячные остатки на счетах (руб.) | Ежемесячные остатки на мастер-счетах и накопительных счетах (руб.) |

| Классический | >20 000 | >15 000 | >200 000 | >100 000 |

| Золотой | >35 000 | >40 000 | >350 000 | >175 000 |

| Платиновый | >65 000 | >80 000 | >700 000 | >350 000 |

| Привилегия | >75 000 | >150 000 | >1 500 000 |

Более подробную информацию Вы можете найти в документе, прикрепленном в конце документа.

Сменить пакет услуг Вашей карты Вы можете в любом отделении банка «ВТБ24».

Возможно вы искали:

- мастер счет втб это текущий счет или кредитный;

- втб виды счетов для физических лиц;

- открыть счет в рублях в втб

Граждане Российской Федерации имеют возможность оформить любой из перечисленных продуктов, обратившись в отделение банка с удостоверением личности и документом, который подтверждает статус налогоплательщика.

предусматриваются в разных валютах: это рубли, доллары и евро

Документыобязательно должна быть в наличии доверенность

Мастер-счет ВТБ 24 – возможности, преимущества, тарифы

Мастер-счёт ВТБ 24 – что это?

Последний вариант возможен при таких обстоятельствах:

- ВТБ работает несколько десятков лет, а типовые договоры обслуживания появились относительно недавно. Некоторые россияне стали клиентами банка до внедрения этого новшества, поэтому не подключены к услуге;

- выдача карт проводилась работникам предприятия в рамках, предусмотренных зарплатным проектом;

- кредитная карта не эмбоссирована;

- пользование сервисами ВТБ было открыто без посещения отделения банка, например, через сайт государственных услуг.

Особенности

Мастер-счёт ВТБ 24 предлагается в следующих случаях:

- при получении новой именной карты любого типа в одном из филиалов ВТБ;

- во время открытия счёта в банке;

- при заключении договора займа;

- при оформлении депозитного счёта.

Возможности

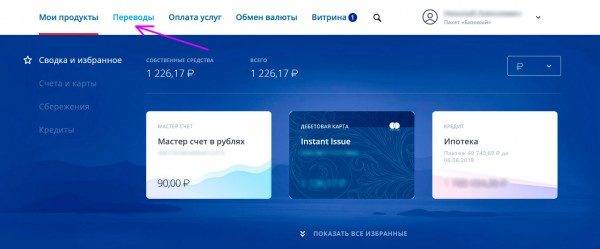

- качественно проработанный дружественный интерфейс для удалённой работы через Сеть;

- удобное средство конвертации при проведении финансовых операций с несколькими валютами, в том числе с долларами и евро;

- для отправления денег или оплаты услуг теперь не нужно посещать одно из отделений ВТБ. Достаточно будет устройства с выходом в Сеть и данных для входа в свой Личный кабинет;

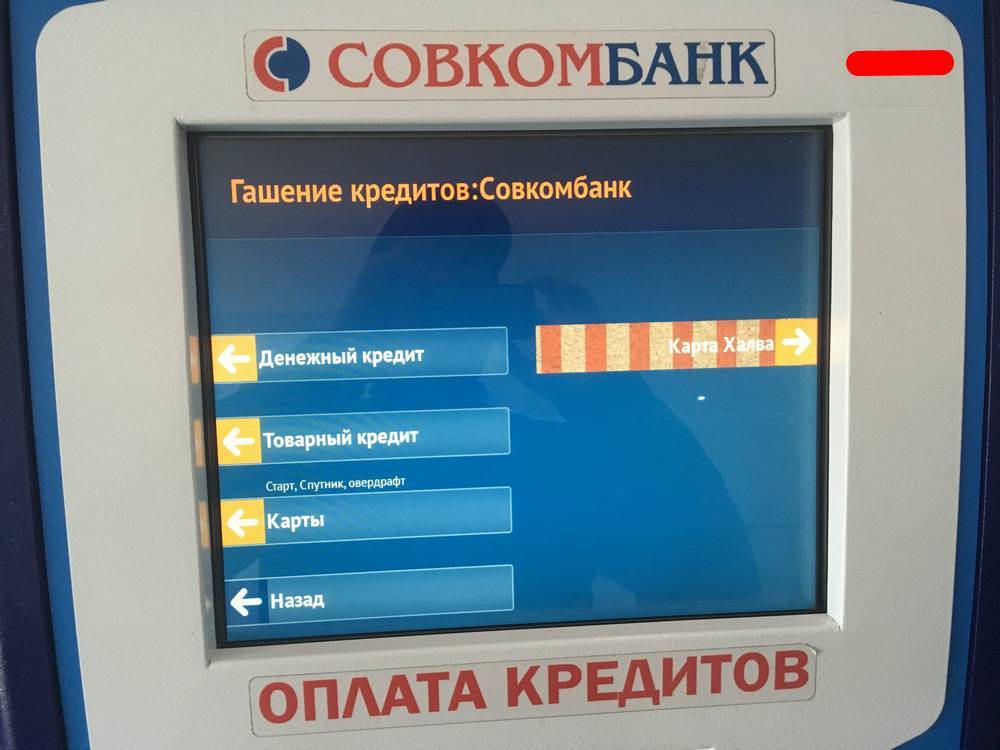

- быстро осуществлять перемещение капитала между своими счетами в филиале ВТБ или самостоятельно дистанционным методом, например, можно погасить кредит прямо из дома;

- простое открытие депозитных или других вариантов счетов, работа с ними, блокирование и закрытие;

- дистанционное создание заявок на новую пластиковую карту или получение ссуды;

- подключение услуги «Овердрафт»;

- можно стать участником программ лояльности и получать бонусы при оплате карточками;

- получать ответы на свои вопросы от специалистов ВТБ в онлайн-режиме.

Мастер-счёт «ВТБ24» – что это такое и зачем он нужен?

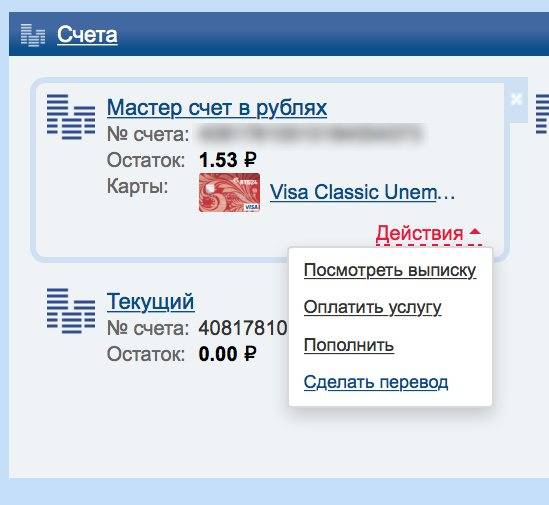

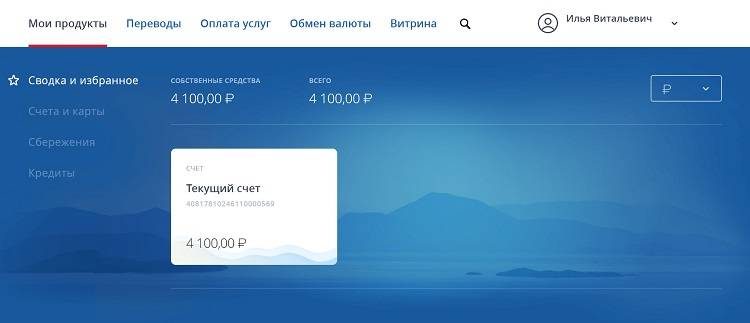

Мастёр-счёт – это единый счёт клиента в банке «ВТБ24», к которому привязаны все активные дебетовые и кредитные карты. Этот счёт создан для более удобного доступа к платежам и переводам между картами, открытию и пополнению вкладов, погашения задолженностей по кредитам или кредитным картам.

По своей сути мастер-счёт представляет единый счёт для работы с тремя валютами: рублями, долларами и евро, поэтому открывая счёт, уточняйте, в какой именно валюте Вы хотите это сделать. Рублёвый счёт и счета в иностранной валюте будут иметь разные реквизиты для перевода.

Мастер-счёт открывается в соответствии с договором об оказании комплексного обслуживания (ДКО), который полностью регламентирует отношения банка с клиентом.Мастер-счёт не открывается, если:

- клиент открыл расчётный счёт до введения банком «ВТБ24» урегулирования отношений посредством договора комплексного обслуживания;

- карта «ВТБ24» является зарплатной;

- клиент получил кредитную карту без выпуклых надписей (неэмбоссированную);

- первые действия клиента в банке были дистанционными, например, приобретение ПИФов через сайт управляющей компании.

«В чём отличие мастер-счёта от расчётного счёта?» Расчётный счёт позволяет совершать только простейшие операции со счётом, например, денежные переводы, снятие и пополнение счёта, тогда как мастер-счёт открывает полный доступ ко всем банковским операциям и системам дистанционного обслуживания.

Открытие мастер-счёта в «ВТБ24» обязательно, если Вы:

- Оформляете именную карту: дебетовую или кредитную;

- Оформляете кредит в «ВТБ24»;

- При открытии текущего расчётного счёта;

- При совершении депозитов.

Дистанционный банкинг также доступен только при открытом мастер-счёте.

что это, как пользоваться и пополнить?

Нередко люди, у которых есть карта ВТБ 24 не могут использовать некоторые услуги, а именно дистанционно открывать счета или в персональном кабинете есть не все доступные продукты от банка. Все это означает, что пользователь не заключил договор комплексного обслуживания (ДКО). У многих появляется вопрос, что такое мастер счет ВТБ 24 и что меняется после его подключения?

Мастер счет в разной валюте

Что же такое мастер счет ВТБ 24 – это основной счёт клиента, который банк открывает в разной валюте. В него входит три вида валют:

- Доллары.

- Евро.

- Рубли.

Открыть банковский счет можно только по ДКО, он является главным документом, который предоставляет правила отношений между клиентом и банком.

Карты выдаются без соглашения, в следующих ситуациях:

- Человек получил карту ВТБ 24 или сделал расчет до момента заключение ДКО.

- Карта банка выдана как зарплатная.

- Пользователь получил кредитную карточку неэмбоссированную.

- Клиент использовал первый раз услуги ВТБ 24 удаленно, через соответствующие сайты.

Разобравшись, что такое мастер счет ВТБ 24 необходимо детальнее изучить, как пользоваться предложением и зачем нужен он.

Для чего нужен мастер счет?

У многих появляется резонный вопрос: для чего нужен мастер счет, чем отличается от текущего, ведь обычный проще открыть? Все дело в ограничениях, которые не позволят получить максимальный доступ к услугам ВТБ 24.

При использовании карты с обычным расчетом пользователи могут применять только простые операции, снимать средства, проводить перевод на ВТБ 24 и другие банки, а покупать валюту, снять доллары с карты уже не получится. Дополнительно клиенты могут использовать удаленное обслуживание в режиме онлайн при помощи своего мобильного устройства.

Обязательно открывать предложение от ВТБ 24 нужно в таких ситуациях:

- Во время оформления кредитной именной карточки, а также дебетовой.

- При открытии стандартного расчетного счета, банк сразу открывает три дополнительных, в разных валютах.

- Открытие проводится при кредитовании, а также пополнении депозитных средств.

При необходимости в использовании удаленного обслуживания, открытие также потребуется, для перевода средств между своими счетами или для получения средств от других людей.

Особенности использования

Сегодня ВТБ 24 предоставляет систему по ДКО стандартно, во многих случаях. Основные особенности использования такого предложения:

- Открытие сразу в трех валютах.

- Использование карты и открытие абсолютно бесплатные.

- Нет комиссионных за перевод на ВТБ 24, юридическим и физическим лицам.

- Дополнительно выдается карта в рублях для возможности оплачивать товары и услуги картой в розничных точках или просто снимать деньги наличными.

- Активируется по умолчанию «Базовый» тарифный план, в который включены смс-уведомления. По желанию пользователь может выбрать другие тарифы для подключения.

- Предоставляется логин с паролем, чтобы использовать личный кабинет ВТБ.

После подключения мастер счет ВТБ 24 активируется в день выдачи и валютные реквизиты можно передавать для получения платежей.

Возможности пользователей

До момента открытие мастер счета клиенты подписывают комплексное обслуживание, после этого условия пользования следующие:

Люди могут покупать паи, оформлять бонусные карты, VISA Мaster Account красная, что относится к дебетовой накопительной карте.

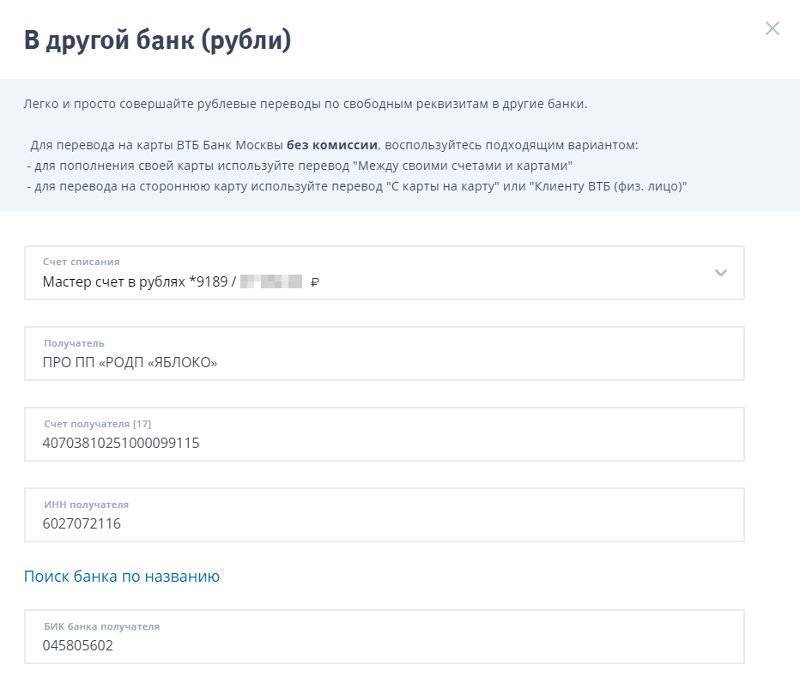

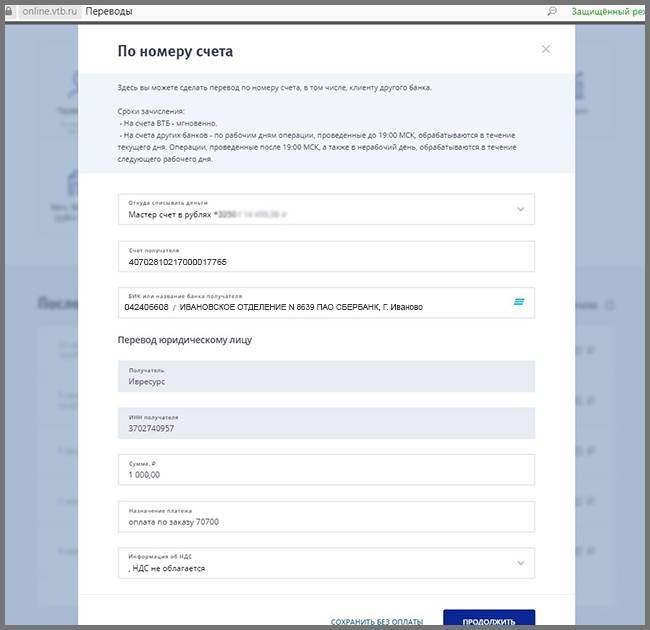

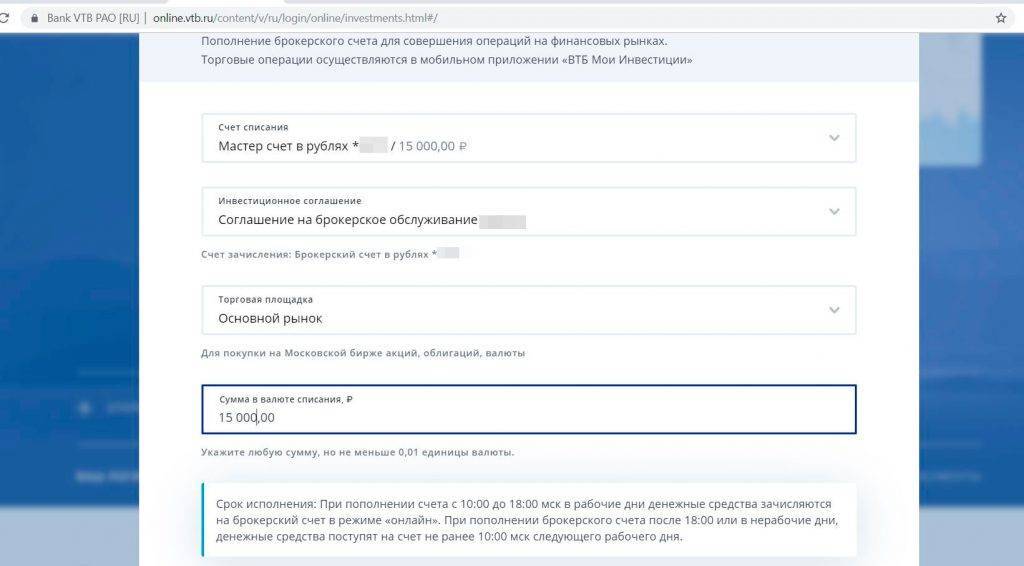

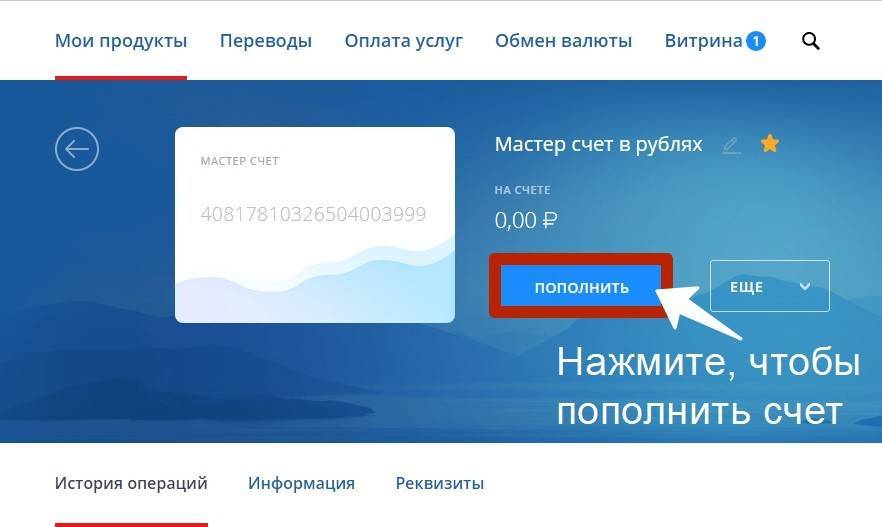

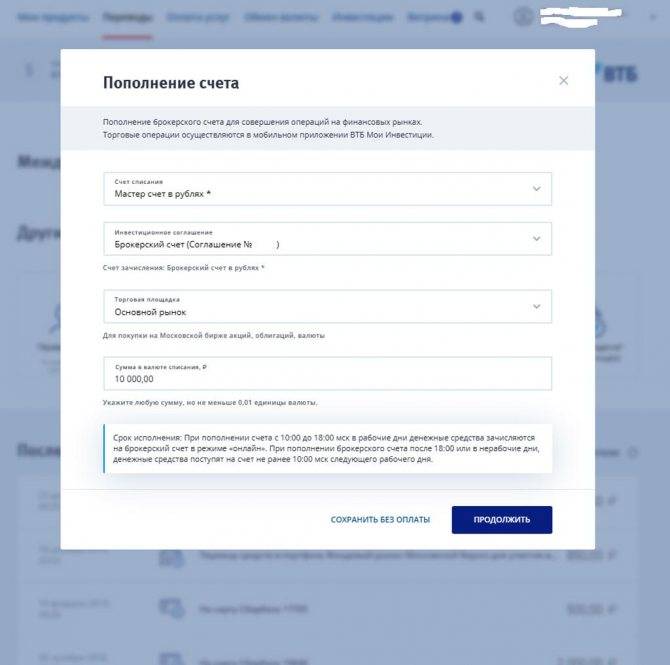

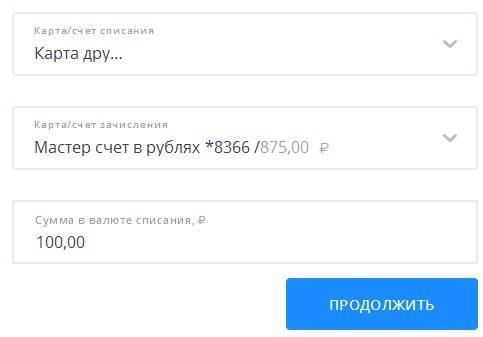

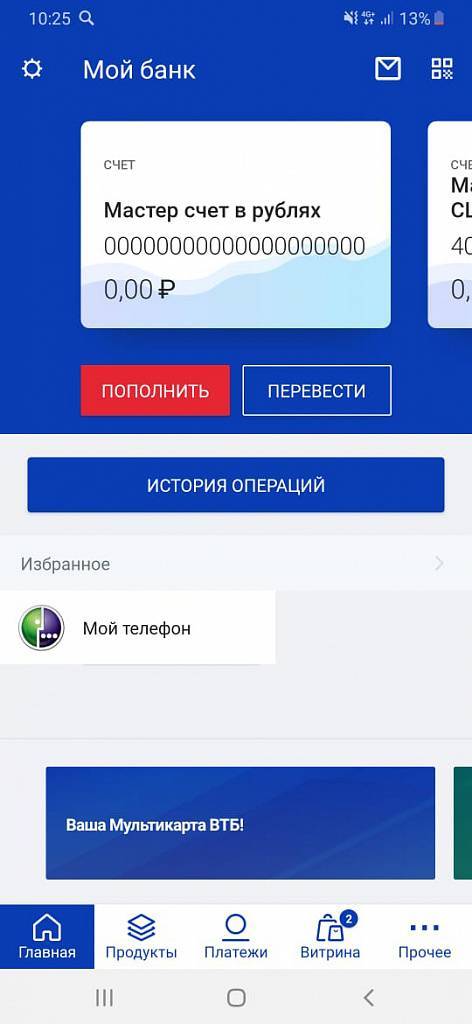

Методы пополнения

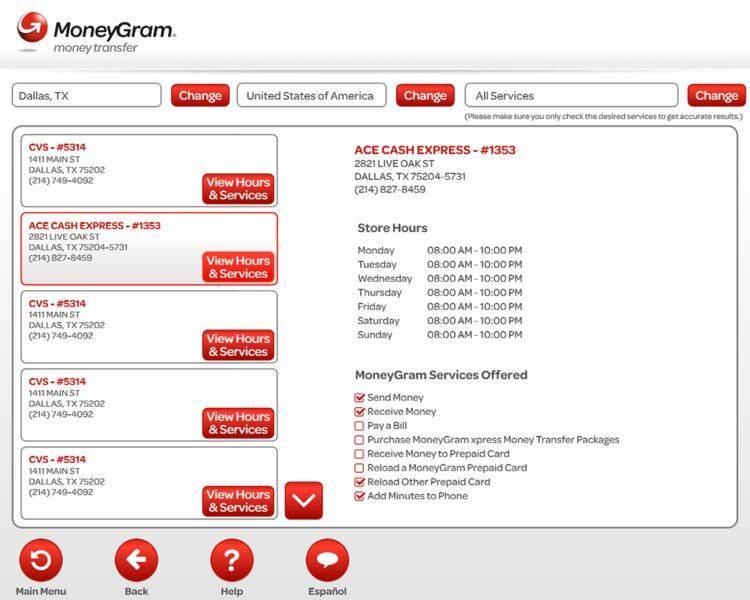

Во время открытия мастер счета ВТБ 24 пользователь получает все реквизиты по 3 валютам, которые нужны для пополнения. Для тех, кто не знает, как пополнить карту рекомендуется использовать два метода:

- Перевод онлайн.

- Другие методы внесения средств.

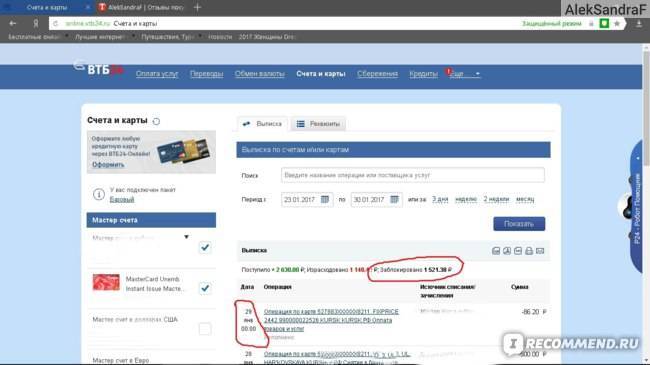

Для онлайн пополнения карт необходимо:

- Перейти в личный кабинет на сайте ВТБ 24.

- Выбрать вкладку «Платежи и переводы».

- Сделать переход по разделу, который отвечает за перевод по реквизитам.

- Указать все необходимые данные, а также расчетный евро счет, долларовый или рублевый.

- Указать сумму для перевода.

- Подтвердить пополнение паролем, что приходит в смс.

При использовании другого метода, клиенту нужно использовать услуги банковских платежей. Для выполнения операции нужно иметь наличные средства, валютный реквизит и пройти в любое отделение ВТБ 24. После этого передать деньги и информацию работнику и ждать оформления квитанции. Чек хранится до момента пополнения карты. Еще можно использовать электронные платежные системы в сети.

Без открытого мастер счета ВТБ 24 клиенты не получат полный функционал, подписание ДКО позволит расширить границы и возможности для любого человека.

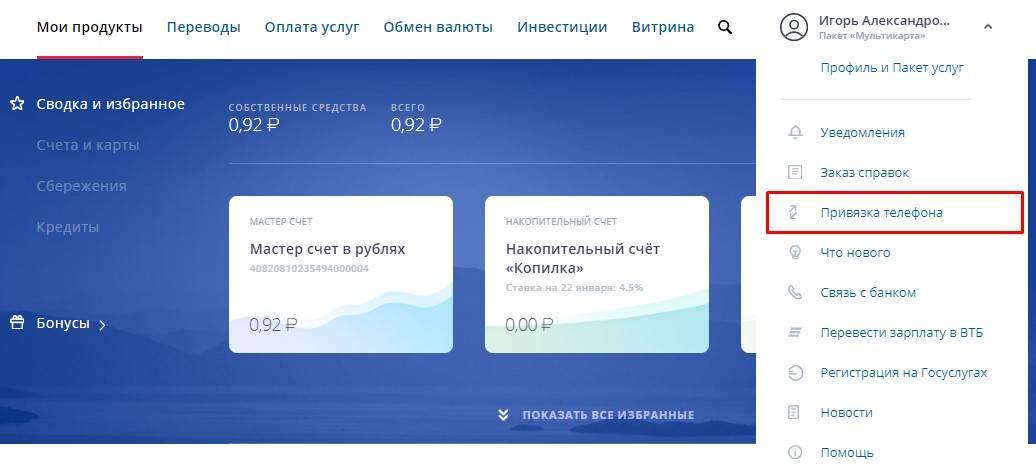

Комплексное обслуживание втб 24

Стандартно эта услуга включает поддержку мобильного банка, некоторых финансовых продуктов и интернет-банкинга. С помощью личного кабинета на официальном сайте гражданин может подключать разные услуги. Мобильный банк полностью дублирует функционал интернет-банкинга. Для авторизации в приложении пользователь должен будет ввести логин и пароль личного кабинета.

Операции в личном кабинете

Работать в личном кабинете можно везде, где есть компьютер, подключенный к интернету. Технические инженеры компании рекомендуют использовать для этих целей собственный защищенный антивирусов ноутбук, чтобы избежать ситуации с кражей логина, пароля и всех средств со вкладов. Если реализовать это невозможно, то стоит подключить смс-подтверждение аутентификации.

Мобильный банк

Приложение для смартфонов является полным аналогом личного кабинета на сайте ВТБ 24. Физическое лицо сможет оплачивать мобильную связь, переводить деньги друзьям, получать выписки о состоянии собственных вкладов. В мобильном банке быстрее всего появляется информация о текущих акциях. При открытии мастер-счета пользователь может оформить подписку на получение курсов обмена валюты, драгоценных металлов на смартфонное приложение.

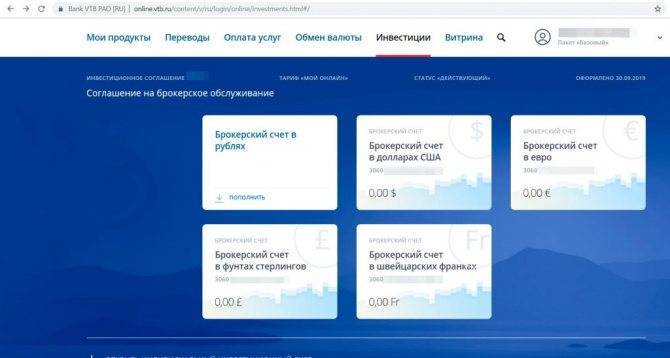

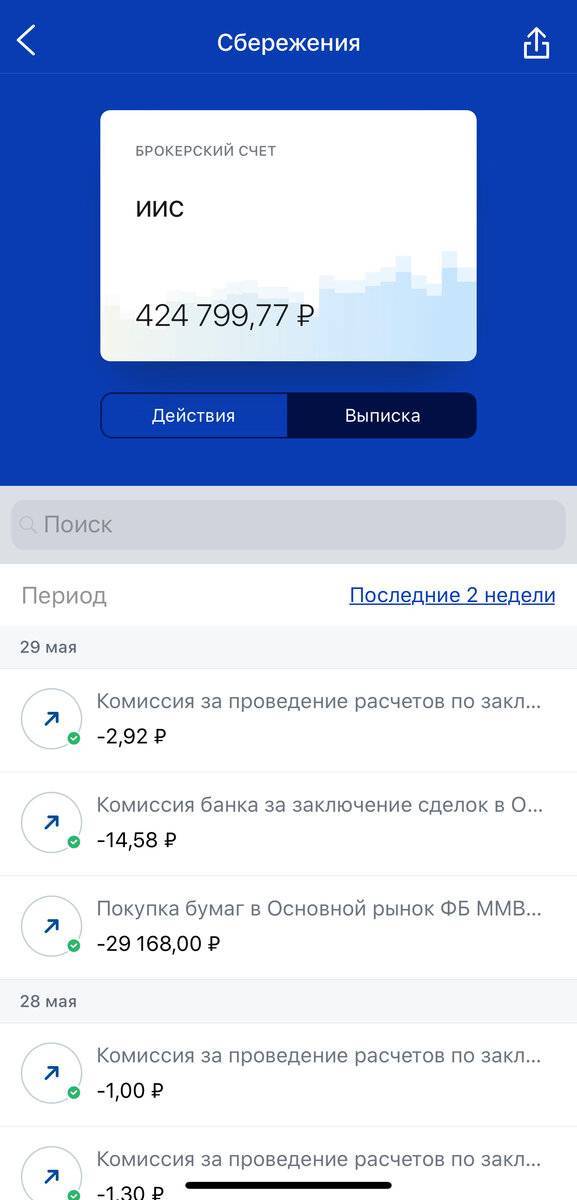

Возможность использования финансовых продуктов банка

Мастер-счет втб 24 некоторым клиентам нужен для того, чтобы воспользоваться прочими услугами финансового учреждения. В их список входит открытие брокерских вклад и участие в паевых инвестиционных фондах (ПИФ). Договор с банком предусматривает, что любой текущий счет можно переделать в брокерский. Клиент или его представитель должен написать заявление. Открытие/трансформация осуществляется за 2-3 дня. Приобретать облигации можно только в тех ПИФах, которые являются партнерами ВТБ 24. Их список есть на официальном сайте.

Как узнать — текущий счет или расчетный

Скорее всего, у вас уже есть какой-то банковский счет. Прежде чем заводить новый, необходимо выяснить, какой именно у вас уже открыт. Сделать это можно по его номеру.

Комбинация из цифр составляется по определенным правилам и имеет следующую структуру: ААА. ВВ. ССС.D.XXZZ.PР. М.NNNN. Нам нужны только первые три цифры («ААА»), они и определяют владельца р/с или т/с.

Состав «ААА» может быть следующей:

- 405 — организации, находящиеся в федеральной собственности.

- 406 — организации, находящиеся в собственности у государства.

- 407 — другие юридически лица, ИП.

- 408 — физ. лица.

Таким образом, р/с будет начинаться с комбинации «407», а т/с — с «408». Это позволит определить, с какого из них вам пришла оплата.

Возможно вы искали:

- мастер счет в втб для физических лиц что это;

- отличие онлайн счета от мастер счета в втб;

- что такое мастер счет и текущий счет втб;

- что такое текущий счет в втб банк москвы;

- текущий счет в банке втб онлайн это что;

- втб мастер счет и текущий счет разница;

- мастер счет в рублях втб что это такое

- перепоручить обязанности по осуществлению постоянных платежей на банковских служащих ВТБ. Такая возможность избавляет от вероятности забыть о внесении очередного платежа;

- направлять необходимые суммы иным лицам, например, в счет оплаты товаров или услуг;

- уйти от надобности посещать банковское учреждение, получив пластиковую карту к счету для обналичивания средств и оплаты покупок в магазине;

- получать любую необходимую на момент обналичивания валюту. То есть, национальную валюту, находящуюся на счету допустимо при необходимости в любой момент обменять на доллары или евро.

- Полученная клиентом пластиковая карта является зарплатной. Его оформление производилось бухгалтерией организации самостоятельно.

- Физическое лицо является владельцем неэмбоссированной кредитки ВТБ.

- Человек стал сотрудничать с ВТБ 24 еще до того, как банк стал заключать данный договор в обязательном порядке.

- Физическое лицо начало пользоваться услугами кредитного учреждения дистанционно. Речь идет о приобретении ПИФов, регистрации на портале управляющей компании через Государственные услуги и другое.

Коротко

Если читать всё лень или некогда — держите краткую версию.

Итак, чтобы гарантированно получить 1 000 рублей на счет от ВТБ:

на официальном сайте до 7 ноября;

Совершите по ней покупку. Сумма не важна

Важно купить вовремя — до 30.11, если оформите карту до 1 ноября. Если «Мультикарту» вы взяли уже в ноябре — то купите по ней что-нибудь до 31 декабря.

Всё — теперь ждите деньги

Они придут в течение 30 календарных дней после того, как вы совершили покупку.

One more thing (точнее, сразу три):

- Участвовать в акции с тысячей рублей по «Мультикарте» могут не все. Под запретом: граждане моложе 18 лет; сотрудники банка; те, кто официально получает зарплату на карту ВТБ в рамках зарплатного проекта; участники других промо-акций; должники по кредитам и ипотеке в ВТБ; банкроты; те, кто отказался от обработки персональных данных.

- Стандартное и практически безобидное ограничение — не все операции считаются покупками. Например, как первую покупку не зачтут оплату ЖКХ, приобретение страховки, лотерейных билетов и др. (полный список при желании см. ниже). Чтобы всё сделать правильно, просто сходите в магазин за продуктами.

- Призовой фонд ограничен — торопитесь!

В принципе, это все подвохи. Как видим, ничего «криминального» не нашлось. Так что — берите смело.

… А теперь — подробнее:

Условия

ВТБ предлагает следующие «правила игры»:

- Оформляете «Мультикарту» VISA до 7 ноября 2021 года.

- Совершаете по карте первую покупку.

- Получаете 1 000 рублей на счет.

Теперь проверим эту «схему» на возможные подвохи.

Какие требования выдвигаются к участнику? Быть дееспособным, возраст — от 18 лет. Также в акции не принимают участие работники банка и зарплатные клиенты — те, кому работодатель уже выплачивает деньги на карту ВТБ. Кроме того, подарочную «тысячу» не получат должники с просрочками в ВТБ и те, кто параллельно участвует в какой-нибудь другой акции от банка. Ещё одно исключение — те, кто написал заявление о прекращении обработки своих персональных данным.

Требуется потратить определенную сумму? Нет, такая информация в Правилах проведения акции отсутствует.

Когда необходимо совершить первую покупку? Да, здесь условие есть — ВТБ даёт определенное время на то, чтобы что-то купить. Если вы оформите карточку до 31 октября, то сходить в магазин и «потратиться» нужно до 30 ноября. Если с 1 по 7 ноября — то до 31 декабря.

Какие исключения есть? Всё стандартно — пополнения, выдача наличных, оплата кредитов, услуг финорганизаций, ломбардов, пополнение электронных кошельков, покупка лотерейных билетов, акций, драгметаллов, ставок, налогов, штрафов, услуг ЖКХ, платных трасс, услуг связи (сюда входят и покупки в салонах сотовой связи), оплату курьерских доставок, рекламных услуг, членских взносов в организации, в случае компрометации данных по карте, её блокировки и т.д. Почему-то отдельно выделяется как запрещённый перевод денег в пользу компании «Мэри Кэй». И да — деньги не выплачивают банкротам.

Что получают участники? Реальные деньги — 1 000 рублей на свой мастер-счет по «Мультикарте». Деньги начисляют «не позднее 30 календарных дней со дня выполнения». День выполнения — это день, когда вы совершите покупку. Также в течение 3 дней с момента получения премии вы получите SMS от ВТБ с уведомлением о том, что деньги уже пришли.

А налоги платить надо? Нет — ВТБ информирует нас о том, что Налоговый Кодекс РФ разрешает не платить НДФЛ с выигрышей на сумму до 4 000 рублей. А у нас, как известно, «на кону» только тысяча, так что можно спать спокойно :).

Заключение

Хотите получать безграничные возможности при использовании личных счетов? Мастер-счет от ВТБ24 – универсальный продукт, посредством которого клиенты могут совершать все внутренние манипуляции самостоятельно. Интерфейс личного кабинета разработан таким образом, что каждый пользователь может беспрепятственно совершать финансовые процедуры, получать информацию по счетам, переводить деньги и просматривать личный баланс.

Клиенты финансовой организации получают дополнительные привилегии и возможности, что большинству из них приходится по душе. Доплачивать за дополнительный сервис не нужно.