Какой негосударственный пенсионный фонд лучше выбрать?

Все больше российских граждан желают увеличить свою пенсию путем формирования накопительной пенсии, однако среди многочисленных вариантов из числа НПФ гражданину трудно сделать оптимальный выбор. Для этого существует несколько основных критериев отбора, которые помогут дать оценку фонду и найти подходящий для себя вариант.

Основные критерии при выборе НПФ

На основании пункта 6 статьи 13 закона от 07.05.1998 № 75-ФЗ «О негосударственных пенсионных фондах», гражданин может перевести свои пенсионные накопления из одного НПФ в другой не чаще одного раза в год, а значит к вопросу выбора фонда следует отнестись со всей серьезностью.

Существует ряд критериев, которые помогут определить подходящий вариант, среди множества других НПФ:

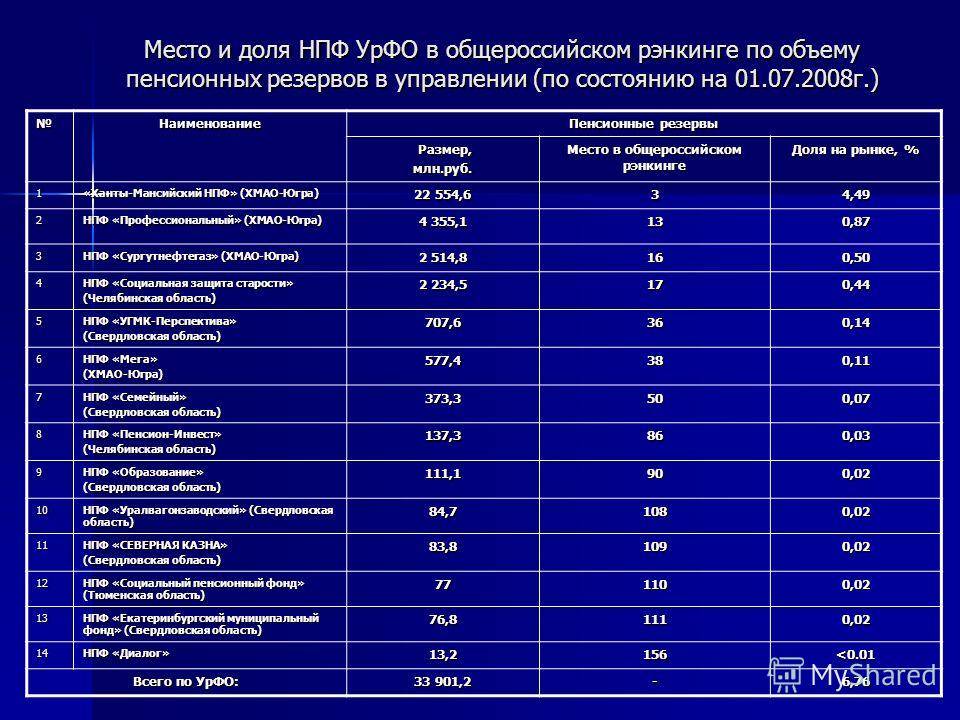

- Возраст фонда и его учредители. Чем старше фонд, тем он надежнее, исходя из опыта многих лет его деятельности. Если фонд смог пережить финансовые кризисы в стране, это может только поспособствовать в его предпочтении. Крупные промышленные организации в роли учредителя заслуживают наибольшего доверия.

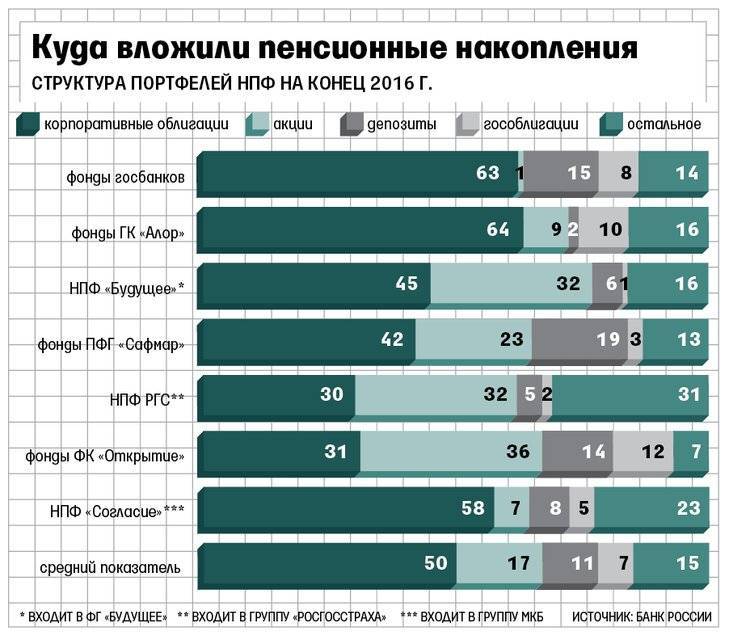

- Уровень доходности фонда. По отчету Банка России и на сайте фонда можно оценить успешность инвестирования НПФ.

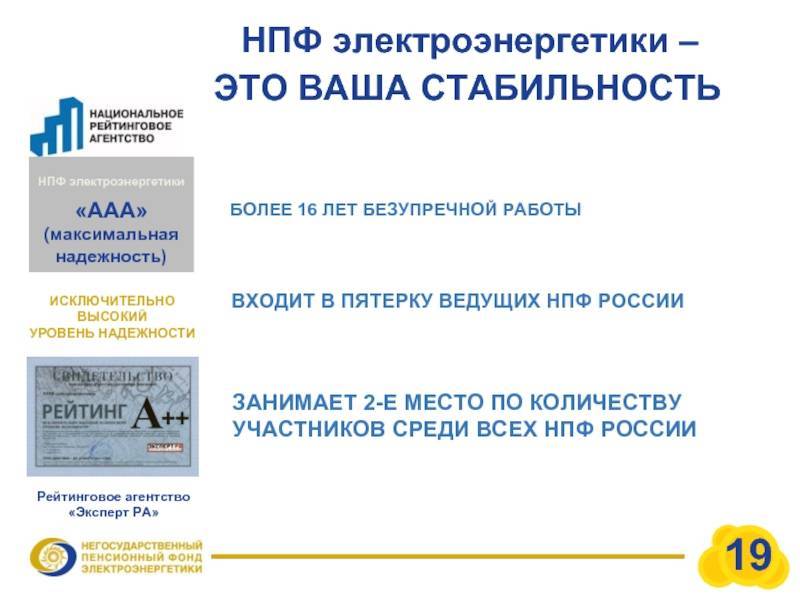

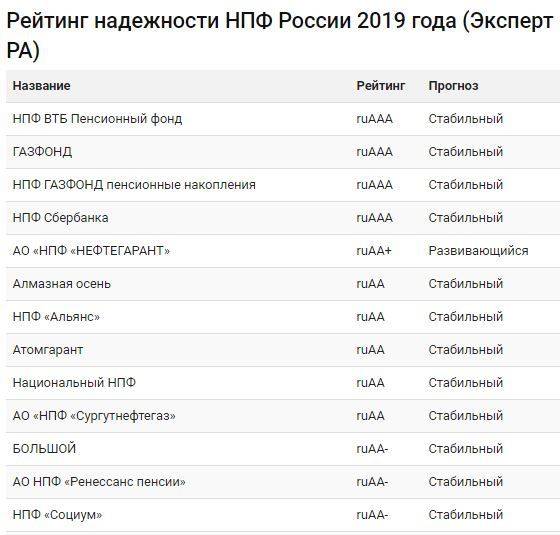

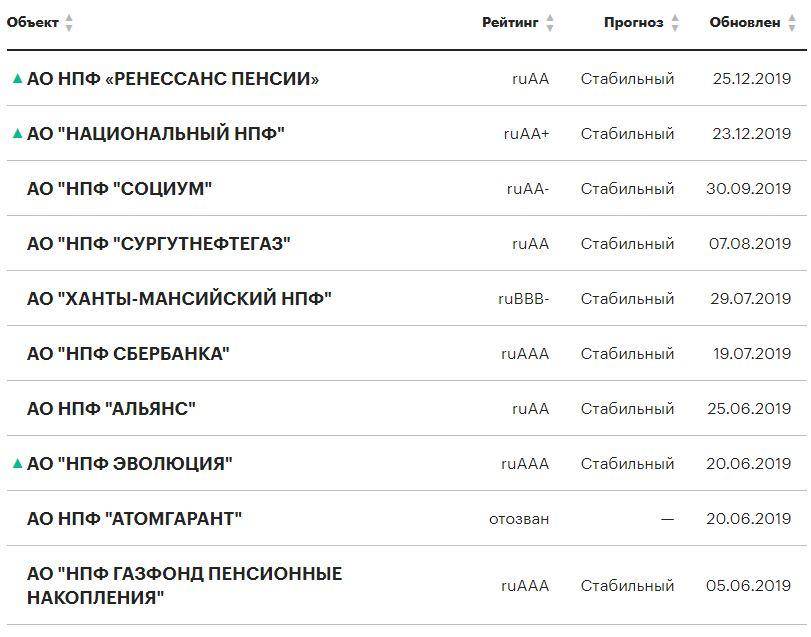

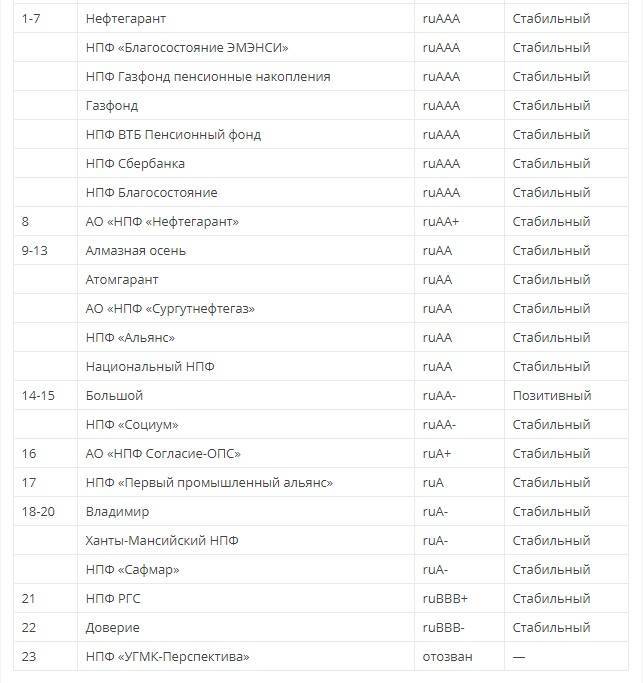

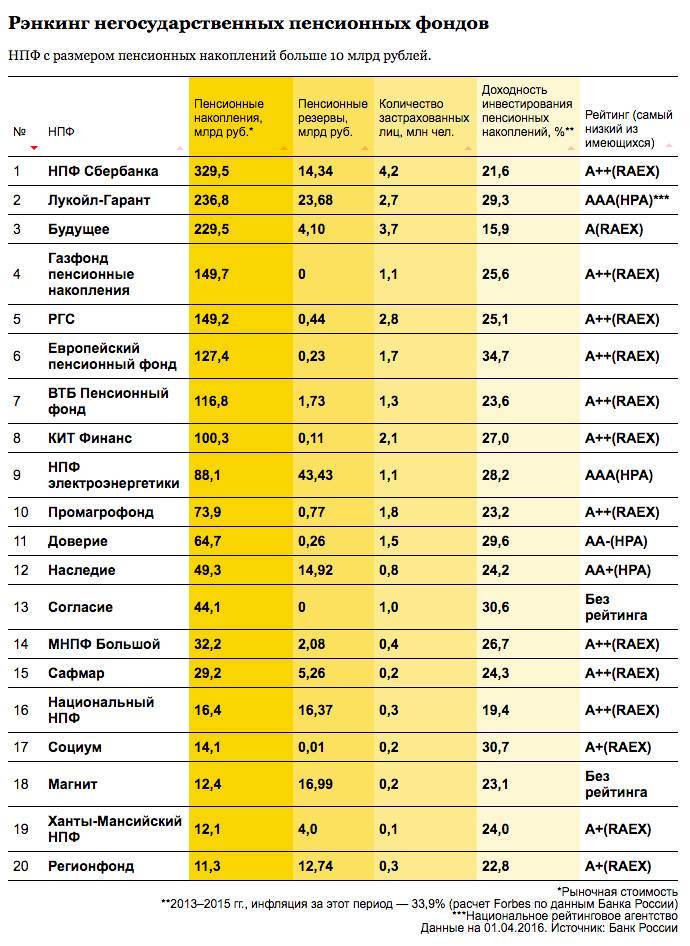

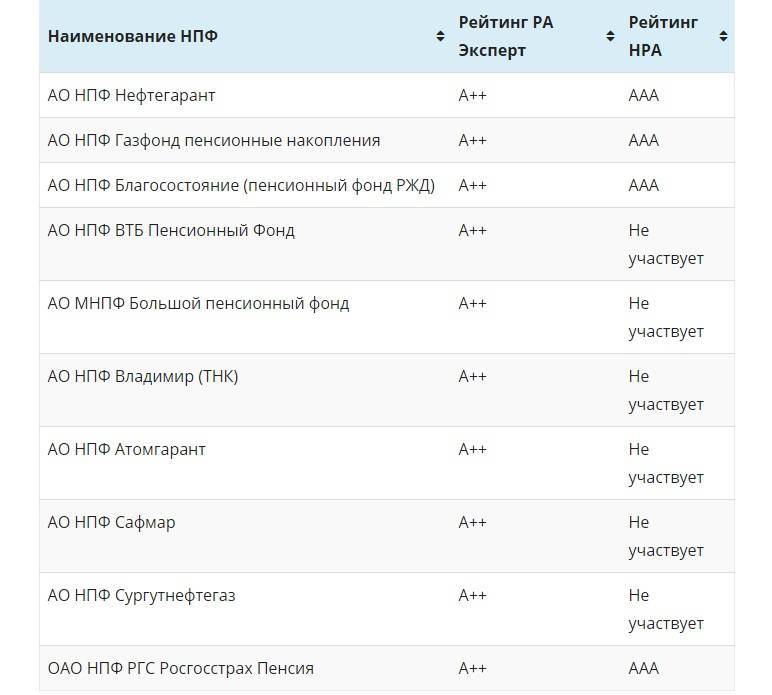

- Место в независимом рейтинге НПФ и репутация фонда. Позиция в таком рейтинге отражает степень надежности самого фонда, поскольку рейтинговые агентства оценивают только успешных игроков рынка, а также прогнозируют их развитие.

- Открытая информация на официальном сайте фонда. Согласно статье 35.1 закона от 07.05.1998 № 75-ФЗ «О негосударственных пенсионных фондах», сайт фонда должен содержать основную информацию о фонде: наименование, номер лицензии, сведения о месте нахождения, а также о финансовой отчетности, результатах инвестирования, количестве участников, вкладчиков и застрахованных лиц.

- Удобный сервис. Наличие горячей линии для клиента и личного кабинета на сайте, где можно отслеживать движение своих пенсионных накоплений.

После анализа по критериям и выбора НПФ, необходимо до конца текущего года обратиться лично или по почте с заявлением о переходе из ПФР в НПФ (или другой НПФ) в местный отдел Пенсионного Фонда.

Рейтинги доходности и надежности НПФ

Для определения уровня доходности и надежности НПФ, были разработаны специальные рейтинги, которые классифицируют фонды от доходного до убыточного, и от более надежного до фонда-банкрота.

Так, рейтинговое агентство «Эксперт РА» разработало систему классности фондов, оценивающую степень надежности фонда, где:

- А++ — это самые надежные и устойчивые к кризисам фонды;

- А+ — стабильные фонды, имеющие авторитет;

- А — проверенные временем, надежные фонды;

- В++ — средний уровень надежности, но без отрицательных отзывов;

- В+ — сомнительные фонды;

- В — низкий уровень надежности, отсутствие гарантий;

- C++ и C+ — большая вероятность отзыва лицензии;

- C — плохая репутация, отрицательные отзывы;

- D — банкроты

- Е — отзыв лицензии или процесс ликвидации.

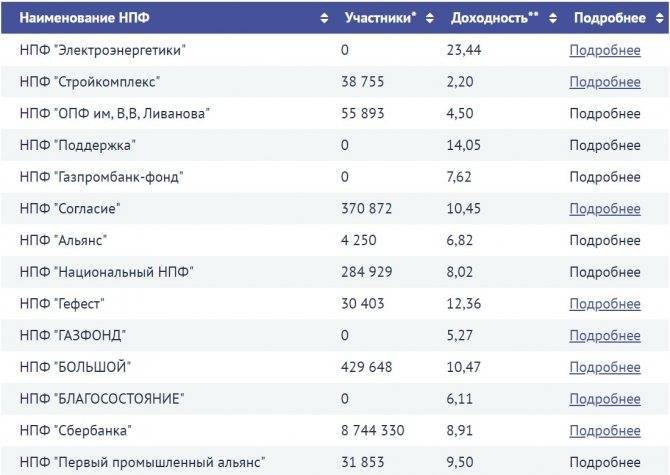

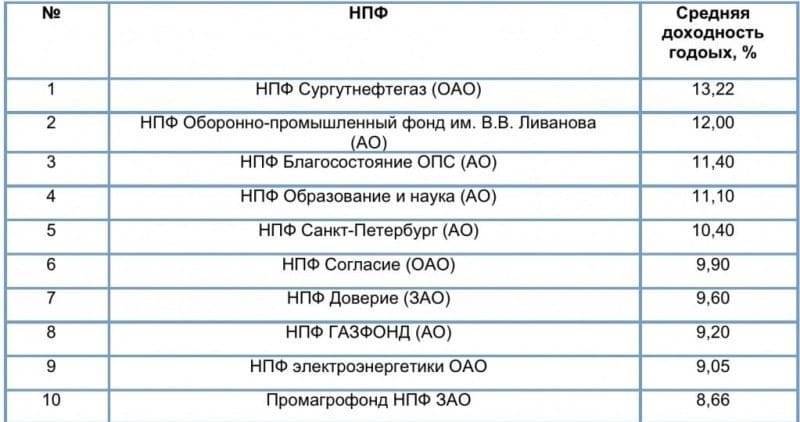

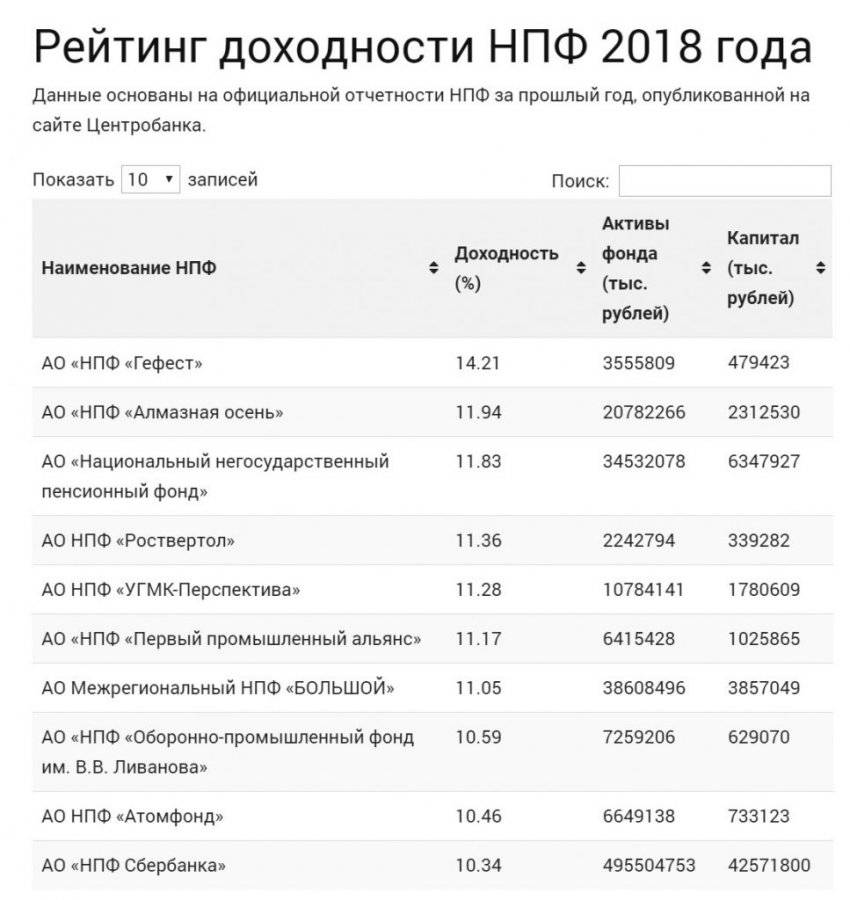

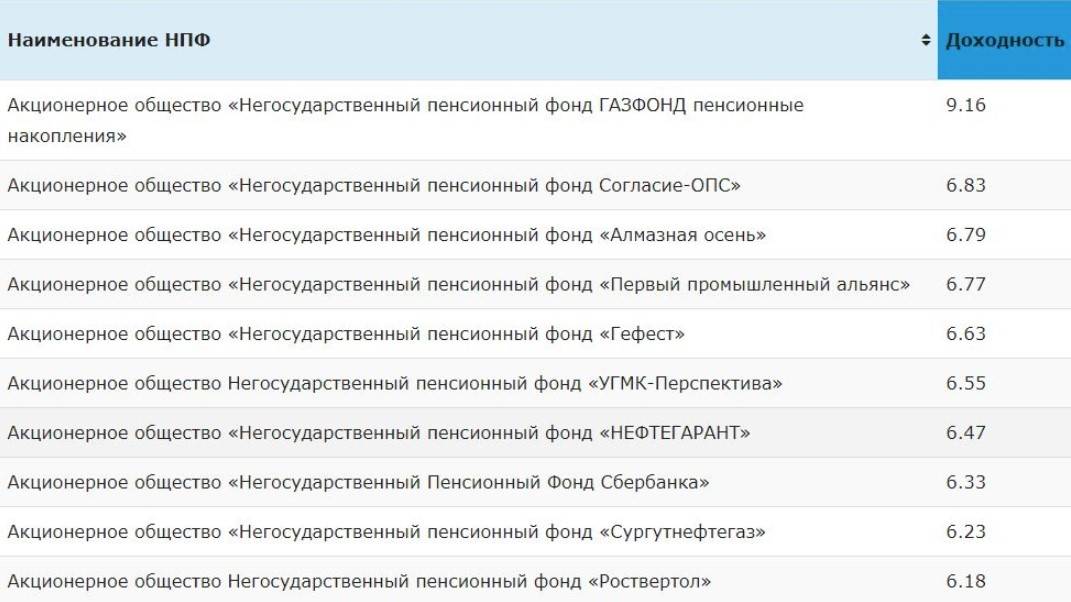

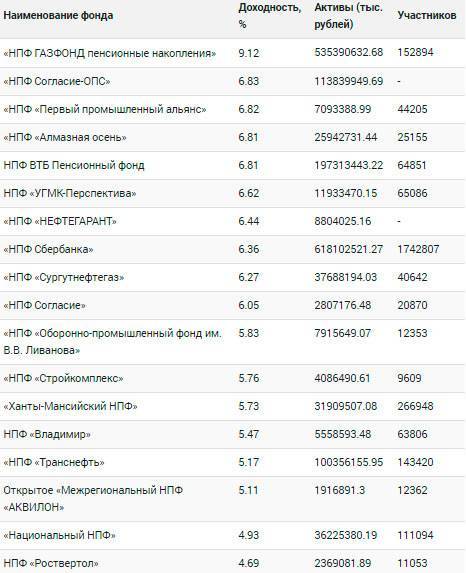

Что касается статистики доходности НПФ, то согласно данным Центробанка за последнее время, в пятерку лучших фондов можно включить:

- Гефест;

- Альянс;

- Алмазная осень;

- Национальный НПФ;

- Первый промышленный альянс.

Стабильная и долгосрочная доходность этих фондов опередила инфляцию, а клиенты, вложившиеся в них, значительно увеличили свой капитал.

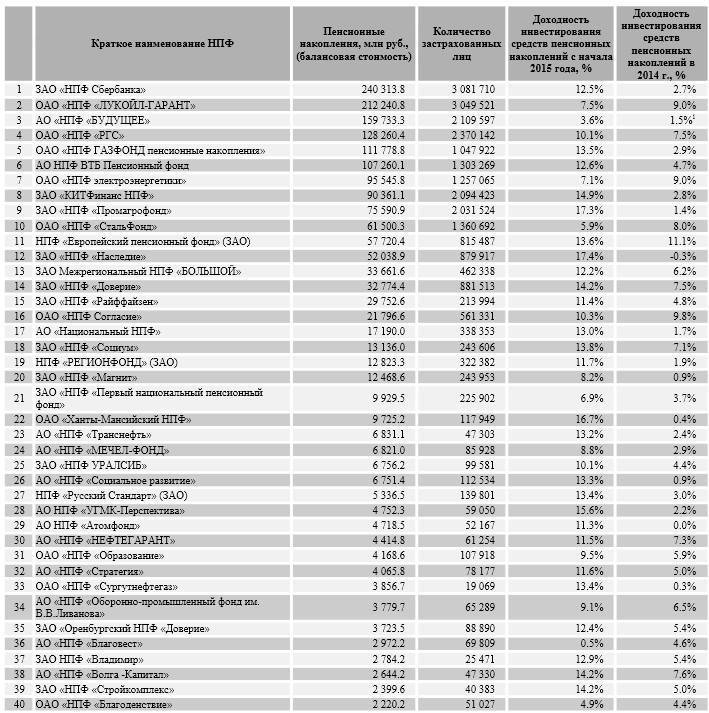

Лучший НПФ в 2019 году по результатам деятельности

На основании официальных данных рейтинга, лучшим НПФ в 201 году можно выделить НПФ Сбербанка. Он ведет свою деятельность С 17 марта 1995 года, имеет лицензию и участвует в системе гарантирования прав застрахованных лиц.

НПФ Сбербанка имеет стабильную доходность, которая в настоящее время составляет составляет — 10,37% и имеет самый высокий уровень надежности по оценке агентства «Эксперт РА» — А++.

Также этот фонд состоит в Национальной ассоциации НПФ — автономной организации НПФ в России и является членом Ассоциации европейского бизнеса. Данный фонд вызывает доверие только за то, что более 6 млн счетов было открыто участниками по программе обязательного пенсионного страхования, а объем пенсионных накоплений составляет более 466 млрд рублей.

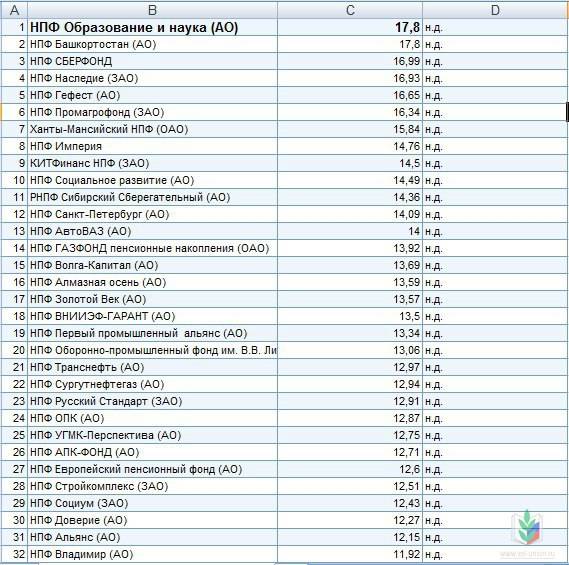

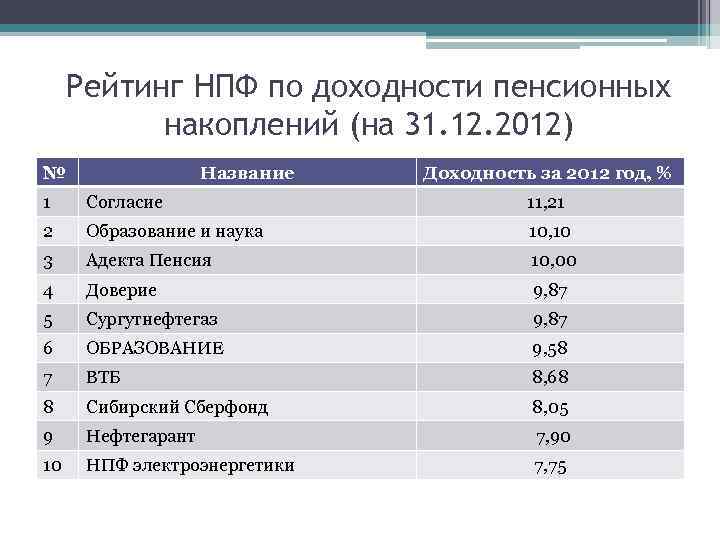

Рейтинг доходности – список фондов

Доходность характеризует сумму, на которую НПФ увеличил имеющиеся накопления. Заранее определить показатель процента накоплений нельзя, однако надежные организации обычно уже при оформлении соглашений с гражданами сообщают им об объемах планируемого дохода либо демонстрируют прибыль прошлых лет.

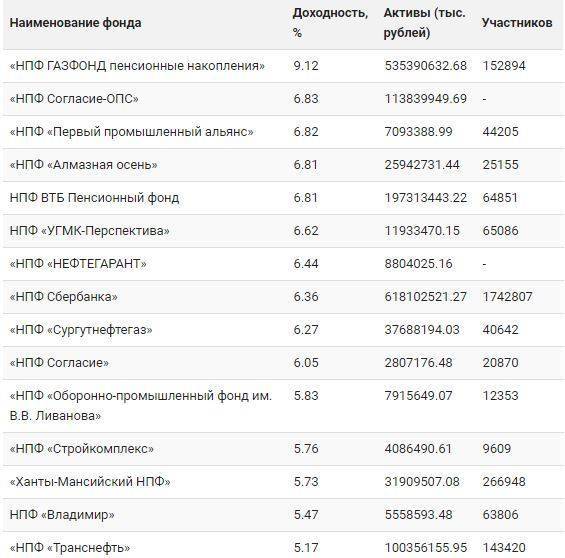

Ознакомившись с рейтингом доходности НПФ за 2019 г., вы сможете перевести свои накопления в фирму, заработавшую для собственных клиентов максимально высокие суммы.

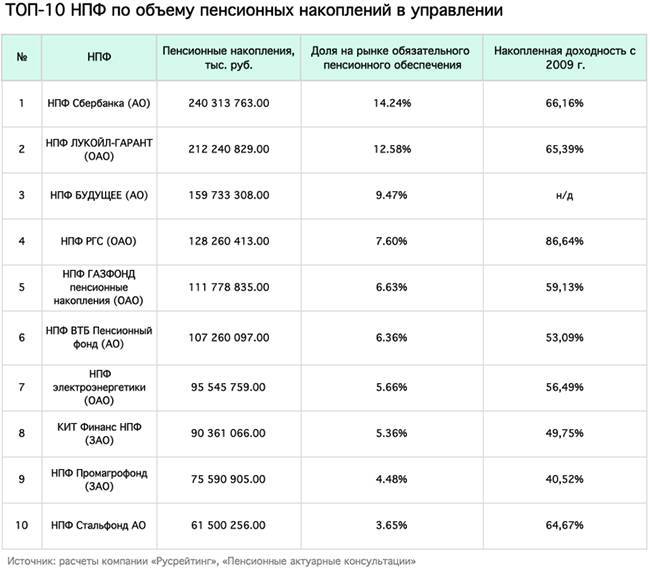

Таблица доходности негосударственных пенсионных фондов:

| Название фонда | Доходность с начала года, % |

| «ГАЗФОНД» | 9.13 |

| «Согласие-ОПС» | 6.82 |

| «Первый промышленный альянс» | 6.81 |

| «Алмазная осень» | 6.8 |

| «ВТБ Пенсионный фонд» | 6.8 |

| «УГМК-Перспектива» | 6.63 |

| «НЕФТЕГАРАНТ» | 6.43 |

| «Сбербанк» | 6.35 |

| «Сургутнефтегаз» | 6.26 |

| «Согласие» | 6.04 |

| «Оборонно-промышленный фонд имени Ливанова» | 5.82 |

| «Стройкомплекс» | 5.75 |

| «Ханты-Мансийский фонд» | 5.72 |

| «Владимир» | 5.46 |

| «Транснефть» | 5.16 |

| «АКВИЛОН» | 5.1 |

| «Национальный» | 4.94 |

| «Роствертол» | 4.7 |

| «Гефест» | 4.5 |

| «Атомфонд» | 4.29 |

| «Федерация» | 4.19 |

| «Доверие» | 4.1 |

| «Волга-Капитал» | 3.97 |

| «Социум» | 3.86 |

| «Альянс» | 3.75 |

| «Ростех» | 3.03 |

| «ПРОФЕССИОНАЛЬНЫЙ» | 2.94 |

| «Большой» | 2.62 |

| «Магнит» | 2.16 |

| «САФМАР» | 1.16 |

Все рейтинги в России разрабатываются при учете информации, публикуемой организациями. Соответственно с данными НПФ, предыдущий год оказался весьма благоприятен для этих организаций. Общее количество накоплений увеличилось на 3.11 процента, дойдя до отметки в 3.3 триллиона рублей.

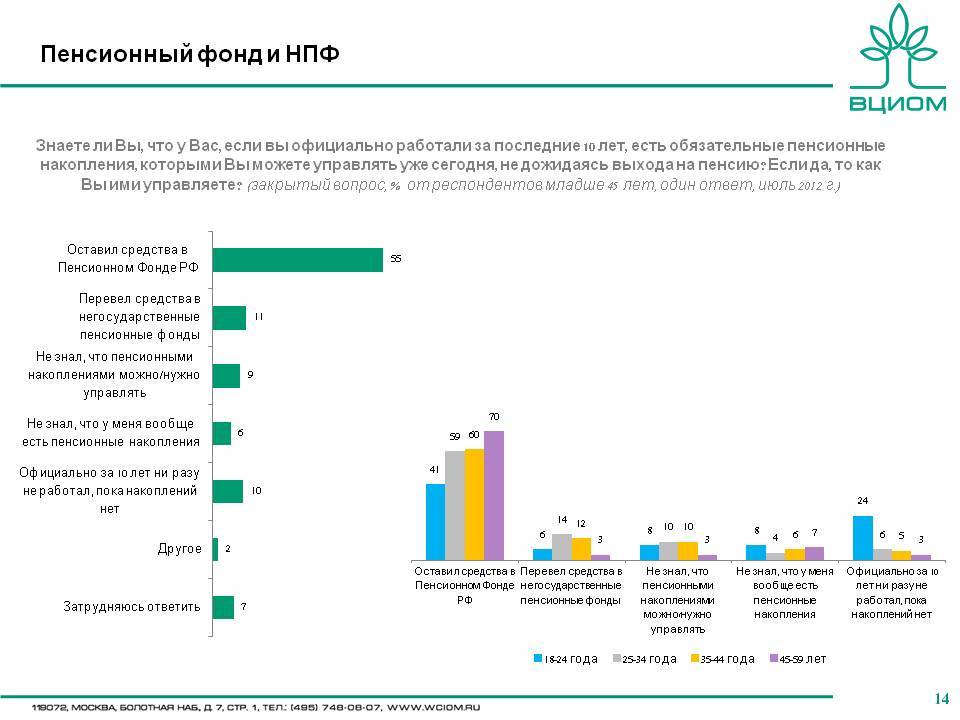

Отличие государственного от негосударственного фонда?

Принципы работы обеих категорий пенсионных фондов в основном идентичны. В обоих случаях страхователь переводит установленную сумму взносов для пополнения лицевого счета, который имеется у каждого гражданина.

Однако имеются для обоих видов фондов отличия законодательного и правового характера. Государственная структура полностью зависит от принятых на правительственном уровне решений и также полноценно контролируется федеральными органами. В то же время контроль за работой фондов негосударственного формата осуществляется лишь частично.

При этом в некоторых вопросах НПФ имеют большую свободу в отношении принятия решений.

Для застрахованных лиц значение имеют несколько критериев, составляющих список, определяющий, что лучше — государственный пенсионный фонд или негосударственный. Вот в чем выражаются отличия, играющие ключевую роль в выборе пенсионного фонда:

- Стабильность работы самого учреждения;

- Надежность в отношении пенсионных выплат;

- Возможности инвестирования в доходные инструменты;

- Рентабельность вносимых пенсионных взносов и величина пенсионных выплат;

- И, безусловно, важным является факт наличия гарантий фонда перед своими застрахованными лицами и страхователями.

В то же время и страхователей могут интересовать некоторые вопросы, касающиеся того, что лучше предпочесть — государственный или негосударственный фонд пенсионного страхования. Интерес страхователей лежит, прежде всего, в области полномочий, предоставленных разным категориями фондов. Это вызвано тем, что фонды пенсионного страхования, выступающие в роли страховщиков, имеют определенные права и даже обязанности в отношении проведения проверок страхователей, регулярности и прозрачности поступления страховых взносов, состояния финансовой документации по выплате взносов. Такие процедуры не доставляют огромного восторга работодателям, и потому им удобнее было бы сотрудничать с максимально лояльными структурами.

Выбор сделан: как перевести пенсионные накопления в НПФ?

Если вопрос о деятельности НПФ (какой выбрать для перевода НЧ пенсии), уже решен, то у работников возникает еще одна проблема: как перевести пенсию в негосударственный фонд?

Для того чтобы заключить договор ОПС с НПФ, необходимо обратиться в офис негосударственной организации по месту регистрации. Из документов с собой нужен только паспорт и СНИЛС. После оформления документации клиенту на руки выдается копия договора, подтверждающего желание перевести пенсионные накопления из ПФ РФ в НПФ.

Но для окончательного перевода НЧП в другой фонд нужно подтверждение в Пенсионном фонде РФ. Это можно сделать несколькими способами:

- При личном визите в ПФ России, заполнив анкету-заявление с согласием о переводе.

- Подтвердив по телефону, указанному в договоре ОПС (или при «обратной связи» от специалиста контактного центра НПФ).

- Отправив согласие по электронной почте или в виде SMS-сообщения.

В 2020 году 25% негосударственных фондов (например, НПФ «Сбербанка») предлагают подтвердить согласие о переводе НЧП «не выходя из офиса»: при оформлении ОПС клиенту в течение 2-5 минут приходит SMS-сообщение с кодом, который нужно сообщить менеджеру. Сотрудник вносит код в программу — и заявление автоматически отсылается в ПФР. Повторного подтверждения и личного визита в Пенсионный фонд России не требуется.

Плюсы и минусы государственного пенсионного фонда

Рассматривая положительные и отрицательные стороны деятельности ПФР, специалисты отделываются парой предложений, говоря о плюсах фонда, и одним – о минусах.

Приводим их дословно:

- достоинством государственного фонда является надежность – полностью отсутствуют риски потерять накопления;

- регулярная индексация, привязанная к инфляции.

К недостаткам относят низкую доходность хранящихся в ПФР средств.

Если говорить о плюсах, то они изложены точно и даже при большом желании больше не найти. А вот с минусами нужно разбираться.

1. Говоря о низкой доходности, работники социальных служб или лукавят, или вообще не понимают, о чем идет речь. Ведь уровень доходности отложенных в ПФР средств никак не влияет на пенсию жителей страны. В нормативных документах нет ни одного слова, привязывающего размер пенсионных выплат к прибыли ПФ, прокручивающего деньги населения через ВЭБ.РФ.

Доходность влияет только на количество сотрудников фонда, их зарплаты и здания-дворцы. Судя по тому, что наблюдается на местах – с получением прибыли все нормально: огромный штат, большие зарплаты, здания лучше газпромовских.

2. Во всех развитых странах пенсионные накопления принадлежат вкладчику. Он их имеет право завещать или полностью вывести в любое время. Суммы там немаленькие. Например, в США рабочий, не белый воротничок, а именно трудяга, при выходе на пенсию имеет на счету пенсионного фонда около 750,0-1500,0 тыс. долларов США, что позволяет раскатывать по всему миру без забот или обеспечить финансово свою семью после смерти.

Различие в пенсионном обеспечении наглядно показывает такой курьезный случай из юридической практики США. Вдова полковника ВМФ получала за мужа большУю, даже по меркам американцев, пенсию. В 80-тилетнем возрасте ей захотелось выйти замуж за 40-летнего нелегального иммигранта-украинца. Брак был зарегистрирован. Через 5 лет женщина умирает. Пенсию за погибшего полковника, после судебных разбирательств, правительство Соединенных Штатов было вынуждено выплачивать вдовцу.

В России такое возможно? Здесь даже прямые наследники не могут получить из государственного фонда оставшуюся часть пенсионных накоплений. Вот и все отличие. Это минус и притом жирный.

3. Информация о деятельности фонда полностью закрыта. Узнать, куда и на каких условиях вложены деньги фонда, не получится ни при каких обстоятельствах.

4. Нельзя получить данные и о состоянии лицевого счета пенсионера. Информацию выдают только при переводе средств в негосударственный фонд. Здесь даже объяснять ничего не нужно. Ведь, зная суммы, подтвержденные выпиской из фонда, наследники могут пытаться через суд получить невыплаченную часть пенсионных накоплений. А так — нет бумаги, нет дела.

5. Огромный штат фонда никак не соответствует качеству обслуживания. Даже создается впечатление, что чем больше сотрудников, тем сложнее добиться своего.

6. Отсутствие официального договора между фондом и клиентом ставит последнего в бесправное положение.

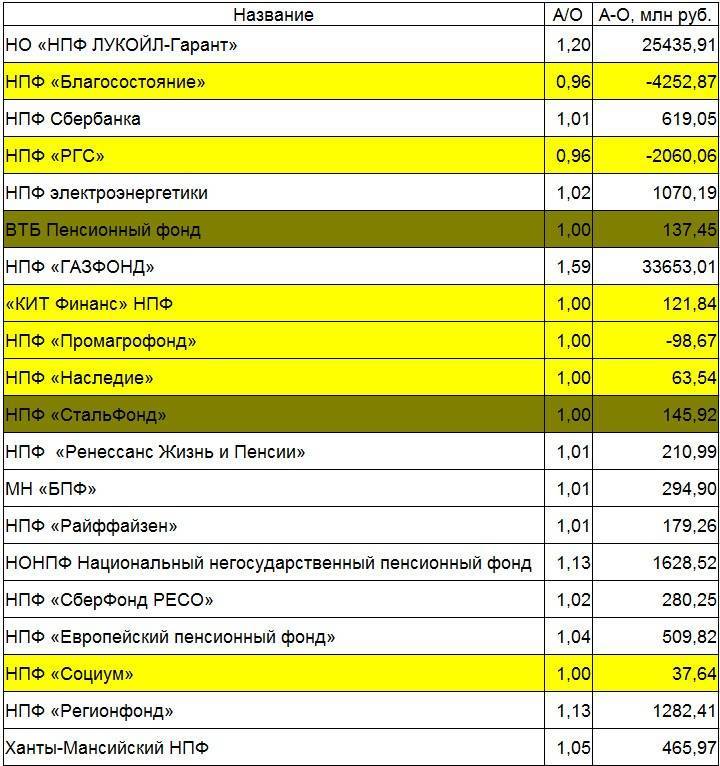

Рейтинг негосударственных пенсионных фондов

Найти надежный НПФ не просто, ведь подобных компаний, предоставляющих также услуги пенсионного страхования, сегодня очень много, за счет чего выбор затрудняется.

Организации предлагают уникальные услуги, имеют огромную клиентскую базу, а отзывы говорят, что их услуги предоставляются на должном уровне, но как выбрать НПФ для накопительной части пенсии — непонятно. Для того чтобы вам было легче выбирать, мы составили свой специальный рейтинг:

- АО «НПФ ГАЗФОНД пенсионные накопления». Доходность 13.16%

- АО «Ханты-Мансийский НПФ». Доходность 9.47%

- НПФ «Волга-Капитал». Доходность 13.69%

- «Доверие». Доходность 8.3%

- Европейский пенсионный фонд. Доходность 8%

Как стать клиентом НПФ

Чтобы стать клиентом НПФ, необходимо заключить договор с такой организацией. Предварительно будущий клиент выбирает схему выплат, а также внесения взносов на свой счет. Необходимо учесть и другие нюансы:

- Условия расторжения договора и внесения в него изменений.

- Порядок выплаты государственной пенсии.

- Тип выплат после достижения пенсионного возраста.

- Периодичностью внесения средств.

Для вкладчика может быть открыт именной или солидарный счет. Первый предназначен для граждан, самостоятельно заключивших договор, второй открывается при заключении договора работодателем.

При достижении пенсионного возраста вкладчик может получить всю сумму сразу либо в виде ежемесячных выплат. Расторгнуть договор можно в любой момент, но здесь нужно изучить условия конкретного фонда. Менять управляющую компанию можно не чаще одного раза в год.

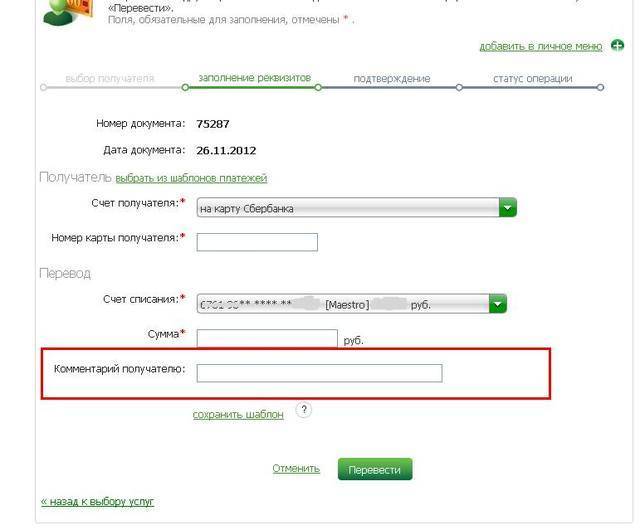

Проконтролировать размер своих накоплений можно через личный кабинет, такой сервис есть на сайтах большинства пенсионных фондов.

Предварительно нужно пройти процедуру регистрации, предоставить некоторые персональные данные и дать согласие на их обработку. Получить консультацию можно и у работников фонда по телефону либо посетив представительство лично.

Какой НПФ лучше?

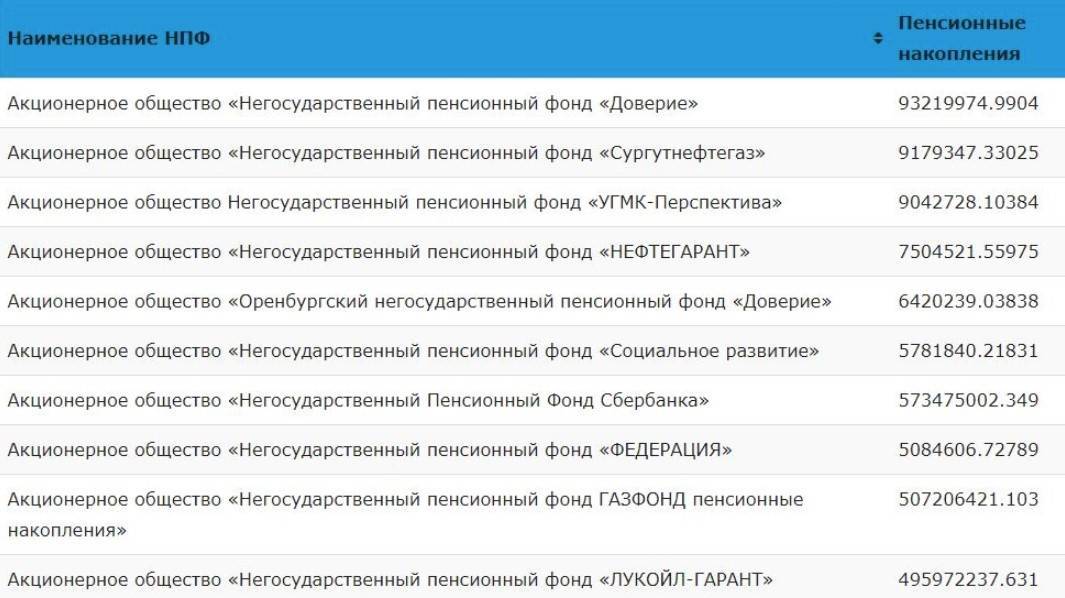

Чаще всего граждане отдают предпочтение НПФ, однако сразу же возникает вопрос – какому фонду доверить свои накопления. В первую очередь стоит проанализировать показатели НПФ по параметрам первой части данного материала. А только потом гражданин должен оценить рейтинг самых крупных и стабильных фондов, к которым относят:

- Лукойл – Гарант.

- Благосостояние.

- Сбербанк.

- Газфонд.

Данные фонды лидируют по базовым характеристикам, а именно: доходность; надежность; период трудовой деятельности.

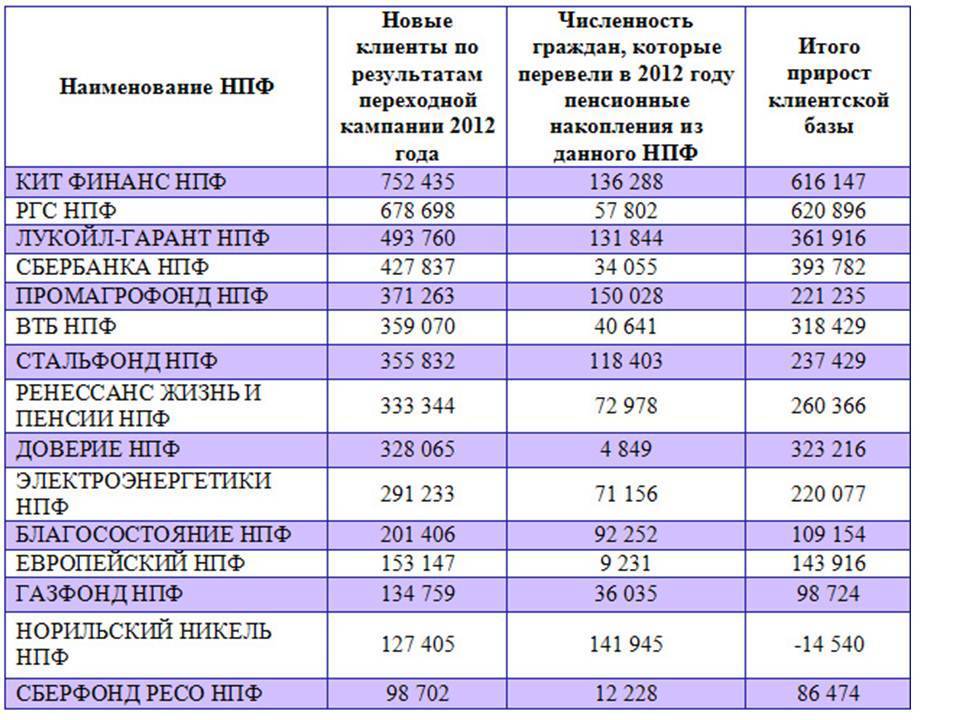

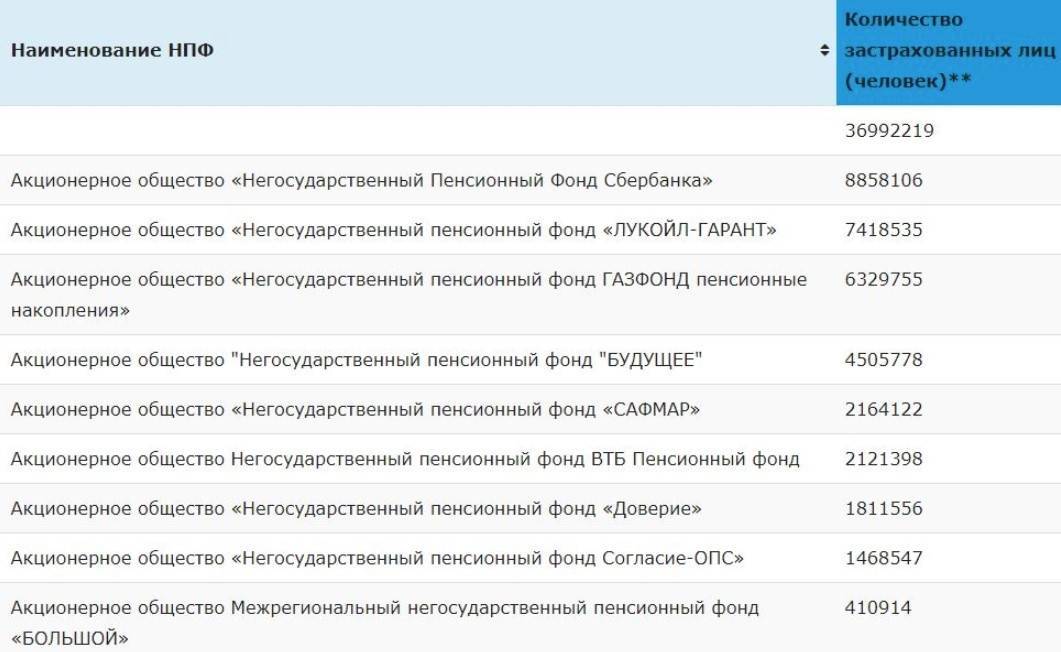

Однако стоит выделить и другие характеристики, которые оказывают непосредственное влияние на работу НПФ. Например, по количеству клиентов лидирующие позиции занимают такие НПФ, как: Лукойл – Гарант, Сбербанк, Росгосстрах. По объему накоплений лидируют Будущее, Сбербанк, Доверие.

Однако стоит выделить и другие характеристики, которые оказывают непосредственное влияние на работу НПФ. Например, по количеству клиентов лидирующие позиции занимают такие НПФ, как: Лукойл – Гарант, Сбербанк, Росгосстрах. По объему накоплений лидируют Будущее, Сбербанк, Доверие.

Следовательно, каждый НПФ имеет собственные характеристики, которые стоит оценивать в комплексе.

В 2017 продолжается заморозка накопительной части. Но, несмотря на данный факт, многие граждане продолжают выбирать НПФ или ПФР для сохранности средств. Однако не все застрахованные лица понимают суть работы государственных и негосударственных фондов, поэтому задача данного материала – это рассказать о плюсах и минусах каждой из структур, чтобы гражданин смог сделать правильный и осознанный выбор.

На какие критерии обращать внимание при выборе НПФ?

Существует несколько критериев определения хорошего НПФ. Анализируя выбранную компанию по ним, каждый гражданин сможет найти выгодный, а главное безопасный вариант вложения своей накопительной части будущего пенсионного обеспечения.

Список показателей выглядит следующим образом:

- «возраст» управляющей компании;

- вхождение в состав участником гарантированной системы страхования;

- состав акционеров;

- предлагаемая доходность;

- объем клиентуры;

- доступность по месту жительства;

- позиция в рейтинге;

- учредительной информации.

Возраст

С «возрастом» компании все просто. Чем дольше организации существует на рынке, тем больше к ней доверия. Однако этот показатель не всегда актуален. Условная компания, появившаяся в 2010 году, может быть гораздо лучше, чем НПФ с 30-летним стажем.

Важно понимать, что возраст НПФ – это не основной показатель выбора компании. Конечно, если организация, появившаяся полтора года, назад предлагает 15% гарантированной доходности, то доверять ей нельзя

Но организации с 10-летним и больше стажем работы следует классифицировать по другим критериям.

Гарантированная система страхования

Выбирая организацию для размещения накопительной части будущего пенсионного обеспечения, следует обращать внимание исключительно на те НПФ, которые являются участники гарантированной системы страхования. Это федеральная система, работающие аналогично принципу агентства страхования вкладов: в случае неудачного вложения денежных средств сбережений или при банкротстве граждане, которые разместили свои деньги в НПФ-участнике системы, получает возмещение от государства.

Это федеральная система, работающие аналогично принципу агентства страхования вкладов: в случае неудачного вложения денежных средств сбережений или при банкротстве граждане, которые разместили свои деньги в НПФ-участнике системы, получает возмещение от государства.

Состав акционеров

Различные управляющие компании специализируются на различных вложениях. Выбирая НПФ, предпочтительнее переводить накопления в фонды, работающие с крупными:

- предприятиями промышленной направленности;

- энергетическими организации;

- предприятиям, добывающими топливо или полезные ископаемые;

- банковскими учреждения, которые постоянно работают с крупными кредиторами и т.д.

НПФ, вкладывающие в небольшие частные компании вызывают меньше доверия, так как эти небольшие предприятия не имеют стабильного дохода в долгосрочной перспективе.

Доходность

С одной стороны, может показаться, что чем выше доходность НПФ, тем он приоритетнее для гражданина. Однако это не так. В рекламных объявлениях и в красочных презентациях сотрудники НПФ могут обещать 20%, 25%, 30% и более ежегодной доходности. Однако в ходе таких заявлений они нигде не сообщают о сопутствующих рисках.

Оптимальным вариантом является отметка в 10%. Максимум, который ни при каких обстоятельствах нельзя пересекать – это 15%. Однако это значение уже сопряжено с риском потери денежных средств в долгосрочной перспективе.

Объем клиентуры

Главный показатель успешности негосударственного пенсионного фонда – это количество граждан, которые уже воспользовались услугами компании. Если организация добросовестно выполняет свои задачи, то найти информацию о количестве ее клиентов будет несложно.

Если же путем недолго поиска информации не удается найти сведения о числе граждан, заключивших договор обслуживания с рассматриваемым НПФ, то пользоваться услугам этой организации крайне не рекомендуется.

Открытость информации

Негосударственный пенсионный фонд, который действительно оказывает качественные услуги населению, и при этом работает полностью в соответствии с действующим законодательством, никогда не будет пытаться скрыть информацию о:

- номерах и сроках действия лицензий;

- реквизитах свидетельства о включении организации в систему страхования;

- ежегодной отчетности;

- структуре совершаемых инвестиций и т.д.

Если какую-либо важную для размещения накопительной пенсии информации не удается быстро найти, то скорее всего выбранный НПФ представляет собой сомнительную организацию, услугами которой пользоваться явно не стоит.

Рейтинг

Ежегодно доверенные экономические издания составляют рейтинги качества работы НПФ. Позиции в рейтинге могут оцениваться как по какому-либо одному показателю или по соотношении пары параметров, так и по общему анализу. Выбирая НПФ из первой десятки популярного рейтинга, ошибиться с размещением накоплений не удастся физически.

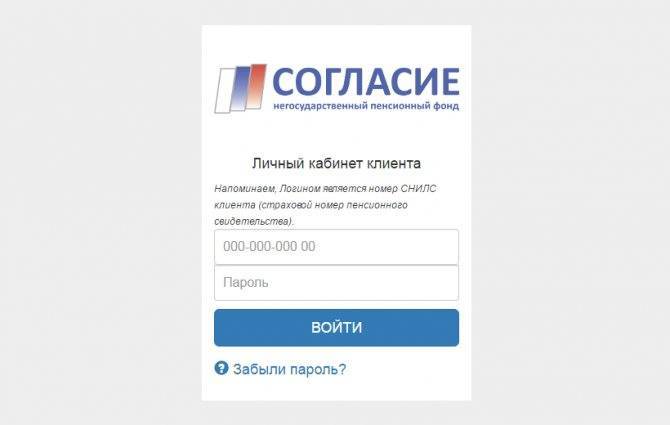

Как создать личный кабинет онлайн

Зарегистрироваться в системе имеют право лишь клиенты НПФ. Потребуется для этого указать номер СНИЛС вместо логина, а пароль берётся из карты, которую выдают в момент заключения контракта. Затем клиенту предложат заполнить анкету специального образца, и указать в ней личные данные и показать сканы-копии документов. После чего вся представленная информация обрабатывается сотрудником, и предоставляется доступ в личный кабинет НПФ «Согласие». Данная процедура занимает не более 10 суток.

17 апреля 2021 года усовершенствовал личный кабинет. Изменили не только интерфейс и дизайн, но безопасность данных и функционал.

Одной из главных нововведении стала возможность в режиме реального времени отслеживать всю сумму пенсионных накоплений. При желании предлагается даже отправить заявку, чтобы получить оригинал выписки по счёту со всеми отметками.

В случае утере пароля предлагается его восстановив отправив все указанные документы фонду на электронную почту В заявке нужно указать способ получить новый пароль: по почте или в виде сообщения на смартфон. Заявления, форма анкеты и восстановление данных осуществляется, если кликнуть на «Забыли пароль?» при авторизации в ЛК.

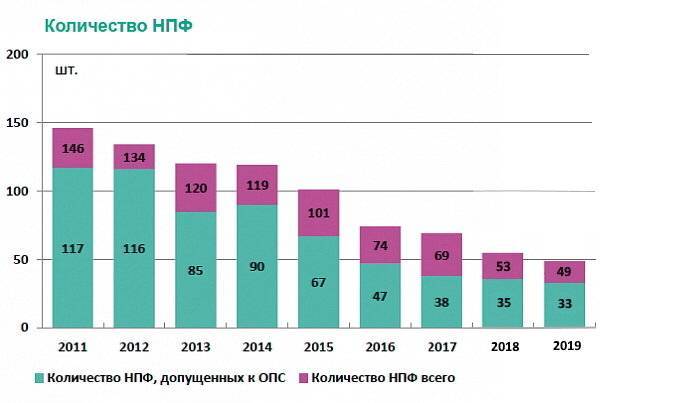

Остаются сильнейшие

Ежегодно Банк России обновляет список некоммерческих пенсионных фондов, которые могут заслужить доверие населения. Из него выбывают компании, лишенные лицензии, а на последних позициях оказываются самые слабые игроки рынка.

Данные статистики выглядят так:

- с 1997 года количество НПФ с 252 сократилось до 53;

- 36 из действующих компаний участвуют в системе гарантирования вкладов, 17 – нет;

- всего в негосударственных структурах размещено пенсионных накоплений на сумму более 4 трлн.рублей.

Рынок негосударственного пенсионного обеспечения динамично развивается, при этом закономерно, что остаются на нем самые сильные, а слабые либо уходят, либо объединяются.

На заметку! По оценке Национального рейтингового агентства через 2-3 года на рынке останется не более 30 негосударственных пенсионных фондов.

В тройку фондов, которые, так или иначе, фигурируют во всех авторитетных топах, входят:

- Сбербанк;

- Газфонд;

- ВТБ пенсионный фонд.

По словам первого заместителя председателя Центробанка России Сергея Швецова, негосударственный пенсионный рынок тщательно контролируется путем:

- «жесткого отсева» через систему гарантирования пенсионных накоплений;

- неустанного мониторинга стратегий инвестирования, которые выбирает тот или иной фонд;

- проведения стресс-тестов по выполнению обязательств перед вкладчиками;

- отслеживания рейтинговых показателей;

- контроля за качеством происхождения капиталов фонда.

Это позволяет Центробанку гарантировать, что на рынке остались не те, кто хочет «схватить деньги и убежать», а кто настроен на «нормальное ведение бизнеса», – пояснил Швецов.

Самые надежные

Критерий надежности оценивает, насколько стабильна та или иная компания. На первых местах рейтинга НПФ 2021 – те, кому не страшны финансовые катаклизмы как государственного, так и мирового масштаба. Вложения в них застрахованы и обеспечены финансово. На последних строчках располагаются фонды с неустойчивым положением и высокими рисками к банкротству.

Итак, как выглядит рейтинг НПФ России 2021 по надежности?

| Название | Активы (в млн.руб.) |

| 1.Сбербанк | 662 |

| 2.Открытие | 587 |

| 3.Газфонд пенсионные накопления | 585 |

| 4.Газфонд | 505 |

| 5.Благосостояние | 428 |

| 6.Сафмар | 272 |

| 7.Будущее | 261 |

| 8.ВТБ пенсионный фонд | 252 |

| 9.Эволюция | 215 |

| 10.Траснефть | 108 |

Общий капитал пяти лидеров рейтинга надежности НПФ 2021 по данным Центробанка составляет 1/2 от суммы капитала всех игроков рынка. Который год подряд лидирует «дочка» крупнейшего банка страны, при этом объемы накоплений в НПФ «Сбербанк» за год выросли более чем на 59%.

Неожиданностью стал мощный прирост накоплений «Самфара», который вырвался на 6 строчку топа и увеличил количество клиентов за год в 10 раз. Причиной прорыва стала консолидация ПФ группы «Бин».

На заметку! Кроме надежности, следует проверить, входит ли фонд в систему гарантирования прав застрахованных лиц АСВ. В случае форс-мажоров вместо них накопления гражданам возвращает государство.

Самые доходные

Доходность фонда – это то, насколько компания увеличила пенсионные накопления. Заранее просчитать размер процента вложений невозможно, однако стабильные НПФ часто уже при заключении договора озвучивают ожидаемые прибыли или, по крайней мере, демонстрируют показатели прошлых лет. Рейтинг доходности НПФ 2021 поможет выбрать компанию, которая заработала для своих клиентов в текущем году максимальные суммы.

Какие НПФ вошли в рейтинг 2021 лучших фондов по доходности?

| Название | Доходность (% годовых) |

| 1. Профессиональный | 13,73 |

| 2.Гефест | 13,03 |

| 3.Альянс | 11,81 |

| 4. Согласие | 11,74 |

| 5.АПК-фонд | 11,53 |

| 6.Первый промышленный альянс | 11,12 |

| 7.Сбербанк | 10,93 |

| 8.Традиция | 10,91 |

| 9.Эволюция | 10,91 |

| 10.Волга-Капитал | 10,78 |

Список НПФ по рейтингу доходности 2021 демонстрирует, что не всегда «крупнейший» становится синонимом «финансово успешный». Так, больше всех клиентов порадовал негосударственный пенстонный фонд «Профессиональный», тогда как лидер топа надежности Сбербанк в пятерку не вошел.

Сравнение: НПФ и ПФР

Чтобы принять правильное решение в пользу фонда (НПФ или ПФР), важно провести сравнительный анализ положительной и отрицательной информации. И начнем с плюсов НПФ:

- Более высокий процент, нежели в ПФР.

- Возможность наследования конкретным лицам.

- Наличие документа (договор по ОПС).

- Пенсионные активы граждан вкладываются только в перспективные, но при этом безопасные инвестиции.

- Отсутствие налогообложения при переходе из одного НПФ в другой.

- Ни один сотрудник НПФ не сможет снять накопления клиента.

- Один раз в пять лет (либо 1 раз в год) застрахованное лицо вправе менять НПФ.

- Выполнение функций происходит строго по законодательству, в том числе ведение отчетности.

- В случае ликвидации НПФ, накопления не сгорают, а возвращаются в ПФР. В данном случае гражданин может потерять только проценты.

- Прозрачность – каждый клиент НПФ может в онлайн-режиме следить за ростом собственных накоплений.

Ну а теперь разберем базовые недостатки при сотрудничестве с НПФ:

- потеря процентов при банкротстве компании;

- отзыв лицензии производится по усмотрению государства;

- используется только валюта РФ;

- при получении пенсионных выплат взимается налог с дохода инвестиций;

- нестабильная доходность.

Далее выделим положительные особенности ПФР:

- Надежность.

- Доверие со стороны клиентов.

- Стабильность показателей доходности и работы в целом.

- Ответственность государства перед клиентами.

- Финансовые гарантии.

- ПФР не может потерять лицензию.

Недостатки ПФР:

- низкий уровень доходности;

- ограничения в сфере инвестирования;

- отсутствие договора ОПС;

- наследование производится в порядке очереди.

Какой НПФ выбрать: основные критерии

Возраст НПФ и основные показатели

В первую очередь смотрим на дату создания фонда. Наш выбор — фонды, созданные до пенсионной реформы 2002-го года, а в идеале — до 1998-го года. Если фонд был создан, допустим, в 1994-м году и до сих пор ведёт свою деятельность, это уже показатель надёжности, поскольку данному НПФ удалось пережить, как минимум 2 финансовых кризиса (98-й и 8-й годы)

Также обращаем внимание на основные показатели пенсионного фонда: объёмы пенсионных накоплений и резервов, количество клиентов, в т.ч

уже получающих пенсию — чем эти цифры больше, тем лучше.Информация о дате создания и основных показателях деятельности указана на странице каждого НПФ на нашем сайте (пример), также эти данные должны быть прописаны в официальных документах фонда.

Учредители

Не менее важно знать, кто является учредителем фонда

Если это частное лицо, небольшой банк или группа мелких компаний — такой вариант отметаем сразу. Наиболее надёжными являются фонды, в учредителях которых числятся крупные представители реального сектора экономики, занимающиеся добычей и транспортировкой газа, нефти, полезных ископаемых, а также крупные металлургические, электроэнергетические и проч

предприятия. Пример: Лукойл, Газнефть, РЖД, очень крупные банки (Сбербанк, ВТБ).Информация об учредителях в обязательном порядке должна быть указана на официальном сайте выбранного НПФ и в его нормативных документах.

Доходность

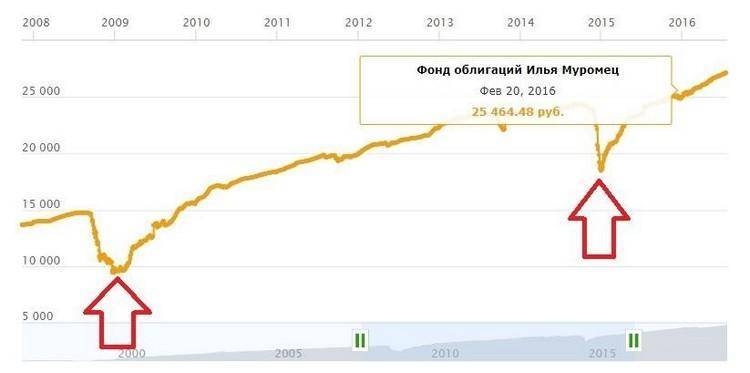

Если в надёжности фонда можно более-менее убедиться по вышеописанным параметрам, то с доходностью всё значительно сложнее. Дело в том, что существуют две доходности:

по данным ФСФР (Федеральная Служба по Финансовым рынкам — основной контролирующий орган НПФ)

по данным самого НПФ

Значения, предоставляемые двумя этими источниками могут различаться. В надёжных фондах реальная доходность, т.е. зачисляемая на счета клиентов, обычно на 0-3% меньше, чем официальная доходность от инвестирования средств пенсионных накоплений или резервов, данные о которой публикуются на сайте ФСФР. Если зачисляемая на счета доходность наоборот выше, то это чаще всего просто красивые цифры.

Кроме того, обратите внимание на показатели доходности по отношению к количеству клиентов: 10% годовых при 800 тысячах клиентов показательнее, чем 30% годовых при 120 клиентах. Следует также смотреть не только на доходность за предыдущий год, а на совокупную (накопленную) доходность за средне- и долгосрочный периоды.

Информацию о доходности вы можете найти на странице определённого НПФ в каталоге Npfrate.ru, а также на официальном веб-сайте фонда. Данные ФСФР доступны здесь, но там указаны только денежные суммы, а не процентные их изменения.

Так какой НПФ лучше выбрать?

Подведём итог, каким должен быт идеальный кандидат на должность надёжного НПФ:

Остались вопросы или есть что рассказать по теме выбора НПФ? Форма для комментариев ниже, давайте обсуждать вместе!

Вам помогла эта статья? Будем благодарны за оценку:

Нравится +1 Не нравится -0Вы уже голосовали

Где моя пенсия

Наверняка не все могут вспомнить, куда переводили свою накопительную часть трудовой пенсии. Раньше работающие граждане получали письма, в которых была указана сумма отчислений, там же было указано, где именно хранятся ваши инвестиции.

Если вы не помните, где ваши средства, можете проверить это несколькими способами:

- на портале Госуслуги;

- в Пенсионном фонде;

- в бухгалтерии по месту работы;

Подведем итог, государственный ПФ – это надежно, но экономически невыгодно, а НПФ – выгодно, но стабильность любой, даже самой крупной компании можно поставить под сомнение. Тем не менее, большинство граждан нашей страны перевели накопительную часть своей трудовой пенсии именно в НПФ, и в принципе – это правильное решение, только в том случае, если вы правильно проанализируете все предложения и сможете выбрать более стабильную организацию, для этого желательно просмотреть рейтинги за несколько прошедших лет.

Какой лучше выбрать пенсионный фонд: государственный или негосударственный? Споры об этом не утихают вот уже который год. Защитники государственного апеллируют к надежности такой структуры, а любители выгоды предлагают работать с частниками. Понять, что подходит именно себе, не всегда легко. Какой пенсионный фонд выбрать? Рейтинги надежности частных компаний, ежегодно публикуемый ведущими статистическими изданиями, позволяют сориентироваться в этом вопросе. Не будет лишним и ознакомиться с мнениями профессиональных инвесторов.