Как предоставить через Интернет?

Для предоставления 3-НДФЛ в ИФНС не обязательно идти в налоговую службу и напрямую взаимодействовать с ее сотрудниками, как и полагаться на Почту России. Подать декларацию возможно через телекоммуникационные связи, притом что это значительно сократит время и снизит риск допущения технических ошибок. Если подготовить все необходимые документы заблаговременно, то на отправку через Интернет декларации уйдет не более 15 минут.

Есть два вариант подачи декларации в электронном виде:

- через сайт Госуслуг;

- через сайт ФНС.

Как направить онлайн через Госуслуги?

Пошаговая инструкция, как подать 3-НДФЛ через портал государственных услуг:

- Зайдите на сайт www.gosuslugi.ru и авторизуйтесь.

- На главной странице сайта перейдите в раздел «Услуги». Затем выберите «Налоги и финансы».

- Пролистайте вниз открывшуюся страницу и найдите блок «Налоговая декларация». Щелкните на стрелочку, и появится поле «Прием налоговых деклараций (расчетов)».

- Далее в графе «Электронные услуги» выберите «Прием налоговых деклараций физических лиц (3-НДФЛ)».

- Кликните по кнопке «Получить услугу» и сформируйте декларацию (прикрепите готовую).

- Теперь необходимо отправить файл в ФНС, однако перед этим потребуется подписать документ цифровой подписью.

Через сайт ФНС

Подать 3-НДФЛ можно через сайт ФНС в своем личном кабинете.

- Войдите в личный кабинет. СПРАВКА: Логином является ИНН налогоплательщика, а пароль вы придумывали сами, после получения первичного пароля от налоговой или МФЦ.

- Перейдите по вкладке «Жизненные ситуации».

- В открывшемся окне выберите «Подать декларацию 3-НДФЛ».

- На открывшейся странице необходимо выбрать способ подачи 3-НДФЛ на машину.

- Выберите год, за который вы предоставляете 3-НДФЛ.

- Затем нажмите «Выбрать файл» и прикрепите сформированный документ и иные документы, которые направляете для вычета. Размер файлов не должен превышать 20 МБ.

- В этом же окне необходимо ввести пароль к сертификату электронной подписи. Если у вас нет электронной подписи или она устарела, получите ее (система сайта вам подскажет, как это сделать).

- После этого нажмите «Подтвердить и отправить». 9. Дождитесь завершения отправки 3-НДФЛ.

Порядок предоставления декларации, если продавец владеет машиной менее 3 лет

Если гражданин налогоплательщик продал свой личный авто, который пребывал в его собственности на протяжении периода, не превышающего 3 (трех) лет, ему необходимо будет обратиться в ФНС с декларацией 3-НДФЛ о вырученном доходе. Выполнить данную процедуру потребуется в том году, который следует за годом осуществления продажи.

Если продавец обладал реализованным автомобилем менее трех календарных лет, ему понадобится задекларировать соответствующий доход – оформить отчетность 3-НДФЛ и направить её в местный офис налогового ведомства.

При этом к данной декларации обязательно прилагается комплект необходимых документов, перечень которых устанавливается нормами актуального законодательства.

Передача соответствующей документации в местный офис налогового органа может осуществляться как на бумажных носителях, так и в формате электронных документов.

Человек вправе самостоятельно выбрать подходящий, удобный способ передачи пакета документов:

- На бумажных носителях документация может передаваться путем личного визита физлица в локальный офис ФНС. Помимо этого, есть возможность передачи всех бумаг через представителя, официально действующего по нотариальной доверенности. Еще один доступный вариант – отправка бумажной документации по почте (высылается ценное письмо, содержащее перечень вложений).

- Если физлицом используется электронный формат отчетной документации, её можно направить через интернет – с помощью веб-портала госуслуг или онлайн-кабинета гражданина на веб-ресурсе фискального ведомства (ФНС).

- Альтернативная опция – составление 3-НДФЛ посредством особой компьютерной программы, бесплатно предоставляемой органами ФНС. Такая программа свободно скачивается с онлайн-ресурса налоговой службы.

Что касается сроков передачи налоговой декларации 3-НДФЛ и документальных приложений, относящихся к продаже физлицом автомобиля, то они подаются единым пакетом до завершения апреля месяца того года, который непосредственно следует за отчетным годом – годом продажи машины.

Иными словами, если транспортное средство продано физлицом в прошедшем 2018 году, соответствующая отчетность направляется гражданином до .

Просрочка обернется для гражданина-налогоплательщика штрафом (его актуальный размер – 1000 рублей).

Имущественный вычет по НДФЛ

Сумма налога, уплачиваемого физлицом с полученного дохода, вычисляется по стандартной ставке 13%. Если гражданин реализовал собственное авто стороннему субъекту, налогооблагаемым доходом от этой операции будет считаться конкретная денежная сумма, полученная от покупателя, то есть продажная стоимость машины, прописанная в соглашении купли-продажи.

Однако налогоплательщик в этой ситуации вправе сократить свои обязательства по НДФЛ, корректно воспользовавшись имущественным вычетом. Тринадцатипроцентная ставка НДФЛ будет применяться не ко всей выручке продавца авто, а только к разнице между суммой полученного дохода и величиной причитающегося вычета.

Соответствующим вычетом при продаже автомобиля может являться одна из двух величин:

- денежная сумма, составляющая максимум 250 000 рублей;

- документально подтвержденные затраты гражданина-продавца на покупку (приобретение) реализованного авто.

Гражданин налогоплательщик, обоснованно претендующий на применение данной льготы, самостоятельно выбирает подходящий вариант вычета (из двух перечисленных выше).

При этом он руководствуется размером понесенных затрат, фактической суммой реализационного дохода, а также наличием или отсутствием подтверждающей документации.

Это интересно: Приходит налог на проданную машину — что делать

Примеры как рассчитывается налог, если машина была менее 3 лет в собственности

Продан автомобиль (менее 3 лет в собственности), за сумму менее чем за 250 000 рублей. Декларация подается в обязательном порядке. Но без уплаты налога, поскольку 250 тыс. руб. это необлагаемая сумма (размер имущественного вычета).

Пример: Гражданка приобрела автомобиль в 2020 году за 500 000 руб, продала в 2021 году за 230 000 руб. (так как транспорт был в аварийном состоянии). Документы, подтверждающие приобретение и сумму продажи есть (договоры расписки). Продан автомобиль дешевле цены приобретения — дохода нет, налогооблагаемой базы нет.

Автомобиль продан дороже 250 тыс. руб. и дороже цены приобретения, документы есть. Налоговая база исчисляется от разницы цены покупки и цены последующей продажи.

Пример: Гражданин приобрел автомашину за 900 000 руб., через год продал ее за 1 150 000 руб. Сумма налога составит (1 150 000-900 000)*13%=32 500 руб.

Автомобиль менее 3 лет в собственности, продан дешевле, чем куплен, есть подтверждающие документы. Декларация подается, но поскольку дохода нет, платить налог не придется.

Пример: Человек приобрел автомобиль в 2019 году за 450 000 рублей, продал в 2021 году за 420 000 руб. Есть договор о покупке и документы на продажу. Налогооблагаемой базы нет (цена продажи ниже цены приобретения).

Продан автомобиль дороже 250 тыс. руб., но документов, доказывающих сумму приобретения нет. Декларация подается, налог уплачивается с суммы, превышающей 250 тыс. руб.

Пример 1: Приобретен автомобиль за 600 тыс. руб., продан за 500 тыс. Автомобиль продан дешевле, но поскольку документов на оплату при покупке нет, налог придется уплатить. Его сумма будет 32 500 руб. (500 тыс.р. — 250 тыс.р.)*13%.

Пример 2: Приобретен автомобиль в 2018 году за 350 000 руб., продан за 400 000 руб. в 2020 году. Если есть документы о покупке, то налог уплачиваться с разницы (400 000 — 350 000)*13%= 6 500 руб. Если документы об оплате при покупке отсутствуют, то сумма налога при продаже автомобиля составит (400 000 — 250 000)*13% = 19 500 руб.

Налоговый вычет в размере 250 тыс. руб. можно использовать 1 раз в год. Это следует учитывать при продаже нескольких автомобилей в одном году.

Пример 1: Гражданин продал 2 автомобиля в 2020 году, один за 120 тыс. руб., другой за 100 тыс. (оба менее 3 лет в собственности). Документов на приобретение нет. Поскольку 100 000+120 000 руб. = 220 000 руб. менее налогового вычета (250 000 руб.), декларация подается, но налог не начисляется и не уплачивается ни за один автомобиль.

Пример 2: Гражданин в 2019 году продал автомобиль за 350 тыс. руб, документов, подтверждающих сумму приобретения, нет. Он воспользовался налоговым вычетом 250 тыс. руб. в 2020 году, заплатив (350 -250)*13%= 13 000 руб. И в следующем 2021 году также продает автомобиль, менее 3 лет в собственности. Также можно рассчитывать на вычет в 250 тыс. руб.

Декларация сдается одна за весь объем продаж в налоговом году. То есть не на каждое транспортное средство по отдельности. Но доход и вычет/расходы учитывается отдельной строкой по каждому транспорту отдельно.

Пример: Автовладелец продает в 2020 году Вольво за 300 000 руб., которую он приобрел ранее за 200 000 руб. и Мерседес за 1 000 000 руб., купленный за 1 200 000 руб. По первому автомобилю можно воспользоваться имущественным вычетом и налог составит 6 500 руб. ((300 000 — 250 000)*13%), а по второму автомобилю налог равен «0», поскольку авто продано дешевле, чем было приобретено, дохода нет.

Если собственниками транспорта являются более одного человека, то вычет между ними распределяется пропорционально их долям в собственности.

Как комбинировать расходы и вычет

Если продается 1 машина, то комбинировать нельзя: либо только вычет, либо доходы минус расходы.

Когда в году были две продажи, то к одному автомобилю можно применить вычет, а к другому доходно-расходный расчет. Налогоплательщик сам решит, что для него выгоднее.

Новая форма 2019

Чтобы задекларировать поступления, вырученные от продажи личного авто за 2018 год, и корректно воспользоваться предусмотренным вычетом для законного уменьшения соответствующих обязательств по НДФЛ, физлицу следует отразить нужные сведения в 3-НДФЛ.

В настоящее время применяется обновленный шаблон данной декларации, регламентированный приказом фискального органа (ФНС) от 03.10.2018. Номер этого нормативного акта – ММВ-7-11/569@. Именно эта форма является актуальной.

Общее количество страниц 3-НДФЛ сократилось с двадцати до тринадцати. Надо отметить, что листы отчетной формы, обычно заполняемые продавцом автомобиля, претерпели некоторые изменения. Все это нужно учесть, поскольку сдавать можно только актуальный бланк, утвержденный вышеупомянутым приказом.

Что изменилось в новом бланке 3-НДФЛ в 2019 году?

Как правильно заполнить – инструкция по оформлению

Продавцу личного автомобиля потребуется заполнить, распечатать и предоставить не все тринадцать страниц отчетной формы 3-НДФЛ, а только лишь конкретные листы декларации в указанном порядке:

- первое приложение (фиксируются денежные поступления, вырученные физлицом от реализации собственного транспорта);

- шестое приложение (вычисляется сумма причитающегося вычета);

- второй раздел (вычисляются база налогообложения и НДФЛ-сумма);

- первый раздел (приводится обобщающая информация);

- титульная часть (сведения о физлице-налогоплательщике, отчетном периоде).

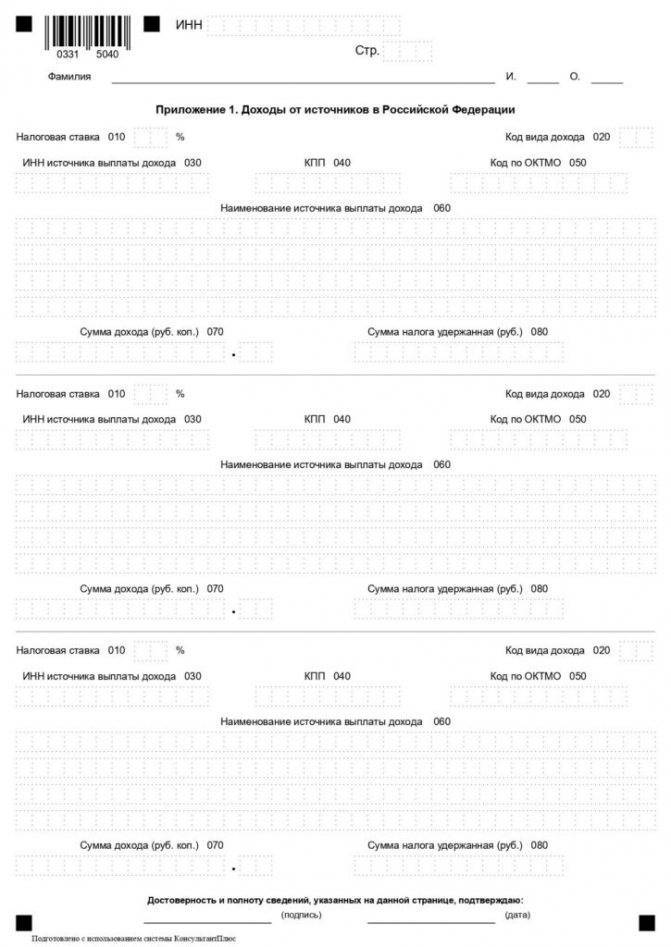

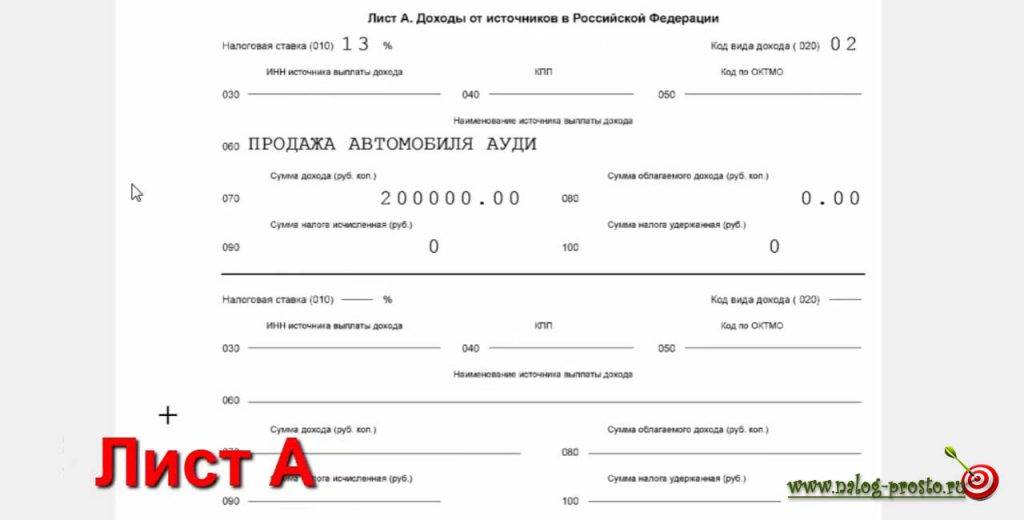

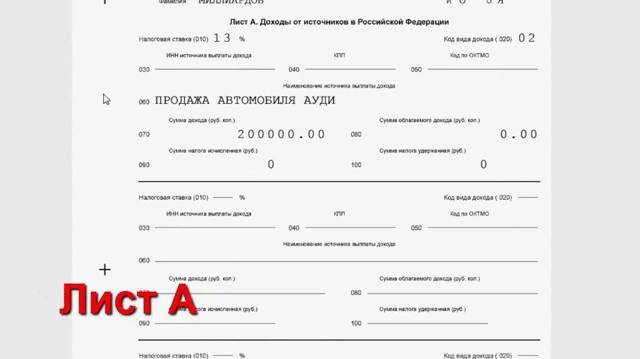

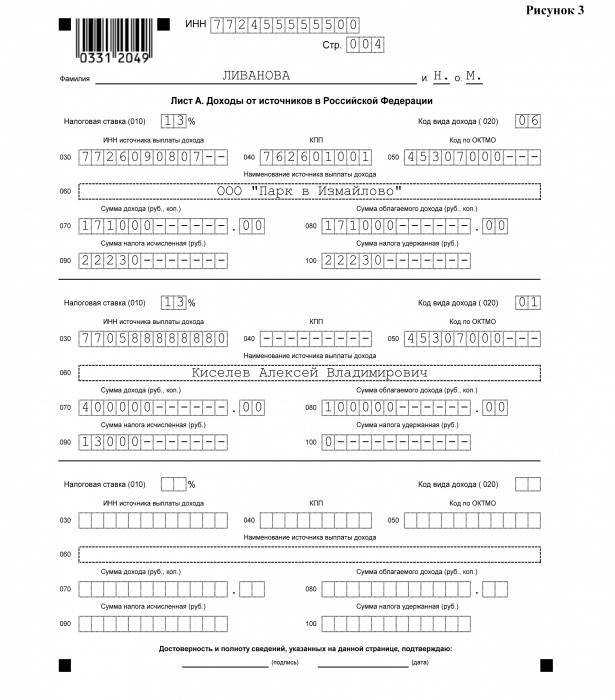

Первое приложение

В этой части отчетной формы отражаются суммы и источники декларируемых поступлений.

Если приобретателем автомобиля является физлицо, то именно этот гражданин – источник соответствующего дохода для продавца машины. При таких обстоятельствах заполняются следующие поля первого приложения:

- 010 – прописывается тринадцатипроцентная НДФЛ ставка;

- 020 – отражается кодировка разновидности декларируемого дохода (значение 03 – для поступлений от продажи автомобиля);

- с 030 по 050 – эти поля не используются, если покупатель авто – физлицо;

- 060 – здесь прописываются ФИО покупателя (источника декларируемых поступлений);

- 070 – здесь отражается фактический реализационный доход гражданина, соответствующий продажной стоимости авто из соглашения купли-продажи;

- 080 – не используется.

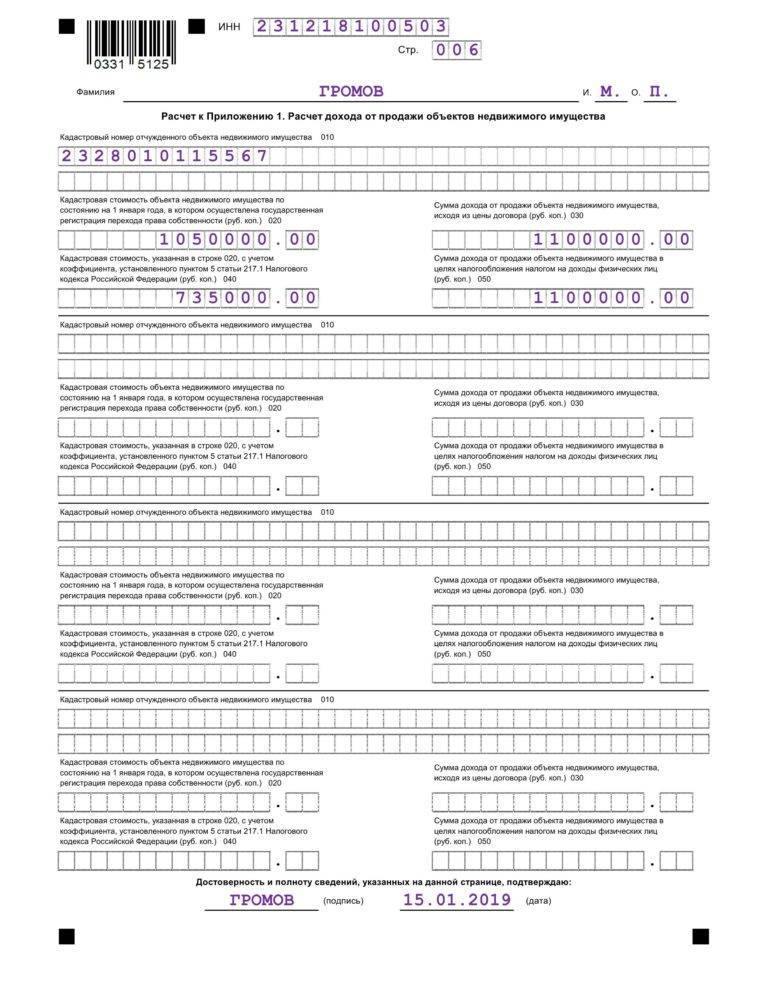

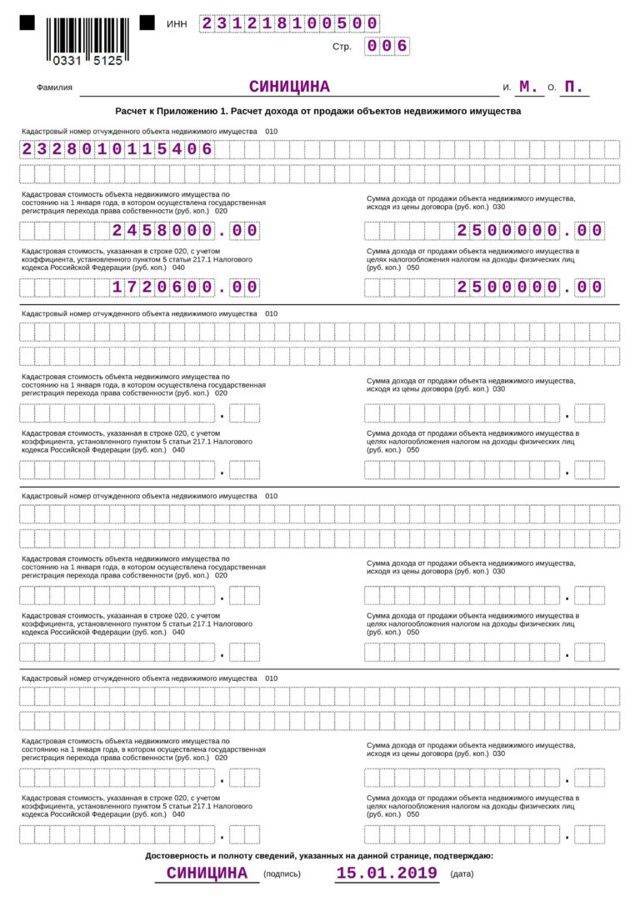

Пример заполнения первого приложения для продажи авто:

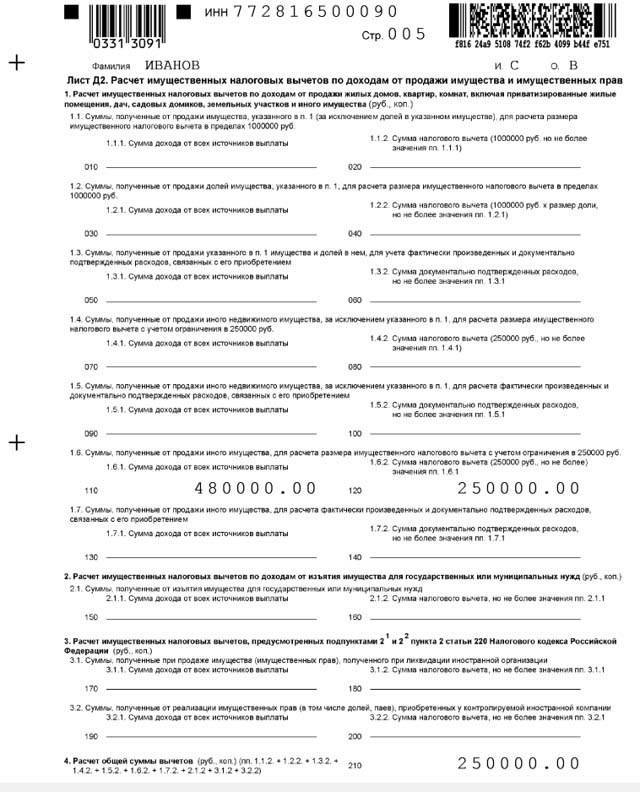

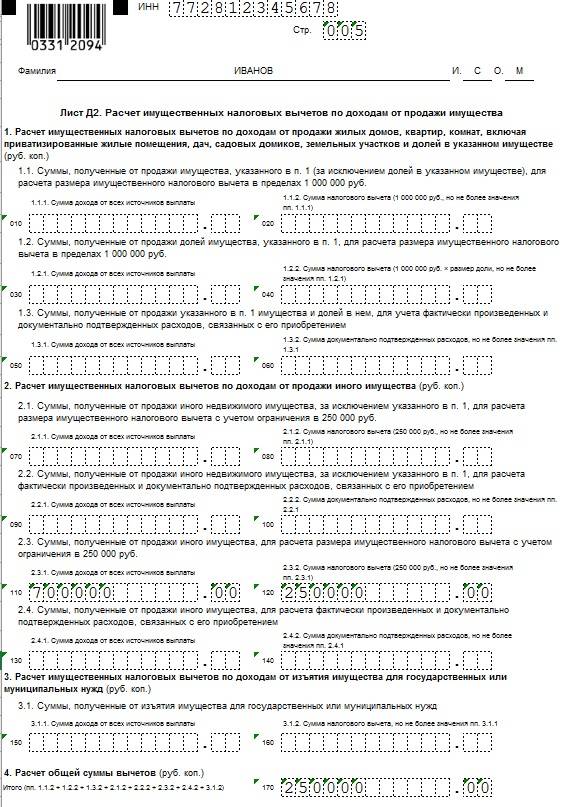

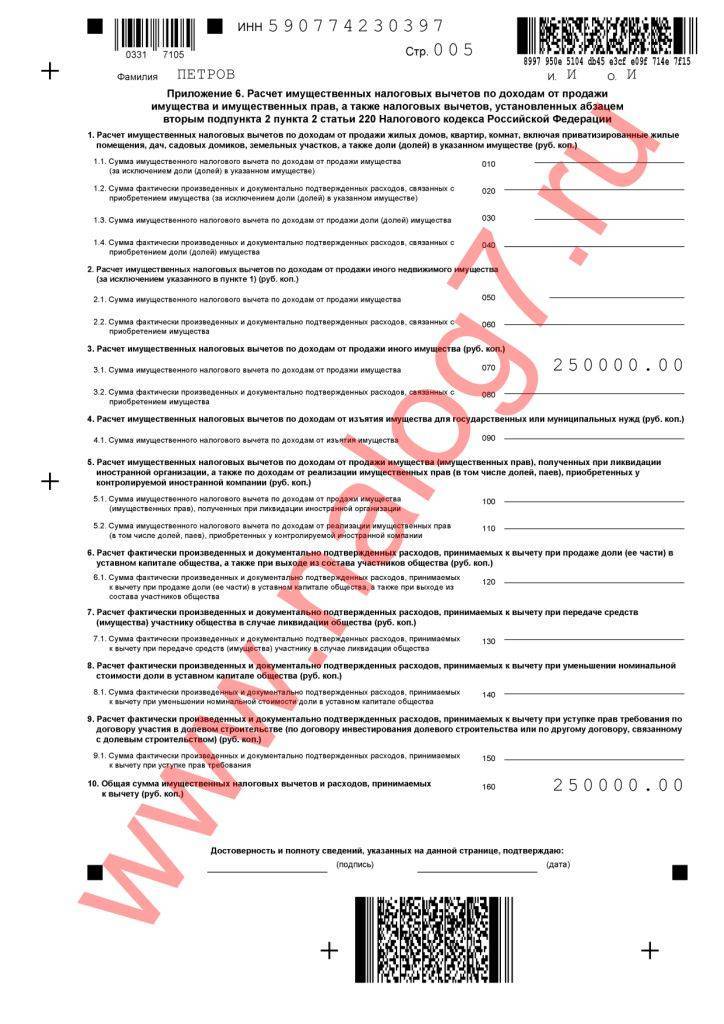

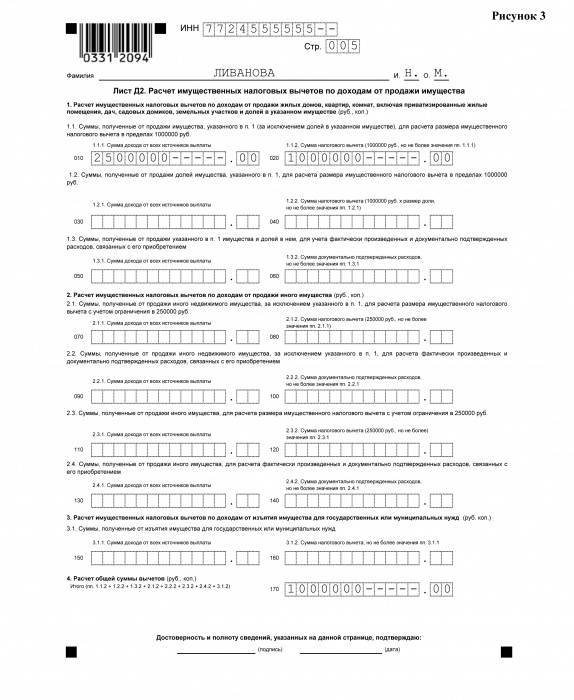

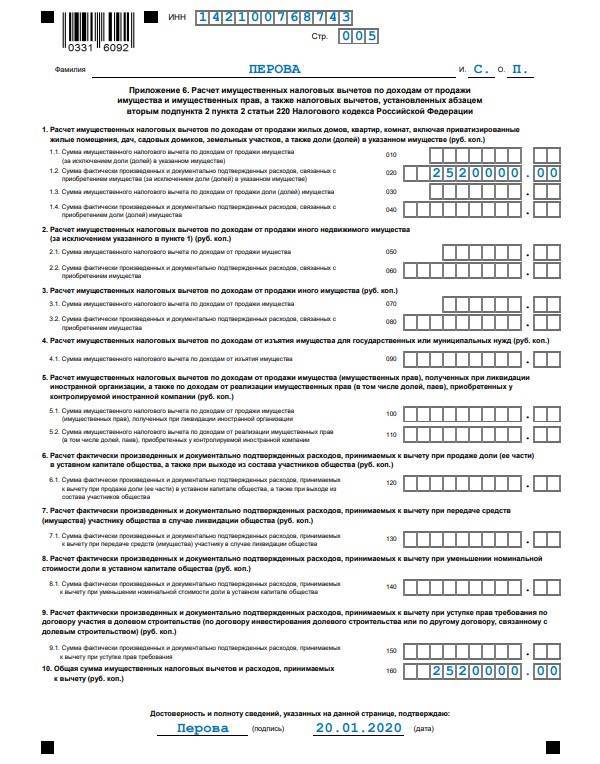

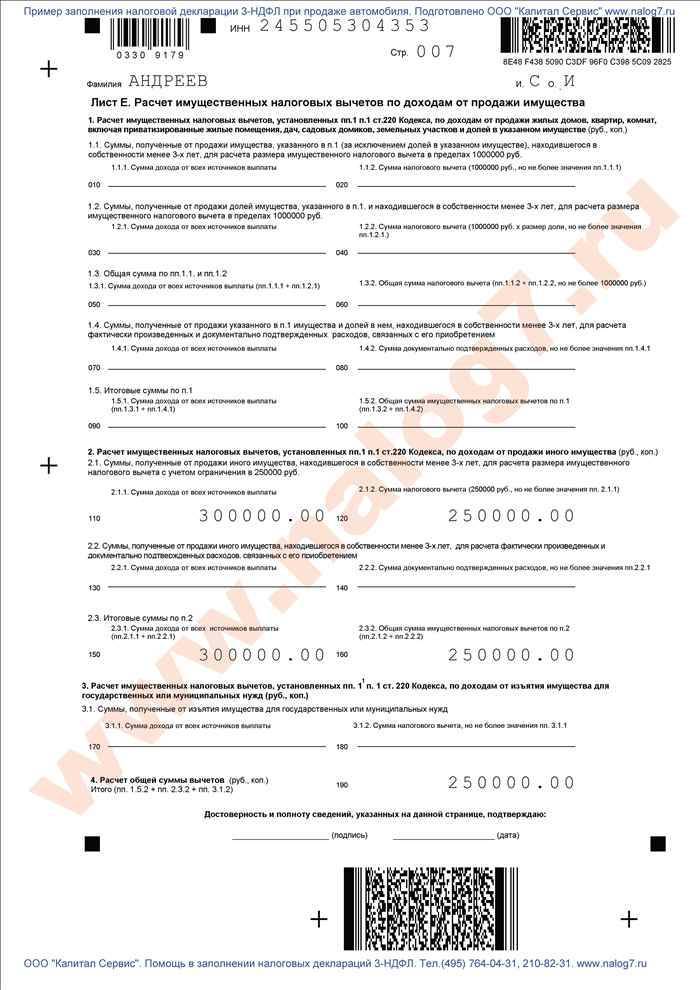

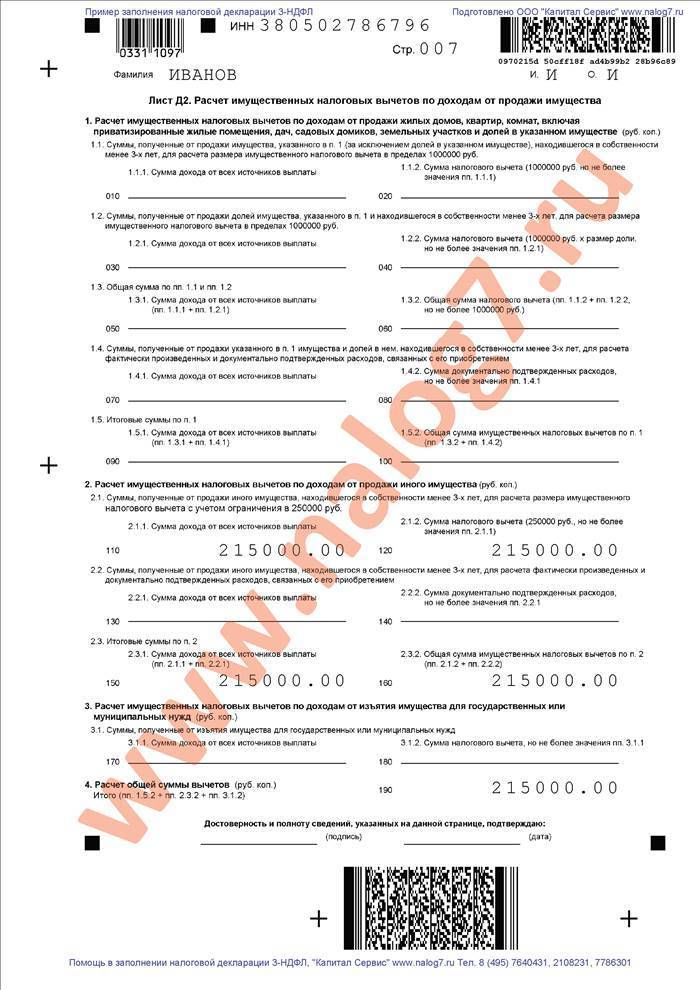

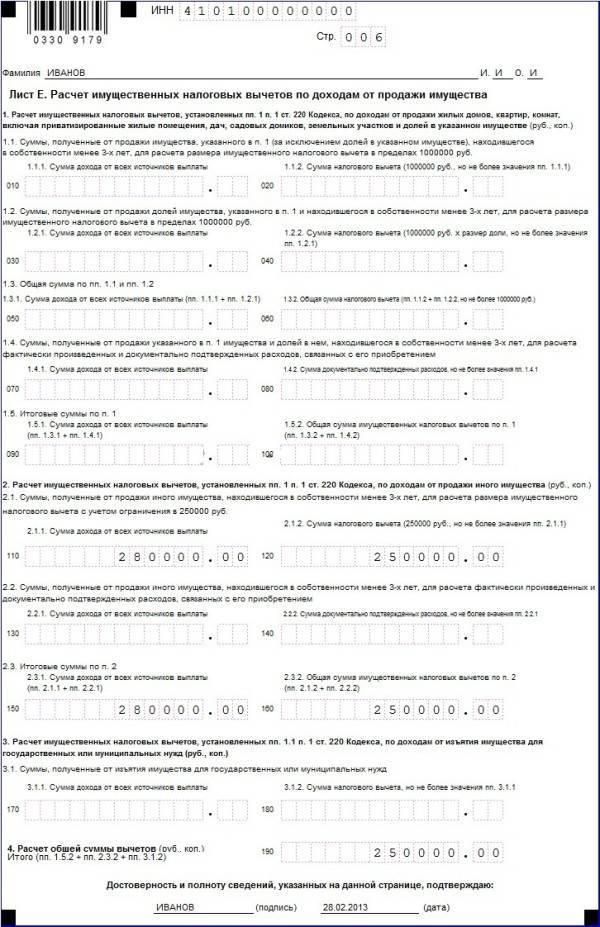

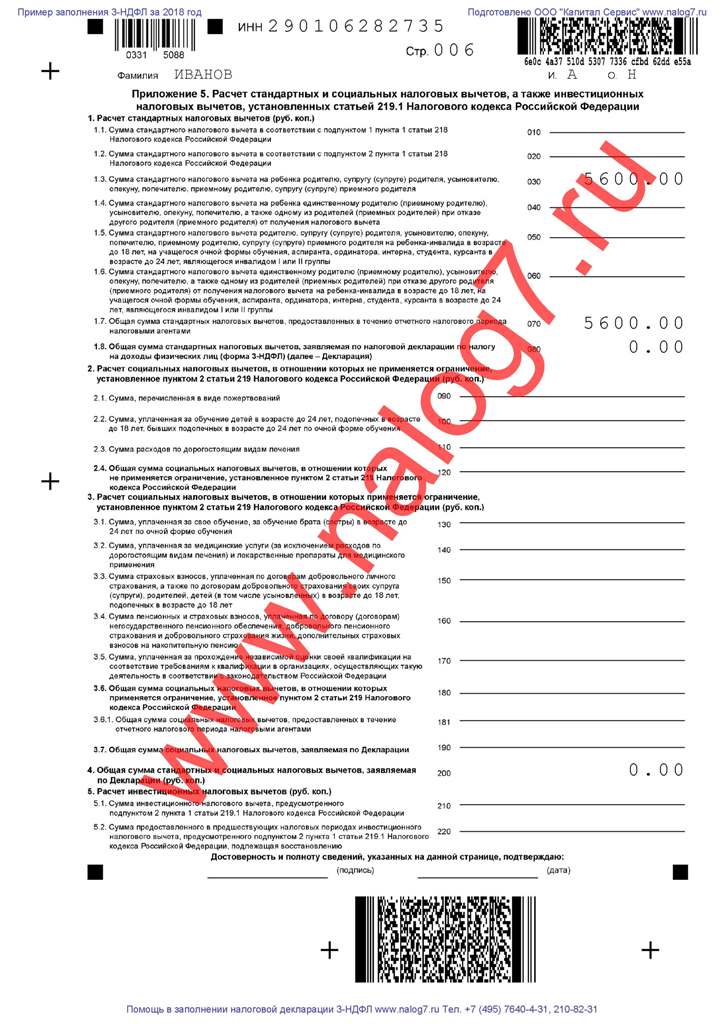

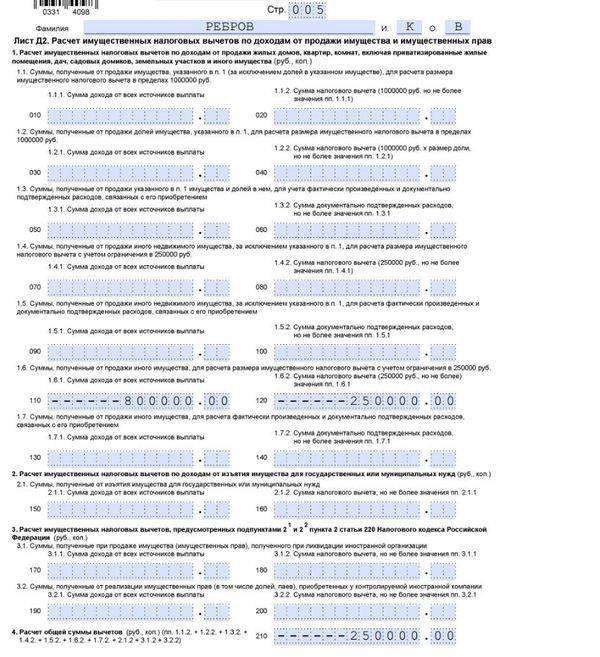

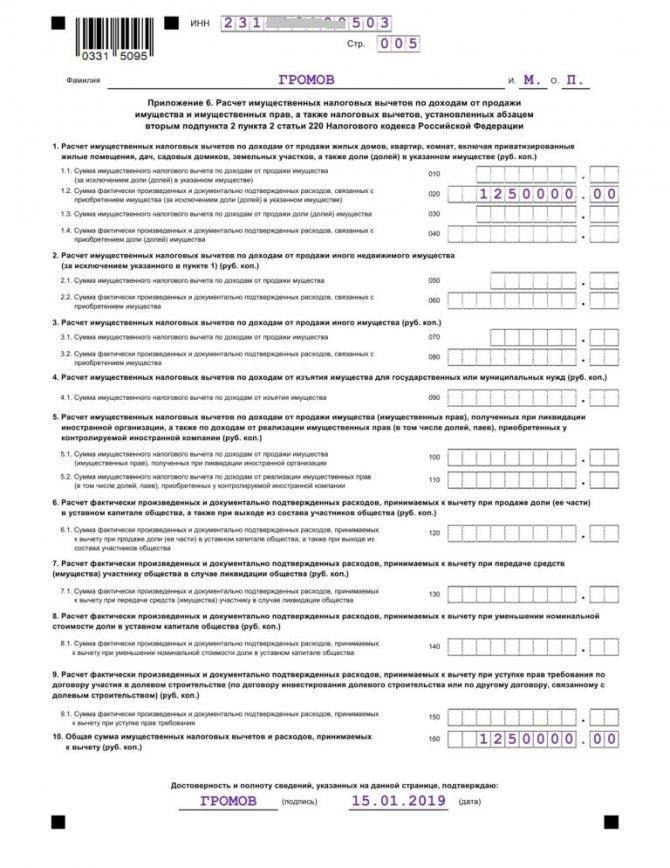

Шестое приложение

В данной части прописывается выбранная разновидность полагающегося вычета (либо реальные затраты на приобретение, либо 250 000 рублей).

Для продажи личного автотранспорта заполнению подлежит только третий (3) подраздел данного приложения, предназначенный для вычисления вычетов по доходным поступлениям от продажи прочих активов физлица:

- 070 – прописывается денежная сумма, равная 250000 рублей, если гражданин-продавец воспользовался фиксированной величиной причитающегося вычета;

- 080 – проставляется сумма документально подтвержденных затрат физлица на покупку реализованного автотранспорта (если выбрана данная разновидность льготы).

Прочие строки этого приложения заполнению не подлежат.

Пример заполнения шестого приложения 3-НДФЛ при продаже машины, которой продавец владел менее 3 лет:

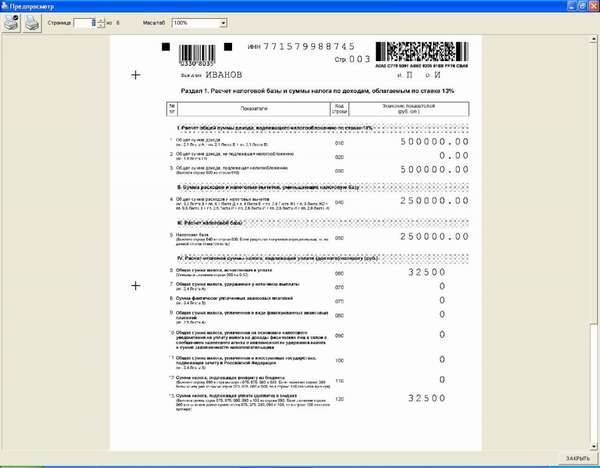

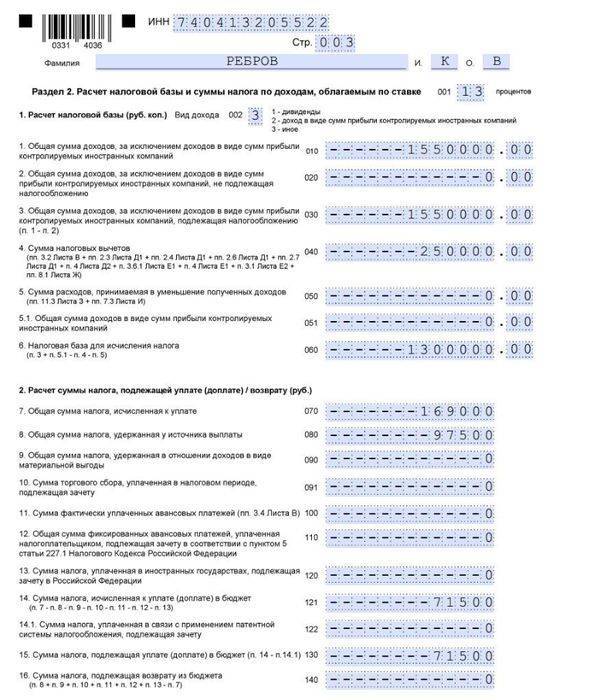

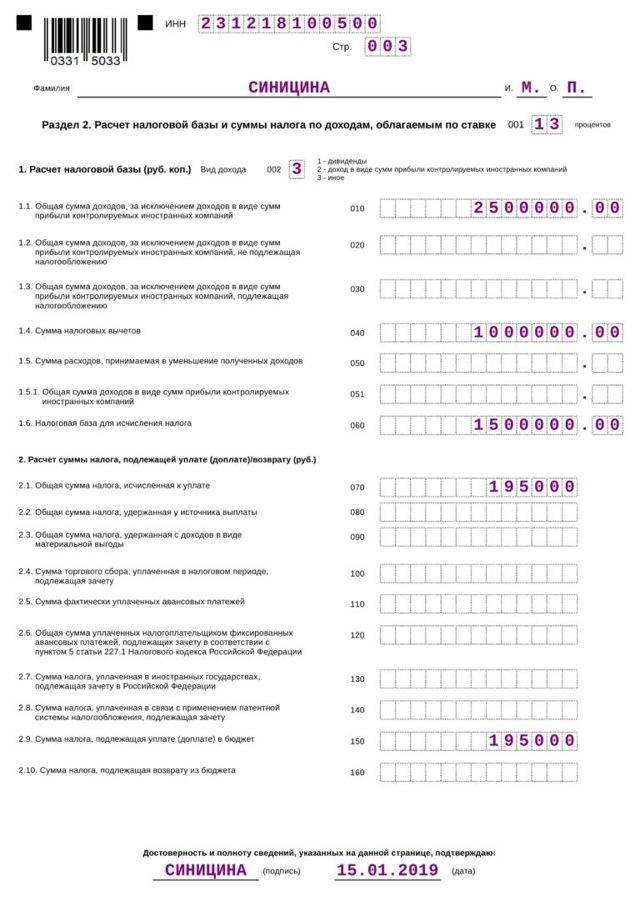

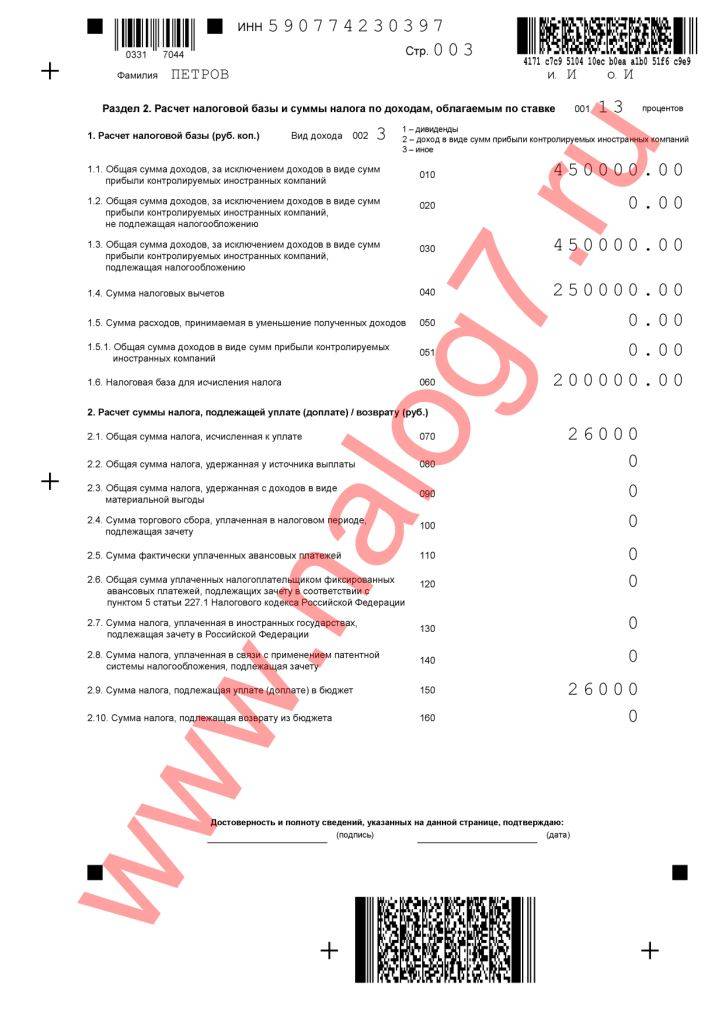

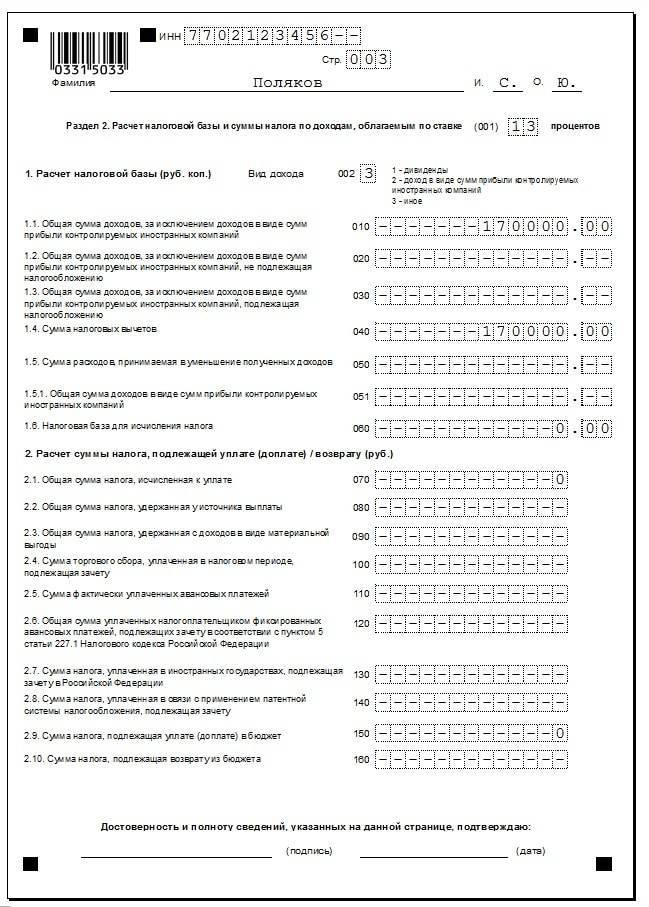

Второй раздел

В этой части заполнить нужно такие строки:

- 001 – прописывается тринадцатипроцентная НДФЛ ставка;

- 002 – проставляется значение 3 (три);

- 010 – отражается величина декларируемого дохода, соответствующего продажной стоимости автотранспорта;

- 030 – значение переносится из 010-поля;

- 040 – величина причитающегося вычета (значение 070-поля шестого прил.);

- 050 – затраты продавца, обусловленные приобретением машины (значение 080-поля шестого прил.);

- 060 – фиксируется база налоговая как разница между 030-полем и 040-полем (или 050-полем);

- 070 – фиксируется НДФЛ сумма как произведение значений 001-поля и 060-поля;

- 150 – прописывается величина уплачиваемого налога (переносится значение 070-поля).

Образец заполнения второго раздела декларации:

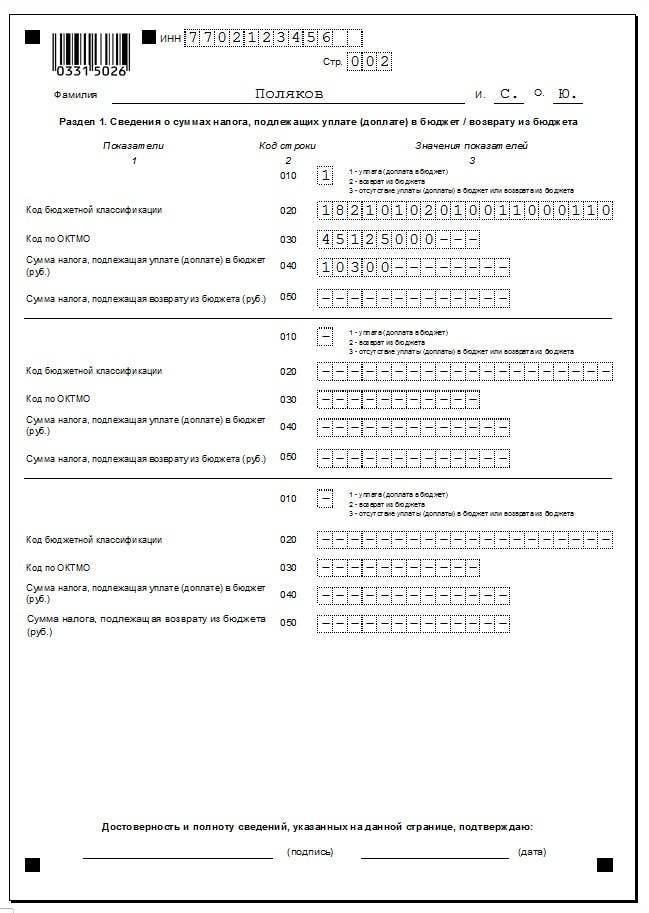

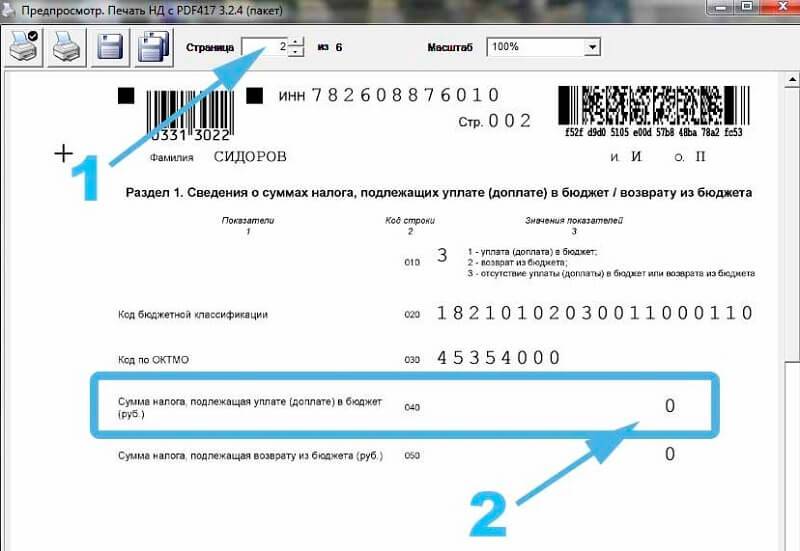

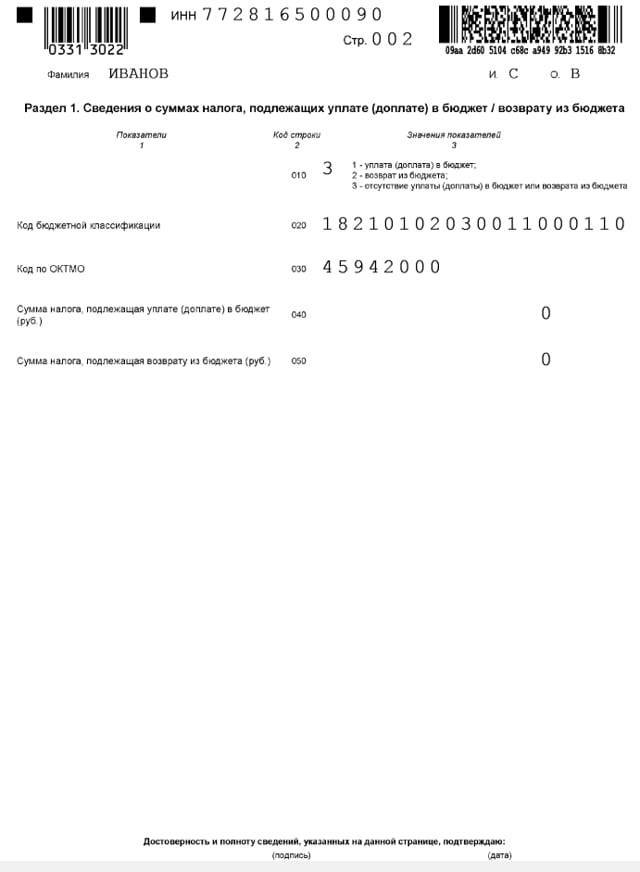

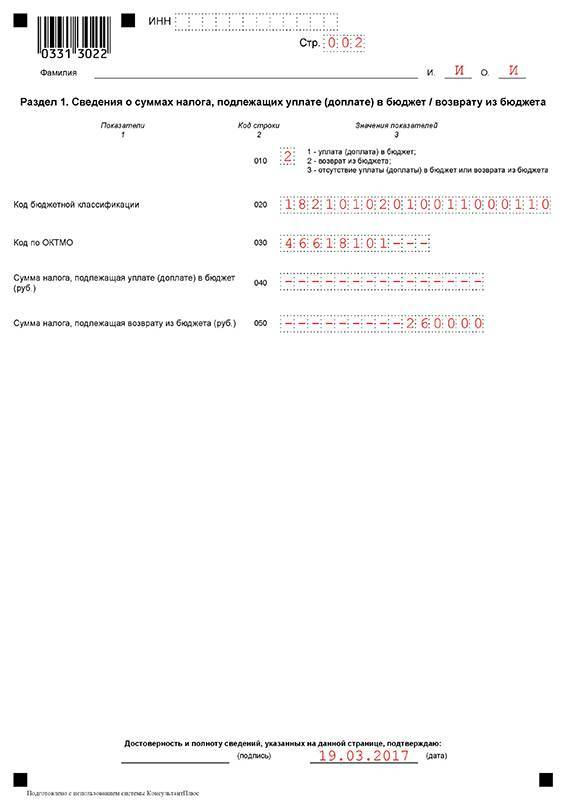

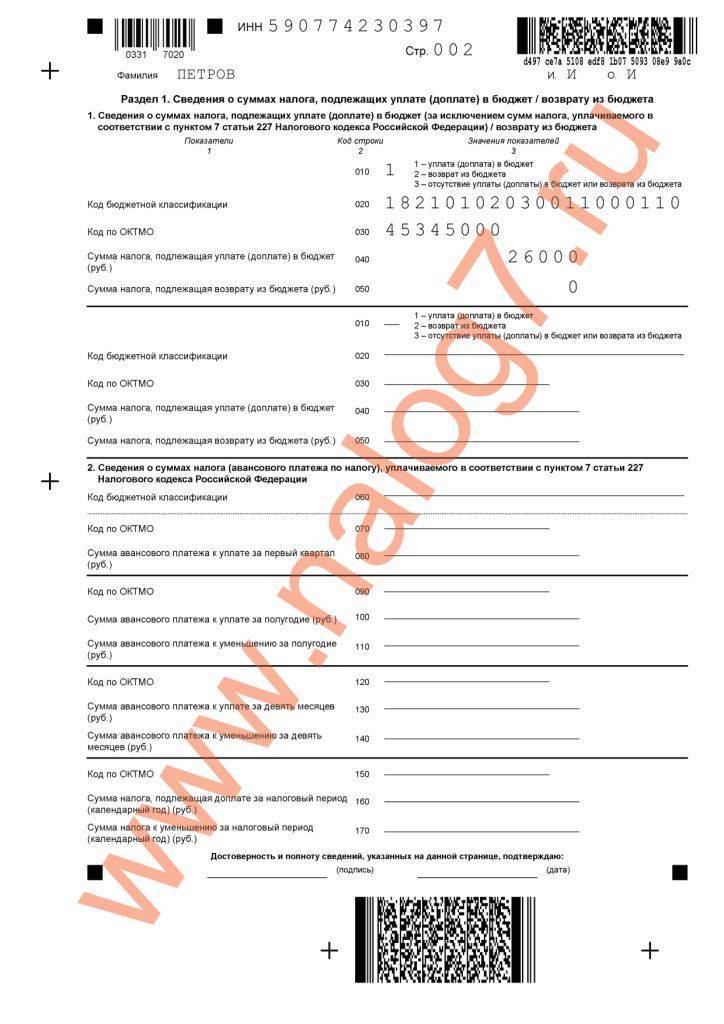

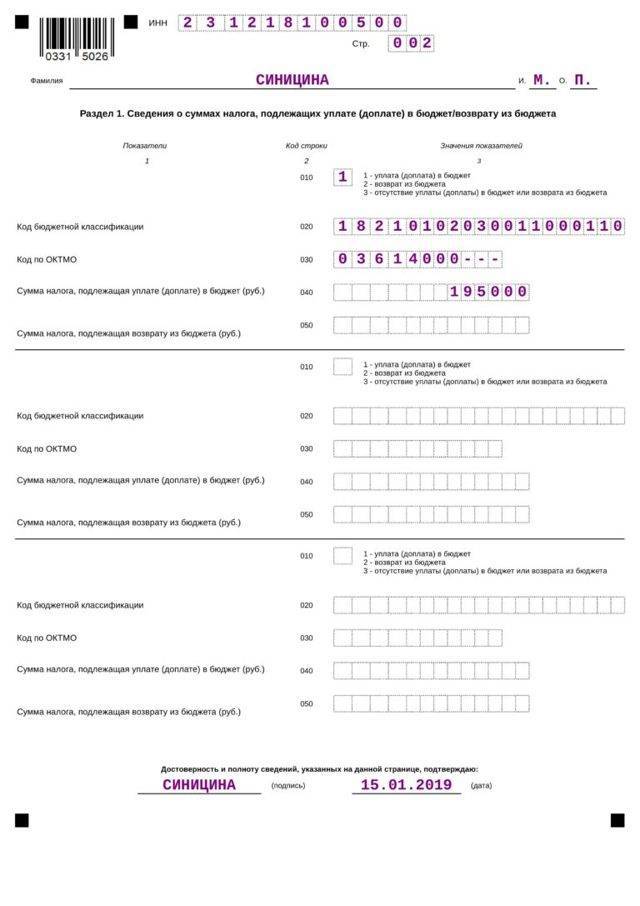

Первый раздел

Приводятся обобщающие сведения:

- 010 – здесь проставляется значение 1 (если требуется уплатить НДФЛ);

- 020 – прописывается КБК (соответствующее значение);

- 030 – прописывается ОКТМО (соответствующее значение);

- 040 – сюда переносится значение уплачиваемого налога из 150-поля второго раздела.

Пример заполнения первого раздела 3-НДФЛ:

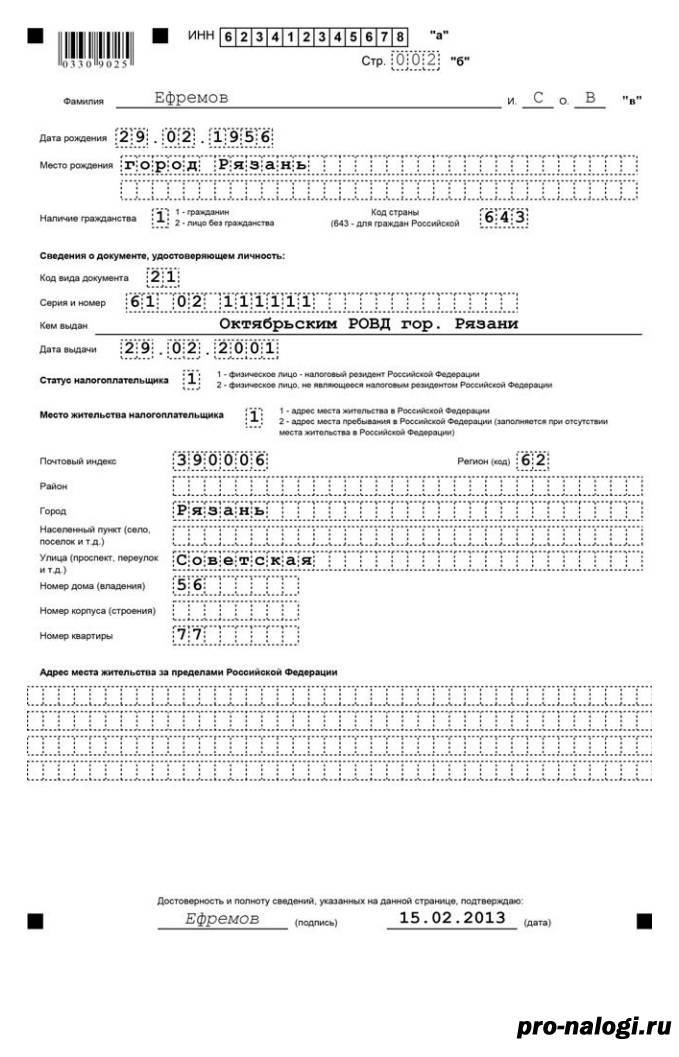

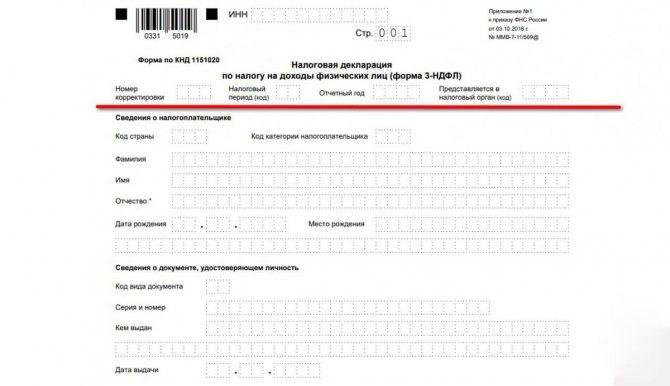

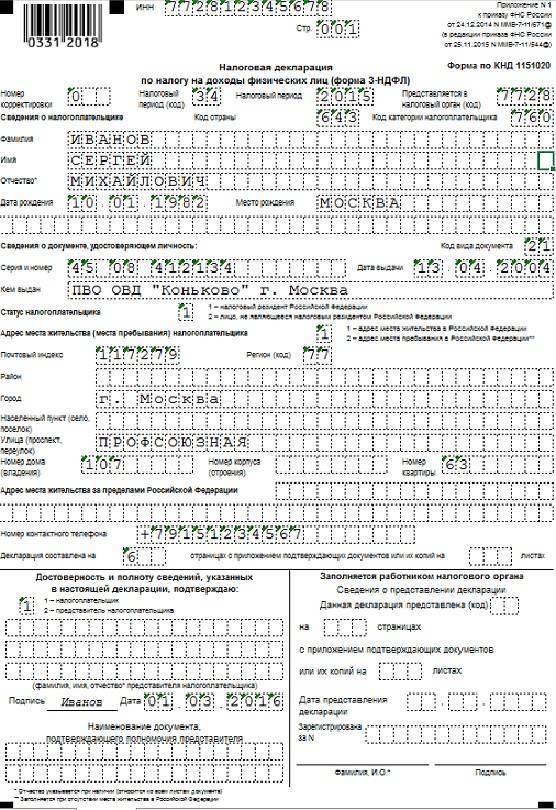

Титульная часть

Сведения о гражданине-налогоплательщике (продавце авто), отчетном периоде (годе), налоговом органе, составе заполненной формы декларации, количестве документальных приложений.

Уточняется субъект, подающий 3-НДФЛ (либо сам продавец автотранспорта, либо его доверенное лицо представитель). Титульная часть всегда заполняется физлицом в стандартном порядке.

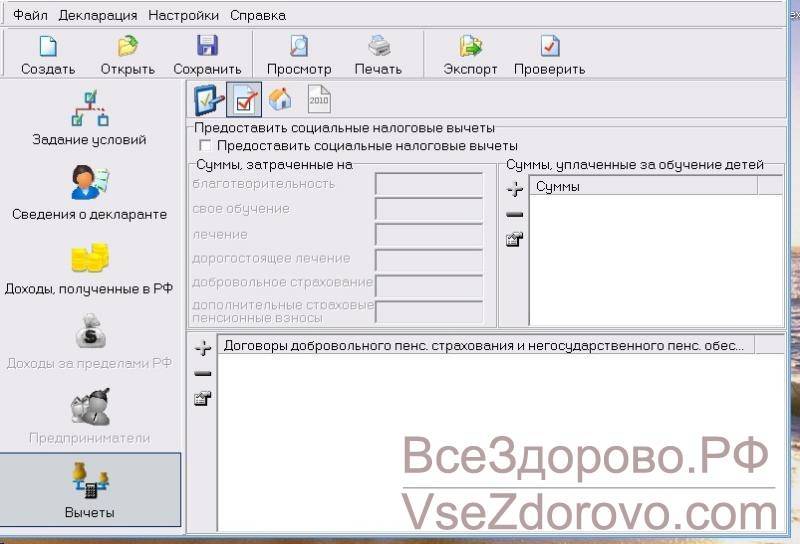

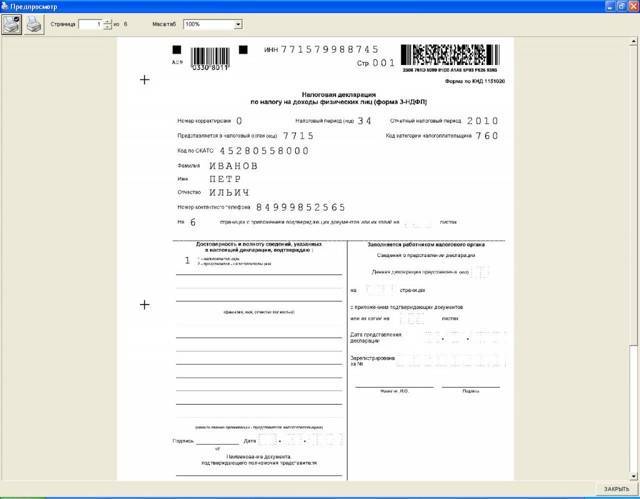

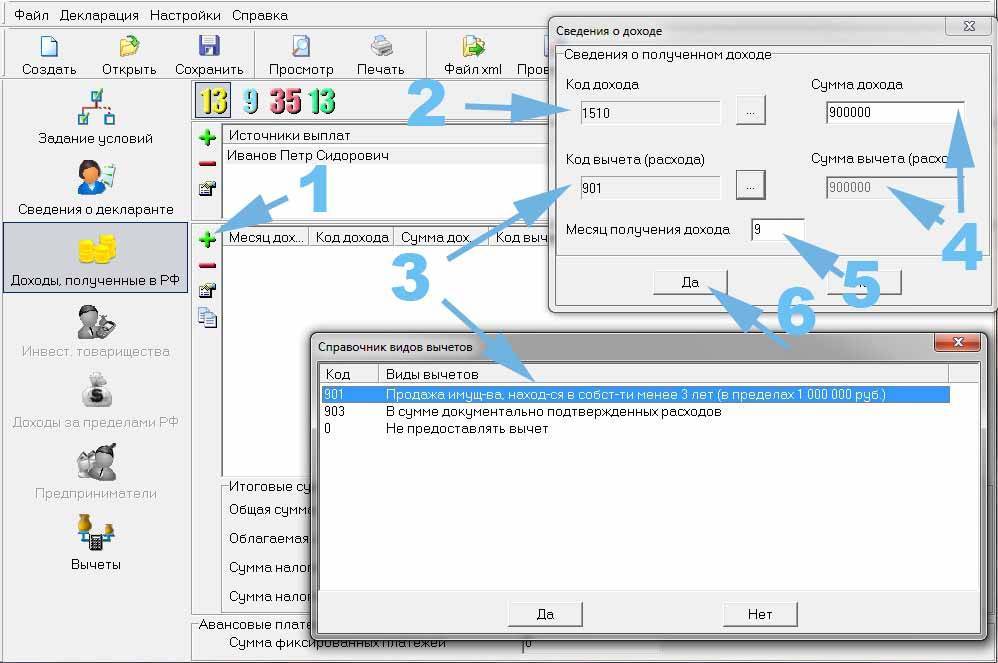

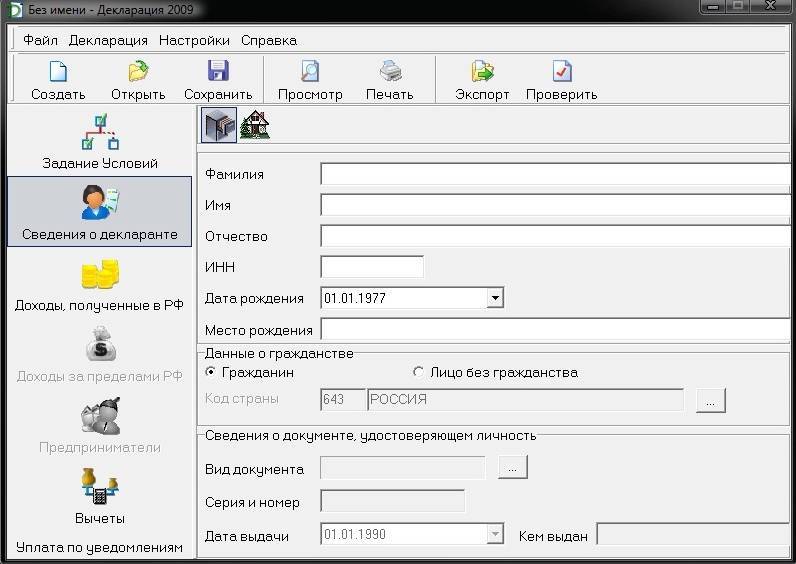

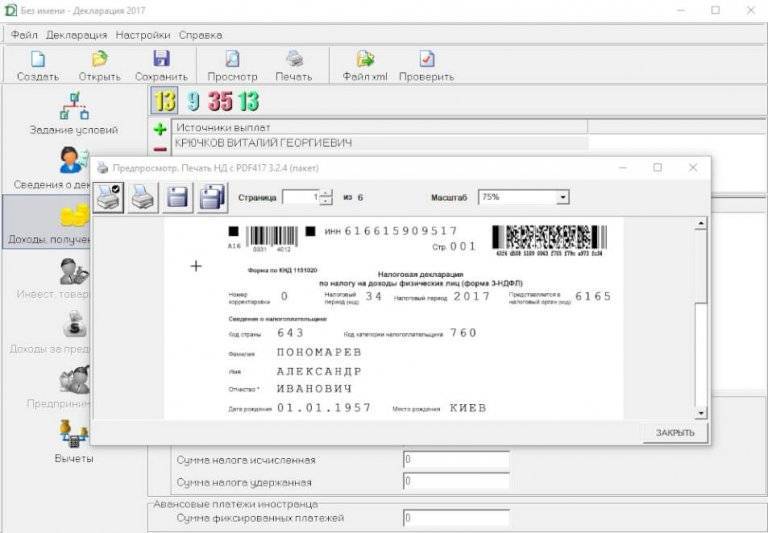

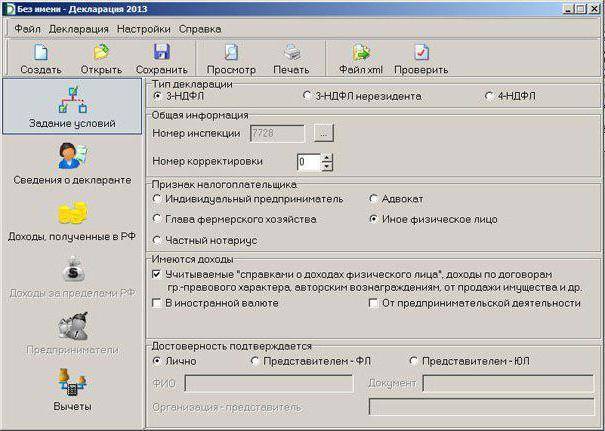

Образец заполнения 3 НДФЛ с помощью программы «декларация 2017»

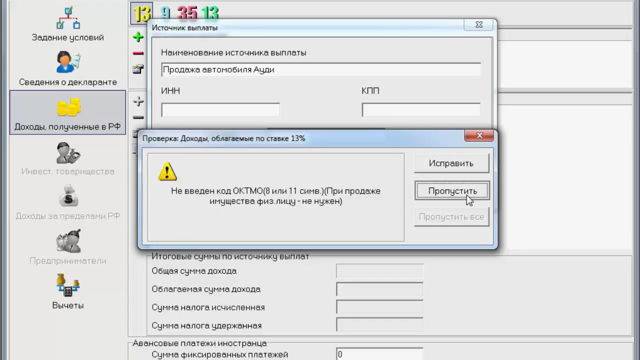

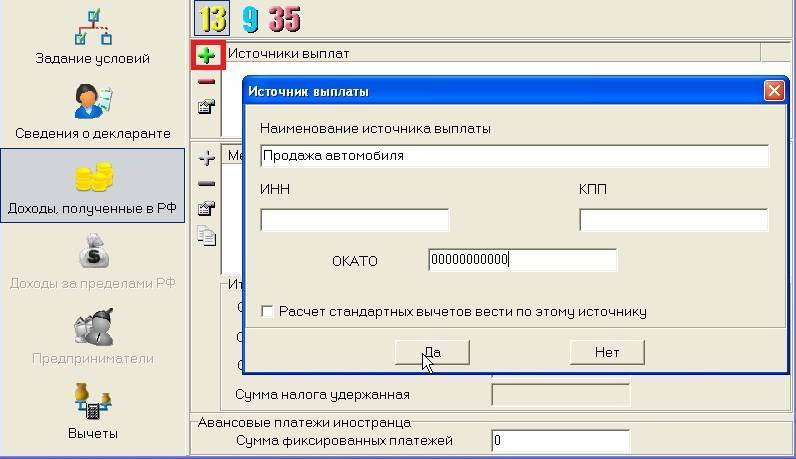

Итак, если вы не хотите никому платить деньги, то здесь мы наглядно покажем, как заполнить 3-НДФЛ при помощи программы «Декларация». Прежде всего, необходимо скачать программу «Декларация» и установить к себе на компьютер. В этом проблем возникнуть не должно. Теперь рассмотрим ваши действия по шагам.

Шаг 1. «Задание условий»

Начинаем заполнять с поля задания условий – ставим галочку напротив «3-НДФЛ», в том случае, если вы являетесь гражданином России. Выбираем номер налоговой инспекции (состоит из 4- цифр), указав в соответствии с вашим местом жительства ИФНС из открывшегося списка. Если вы первый раз подаете декларацию, то номер корректировки указываем «0», либо указывает очередной номер корректирующего отчета.

поле «признак налогоплательщика»поле «имеются доходы»поле «лично»поле «Представителем – «ФЛ»

Подсказка. Для выбора своей налоговой инспекции необходимо нажать на кнопку справа от графы «Номер инспекции» и найти в списке свою ИФНС.

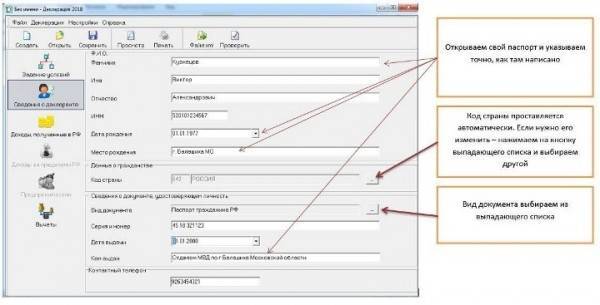

Шаг 2 заполняем поле «Сведения о декларанте»

Сведения о ФИО и документе, удостоверяющем личность.

Заполнение данных полей не должно вызвать у вас сложности. Все поля заполняем по порядку, как на примере, при этом необходимо обязательно нужно указать свой ИНН. Код страны и документ удостоверяющий личность выбираем из выпадающего списка. И вносим серию, номер, дату выдачи и кем выдан документ.

Сведения о месте жительства.

Здесь указываем ваш адрес регистрации, при этом необходимо указать код ОКТМО, который соответствует вашему месту жительства. Как его узнать описано у нас на сайте. Заполнение остальных граф не должно вызвать сложностей.

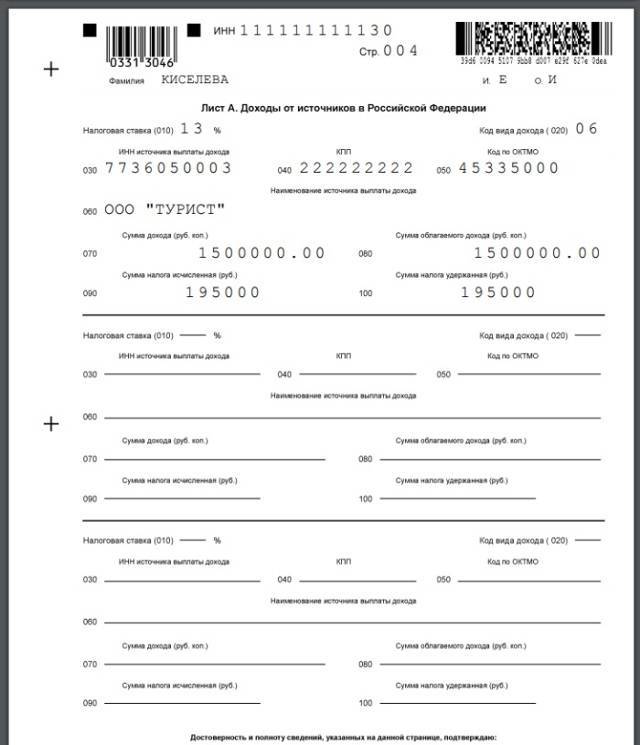

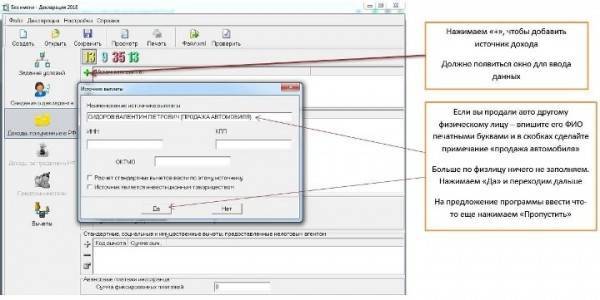

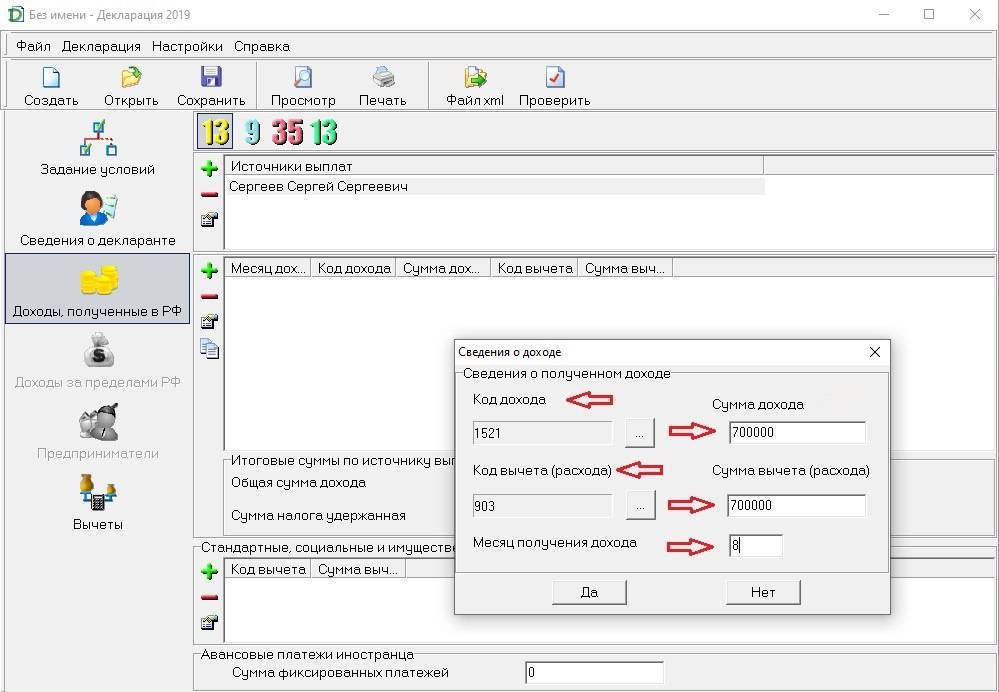

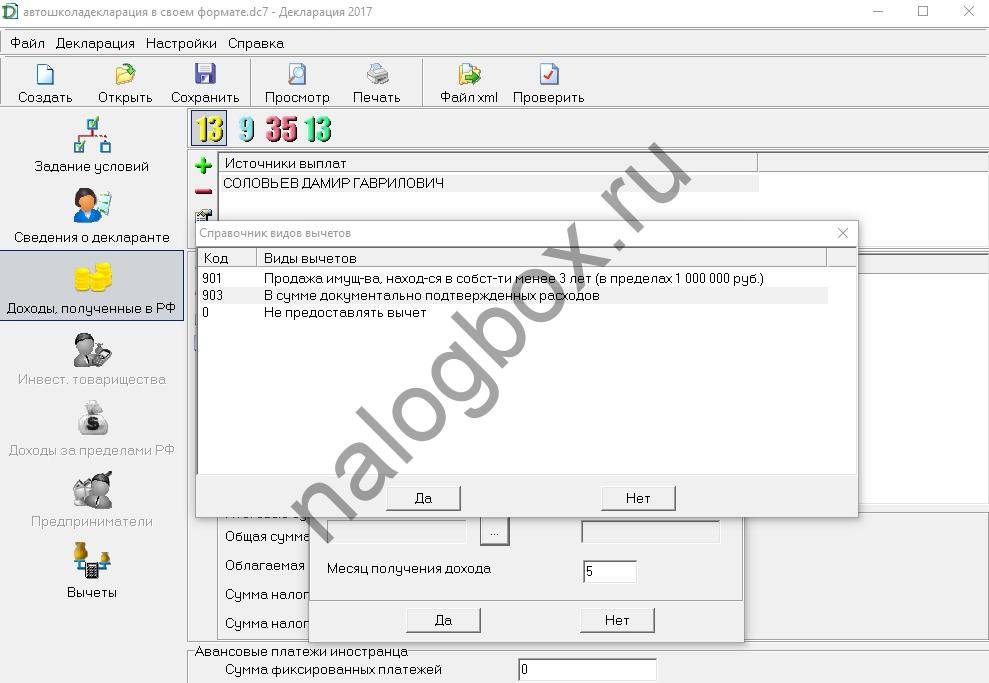

Шаг 3. Заполняем поле «Доходы полученные в РФ»

Так как мы рассматриваем вариант заполнения 3-НДФЛ при продаже авто, то мы выбираем доход по ставке «13%» и указываем новый источник получения прибыли – в нашем случае это будет ФИО покупателя вашего автомобиля. Для этого необходимо нажать на ставку 13% (написана желтым цветом), далее на плюсик в графе «Источники выплат».

При продаже автомобиля код дохода в декларации 3-НДФЛ указываем 1520.

В графе «сумма дохода» указываем ту сумму, за которую вы продали свое транспортное средство.

Графа код вычета заполняется следующим образом:

Нет документов, подтверждающих покупку вами автомобиля

Ставим Код 906, если у вас отсутствуют подтверждающие документы на покупку вами данного автомобиля. При этом, у вас есть право на вычет в размере в 250 тыс. рублей. Т.е. если вы продали автомобиль, стоимостью 375 тысяч рублей, то вы имеете право применить вычет в 250 рублей, тогда сумма налога (13%) будет взиматься следующим образом: 375 тыс. руб. – 250 тыс. руб. = 125 тыс. руб. * 13% = 16 250 рублей.

В графе «Сумма вычета (расхода)» в этом случае указываем сумму 250 тыс. рублей, при этом она не должна превышать сумму вашей продажи. Например, вы продаете авто за 375 тыс. рублей, в этом случае можно взять вычет полностью, а если продаете за 150 тыс. рублей, то и сумма вычетов составит 150 тыс. рублей.

Есть документы, подтверждающие покупку вами автомобиля

Если у вас сохранился договор купли-продажи вами своего автомобиля, то указываете код 903. Если стоимость покупки была больше стоимости продажи, т.е. у вас фактические не возник доход, то сумма расхода ставится та же, что и сумма продажи, при этом налог у вас будет равен нулю. Например, если вы купили машину за 700 тыс. рублей, а продаете за 675, в таком случае сумма дохода и вычета будет равна 675 тыс. рублей. Сумма налога равна нулю.

Если сумма покупки вами автомобиля меньше, чем сумма продажи, то возникает налоговая база, с которой взимается 13% налога. Так, например, если вы приобрели автомобиль за 600 тыс. Рублей, а продали его за 650 тыс. рублей, в таком случае в графе «сумма дохода» пишем 650 тыс. руб., а в графе «сумма вычета» — 600 тыс. руб. Таким образом налог будет равен 650 000 – 600 000 * 13% = 50 000 * 13% = 6 500 рублей.

У вас должно быть два договора купли-продажи автомобиля – первый подтверждает сумму вашей покупки и будет являться основанием для вычета, а второй – продажей, которая будет вашим доходом. Копии данных документов необходимо будет приложить к декларации.

Шаг 4. Сохранение и печать

После того, как декларация заполнена и проверена, вы можете ее сохранить в формате tif, чтобы распечатать позднее. Либо можете сразу нажать на печать и распечатать декларацию 3-НДФЛ. Далее вам необходимо будет предоставить в ФНС удобным для вас способом.

Читайте далее:

Раздел 9 декларации по ндс 2015, содержит сведения из книги продаж, образец заполнения

Как получить имущественный налоговый вычет

Ответы на основные вопросы по заполнению формы 6-НДФЛ

Кто может рассчитывать на возврат налога при покупке квартиры

Платит ли пенсионер налог с продажи квартиры в 2020 году, какие есть льготы

Налоговый вычет — выход из ситуации

Гражданин имеет право на получение смотреть с, если он не смог избежать налогообложения по одному из указанных выше вариантов. Ст. 220 Налогового кодекса указывает на то, что имеется возможность налогового вычета от продажи имущества. Если Вы продаете автомобиль, который находится у Вас в собственности менее трех лет, то Вы имеете право на получение налогового вычета в размере 250 тысяч рублей. К примеру, гражданин продал автомобиль, которым владел менее трех лет, за 600 тысяч рублей. В данном случае НДФЛ составит 600*0,13=78 тысяч рублей. Если мы применим налоговый вычет, то получим (600-250)*0,13=45.5 т.р. Можно сделать вывод, что от продажи машины с применением налогового вычета Вы можете сэкономить немалую сумму денег. Но необходимо помнить, что на предоставление налогового вычета гражданин должен заявить самостоятельно в налоговый орган, так как налоговая инспекция не обязана сама предоставлять налоговые вычеты. Указанный налоговый вычет предоставляется на общую сумму в 250 т.р. в календарном году, даже если вы продаете несколько автомобилей.

Возникает законный вопрос: «а что, если в договоре указывать сумму не более 250 т.р., даже если фактически транспортное средство продается дороже?»

- В случае, если во время регистрации машины в ГИБДД окажется, что она в угоне, или, например номера агрегатов в паспорте не будут соответствовать выбитым на самих агрегатах (бывший владелец не оформил замену мотора документально) — последует отказ в регистрации. В этом случае покупатель вправе предъявить требования к продавцу только на сумму, указанную в договоре.

- Например, стоимость автомобиля 1 млн. руб., но продавец все-таки уговорил написать в договоре 250 т.р. Спустя некоторое время новый владелец решает продать авто, но покупатель настаивает на указании реальной стоимости 800 т.р. Размер налога для продающей стороны составит 71,5 т.р.

Рассмотрим несколько примеров расчета налога с продажи автомобиля:

- Вы приобрели автомобиль в 2020 году за 300 тысяч рублей и собираетесь его продать в 2021 году за 350 тысяч рублей. Налогооблагаемая база в этом случае равна 50 тысячам рублей (350-300). Подоходный налог в рассмотренном примере составит 50*0,13=6,5 тысяч рублей.

- Вы приобрели автомобиль в 2020 году за 230 тысяч рублей и собираетесь его продать за 240 тысяч рублей. Налогооблагаемая база в этом случае будет равна нулю (240-250). Этот пример свидетельствует о том, что если сумма дохода от продажи автомобиля составляет менее 250 тысяч рублей, то налог с продажи машины платить не нужно.

- Вы купили автомобиль за 600 тысяч рублей, а через год продаете его за 500 тысяч рублей. В данном случае возможно несколько вариантов:

1) Вы не будете платить НДФЛ при продаже автомобиля, если предоставите в налоговую инспекцию документы, подтверждающие сумму затрат. Для этого необходимо вместе с декларацией подать заявление и предоставить документы, подтверждающие затраты на приобретение автомобиля. К данным документам можно отнести: гражданско-правовые договоры — купли-продажи и иные (договор купли-продажи должен присутствовать обязательно, так как он позволяет установить права и обязанности сторон, принадлежность платежных документов к сделке, ее сумму и т.п.); платежные документы (кассовые и товарные чеки, приходные кассовые ордера, расписки, платежные поручения, банковские выписки и т.п.).

2) Вы будете платить налог, если не сможете предоставить документальное подтверждение произведенных затрат на покупку. Если применить налоговый вычет к рассматриваемой ситуации, то налогооблагаемая база составит 250 тысяч рублей. Размер налога на продажу автомобиля в данном случае составит 250*0,13=32,5 тысячи рублей.

Вы купили машину в январе 2018 года за 600 тысяч рублей и продали ее в апреле 2021 года за 650 тысяч рублей. В этой ситуации никакого подоходного налога в налоговую инспекцию платить не надо, так как Вы владели автомобилем более трех лет и освобождаетесь от налогообложения.

На основании рассмотренных примеров Вы теперь сможете самостоятельно рассчитать размер налога с продажи машины, если столкнетесь с такой ситуацией.

Облако меток

1С

3-НДФЛ

xml

Вычет

ЕГРИП

ЕНВД

КЭСП

Личный кабинет ЮЛ

Продажа недвижимости

Создать ЮЛ

ТКС

УСН

УСН патент

акцизы

взносы ПФР

дивиденды

дисквалифицированные лица

закрыть ип

запись в инспекцию

заполнение заявлений

заполнение отчётности

заполнение платёжных документов

земельный налог

имущественный налог

коды статистики

ликвидация ЮЛ

ликвидация фонда

налоги физических лиц

налог на прибыль

открыть ип

патентная система

получить ИНН

проверить реквизиты

продажа доли в уставном капитале

пфр

работодатели

расчётный счёт

сбис

транспортный налог

уменьшение налогов

уполномоченная бухгалтерия

устав ООО

фсс

штрафы

электронные деньги

Как заполнить декларацию при продаже машины менее 3 лет?

Заполнение декларации можно произвести самостоятельно, но можно привлечь различные коммерческие структуры, оказывающие содействие в заполнении и подаче налоговых бумаг.

Для самостоятельного заполнения нужно скачать бланк и ознакомиться с его содержанием.

При обращении в коммерческие структуры — необходимо разъяснить сложившуюся ситуацию работникам и попросить оказать их содействие в заполнении.

Стоит отметить, что такие организации оказывают услуги на платной основе и нужно быть готовым к тому, что за предоставленный сервис необходимо будет заплатить. Размер оплаты зависит от случая и организации, в которую планируется обращаться.

Основные требования при заполнении декларации:

- структурированность;

- четкость;

- ясность;

- честность;

- добропорядочность;

- лаконичность;

- достоверность

- полнота данных.

Когда нужно подавать декларацию?

Обязанность подачи декларации возникает не при каждой продаже автомобиля. Ее можно избежать в некоторых случаях:

- реализации машины за стоимость меньше, чем она была приобретена;

- срок, в течении которого владели автомобилем составляет 36 месяцев и более.

- когда сумма вырученная от продажи составляет менее 250 000 руб.

Что отобразить в декларации?

Бланк документа включает в себя несколько разделов, которые необходимо заполнить. Сам же бланк включает 26 листов, но заполнить необходимо только 6.

Указываемые сведения:

- сведения о заявителе;

- Ф.И.О. покупателя и данные договора купли-продажи;

- процент;

- сумму, полученную от продажи;

- сумма, подлежащая уплате;

- расчет налога;

- расчет суммы налога вместе с имущественным вычетом.

Когда оформлять документ?

Необходимость в подаче декларации возникает с момента осуществления сделки с транспортным средством, срок владения которым не превышает 3-х лет. Декларация имеет установленной формы 3-НДФЛ.

Согласно п.3 ст 228, и п.1 ст. 299 Налогового кодекса РФ, её необходимо подать в срок не позднее 2 мая следующего после продажи года. Сделать это нужно в территориальный налоговый орган по месту, где зарегистрировано постоянное проживание владельца проданного автотранспорта.

Какой бланк использовать при оформлении декларации?

При заполнении документа необходимо внимательно ознакомится с содержанием самой декларации и порядке ее заполнения.

В бланке необходимо заполнить:

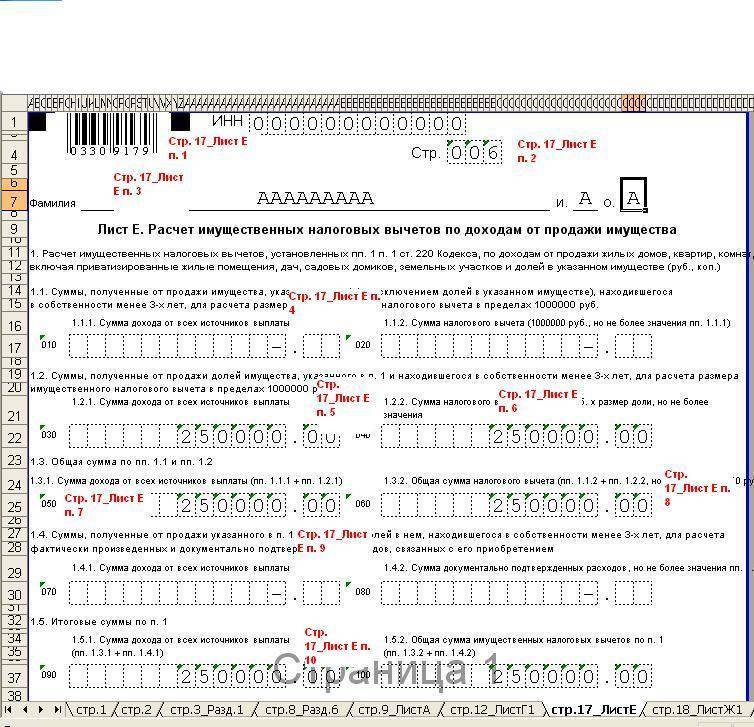

- Лист 1 и лист 2.

- Раздел «Расчет налога»

- Раздел 6 с указанием окончательной суммы, которую необходимо оплатит в ИФНС

- Лист А.

- Лист Е.

Нюансы при заполнении декларации

Как и при заполнении любого документа, предполагающего отчетность, данный также имеет свои нюансы, которые необходимо учитывать.

К ним относят:

- для удобства внесения сведений в декларацию, часто используют бесплатную программу «Декларация»;

- сведения о продаже ТС, которое было во владении 3 и более лет — предоставлять не требуется;

- в случае, когда сумма вырученная от продажи меньше суммы за которую было приобретено ТС — налог не платится;

- необходимость предоставить копию договора, согласно которому совершена сделка;

- код дохода должен быть 1520;

- при первичной подаче декларации номер корректировки должен быть «0»;

- признак плательщика должен быть «Физическое лицо»;

- нужно знать код ОКАТО.