Как работает рефинансирование

Программа кредитования в Сбербанке, позволяющая объединить до нескольких действующих займов иных финансовых учреждений, работает следующим образом:

- клиент делает обращение за оформлением ссуды;

- происходит рассмотрение оставленной заявки;

- при одобрении заключается договор кредитования;

- большая часть средств распределяется в счет погашения задолженностей;

- остаток гражданин получает наличными в кассе кредитора;

- впоследствии совершается ежемесячная оплата в Сбербанке.

Основной смысл этого кредитного продукта в том, чтобы значительно снизить платежную нагрузку человека, и дать возможность равномерно распределять заработанные, либо полученные иным методом средства.

Инструкция по проверке баланса

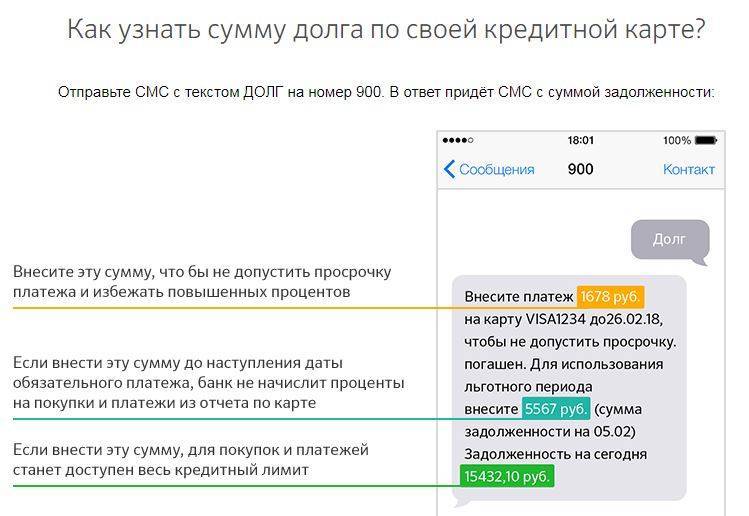

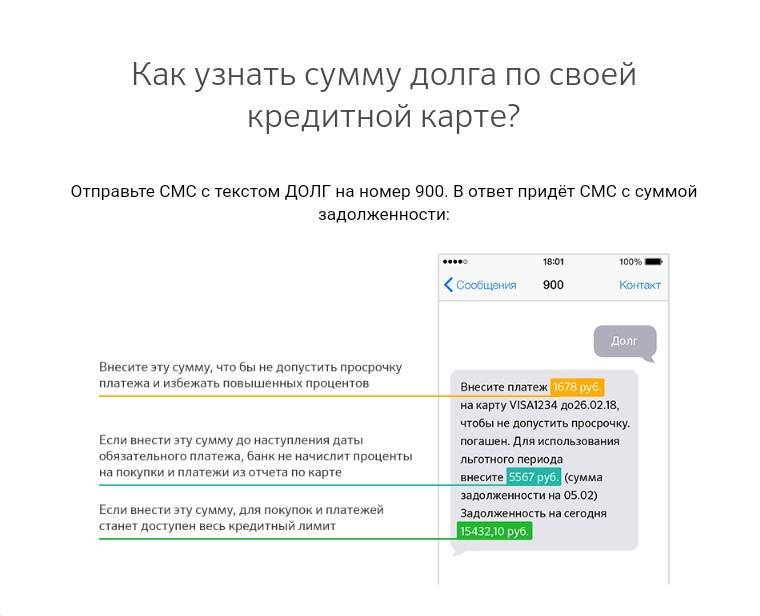

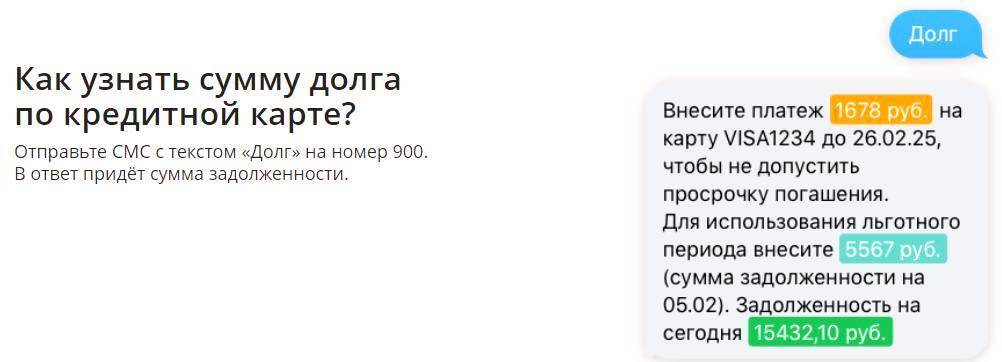

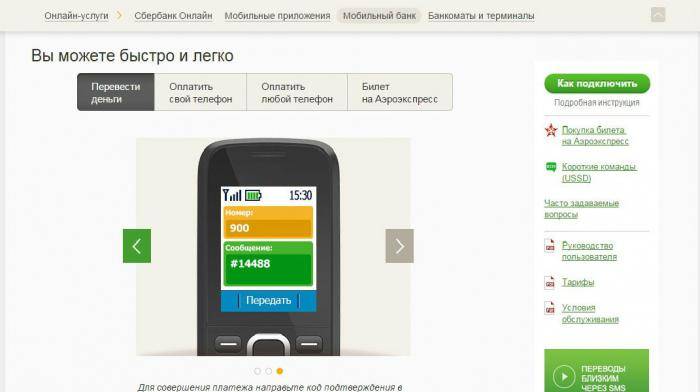

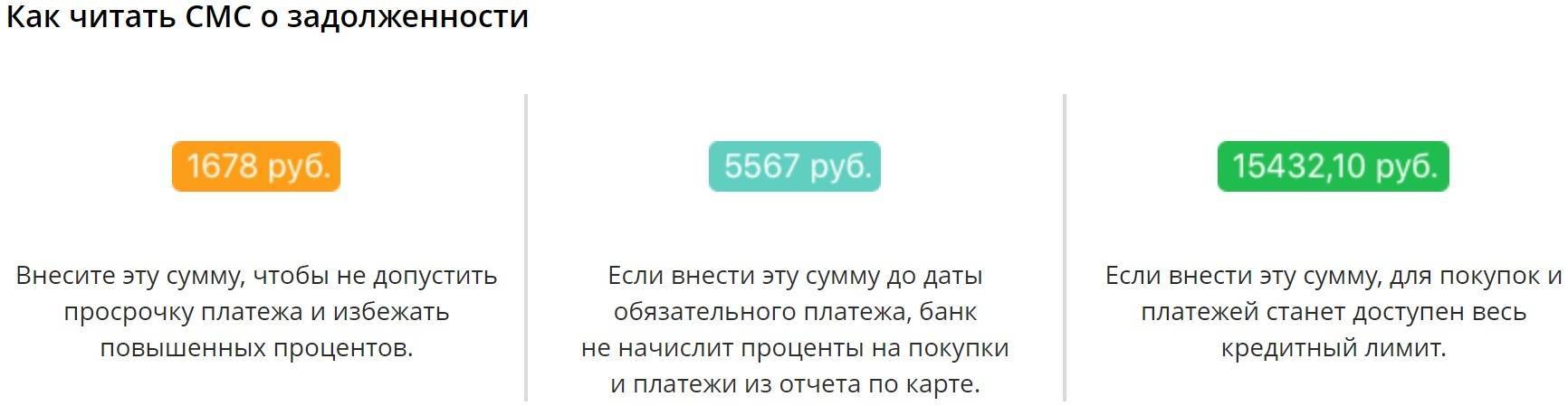

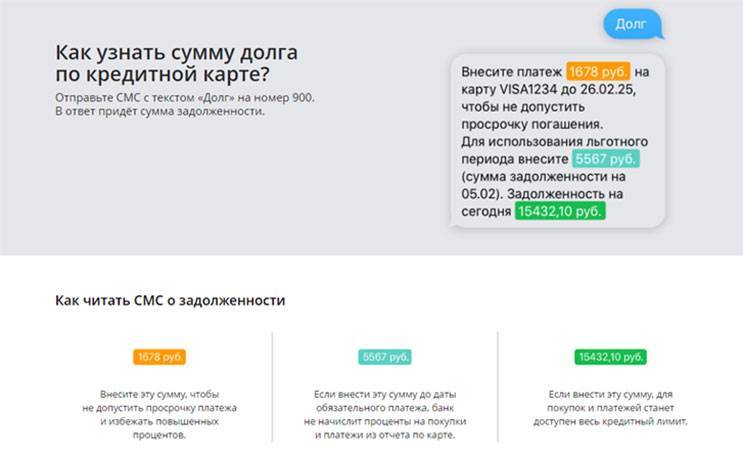

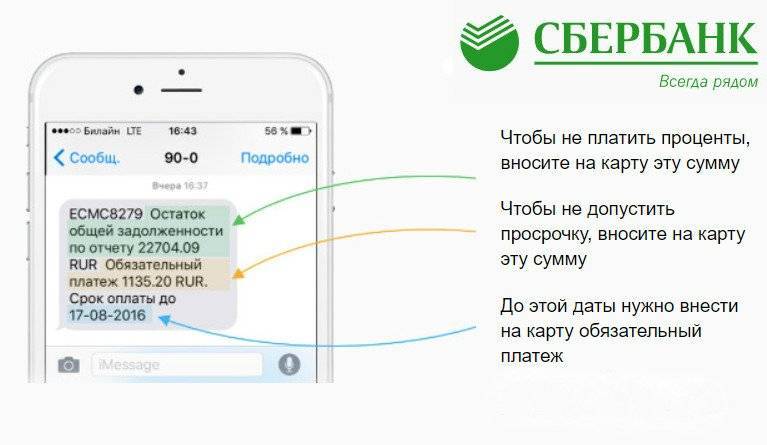

Проще всего отследить долг по кредитной карте с помощью мобильного банка. Достаточно привычным способом отправить sms с текстом «ДОЛГ» на номер 900, и получить в ответ подробную информацию по «пластику». Отобразятся следующие сведения:

- «ЕСМС ХХХХ» – идентификатор карты с 4 крайними цифрами ее номера.

- «Обязательный платеж: ХХХХ.ХХ»– минимальная сумма ежемесячного взноса.

- «Общая задолженность: ХХХХ.ХХ» – размер основного долга по карточке с начисленными за текущий месяц процентами.

Данную команду можно выполнить, сразу указав после слова «долг» крайние цифры номера кредитки. Но смысла уточнять конкретную карту нет – в Сбере не оформляется больше одного «пластика» на одно физическое лицо. «Проверять» таким образом дебетовую карточку тоже не стоит – запрос по задолженности возможен только для кредитных счетов.

Но СМС-общение со Сбербанком доступно только при подключении мобильного банка. Услуга предоставляется как в бесплатном (эконом) варианте, так и в платном (полном). Рекомендуется не экономить 30-60 рублей, так как при полноценном режиме перед держателем кредитки открывается весь функционал sms-информирования. Во-первых, каждый ежемесячный взнос будет сопровождаться мини-отчетом с уплаченной суммой и остатком долга. Во-вторых, перед отчетной датой на телефон поступит сообщение, напоминающее, что необходимо внести энное количество денег на счет.

Это еще не все возможности мобильного банка. Узнать размер задолженности можно и с помощью других команд. Например, чтобы выяснить остаток по карте, достаточно отправить текст «БАЛАНС ХХХХ» на номер 900, а ознакомиться с выпиской – отослать «ИСТОРИЯ ХХХХ» на ту же комбинацию. Но ни один, ни второй запрос не покажет дату и сумму минимального платежа, поэтому стоит подумать о других вариантах.

Причины задолженности по кредиту

Причин появления долгов перед банком есть несколько. Каждый из этих источников обладает своими характерными чертами относительно действий клиента для освобождения от долга:

- клиент самостоятельно допускает возникновение просрочки по кредиту. Это тот вариант, когда человек не имеет возможности своевременно внести плату за пользование кредитными деньгами;

- задолженность по невнимательности. Бывают ситуации, когда клиенты банка невнимательно читают условия подписываемого договора. Им неизвестны порядок и сроки выплат;

- несвоевременное зачисление денежных средств на счет банка;

- мошенничество со стороны третьих лиц. Такие ситуации встречаются не так редко, несмотря на то, что служба безопасности занимается проверкой всей документации.

Сбербанк, как правило, даже при минимальной просрочке извещает об этом клиентов

Какой бы ни была причина долга, каждый клиента банка должен контролировать периодически состояние своего займа.

Как узнать долг по кредитной карте Сбербанка

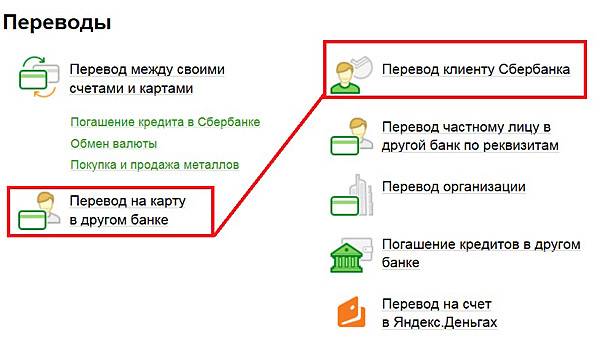

Основное правило при пользовании кредиткой любого банка заключается в целесообразном расходе кредитных средств, а также во внесении минимального платежа до конца платежного периода (до даты внесения платежа). Сервис Kreditnyj.ru выяснил, что по узнать размер долга по кредитным картам Сбербанка можно следующими способами:

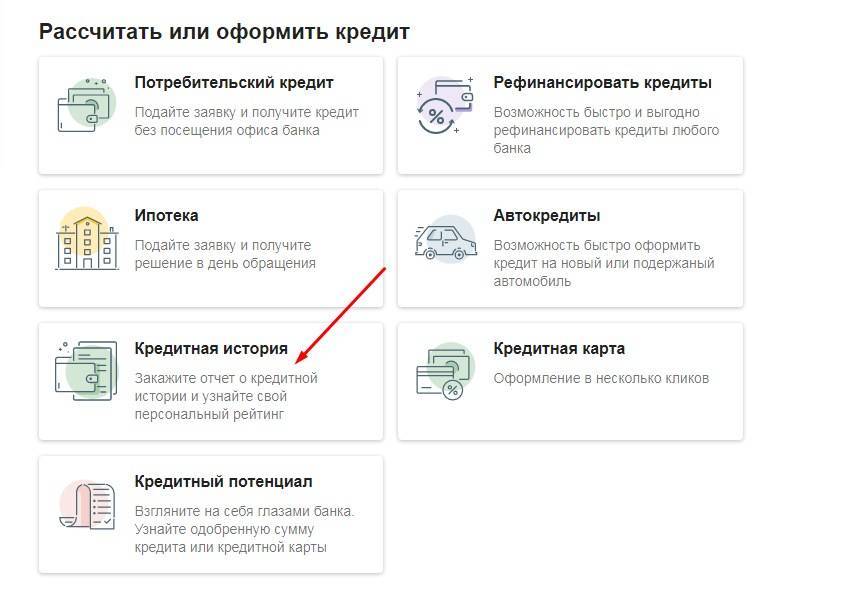

- Веб-версия Сбербанк Онлайн.

- Мобильное приложение Сбербанк Онлайн.

- Электронная почта.

- Отправка смс-сообщения.

- Звонок в службу поддержки Сбербанка.

Помимо этого, клиент может обратиться в любое отделение Сбербанка в пределах домашнего региона. Сотрудники кредитной организации проконсультируют по всем вопросам, касающимся пользования банковской картой.

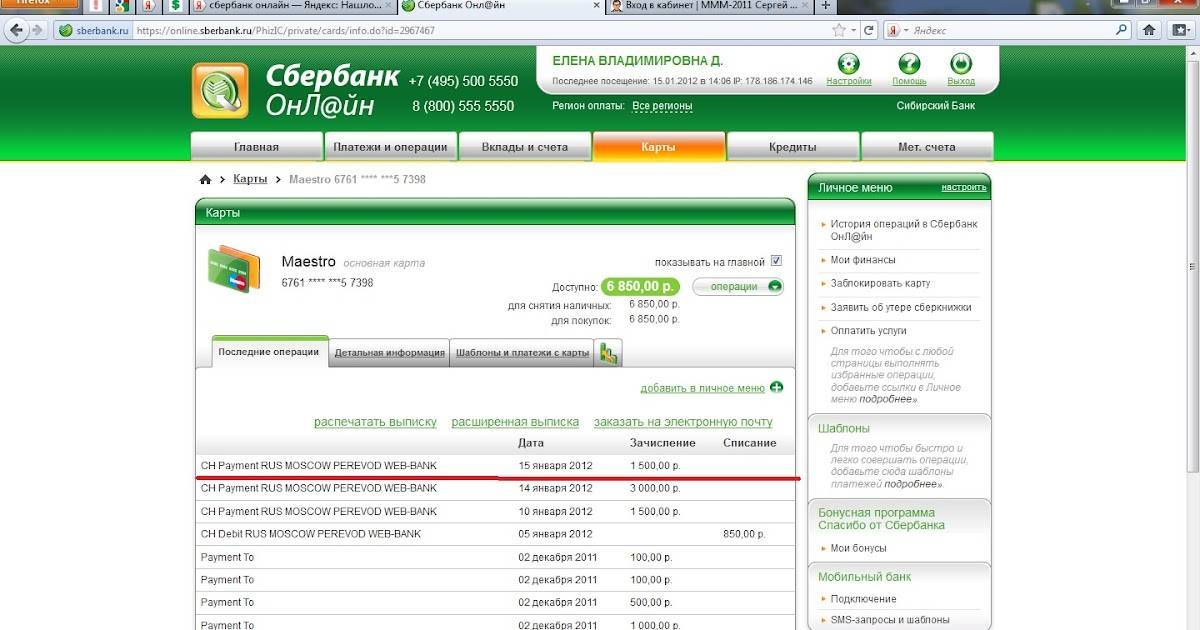

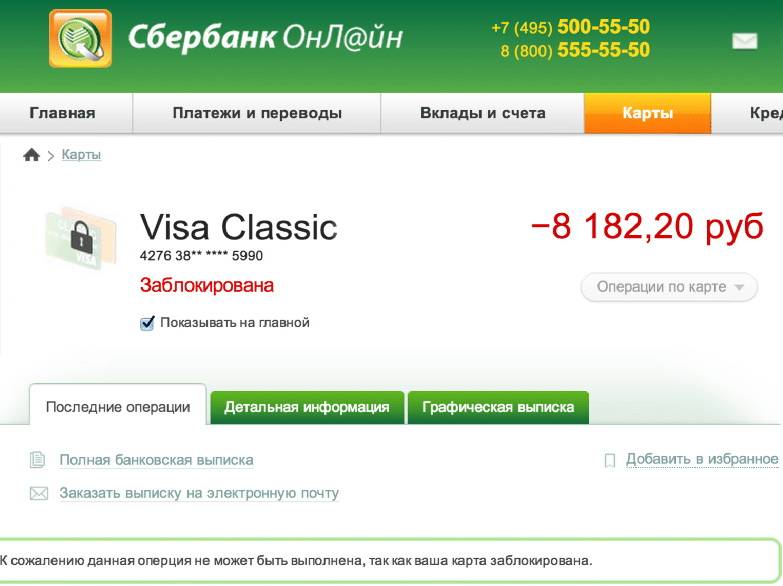

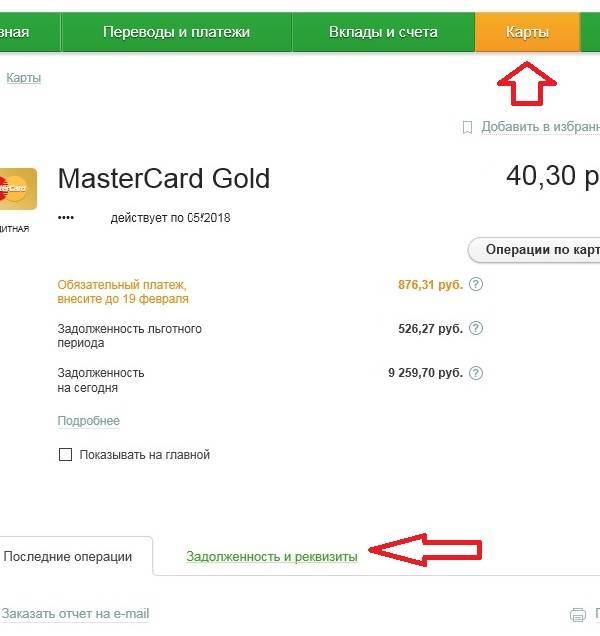

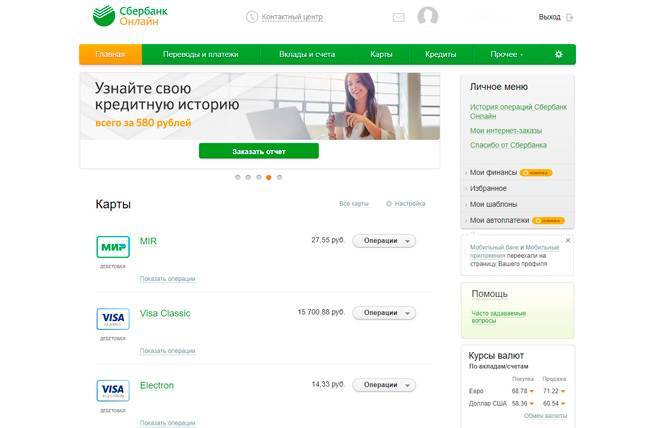

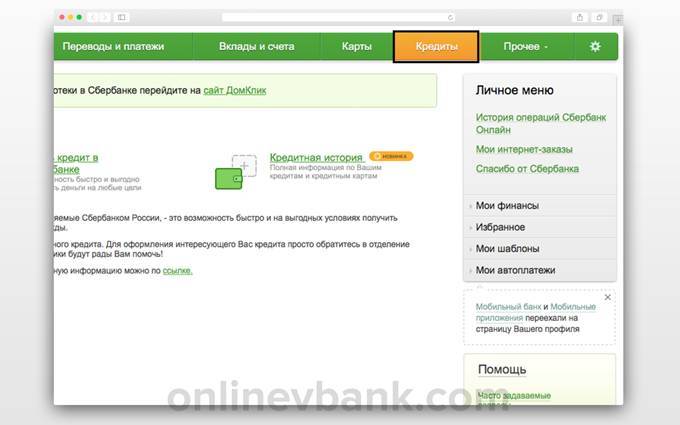

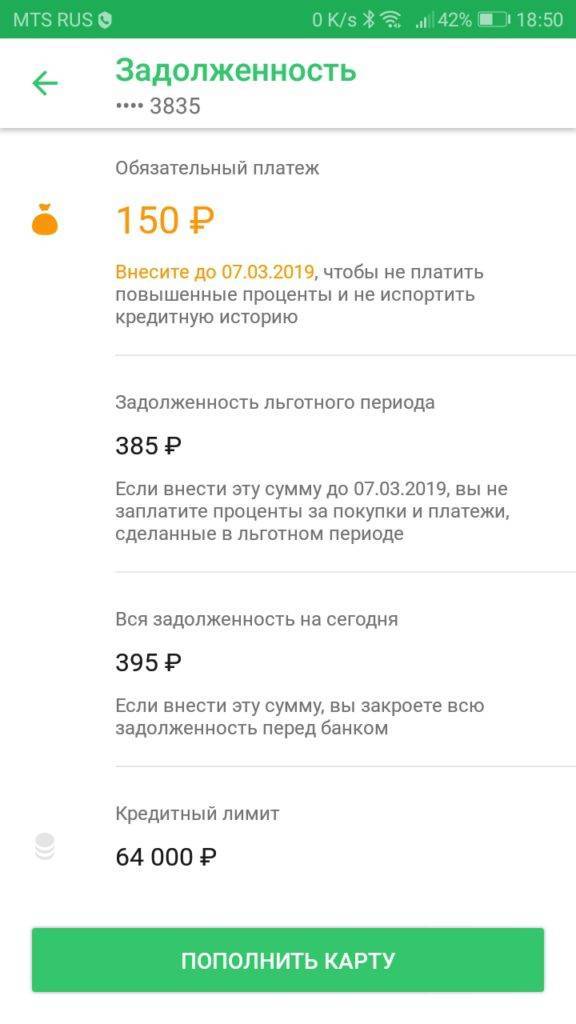

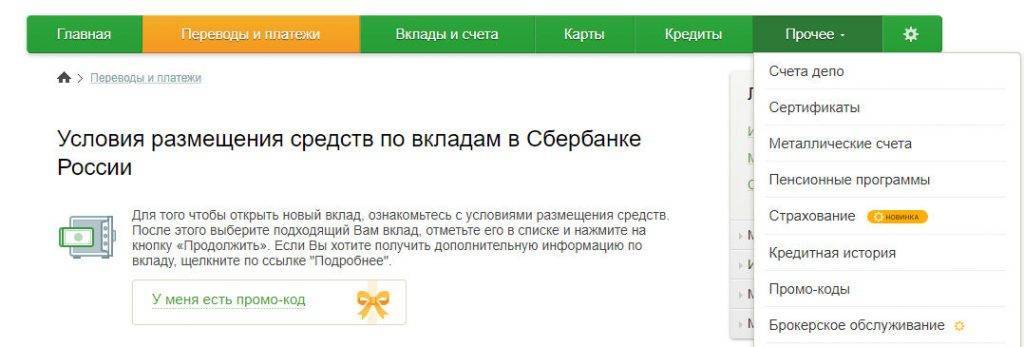

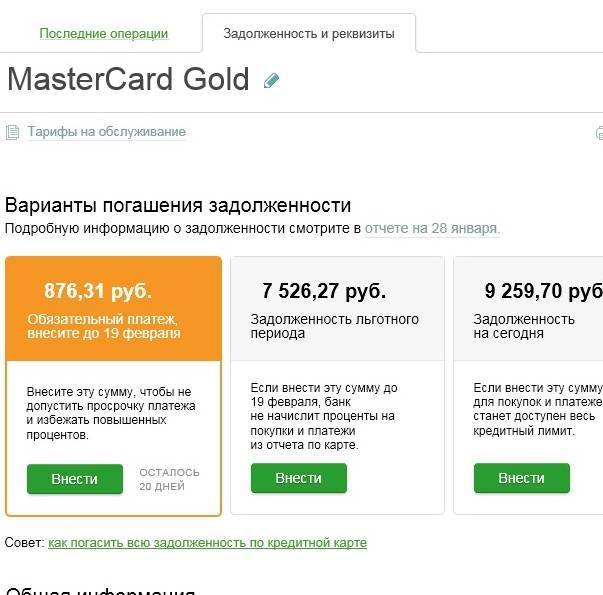

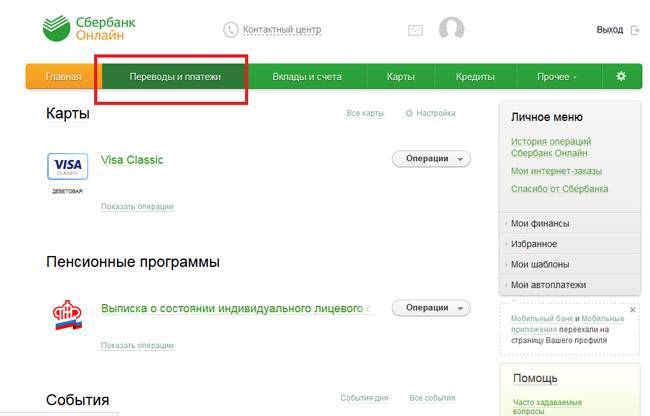

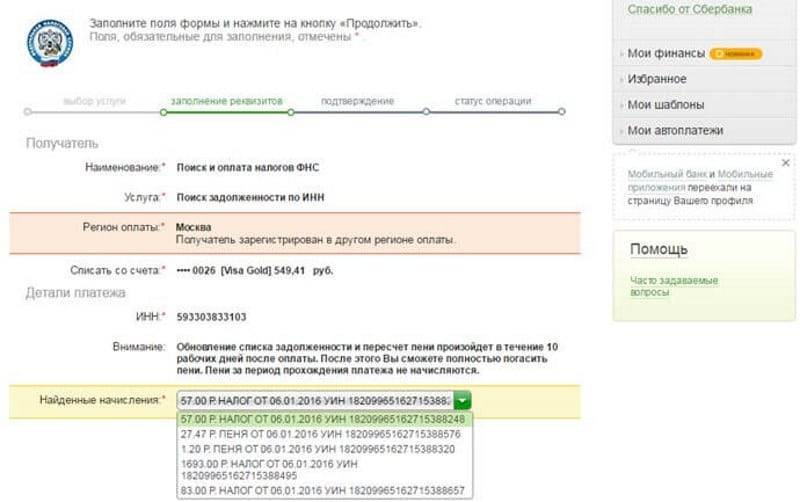

Проверка задолженности по кредитной карте в Сбербанк Онлайн

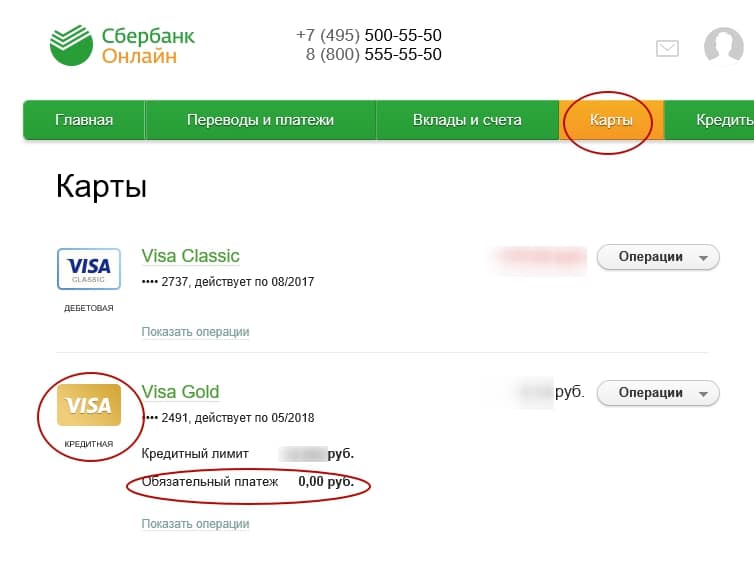

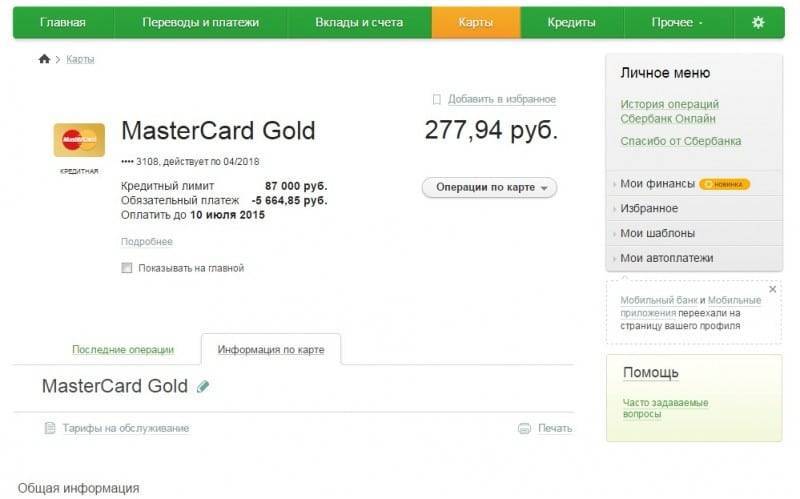

Наиболее приемлемый вариант, так как интернет-банк оснащен полным функционалом для управления банковской картой. Для уточнения суммы задолженности необходимо:

- Открыть раздел «Карты».

- Выбрать необходимую карту и перейти во вкладку «Информация».

В Сбербанк Онлайн информация указывается в следующем виде: общая сумма долга; минимальный ежемесячный платеж; крайняя дата для погашения задолженности или для внесения минимального ежемесячного платежа.

Общая сумма долга погашается для дальнейшего пользования кредитными средствами без начисления процентов. Минимальный платеж вносится для того, чтобы не возникла просрочка, вследствие которой банк получает основания применить в отношении клиента штрафные санкции.

Крайняя дата — день, до наступления которого клиент погашает задолженность или вносит минимальный платеж. В мобильном приложении информация уточняется аналогичным образом.

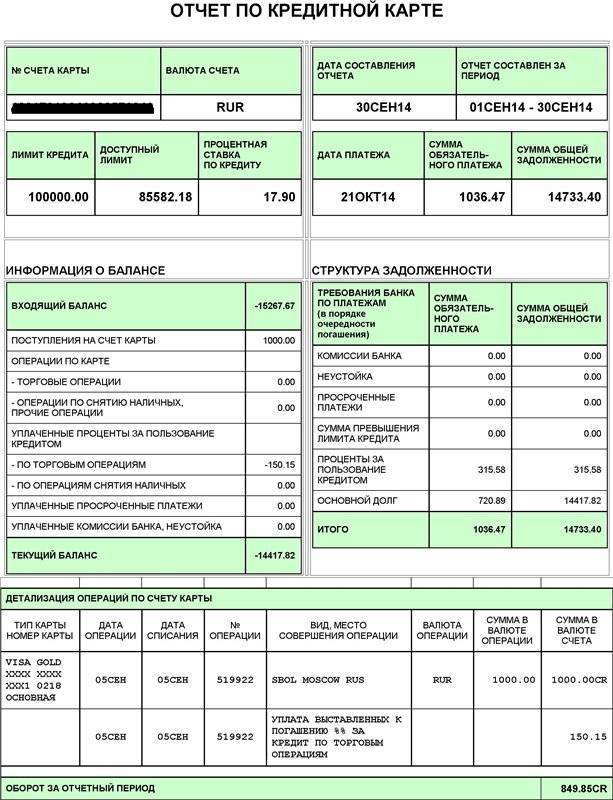

Проверка суммы долга по электронной почте

Электронная почта клиента вносится в базу банка при оформлении кредитной карты. На этот адрес поступают письма, информация о совершенных операциях, новости и акции банка, отчеты по банковской карте — справка с данными по текущей задолженности.

Если уведомления не приходят на почту, то держателю карты необходимо изменить адрес в настройках профиля. В Сбербанк Онлайн в разделе «Личные данные» можно изменить адрес электронной почты.

Мобильный банк

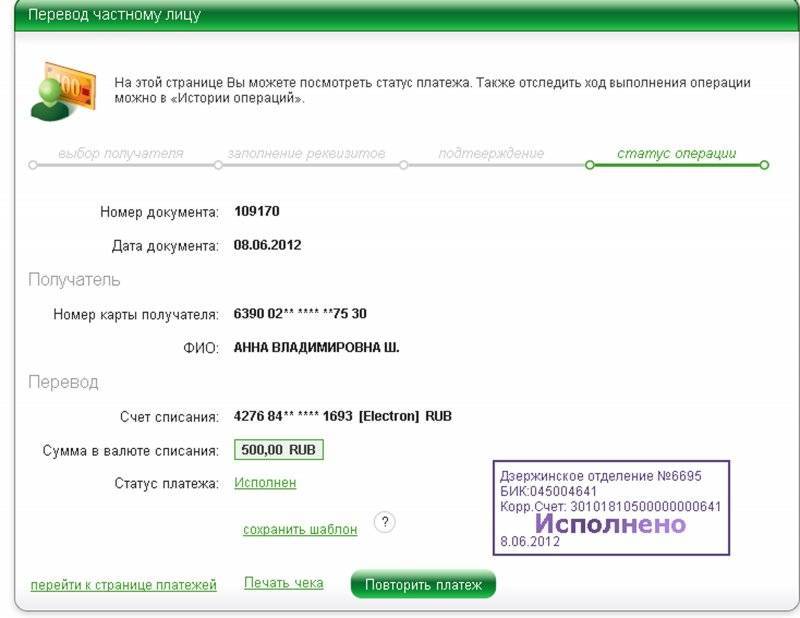

Один из наиболее простых и быстрых способов определения задолженности – отправка специальной СМС-команды на номер 900. Все, что требуется от держателя карточки, это:

- набрать текстовое сообщение «ДОЛГ»;

- указать получателя – 900;

- нажать на кнопку «Отправить».

После выполнения действий на телефон придет СМС следующего вида:

Где ХХХХ – последние цифры номера кредитки, YY YY – сумма платежа, 01.01.2018 – текущая дата, ТТТ – общая задолженность по карте.

Воспользоваться мобильным банком смогут клиенты, подключившие данную опцию. Сделать это можно в отделении Сбербанка либо в устройстве самообслуживания – банкомате. Данная услуга платная. Так, после ее подключения со счета ежемесячно будут списываться 60 рублей.

Звонок в службу поддержки Сбербанка

Данные по карте можно получить в телефонном режиме. Для этого необходимо с номера, привязанного к счету, позвонить на сервисный телефон Сбербанка — 900. После прохождения идентификационных процедур специалист банка предоставит всю необходимую информацию по карте.

Для получения данных потребуется назвать последние четыре цифры ее номера, кодовое слово или иную информацию, которая должна быть известна только клиенту. Коды безопасности, пин-код и пароль от Сбербанка Онлайн оператором никогда не запрашиваются. Верификация производится с целью удостоверения личности клиента.

Банкомат

Использование устройства самообслуживания – стандартный способ узнать сумму долга по карточке. Чтобы получить необходимую информацию, следует:

- Вставить карточку в приемник.

- Ввести секретный четырехзначный пароль.

- В главном меню выбрать опцию «Проверить баланс».

После выполнения всех действий устройство откроет новое окно, в котором на выбор клиента будет представлено выведение информации на экран или её распечатка в формате чека. Выберите подходящую функцию, узнайте размер долга.

Визит в отделение Сбербанка

Владельцу кредитки всегда можно получить любую интересующую информацию в Сбербанковском отделении, но для этого надо иметь при себе документы, способные удостоверить личность. Чтобы узнать сумму долга, обратитесь к консультанту, объясните свою проблему. После проверки ваших персональных данных, он предоставит все требующиеся сведения, проинформирует об особенностях текущих условий кредитования.

Можно ли узнать задолженность по кредиту только по фамилии?

Значительное число клиентов Сбербанка, желающих узнать свою задолженность, надеются получить информацию путем простого обращения к уполномоченному сотруднику. Конечно, этот способ допустим, но вот получить сведения о кредитной задолженности, назвав только свою фамилию, не удастся. Вся информация о клиентах банка и осуществляемых ими финансовых операциях, в том числе и оформление кредитного соглашения, является конфиденциальной информацией. Следовательно, доступ к ней имеет только сам клиент.

Так как способов для проверки задолженности существует несколько, то и в каждом отдельном случае нужны дополнительные документы для прохождения идентификации. А вот что еще нужно при себе иметь и как проверить свой долг разберем детальнее.

Зачем проверять задолженность по кредитке?

Казалось бы, исчерпали вы предоставленный вам банком лимит по кредитке, да и ладно, но здесь не так всё просто. Во-первых, не зная реального остатка свободных кредитных средств на счету карты, вы можете попасть в неловкое положение, когда вы стоите на кассе с товаром, а банк вам вдруг даёт отказ в транзакции. Да и просто, вещь (продукт) срочно понадобилась, вы понадеялись на карту, но немного не рассчитали.

Во-вторых, банк может вам и позволит выйти за границы установленного им лимита, но за это он вас оштрафует. Сбербанк за превышение сверхлимитной задолженности будет брать 40% годовых, что значительно больше средней ставки. А Тинькофф, например, возьмёт 390 рублей за использование денежных средств сверх лимита задолженности.

Ну а самое важное в кредитке – не проморгать дату внесения минимального обязательного платежа (более подробно про него). Нарушение этого условия банка ведёт также к штрафам, уже более существенным

Сбербанк, например, начисляет неустойку 36% годовых за несвоевременное внесение платежа. Тот же Тинькофф штрафует за первый его пропуск суммой 590 рублей, за второй пропуск подряд уже штраф 1% от задолженности + 590 руб., а за третий раз подряд и далее 2% от задолженности + 590 руб. И при этом банк начисляет вам неустойку 19% (к уже существующей процентной ставке) фактически на 1 месяц – до даты формирования очередного счёта-выписки (при условии, что держатель в новом платежном периоде не задерживал минимальный платёж).

Как видите, банки карают строго.

Но и это не всё. Если вы хотя бы на 1 день выбились из графика платежей, то соответствующая запись появляется в вашей кредитной истории (банки обязаны по закону отправлять подобные сведения в бюро кредитных историй), а это уже может негативно повлиять на вашу дальнейшую «кредитную жизнь» и может подпортить отношения с банками. Именно поэтому в обязательном порядке стоит проверять свой долг по кредитной карте.

Это интересно: Как снять арест с зарплатной карты наложенный судебным приставом

Как узнать долг по кредитной карте

Каждому человеку, который пользуется банковской картой, должно быть известно, как узнать задолженность по карте, у клиента всегда должен быть доступ к информации. Иначе при использовании карты возникнут проблемы: понадобится всегда держать под контролем оставшийся баланс и сумму минимального платежа до дня оплаты.

Почему надо всегда знать, сколько у вас средств на карте еще осталось? Прежде всего, потому, что в нужный момент вы просто не сможете расплатиться в магазине и других заведениях с помощью платежной системы.

Также если вы потратили причитающийся вам лимит денег и израсходовали большее количество средств, банк устанавливает большие штрафы за такой маневр.

При опоздании внесения платежей по карте даже на один день в кредитной истории появится об этом запись, потому что банки всегда предоставляют такие данные в бюро кредитных историй. В дальнейшем это повлияет на возможность получения новых кредитов. Для проверки своего долга по карте есть много способов.

Как узнать долг по кредитной карте Сбербанка? Для решения этого вопроса финансовая структура предусмотрела несколько способов. Чтобы узнать важную информацию, выбирайте среди медленных, но основательных, или скоростных, оперативных. В любом из перечисленных случае вы получаете достоверную информацию. Где предоставляют данные по карте:

- Горячая линия. Самый простой и быстрый способ узнать остаток долга по кредитной карте – позвонить на выделенную линию банка и уточнить информацию. Для клиентов доступны сведения об остатке на счете, выделенном лимите, минимальном платеже и прочие данные. Звонить нужно только по номеру телефона, указанному в договоре.

- Сообщения на телефон. Многие финансовые структуры организуют SMS-банкинг для держателей карт. Таким образом передается информация не только о задолженности, но и другие запросы. К примеру, от Сбербанка по номеру 900 постоянно приходят сообщения о том, какие траты совершались и где, а также размер долга и дата платежа.

- Онлайн-банкинг. Современный и часто применяемый сервис. Чтобы воспользоваться этим способом, нужно зайти на сайт банка, зарегистрироваться и узнать данные в личном кабинете. Через Интернет очень удобно руководить своей кредитной картой.

- Банкомат. Также можно всегда узнать актуальную информацию, и не только о долге по кредитной карте. Для этого необходимо вставить карту в банкомат своего банка, набрать на клавиатуре ПИН-код, выбрать пункт «Проверка баланса» и получить ответ на запрос. Есть возможность напечатать чек.

- Терминал. Аппарат может предоставить данные по номеру банковского договора. Они включают в себя остаток задолженности, лимит на использование средств, минимальный платеж и прочее.

- Отделение банка. Если клиенту удобно, можно прийти в финансовую организацию, обратиться к оператору и узнать необходимые сведения. При себе нужно иметь карту и паспорт.

Являться держателем карты и не интересоваться состоянием расчетного счета крайне беспечно. Это может привести к плохим последствиям: накоплению задолженности по карте и штрафным санкциям от банка. Финансовая структура будет стремиться получить свои деньги любым способом: блокировать деньги на счетах, списывать с других карт и прочее. При несоблюдении своих обязательств клиент будет зачислен в черный список банковских структур и в будущем не сможет получить кредит. Если вы хотите пользоваться быстрыми деньгами, внимательно изучите договор и выполняйте его условия.

Номер горячей линии

Есть еще один вариант – позвонить в call-центр, а если быть точнее, то вы можете подать свою заявку на получение графика и взять его в ближайшем банковском офисе:

- 900 – можно звонить с любого мобильного оператора России, звонок бесплатный;

- 8 (800) 555-55-50 – с любого региона РФ;

- +7 495 500-55-50 — для клиентов, находящихся за границей.

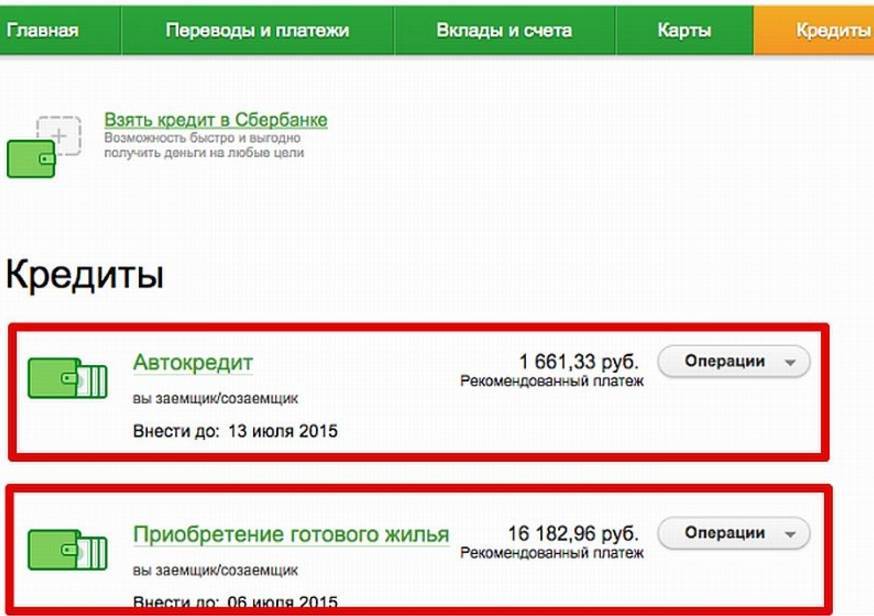

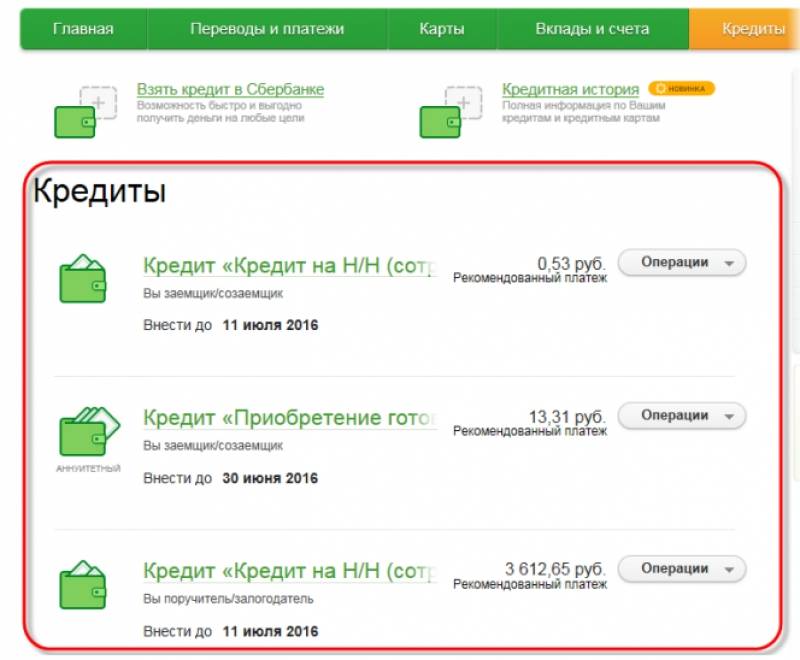

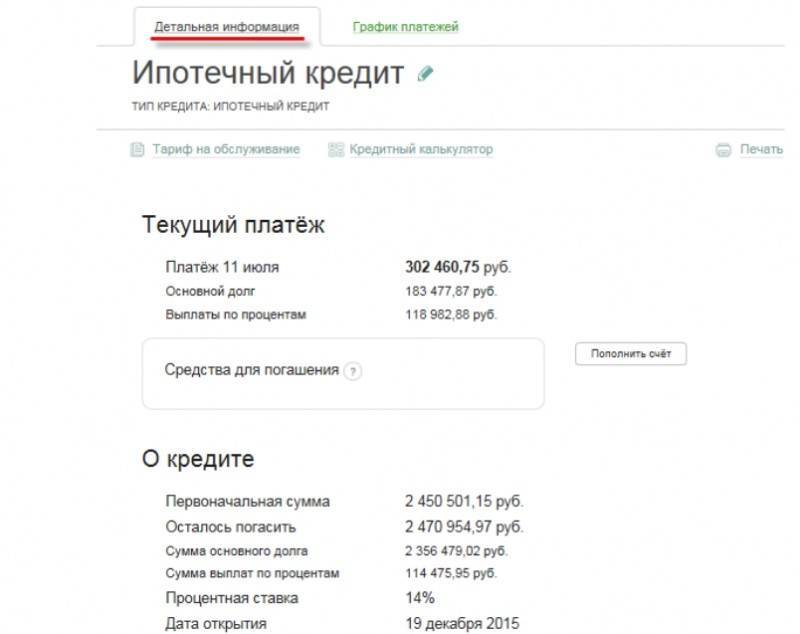

Как распечатать график платежей по кредиту в «Сбербанк онлайн»

Этот сервис продуман до мелочей, поэтому клиенты могут решить в нем огромное количество задач, выполнять различные операции. Но, несмотря на постоянное обновление, пока что в полной версии на сайте функционал больше, по сравнению с приложением на смартфоны. Именно тут вы можете распечатать сведения по кредиту на обычном бумажном листе А4.

Необходимо:

- перейти в свой ЛК;

- найти раздел «Кредиты»;

- выбрать тот, что вас интересует (если у вас не один продукт);

- тут на странице можно сделать печать общих данных по займу.

Не стоит забывать, что функции печати только графика у программы нет, будут отображаться еще дата, текущий платеж, сумма ближайшего платежа.

Вы можете скачать данные через функцию «копирования текста» или сделать скрин с экрана. Они сохранятся на компьютере, после чего можно будет распечатать график на принтере.

Теперь вы знаете, как в приложении и браузере «Сбербанк онлайн» посмотреть свой график платежей по кредиту или ипотеке с телефона Андроид пошагово. Сделать это легко в любое удобное время. Не стоит забывать о ежемесячных платежах, чтобы не допускать просрочек и пени.

Последствия возникновения просрочки

Если не платить кредит своевременно, кроме финансовых, могут наступить правовые и репутационные последствия.

Финансовые последствия

К ним относятся начисленные проценты, пени и штрафы. Сбербанк начисляет процент за несвоевременную оплату обязательного платежа 36% годовых. При неуплате этой суммы начисляются пени. После обращения в суд, вас обяжут оплатить и судебные издержки.

Правовые последствия

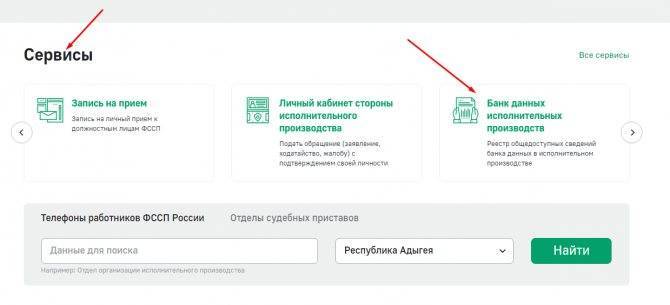

Что будет после того, как банк выиграет суд? Дело передадут судебным приставам, которые возбудят исполнительное производство. Они имеют довольно широкие полномочия, что позволяет накладывать арест на имущество и банковские счета граждан, а также направлять исполнительные листы по месту работы должника или пенсионный фонд. Последствиями неисполнения решений суда могут стать и различные санкции, например, запрет на выезд за границу.

Репутационные последствия

Банки могут и не подавать такие данные. Есть способы, как узнать о своей кредитной истории. Многие банки, в том числе и Сбербанк, предлагают такие услуги на возмездной основе. Исправить кредитную историю очень сложно, так как срок хранения данных составляет 15 лет. Данные о неисполненных решениях суда являются публичными, и просмотреть их может любой на официальном сайте службы судебных приставов, введя ваше ФИО и дату рождения.

Какие данные необходимы, чтобы узнать задолженность

Содержимое статьи

Проверка текущего состояния кредита является важной частью выполнения обязательств, связанных с его выплатой. Невнимательность к данному вопросу может привести к неправильно оставленной сумме на счете

Результатом станет просрочка и следующие за ней санкционные действия со стороны банка. Это грозит испорченной кредитной историей, потерянной репутацией. И в следующий раз риск отказа в займе возрастет или условия не будут выгодными. Поэтому контролировать размер задолженности и очередного платежа следует регулярно.

Пользователю не потребуется большой список документов, чтобы узнать остаток по кредиту от Сбербанка. При личном обращении в отделение потребуется предъявить паспорт и договор. Эти же данные следует предоставить оператору горячей линии, если запрос выполняется по телефону. При поиске информации через банкомат надо вставить дебетовую или кредитную карточку, а после ввести пин-код.

Важно! Узнать состояние долга можно вне банковского отделения. Для этого нужно зарегистрироваться в личном кабинете Сбербанка

Тогда для получения доступа персональной информации останется ввести логин и пароль.

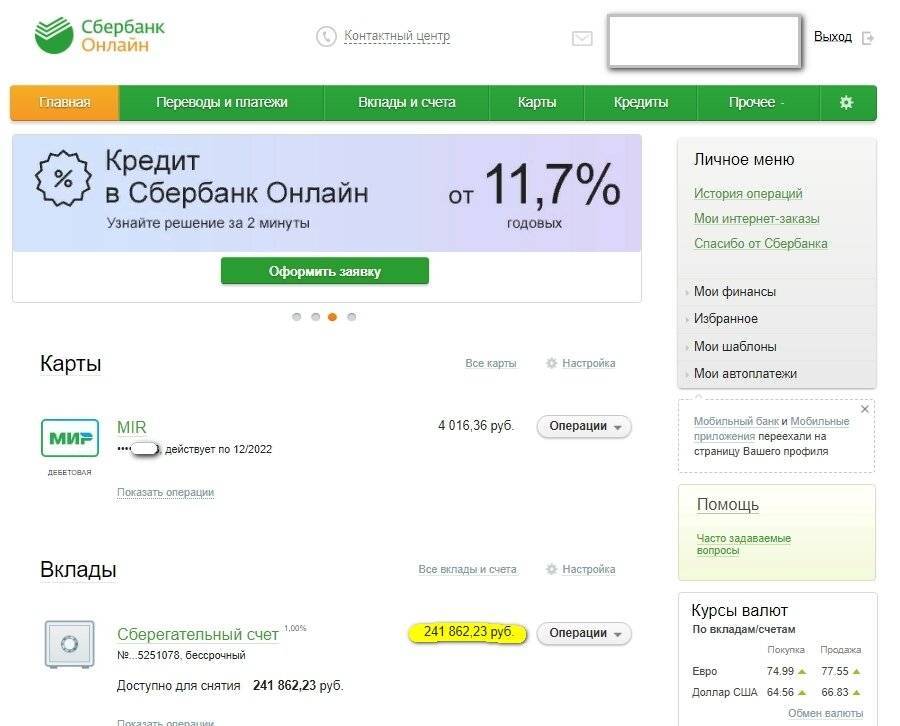

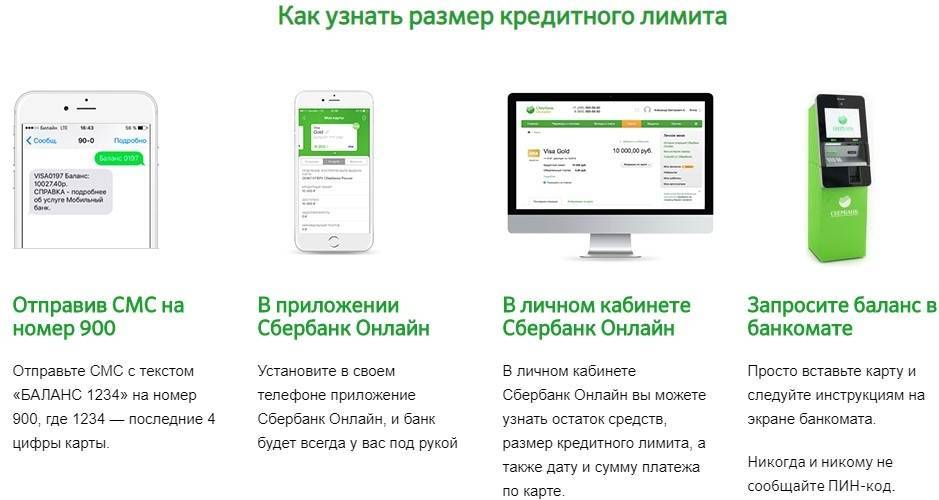

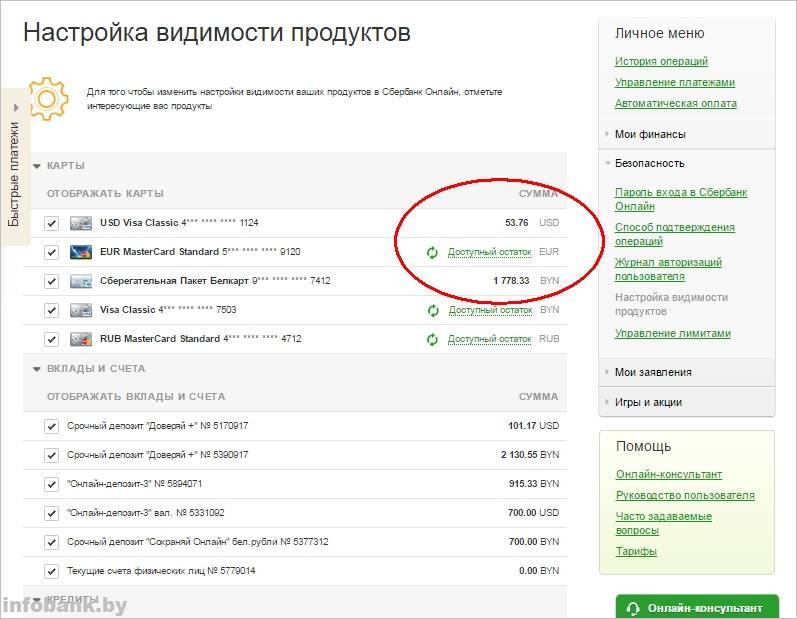

Как узнать размер доступного кредитного лимита

Контроль за изменениями по счету удобнее всего вести через Сбербанк Онлайн — веб-версию или мобильное приложение. Остаток по кредитному лимиту указывается на начальной странице одновременно с отображением банковской карты.

В виде смс-сообщения информация доступна при наличии подключенного смс-банка. Для этого необходимо отправить сообщение с текстом «Баланс 1234» на короткий номер 900. На месте 1234 указываются последние четыре цифры номера карты. Услуга оплачивается по тарифам сотового оператора.

Еще одним рабочим способом является использование банкомата Сбербанка. После вставки кредитки в устройство самообслуживания клиент вводит пин-код, выбирает в меню пункт запроса баланса, следует подсказкам системы. Услуга предоставляется банком бесплатно. Текущие показатели можно распечатать на чеке.

Как снять наличные с карты Тинькофф Платинум

Для чего необходимо знать наличие задолжности по кредиту

Секрет успешного погашенного займа заключается в точном понимании, сколько заемщик потратил и сколько осталось платить по кредиту. Невнимательность при кредитных выплатах способна привести к образованию просрочки и штрафам. В более запущенных случаях, когда клиент перестает интересоваться состоянием кредитного счета, дело может закончиться судебным разбирательством и принудительным взысканием только по той причине, что при возмещении долга человек не поинтересовался, ликвидирован ли долг до копейки, а также отключены ли были платные опции и банковский сервис.

Испорченная кредитная репутация, штрафы, расходы на суд и объяснения с приставами – этим может закончиться кредит, если заемщик не следил за своевременностью и полнотой исполнения обязательств.

Как узнать задолженность по кредитной карте Сбербанка?

Есть множество способов проверить, какая задолженность по вашей кредитке. Есть среди них более медленные, основательные, а есть и оперативные, когда в любой момент времени с, так сказать, минимальными телодвижениями, вы сможете посмотреть нужную вам информации.

Быстрые способы проверить долг по сбербанковской кредитке

Самый быстрый способ сделать это, был заявлен Сбербанком буквально за несколько дней до даты публикации этого обзора. Он, собственно, и вдохновил автора на написание сего текста.

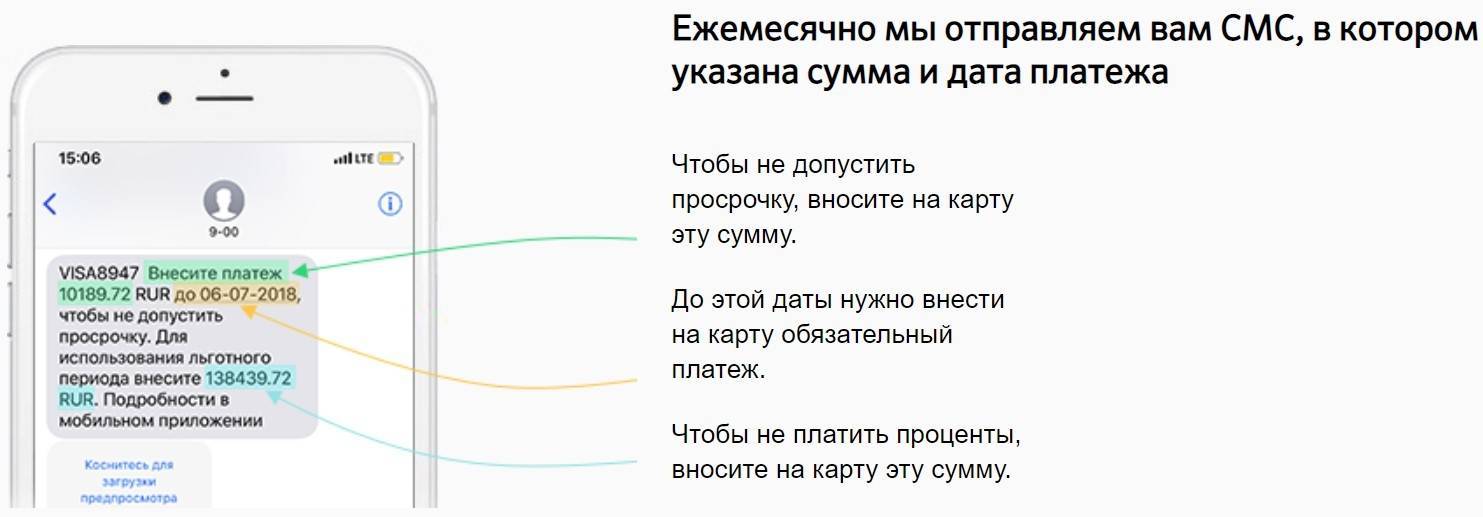

Отправляете СМС на номер 900 с текстом: ДОЛГ. В ответном сообщении на ваш телефон придёт следующая информация:

Любопытно, что эту команду можно выполнить в формате ДОЛГ ХХХХ, т.е. с последними четырьмя цифрами карты, но в этом нет необходимости, так как каждый клиент сбера может быть держателем только одной сбербанковской кредитки. Если же вы укажете последние 4 цифры дебетовой карты, то банк «ругнётся» в ответной смс-ке, что:

Напомним, что подобными сообщениями вы сможете обмениваться с банком только при подключенной услуге «Мобильный банк» – это можно сделать и бесплатно (тариф эконом), но лучше не экономить 30 или 60 рублей в месяц (в зависимости от карты) и включить тариф полный (подробнее о тарифах МБ и их стоимости тут). Это нужно для подключения услуги смс-информирования, которая нам сильно пригодится. Во-первых, после каждого платежа вам будет тут же приходить смс-сообщение с суммой платежа и балансом. А во-вторых, банк вам будет слать напоминания накануне каждой даты платежа, откуда можно почерпнуть всю необходимую нам информацию: долг, сумму и дату внесения мин.платежа. Правда, рассчитывать на это напоминание не стоит, так как смс-сообщения могут приходить не вовремя, буквально накануне дня оплаты (как пишут всё чаще в отзывах), или вообще могут не прийти (что делать, если смс-информирование не работает).

Есть ещё способы узнать сумму долга с помощью команд смс-банкинга, но они не укажут сумму минимального платежа. Это команды, отправляемые на номер 900 (это официальный короткий номер сбера): узнать баланс по карточке в виде БАЛАНС XXXX (подробнее здесь) и посмотреть выписку по вашим последним 5-ти операциям: ИСТОРИЯ ХХХХ (подробнее здесь).

Недостаток у этих оперативных способов посмотреть нужную вам информацию о текущем долге следующий: в них не сообщается дата минимального платежа, хотя это должен знать каждый. Поэтому приведём другие, более медленные способы это сделать.

Узнаём медленно, но верно

Звонок на горячую линию в службу поддержки поможет узнать все нужные вам данные, но большое неудобство в том, что необходимо пройти нудную процедуру идентификации. Подготовьте паспорт и вспомните своё кодовое слово.

Вы можете запросить выписку в интернет-банке Сбербанк Онлайн (выписка придёт по вашему адресу электронной почты) и там же, кликнув на вашу кредитку, можно посмотреть и задолженность, и сумму минимального платежа, и дату платежа. То же можно сделать и в мобильном приложении.

Можно также посетить отделение с паспортом и картой, что совсем уж неудобно и долго.

Последствия задолженности по кредитной карте Сбербанка

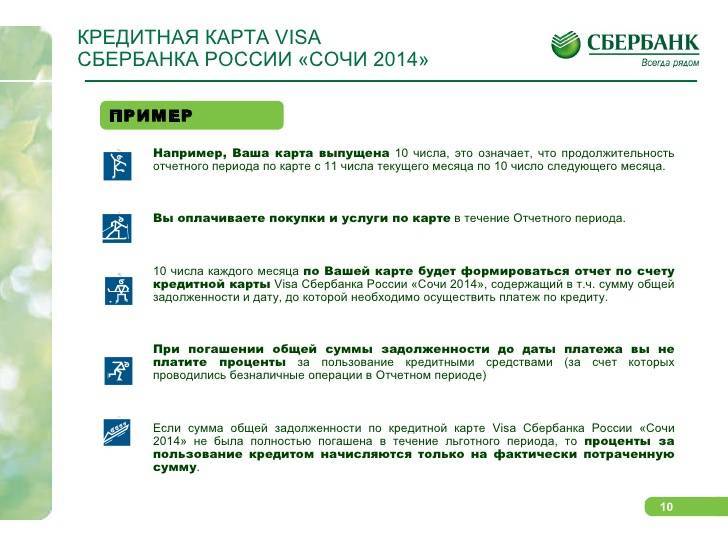

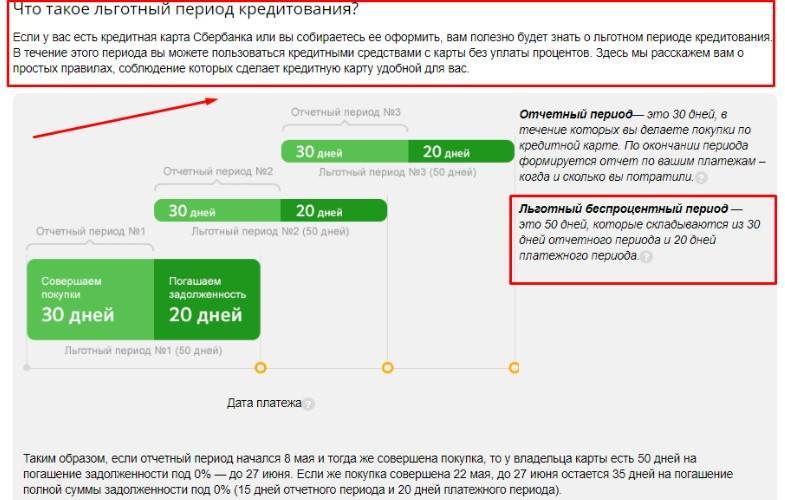

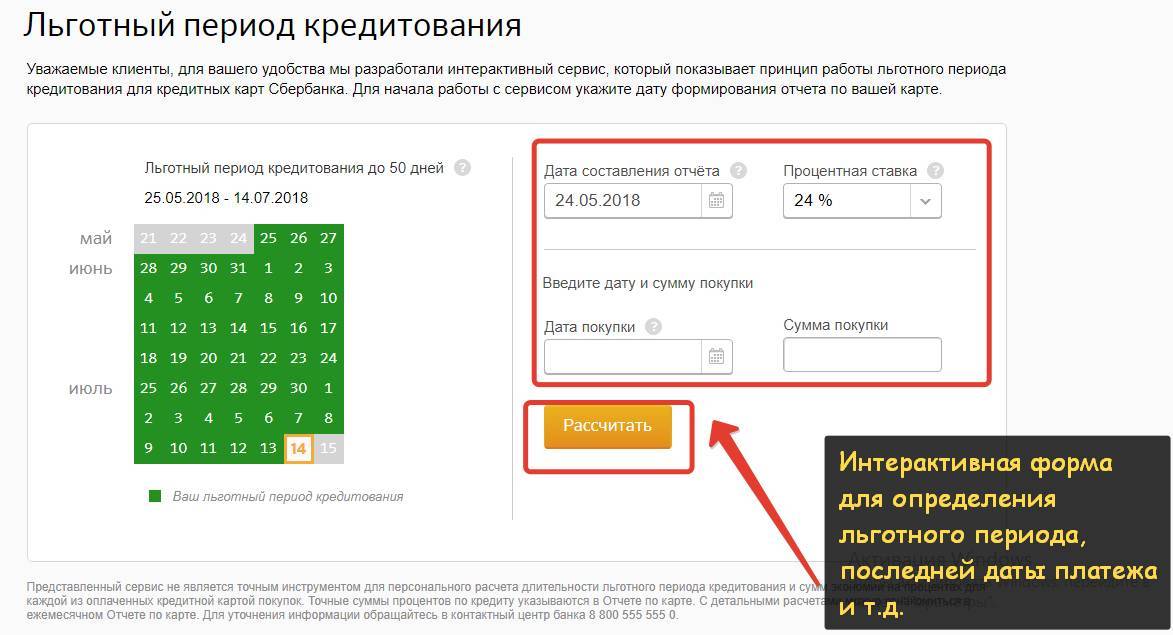

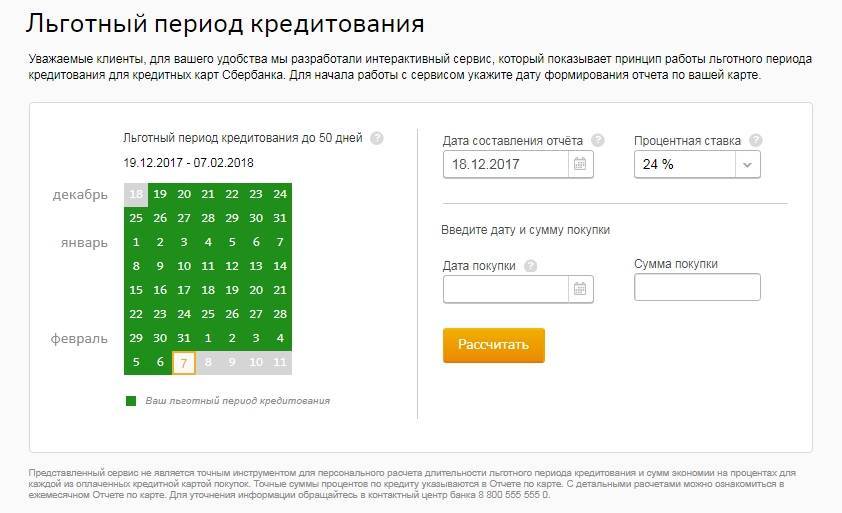

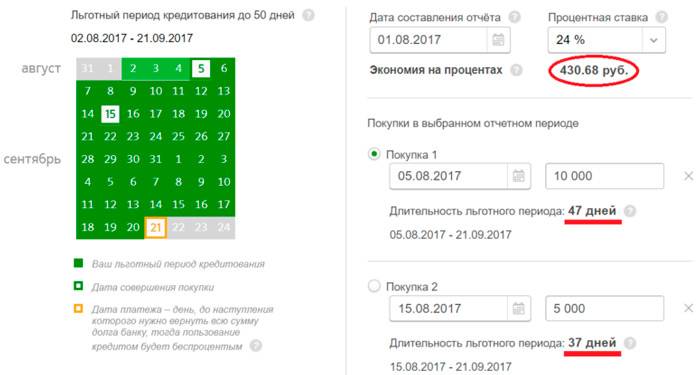

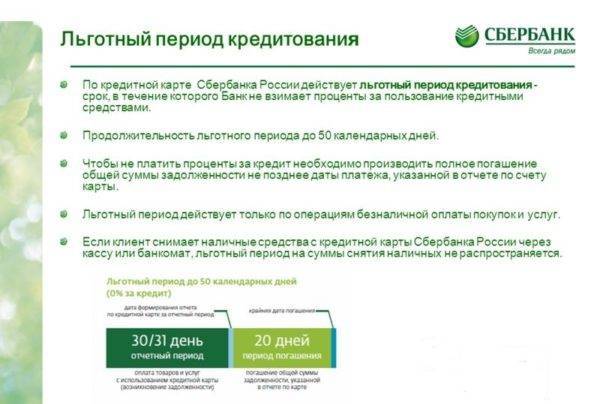

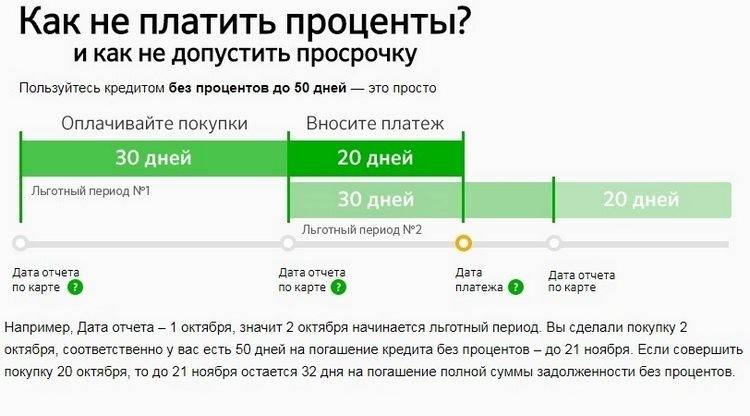

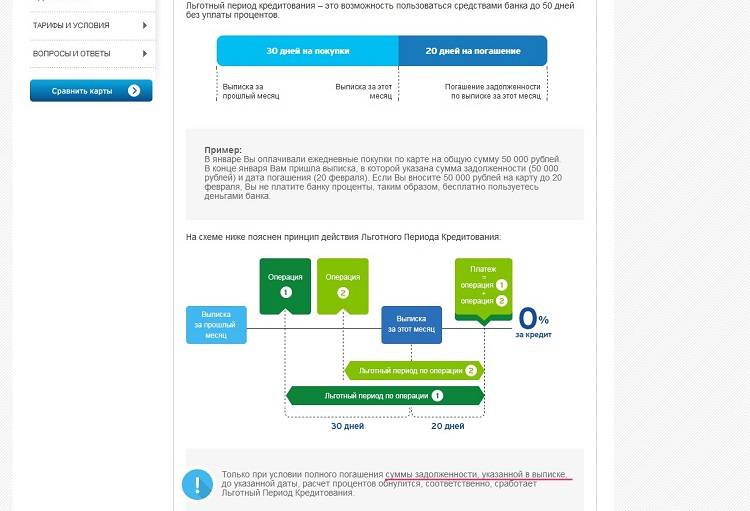

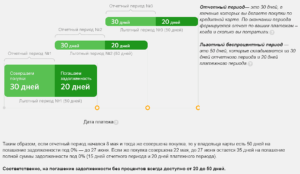

Стандартные условия от Сбербанка предоставляют пользователям 50-дневный льготный период, в течение которого проценты за пользование средствами не начисляются. Если они не будут возвращены в течение установленного периода времени, на сумму займа будут начислены проценты в соответствии с выбранной кредитной программой.

Нажмите для увеличения изображения

Для возврата средств предоставляется определенный временной промежуток. Невыплата приведет к дополнительным последствиям – начислению штрафных санкций.

Долг по кредитной карте следует рассматривать как обычный долг по кредиту, так как в плане последствий для должника нет никакой разницы. Если средства не возвращаются, стоит рассчитывать на следующее:

- передачу дела коллекторам. Сбербанк довольно часто продает неликвидные долги, то есть те, по которым не сможет получить средства в течение короткого периода времени;

- обращение в суд. Чаще всего выносится судебный приказ, но все зависит от суммы. Если она превышает полмиллиона рублей, то банк будет вынужден инициировать стандартное исковое производство;

- передачу дела приставам. Это возможно лишь в том случае, если уже был вынесен судебный акт. Приставы выполнят стандартный набор необходимых действий: вызовут должника, объявят розыск его счетов и имущества, опишут и арестуют принадлежащие ему объекты. На финальном этапе приставы передадут их на торги.

Очевидно, что последствия идентичны тем, что наблюдаются у любого другого должника. Средства взыскиваются точно так же, в стандартном порядке. Следует лишь внимательно изучить условия кредитования в соответствии с имеющейся картой. Это нужно, чтобы понимать, в каком размере будут начислены проценты и штрафные санкции.

Если вы несогласны с суммой задолженности

Так как все расчеты производит вычислительная техника, ошибки происходят крайне редко. Например, вследствие технического сбоя. Чаще неприятные ситуацию возникают при обслуживании в торговых точках, когда продавец неверно вводит сумму на терминале (например, набирает лишний 0, не там, или вообще не ставит разделитель) либо повторяет одну операцию несколько раз. Чтобы этого избежать, перед подтверждением суммы всегда смотрите на дисплей терминала, и пользуйтесь мобильным банком. Если пришло СМС с неверной суммы, требуйте возврата – в терминале есть такая опция.

Периодически просматривайте выписку по карте, и при выявлении каких-то несоответствий, сразу же обращайтесь в банк.

Способы узнать график платежей

Причиной заинтересованности клиента по этому вопросу выступает не только отсутствие документа из-за потери или порчи, но и утрата им прежней силы. Последнее возможно из-за изменения актуальных платежных данных вследствие совершения плательщиком некоторых видов операций — досрочное погашение, реструктуризация и т.д.

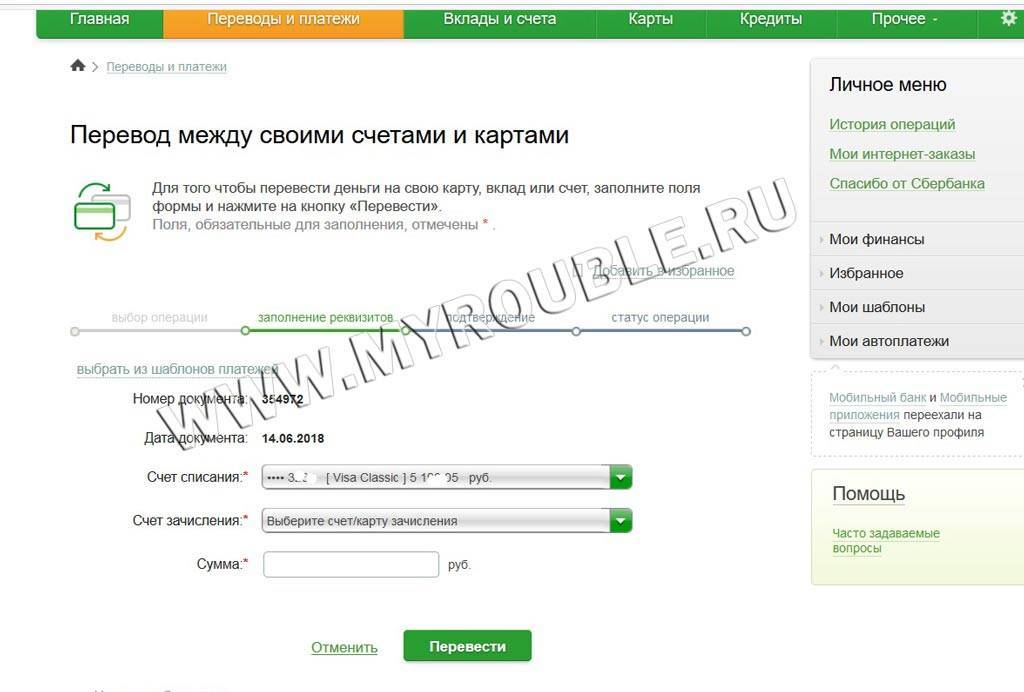

Кроме того, возможность в любой момент воспользоваться интернет-сервисом Сбербанка позволяет не только посмотреть нужную информацию по кредитам (которую клиент мог просто забыть), но и совершить здесь же одномоментную оплату в необходимом объеме при наличии денег на открытых клиентских счетах. Рассмотрим, как узнать график платежа.

Посредством сервиса Сбербанк Онлайн

Личный кабинет позволяет должнику узнать всю необходимую информацию о кредитах Сбербанка. При этом сервисом онлайн-банка можно пользоваться не только на официальном сайте, но и с помощью установленного на мобильный телефон приложения. Представленный сервис предлагает обширный пакет услуг.

Кроме получения предодбренного предложения по кредиту, с помощью сервиса пользователь имеет право формирования и отправки заявки в кредитный отдел, а также получения решения Сбербанка. Здесь можно получить полноценный перечень услуг без посещения отделений, что экономит время как кредитуемого, так и непосредственно специалиста Сбербанка.

Для просмотра информации нужно в разделе «кредиты» выбрать вкладку «график платежей» (расположенную наравне со вкладками о детальной информации по кредитному продукту и досрочному погашению). Таблица очень обширна, т. к. расчет в ней произведен до окончания периода кредитования, т. е. имеется помесячная разбивка по каждому предстоящему году оплат.

Отражающаяся в виде таблицы информация содержит следующие сведения:

- Даты оплаты.

- Суммы по основному долгу (тело кредита).

- Ежемесячные проценты по кредиту от Сбербанка.

- Суммарная цифра к оплате за каждый месяц.

- Остаточная сумма по задолженности.

Кроме указания полной суммы задолженности, здесь представлена и сумма переплаты по кредиту. Также в личном кабинете система информирует долговых клиентов Сбербанка о возможном изменении графика платежей, чтобы те не забывали просматривать актуальную информацию. Поскольку система автоматизирована, заемщику не нужно делать отдельного запроса на внесение изменений.

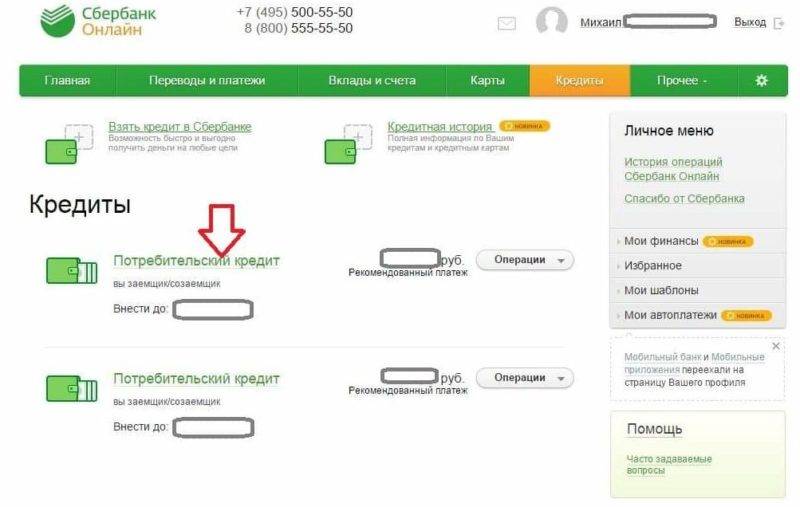

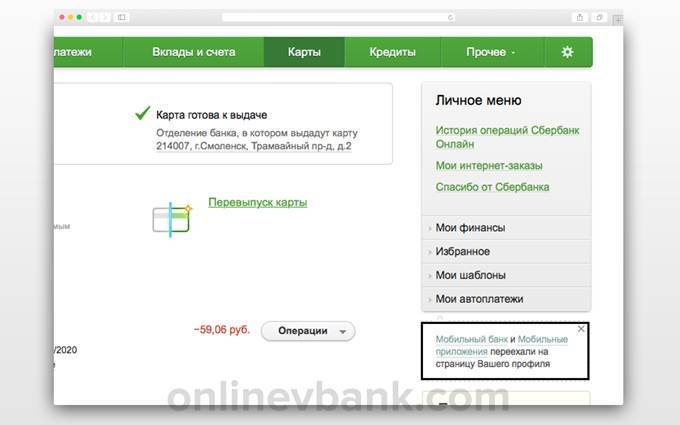

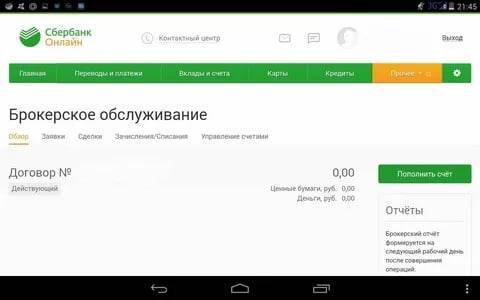

Посредством мобильного приложения

Сбербанком Онлайн можно пользоваться через телефон. Скачивание официального приложения абсолютно бесплатно. При этом преимуществом пользования сервисом выступает доступность банковских услуг и возможность совершения денежных транзакций для погашения кредитной задолженности.

Сведения, отражающиеся в приложении от Сбербанка в кратком виде:

- Тип кредита: потребительский, ипотечный и т.д.

- Денежный остаток к оплате.

- Рекомендуемый платеж.

- Оплата до определенной даты (платежная по договору).

Эта информация доступна в разделе «кредиты», который располагается на главной странице приложения. Наряду с этим разделом имеются и следующие: «мои финансы и бюджет», «карты», «цели», «инвестиции» и т.д. При входе в интересующий клиента раздел открывается список действующих кредитных продуктов (начиная с потребительского кредита и заканчивая ипотекой и пластиковыми картами).

Стоит отметить, что пункты в графике погашения кредита Сбербанка не подлежат самостоятельному изменению без последствий для клиента. Именно поэтому формулировка «рекомендуемый платеж» не должна влиять на снижение платежной суммы, т. к. за этим следует начисление штрафных санкций (пени) за каждый день просрочки. К последнему понятию подключается и термин «платежная дата».

В банковском отделении

Выпустить график платежей повторно на бумажном носителе в случае его порчи или утраты можно при помощи обращения в отделение Сбербанка. Лучше это сделать именно в том отделении, где был выдан первоначальный вариант с остальной кредитной документацией. Комиссия за это не взимается, т. к. вся имеющаяся информация о заемщиках и взятых ими кредитах хранится в автоматизированной системе.

График платежей после представленной здесь информации о заемщике и кредитном договоре также выглядит в виде таблицы — это самый удобный вариант упорядочивания сведений. Форма бланка унифицирована внутренними распоряжениями конкретного кредитно-финансового учреждения.

Все об обязательных платежах

Обязательный платеж представляет собой минимальную фиксированную банковской организацией сумму, которая должна каждый месяц поступать на кредитный счет, тем самым погашая остаток задолженности. Размер взноса определяется в соответствии с условиями кредитования.

В банковской терминологии существует понятие «отчетный период». Это срок, по истечении которого от владельца на кредитку должны поступить средства. Если деньги не вносятся на счет до наступления определенной даты, происходит просрочка, на должника накладываются штрафные санкции в виде дополнительных повышенных процентов (они определяются в соответствии с тарифным планом кредитования).

Минимальный размер обязательного платежа составляет десять процентов от общей суммы долга. К данной ставке приплюсовываются начисленные Сбербанком проценты, комиссионные сборы, пени и прочие штрафы.

Также каждая кредитная карта имеет льготный период кредитования. Это такое время, когда держатель имеет право погасить долг без процентов (фактически, в рассрочку). Как правило, он длится от 90 до 100 дней. О точных сроках необходимо узнавать у кредитного менеджера в момент выдачи карточки.

После этого предлагаем выяснить принцип расчета минимальных платежей. Предположим, что долг по кредитке равняется 100 тысячам рублей, а процентная ставка – 25% годовым. Ежемесячная сумма взноса составит: (100000/100*25)/12=2083,33 рублей.

К полученному результату необходимо приплюсовать проценты от расчетного периода (они начисляются исходя из израсходованного клиентом лимита). Предположим, что это 10% (10 тысяч рублей). Тогда итоговая сумма платежа составит 12083,33 рублей (2083,33+10000).

Требования к клиентам и документации

Подать заявку в Сбербанк на рефинансирование через потребительский кредит имеют возможность граждане России в возрасте от 21 до 65 лет.

Потенциальный клиент должен быть трудоустроен:

- не менее полгода на актуальном рабочем месте;

- общий срок трудовой деятельности за последние пять лет — не меньше года.

Последнее требование не накладывается на пенсионеров, физические лица, получающие выплаты на счёт, открытый в Сбербанке.

Для рассмотрения заявки на перекредитование банк требует такие документы:

- Анкета. Заявление-образец доступен для просмотра онлайн на официальной странице Сбербанка.

- Паспорт гражданина РФ с постоянной регистрацией;

- Справка по месту регистрации (для физических лиц, имеющих временную регистрацию);

- Документация, заверяющая финансовую стабильность и состоятельность физического лица;

- Документация по кредитам, на которые будет проводиться рефинансирование.

Из чего складывается задолженность

Долг по кредитной карте складывается из нескольких сумм:

- Основной долг – та сумма, которая была потрачена на покупки, снятие наличных и другие операции.

- Банковские проценты, начисленные за использование средств.

- Комиссия за обслуживание – например, по карте Gold это 3000 рублей в год.

- Повышенные проценты за просроченную задолженность (при наличии) – сегодня действует ставка 36% годовых.

Если допустить просрочку, последствия неизбежно проявятся уже в ближайшее время:

- На счет будут начисляться повышенные (штрафные) проценты по ставке 36% годовых.

- Если не внести платеж в течение 1-2 месяцев, счет будет временно заблокирован.

- Одновременно с клиентом попытаются связаться сотрудники банка, а затем – коллекторы.

- Наконец, если долг так и не будет погашен, кредитор обратится в суд.

Как настроить кэшбэк в Тинькофф мобильное приложение В результате за долги будет арестована карта Сбербанка, на которую поступает зарплата или пенсия; приставы могут наложить арест и на счета в других банках, а также имущество (в зависимости от суммы долга). К тому же кредитная история клиента значительно ухудшится, и получить новый кредит на выгодных условиях в ближайшее время уже не получится.

Заключение

Способов узнать о своей задолженности по активному займу есть множество. Сбербанк всегда заботится о своих клиентах, поэтому делает сотрудничество максимально комфортным. Каждый клиент имеет право самостоятельно выбрать вариант, который будет подходить ему больше всего. Любой из предложенных способов поможет избежать клиентам недоразумений и конфликтных ситуаций.

В любом случае, оформляя свой кредитный договор, следует внимательно вычитывать все условия и знакомиться с графиком всех плановых платежей. Если внимательно все вычитать, то никаких проблем с погашением своего долга не возникнет.

Watch this video on YouTube

Watch this video on YouTube