Порядок расчета годовой переплаты по кредиту

Одними из наиболее популярных среди заемщиков вопросов являются: как узнать конечную сумму переплаты по кредиту и как правильно рассчитать проценты по предлагаемым банком программам? Далее рассмотрим оба этих вопроса.

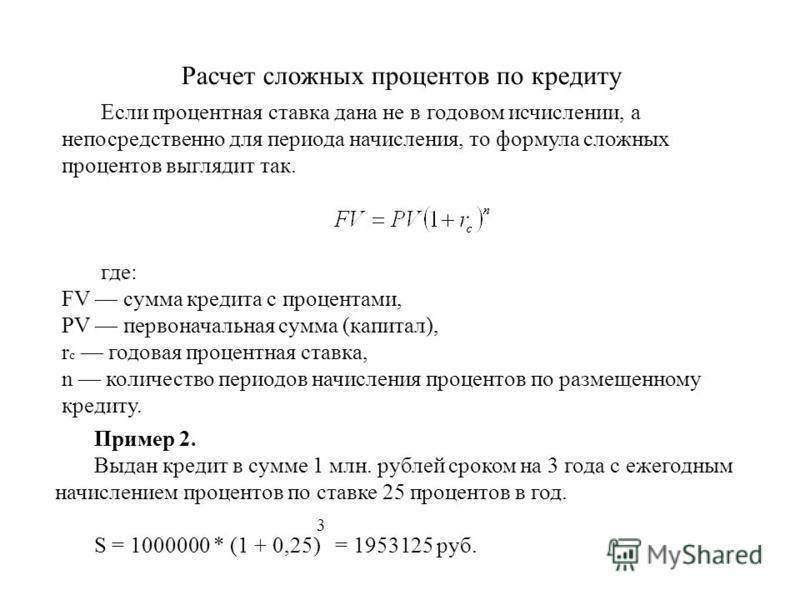

Итак, чтобы вычислить общий объем денежных средств, которые физическое лицо — заемщик будет отдавать по кредиту, необходимо воспользоваться специальным уравнением:

S = Sз * i * Kк / Kг

Величины в данной формуле расшифровываются так:

- S – сумма процентов переплаты по кредиту;

- Sз – объем займа, который потребитель берет в банке либо МФО;

- i – годовая ставка банка по договору займа;

- Kк – число календарных суток, которые кредитор дает потребителю для того, чтобы тот рассчитался по долгу;

- Kг – числе дней в данном году.

Таким образом, мы видим, что рассчитать сумму процентов займа можно, оперируя теми базовыми данными, которые нам известны из предложения банка – процентной ставки в год, периода (срока), на который будут предоставлены деньги, общей кредитной суммы.

Для наглядности правильного вычисления рассмотрим такой пример:

Гражданин взял в банке деньги в долг (оформил займ) – в размере 500 тысяч рублей. Период действия соглашения – 365 дней (12 месяцев или 1 год). Проценты годовой ставки – 16 %.

Так денежная сумма, которую придется заплатить физическому субъекту за пользование займом будет равна:

S = 500 000 * 16 % * 365 / 365 = 80 000 рублей (объем переплаты).

Именно столько нужно будет вернуть помимо, взятых 500 000 рублей.

Формула расчета ежемесячных платежей по кредиту в банке

Еще одной важной формулой, которую должен знать заемщик, оформляющий кредит (ипотеку) в банке, является формула вычисления ежемесячных процентов (регулярных платежей). В настоящее время финансисты используют два варианта вычислений комиссии по кредитным предложениям:

В настоящее время финансисты используют два варианта вычислений комиссии по кредитным предложениям:

- для аннуитетных взносов;

- для дифференцированных платежей.

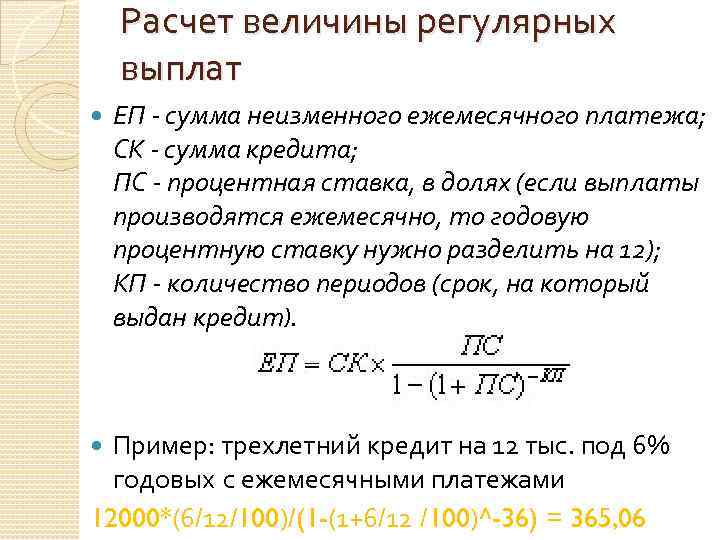

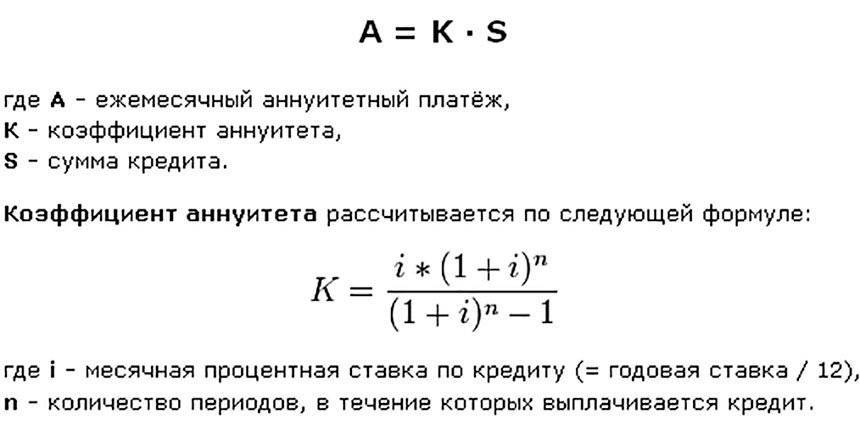

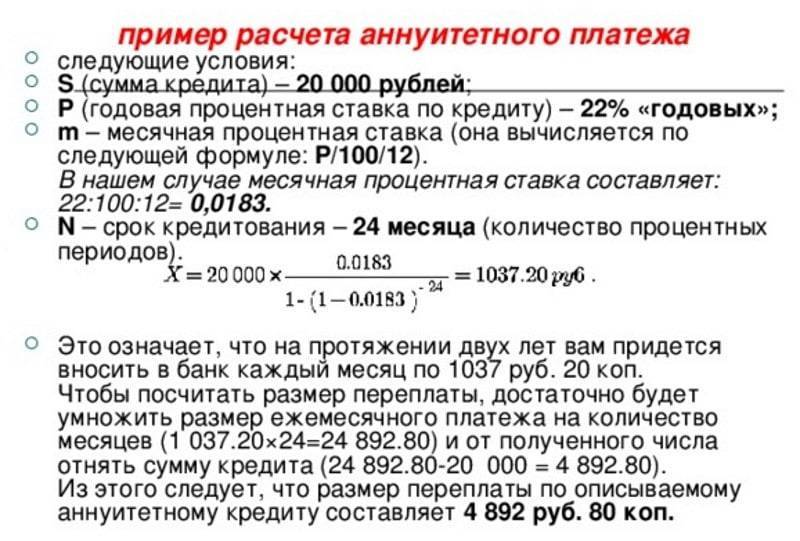

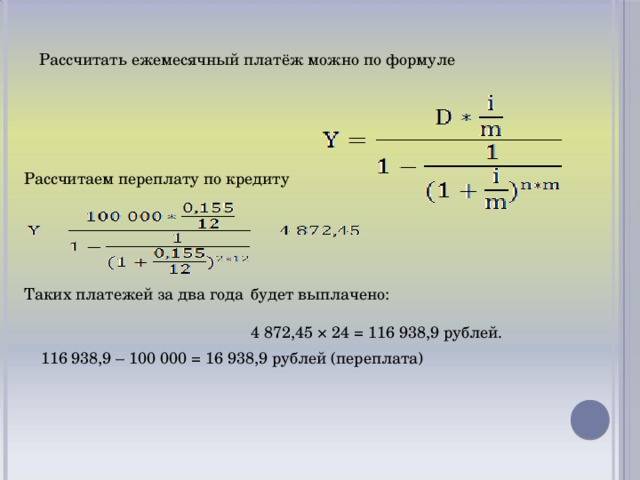

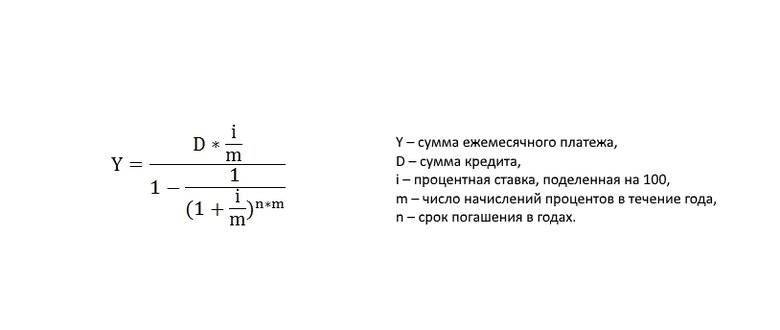

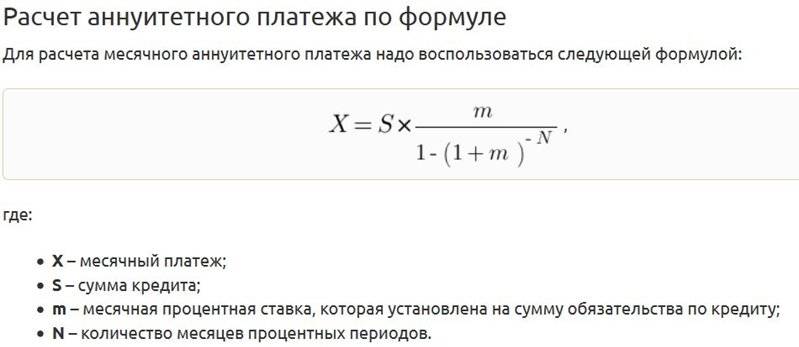

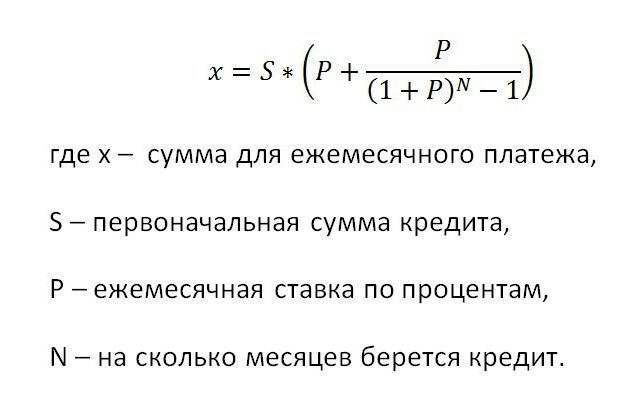

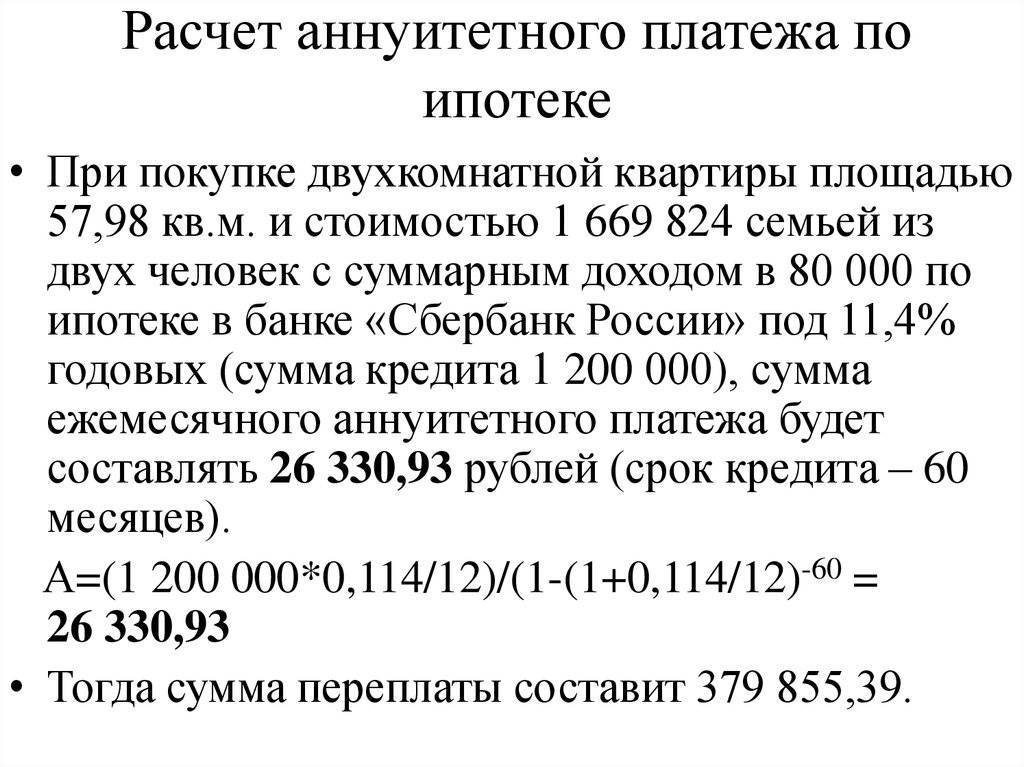

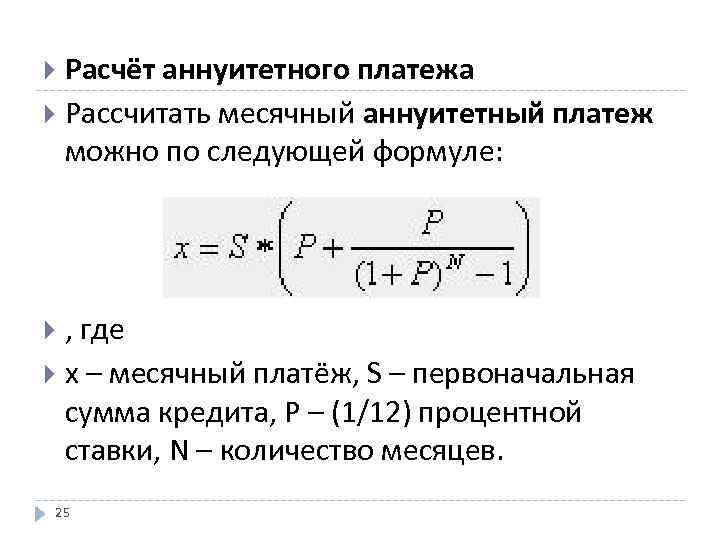

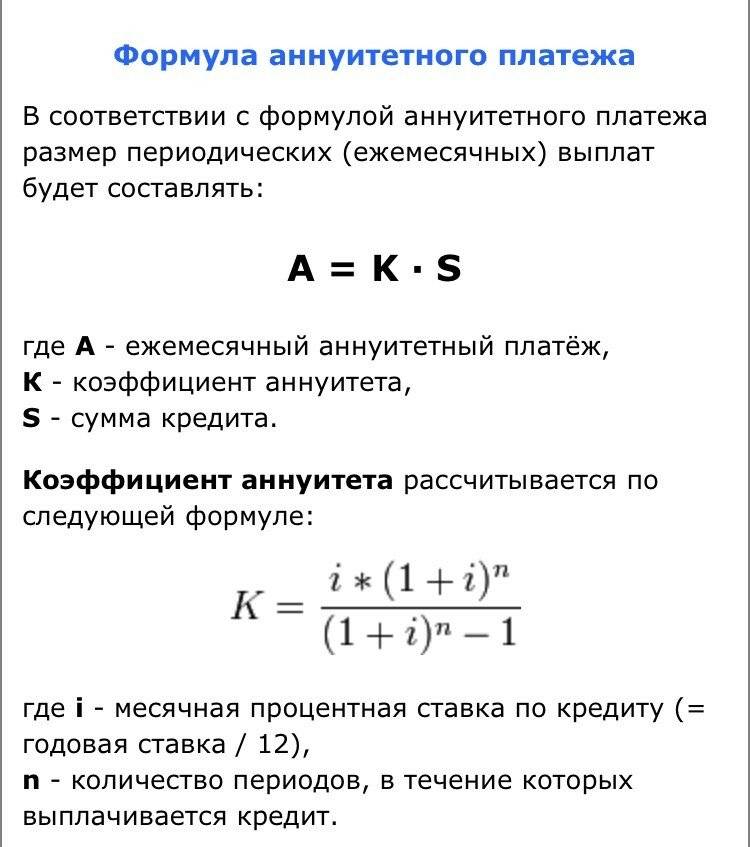

Чтобы рассчитать процент по кредитной программе, использующей аннуитетный вид погашения долга, применяется такая формула:

S_a=(Sk* p/12)/(1-(1/(1+P/12 ))〖^k〗), в которой:

- Sa – объем регулярного взноса по займу;

- Sk – общей размер кредиты;

- P – годовые проценты по договору (ставка);

- t – число, сколько регулярных взносов, согласно кредитному соглашению, должен внести пользователь в финансовое учреждение.

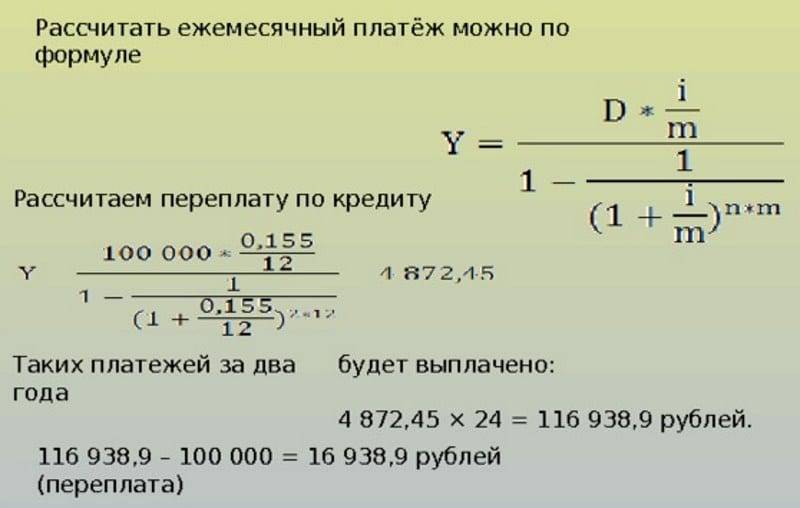

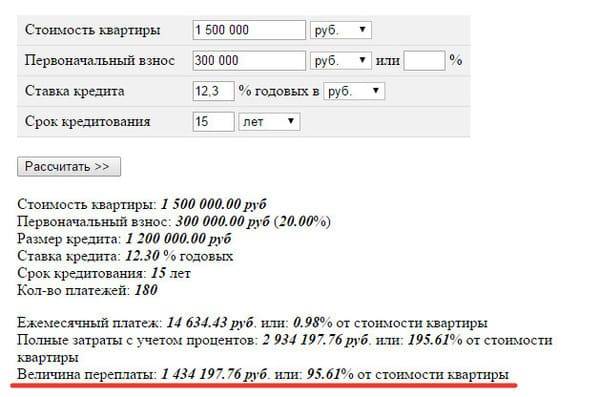

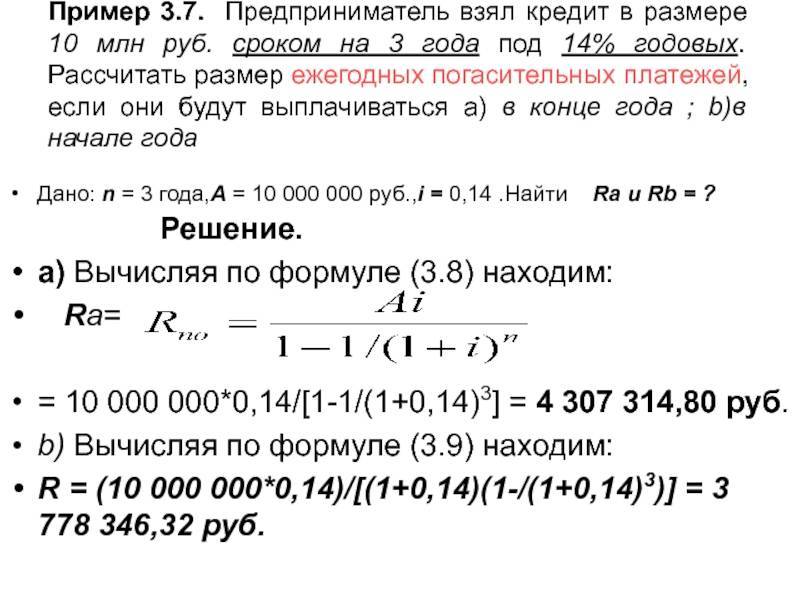

Пример осуществления расчетов по представленной формуле:

Потребитель оформил займ в банке в размере 90 тысяч рублей по кредитной программе, предлагающей такие условия:

- годовая ставка – 18 %;

- период займа – 365 суток (12 месяцев).

Используя приведенную выше формулу, мы рассчитываем ежемесячный платеж:

Sa = (90000 * (0,18/12)) : 1 – (1 : (1 : (1 + (0,18:12)))) = 1350 : 0,1522 = 8869 рублей (необходимо каждый месяц вносить клиенту для погашения кредита).

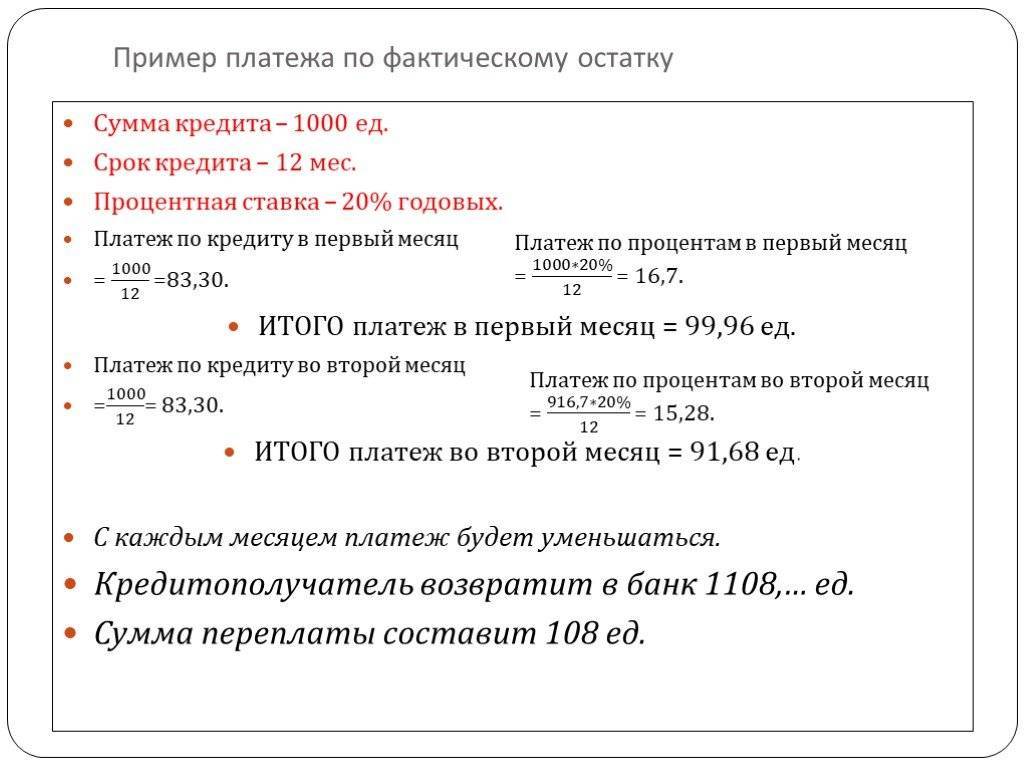

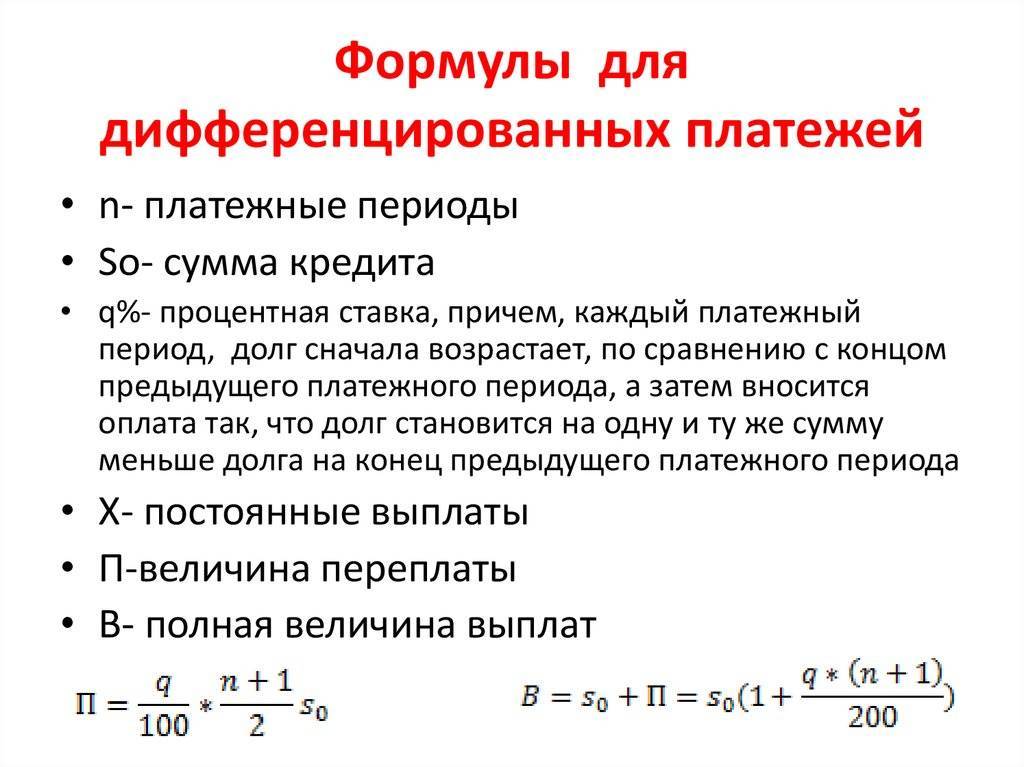

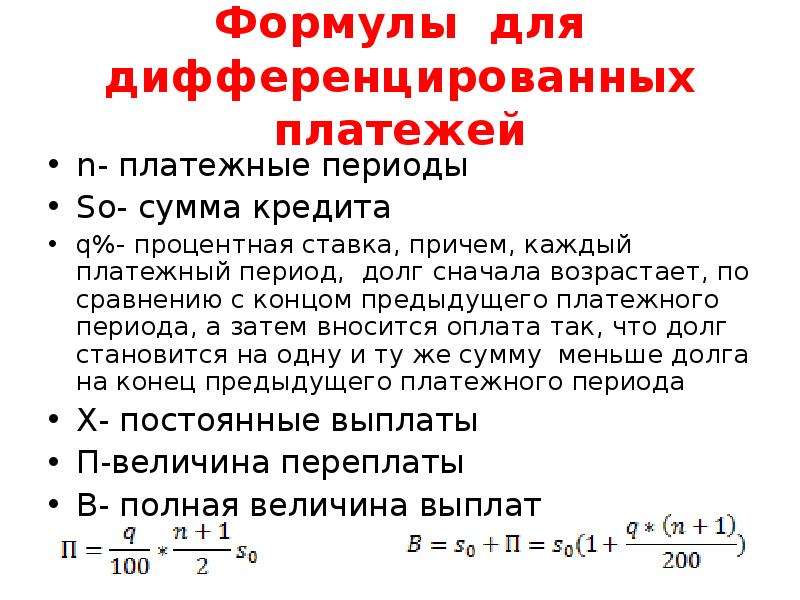

В случае, если платежи носят дифференцированный характер, рассчитать процент можно по формуле:

s_p=(Sk*P*t)/(100*Y), где:

- Sр – денежный объем процентов;

- t – количество дней в периоде платежа;

- Sk – размер остатка кредита;

- P –ставка за год;

- Y – число дней в данном году (366 либо 365).

К примеру, клиент заключил кредитный договор на сумму 50 тысяч рублей под годовую ставку 16%, на срок 12 месяцев. Размер займа, обозначенный в соглашении для ежемесячного погашения составляет 4 тысячи руб. Таким образом, пользователь будет платить:

- в январе — (50 000 * 16 * 31) : (100 * 365) = 679, 45 руб.

- в феврале = (45 000 * 16 * 28) : (100 * 365) = 552, 32 и так далее.

Для выбора наиболее приоритетной системы расчета платежей, пользователь самостоятельно может проанализировать обе схемы. Однако, как говорят финансовые специалисты, более выгодной является программа займа с дифференцированными взносами.

Оформить кредит на 100 000 рублей вы можете здесь:

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Для работы анкеты необходимо включить JavaScript в настройках браузера

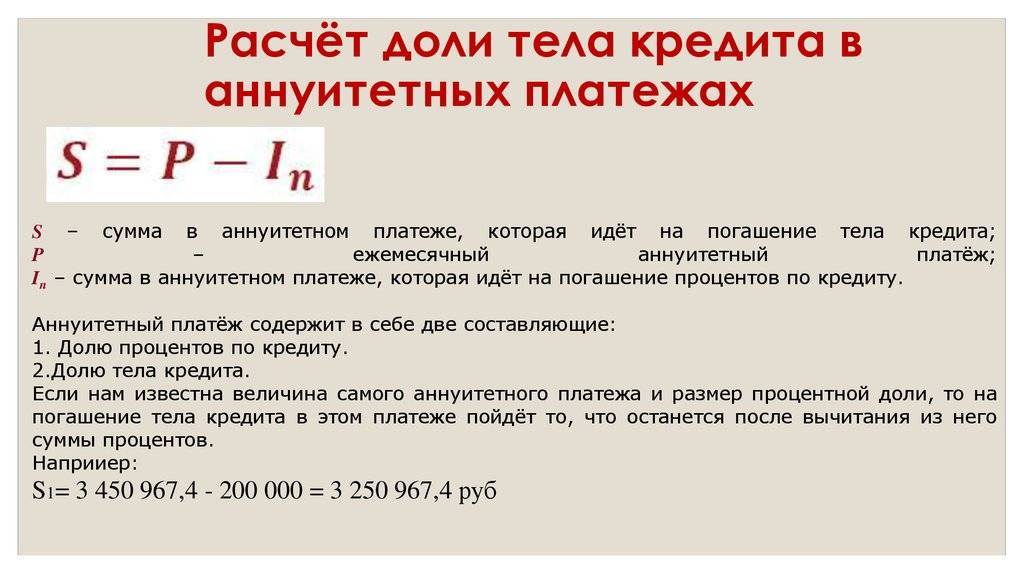

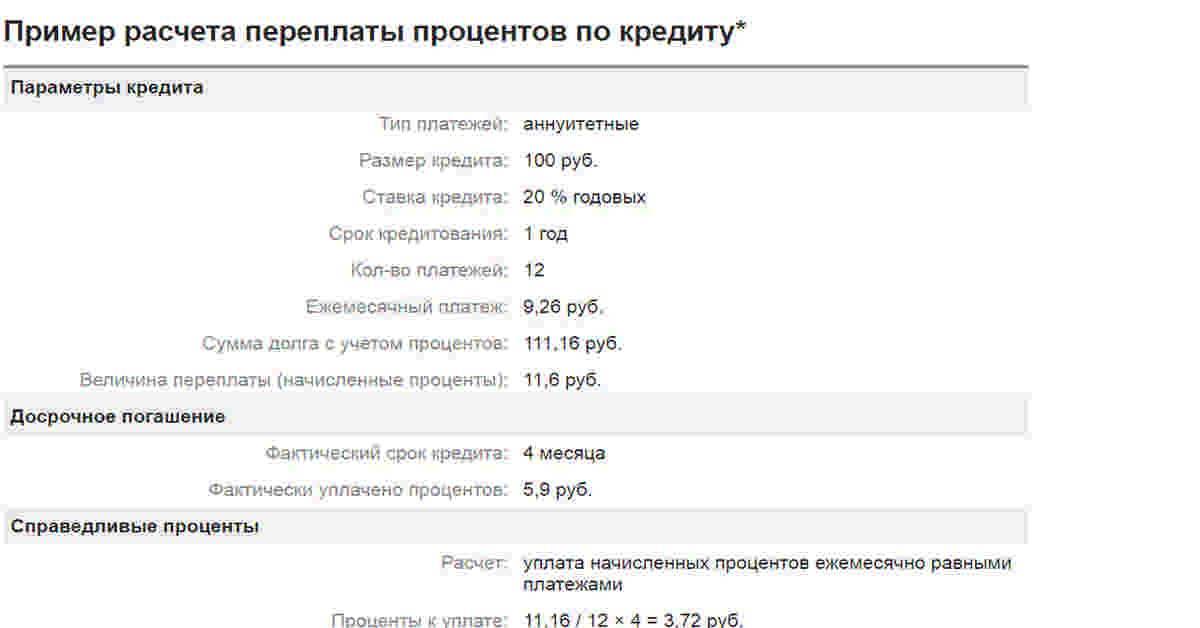

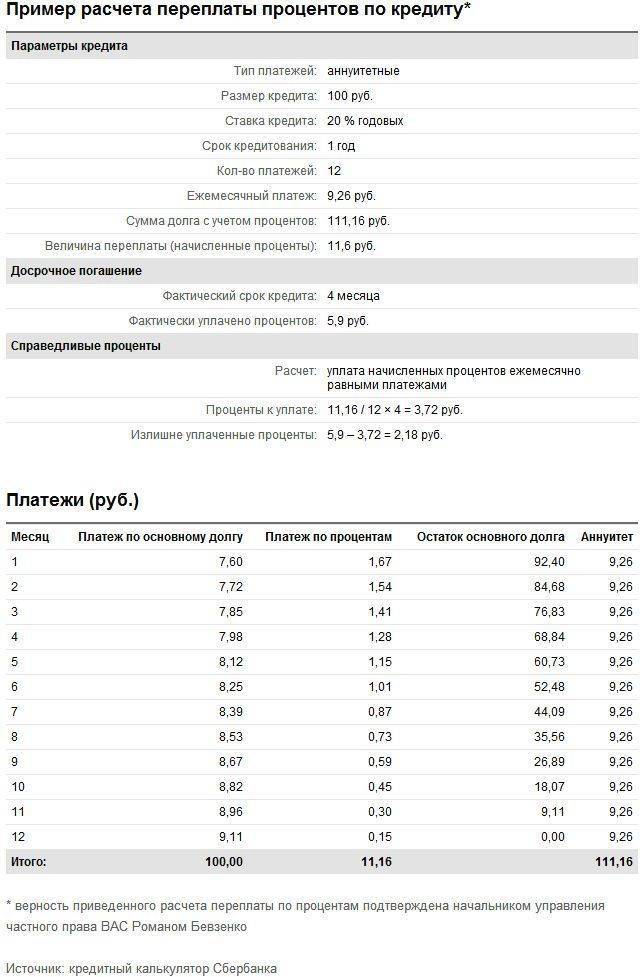

Пример расчета погашения кредита

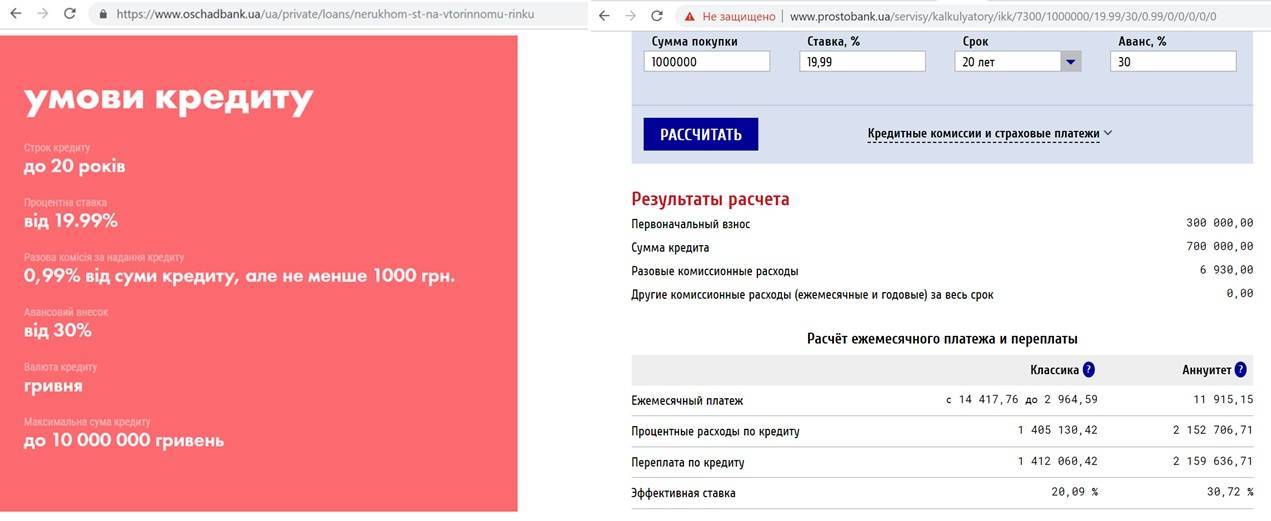

- Аннуитетный платеж – это когда заемщик выплачивает кредит в течение всего срока кредитования равными платежами, вплоть до окончания кредитного договора. В аннуитетном платеже, процент, включенный в месячный платеж по кредиту, в первые месяцы преобладает над суммой основного долга. Погашение тела кредита в данном варианте происходит помесячным увеличением доли от суммы регулярных платежей.

- Дифференцированный платеж – в этом случае сумма месячного платежа по кредиту не является фиксированной, а изменяется в сторону уменьшения по прошествии времени. Здесь в начале идут большие платежи, в основном с большей долей процентов и с меньшей долей основного долга. А под конец срока, сумма платежа уменьшается. Основной ежемесячный платёж тела кредита в этом случае распределяется равномерными долями на весь срок займа.

Аннуитетные платежи

P = S x (i + i / (1 + 1n) – 1

- P – вычисляемый основной платеж по аннуитетному методу начисления процентной ставки по кредиту;

- S – сумма взятая в кредит (тело кредита);

- i – месячную процентную ставку, которая рассчитывается по формуле: годовая % ставка/100/12;

- n – срок, на который оформляется кредит, выраженный в месяцах.

18

| Дата | Сумма платежа | Основной долг | Проценты | Остаток долга |

|---|---|---|---|---|

| 6.12.2020 | 3 743,09 ₽ | 2 993,09 ₽ | 750 ₽ | 57 006,91 ₽ |

| 6.01.2021 | 3 743,09 ₽ | 3 030,50 ₽ | 712,59 ₽ | 53 976,41 ₽ |

| 6.02.2021 | 3 743,09 ₽ | 3 068,38 ₽ | 674,71 ₽ | 50 908,03 ₽ |

| 6.03.2021 | 3 743,09 ₽ | 3 196,74 ₽ | 636,35 ₽ | 47 801,29 ₽ |

| 6.04.2021 | 3 743,09 ₽ | 3 145,57 ₽ | 597,52 ₽ | 44 655,72 ₽ |

| 6.05.2021 | 3 743,09 ₽ | 3 184,89 ₽ | 558,20 ₽ | 41 470,83 ₽ |

| 6.06.2021 | 3 743,09 ₽ | 3 224,70 ₽ | 518,39 ₽ | 38 246,13 ₽ |

| 6.07.2021 | 3 743,09 ₽ | 3 265,01 ₽ | 478,08 ₽ | 34 981,12 ₽ |

Дифференцированные платежи

P = St + In

- Р = дифференцированный платеж, который мы вычисляем;

- St = сумма, которая идет в счет погашения основного долга;

- In = сумма процентов.

Дано:

- Сумма, запрашиваемая – 60000 рублей;

- Одобренный процент – 15% годовых;

- Срок кредитования – 18 месяцев.

tt

- St – сумма на погашение основного долга;

- S – сумма, идущая в программе;

- N – срок в месяцах.

ttnnn

- Sn – остаток, она вычисляется путем разницы между суммой запрошенной в банке, в нашем случае 60000 и суммой на погашение основного долга, которую мы уже нашли – 3333,3.

- Sn = 60000 – 3333,3 = 56666,7

- Р – процентная ставка;

- In – сумма на погашение % в месяц.

n

| Дата | Сумма платежа | Основной долг | Проценты | Остаток долга |

|---|---|---|---|---|

| 6.12.2020 | 4 083,33 ₽ | 3 333,33 ₽ | 750 ₽ | 56 666,67 ₽ |

| 6.01.2021 | 4 041,67 ₽ | 3 333,33 ₽ | 708,33 ₽ | 53 333,33 ₽ |

| 6.02.2021 | 4 000 ₽ | 3 333,33 ₽ | 666,67 ₽ | 50 000 ₽ |

| 6.03.2021 | 3 958,33 ₽ | 3 333,33 ₽ | 625 ₽ | 46 666,67 ₽ |

| 6.04.2021 | 3 916,67 ₽ | 3 333,33 ₽ | 583,33 ₽ | 43 333,33 ₽ |

| 6.05.2021 | 3 875 ₽ | 3 333,33 ₽ | 541,67 ₽ | 40 000 ₽ |

| 6.06.2021 | 3 833,33 ₽ | 3 333,33 ₽ | 500 ₽ | 36 666,67 ₽ |

Переплата и дополнительные платежи

При оформлении ссуды в банке потребуются дополнительные платежи. Обычно это оплата страховки, государственной пошлины, услуги нотариуса и т.д. Подробно они описаны в разделе выше.

Переплата по кредитной сумме становится выше из-за таких расходов, так как банки добавляют их к процентам по займу. Кредитор старается освободиться от рисков и, таким, образом пытается навязать страховку при потребительских кредитах. Хотя для заемщика она необязательна.

Чтобы вернуть страховку и избавиться от лишних расходов, нужно просто попросить, чтобы договор был заключен непосредственно только между заемщиком и страховой компанией.

Следующая

Защита прав потребителейИсковое заявления о взыскании денежных средств: образец

Платежи и проценты по кредиту

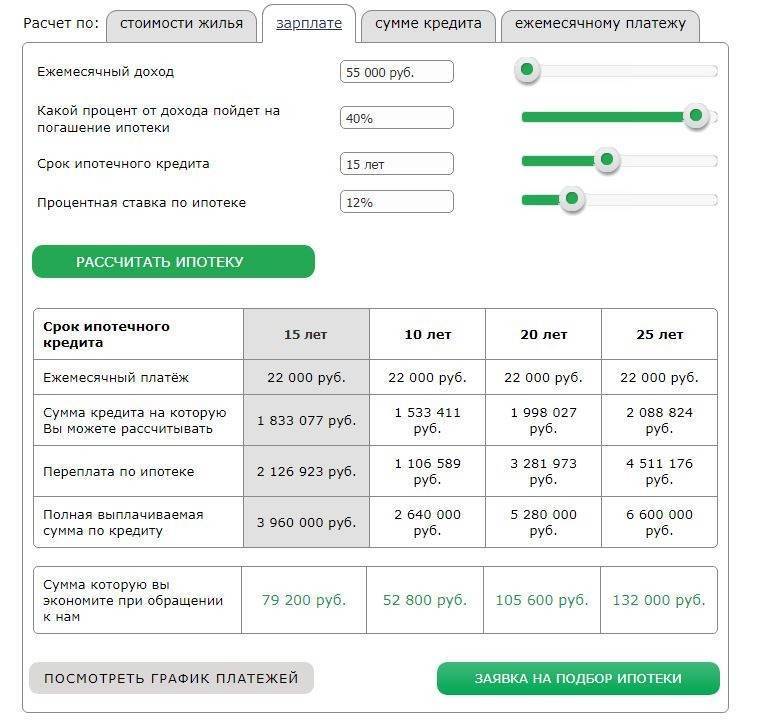

Тип платежа соискатель выбирает сам, исходя из периодичности и размера личных финансовых поступлений. Аннуитетные и дифференцированные выплаты имеют существенные отличия, которые определяют их достоинства и недостатки.

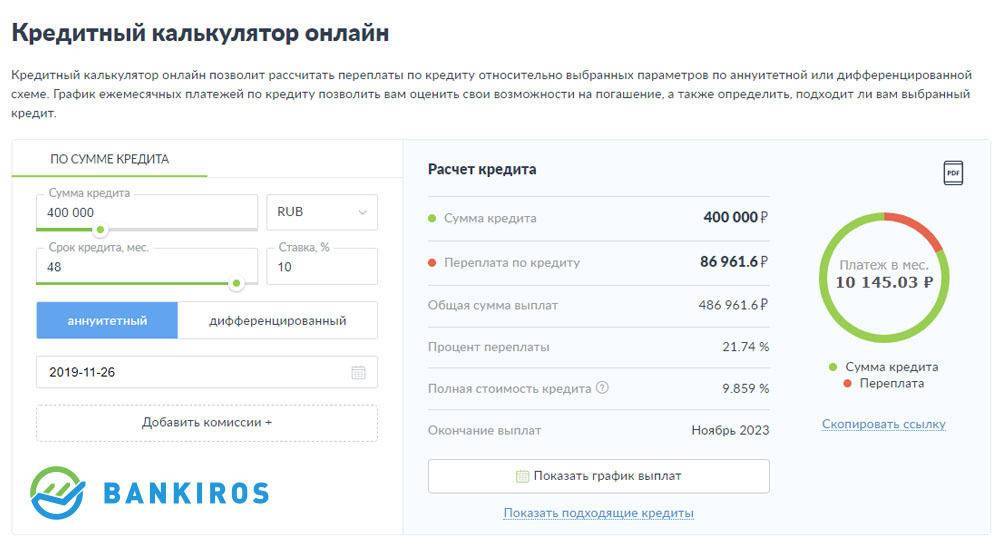

Аннуитетный

Клиент совершает фиксированные ежемесячные взносы, первая часть которых идёт на погашение процентов по договору, вторая – уменьшает тело кредита. Проценты начисляются на фактическую сумму долга, а она с каждым периодом уменьшается, в последующих выплатах соотношение частей будет изменяться. При этом сумма основного платежа останется неизменной.

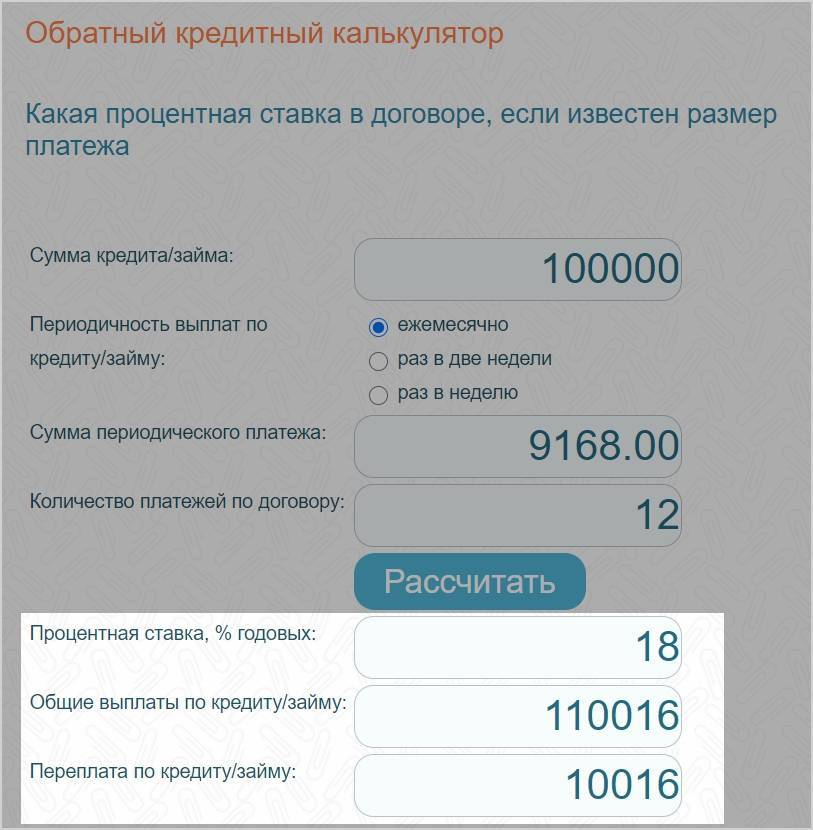

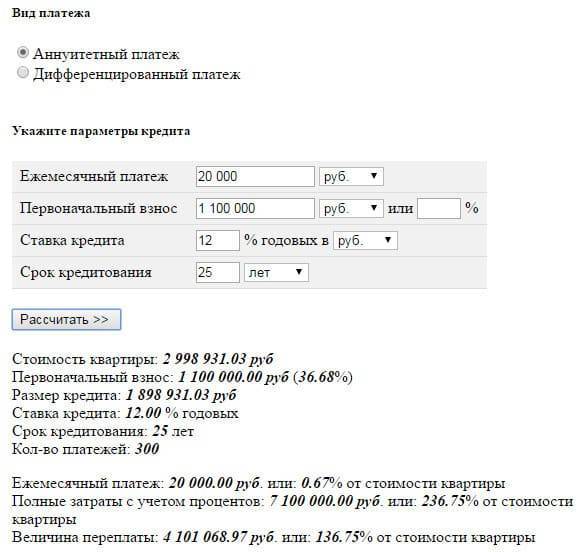

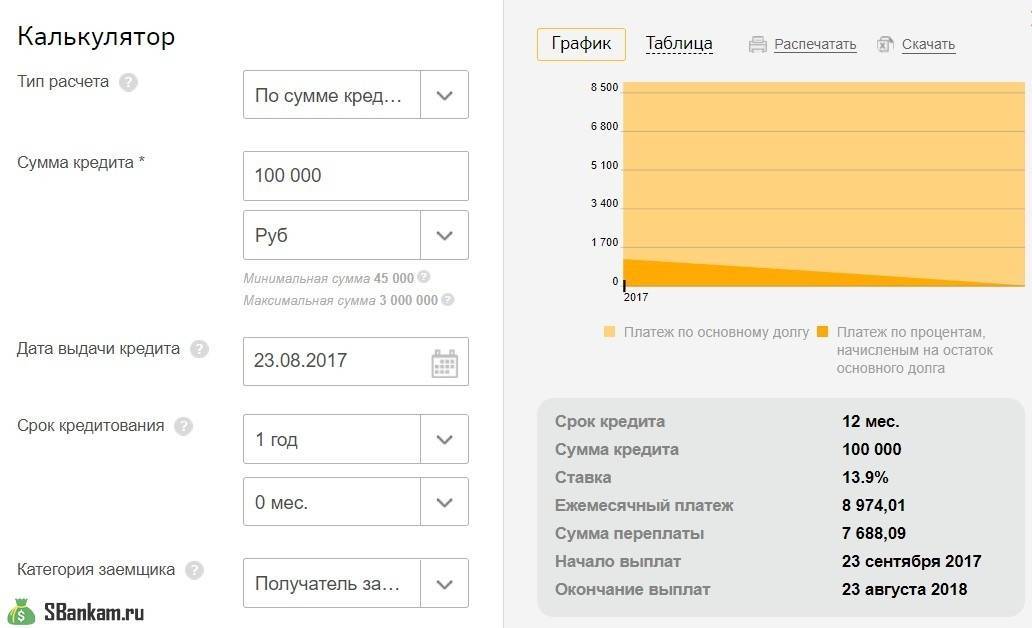

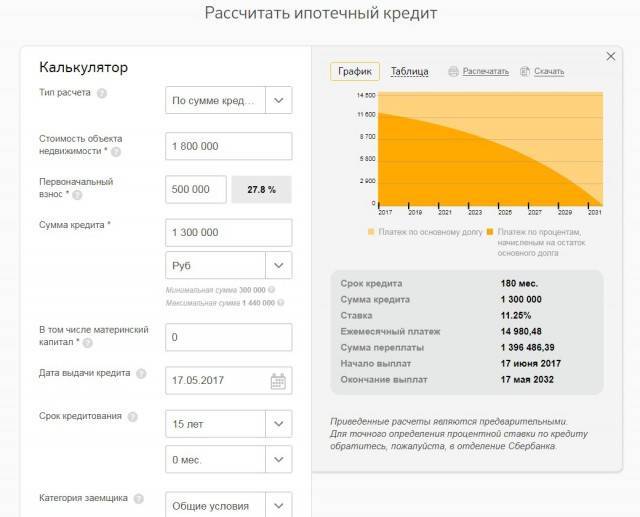

Кредитный калькулятор при выборе аннуитета по заданным соискателем параметрам рассчитывает:

- Процентную ставку за платёжный период, чаще всего это 1 месяц (ПСМ). Вычисляется следующим образом: ПСГ/100/12 (количество месяцев в году).

- Коэффициент аннуитета (КА) по формуле, где * — степень, равная общему количеству платежей:

ПСМ x (1 + ПСМ) *

(1 + ПСМ) * — 1

- Сумму аннуитетного платежа (АП), которая равна: ОД x КА.

- Проценты (СП) по формуле, где СЗ – размер фактической задолженности, которая в первом взносе всегда равна ОД: СЗ x ПСМ.

- Их долю (ДСП): АП – СП.

- Долю погашения ОД (ДОД): АП – ДСП.

Анализ расчётов, диаграммы и графика онлайн-сервиса Сбербанка покажет, что аннуитетный тип наиболее выгоден для финансового учреждения (переплата выше, чем при дифференцированном). Но он удобен для клиентов, которые получают стабильный фиксированный доход.

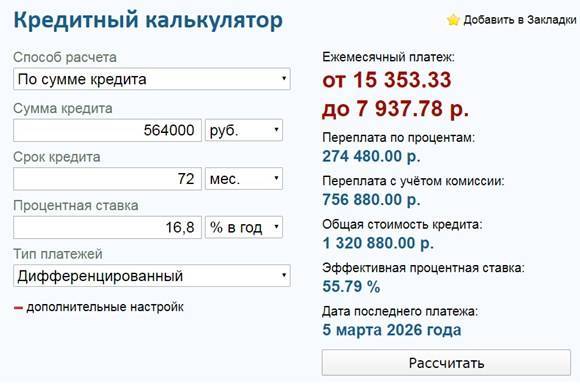

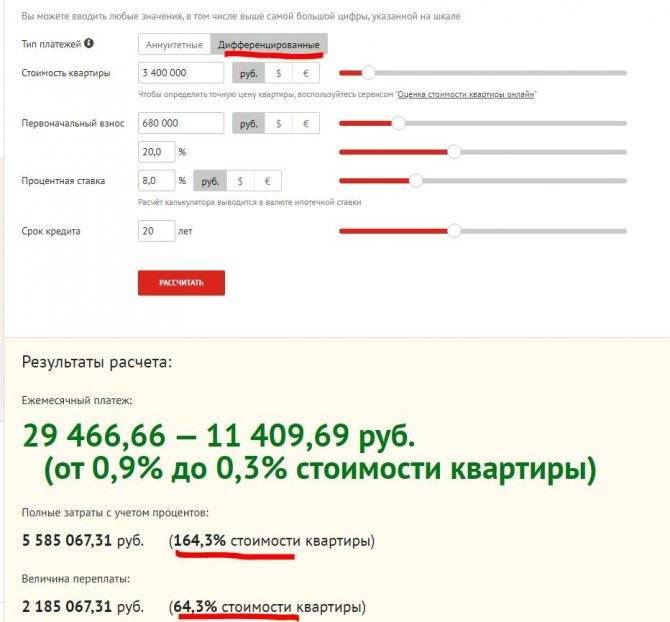

Дифференцированный

На практике данный тип платежей применяется для ипотечных кредитов, но нередко банки используют его для потребительских программ. Главное отличие – стабильное уменьшение суммы ежемесячного платежа на протяжении всего срока действия договора. Основная финансовая нагрузка приходится на первые месяцы. Доля погашения ОД остаётся фиксированной для каждого периода, а размер процентов уменьшается.

Алгоритм расчёта параметров кредита с дифференцированным типом выплат для онлайн-калькулятора выглядит проще и состоит из вычислений:

- Доли платежей, ежемесячно погашающих ОД – соотношение ОД и количества периодов срока кредитования (количество месяцев).

- Доли процентов: произведение фактического ОД на ПСМ.

- Размер дифференцированного платежа (ДП) для каждого периода: сумма доли процентов и ОД.

Проценты так же начисляются на остаток ОД, то есть их сумма становится меньше с каждым периодом.

Анализ результатов кредитного калькулятора покажет, что при строгом соблюдении графика выплат, дифференцированный тип предпочтительнее для некоторых клиентов, так как уменьшает переплату по продукту.

С помощью формул, соискатель может провести все расчёты по кредиту самостоятельно, но проще доверить эту работу кредитному калькулятору.

Способы уменьшения суммы переплаты по кредиту

Для снижения суммы переплаты по кредиту необходимо руководствоваться следующими действенными методами:

Закрыть кредит раньше срока или вносить платежи, выше минимальных. Тогда заемщик выплатит финансовому учреждению меньше процентов. Даже если в самом начале кредитного периода вносить суммы немного выше, чем размер регулярного взноса, то при этом возможно неплохо сэкономить. Дело в том, что проценты ежемесячно начисляются на оставшуюся сумму долга, а любые взносы досрочно снижают этот остаток.

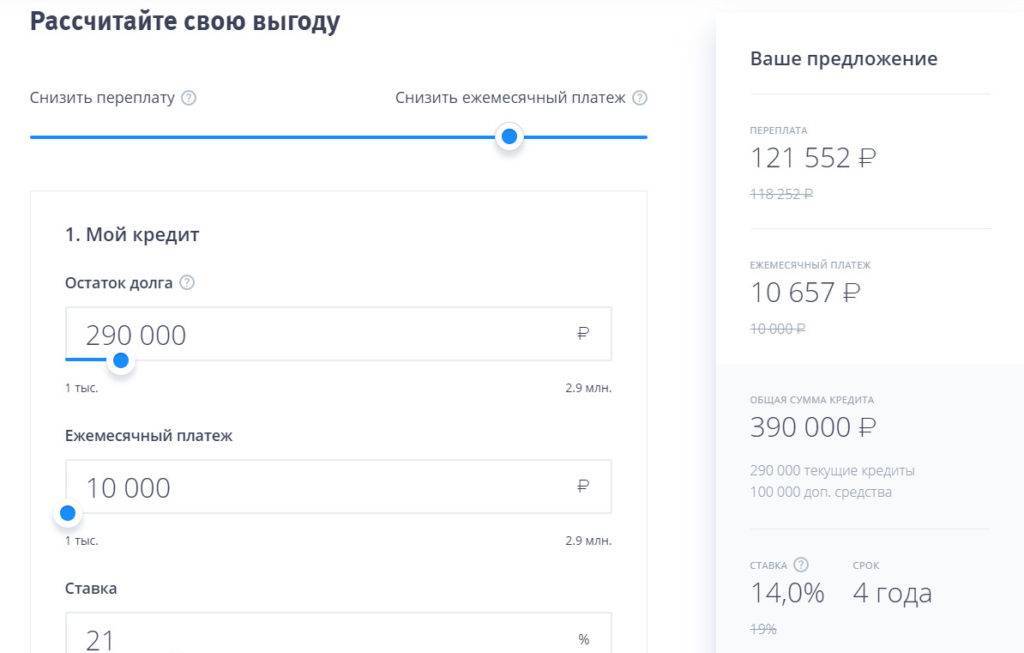

Рефинансирование кредита по меньшей процентной ставке. Эта процедура также снижает сумму переплаты. Однако необходимо учитывать все дополнительные затраты при сделке с новым кредитором, поскольку иногда они могут приблизить выгоду к нулю.

Своевременное внесение платежей играет важную роль, так как за их просрочку банк на заемщика налагает штрафы, начисляет пени, а также отмечает данный факт в кредитной истории клиента.

Необходимо проверить обязательность страховки по кредитному соглашению. Когда страховка является обязательной, согласно условиям договора, то заемщик может при ее выборе изучить предложения нескольких страховых организаций для определения наиболее выгодного. Не стоит бояться потребовать скидку или поменять страховщика, ведь выгода при этом может быть ощутима.

Своевременная отправка информации о страховке. Как правило, страховые компании взимают со своих клиентов плату сразу за год. По этой причине банк обязует клиентов предоставлять сведения об оплате ежегодно. При невыполнении этого обязательства в отношении заемщика могут быть применены санкции. Кроме того, бывают случаи, когда погашение кредита по повышенному проценту является более выгодным, чем приобретение страховки каждый год. Поэтому заемщикам всегда стоит помнить о возможных рисках, которые могут возникнуть перед ними.

Оформите кредит рядом с домом или в банке с возможностью внесения онлайн-платежей

Это касается заемщиков, для которых представляют особую важность даже минимальные затраты. Например, когда поездка до финансовой организации составляет ежемесячно 50 – 100 рублей, а 200 рублей нужно оплатить за комиссию в ближайшем банкомате стороннего банка

Если кредит взят на большой срок, то эти незначительные траты с временем преобразуются в довольно круглую сумму.

Как сделать переплату меньше

На самом деле, подсчитанную переплату по кредиту можно уменьшить:

- Погашайте кредит досрочно или большими платежами. Таким образом, сокращается размер выплаченных процентов.

- Не бойтесь рефинансировать кредиты по более выгодной ставке. Такой подход также позволить сократить переплату.

- Не стоит допускать просрочки. Как правило, за ненадлежащее исполнение обязательств, банки начисляют штрафы и неустойки.

- Выбирайте тот банк, где можно погашать кредит без комиссии. Это тоже позволит сократить выплаты.

Также внимательно необходимо читать условия кредитного договора, так как в них любят навязывать различные дополнительные услуги, которые тоже могут оказаться платными.

Если рассматривать платежи с точки зрения инфляционных процессов, то выгоднее окажется аннуитетный платеж. Однако при ипотечных кредитах выгоднее брать кредит с дифференцированными платежами.

Расчет переплаты – это важный момент при оформлении кредита, которым многие почему-то пренебрегают. Нужно заранее просчитать все расходы и дополнительные услуги, чтобы потом не переплатить лишнего. Поэтому внимательно изучайте условия кредитного продукта и сам кредитный договор.

Как сэкономить на переплате?

В некоторых случаях можно сэкономить на переплате за счет досрочного погашения. Логика простая: чем быстрее выплачивается заем, тем меньше начисляется процентов. Узнать разницу легко, если повторить предыдущие расчеты, взяв вместо 20 месяцев 10 или 12.

Главное, заранее уточнить нюансы процедуры досрочного возврата в конкретном банке. У большинства ФКУ проблем с полным или частичным ранним погашением не возникает – заемщик вправе внести сверхплатеж в любое время и неограниченной суммой. Иногда кредитор выставляет сроки и требует предупредить о дополнительном взносе соответствующим заявлением.

Недобросовестные ФКУ умышленно препятствуют «быстрым» клиентам, не желая терять свою прибыль. Запретить досрочное погашение кредитор не может по закону, но многие хитрят: прописывают в договоре пункты о необходимости оплаты всех процентов даже при закрытии ссуды до назначенного срока.

С последними кредиторами лучше дел не иметь и выбирать более лояльный банк

Также важно внимательно читать подписываемый договор, анализировать риски и рассчитывать переплату. Тогда кредит не станет непосильной ношей

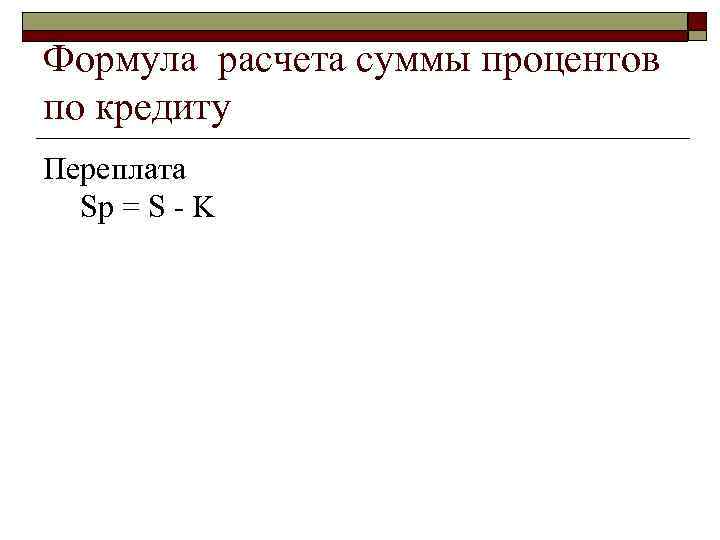

Правильно рассчитываем переплату по кредиту

Сложите все расходы по кредиту, включая проценты, и отнимите размер основного долга, чтобы рассчитать переплату по кредиту. Все это нужно сделать в два этапа.

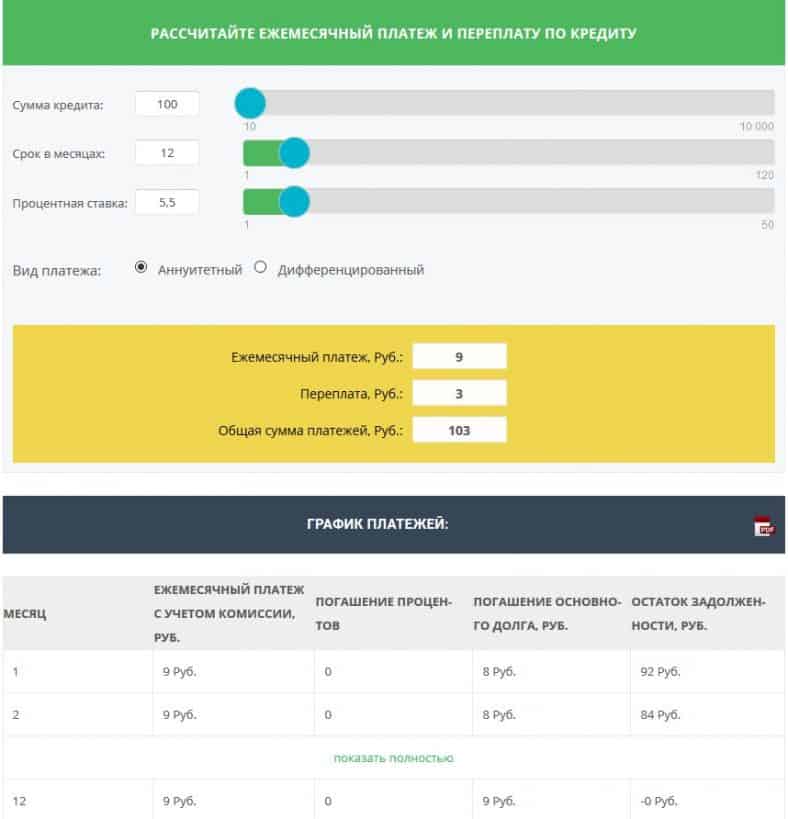

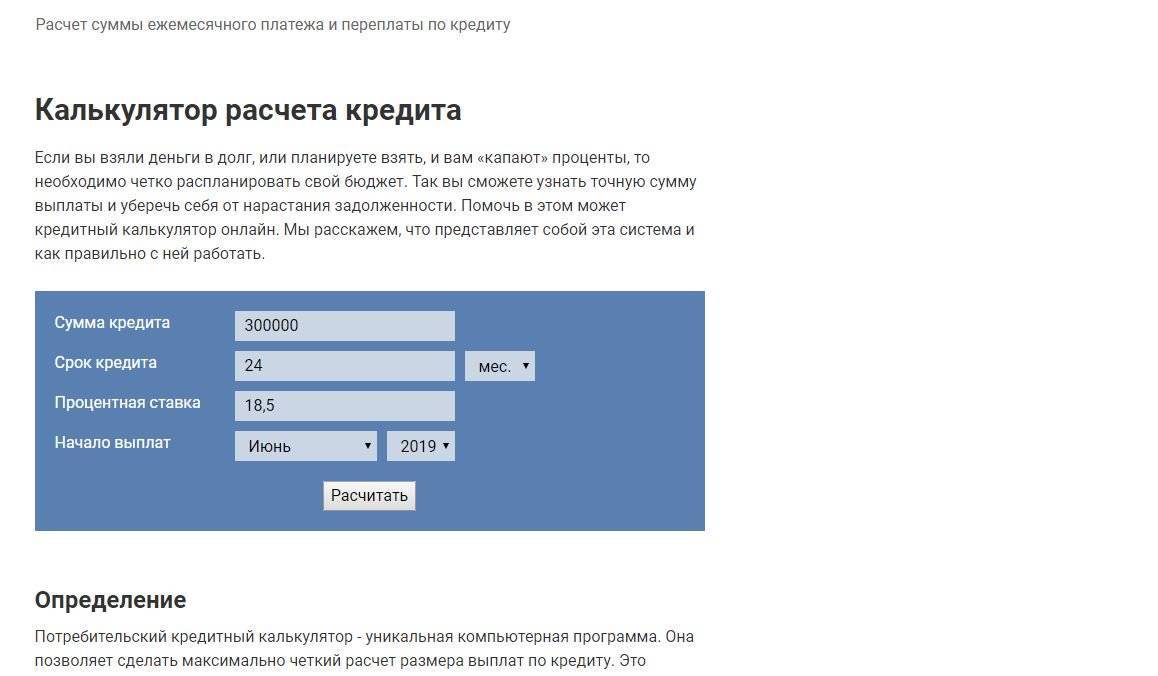

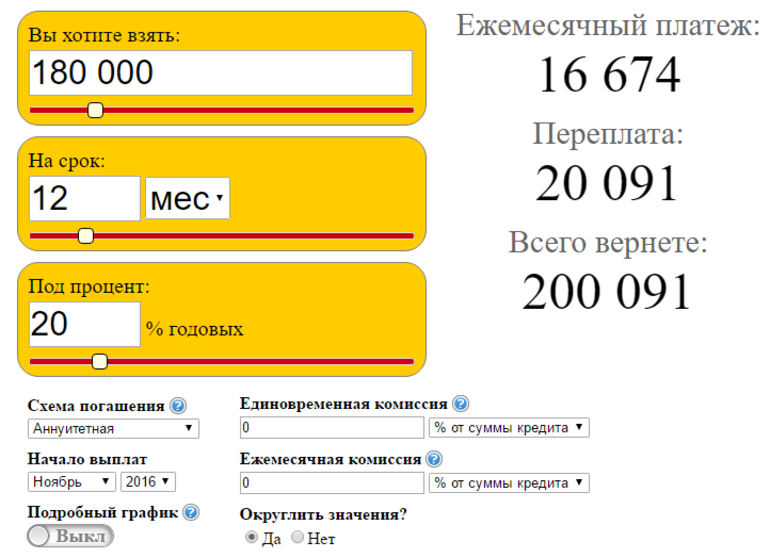

Рассчитайте сумму ежемесячного платежа. Здесь можно воспользоваться кредитным калькулятором. Укажите сумму кредита, процентную ставку, выберите тип погашения долга: аннуитет или дифференцированный платеж, срок в месяцах. Если правильно заполнили все поля, узнаете, какую сумму нужно отдавать в месяц по кредиту.

Определите переплату по кредиту. Здесь воспользуемся простой формулой: Длительность кредита умножим на ежемесячный платеж и отнимем сумму кредита. Если допустите просрочки и вам начислят штраф, все это нужно будет добавить к общему размеру переплаты.

Чтобы было понятно, как рассчитать размер переплаты по кредиту, рассмотрим все на примере.

Вы взяли кредит на 100 тыс. тенге на два года. Ставка по процентам 12% годовых. Выбрали самую популярную схему погашения долга — аннуитетную. Но пришлось оформить страховку на сумму 6200 тенге. Ежемесячный платеж по кредиту составил 5 тыс. тенге. Но помимо уплаты кредита, заемщик вынужден был платить комиссию в размере 75 тенге или 1,5% от суммы перевода по кредиту. Переплата в этом случае составила 21800 тенге.

Мы использовали формулу: (24 месяца + 5 тыс. тенге + 24*75) — основной долг в размере 100 тыс. Итого получается 21800.

Для умных и упертых — возврат страховки, вычеты и вклады, новая ставка

В настоящее время при выплате кредитов существует несколько тонкостей, которые позволяют существенно сократить дополнительные расходы и переплату по кредиту. Не для всех кредитов они применимы, но знать их заемщику очень даже необходимо.

Налоговый вычет по ипотеке

Работает, только для ипотеки — кредита на покупку жилья и только раз в жизни. Можно получить 13% от суммы покупки и 13% от выплаченных процентов. При этом эти деньги можно направить на досрочное погашение — т.е. снизить переплату по кредиту. Более подробно тут.

Положить деньги на вклад с капитализацией

Алгоритм действий такой — не погашаем досрочно, а кладем деньги на вклад. После окончания срока вклада досрочно погашаем накопленными средствами. Имеет смысл только тогда, когда ставка по вкладу больше ставки по кредиту.

Нужно все посчитать, сделать это можно тут.

Снизить ставку по кредиту

Бывает такая ситуация, что вы брали кредит по ставке 30% несколько лет назад, а сейчас ставки 20% и меньше. По идее можно попробывать обратиться в банк и написать заявление о снижении ставки в связи с изменением рыночных условий.

Естественно это невыгодно банку, он скорее всего откажет. Обычно такие программы анонсируют крупные банки, к примеру, Сбербанк. Для снижения ставки нужно просто подать заявление по форме банка и ждать решения. Ну и следить за новостями банка, возможно такие программы появятся. Уменьшение ставки снизит ежемесячный платеж по кредиту, а значит и переплату по займу.

Получить материнский капитал и погасить им

Опять же к вопросу, где взять деньги на досрочку. Подходит не всем, читаем закон о материнском капитале, кто и как может получить. Получаем от государства деньги и гасим досрочно кредит. Досрочка снизит переплату.

Самостоятельное вычисление

Сумма переплаченных средств, отданных заемщиком в банк, зависит от разных факторов: размера кредитования и процентной ставки. Самостоятельный и серьезный подход к вопросу выбора финансовой программы или банка позволит сэкономить средства, но и рационально применить время для выплаты долга.

Подача заявки и использование калькулятора

Процентная ставка представляет собой стоимость кредитного продукта, предлагаемого банком. Например, в одном банке ставка отличается от другого. Этот зависит от возраста клиента, суммы и наличия поручителей. Банки своим постоянным клиентам (держателям зарплатных или дебетовых карт) предоставляют лояльные условия кредитования. А также на расчет переплаты влияет вид платежа:

- Аннуитетный. Ежемесячный взнос не изменяется.

- Дифференцированный. Оплата уменьшается к завершению периода действия договора.

Заявка оформляется самостоятельно в реальном времени на сайте любого банка. Удобство этой процедуры заключается в экономии времени как сотрудника, так и потенциального заемщика. Собрать необходимую информацию и принять положительное решение можно без посещения офиса. Сканы документов и справок предоставляются в электронном варианте. Личный визит необходим для подписания договора.

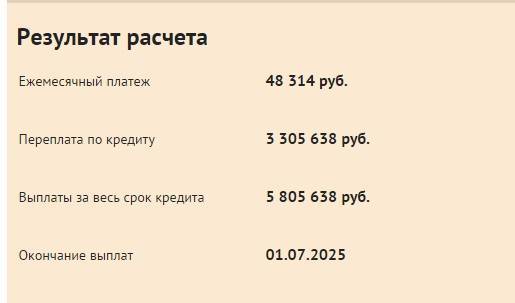

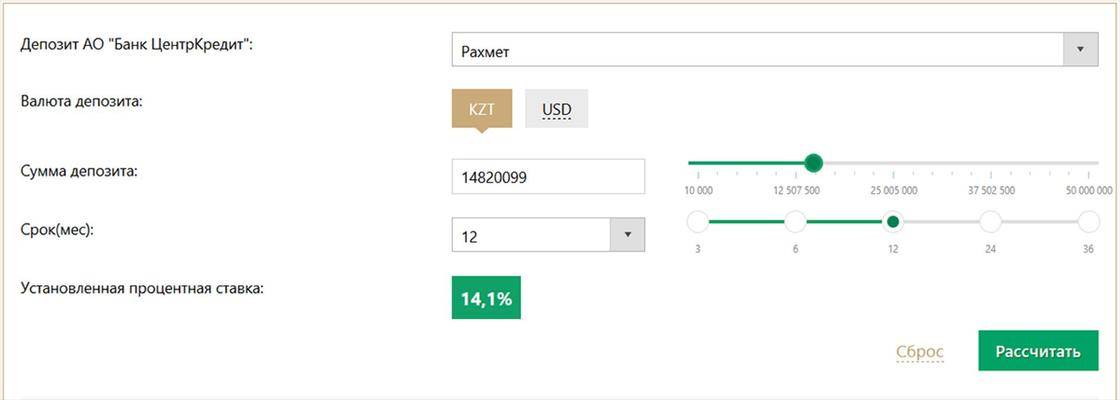

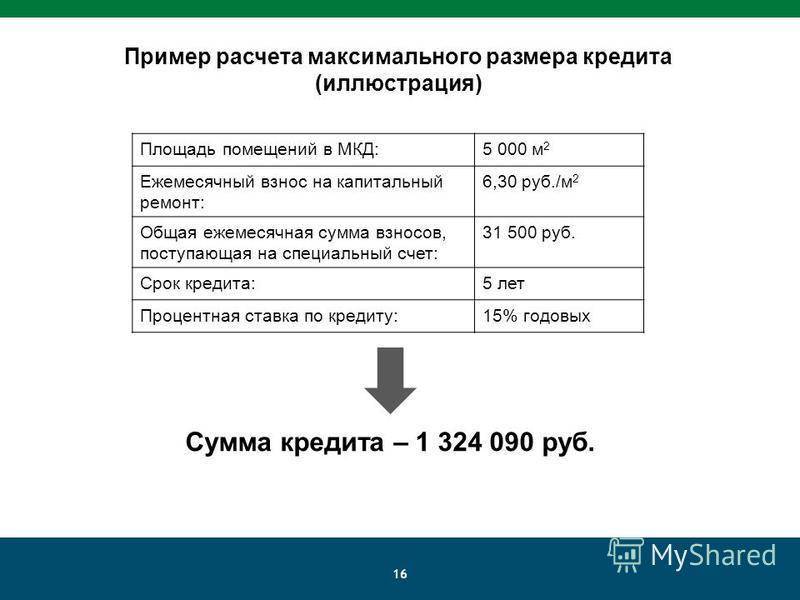

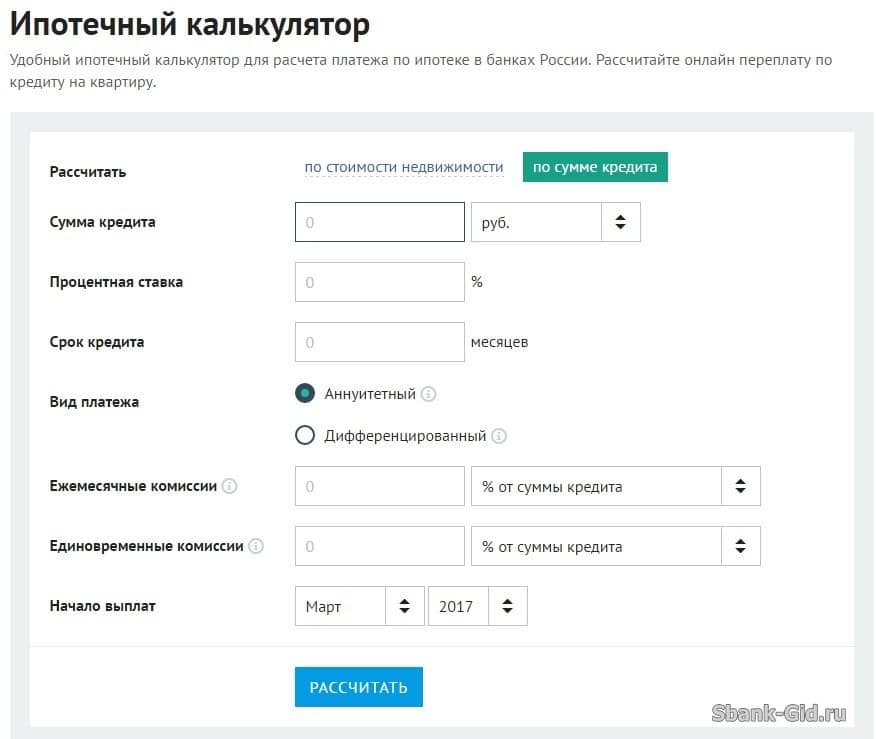

А также поможет произвести расчет переплаты по кредиту онлайн-калькулятор на сайте банка. Это простой вариант, подходящий для самостоятельного расчета. Внеся необходимую информацию, клиент видит параметры кредита (сумму платежей, общую переплату, срок кредита и проценты).

Данные для калькулятора:

- Валюта.

- Сумма займа.

- Срок в месяцах.

- Тип платежа.

- Процентная ставка.

- Дата начала выплат.

После выполнения расчета клиенту предоставляется график платежей, в котором указывается, какая часть идет на закрытие долга и процентов. Это удобная функция, реализуемая не выходя из дома. Калькулятор переплаты по кредиту при досрочном погашении рассчитывает общую сумму и проценты. В расчет добавляются преждевременные, единовременные и периодические платежи.

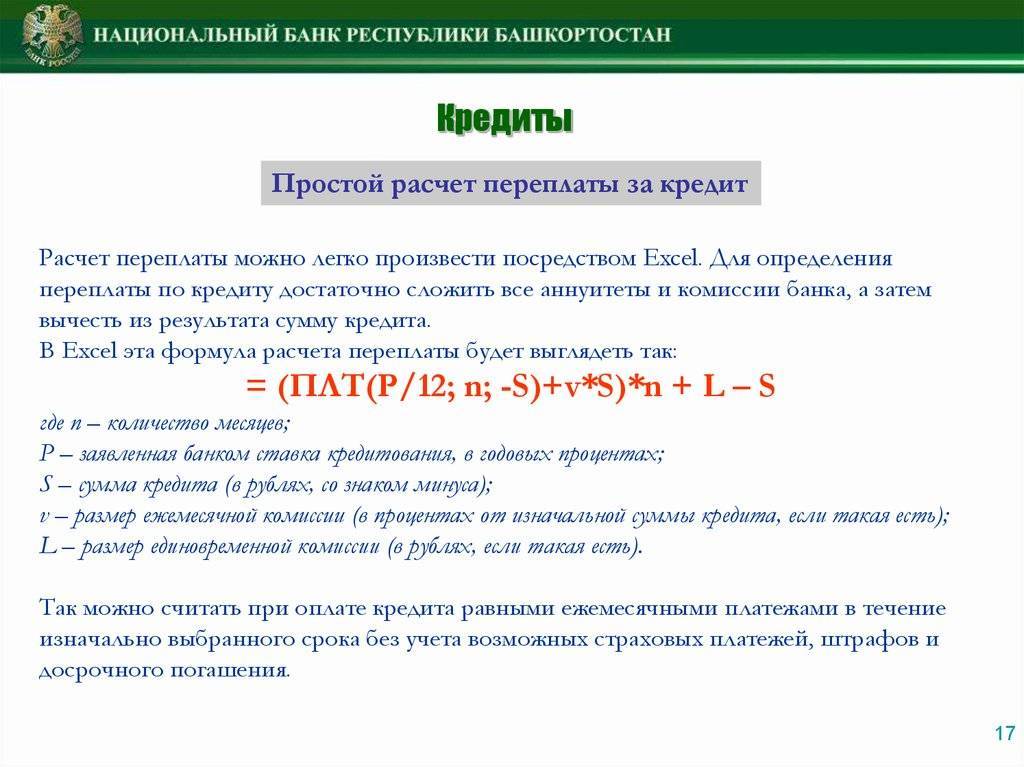

Стандартная схема и применение Excel

Переплату можно не рассчитывать, если документы уже оформлены и состоялось подписание договора. Когда хочется заранее определить сумму, можно произвести расчеты. Этот процесс очень важен перед взятием на себя долговых обязательств. Прежде чем начать подсчет переплаты, нужно знать основную информацию: сумму заемных средств, ставку, срок и тип платежа. В условиях кредитования и в договоре указана основная информация. Банки предлагают аннуитетные платежи.

Формула ежемесячного взноса: Сумма кредита*i*(1+i)n/(1+i)n-1, где:

- n — срок кредита в месяцах.

- i — ставка.

- n — срок кредита в месяцах.

- i — ставка.

Годовая ставка делится на 12. Рассчитать переплату за кредит по формуле трудно, потому что необходимо возведение в степень. Суммарная переплата по кредиту — это сложение процентов за все месяцы пользования заемными средствами, возвращенными в банк. Можно посчитать процент переплаты по кредиту, умножив срок кредита на платеж и отняв от этой величины сумму кредита.

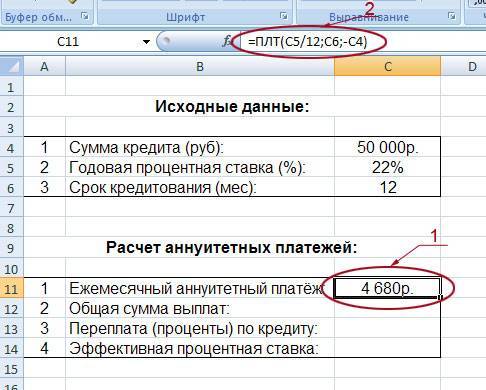

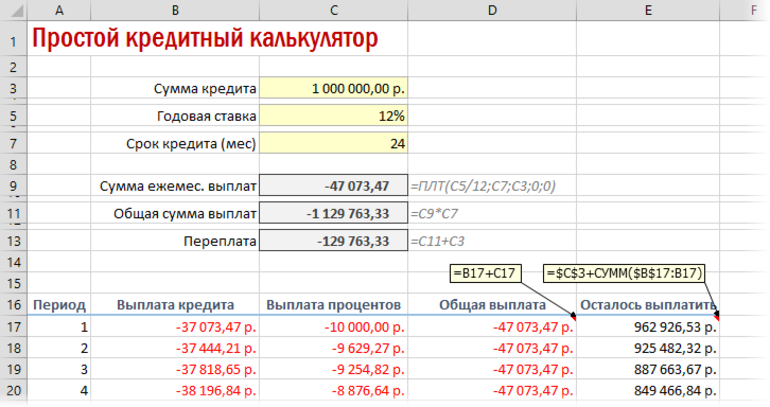

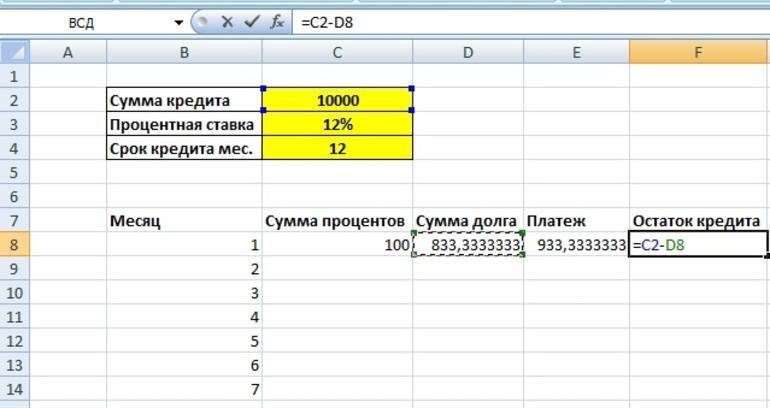

Работая с аннуитетом, сложно выполнять расчеты из-за возведения в степень. А дифференцированная система заставляет высчитывать сумму платежа для каждого месяца. Эти действия проще выполнить в Microsoft Excel. Сначала вводятся базовые цифры.

Пример внесения данных (по ячейкам):

- А1. Вносится сумма заемных средств.

- А2. Ставка процентов.

- А3.Период кредитования.

Как посчитать переплату по кредиту

Для заёмщиков доступны две схемы погашения кредита: аннуитетная и дифференцированная. Поскольку при последней схеме погашения ежемесячный платёж определяется из текущего долга по кредиту, рассчитать размер переплаты можно с помощью кредитного калькулятора или электронных таблиц. Выплаты по кредиту также можно дифференцировать, но эта опция рассчитана на крупные компании, как и буллитная схема погашения кредита.

Интерфейс кредитного калькулятора подскажет как рассчитать переплату по кредиту в онлайне. Кредитный калькулятор позволяет вычислить сумму переплаты, введя срок и сумму кредита, размер процентной ставки, начало выплаты кредита и иные дополнительные параметры. После обработки, калькулятор предоставит информацию о сумме выплат, размеру переплаты и процентном соотношении переплаты и суммы кредита. Существует множество онлайн-сервисов, предлагающих воспользоваться кредитным калькулятором. А досрочный кредитный калькулятор и вовсе позволяет рассчитать переплату с учётом досрочного погашения.

Так мы получим общую сумму, которую мы должны будем заплатить с учётом суммы кредита и переплаты по нему.

Электронные таблицы

Расчёт переплаченных средств по кредиту также можно произвести с помощью электронных таблиц, например, Microsoft Excel. В случае аннуитетной схемы применяемые в электронных таблицах формулы будут чуть проще. Электронные таблицы позволяют учитывать каждый досрочный платёж. Если вы умеете работать с электронными таблицами, вам не составит труда разобраться, как посчитать переплату по кредиту с их помощью. В ином случае, рекомендуем воспользоваться калькулятором или обратиться к специалисту.

Кредитный калькулятор

Мы не рекомендуем пользоваться самостоятельным расчётом переплаты по кредиту, а сделать это с помощью кредитного калькулятора на данной странице. Начните с заполнения всех необходимых полей ввода. Внесите досрочное погашение, изменяемую процентную ставку и определитесь с выбором вида кредита: аннуитетный или дифференцированный.

Нажмите кнопку “Рассчитать” и получите полные результаты расчёта переплаты по кредиту. Наш кредитный калькулятор использует алгоритмы, определенные ЦБ Российской Федерации, поэтому Вы получите самый правильный график платежей по кредиту.

Переплата по кредиту отображается в блоке “Общие данные”. Вы так же можете раскрыть полный график платежей и получить более детальную информацию по кредиту. Распечатайте, отправьте на электронную почту или сохраните график платежей. Это позволит спланировать семейный бюджет или сравнить график полученный на сайте с графиком, представленным в банке.

Услуга банка

При обращении в банк за кредитом банковский служащий обязан произвести для вас правильные расчёты переплат по кредиту и ознакомить с результатами, а также объяснить алгоритм и показать подробно, как рассчитывается переплата по вашему кредиту. Чтобы меньше переплачивать, следует выбирать кредит, у которого минимальный процент: чем ниже ставка, тем меньше придётся переплатить.

Размер переплаты рассчитывается пропорционально сроку, на который берётся кредит. Чем быстрее кредит будет погашен, тем меньше будет переплачено. Регулярно проверяйте остаток задолженности и своевременно вносите ежемесячные платежи, по возможности пользуйтесь досрочным погашением.

Инструкция к кредитному калькулятору с изменением процентной ставки

Всё намного проще, чем казалось ранее. Настоятельно рекомендуем отказаться от самостоятельных расчётов кредита с помощью формул, найденных в интернете, не стоит высчитывать показатели вручную. Банк вправе изменять ставку по кредиту при условии рефинансирования. По-сути, это будет уже новый кредит, новая ставка, новые комиссии и новый срок кредитования.

Для начала Вам необходимо ввести вводные данные по кредиту. Найти их можно в кредитном договоре в графике платежей выданном банком или же записать их собственноручно со слов банковского работника. Для правильного расчёта Вам потребуется: сумма кредита, процентная ставка, срок кредитования. Остальные данные вводятся индивидуально, т.к. у каждого банка они свои.

Ежемесячные и единовременные комиссии – это дополнительные платежи в банк, которые формируются либо в момент оформления кредита, либо при не стандартных условиях обслуживания Вашего кредита. К примеру, досрочное погашение создает дополнительную комиссию банка как упущенную выгоду, а комиссия “за ведение счёта”, формирует ежемесячную комиссию от 0,1 до 0,5% (0,5% обычно используют банки, которые злоупотребили Вашим доверием).

Для изменения процентной ставки в поле ввода “Ставка” необходимо нажать на ссылку “изменяемая”. Справа появится дополнительное окно ввода, в котором необходимо указать новую ставку, месяц и год, с которого она начинает действовать.

Если Вы столкнулись с тем, что Ваша ставка изменялась неоднократно, добавьте дополнительное изменение процентной ставки. Для закрытия окна необходимо кликнуть в любую доступную область экрана или на кнопку “Закрыть”.

Определитесь с выбором вида платежей: аннуитетный или дифференцированный. По умолчанию стоит аннуитетный, так как он самый простой и понятный клиенту, а также более выгодный банку. Дифференцированный – используется при долгосрочном кредитовании и доступен скорее при ипотеке, чем при потребительском кредите.

При правильном вводе всех данных, нажимая на кнопку “Рассчитать”, Вы получаете уже полный график платежей с изменяемой процентной ставкой. Визуально Вы этого не заметите, но для примера мы покажем изменения в платежах при сумме 1 000 000 рублей на 12 месяцев и процентной ставкой в первые 6 месяцев 20% годовых, а вторые 6 месяцев – 12% годовых.

Распечатайте, сохраните или отправьте по электронной почте график платежей с измененной процентной ставкой и сравните его с графиком, представленным в банке. Это позволит задавать правильные вопросы менеджеру по кредиту и избежать финансовых потерь в будущем.

Заключение

Важно! Все пункты условия кредитования в каждой кредитной организации четко прописаны. Кредитный договор по закону не может иметь скрытые платежи или комиссии без указания таковых на страницах документа

- Сумма: до 5 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 11,9%

- Решение: от 2 минут.

- ️ Получить деньги

- Сумма: до 5 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 6,5%

- Решение: до 2 минут.

- ️ Получить деньги

- Сумма: до 2 000 000 ₽;

- Срок: до 3 лет;

- Процентная ставка: от 8,9%

- Решение: от 1 минуты.

- ️ Получить деньги

- Сумма: до 5 000 000 ₽;

- Срок: до 7 лет;

- Процентная ставка: от 7,5%

- Решение: до 5 минут.

- ️ Получить деньги

- Сумма: до 1 500 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 5,9%

- Решение: от 1 минуты.

- ️ Получить деньги

- Сумма: до 5 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 6,9%

- Решение: от 15 минут.

- ️ Получить деньги

- Сумма: до 5 000 000 ₽;

- Срок: до 7 лет;

- Процентная ставка: от 5,9%

- Решение: индивидуально.

- ️ Получить деньги

- Сумма: до 2 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 7,99%

- Решение: до 2 минут.

- ️ Получить деньги

- Сумма: до 3 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 9,5%

- Решение: до 3 дней.

- ️ Получить деньги

- Сумма: до 1 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 17,9%

- Решение: индивидуально.

- ️ Получить деньги

- Сумма: до 5 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 6,9%

- Решение: от 5 минут.

- ️ Получить деньги

- Сумма: до 3 000 000 ₽;

- Срок: до 7 лет;

- Процентная ставка: от 5,5%

- Решение: от 5 минут.

- ️ Получить деньги

- Сумма: до 3 000 000 ₽;

- Срок: до 7 лет;

- Процентная ставка: от 8,99%

- Решение: от 15 минут.

- ️ Получить деньги

- Сумма: до 4 000 000 ₽;

- Срок: до 7 лет;

- Процентная ставка: от 10,5%

- Решение: от 1 минуты.

- ️ Получить деньги

- Сумма: до 3 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 7,9%

- Решение: от 2 минут.

- ️ Получить деньги

- Сумма: до 3 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 8,9%

- Решение: от 1 минуты.

- ️ Получить деньги

- Сумма: до 300 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 10,5%

- Решение: до 1 минуты.

- ️ Получить деньги