Открытие счета – что нужно сделать в первую очередь

Прежде чем отправляться в отделение банка или пытаться найти информацию на его официальном сайте, ответьте сами себе на следующие вопросы:

- для какой цели вам нужен счет в банке;

- как вы собираетесь пользоваться средствами на нем;

- на какой срок он вам необходим;

- в какой валюте вы собираетесь совершать финансовые операции.

От ответов на эти вопросы будет зависеть итоговый выбор банковского продукта. Определиться с ними лучше заранее. Менеджер банка в любом случае постарается выяснить у вас эту информацию. Если вы будете подготовлены к разговору, процедура оформления пройдет быстрее.

Как узнать расчетный счет в Сбербанке?

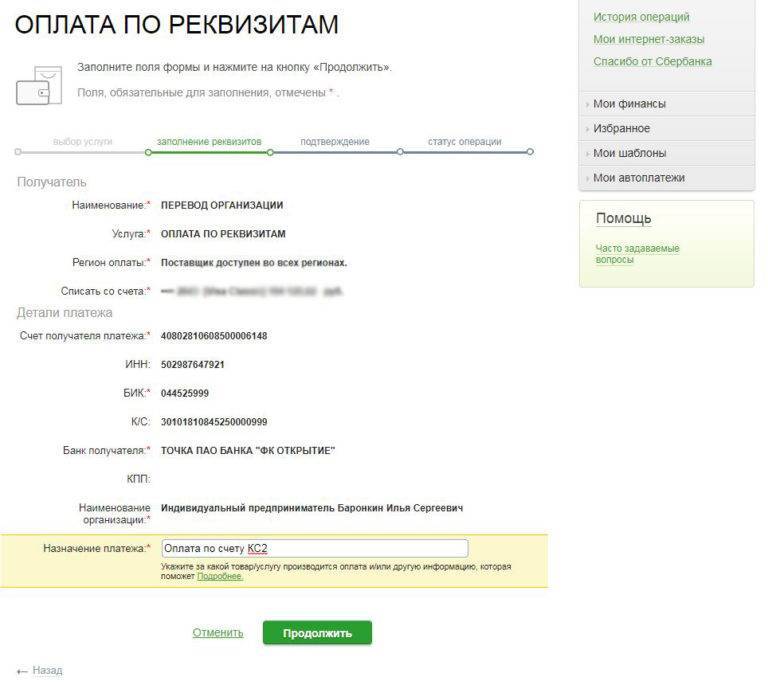

Если клиенту необходим собственный расчетный или текущий счет, то узнать его можно с помощью нескольких способов, а именно:

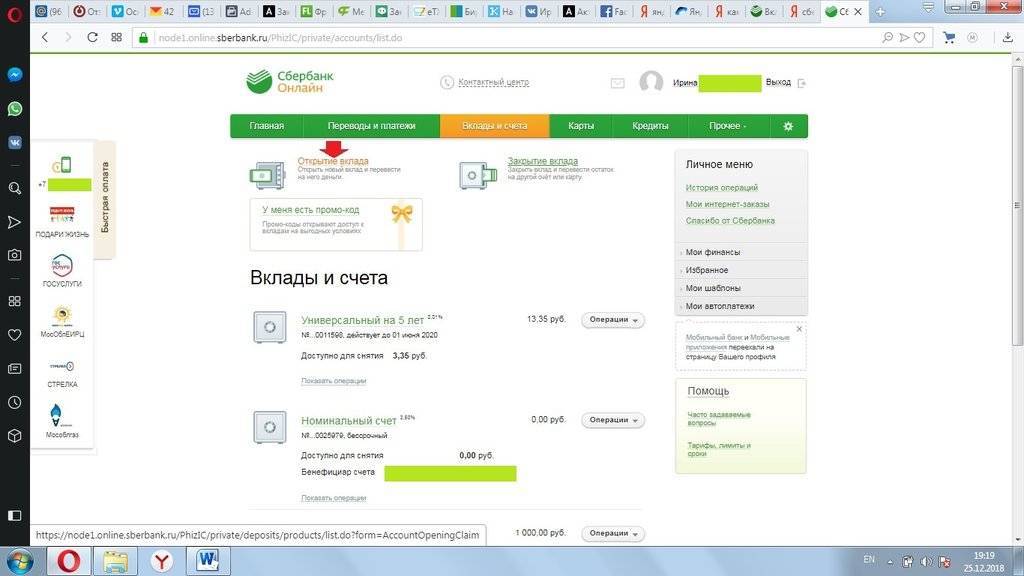

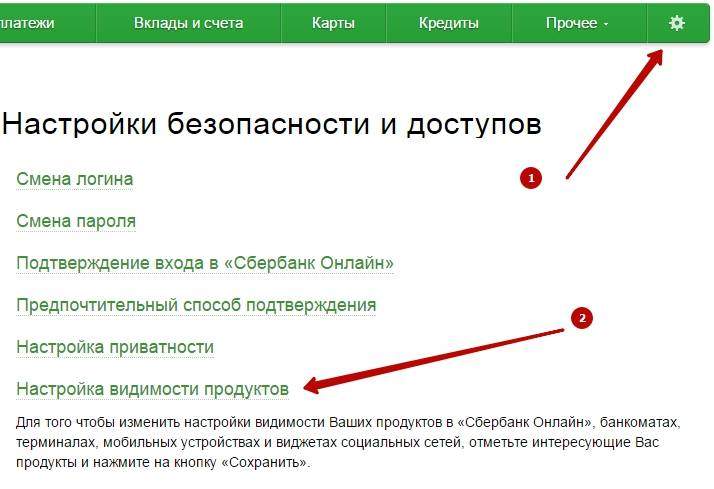

Через личный кабинет. При открытии счета каждый клиент получает ключ доступа к личному кабинету, который необходим для оперативного управления деньгами

Здесь клиент может изучить все необходимые данные и просмотреть реквизиты как самого территориального банка в котором обслуживается счет, так и собственный номер расчетного счета;

Связь с оператором банка. Важно понимать, что номер счета не является конфиденциальной информацией, а потому при предоставлении своих персональных данных клиент сможет в голосовом режиме получить нужные сведения от оператора кредитной организации.

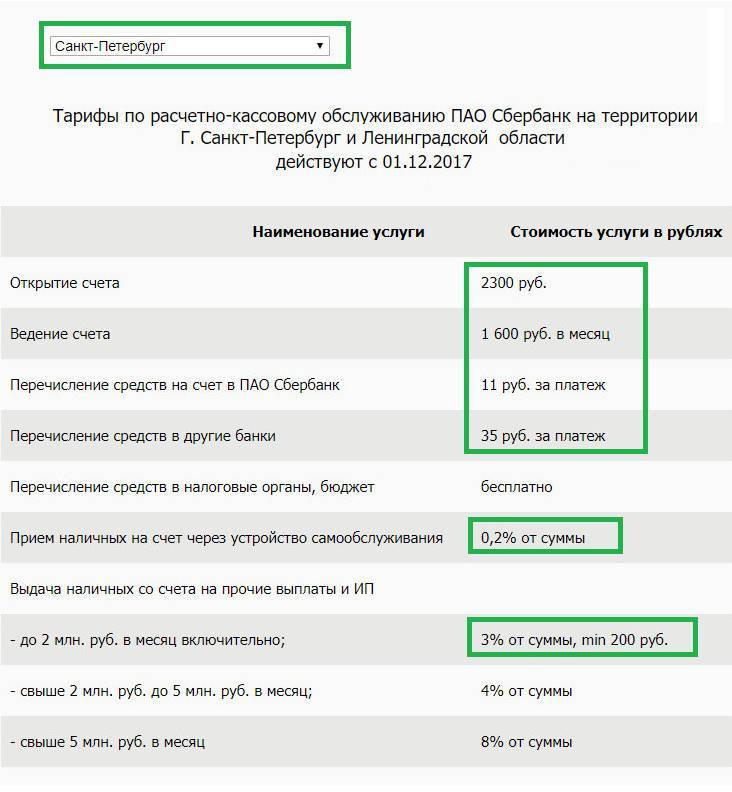

Стоимость открытия и обслуживания счета

Если обслуживание юридических лиц предполагает серьезные расходы, которые зависят от степени финансовой активности предприятия, что для физлиц счет в Сбербанке, как правило, открывается бесплатно.

Ведение расчетного счета напрямую зависит от категории клиента. Для владельцев капиталов, которые человек хотел бы разместить на хранение в банке, услуги банка не предполагают доплат, кроме комиссий за исполнение финансовых операций по текущим счетам. Если выпускается пластиковая карта и заводится специальный счет для ее обслуживания, стоит заранее уточнить в банке, сколько стоит данная услуга, поскольку по некоторым разновидностям пластика плата достигает нескольких тысяч рублей в год.

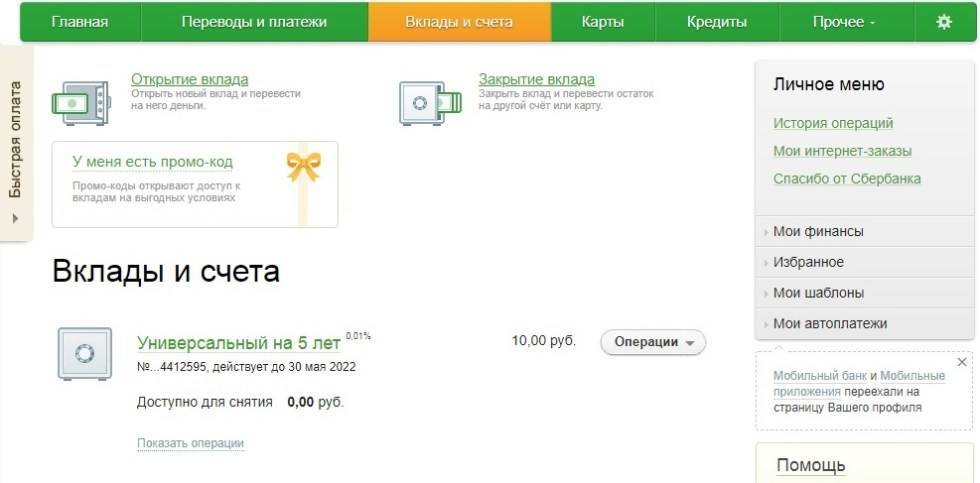

К расходам можно отнести минимальную сумму, которую потребуется положить, чтобы открыть лицевой счет в Сбербанке, однако здесь исходят из общих условий программы и порога, установленного Сбербанком. Если по депозитам потребуют внести от 1 до 100 тысяч рублей минимально, то по обычным сберегательным счетам достаточно иметь на балансе 10 рублей.

Типы счетов в Сбербанке

В Сбербанке существует несколько разных типов счетов. Они могут предназначаться конкретного для частного, юридического лица или индивидуального предпринимателя. Что касается счета для физического лица, существует 2 типа таких депозитов – карточный и сберегательный (без карты).

Карточный счет

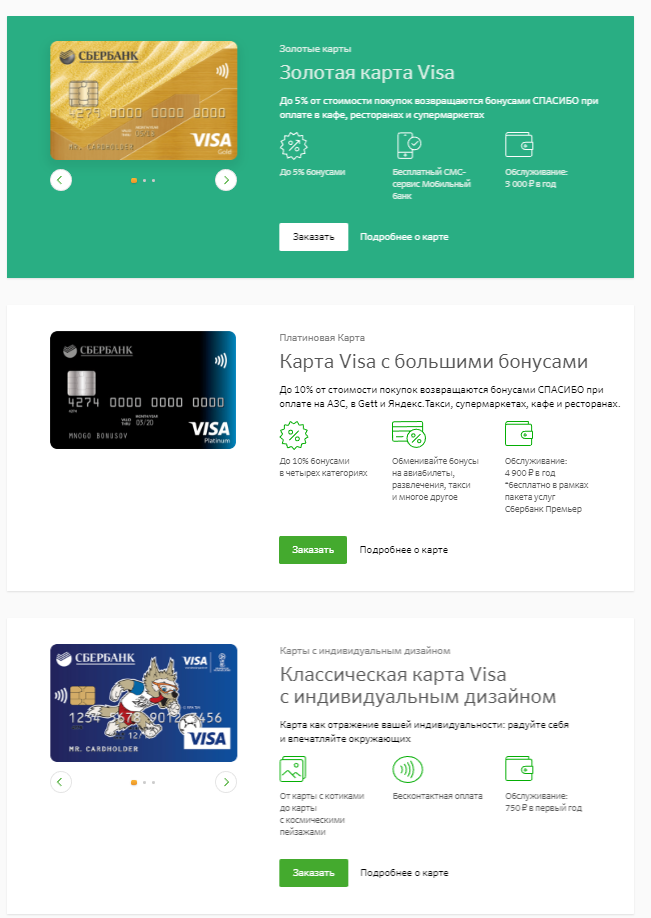

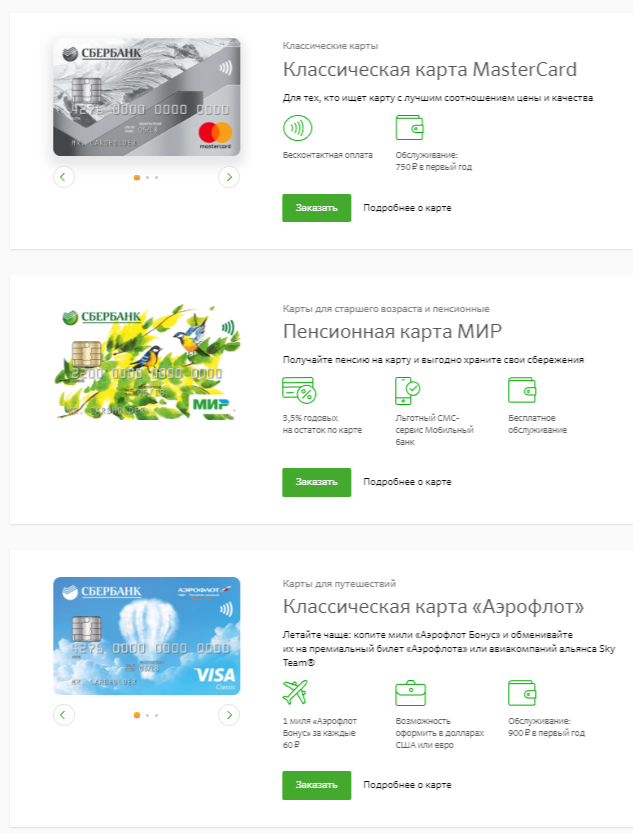

Это наиболее распространенный случай, когда клиенту достаточно просто заказать карту, за обслуживание которой ежегодно взимается плата по тарифу. К плюсам этого способа можно отнести:

- Постоянный доступ к счету благодаря карте.

- Возможность пользоваться программами, предложенными Сбербанком (например, бонусная программа «Спасибо», конвертация накопленных баллов в мили «Аэрофлота» и др.).

- Сервис «Мобильный банк», который информирует по каждой операции по карте, в том числе и о несанкционированных.

Однако есть и ощутимые недостатки:

Ежегодно за обслуживание карты взимается от 450 до 4900 рублей.

Если она будет утеряна, то доступ к счету блокируется вплоть до восстановления новой карты, которая изготавливается в течение нескольких дней.

Карта может сломаться, размагнититься, попасть в воду и т.п

И тогда доступ к счету будет возможен только через систему «Сбербанк онлайн» (подключить ее можно дома при наличии мобильного банка на телефоне или в любом отделении банка).

Также держателям важно иметь в виду, что по каждой карте установлены суточные и месячные лимиты на совершение любых операций (снятие наличных в банкомате или перевод в пределах Сбербанка, межбанковский перевод и т.п.).. Плата за годовое обслуживание составляет от 450 до 4900 рублей

В некоторых случаях карты обслуживаются без комиссии

Плата за годовое обслуживание составляет от 450 до 4900 рублей. В некоторых случаях карты обслуживаются без комиссии.

| Карта | Годовое обслуживание, руб |

| Gold | 3000 |

| Classic | 750 |

| Classic Аэрофлот | 900 |

| Classic Подари жизнь | 1000 |

| Молодежная | 150 |

| Мир пенсионная |

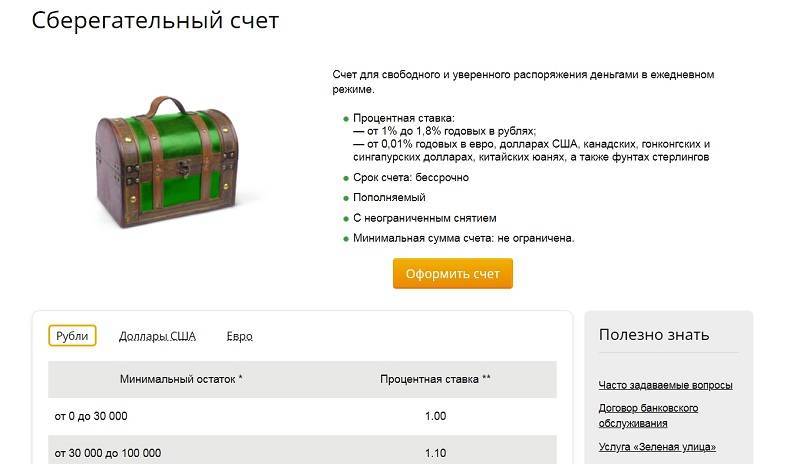

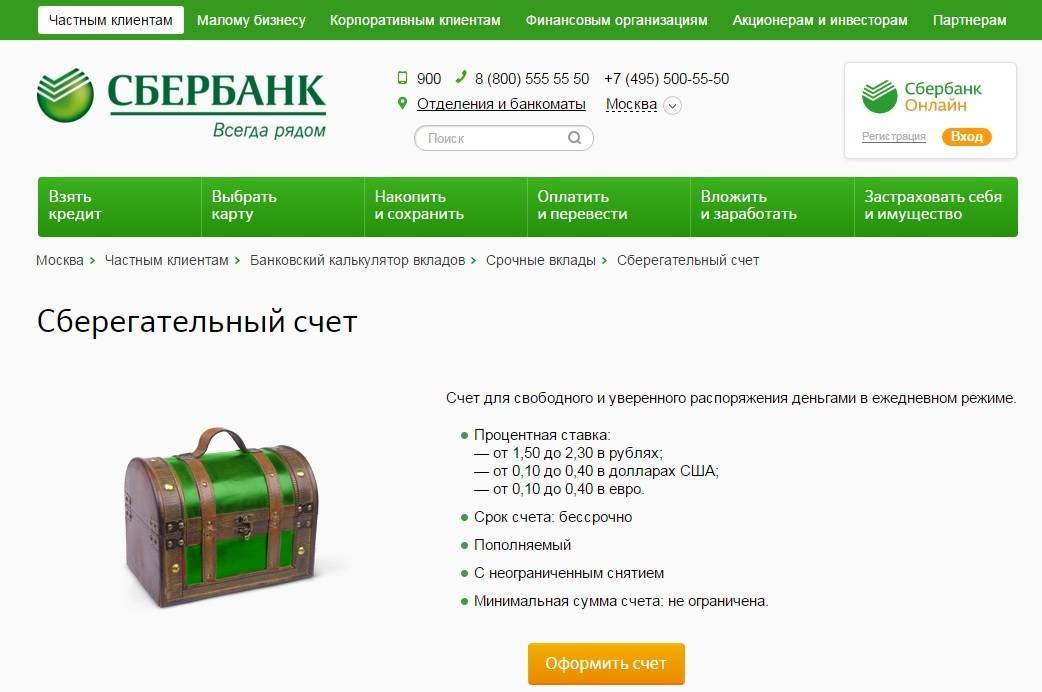

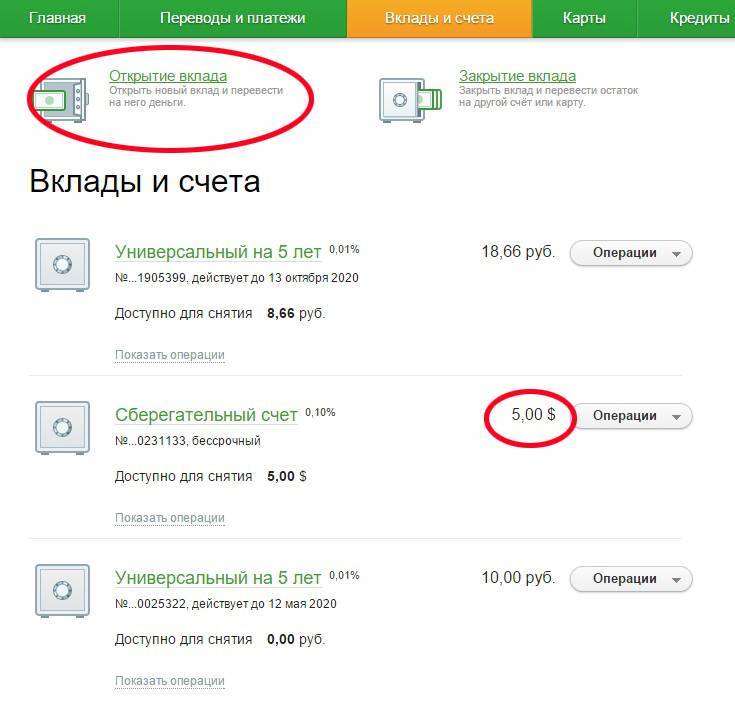

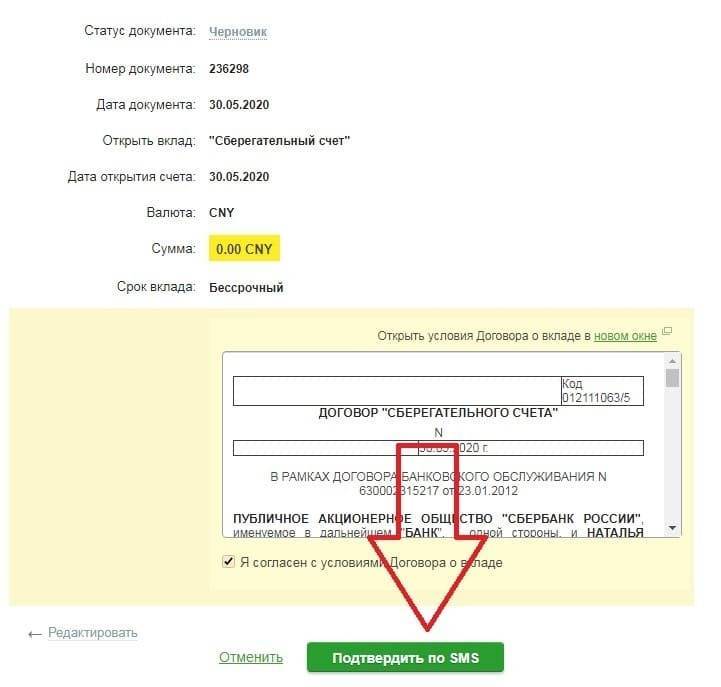

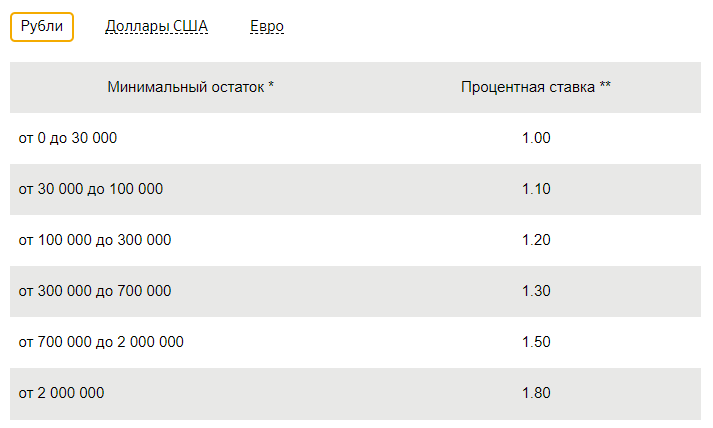

Сберегательный счет

Этот тип депозита выгодно отличается от карточного тем, что он позволяет сберегать средства, при этом на счету может лежать любая сумма в 1 из 3 валют:

- рубль;

- американский доллар;

- евро.

Годовые проценты начисляются ежемесячно (в перерасчете на 30 или 31 день). Причем при увеличении суммы или ее уменьшении процентная ставка меняется автоматически, без дополнительных заявлений со стороны клиента Например, изначально была сумма 35000 рублей, поэтому на нее начислялась ставка 1,00% годовых. Затем она увеличилась до 40000 рублей, поэтому и ставка сразу станет 1,10% годовых. Открыть депозит можно на любую сумму – нет ограничений по минимальному размеру, причем средства можно снять в любой момент и в любом количестве (в том числе и вывести всю сумму с депозита).

Таким образом, у сберегательного счета есть несколько преимуществ перед карточным:

- Постоянный доступ к средствам (нет риска сломать карту).

- Нет угрозы того, что к депозиту получит доступ постороннее лицо, как в случае с утерянной картой.

- Деньги на депозите постоянно накапливаются благодаря действующей системе процентных ставок.

- Месячные и суточные лимиты отсутствуют, поэтому возможно совершение операций на крупные суммы (порядка нескольких десятков миллионов рублей).

- Наконец, счет бессрочен, а карта действует в течение 1 года или 3 лет.

Поэтому можно сказать, что открытие сберегательного счета выгодно тем держателям, которые намерены регулярно проводить крупные операции по переводу средств. А карточные депозиты удобны для повседневного использования.

Мнение эксперта

Саломатов Сергей

Эксперт по недвижимости

К Сберегательному депозиту, как и к карточному, можно подключить мобильный банк (через офис Сбербанка). Это позволит постоянно контролировать списание и поступление средств, а также совершать операции через мобильный телефон. Можно также получить логин и пароль для регистрации личного кабинета в системе «Сбербанк онлайн».

Что такое Расчетный счет карты Сбербанка?

Важно знать, что у обычных карт, финансово-кредитных организаций (банков) не предусматривается наличия расчетного счета предназначенного для ведения деятельности ИП или ООО. Такой запрос от пользователя изначально является ошибочным

То есть, карта банка и расчетный счет — это два абсолютно разных банковских продукта, а потому рассматривать их в совокупности совершенно бессмысленно. Одновременно с этим, у любой банковской карты имеется три основных реквизита, без которых она не может считаться действующей или рабочей, а именно:

- Номер карточки кредитной организации;

- cvv2/cvc2 коды;

- Номер карточного счета.

Номер карты финансово-кредитной организации размещается на лицевой стороне. Это открытая информация, которая сама по себе не имеет особой ценности. Даже если номер банковской карты тем или иным образом попадёт к злоумышленникам, то они не смогут хоть как-то использовать данную информацию и завладеть деньгами владельца. Коды cvc2/cvv2 являются уже скрытой информацией, которая располагается с обратной стороны физического носителя.

Человеку будет доступно только последние три цифры от данного кода, которые необходимы для осуществления операций. Остальная часть цифровой комбинации расположена под магнитной лентой: на данном месте владелец карты ставит роспись для дальнейшей быстрой проверки личности. Такая схема актуальная для дебетовых и кредитных карт.

Многие пользователи путают номер карточного счета с расчетным счетом карты, хотя они и никак не связаны друг с другом. Номер карточного счета — это банковский реквизит, которые не располагается на карточке и не фигурирует в пользовательском соглашении. На данном счету осуществляется хранение средств пользователя в Сбербанке. Одновременно с этим карта выступает в качестве своеобразного инструмента, позволяющего легко и быстро управлять счетом и денежными средствами.

Просмотреть карточный счет личной карты очень легко:

Если говорить о том, как узнать на какие цифры начинается расчетный счет физического лица, то эту информацию можно узнать в реквизитах. Он является номером карточного счета, который необходимо использовать при пополнении карточки Сбербанка с карты другой банковской организации, либо при выполнении прочих операций, когда в них задействованы любые другие внешние источники. Номер карточного счета является уникальной комбинацией, которая используется для идентификации счета списания или зачисления финансовых средств.

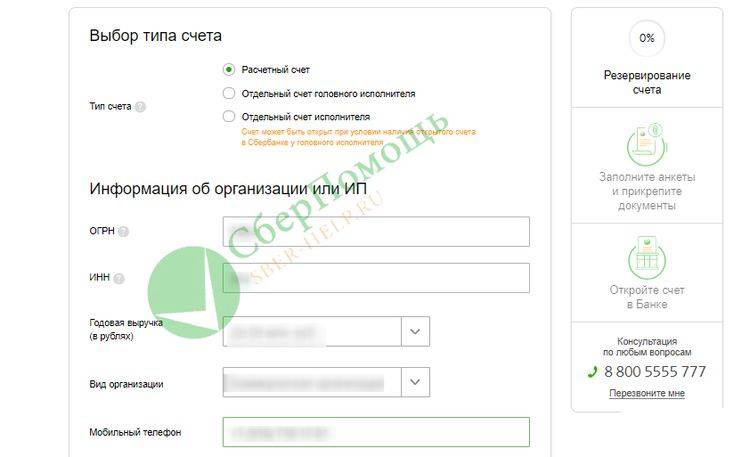

Открытие карточного счета Сбербанка

Для начала нужно изучить все доступные виды карточных счетов Сбербанка. Помимо того, что они бывают дебетовые, зарплатные, кредитные и виртуальные, они отличаются еще и по стоимости открытия, возможности оплачивать покупки в Интернете и использования за границей, расходным лимитам и другим дополнительным свойствам. Кроме этого, нужно определиться, для каких целей нужна карта и какой срок действия пластика будет подходящим.

Есть несколько способов открыть карточный счет:

- В личном кабинете «Сбербанк Онлайн» можно заполнить форму заявления, введя свои личные данные, и заказать новую карту, в том числе кредитную, или оправить заявку на перевыпуск уже имеющейся. Однако нанести визит в отделение Сбербанка все равно придется, чтобы подписать договор и получить на руки готовый пластик.

- В офисе Сбербанка. Клиенту предложат написать заявление, где указываются персональные данные – домашний адрес, телефон, паспортные данные. При оформлении договора менеджер попросит выбрать секретный вопрос и пин-код. Последний вводится при активации карты и не сообщается никому, в том числе менеджеру банка.

Обычные карты начального уровня обычно выпускаются банком в течение нескольких дней. Об этом извещается клиент по телефону и/или СМС-уведомлением.

Комиссии

Комиссия за внесение наличных в Сбербанке на расчетный счет физического лица взиматься не будет, если в месяц переводится не более 150 тыс. рублей в месяц. В случае юридических лиц комиссия составляет 0,5%. В дальнейшем тариф будет зависеть от итоговой суммы переводов, отправленных индивидуальным предпринимательством или организацией в начале месяца. В частности установлена такая комиссия:

- 1% при сумме перевода от 150 тыс. до 300 тыс. рублей;

- 1,7%, если осуществляется перевод средств в диапазоне от 300 тыс. до 1,5 млн. рублей;

- 3,5% при переводе в размере от 1,5 млн. до 5 млн. рублей;

- 8% при итоговой сумме от 5 млн. рублей и выше.

Комиссия за внесение наличных в Сбербанке на расчетный счет физического лица через банкомат составляет 0,3%. Поступление финансовых средств на счет при этом будет осуществлено в течение трёх часов.

Как снять валюту со сбербанковского депозита

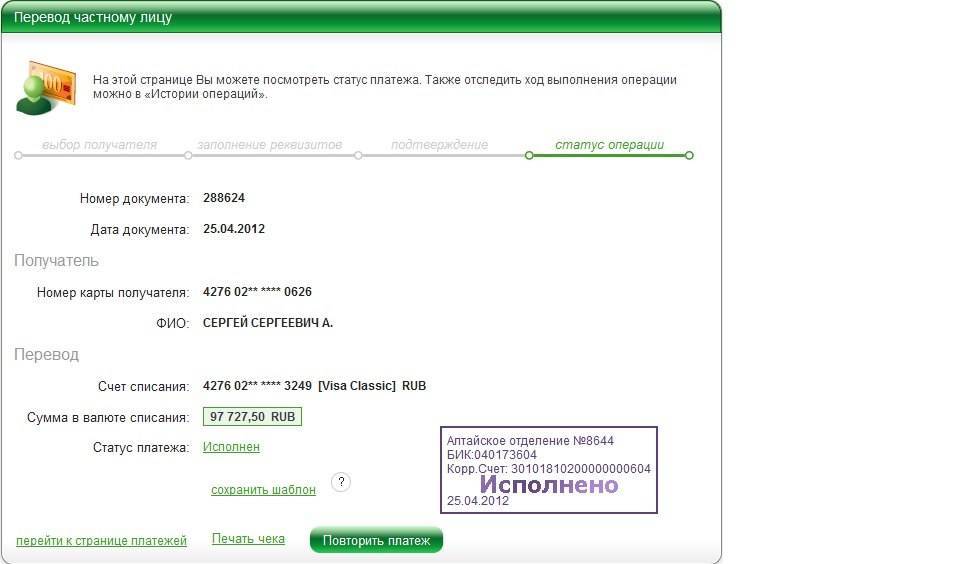

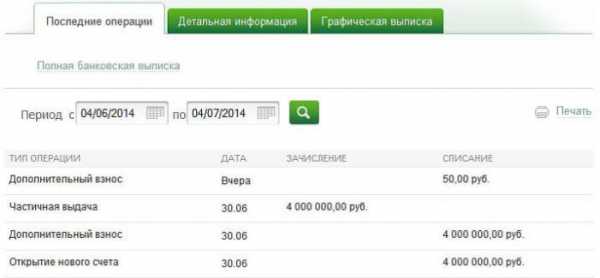

Снимать проценты по накопительному вкладу можно каждый месяц. Получить проценты или часть вклада легко в банковском отделении, предъявив паспорт или совершив перевод денег на пластиковую карточку. Финансовые манипуляции осуществляют через систему «Сбербанк Онлайн» в личном кабинете. Алгоритм:

- В разделе «Вклады и счета» выбрать около своего вклада позицию «Перевести часть средств».

- В появившейся форме обозначить сумму и банковские реквизиты для перечисления.

- Проверить правильность введённых данных.

Важно! Снимая основную часть вклада, обращайте внимание на тарифный план. Получить часть средств можно в линейке «Управляй»

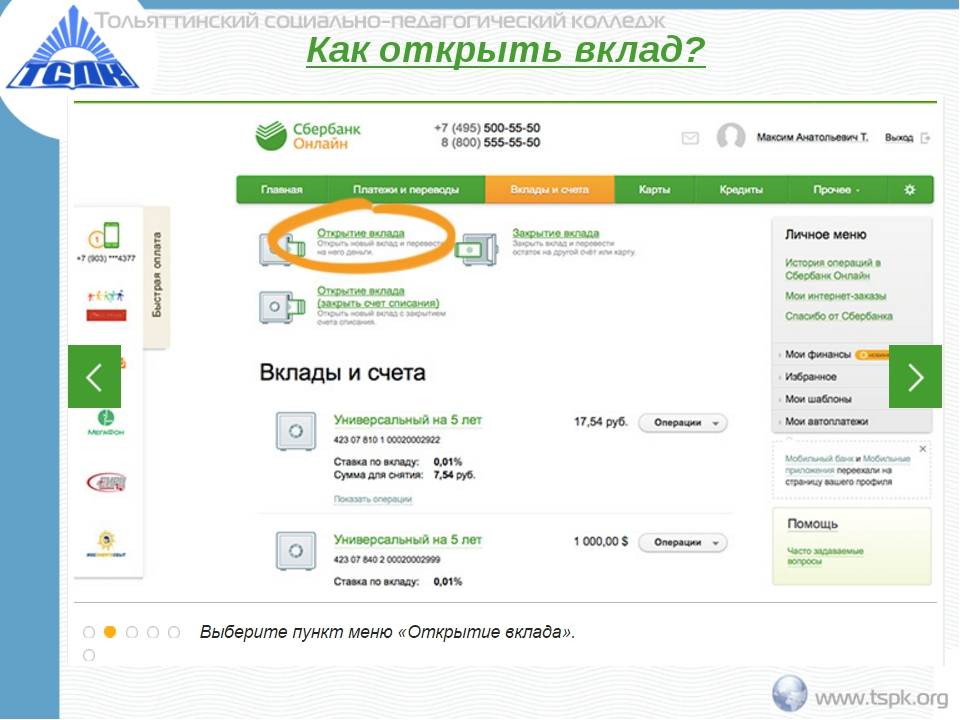

Другие способы

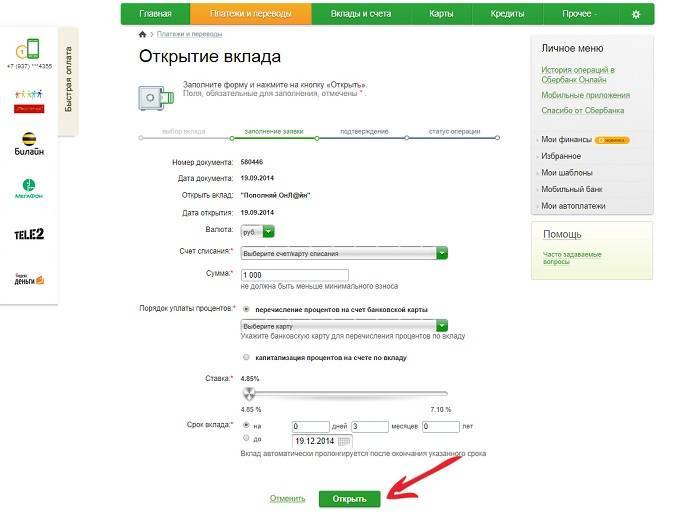

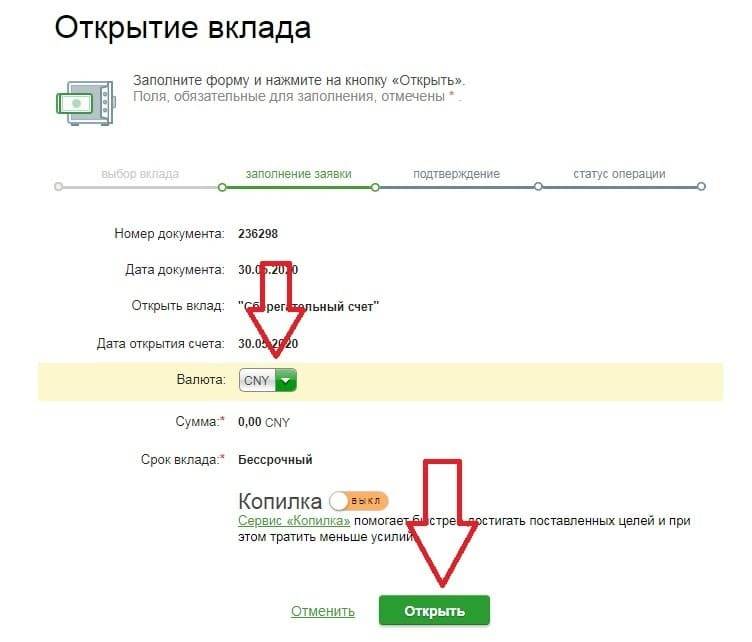

Кроме Интернет-банка, можно воспользоваться банкоматом или терминалом. Услуга доступна держателям дебетовых карт Сбербанка, заключившим договор обслуживания. Обязательно нужно иметь телефон с подключенным «Мобильным банком».

- Войти в главное меню при помощи пин-кода.

- Выбрать пункт «Личный кабинет, информация и сервис».

- В открывшемся меню выбрать «Операции со счетами и вкладами».

- Кликнуть по кнопку «Открытие вклада».

Далее откроются все варианты сберегательных счетов. Их условия следует изучить в Интернете заранее, еще до похода к банкомату, чтобы можно было сразу определиться с выбором. Вклад допустимо делать в рублях или иностранной валюте, и об этом будет сообщено на следующей странице. Далее откроются окошки, в которых надо будет указать сумму вклада, срок хранения, источник пополнения (карта, вклад). После правильного введения всех данных на телефон придет уведомление об успешном открытии счета.

Как выбрать нужный финансовый инструмент?

Чтобы определиться с тем, какой счёт Вам лучше открыть, следует разобраться с несколькими моментами.

Валюта

Законодательство в России позволяет иметь валютные счета. Обычно их открывают в евро или долларах. Если есть необходимость в других денежных знаках, можно воспользоваться особенным предложением – вкладом “Универсальный”.

Срок действия

Физическим лицам доступны реквизиты бессрочного и срочного действия.

Важно помнить, что в ряде случаев можно продлевать работу вклада. Такие нюансы прописаны в соглашении по оказанию услуг

Цель

Статистически выделяются такие цели открытия счёта: оформление ссуды, получение банковской карты, накопление и хранение денег, зачисление разных выплат (зарплаты, пособий, пенсий, стипендий и т.д.). Конечно, кроме этих обстоятельств есть и другие.

Плюсы и минусы счетов в иностранной валюте

Лицо, которое решило открыть валютный счёт в Сбербанке, не только сохранит, но и приумножит свои сбережения.

Важно! Благодаря ежегодному росту курса валют открытие вклада в инвалюте будет приносить прибыль вне зависимости от уровня инфляции в России.

Минимальная сумма, которую можно положить на депозит при открытии составляет 5 долларов или евро. Оформив счёт в валюте в Сбербанке, открываются широкие возможности:

- Совершение переводов.

- Конвертирование.

- Накопление процентов.

- Проведение расчётных операций с иностранными юридическими лицами.

Депозиты, открытые в иностранной валюте, характеризуются рядом преимуществ:

- Автоматическое продление на условиях, указанных при заключении договора.

- Стабильная доходность даже при «плавающем» курсе валют.

- Увеличение процентной ставки (если данный пункт зафиксирован в договоре).

- Накопление процентов, если в банковском договоре не обозначено иное.

- Возможность открытия мультивалютного вклада с целью конвертирования денег без комиссий.

- Минимизация рисков потери финансовых средств.

- Получение дополнительного дохода в случае снижения курса рубля.

- Страхование вкладов. Стоимость страховки – 1 400 000 рублей. В случае непредвиденных ситуаций деньги не сгорят.

- Выгодные предложения по вкладам, в том числе и для пенсионеров.

К недостаткам валютных депозитов относят:

- Низкая процентная ставка по сравнению с вкладами в рублях.

- При досрочном расторжении (закрытии) договора с банком проценты пересчитываются без капитализации.

- Уменьшение доходности при конверсиях.

Важно! Клиент, который открывает депозит в иностранной валюте, должен сделать расчёт остатка по вкладу, который остаётся лежать на счету.

Ввиду нестабильности курса валют краткосрочные вложения на маленькие суммы не целесообразны. Чтобы получать больше доходов, денежную сумму желательно разбить для разных валют на несколько вкладов. У частных депозитов низкая процентная ставка, поэтому на них не распространяется система налогообложения.

Подготовка к открытию счёта

До того момента, как Вы отправитесь в отделение или начнёте искать какие-либо сведения на официальном сайте Сбербанка, разберитесь с несколькими вопросами:

- Для чего Вам нужен банковский счёт? Какие цели его использования ставите?

- Что собираетесь делать с реквизитом и хранящимися на нём деньгами? Как будет ими пользоваться?

- В течение какого времени будет необходимость в счёте?

- В каких денежных знаках будут осуществляться планируемые операции?

От того, как Вы для себя ответите на указанные вопросы, зависит результат выбора того или иного платёжного инструмента. Определиться со своими задачами и предпочтениями лучше заблаговременно. Специалист в офисе всё равно будет интересоваться всеми этими темами, так что подготовленность к беседе – залог экономии времени и сил.

Необходимость открытия валютного счета для физических лиц

Актуальность валютных счетов оправдана стабильностью иностранных денежных единиц. Клиента прежде всего интересует уверенность в надёжности банка и выгода от вклада.

При открытии валютного счёта сотрудник Сбербанка может предложить привязать валютный вклад к пластиковой карте (только для Visa и MasterCard). Это очень удобно, если нужно будет совершить какой-либо платёж.

Открытие валютного счёта даёт его владельцу дополнительные возможности и ежемесячный доход в виде процентов от депозита.

Возможности физических лиц, имеющих валютные счета

Создание счёта в иностранной валюте в ведущем банке России открывает следующие возможности:

- получение переводов из российских банков, также от иностранных организаций, физических лиц в валюте государства отправления;

- при необходимости можно перевести средства с вклада на заграничные счета (суммарный размер не должен превышать 75 тыс. $ в год);

- привязка карты к валютному счёту даёт возможность оплачивать товары и услуги за границей;

- деньгами с валютного вклада можно оплатить обучение или прохождение лечения за рубежом.

В видео рассказывается для чего нужно завести валютный вклад. Снято каналом “Финансы и налоги для бизнеса”.

https://youtube.com/watch?v=4hycnLTK-bs

Нюансы оформления валютных р/с для физлиц

Работа Сбербанка направлена, в первую очередь, на оказание банковских услуг с операциями в российской валюте. Однако законодательство не запрещает оформлять счета в валюте и производить финансовые операции. Большинство валютных программ рассчитаны на наиболее популярные денежные единицы стране ЕС и США (евро и доллары).

Предложения для иностранной валюты на текущий момент ограничены Универсальным счетом Сбербанка России, на котором под минимальный процент размещают денежные единицы иностранных государств. Получить доход от такого размещения невозможно, однако банк обеспечит гарантией сохранности суммы, благодаря страховой защите вкладов для участников АСВ на случай их банкротства или отзыва лицензии.

Собираясь открыть счёт для хранения вклада, стоит рассчитать возможную прибыль, используя удобный депозитный онлайн калькулятор, однако не менее важно для гарантированного получения процентного дохода соблюдать условия банка в отношении сроков хранения, снятия сумм и т.д. Не стоит оформлять срочные депозиты, если в скором времени предстоят крупные списания – банк не сохранит проценты, рассчитав доход по минимальной ставке «до востребования»

Плюсы и минусы валютных счетов Сбербанка

Открытие валютного счета в кредитной организации имеет весомые плюсы

Однако есть и негативные моменты, на которые следует обратить внимание

| Достоинства | Недостатки |

|---|---|

|

|

Сбербанк отказал в открытии расчетного счета — причины

Если отказано, возможна одна из следующих причин:

Если отказано, возможна одна из следующих причин:

- Проблемы с юридическим адресом. Иногда адреса используются для массовой регистрации предпринимателей. Это может не понравиться банку, и он откажет в регистрации.

- Пакет документов может не содержать какие-то из них. Нужно понимать, что могут потребовать дополнительные документы. Если они отсутствуют — это достаточный шанс отказать.

- Обычно для оформления требуется личное присутствие заинтересованных лиц. Без этого регистрация может не состояться.

- К сожалению, причиной может быть плохая репутация. Данные об этом банку могут поступить из внешних источников. Если такое произошло, необходимо постараться узнать конкретную причину отказа.

- Если присутствуют признаки, типичные для фирм-однодневок.

Хочется отметить, что граждане встречают отказ редко.

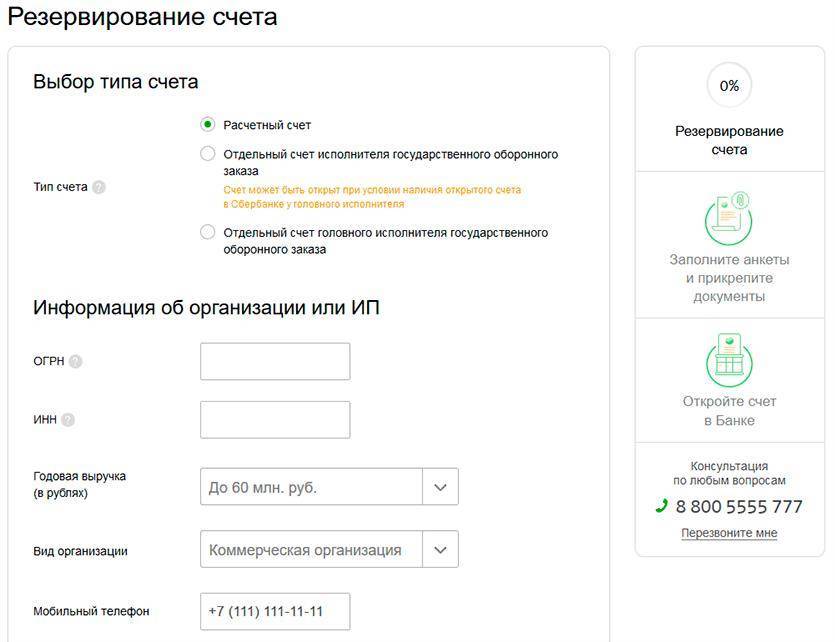

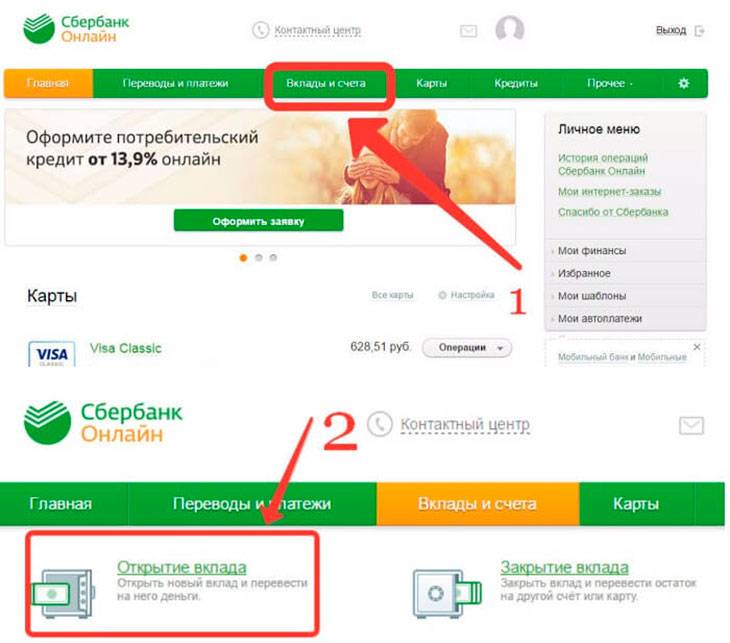

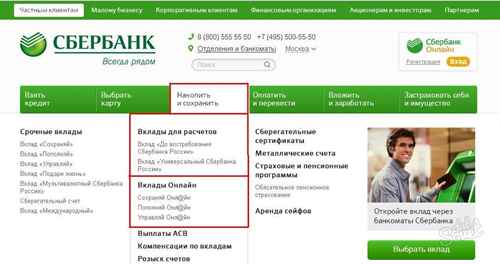

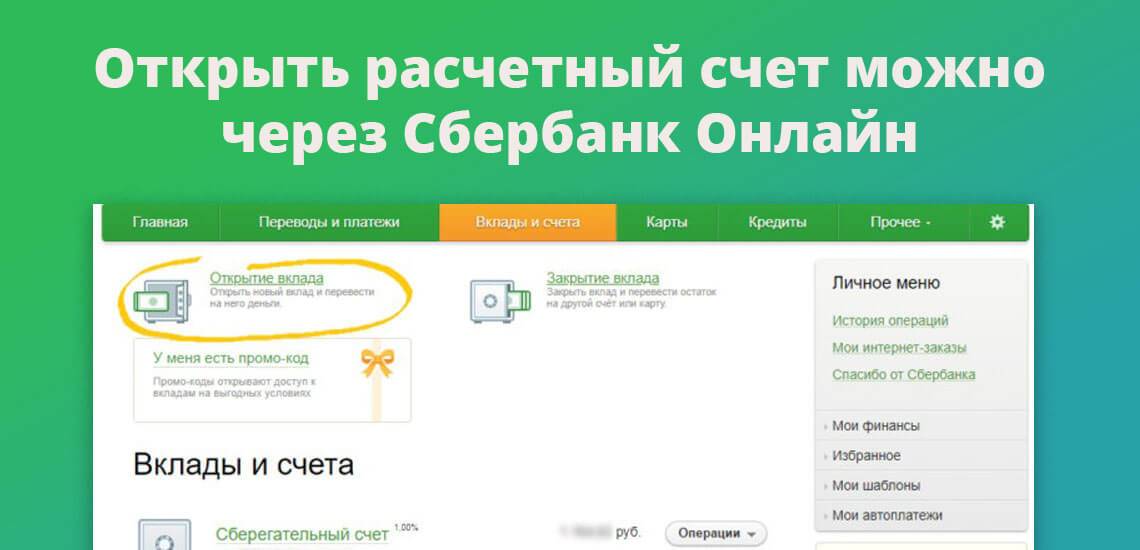

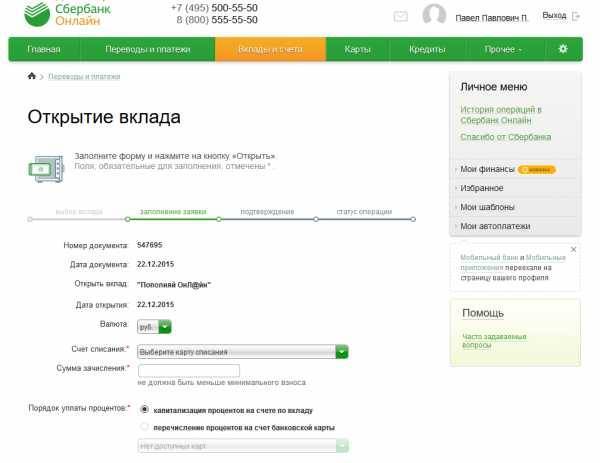

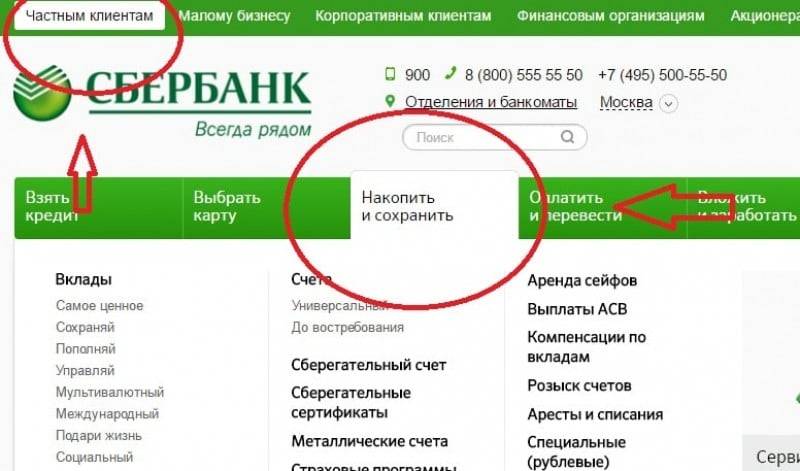

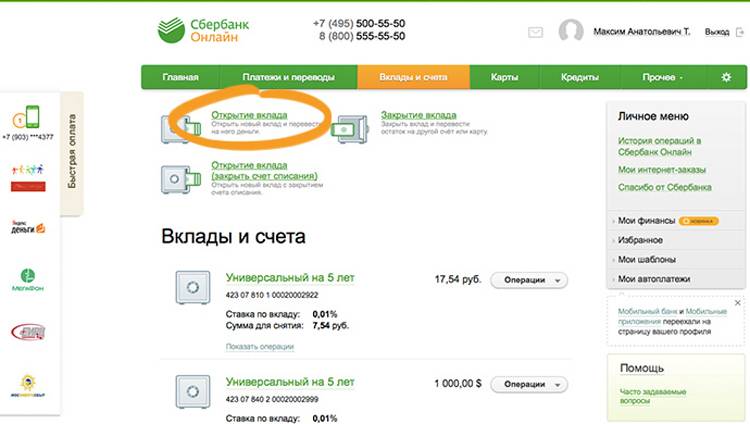

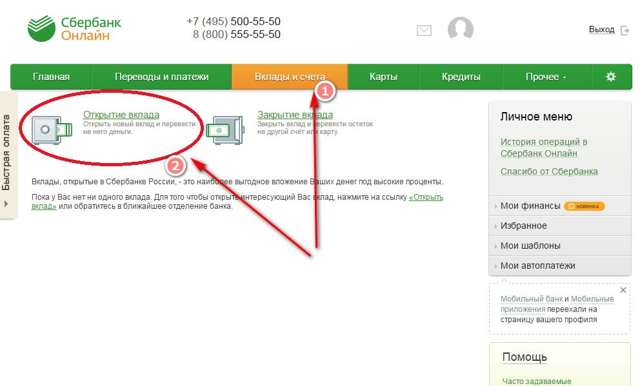

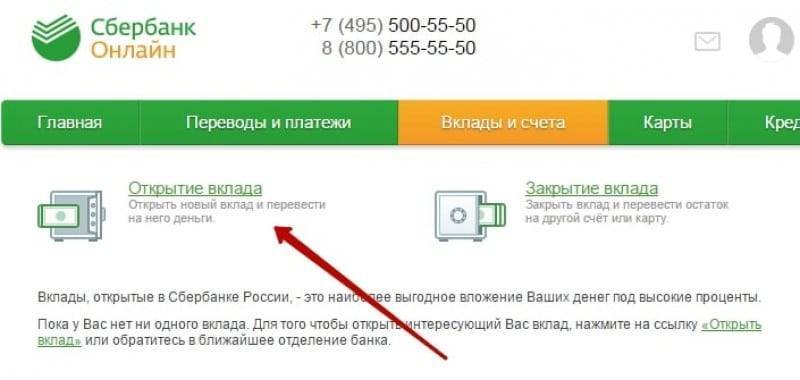

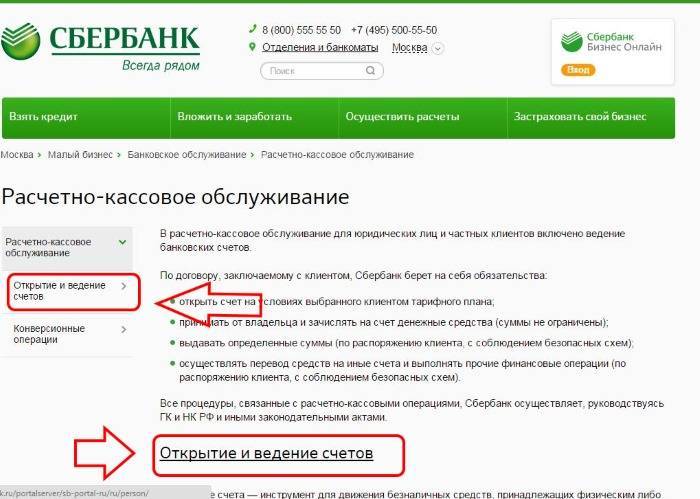

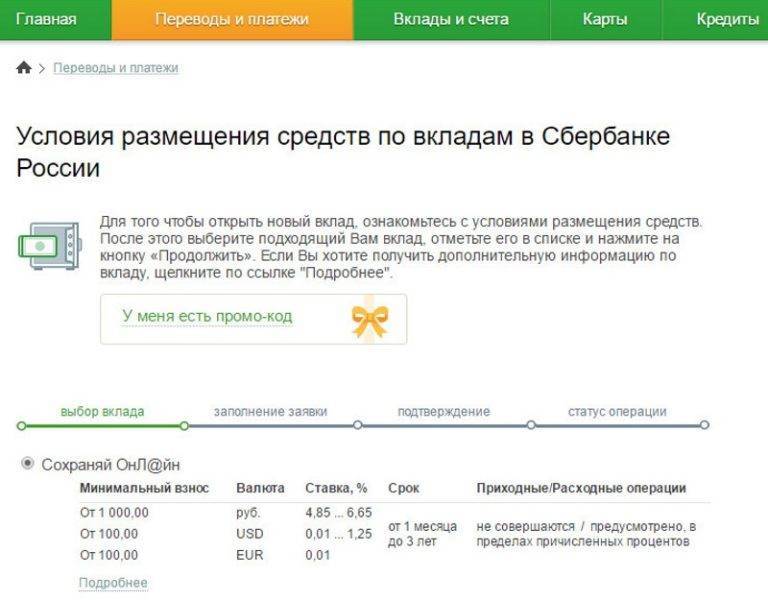

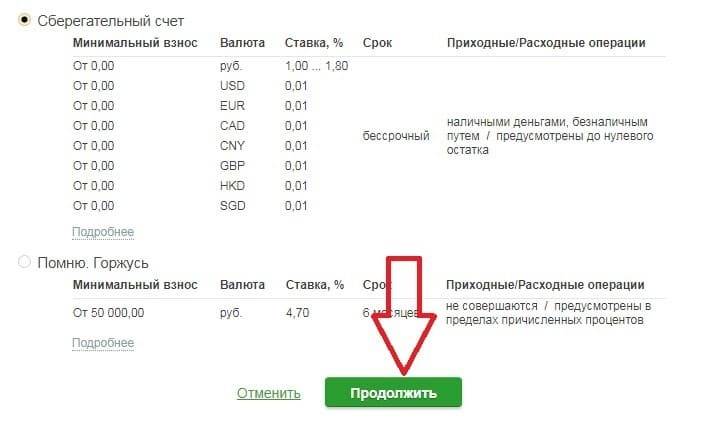

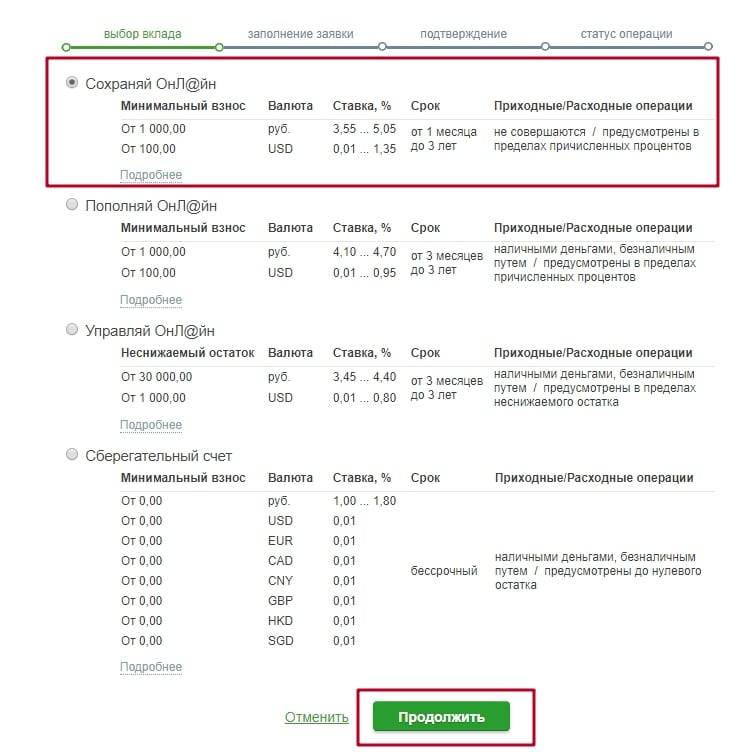

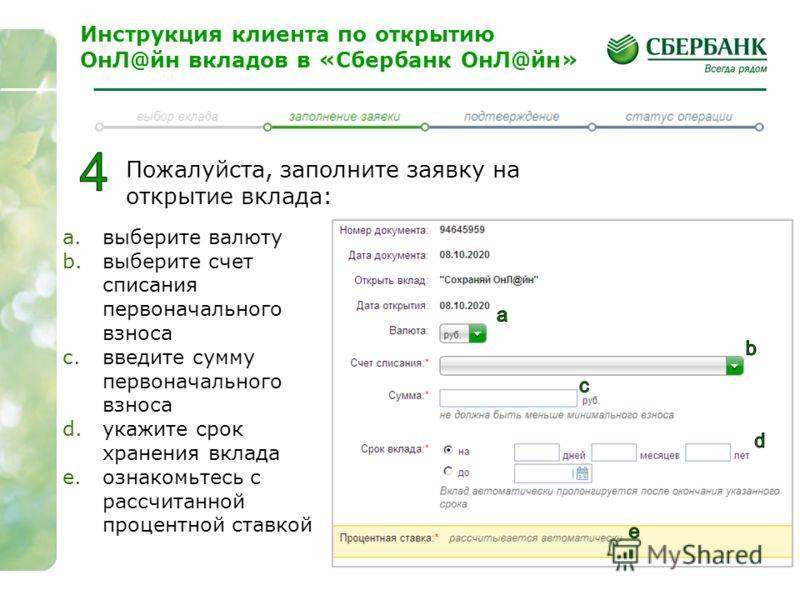

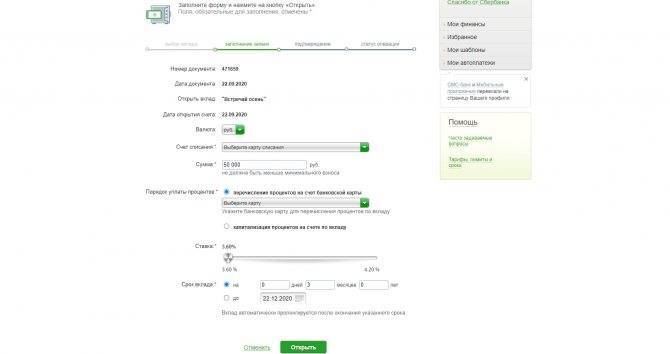

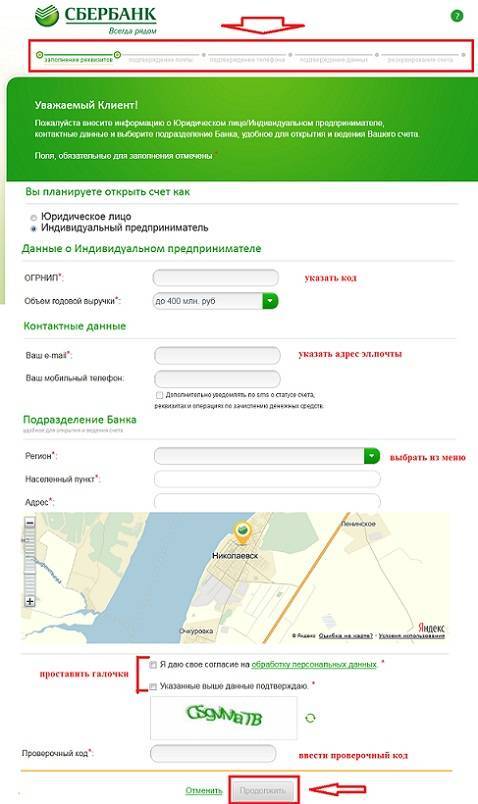

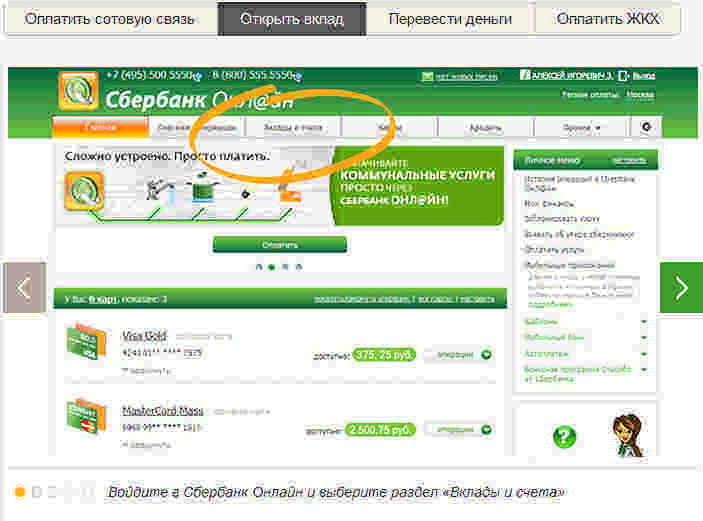

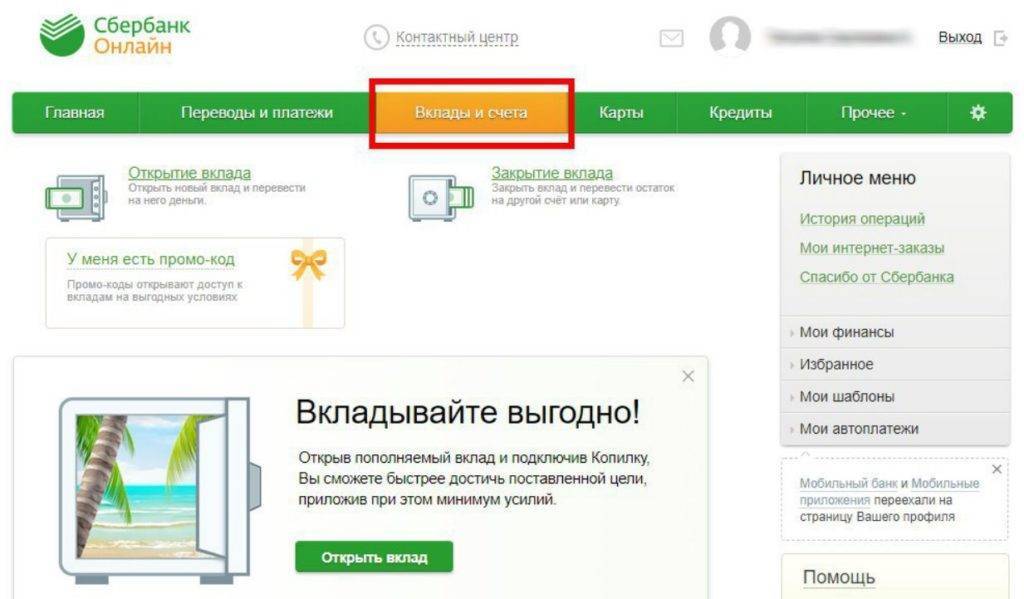

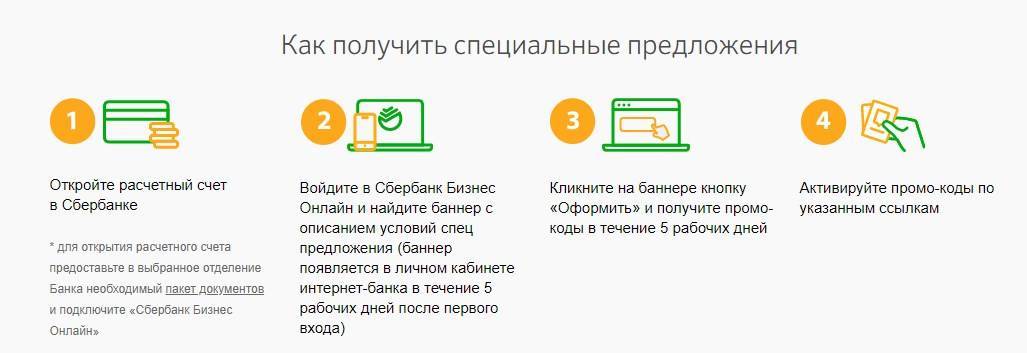

Открытие счета в Сбербанке Онлайн

Эта простая процедура доступна только тем пользователям, у которых подключен онлайн сервис Сбербанка. Если еще нет своего аккаунта, имеет смысл подключить ее любым удобным способом – в отделении банка, в Интернете, в банкомате или терминале.

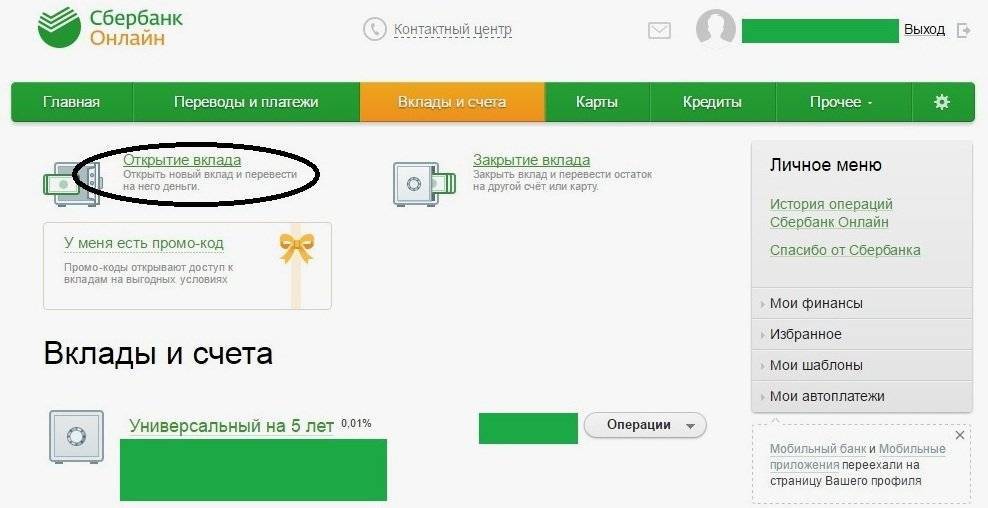

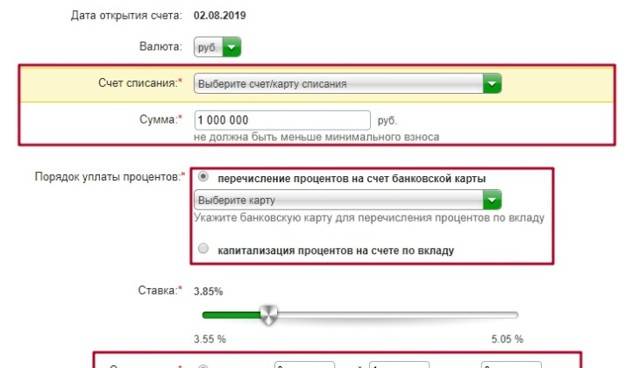

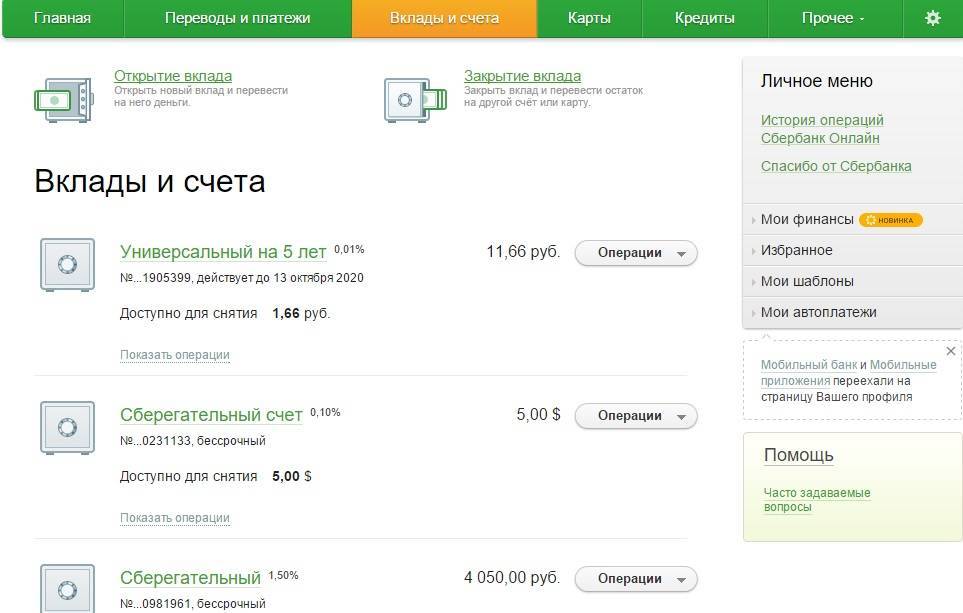

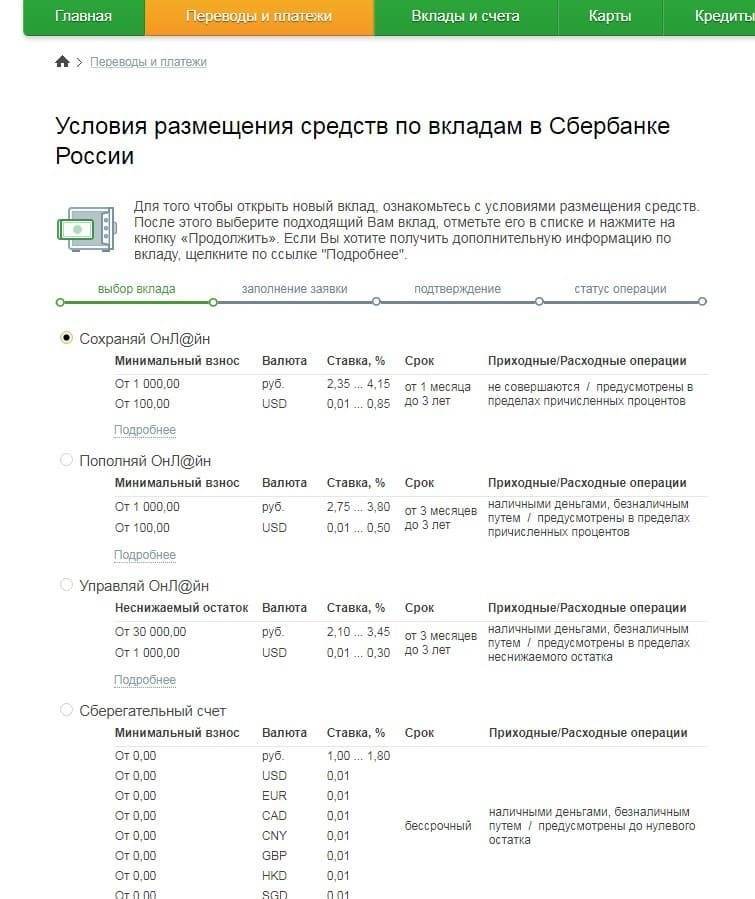

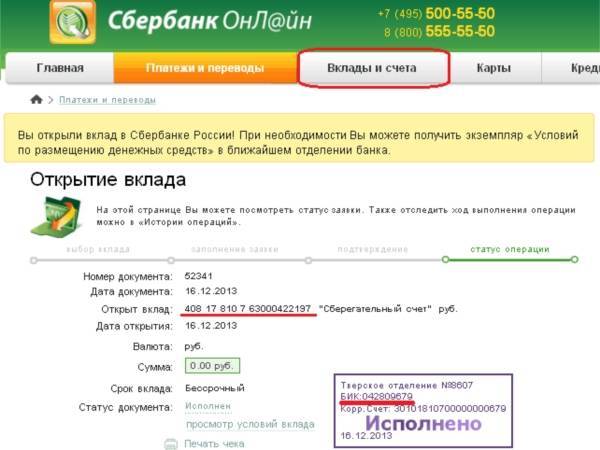

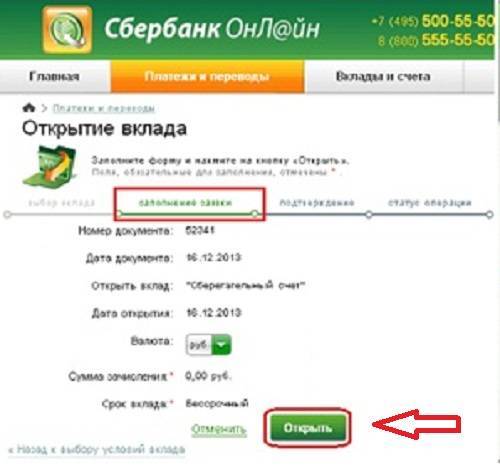

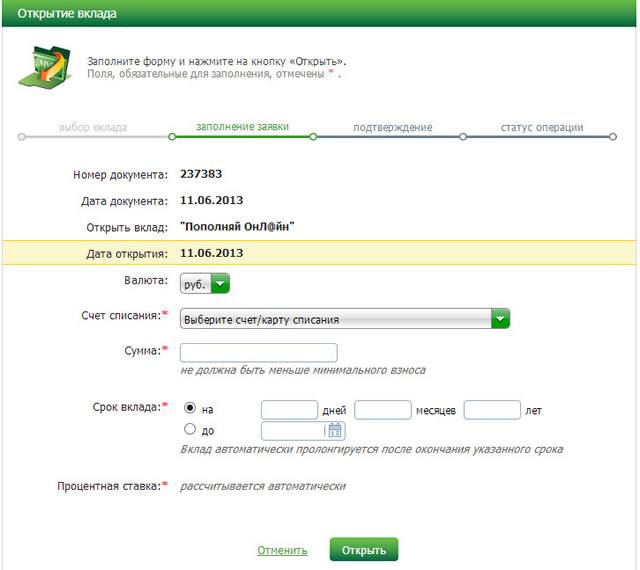

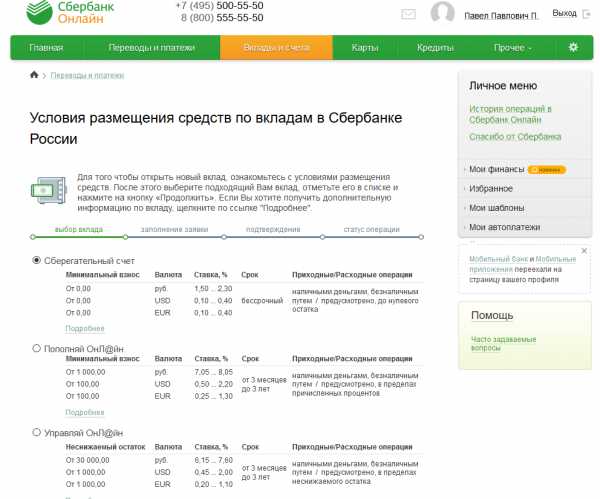

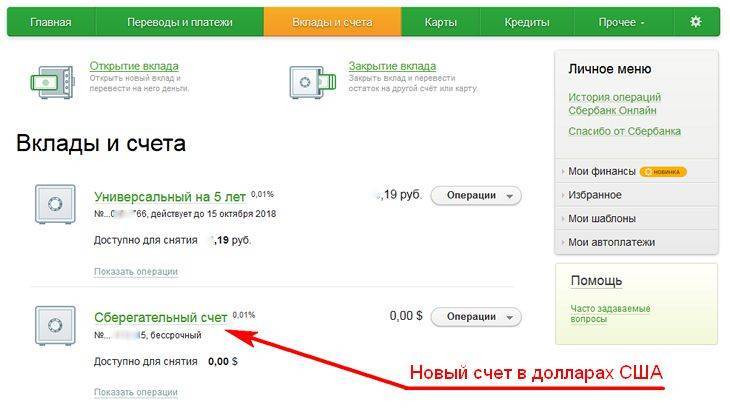

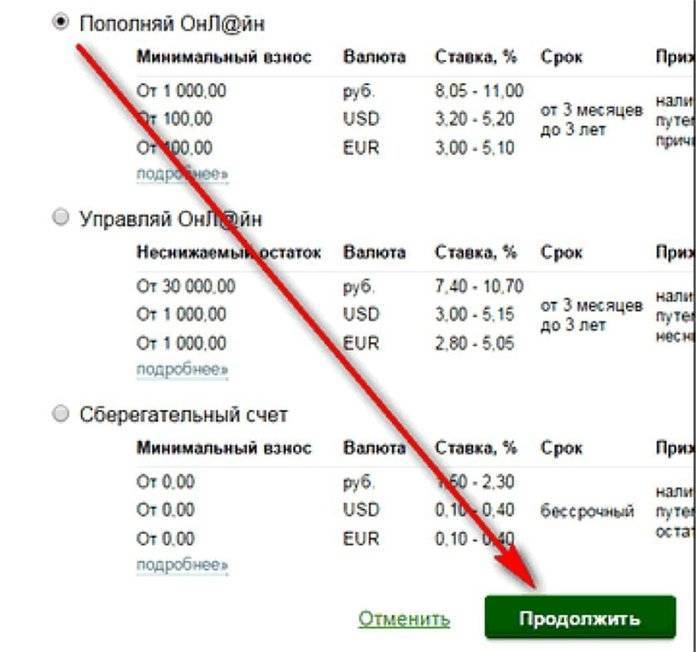

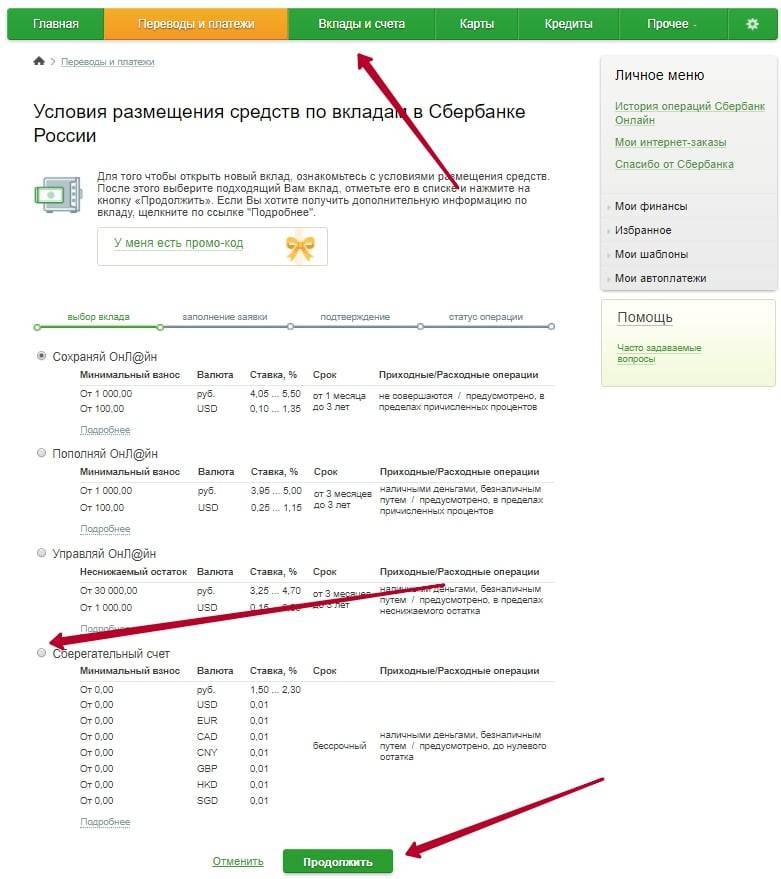

После идентификации в личном кабинете нужно открыть раздел «Вклады и счета». Если у клиента уже есть депозиты, они отобразятся на странице. Чтобы открыть новый счет, нужно кликнуть по кнопке «Открытие вклада». Откроется страница со всеми предложениями, и клиенту остается выбрать вариант, устраивающий его по всем параметрам – по сумме неснижаемого остатка, процентной ставке, возможности пролонгации и пополнения и т.д. Первоначальное пополнение возможно с любого счета или карты, если они уже есть.

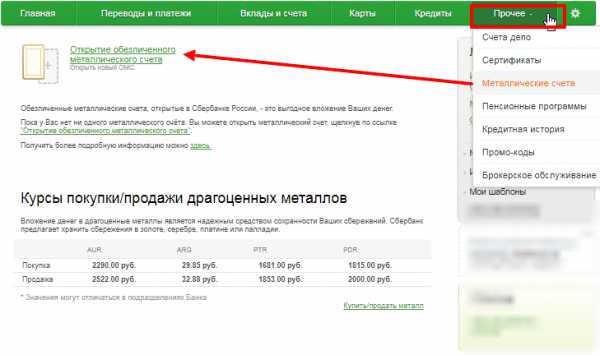

Что такое валютный счет

Физические лица в Сбербанке могут открыть валютный счет в иностранной валюте и проводить по нему как наличные, так и безналичные операции. Из четырех линеек банковских продуктов следует выбрать те, что наиболее полно отвечают сформировавшимся индивидуальным потребностям:

- Банковский счет, с помощью которого будут осуществляться платежи и переводы – до востребования, сберегательный либо универсальный.

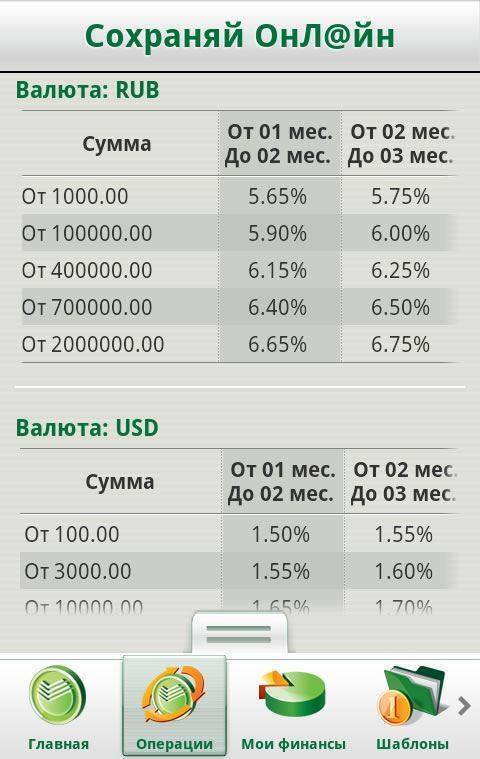

- Срочный вклад – у него также три разновидности: Сохраняй, Пополняй, Управляй.

- Счет для работы с дебетовыми пластиковыми картами различных модификаций – от более привычной Standard до Visa Platinum.

- Счет в валюте Сбербанк предлагает и в составе других банковских услуг. Это могут быть или Сбербанк Премьер, или Сбербанк Первый.

При наличии любого из перечисленных выше банковских продуктов клиент способен проводить необходимые операции. Они могут быть:

- конверсионными, когда требуется купить или продать валюту;

- безналичными, когда необходимо получить или отправить перевод, оплатить счета;

- сберегательными, когда целью является сохранение и преумножение накоплений.

Чтобы оформить валютный счет непосредственно в самом кредитно-финансовом учреждении, необходимо лично обратиться в одно из его отделений. С собой нужно взять паспорт. Время оформления вклада не превысит одного часа. Однако непосредственно перед открытием вклада лучше ознакомиться со всеми нюансами банковского предложения.

Как увеличить доход с вкладов Сбербанка?

Как видно из процентных ставок сберегательный счет чаще используется как депозитарий либо удобный способ без комиссии совершать финансовые операции. Также можно перечислять средства на сберегательный счет с копилки Сбербанка.

Получить выгоду в виде процентов у владельца сберегательного счета вряд ли получится.

Чтобы не только сохранить свои денежные средства, но и получить пассивный доход от их хранения в Сбербанке разработаны альтернативные предложения. Сбербанк готов предложить своим клиентам более 10 тарифов, позволяющих приумножить сбережения путем передачи их кредитному учреждению на определенный срок.

Банковский продукт «Управляй Онлайн» от Сбербанка позволяет не только получать прибыль в виде процентов по вкладу, но и совершать финансовые операции по счету до окончания срока действия вклада. Вкладчик может совершать частичное снятие средств со счета, либо внесение дополнительных сумм на баланс.

Минимальная сумма необходимая для открытия вклада «Управляй Онлайн» — 30 000 рублей, процентная ставка составляет от 2,75 до 3,80%.

Полный перечень банковских продуктов, условия открытия вкладов, процентные ставки и другую информацию можно найти на официальном сайте Сбербанка.

Какие виды счетов предлагает Сбербанк?

Существует три вида счетов от Сбербанка. Рассмотрим их ниже.

Депозитный

Продукты данной разновидности называют вкладами. Деньги на них хранят на протяжении определённого периода. В процессе на остаток раз в определённой промежуток времени начисляются проценты. По сути это накопительный счёт для физлиц.

Открывается как в офисе, так и в онлайн-банкинге.

Карточный

Это, в целом, подвид текущего счёта (о нём ниже).

Держатель карты вправе самостоятельно управлять своими деньгами и осуществлять какие-либо операции дистанционно (без визита в отделение).

Подобный счёт применяется для оплаты товаров и услуг, обналичивания средств и др. обыденных нужд.

Текущий

Обычно применяется для краткосрочного хранения денег или для получения единоразовой большой выплаты.

Наиболее часто встречающиеся цели открытия: крупные сделки (вроде покупки-продажи транспортного средства или недвижимого имущества) и переводы больших объёмов средств.

Проценты на остаток здесь не начисляются, а открыть счёт можно только в офисе.

Примечание 1. Любой реквизит привязывается или к пластику, или к сбербкнижке. Однако именно к карте можно прикрепить сразу несколько продуктов.

Стоимость открытия и обслуживания

Открытие валютного счета не будет стоить для физлиц ни копейки – это основное правило, которое также относится и к рублевым операциям. Правда, если привязывается пластиковая карта, эта услуга оплачивается. Плюс есть определенные нюансы, которыми сопровождается ведение счета в иностранной валюте для различных категорий вкладчиков.

Как физические, так и юр. лица, не планирующие пользоваться привязанным пластиком, могут быть уверены в том, что их счет будет обслуживаться бесплатно. За услуги открытия и закрытия банк также не взимает комиссию. В эти параметры вписываются и депозиты с возможностью дополнительных зачислений.

В случае с предпринимателями могут быть различные варианты. Они зависят от того, на каком тарифе остановится клиент. При любом раскладе в Сбербанке открыть валютный счет в иностранной валюте юридическому лицу ничуть не сложнее, чем физическому.

Однако при открытии валютного счета на карте дополнительные издержки все же предстоят. Нужно будет заплатить за обслуживание пластика. При обладании стандартными карточками MasterCard и Visa, необходимо ориентироваться на следующие тарифы:

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- 15 долларов или 25 евро – столько придется заплатить на первом году обслуживания основного пластика (дополнительный обойдется в 15 денежных единиц любой из этих валют);

- по 15 долларов и евро ежегодно в последующий период времени (дополнительные карты обойдутся в 10 евро или долларов);

- по 5 евро или долларов потребуется заплатить, если карта будет перевыпущена по просьбе ее владельца.

Поскольку ежедневный и ежемесячный лимит выдачи наличных определен, сверхлимитная выдача потребует дополнительных затрат. За снятые в течение суток доллары более 6000 тысяч (лимит в месяц – 50 тысяч долларов) комиссия составит 1 процент (не менее 3 долларов).

Допускается подключение дополнительных услуг. Запросить баланс (это касается и использования банкомата, и выбора sms-оповещений) можно бесплатно. Заплатить придется за следующие моменты:

- получение выписки по 10 последним операциям – через банкомат это обойдется в 15 рублей;

- функционирование Мобильного банка в объеме Полного пакета с третьего месяца после подключения – 60 рублей.

Если подключен Полный пакет Мобильного банка, выписку о последних операциях можно будет получить бесплатно. Два месяца после его подключения все операции будут производиться без взимания дополнительной платы за услуги. Экономный пакет полностью бесплатен.

Виды счетов в Сбербанке для физических лиц

Существует обширная система классификации банковских счетов, однако не все они используются в текущей деятельности Сбербанка. Различие их состоит в том, что каждый предназначен для осуществления определенных операций. В отличие от юридических, физическим лицам предлагается всего три вида конто, причем некоторые из них могут быть открыты в разном количестве.

Текущий счет

Открывается совершеннолетним гражданином для хранения денежных средств или проведения разовой крупной финансовой операции. Он может быть создан для получения денег или, наоборот, перевода их на другой счет. Особенно актуальны такие продукты при покупке недвижимости, автомобилей и прочих дорогостоящих вещей, платежей в пользу третьих лиц или предпринимателей.

Для открытия необходимо обязательное посещение офиса банка, поскольку в онлайн-режиме провести операцию не предоставляется возможным. На остаток денежных средств не начисляются какие-либо проценты и бонусы. При открытии валютного потребуется рублевый и транзитный счет, который предназначается для валютных переводов или проведения оплаты за границей.

Депозитный

С целью накопления денежных средств предлагается открыть депозитный счет в Сбербанке для физических лиц. На остаток денежных средств начисляется проценты. На данный момент они имеют следующие значения:

рубли | 1,50–2,30% |

доллары США | 0,01% |

евро | 0,01% |

Депозит предназначен для свободного пользования деньгами с одновременной капитализаций. Он является бессрочным, его можно пополнять неограниченное количество раз, а снятие наличных денежных средств возможно в любое время. Минимальная сумма для открытия депозитного договора не предусмотрена, как и не существует ограничений по максимальному значению. Чем больше сумма на вкладе, тем выше процентная ставка.

Карточный

Карточные счета являются разновидностью текущих, но главное отличие – это то, что владелец может самостоятельно распоряжаться деньгами, не обращаясь каждый раз в филиал сберегательного банка. Они привязывается к действующей кредитной или дебетовой карте, которые используется для оплаты товаров и услуг в любое время в реальном времени или режиме онлайн (номер карты не совпадает с номер конто!). На остаток денежных средств на лицевом счете, как правило, происходит начисление процентов по ставке «до востребования», если иное не прописано договором.

Как пользоваться счетом

Пользоваться Сберегательным счетом не сложно. При наличии подключенной услуги Сбербанк Онлайн большинство операций можно совершать удаленно, через ПК или приложение для мобильных устройств

Но важно помнить, что использовать открытый счет для ведения предпринимательской деятельности запрещается

Пополнение и снятие денег

Как уже упоминалось выше, зачислять и снимать со сберсчета можно любые, так как никаких ограничений Сбербанк в этой части не установил. Пополнение вклада возможно осуществить как наличными в кассе учреждения или платежном терминале, так и путем безналичного перевода с дебетовой карты Сбербанка через банкомат или интернет-банк.

С картсчета другого банковского учреждения переслать деньги на Сберегательный счет нельзя. Деньги сначала переводят на карточку Сбербанка, а затем – на счет.

Снять денежные средства можно в одном из ближайших отделений Сбербанка, предъявив кассиру свой гражданский паспорт. Также остаток можно вывести на дебетовую карточку. Для этого можно воспользоваться банкоматом, платежным терминалом или сервисом Сбербанк Онлайн.

Вывод денег через онлайн-банкинг производится следующим образом:

- Зайти в личный кабинет, перейти в раздел платежей и переводов.

- Кликнуть по кнопке перевода между своими счетами и картами.

- Выбрать счет-списания и счет-получателя (карту).

- Ввести сумму, подтвердить операцию СМС-кодом.

Перевод может занять до одного рабочего дня. В ряде случаев операции требуют подтверждения сотрудниками, которые могут сделать это только в рабочее время, что следует учитывать, планируя свои действия.

Проведение иных операций

Операции по Сберегательному счету доступны следующие:

- Перевод с вклада на карточку Сбербанка.

- Поступление от третьих лиц.

- Пополнение со своих карт и счетов.

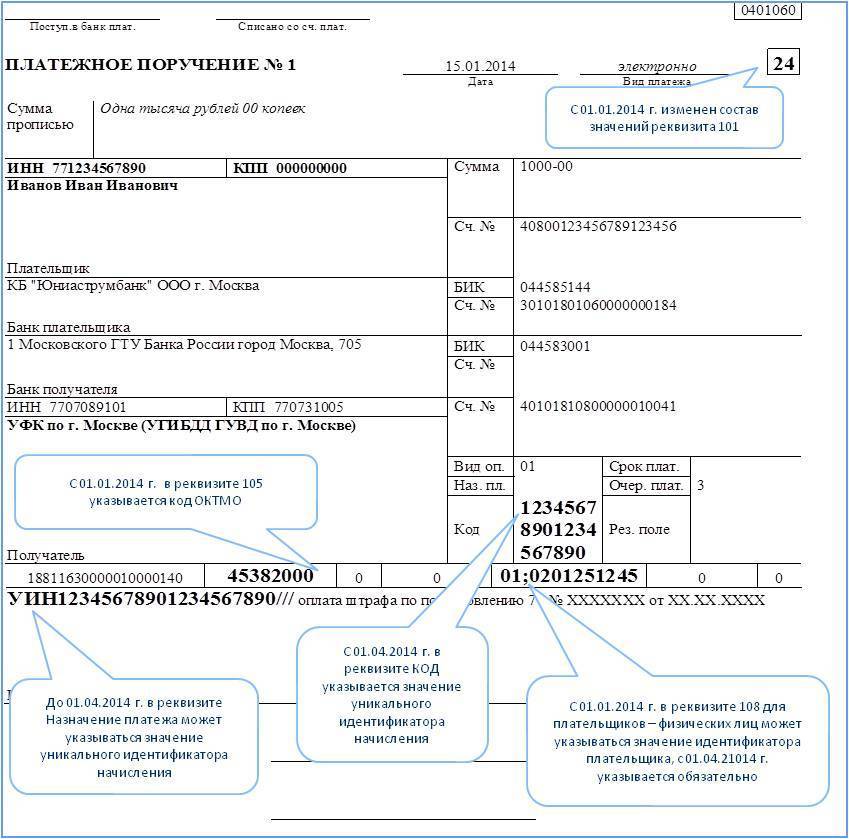

Если вкладчику нужно отправить деньги на счет или пластик третьего лица или получит от него платеж, то в этих случаях потребуется платежное поручение. Без него провести операцию не получится.

Так как валюта сберсчета может быть не только рубль, но и доллар США, евро, фунты стерлингов Соединенного королевства, китайские юани, гонконгские, канадские и сингапурские доллары, то и приходные и расходные операции могут в них проводиться. При необходимости банк самостоятельно конвертирует валюту по своему курсу.

Безналичные операции выполняются в любой из поддерживаемых валют, а наличные – во всех, кроме канадского, сингапурского и гонконгского доллара.

Открытие

Как открыть счет в Сбербанке частному лицу? Процедура достаточно проста. Первоначально вам стоит изучить карту офисов и найти ближайшее отделение. Определите график работы специалистов.

Что нужно, чтобы открыть счет? Для этого вам потребуется предоставить паспорт. По приходу в офис воспользуйтесь системой электронной очереди, она определит вас к нужному специалисту. В дальнейшем необходимо предоставить основной документ.

Сотрудник расскажет о текущих предложениях. Определитесь сразу, какой счет вам необходим: расчетный, карточный или накопительный. От этого зависит последующее оформление.

Если вы решили воспользоваться карточным счетом, то к нему выпускается карта.

Для ее подготовки потребуется некоторое время, сотрудники уведомят вас, когда необходимо повторно прийти в отделение для получения. Сколько стоит такая услуга? Она полностью бесплатная.

Если у Вас остались вопросы или есть жалобы – сообщите нам

Какая документация потребуется

Чтобы открыть счет в Сбербанке, не нужно нести с собой много документов. При заключении договора потребуется лишь наличие гражданского паспорта.

Для граждан других государств потребуется наличие паспорта и документа, который должен удостоверять право пребывания на территории России.

Тем клиентам, кто желает открыть счет на имя другого человека, необходимо предоставить помимо своего паспорта еще и паспортные данные того лица, на кого оформляется, а также данные о его регистрации.

В договор, как правило, вносятся основные сведения о клиенте: его ФИО, данные о прописке или регистрации, а также тип валюты, в которой будет открыт счет. Если же целью оформления является зачисление на него пенсии, то потребуется еще и пенсионное удостоверение. Для получения кредита будут нужны другие дополнительные документы и справки, список которых выдается работниками банка при обращении.

Процедура заключения договора и открытия в Сбербанке является бесплатной. Однако некоторую сумму денег принести все же придется. Их количество зависит от того, в какой валюте будет открыт счет. Если он рублевый, то минимальной суммой, которую можно на него положить станет сумма в 10 р., а если счет будет в иностранной валюте, то минимумом станет 5 долларов или 5 евро. Если клиент пожелает оформить привязанную к счету пластиковую карту, то придется заплатить и за нее – до 3 тысяч рублей в зависимости от типа карты. Однако у вкладчика есть возможность получить и бесплатный пластиковый продукт с определенным спектром возможностей. Масса людей выбирает именно такую разновидность карты, которую предлагает банк.