Условия банка

Для того чтобы оформить ипотеку с господдержкой в банке ВТБ 24 необходимо ознакомиться с ее условиями, и подходят ли они для целей конкретного клиента.

Для того чтобы оформить ипотеку с господдержкой в банке ВТБ 24 необходимо ознакомиться с ее условиями, и подходят ли они для целей конкретного клиента.

Они включают:

- Большой список аккредитованных объектов в новостройках, а также рекомендованных застройщиков, с которыми работает банк ВТБ 24, для заключения договора долевого участия в строительстве;

- Фиксированные процентные ставки по ипотеке на весь период кредитования от 11.4% годовых;

- Национальная валюта выдачи ипотеки в рублях;

- Сумма первоначального взноса составляет от 20% от стоимости приобретаемого жилья;

- Срок кредитования до 30 лет;

- Отсутствие дополнительных комиссий при оформлении ипотечного договора, а также штрафов за досрочное погашение ипотеки;

- Страхование жизни заёмщика и объекта залога.

Процентные ставки

Процентные ставки по ипотеке зависят от суммы первоначального взноса и той суммы, которая требуется клиенту для приобретения недвижимости, однако так как в некоторых программах он отсутствует, то минимальные проценты в банке ВТБ 24 составят не менее 11.4% годовых.

Максимальная сумма займа

Максимальная сумма ипотеки рассчитывается исходя из стоимости приобретаемой недвижимости, так как она не может составлять более чем 70-80% рыночной стоимости жилья.

Минимально в банке ВТБ 24 можно оформить ипотеку на 600 000 рублей, а максимальная сумма займа составит 6 000 000 рублей.

Процентная ставка

Сегодня ипотечная программа ВТБ 24 с поддержкой государства предлагает оформить кредит под 5% годовых. Минимальное значение действует только при условии, если заемщик выразил согласие на заключение комплексного страхования. Если соглашение в отношении жизни и здоровья не заключается, то ставка увеличивается на 1%.

Некоторое время назад базовая ставка действовала ограниченный период времени, который в зависимости от количества детей мог варьироваться от 3 до 5 лет. На текущий момент условия предоставления помощи за счет субсидирования изменились, а льготный процент стал действовать в течение всего срока действия кредитного договора.

Сегодня владельцы материнского сертификата вправе использовать средства на погашение кредитных обязательств.

Существуют следующие возможные варианты:

- внесение первого взноса;

- погашение процентов;

- оплата основного кредита.

Светлана

Эксперт по недвижимости

Для возможности использования средств материнского капитала необходимо получить разрешение от ПФ. Нельзя направлять остаток на оплату штрафов и пеней, начисленных за несвоевременное внесение ежемесячных платежей по кредиту.

Если семья ранее оформила кредит под более высокий процент, то в такой ситуации она вправе воспользоваться программой рефинансирования ВТБ 24. Подобное предложение позволяет снизить размер переплаты, так как в рамках банковского продукта предполагается улучшения условий пользования заемными средствами.

Условия, ставки и требования к заемщику

Самой главной целью получения ипотеки с господдержкой в ВТБ банке является приобретение квартиры в новостройке. Квартира приобретается либо у застройщика, либо у юридического лица. Квартиру нельзя купить у владельцев инвестиционных фондов и управляющих компаний.

Участие в проекте кредита с господдержкой доступно для каждого гражданина РФ, возраст которого от 21 до 70 лет (при внесении последнего взноса возраст не должен превышать 70 лет).

Основные условия получения ипотеки с господдержкой в банке ВТБ:

- для покупки недвижимости в Москве и Санкт-Петербурге сумма кредита не должна превышать 12 млн рублей;

- для покупки недвижимости в любом регионе России сумма кредита не должна превышать 6 млн рублей;

- на льготную кредитную ставку имеют право заемщики, которые воспользовались страхованием квартиры, жизни, здоровья и трудоспособности;

- кредит выдается на срок до 30 лет;

- первоначальный взнос не должен превышать 15% от стоимости приобретаемого жилья;

- программа недолговременная и имеет ограничения в сроках подачи заявки и оформления.

На ипотеку с гос. поддержкой имеют право только те граждане, которые полностью соответствуют определенным требованиям банка:

- Заемщик должен быть гражданином РФ;

- Заемщик должен быть работником по найму;

- Возраст клиента — от 21 до 70 лет;

- Стаж работы обязательно не должен быть меньше года (если работа новая, то стаж —не менее месяца).

- Место работы заемщика должно быть на территории России;

- Количество детей заемщика должно быть больше 2-х (с датой рождения от начала 2018 года).

Государственная поддержка от ВТБ 24

Ипотечный кредит с государственной поддержкой в банке ВТБ 24 представлен в виде программы «Семейная ипотека». По ней можно купить квартиру в новостройке с процентной ставкой 6% в год. Главное условие — появление на свет 2-го и следующего за ним ребёнка после 1 января 2018г. Программа работает до 2022г.

В частности, ипотека с господдержкой в ВТБ выдаётся на покупку жилья в новостройке или пребывающем на стадии строительства здании. Квартира может выкупаться в уже готовом виде, но, согласно условиям программы, жилая площадь должна быть в собственности у застройщика. Это одно из обязательных условий.

Ссуду предоставляют на следующих условиях:

Комиссионный сбор на рассмотрение и оформление ~ 0,12%. Кроме того, заёмщик в праве досрочно погасить всю сумму без начисления до. штрафов. Неотъемлемое условие банка — комплексное страхование.

Заёмщик обязан иметь российское гражданство. Минимальный возраст для рассмотрения 21-ин год, максимальный — 65-ть лет на момент погашения ипотеки. Требуется трудовой стаж от 3-х месяцев минимум

Для оформления необходимо предъявить надлежащее заявление, неважно: в онлайн режиме или в любом офисе банковской организации

К заявлению прикрепляются следующие документы:

- Паспорт;

- Трудовая книжка;

- Справка 2-НДФЛ;

- СНИЛС;

- Военный билет (военнообязанным).

Во время анализа заявления банк ВТБ 24 может попросить дополнительные документы (диплом, например).

Военная ипотека

При оформлении военной ипотеки в ВТБ государственная помощь оказывается только тогда, когда военнослужащий — член НИС.

НИС — это особая система накопительных платежей, согласно условиям которой страна каждый месяц перечисляет на спец. счёт участника установленную денежную сумму. Эта сумма, в свою очередь, может быть использована в качестве оплаты первого взноса по завершению 3-х летнего периода с начала участия в ней. Оставшаяся часть, не хватающей суммы, предоставляется банком ВТБ как ипотечный кредит.

Долг перед банком закрывается на протяжении всей службы теми же накопительными взносами, которые выплачиваются государством. Разумеется, согласно условиям программы, можно получить до 2 200 000 ₽. Всё это под максимальной процентной ставкой в 9,3% годовых.

А вот срок кредитования очень короткий — 14 лет максимум, на момент полного гашения заёмщик не должен быть старше 45-ти лет. Первоначальный взнос составляет 15% от стоимости недвижимости.

Программа «Молодая семья»

Под эту категорию граждан попадают семьи, которые находятся в официальном браке, а их возраст не превышает 32-х лет. Если они нуждаются в улучшении жил. условий или получили соответствующий сертификат, то им может быть оказана поддержка от государства. Согласно закону, семья получит полмиллиона рублей, которые пойдут на первоначальный взнос или часть ипотеки. Ставка 9,9% в год.

Материнский капитал

Материнский капитал — фиксированная государственным актом сумма денег, которая предоставляется в виде сертификата после рождения ребенка. Его средства могут быть направлены исключительно на определённые цели. Например, улучшение жилищных условий, оплата первого взноса или части ипотеки.

В целях использования мат. капитала помимо обычного пакета документов необходим и сам сертификат, который говорит о том, что человек обладает правом использования капитала. Для его использования необходимо обратиться в ПФР и подать заявку, что гражданин собирается воспользоваться деньгами на погашение части ипотеки. Тогда выдаётся выписка, которая направляется в банк.

Программа госслужащим «Люди дела»

Государственная ипотека от ВТБ 24 распространяется и на госслужащих. Таким образом, несколько категорий граждан могут получить льготу в виде снижения ставки на 0,4% годовых. Размер зависит от фактора: получает ли клиент заработную плату в банке ВТБ. Если он получает, значит это +0,1% в пользу заемщика, итого 0,5%.

К льготникам можно отнести сотрудников и работников следующих учреждений:

- Госслужащие;

- Полиция и МВД;

- Учителя и профессора;

- Военнослужащие;

- Врачи и мед. персонал.

Покупка жилья

Квартиру или дом можно выбрать самостоятельно или воспользоваться услугами риелторских контор. Юридическую чистоту выбранной недвижимости проверяют специалисты ВТБ 24 и представители страховых компаний, в которых вы страховались.

Квартиру или дом можно выбрать самостоятельно или воспользоваться услугами риелторских контор. Юридическую чистоту выбранной недвижимости проверяют специалисты ВТБ 24 и представители страховых компаний, в которых вы страховались.

Купив квартиру за ипотечные средства необходимо отчитаться перед банком и предоставить ему:

- Договор купли-продажи недвижимости.

- Копии платежных документов.

Где выбрать?

Вы можете приобрести недвижимость:

- На строящемся объекте.

- В новом доме.

- На вторичном рынке.

Из трех вариантов особенность имеет только квартира на строящемся объекте. Здесь существуют инвестиционные надбавки, которые могут достигать 0,6%! Это означает, что если у вас ставка была 14%, то теперь станет 14,6%. Каждый случай индивидуален. Поэтому сотрудник банка попросит предоставить определенный перечень документов о данном объекте.

После покупки квартиры и завершения строительства объекта процентная ставка может быть восстановлена до первоначального уровня. Но это должно быть учтено в ипотечном договоре. Для восстановления ставки обратитесь в ВТБ 24.

Расчет с продавцом

Для расчета с продавцом вы можете воспользоваться услугами банка: он предоставляет возможность расплатиться как наличными деньгами, так и по безналичному расчету.

Для расчета с продавцом вы можете воспользоваться услугами банка: он предоставляет возможность расплатиться как наличными деньгами, так и по безналичному расчету.

Для обеспечения безопасности сделки банк предлагает аренду специальной ячейки сейфа. Можно расплатиться аккредитивом.

Возможные расходы

При получении кредита и покупке недвижимости вы должны быть готовы на расходы, которые включают:

- Заключение страховых контрактов.

- Услуги риелтора (если вы его нанимали).

- Первоначальный взнос в банк.

- Оформление документов по приобретению жилья.

Преимущества оформления ипотеки с господдержкой в ВТБ

Помимо льготной процентной ставки, банк комплексно позаботился об экономическом комфорте каждого клиента. В рамках предложения каждому заёмщику предлагается:

- срочное рассмотрение заявки – 1-3 дня, в зависимости от документального пакета и сложности проверки предоставленных данных;

- отсутствие скрытых комиссий – полная прозрачность сделки, все условия прописываются в договоре;

- погашение ипотеки осуществляется равными частями на всём сроке кредитования (аннуитетные платежи) по индивидуальному графику;

- возможность досрочного погашения, без применения штрафных санкций характерных частным финансовым организациям;

- одинаковые процентные ставки для всех регионов, за исключением Дальневосточного округа (здесь комиссионное вознаграждение кредитору снижено до 1-2%).

Воспользоваться выгодным предложением по ипотечному кредитованию может каждый гражданин РФ, заинтересованный в минимальной финансовой нагрузке. Предварительно оценить материальные возможности и сопоставить результаты с условиями банка поможет онлайн калькулятор.

Основные принципы ипотеки

Ипотекой называется сделка между банком и заемщиком по поводу предоставления заемных денежных средств на покупку последним недвижимости. По факту жилье приобретается за средства банка, оно же находится у него в залоге до полного погашения ипотечного займа. По документам заемщик проходит в качестве владельца, но он не может распоряжаться своей недвижимостью в области продажи и обмена до тех пор, пока условия ипотечного договора не будут выполнены в полном объеме.

Сумму ипотечного займа банк переводит на счет продавца недвижимости от имени заемщика, а тот в свою очередь будет производить расчеты не с продавцом жилья, а с кредитной организацией. Но такая услуга банка не безвозмездна. За нее он взимает заранее оговоренный процент годовых от суммы долга.

Благодаря ипотечному кредиту можно оформить жилье в свою собственность без дальнейшего права отчуждения недвижимости.

Бывает так, что ипотека становится слишком тяжелым бременем для бюджета заемщика, и он оказывается не в состоянии рассчитаться с банком по долговым обязательствам. В этом случае к должнику применяют штрафные санкции. Если они не возымели действие, то банк вправе изъять залоговую недвижимость и продать ее с целью покрытия собственных расходов и убытков. Обычно изъятие залога происходит довольно редко. Кредитная организация старается испробовать как можно больше вариантов помощи должнику.

Калькулятор ипотеки с господдержкой ВТБ

Стоимость ₽

Взнос ₽

30%

Срок лет

мес

Ставка %

Аннуитет

Да

Нет

Ежемесячный платёж

12 000 000 руб.

Переплата

12 000 000 руб.

Минимальный доход

12 000 000 руб.

Распечатать

Подать заявку

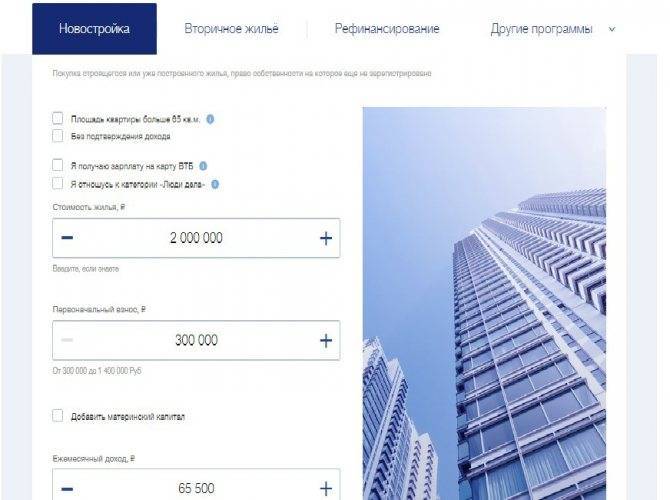

На нашем сайте также имеется специальный ипотечный калькулятор, с помощью которого можно рассчитать размер ежемесячных платежей. Ведь клиент должен правильно взвесить свое финансовое положение и только после этого оформит ипотеку, учитывая тот факт, что при невозврате заемных денежных средств он может лишиться залогового имущества.

Подобный калькулятор дает возможность определить размер платежей при оформлении кредита на различные сроки, что дает возможность правильно спланировать свой бюджет и расходы. Это – очень удобная опция не только для клиентов данного финансового учреждения, но и для других пользователей, которые также могут свободно им воспользоваться при поиске соответствующей программы кредитования.

условия получения ипотеки в ВТБ 24документы для оформления ипотеки в ВТБ 24процентные ставки ВТБ 24

Советы при выборе ипотеки от экспертов

Ликбез

Некогда популярная валютная ипотека в последние годы существенно сдала позиции. Можно ли сегодня получить ипотечный кредит в иностранной валюте и какие требования при этом могут применяться к заёмщику?

Злободневное

Процедура оформления ипотечного займа во многом сложнее, чем получение потребительского кредита. Разберёмся какие шаги предстоит пройти заёмщику на пути к собственному жилью и какие документы понадобятся на каждом этапе совершения сделки.

Ликбез

Предугадать, с какими сложностями придётся столкнуться заёмщику на протяжении выплаты ипотечного кредита, практически невозможно. Одним из возможных вариантов решения проблемы является реструктуризация ипотеки. Что это такое и как работает – рассмотрим в статье.

Злободневное

Закладная на квартиру

по ипотеке

Закладная – это специальный документ, удостоверяющий залог имущества

Рассмотрим для чего нужна закладная, кто должен заниматься оформлением столь важной бумаги и какие права получает кредитор-залогодержатель?

Дельные советы

Выбор банка для оформления ипотечного кредита – непростая задача даже для опытных заёмщиков

На какие критерии стоит обращать внимание в первую очередь и как грамотно оценить собственные возможности, чтобы процесс получения и выплаты ипотеки был максимально комфортным?

Ликбез

Далеко не все заёмщики, выплачивающие ипотечные займы, знают о возможности частично компенсировать затраты по уплате процентов. Такое право гарантирует Налоговый кодекс РФ в рамках имущественного налогового вычета

Рассмотрим, куда обращаться и какие документы потребуются для реализации этого права.

Подводные камни

Необходимость продать недвижимость в ипотеке может появиться в связи с ухудшением финансового состояния заёмщика или по другим причинам

Но независимо от мотивов, которыми руководствуется продавец, возникают два вопроса: можно ли продать жилье, находящееся в залоге, и если да, то как это сделать?

Злободневное

Налоговый вычет

при покупке квартиры в ипотеку

Каждый покупатель недвижимости имеет право один раз в жизни использовать имущественный налоговый вычет для возврата части понесённых расходов. Если квартира приобретена в ипотеку, то компенсировать можно и уплаченные проценты. Рассмотрим наиболее важные нюансы получения вычета и процедуру его оформления.

Дельные советы

Переводы денежных средств осуществляются в разных формах: по аккредитивам, инкассовым поручениям, чеками. А первое место в объёме документов, на основании которых производятся эти операции, занимают платёжные поручения (платёжки).

Злободневное

Как работают коллекторы с должниками

Развитие банковской системы в России привело к появлению структур, о существование которых раньше никто не догадывался, кроме узкого круга посвящённых. Одной из таких структур стали коллекторы (коллекторские агентства), специализирующиеся на внесудебном взыскании задолженности.

Еще почитать

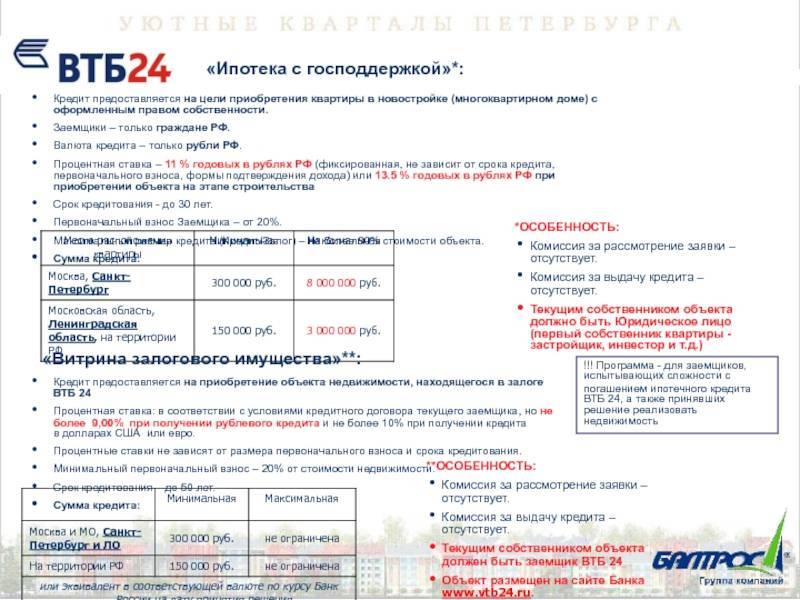

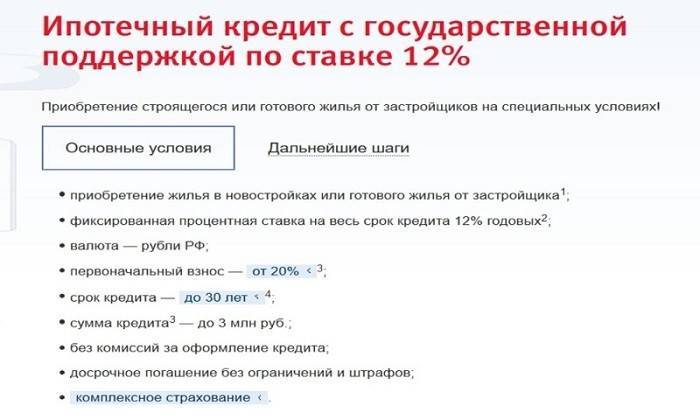

Условия программы

ВТБ 24 предлагает своим клиентам выгодные удобные условия по получению, использованию и возвращению ипотечного кредита:

- устанавливается фиксированная процентная ставка;

- она действительна на протяжении всего срока;

- выдается только в российских рублях;

- минимальный процент первоначальной выплаты кредита составляет 20%;

- максимальный срок — 30 лет;

- максимальная сумма — 3 миллиона рублей (в Москве 8 миллионов);

- банк не предусматривает комиссии за совершение операций;

- предусматривается свободное досрочное погашение кредита;

- необходимо комплексное страхование.

Процентная ставка действительна при наличии последнего условия. Комплексное страхование включает в себя:

- личное;

- страхование после окончания строительных работ.

Кредит должен выплачиваться ежемесячно, в равных долях. Соответственно, чем больше срок — тем меньше выплаты

Это важное условие для граждан во время экономического кризиса

Ставки

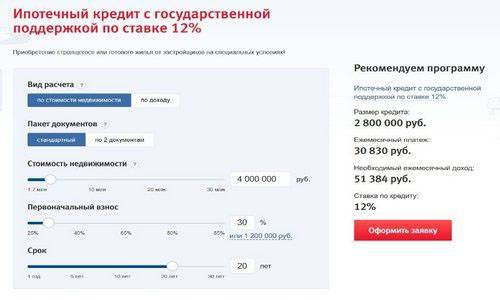

Ставка по программе Ипотеки «С государственной поддержкой» устанавливается в 12 процентов годовых. Она фиксируется, не может изменяться в течение всего срока. Это позволяет точно рассчитать итоговую сумму выплат, оценить свои возможности каждому клиенту банка.

Требования к получателю ипотеки

Банк предъявляет к заемщику следующие требования:

- возраст;

- стаж.

Кредит предоставляется физическим лицам, если на момент подачи заявления им уже исполнился 21 год. Максимальный возраст необходимо рассчитывать исходя из продолжительности договора.

На момент погашения кредита клиенту не должны быть более 75 лет. Таким образом, при заключении договора на максимальный срок (30 лет), физическому лицу не должно быть больше 45 лет.

При принятии решения о выдаче кредита учитывается общий трудовой стаж гражданина. В совокупности он должен быть не менее 1 года. Если гражданин работает, то стаж на этом месте должен быть более 6 месяцев.

Документы

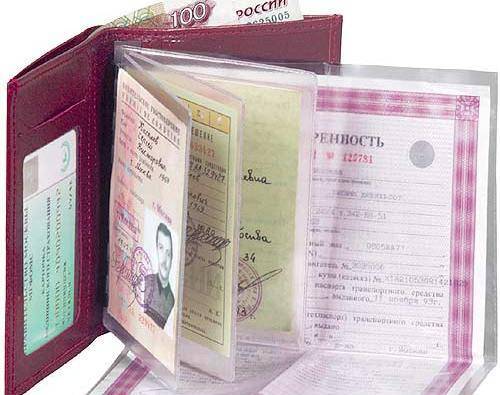

Клиент банка обязан предоставить копии документов, подтверждающих личность:

- паспорт (все странички, даже пустые);

- второй документ (водительское удостоверение, военный билет)

Стаж и доходы подтверждаются:

Документы о подтверждении дохода

Клиент обязан предоставить банку справку о доходах. Она должна быть предоставлена на фирменном бланке, если он есть в наличии.

Справка должна быть подписана главным бухгалтером предприятия. Если такая должность не предусмотрена, то на бланке делается соответствующая запись об этом.

Справка должна содержать следующие сведения:

- реквизиты компании (полное наименование, юридический и фактический адрес, контакты);

- дату выдачи;

- сведения о клиенте;

- подтверждение его работы в организации;

- период работы;

- должность физического лица;

- сведения о полученной заработной плате с указанием периода времени, за который она получена, с вычетом обязательных платежей;

- расписывается заработная плата за каждый месяц, указывается валюта;

- реквизиты лица, составившего справку;

- подписи;

- фирменная печать организации.

Справку не рекомендуется заполнять от руки.

В банк можно предоставить документ, составленный по форме 2-НДФЛ., который заполняется для каждого работника предприятия.

В ней указываются:

- данные о налоговом агенте;

- сведения о физическом лице;

- доходы с учетом вычетов;

- общие суммы дохода физического лица и вычетов.

Страхование ипотеки

При получении ипотеки «С государственной поддержкой» обязательно страхование недвижимости.

Страхуются все риски:

- трудоспособности;

- смерть;

- повреждение имущества;

- утрата;

- прекращение права собственности;

- ограничение права собственности.

Если страховка оформляется только в отношении недвижимости, то процентная ставка по ипотеке увеличивается на 1%. Компанию можно выбрать из предложенных банком. Если ни одна страховая не устраивает клиента, то он имеет право обратиться в другую.

Она должна отвечать всем требованиям банка. Такая страховая компания будет внесена в список в течение 21 дня.

Банк предлагает воспользоваться услугами:

Если физическое лицо не доверяет представленным, он обращается в другую. Новая страховая компания должна:

- иметь лицензию;

- деятельность не менее 3-х лет;

- отсутствие непогашенных обязательств;

- отсутствие процедуры банкротства;

- наличие установленного законодательства уставного капитала;

- деятельность в соответствии с законом.

Если страховая компания не соответствует предъявляемым требованиям, ВТБ 24 отказывается включить ее в список рекомендованных и не проводит анализ финансовых возможностей.

Процедура оформления

Перед оформлением ипотеки необходимо убедиться о наличии подходящей государственной программы. В отделении надо написать заявку и заполнить форму анкеты. На рассмотрение заявления может уйти от 4-х до 5-ти дней.

Банк сообщит о своём решении по телефону. Если оно было положительное, то дальше необходимо выбирать представленные на сайте или подходящие под требования банка объекты недвижимости, и собрать необходимый перечень документов (уточняйте точный список заранее в отделении). В течение 4-х месяцев необходимо опять посетить отдел для подписания договора. Кредитный договор оформляется и вступает в силу.

Требования для клиента

Перед обращением в банк ВТБ 24, следует изучить условия для потенциального заёмщика. Человек должен иметь:

- Гражданство Российской Федерации;

- Регистрацию в районе, в котором имеются рабочие (ее) отделения (ие) ВТБ;

- Возраст от 21-го до 70-ти лет;

- Рабочий стаж от одного года, на последнем минимум три месяца;

- Среднее образование, как минимум.

Но основное условие — уверенность в том, что претендент может выплачивать свои долги. Доказать факт поможет справка о доходах и любые другие документы.

Требуемые документы

Оформление ипотеки само по себе дело хлопотное. Желающему купить недвижимость придётся собрать солидный перечень бумаг, которые подтвердят его доход и право на участие в гос. программе. К обязательным документам можно отнести:

- Паспорт;

- СНИЛС;

- Свидетельство о браке (расторжении);

- Свидетельство о рождении ребенка (детей);

- Справка 2-НДФЛ;

- Военный билет (военнообязанным).

В некоторых случаях банк может запросить дополнительные документы.

Требования к объекту недвижимости

Банк ВТБ 24 даёт свое согласие не на всё недвижимое имущество. Потребитель обязан подобрать такой вариант, который будет иметь высокую ликвидность для кредитной организации. Это нужно для того, чтобы финансовое учреждение смогло в любое время оперативно продать жильё в случае, если кредитуемый не сможет заплатить, нарушив тем самым условия договора.

ВТБ отдаёт предпочтение квартирам в новостройках. На официальном сайте можно найти ряд компаний застройщиков, у которых можно найти оптимальный вариант жильё.

Условия оформления ипотеки с господдержкой от ВТБ 24

Процесс сбора и подписания документов для оформления ипотеки иногда длится довольно продолжительное время.

Перечень необходимых документов

ВТБ 24 для оформления ипотечного договора от каждого заемщика требует следующий пакет документов:

- Заявление на выдачу ипотеки.

- Паспорт заемщика и созаемщиков.

- Справка с места работы о доходах.

- Страховой полис.

- Заверенная работодателем копия трудовой книжки.

- Оригинал свидетельства ИНН.

- Документ об образовании заемщика.

- Свидетельства о рождении детей.

- Дополнительные документы, служащие подтверждением платежеспособности клиента.

Чтобы получить ипотеку с господдержкой вам следует быть готовым к тому, что потребуется очень большой пакет документов для предоставления в банк.

Если клиент получает заработную плату в ВТБ 24, то перечень документов может быть значительно сокращен, поскольку банк располагает всеми необходимыми данными о его уровне платежеспособности.

Услуга страхования недвижимости

Выдавая ипотечный кредит, банк связывает себя с определенным риском, связанным как с самой недвижимостью, так и с будущим плательщиком по долгу. Для своей безопасности банк предлагает клиенту воспользоваться услугой страхования недвижимости на случай возникновения непредвиденных обстоятельств. Страховой полис может оплачиваться как самим клиентом полностью, так и частично финансироваться за счет средств банка.

Недвижимость, приобретенная в ипотеку, в обязательном порядке страхуется за счет средств заемщика. Зачастую страховка включается в сумму кредита.

Заявка на ипотеку в режиме онлайн. Онлайн-калькулятор

Тем, кто экономит свое время, ВТБ предлагает воспользоваться онлайн-калькулятором на сайте банка, который поможет рассчитать более подробно ежемесячные платежи по кредиту, сумму переплаты в зависимости от периода кредитования, покажет процентную ставку. Этот удобный сервис дает примерную информацию. Для уточнения деталей по договору и более точного расчета придется обратиться лично в отделение банка к специалисту. Онлайн-калькулятор также дает возможность рассчитать параметры ипотечного займа при условии оказания государством финансовой поддержки.

Ипотечный кредит можно рассчитать на калькуляторе, который есть на сайте ВТБ 24. Там же заполняется онлайн заявка для получения ипотеки.

Как оформить ипотеку под 6.5 процентов в 2020 году?

Сама по себе процедура оформления не отличается от стандартного оформления ипотеки. Она предполагает осуществление следующих действий:

Выбор банка

Важно обращать внимание не только на процентную ставку, но и учитывать присутствие скрытых комиссий, требования организации, присутствие дополнительных платежей. Изучить основные условия сотрудничества можно на официальном сайте организации.

Подготовка документации

Предстоит собрать бумаги, подтверждающие доход, наличие официальной занятости.

Обращение в банк

Первичную заявку падают в режиме онлайн. Представители финансовой организации анализируют данные, а затем выносят предварительное решение. С заемщиком связываются и сообщают вердикт. Если он положительный, клиента пригласят посетить финансовую организацию для передачи оригиналов документации или попросят отправить сканы документов через интернет. На основании полученных данных принимают итоговое решение.

Обращения к оператору госпрограммы. Контролем за выполнением положений Постановления Правительства РФ №566 от 23 апреля 2020 года занимается ДОМ.РФ. Кредитор предоставляет в организацию пакет документов. Бумаги анализируются, а затем сообщается решение. Если оно положительное, созаемщик может получить госпомощь.

Заключение кредитного договора. В документе фиксируются все условия сотрудничества. Необходимо внимательно ознакомиться с документом прежде, чем подписывать его.

Оформление залога. Квартира попадает в обременение на весь период сотрудничества с финансовой организацией. Если заемщик не сможет погасить кредит, объект могут изъять и продать.

Оформление страховки по ипотеке. Заемщик обязан защитить имущество до конца сотрудничества с банком (статья 31 ФЗ №102 от 16 июля 1998 года). А вот страхование жизни и здоровья при ипотеке осуществляется на добровольной основе.

Плюсы и минусы

- Присутствует программа государственной поддержки

- Срок кредитования – до 30 лет

- Возможно рефинансирование ранее выданных кредитов

- Допускается кредитование ИП

- Допускается подтверждение доходов справкой по форме Банка

- Возможно оформить клиентам с временной регистрацией

- Снижение процентной ставки при использовании электронной регистрации или проведении дистанционной сделки

- Кредит для семей, у которых родился ребенок в период с 01.01.2018 г. по 31.12.2022 г. или имеющих ребенка-инвалида

- Обязательно имущественное и личное страхование

- Обязательно документальное подтверждение дохода и занятости для клиентов, не являющихся зарплатными

Кто может получить ипотеку с господдержкой в ВТБ в 2019 году

Согласно положениям Постановления Правительства № 373 с правками от 24 ноября 2016 года, в перечень категорий граждан, которые могут рассчитывать на помощь государства в реализации платежных обязательств по жилищным кредитам, входят:

- лица, имеющие одного и более несовершеннолетнего ребенка;

- лица-опекуны несовершеннолетних детей;

- семьи, воспитывающие детей с инвалидностью;

- инвалиды или семьи с детьми инвалидами;

- семьи, содержащие студентов в возрасте до 24 лет, обучающихся на очном отделении.

Каким требованиям должны соответствовать заемщики

К заемщикам ипотечных кредитов от ВТБ выдвигаются минимальные требования. Участвовать в программе госпомощи в приобретении квартиры могут исключительно граждане РФ, чей совокупный доход после вычета ежемесячного платежа по ипотеке является ниже двух региональных прожиточных минимумов на каждого члена семьи. В расчет берутся доходы за 12-месячный период накануне подачи заявки.

Важный нюанс: претендовать на субсидию по кредиту могут лишь те, заемщики, которые оформили займ с плавающей процентной ставкой, и величина их обязательного платежа увеличивается на 30% и более от первоначальной суммы.