Возврат страховки по кредиту ВТБ

Вернуть денежные средства по страхованию – возможно. Все, что вам для этого нужно – знать про так называемый период “охлаждения”. Сам процесс отказа проходит в нескольких этапах.

Ознакомление с собственными правами

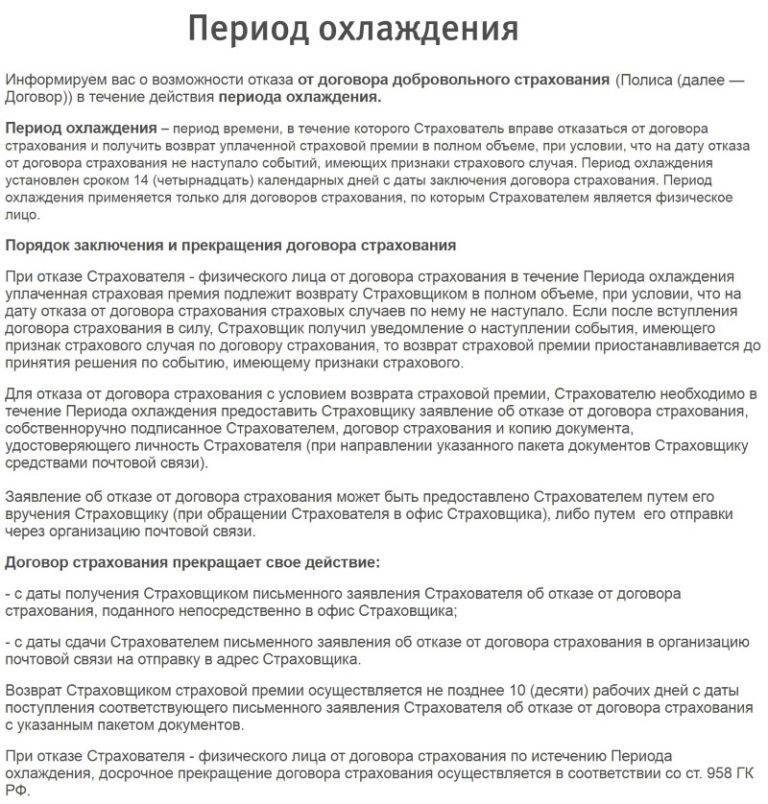

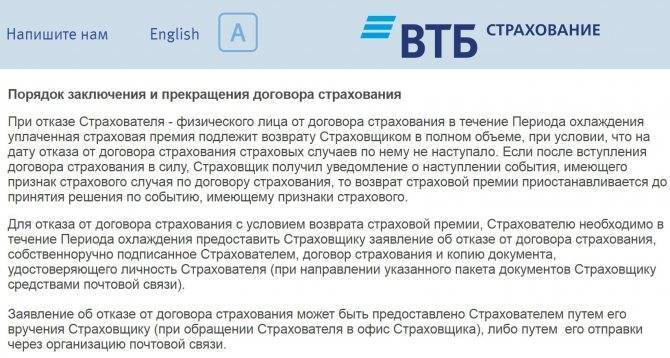

Летом 2016 году Центробанк издал документ, согласно которому каждый человек имеет право в течение пяти дней после заключения договора отказаться от страхования. Этот период и называют периодом охлаждения.

Бывает, что в некоторых соглашениях со страховыми компаниями он длится более 5 суток, но встречается такое довольно редко.

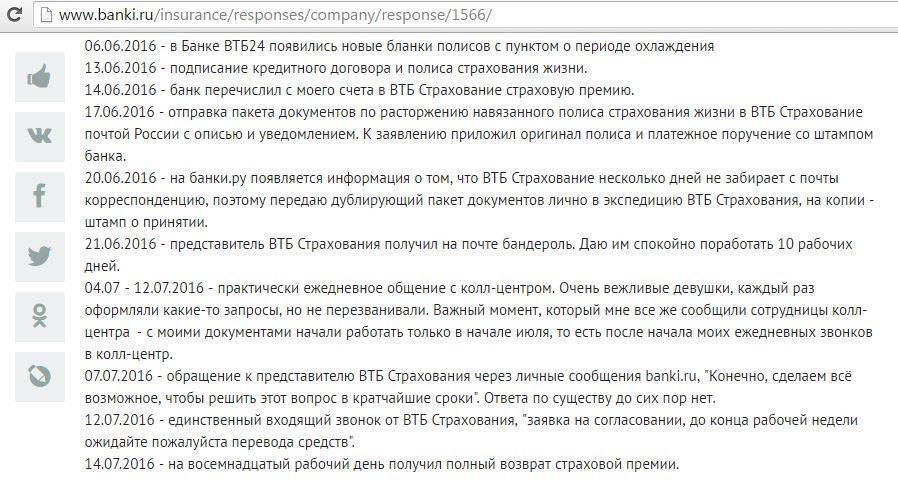

Клиент должен написать письменное заявление с просьбой о возврате. Если это предусмотрено сделкой, то в течение 10 дней страховщик должен выплатить положенные денежные средства.

Также в указании от Центробанка имеется ряд случаев, при которых страховка не выплачивается. Это касается ряда специфических ситуаций, а также иностранных граждан.

Взвешиваем все “за” и “против”

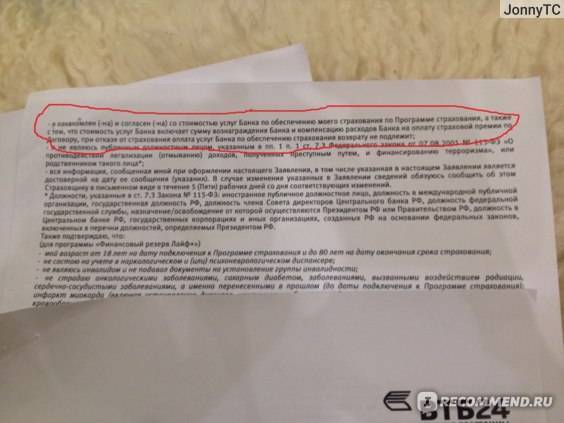

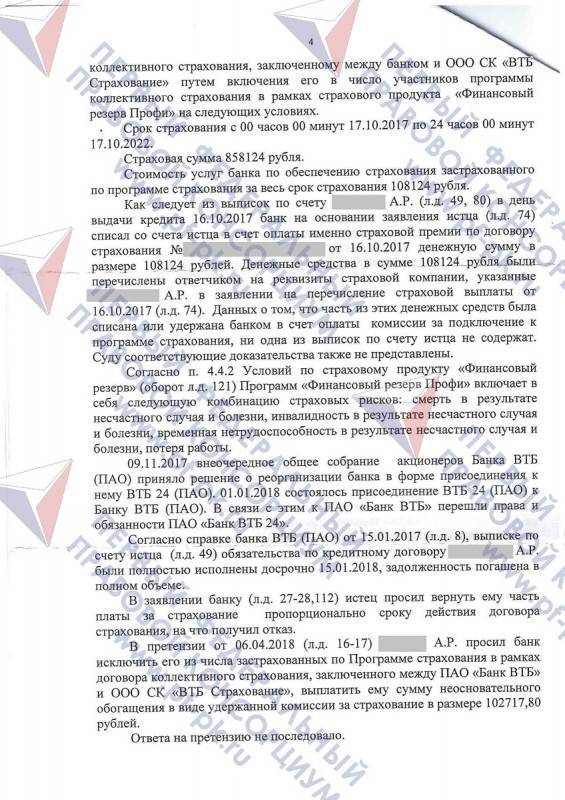

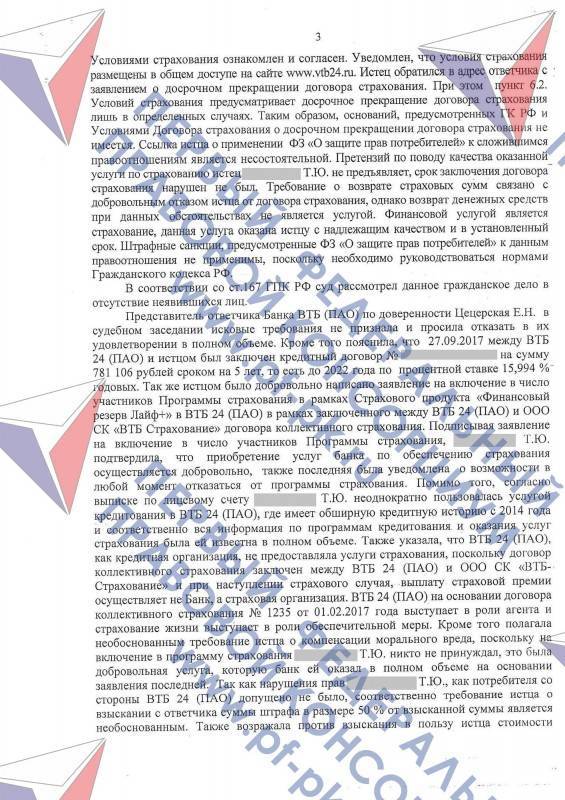

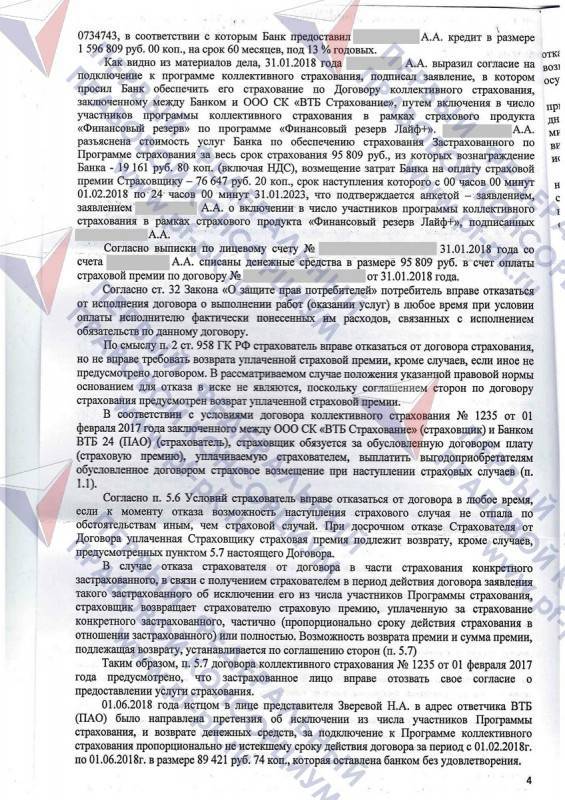

Прежде чем предпринимать какие-либо действия, необходимо быть уверенным, что по договору именно вы являетесь страхователем, а не банк. Очень часто заемщику предлагают стать участником коллективного страхования, особенность которого заключается в том, что фигурировать в тексте соглашения он не будет и, соответственно, вернуть деньги по страховке не сможет.

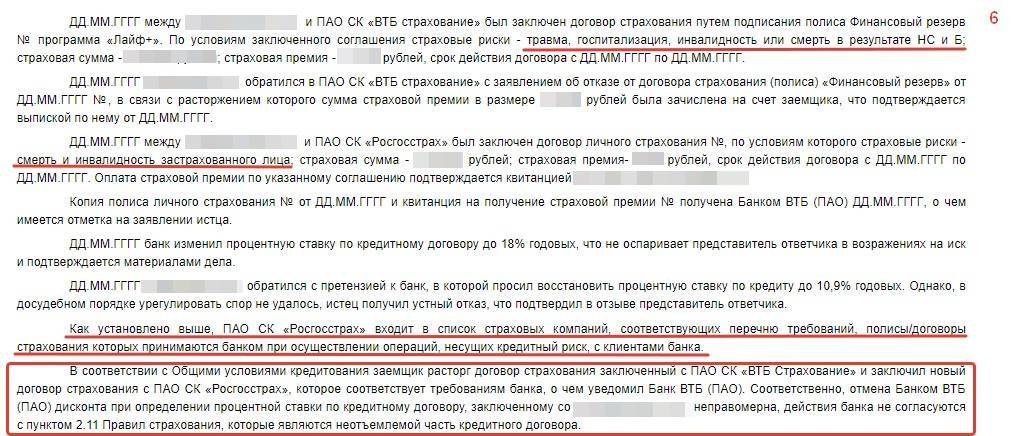

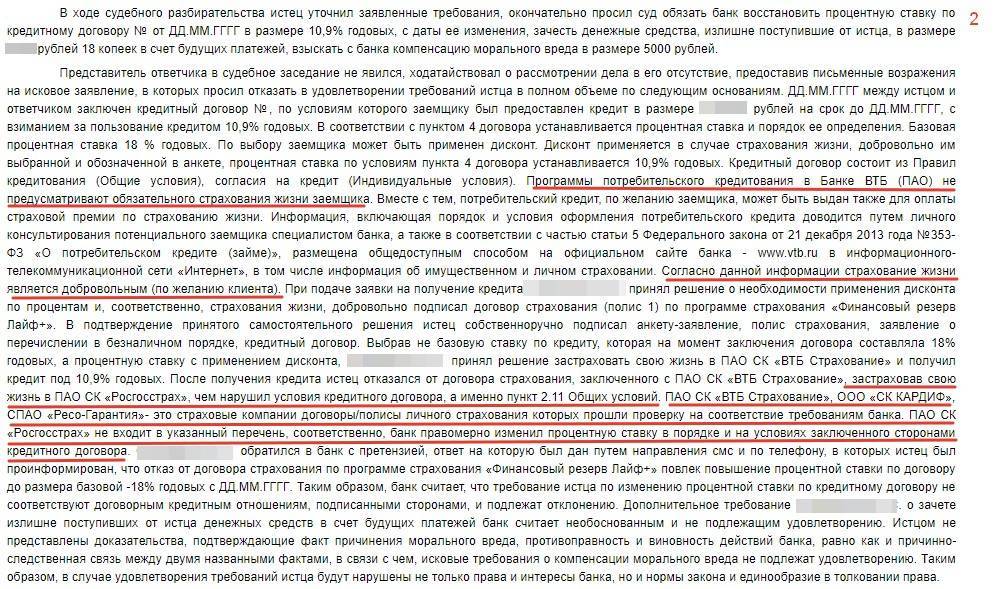

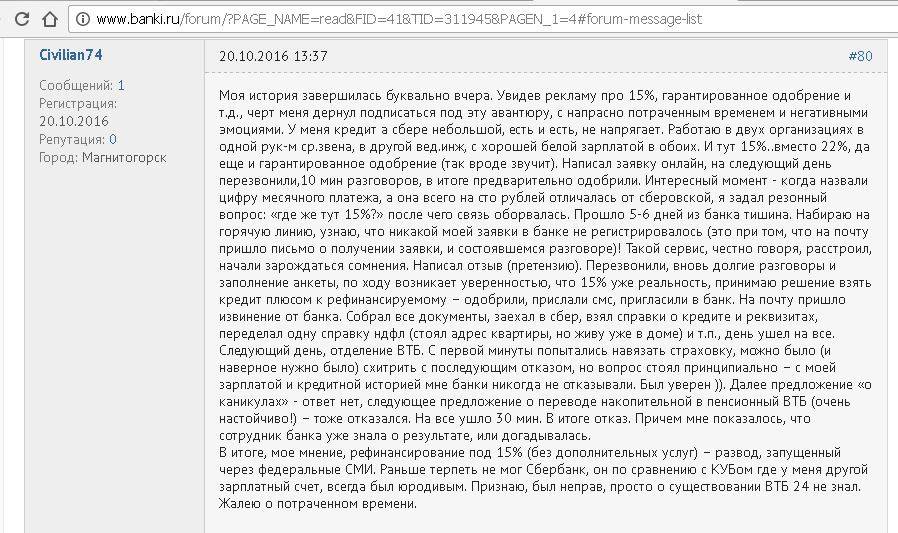

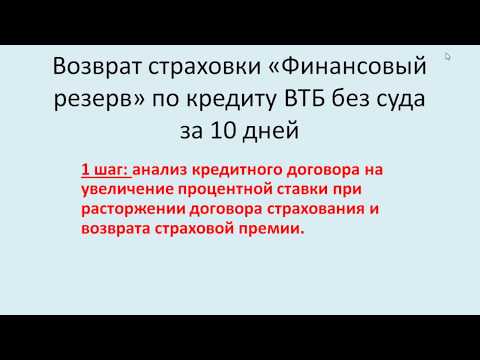

Перечитайте кредитный договор с ВТБ. Чаще всего для обладателей полиса предусматривается низкая процентная ставка, а для тех, у кого ее нет – более высокая. То есть, если вы решите отказаться от страхования, то финансовая организация изменит условия кредитного договора на повышенную ставку.

Начинаем действовать

Если пересмотр условий сделки показал, что вернуть страхование все-таки можно, начинаем действовать. Сделать это нужно как можно скорее. У вас имеется ровно пять дней на то, чтобы написать письменное заявление и передать его в ВТБ Страхование одним из способов:

- Сделать это лично, приехав в офис страховщика. При этом рекомендуется оставить себе копию заявления, чтобы в случае возникновения претензий и подачи исков в суд у вас на руках было подтверждение.

- Отправить заявление в ВТБ заказным письмом. При этом датой получения для страховщика является дата отправления. Таким образом, даже если доставка будет длительной – вы уложитесь в сроки.

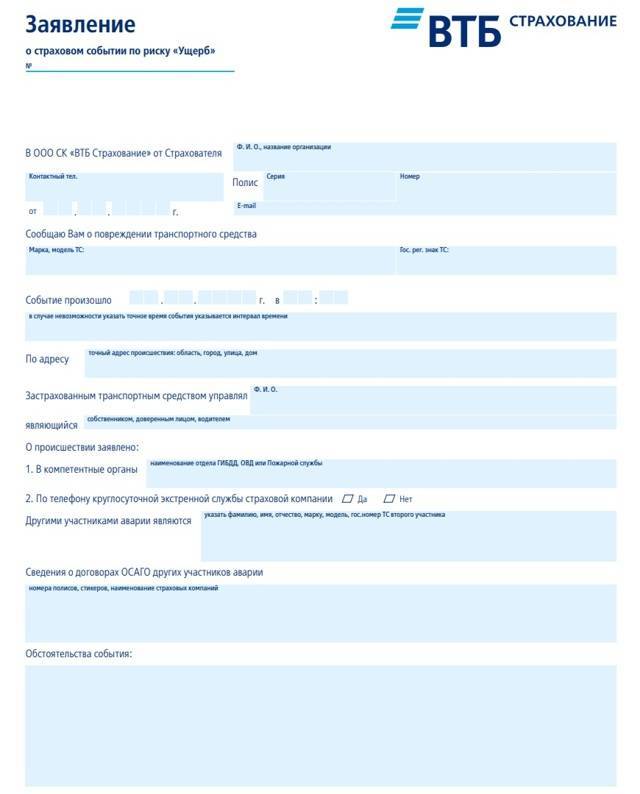

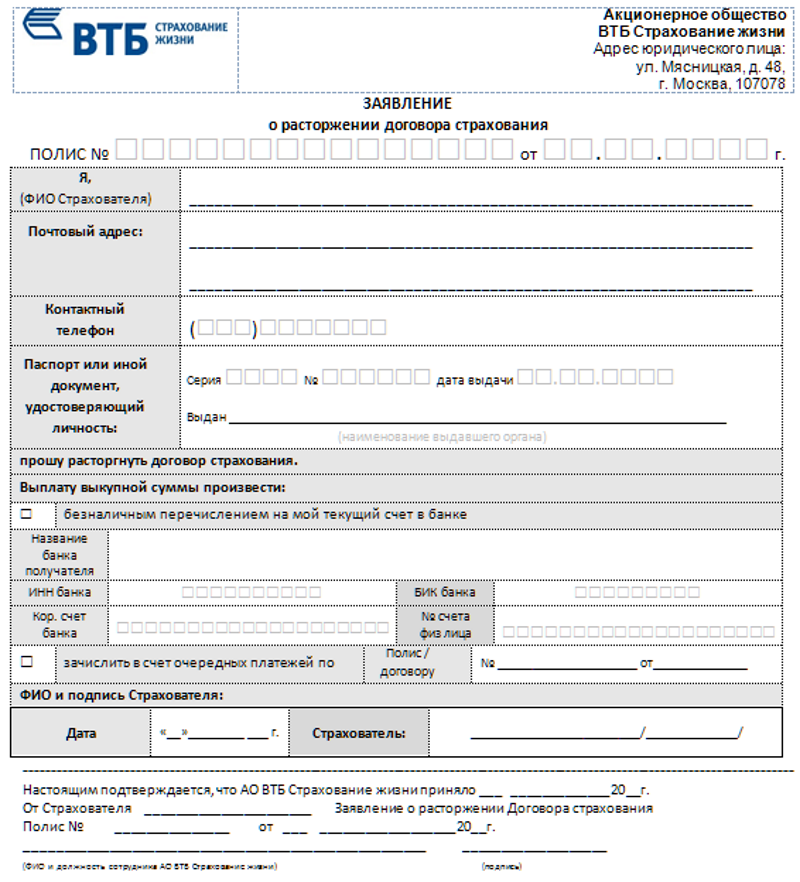

Образец заявления на возврат страховки можно получить в отделении страховщика. Единого образца бланка не существует. Самое главное – чтобы в документе были указаны номер договора, данные застрахованного лица и номер счета, куда должен быть произведен перевод денег. Он может быть осуществлен на любые реквизиты, исключение составляют лишь кредитные карты.

Я хочу Вас предупредить:

- Риск увеличения процентной ставки по кредиту ВТБ остается.

- Судебная практика по данному вопросу отсутствует.

- Вы несете ответственность за ваши действия по возврату страховки ВТБ «Финансовый резерв».

Данная статья содержит мое субъективное мнение по возврату страховки ВТБ. Я не знаю, как будет вести себя банк ВТБ при вашем отказе от страховки. Будет процентная ставка повышаться или нет. Может быть, банк ВТБ только «пугает» своих заемщиков увеличением процентной ставки по кредиту. Так как банк ВТБ в любом случае достиг результата своими действиями по изменению условий кредитного договора. Возвратов страховок с сентября 2018 г. по банку ВТБ и страховой компании «ВТБ Страхование» стало в разы меньше.

Моя цель: проинформировать Вас в полном объеме по условиям кредитования; условиям страхования; страховым тарифам; о своем мнении по возврату страховки ВТБ Финансовый резерв и т.д. То есть моя цель: информирование Вас по возврату страховки ВТБ Финансовый резерв.

Вам никто не мешает обратиться к другим юристам по возврату страховки. Только, если Вы услышите от других юристов, что возврат страховки ВТБ Финансовый резерв – это легко и у Вас нет никаких рисков. То не верьте этому!

Внимание! Если у Вас есть собственное мнение, положительный или отрицательный опыт по возврату страховки ВТБ Финансовый резерв без увеличения процентной ставки по кредиту, то прошу сообщить на электронную почту trof_dv@mail.ru. Давайте разберем эту ситуацию вместе и поможем другим в этом вопросе!

Итак, 1-3 шаг.

- Изучение кредитных документов и документов по страхованию. Данный шаг рассмотрен в этом статье.

- Изучение условий страхования. Принятие решение по возврату страховки ВТБ.

- Оценка экономической эффективности возврата страховки ВТБ (сравниваем эффект от возврата страховки с увеличением процентной ставки по кредиту).

Самостоятельно проверьте процентную ставку по кредиту. Увеличиться ли она после возврата?

- Перейдите в сервис по проверке % ставки;

- Активируйте услугу – 100 рублей;

- Внесите данные;

- Получите ответ по % ставке.

Нажмите для проверки % ставки

При возврате страховки ВТБ не старше 14 дней.

Почему я столько внимания уделяю подготовительным вопросам, а не перехожу сразу к конкретным действиям: подготовке документов и прочее. Так как Вы должны хорошо знать условия страхования и условия кредитования, чтобы справиться с давлением сотрудников банка, сотрудников страховой компании, быть готовыми к досудебному разбирательству, быть готовыми выступить в суде для защиты своих интересов.

Возврат средств за страховку кредита втб 24 финансовый резерв практика 2021

Важно Если вы не облаете должными знаниями, то за отдельную оплату наймите независимого юриста, который изучит вопрос и поможет разобраться в возможных неблагоприятных исходах

Инфо Если этот момент не был учтен при оформлении договора или данный пункт был обязательным, то рекомендуется принять кардинальнее меры для возврата положенных по закону денег обратно

Обратите внимание, что это не отразиться на кредитной истории и не станет причиной отказа в кредитовании и страховании в будущем

Если остались вопросы, звоните на горячую линию по телефону: 8(800)333-22-25 (регионы), 8(495)644-44-04 (Москва и область).

На практике кредит с повышенной ставкой может оказаться дешевле стоимости страховки Ужесточение кредитных условий Банк может настаивать на оформлении страховки не только посредством повышения ставки, но и через уменьшение кредитного лимита, увеличение/уменьшение длительности кредитного периода, требование дополнительного обеспечения Банку выгодно страхование клиентов.

Стоит ли разбираться со страховкой?

Каждый клиент должен сам себе ответить, нужна ли ему страховка, какую сумму он хотел бы отдать за страхование займа. Если вы подписали соглашение по страхованию, но хотите отказаться от него, это можно сделать в любое время.

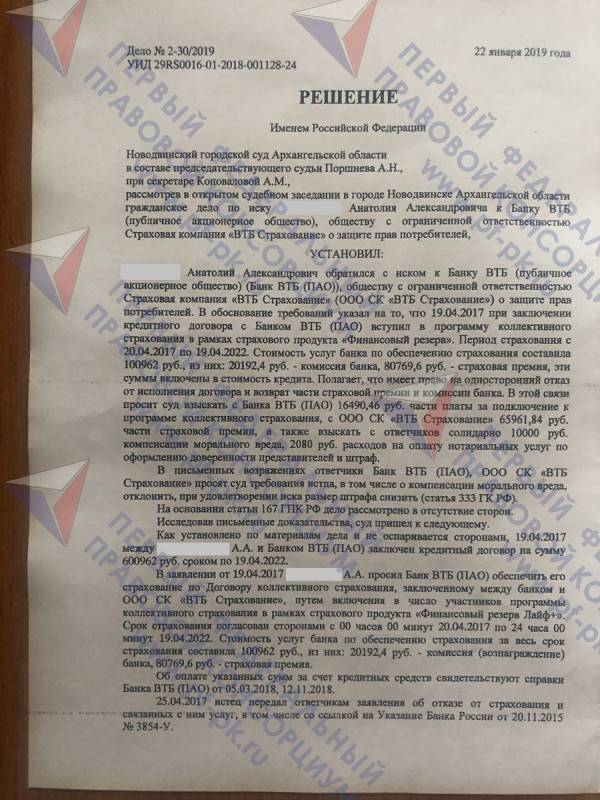

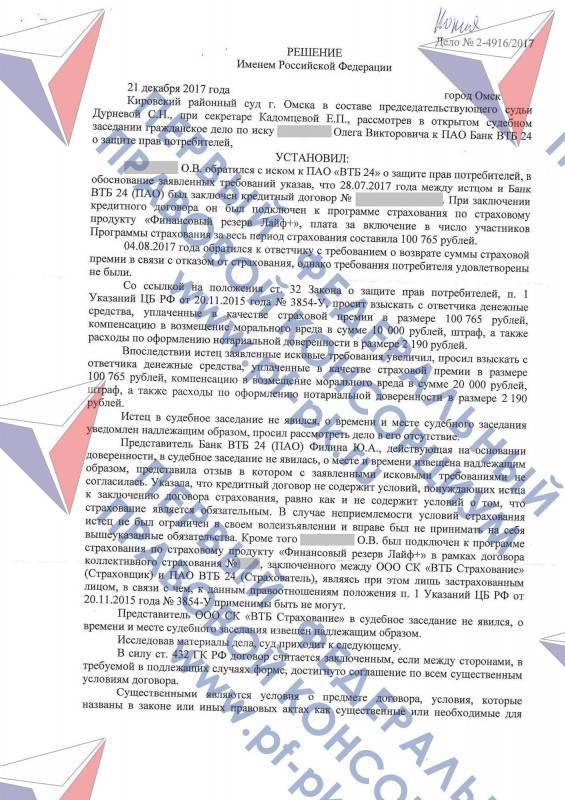

Согласно закону о защите прав потребителя клиент может подать иск в суд:

- Если с момента подписания договора прошло не более 3 лет;

- Закончился период «охлаждения»;

- Кредит погашен;

- При наличии задолженностей по кредиту.

На стороне клиента закон о защите прав потребителя:

- Банк не должен навязывать или утаивать дополнительные услуги;

- Банк не предоставил выбор: страховаться или нет, где оформить страховку;

- Сотрудник банка не предложил вариант кредитования без страховки.

В случае судебных разбирательств клиенту может быть выплачена сумма страховой премии и штраф банку за неисполнения требований законодательства.

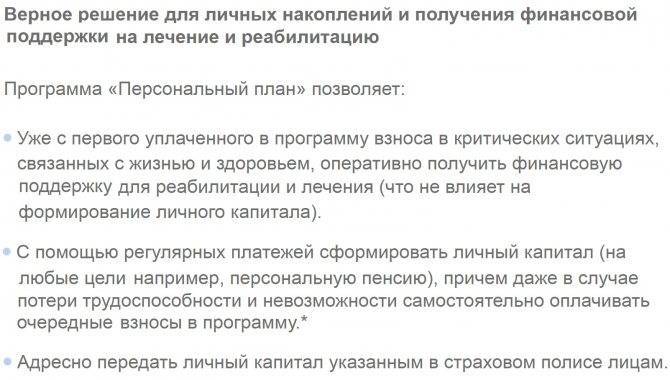

Выгоды страхования жизни

Оформление накопительных и инвестиционных программ ВТБ Страхование лайф дает целый ряд преимущества. Ведь страховые премия и сумма, которая была накоплена по договору страхования жизни, имеют особый юридический статус.

Средства лайфовых страховок:

- защищены от притязаний третьих лиц;

- могут адресно передаваться лицам, указанным в полисе;

- не подлежат конфискации;

- не подлежат разделу при разводе;

- не подлежат изъятию даже по решению суда.

Это объясняется достаточно просто: все эти средства не собственность Страхователя, а обязательства Страховщика. А потому они отличаются от наследства тем, что не могут быть оспорены и для их получения не нужно ждать 6 месяцев.

Лайфовые программы от ВТБ имеют налоговые выгоды:

- Страхователь может получить налоговый вычет в размере 13% НДФЛ по договорам со сроком от 5 лет и годовыми взносами до 120000 рублей;

- страховые выплаты по смерти Застрахованного лица, не могут облагаться НДФЛ. База, облагаемая налогом, понижается на ставку рефинансирования, установленную Центробанком РФ;

- выплаты по дожитию будут обложены налогом, если они превысят ставку рефинансирования Центробанка РФ.

Преимущества лайфовых инвестиционных продуктов от ВТБ:

- позволяют получать доход без ограничений;

- 100%-ный возврат страховых премий в Консервативный фонд, даже если клиентом была неправильно выбрана инвестиционная стратегия;

- при наступлении страхового события, выплата в рублях будет произведена Страховщиком на протяжении 30 раб. дней после того, как ему будут предоставлены документы.

Условия страхования и правила

. p d f Скачать файл 9.pdf Скачать файл 10.pdf Скачать файл 11.pdf Скачать файл 12.pdf Скачать файл 13.pdf Скачать файл 14.pdf Скачать файл 15.pdf

Цвет шрифта и фона

Акцентный цвет

Изображения

Межстрочный интервал

Межбуквенный интервал

Использовать шрифт

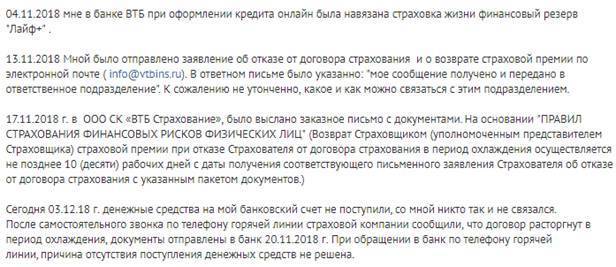

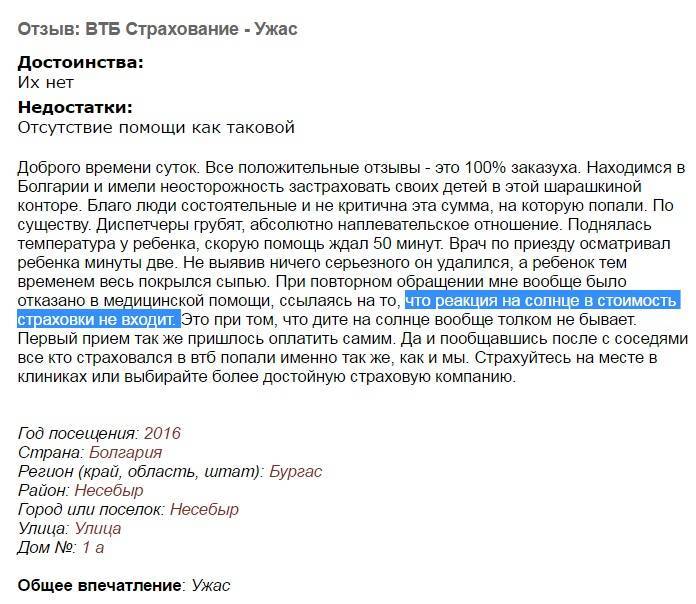

Навязали страховку и не принимают заявление на отказ от нее

Хотя как я уже сказал ранее сотрудник, который отправлял заявку на рассмотрение, Валентина, не озвучила ни про страховки, какой ежемесячный платеж будет, не распечатала и не показала график платежей. Выйдя с офиса я позвонил по телефону горячей линии 8 800 100 24 24. Сотрудник озвучил, что действительно услуга добровольная и что я могу написать заявление на отказ от страхования в течении 5 рабочих дней.

На что я тут же вернулся обратно в офис и попросил сотрудника Банка распечатать и принять в работу данное заявление, но опять получил отказ, сотрудница сказала, что данные заявления они не предоставляют.

ВТБ 24 страхование жизни: что это такое?

От неожиданностей не защищён никто: болезнь, госпитализация, потеря трудоспособности – перед получением кредита нельзя быть уверенным, что платёжеспособность не изменится. Банки хотят обезопасить себя и быть уверенными, чтобы заёмщик выплатит нужную сумму, и поэтому предлагают оформление страховки.

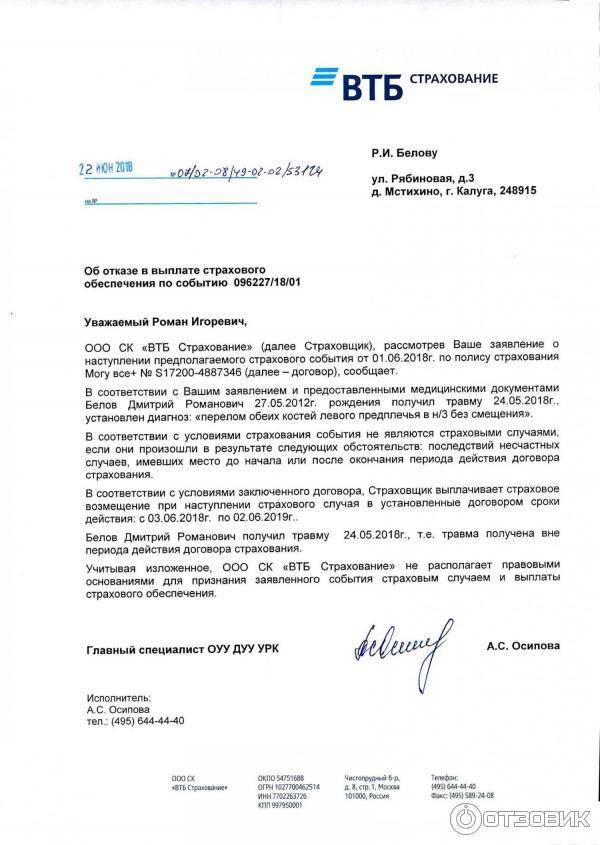

Выплачивает деньги не сам банк, а ООО СК ВТБ – подразделение в составе единой корпорации ВТБ.

Это подушка безопасности, которая уберегает от несчастных случаев: он покрывает кредитную задолженность и помогает разрешить сложившуюся ситуацию.

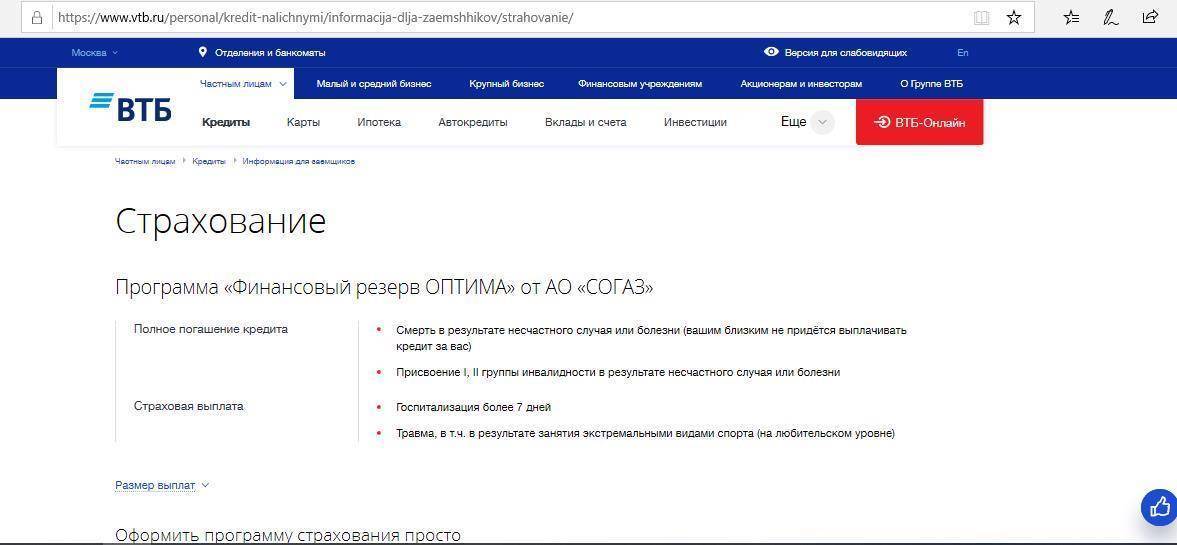

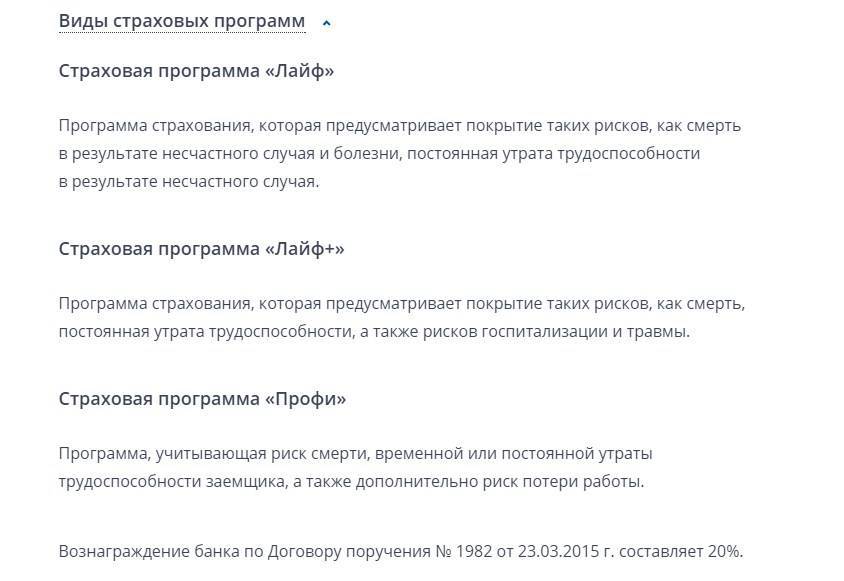

В зависимости от желания клиента ему предусмотрена выплата при определённых случаях:

- по программе ВТБ 24 Лайф: при полной утрате работоспособности или смерти;

- Лайф Плюс: вышеуказанные случаи плюс при госпитализации или временной утрате работоспособности.

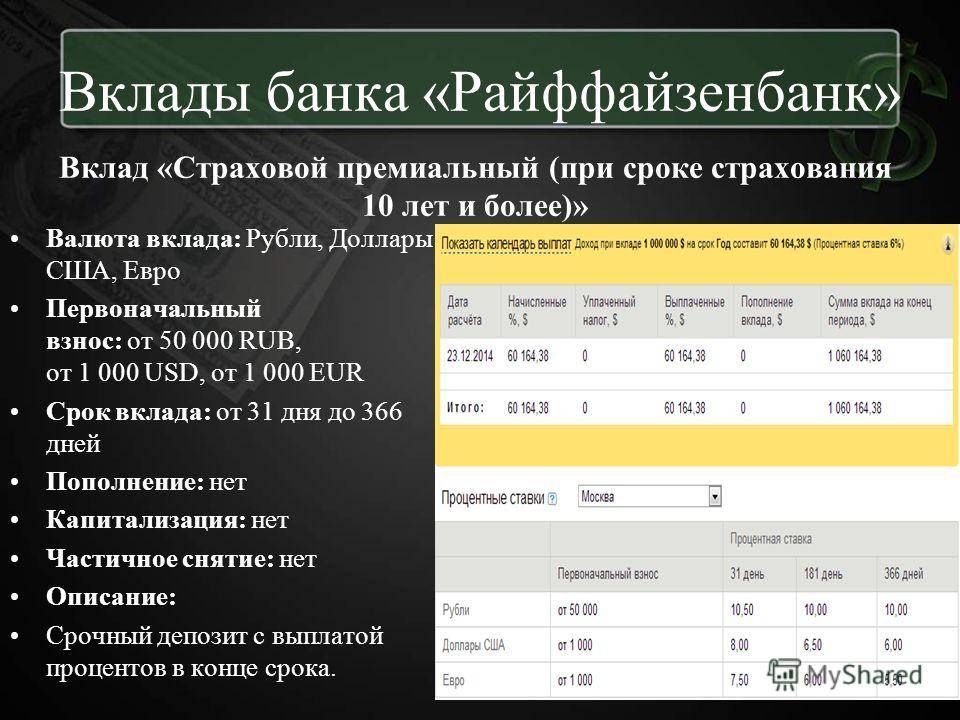

Помимо этого, ВТБ 24 может предложить другой вид программ: страховые продукты НСЖ и ИСЖ. По ним клиент сам отчисляет ежемесячно определённую сумму. Обычно такое страхование оформляется на длительный срок от 5 лет.

- Накопительное страхование жизни (НСЖ) позволяет собрать нужную сумму к определённой дате.

- Инвестиционное страхования жизни (ИСЖ) подразумевает получение дохода с суммы взносов.

ВТБ страхование жизни: кому выгодно?

Согласно правилам страхования, сумма страховки входит в общую сумму кредита. В кредитном договоре размер не прописывается, и порой бывает сложно разобраться, сколько составляет взнос на самом деле.

Чтобы рассчитать точную сумму, нужно использовать калькулятор ВТБ страхование. Укажите сумму кредита, срок, процентную ставку и сумму ежемесячного платежа. Калькулятор рассчитает настоящую стоимость страховки.

Сумма обычно не маленькая. Страховые случаи наступают редко, и чаще всего и банк, и страховая компания остаются в плюсе. Выгодно ли клиенту? Каждый решает для себя. Нельзя быть уверенным, что в жизни ничего не случится, и сумма не понадобится. Чтобы страховка была действительно выгодной, надо внимательно читать условия договора и понимать, реально ли получить сумму в случае форс-мажора.

К плюсам накопительной программы ВТБ страхование жизни относятся:

- накопленная сумма защищена от притязаний со стороны третьих лиц;

- не подлежит конфискации даже по решению суда;

- не делится при разводе;

- не может быть передана лицам, указанным в страховом полисе;

- в случае смерти деньги можно получить быстрее, чем наследство, ждать 6 месяцев не нужно.

Накопленная сумма и сумма страховки имеют особый юридический статус и относятся не к собственности застрахованного лица, а к обязательствам.

Также есть налоговые преимущества:

- По ежемесячным взносам можно получить налоговый вычет в размер 13% от суммы НДФЛ (на годовой взнос до 120000 рублей).

- После смерти застрахованного накопления не облагаются НДФЛ.

- Выплаты по дожитию облагаются, только если они больше ставки рефинансирования, установленной Центробанком России.

Отдельными преимуществами обладают в банке программы ИСЖ:

- получение дохода без ограничений;

- возврат страховой премии даже при неправильной стратегии;

- после страхового случая выплата происходит в течение 30 рабочих дней с момента предоставление документов.

Законодательная основа

Клиенты часто слышат ложь от сотрудников банка, что страхование – обязательное условие получения кредита. Это не так, страхование необходимо только при оформлении ипотеки или автокредита. В остальных случаях это должно быть добровольным решением.

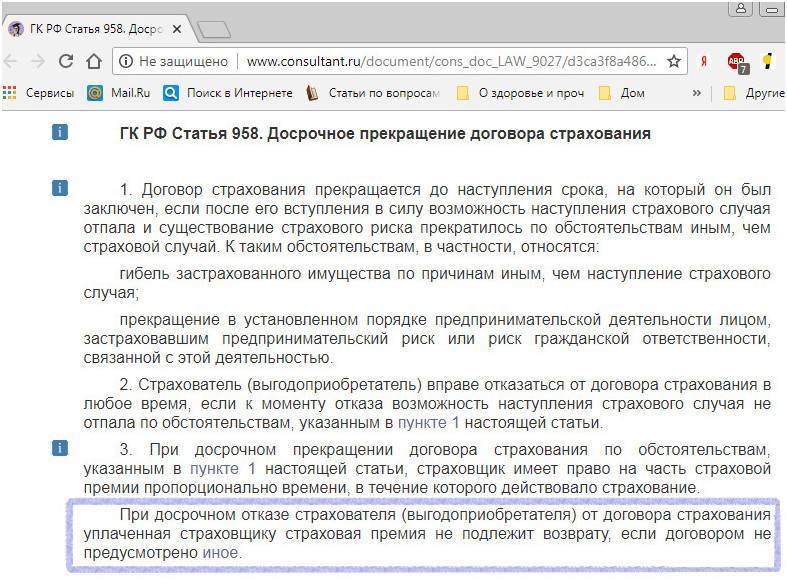

При досрочном расторжении будет вычтена сумма за пользование страховой. Например, если клиент пользовался страховкой 6 месяцев, страховая одобрит возврат, но выплатит не 100%, а только 80%

Обратите внимание, что расторжение невозможно, если было оформлено коллективное страхование. Тогда вернуть финансовый резерв Лайф не получится

Также же важно читать условия: иногда на возврат наложен запрет

Нюансы возврата страховой части

Условия программы Лайф страхование ВТБ предусматривает возврат неиспользованной страховой части. Полностью и подробно изучить актуальные правила по возврату страховой части можно на официальном сайте банка в подразделе «Особые условия страхования».

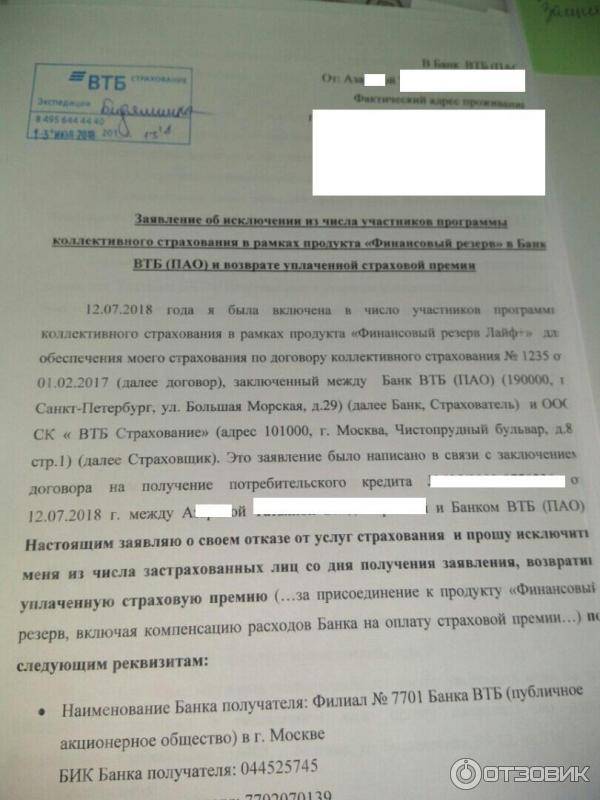

Чтобы вернуть страховую премию, оформленную по программе Лайф, заемщику следует подать оформленное заявление в банк. Но не позднее 2-х недель с момента заключения договора со страховщиком. Кстати, учитывая, что программа страхования «Финансовый резерв» коллективная, банк может и отказать в выплате. Такие случаи придется рассматривать отдельно, в судебном порядке.

Прежде чем отправлять по судебным инстанциям, следует дождаться определенного времени, которое банк берет на рассмотрение заявления. Оно составляет 30 календарных суток. И лишь потом, при официальном отказе банковской организации отправляться в суд.

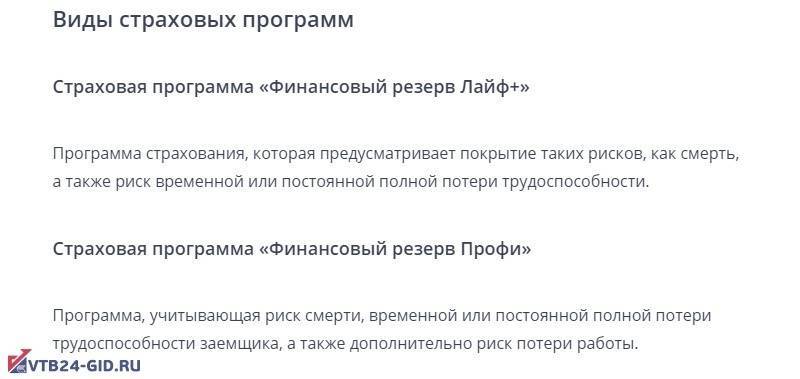

Виды страхования в ВТБ

Какую сумму можно вернуть при отказе от страхования

При рассмотрении Условий, заявленных банков, а именно п.6.5. можно увидеть, что по действующим правилам клиент может обратиться за возвратом страховой части в любое удобное для него время. Но на практике дела обстоят иначе. Для этого есть и дополнение к общему основанию.

Прописано оно в п.6.5.2 настоящих условий и гласит, что возврат страховой премии возможен лишь в период «охлаждения». То есть в течение 14 дней (это регламентируется и действующим законодательством ГК ст.№958). Возврат производится за вычетом прошедшего времени займа. То есть клиент получит деньги за неиспользованный период страхования.

Особенности оформления заявления

Возврат по условиям банка ВТБ страховой части кредита становится возможным лишь в одном случае – если клиент подал заявление не позднее 14 дней с момента оформления страхового полиса. При написании заявки следует аккуратно, без помарок и ошибок указывать точные свои данные. Можно предварительно ознакомиться с образцами уже оформленных заявлений в интернете. Но на деле ничего сложного в оформлении заявки нет, все пункты там предельно просты и понятны.

Процедура возврата

Регламент процедуры един для всех без исключения заемщиков. И состоит он из следующих шагов:

- Выбор метода подачи заявления в банк-кредитор. Клиент может принести заявку лично и передать ее в руки банковскому служащему. Либо воспользоваться услугами нашей почты и отослать заявление через почтовое отделение.

- Сбор требуемых документов. Согласно положению действующих условий (а именно п.6.5.1.1.) в пакет документации, необходимой для возврата страховой части входит паспорт заявителя, договор о страховании и квитанция/чек об оплате страховых услуг.

- Ожидания ответа от ВТБ. Общепринятый срок рассмотрения заявления укладывает в 10 суток.

- Получение возврата. При одобрительном решении страховая неиспользованная часть будет перечислена заявителю на р/счет клиента.

То есть, заявитель может отправить/принес и документы даже в последний день отведенного срока

Важно, чтобы точная дата стояла непосредственно в самом заявлении. Но, конечно, не стоит затягивать и отдавать заявление именно в последний разрешенный день

Действующие правил в ВТБ при возврате страховки

Порядок оформления страхового полиса

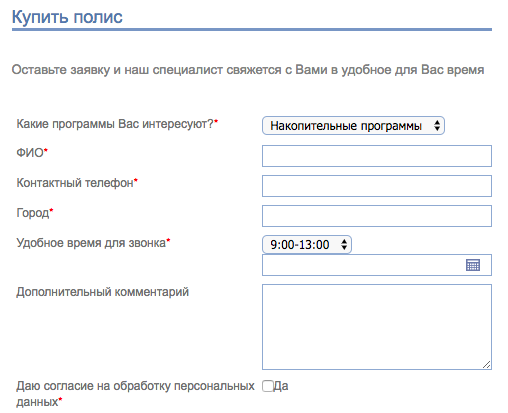

Для приобретения полиса ИСЖ или НСЖ в ВТБ Страхование жизни необходимо:

- Написать заявление на приобретение полиса в офисе компании.

- Подать документы – паспорт, СНИЛС, справку о состоянии здоровья. Страховая фирма может запросить и дополнительные бумаги в случае необходимости.

- Заключить страховой договора.

- Внести первую (или всю) сумму страхового взноса.

ВТБ Страхование жизни имеет функцию интернет-банкинга и личный кабинет доступен для всех клиентов, только обязательная регистрация по данным, полученным в страховой фирме. С помощью кабинета можно отслеживать состояние своих страховок и консультироваться со специалистами

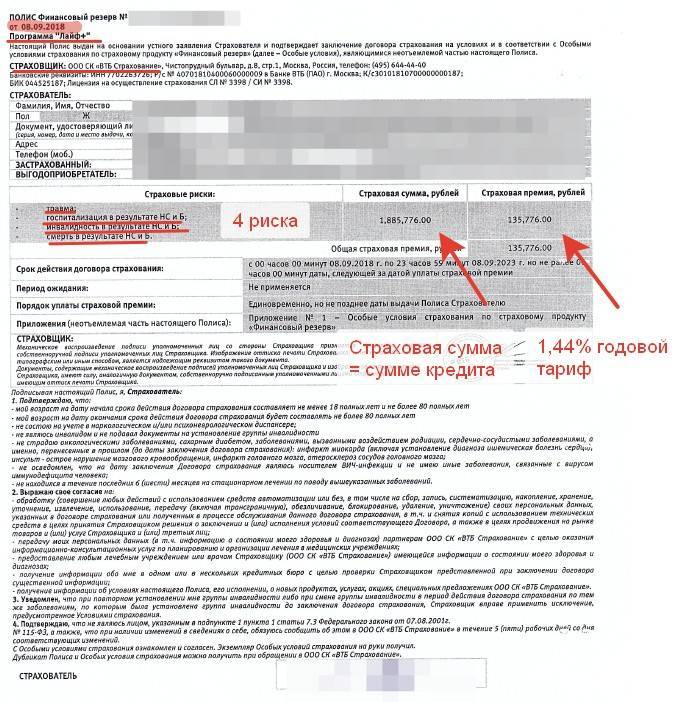

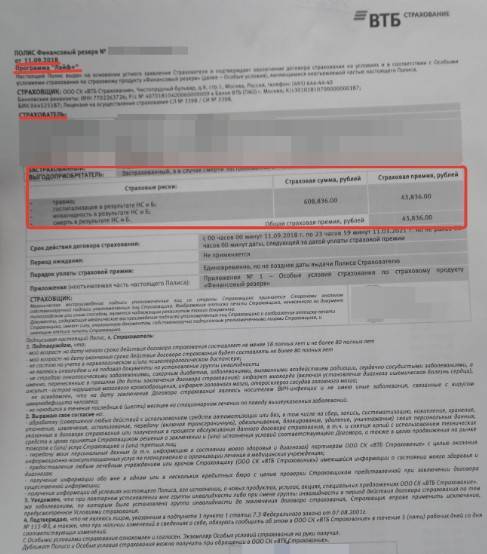

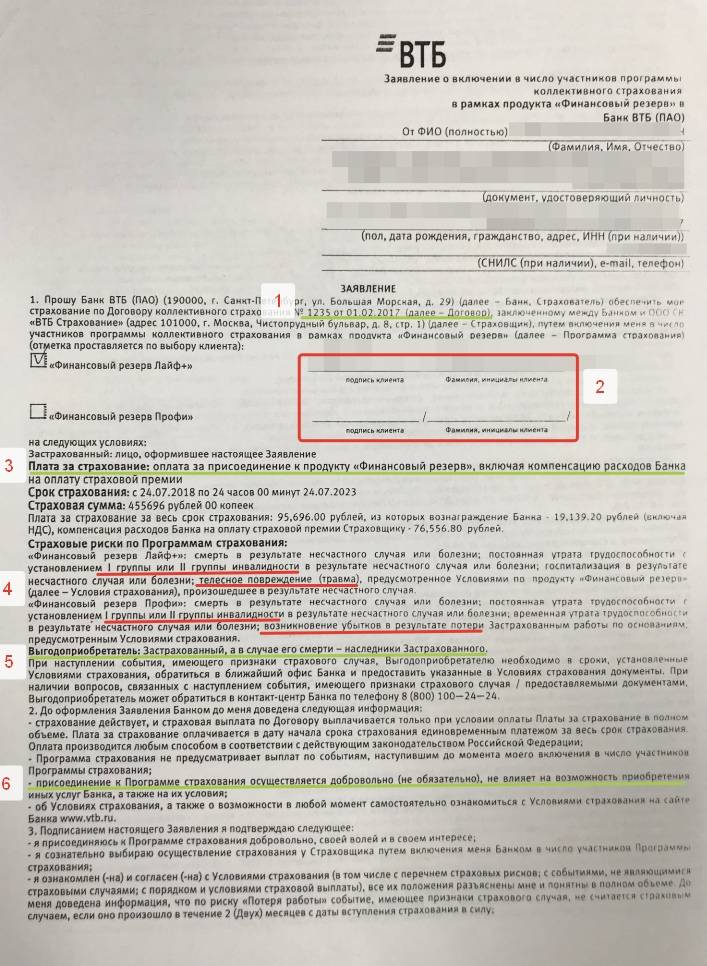

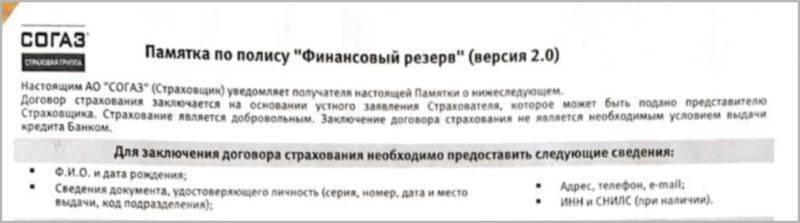

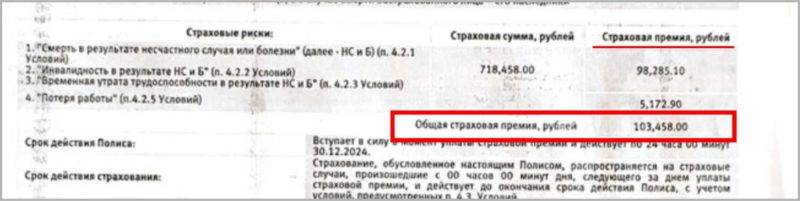

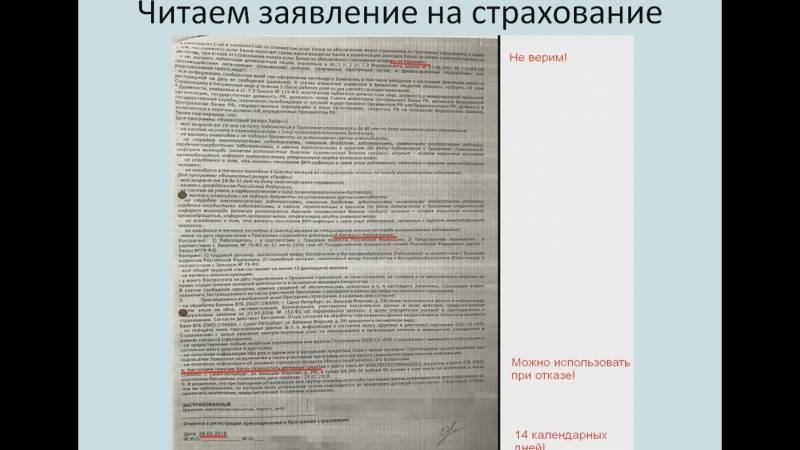

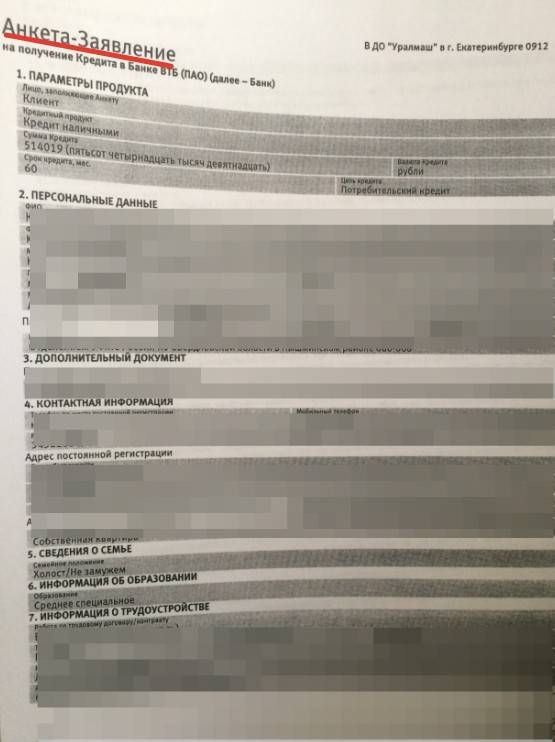

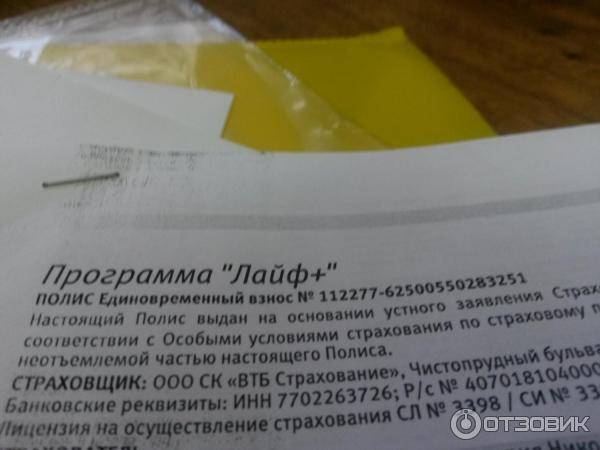

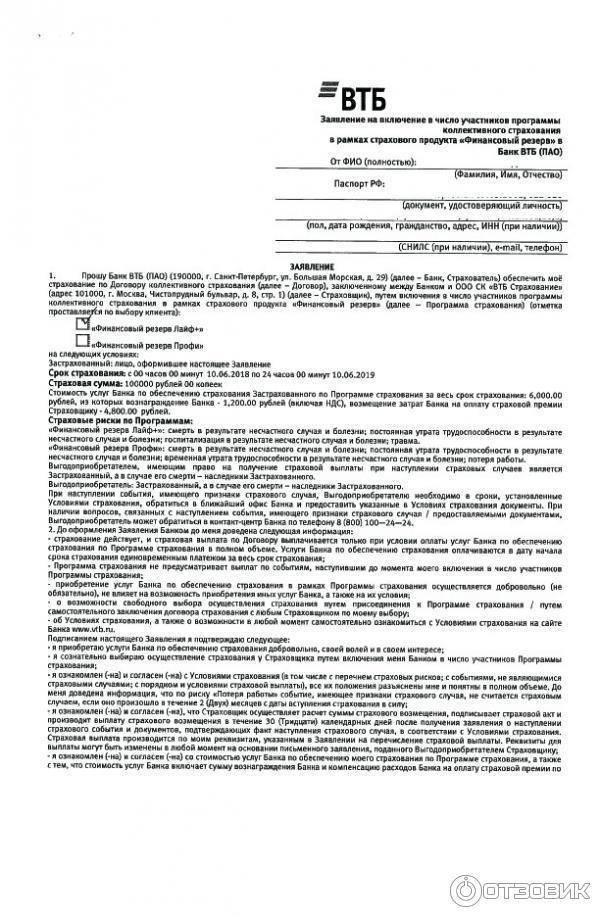

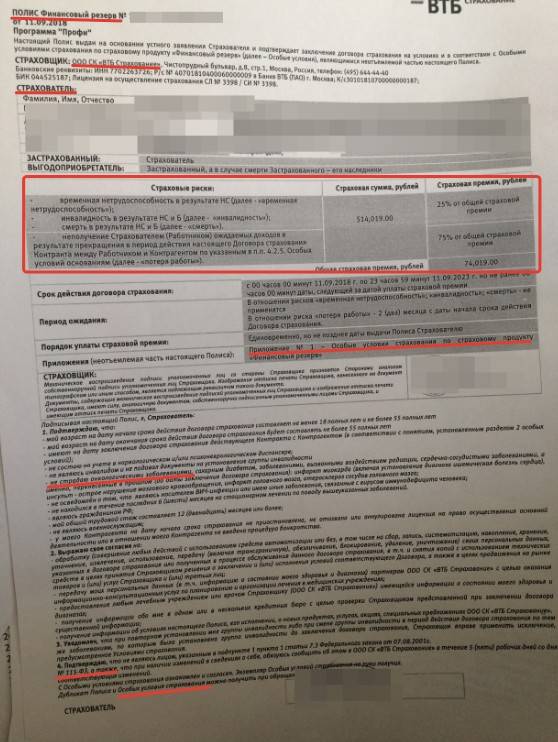

Изучаем непосредственно страховой полис ВТБ Финансовый резерв. Программа «Профи». Вы его видите перед собой.

В данной статье я не буду рассматривать условия страхования и сравнивать с другими компаниями. Иначе никто не дочитает статью до конца

Давайте просто обратим внимание на условия, которые нам нужны для возврата страховки ВТБ:

Смотрим дату заключения страхового полиса. Период охлаждения, в течение которого Вы можете вернуть страховку в 100% размере составляет 14 календарных дней. День заключения договора страхования не считается.

Страховщик – это всегда «ВТБ Страхование». В данном поле написан адрес куда необходимо отправлять заявление на возврат страховки. Как обычно почтового индекса нет!

Страхователь

Важно поле. В этом поле прописаны данные Заемщика ФЛ

Данное условие говорит о том, что страховой полис индивидуальный, заключен между страховой компанией и Заемщиком. Поэтому заявление на возврат страховки ВТБ Финансовый резерв отправляем только в страховую компанию. Банк нам в этом случае не нужен. И не надо ему давать лишнюю информацию.

Страховые риски в этой статье не рассматриваем. Данный вопрос требует отдельной проработки.

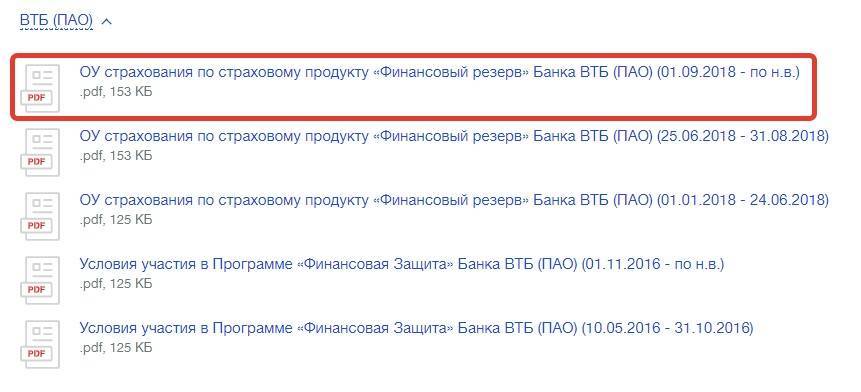

Приложения. Посмотрите внимательно. Это Вам пригодиться. Идет ссылка на Приложение № 1 «Особые условия страхования по страховому продукту «Финансовый резерв». ОБЯЗАТЕЛЬНО Вам необходимо их прочитать, если хотите вернуть страховку ВТБ Финансовый резерв и не увеличить процентную ставку по кредиту.

Как вернуть страховку по кредиту в ВТБ: пошаговая инструкция

Нужно учесть, что досрочное погашение и обычное возвращение страховки — вещи разные. Соответственно, процедуры также различаются, поэтому и рассматривать их следует раздельно.

При досрочном погашении займа

Прежде чем писать заявление, страхователю следует внимательно прочесть кредитный договор или иной документ, в котором прописаны условия оформления полиса. Вполне возможна ситуация, в которой прекращение действия полиса возможно, однако никто страховую премию клиенту возвращать не станет.

Образец заявления.

Если это прописано в договоре, оспорить пункт и получить свои деньги можно лишь в суде. В иске нужно будет сослаться на 958 статью Гражданского Кодекса РФ, в котором регламентирована процедура досрочного прекращения действия страховки. В частности, в статье указано, что досрочное расторжение договора возможно при полностью выполненных обязательствах перед кредитором (в нашем случае — перед банком ВТБ).

Порядок действий следующий:

- Для начала нужно явиться в любое отделение ВТБ и оформить там справку о полном погашении задолженности. Ее выдают на заранее подготовленном бланке, за оформление которого придется заплатить (в ВТБ берут от 500 до 1000 рублей);

- Далее бывшему заемщику нужно лично явиться (или выслать по почте) необходимые документы в офис страхователя: заполненное заявление; копия внутреннего паспорта РФ; кредитный договор; договор страхования; справка об отсутствии задолженности; квитанция, платежное поручение или иной документ об оплате страховой премии;

- Заявление составляется по образцу, выдаваемой в страховой компании. В нем нужно заявить о своем желании прекратить действие договора, попросить возмещение трат в счет страховых выплат, а также привести основания для расторжения договора. В данном случае нужно написать: «на основании полного выполнения обязательств перед банком-кредитором (в соответствии со ст. 958 ГК РФ)»;

- Один экземпляр заявления остается в офисе, другой возвращается клиенту. На документе обязательно должна стоять дата подписания документа, его входящий регистрационный номер, а также подпись сотрудника, его принявшего;

- Страховая компания обязана ответить о принятом решении в письменном виде. На это отводится не более 10-ти рабочих дней;

- При получении одобрения, в течение одного рабочего дня, деньги должны поступить на счет заявителя (он должен быть указан в заявлении). Если же страхователь отказался выплачивать, при этом клиент абсолютно уверен, что отказ неправомерен — отказ в письменной форме необходимо сохранить, т.к. он очень пригодится во время судебных разбирательств.

Образец заявления для ВТБ Страхование.

После подписания кредитного договора

Даже если досрочно кредит еще не погашен, отказаться от страховки все равно возможно, так как кредиторы, не желая упускать ни одного клиента, дают людям возможность вернуть деньги за страховку по кредиту — в частности, это можно наблюдать и в ВТБ 24.

Порядок действий в целом схож с предыдущим, за исключением некоторых особенностей: страховка должна быть оформлена персональная, а не коллективная. Кроме того, отказ от полиса возможен лишь в течение 14-ти календарных дней с момента ее оформления. Эти временные рамки называются «периодом охлаждения», если выйти за его пределы, страхователь будет иметь полное право отказать в возмещении страховых выплат.

- Необходимо отправить в страховую контору пакет документов: страховой полис; кредитный договор; копия внутреннего паспорта РФ; бумаги, свидетельствующие об оплате страховых премий. Предъявить документы можно лично или выслав по почте;

- В течение 10-ти рабочих дней (14-ти календарных) страховая компания должна дать ответ в письменной форме — по адресу из заявления;

- Если ответ положительный, деньги в наличной форме можно забрать в офисе компании. Получить сумму «безнала» на счет, указанный в заявлении, можно, если эта просьба сформулирована в документе.

Как вернуть деньги

Выше мы указали, что возвращение ранее уплаченных денег в случае досрочного погашения потребительского кредита или при исполнении обязательств согласно изначальному графику платежей невозможно.

А это означает, что деньги за страховку по кредиту ВТБ 24 можно вернуть исключительно в случае отказа от полиса в течение первых 14-ти календарных суток с даты заключения соглашения – а значит, и порядок один.

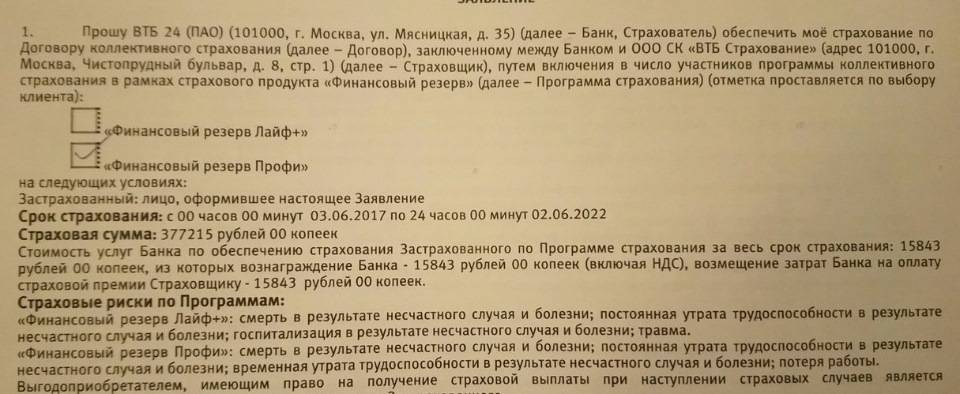

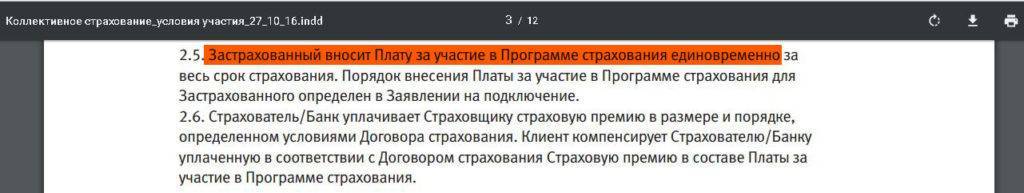

Пошаговая инструкция относительно того, как деньги при коллективном страховании вернуть при отказе в первые 14 дней:

- выбор способа предоставления заявления и документов на отказ от страхования по кредиту в ВТБ – в соответствии с п. 6.5.1.2. Условий, способов всего 2 – личное вручение этих документов банку (так как страхование – коллективное) в офисе, либо же их отправка через Почту России,

- сбор документации, указанной в п. 6.5.1.1. Условий (то есть заявление, договор страхования, чек или квитанция об оплате, паспорт или прочий документ, идентифицирующий личность),

- ожидание, пока банком, выдавшим займ, будет осуществлен возврат (срок зачисления денежных средств на расчетный счет клиента установлен в п. 6.5.1.4. Условий – 10 дней с момента получения заявления и документов).

Можно ли отказаться от финансового резерва в втб 24 после получения кредита

//прошло 60 дней с момента взятия кредита Звоню в течение нескольких дней, сотрудница сбрасывает, или берет трубку, говорит, что сейчас посмотрит и перезвонит и так и не перезванивает.

Внимание Страховщик при осуществлении добровольного страхования должен предусмотреть, что в случае если страхователь отказался от договора добровольного страхования в срок, установленный пунктом 1 настоящего Указания, и до даты возникновения обязательств страховщика по заключенному договору страхования (далее — дата начала действия страхования), уплаченная страховая премия подлежит возврату страховщиком страхователю в полном объеме. В настоящее время часто встречаются случаи необоснованного навязывания услуг страховых организаций при получении необходимых гражданину услуг

Данное действие противоречит положениям ФЗ «О защите прав потребителей»

В настоящее время часто встречаются случаи необоснованного навязывания услуг страховых организаций при получении необходимых гражданину услуг. Данное действие противоречит положениям ФЗ «О защите прав потребителей».

Навязали страховку и не принимают заявление на отказ от нее

В этом случае выгодоприобретателем в полном объеме по всем страховым случаям будет застрахованный/ его наследники.

Стоит отметить, что Указание Центрального Банка РФ

устанавливает минимальные (стандартные) требования к условиям и порядку осуществления в отношении страхователей – физических лиц.

В связи с тем, что страхователем по договору страхования является Банк, Указание не регулирует отношения, возникающие при заключении договора страхования. Информируем, что в соответствии с Условиями страхования при досрочном отказе от договора страхования уплаченная страховщику страховая премия не подлежит возврату.

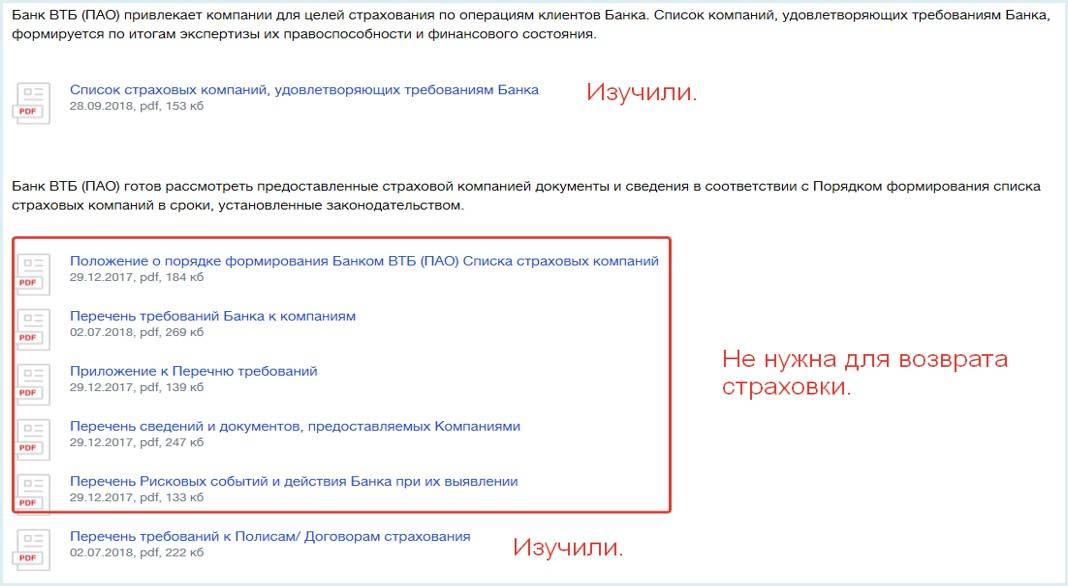

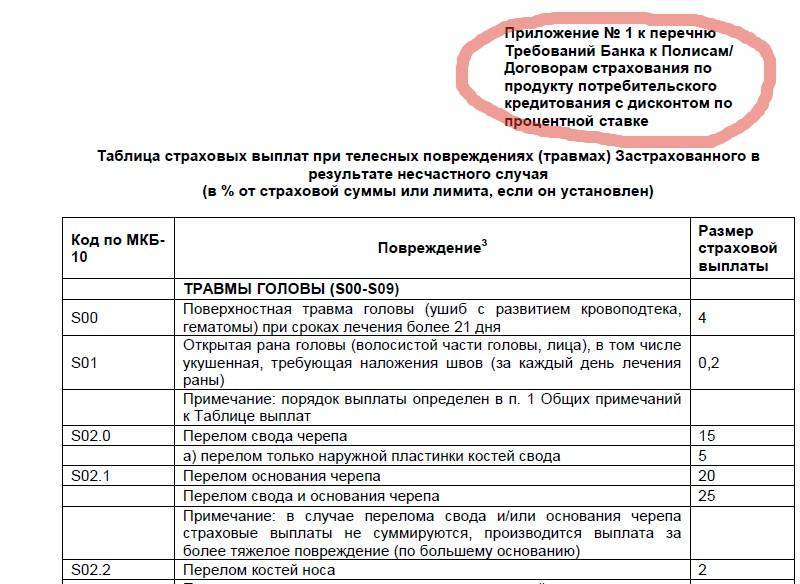

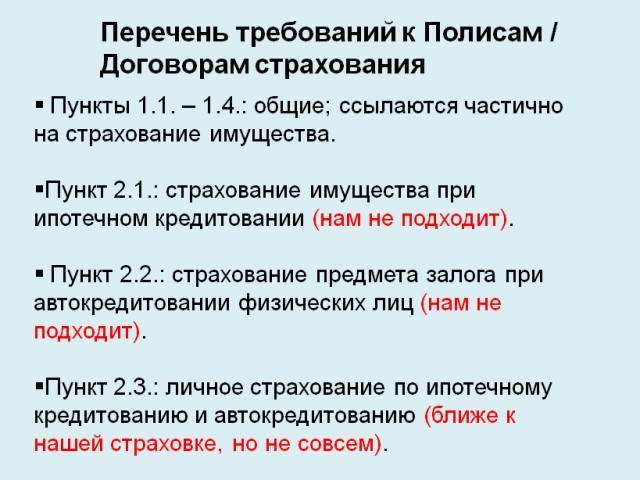

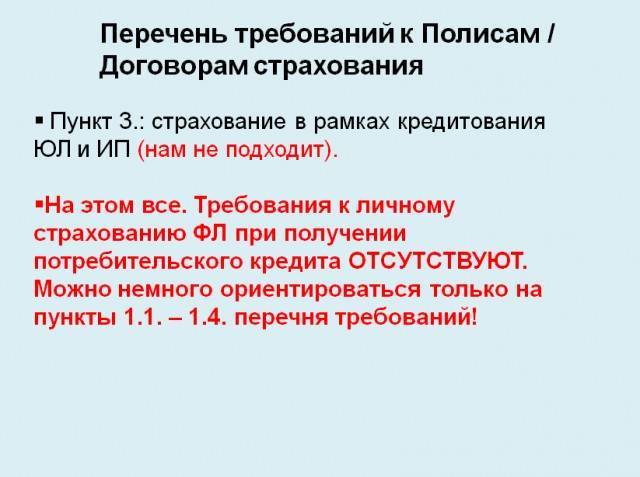

Внимательно читаем перечень требований к Полисам / Договорам страхования.

Нам эти требования нужны, чтобы их выполнить и заключить ЛИЧНОГО СТРАХОВАНИЯ В РАМКАХ ПОЛУЧЕНИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТА и вернуть страховку ВТБ Финансовый резерв.

- Пункты 1.1. – 1.4.: общие; ссылаются частично на страхование имущества.

- Пункт 2.1.: страхование имущества при ипотечном кредитовании (нам не подходит).

- Пункт 2.2.: страхование предмета залога при автокредитовании физических лиц (нам не подходит).

- Пункт 2.3.: личное страхование по ипотечному кредитованию и автокредитованию (ближе к нашей страховке, но не совсем).

- Пункт 3.: страхование в рамках кредитования ЮЛ и ИП (нам не подходит).

- На этом все. Требования к личному страхованию ФЛ при получении потребительского кредита ОТСУТСТВУЮТ. Можно немного ориентироваться только на пункты 1.1. – 1.4. перечня требований!

Самостоятельно проверьте процентную ставку по кредиту. Увеличиться ли она после возврата?

- Перейдите в сервис по проверке % ставки;

- Активируйте услугу – 100 рублей;

- Внесите данные;

- Получите ответ по % ставке.

Нажмите для проверки % ставки

При возврате страховки ВТБ не старше 14 дней.

Обязательное и необязательное страхование в зависимости от вида кредита

На основании ГК России (статья №935, часть 2) страхование жизни и здоровья не является обязательным. Однако в практике оформления займов при отказе от такого вида полиса банк чаще всего не удовлетворяет заявку. Обосновано решение высокими финансовыми рисками. К примеру, при выдаче сумм от 500 000 рублей есть опасность невозврата кредита.

Ипотека и автокредит в ВТБ 24 подлежат обязательному оформлению страхового полиса. При утрате или повреждении недвижимого имущества организация покрывает подобные расходы. Аналогичная ситуация с КАСКО и ОСАГО на транспортное средство. Если в договоре указана возможность отказа или возврата страховки, то банк оставляет за собой право обезопасить собственные активы. В этих целях повышается годовая ставка по кредиту.

К сведению: одним из продуктов ВТБ 24 является страхование при выезде за рубеж. Программа предполагает защиту багажа при утрате, медицинскую помощь от несчастных случаев, а также при возникновении непредвиденных обстоятельств.

Посмотрите видео: “Возврат страховки по кредиту ВТБ Банк, ВТБ Страхование – Финансовый резерв Лайф+, Профи.”

Возврат страховой части при досрочном погашении займа

Каждому клиента ВТБ следует знать, что при оформлении кредита и его последующем досрочном погашении возврат страховой премии становится невозможным. Это объясняется следующими нюансами:

- по правилам банка длительность страхования распространяется на тот же срок, что и сам кредитный договор;

- отсутствием пункта, который обозначает автоматическое прекращение действия страхования при досрочном закрытии ссуды (то есть, по правилам она будет продолжать свое действие на весь отведенный срок).

То есть, учитывая существующий банковский регламент, заемщик может и даже в случае досрочного закрытия ссуды продолжать получать услуги страхования. Или же официально и по собственной инициативе расторгнуть действующий договор страхования (согласно п.6.4.4. настоящий Условий). А при расторжении возврат страховой премии становится невозможным.

Образец заявления на расторжение страхового договора

Образец заявления на расторжение страхового договора

Заключение

Итак, на сегодняшний день действуют три программы страхование ВТБ: Лайф, Лайф+ и Профи. Они включают в себя самые распространенные риски – смерть заемщика, утрату трудоспособности, вынужденное увольнение с работы. Каждый заемщик может выбрать программу исходя из личной жизненной ситуации. Они универсальны, т.е. предлагают стандартную сумму страховых взносов, не зависящую от статуса клиента, и 100% покрытие страховых рисков. Оформление полиса является добровольным делом, отказаться от нее и вернуть деньги можно сразу или в 5-дневный срок после подписания кредитного договора.