Детская карта от ВТБ: особенность финансового продукта

Многие банки предлагают выпуск специализированных платежных инструментов для детей, позволяющих им безопасно пользоваться деньгами. Для таких продуктов характерны следующие особенности:

- отслеживание расходов — кроме регулярных СМС-сообщений на телефон родителя о производимых тратах также доступна история использования средств в интернет-кабинете ВТБ;

- установление лимита — родители могут настроить пределы, выше которых пользователь карты не сможет тратить. Установить их можно на день или месяц, тем самым ограничив ребенка и заставляя их распоряжаться деньгами с умом;

- гибкие запреты — родители могут закрыть возможность оплаты картой в интернете как услуг, так и товаров, чтобы уменьшить риски необдуманного расходования средств;

- выделяющийся дизайн;

- безопасность — при утере или краже карточки ее можно оперативно заблокировать через интернет-банкинг.

Таким образом, детская карточка — это инструмент, который должен быть безопасным и удобным для ребенка, но с возможностью гибкой настройки родителями. С правильным подходом может быть обеспечено рациональное использование денег с карты, чтобы ребенок на практике осваивал финансовую грамотность.

Как оформить детскую карту

Чтобы оформить дополнительный пластиковый кошелек к родительскому с целью предоставления ребенку, необходимо взять его свидетельство рождения, паспорт родителя или законного представителя и обратиться в ближайшее отделение банка. Для подростков потребуется их паспорт, а также подпись родителя в согласии на выпуск финансового инструмента, ведь без него несовершеннолетнему лицу не выдадут пластиковый кошелек.

Студенту же потребуется взять с собой паспорт и справку из учебного заведения, если он хочет получать на личную карту ВТБ стипендию, а также студенческий билет. В отделении банка будет нужно написать заявление и подписать договор обслуживания. После этого в течение месяца карта студента будет выдана банком ВТБ, и ей можно будет полноценно пользоваться.

«ОТП банк»

«ОТП банк» создал для молодежи рублевую карту «Можно все» MasterCard. Осуществляется начисление процентов от 0% при сумме остатка до 5 000 рублей и до 7% при 1 000 000 – 1 500 000 рублей.

Кэшбэк до 10% в, выбранных держателем, категориях и 1,5% на прочие покупки. Лимит – 200 – 3 000 рублей.

Преимущества – бесплатные сервисы:

- СМС-информирование;

- мобильный банкинг;

- интернет-банк.

Недостатки:

- установлен лимит на кэшбэк;

- годовое обслуживание 0 рублей при ежемесячном обороте от 15 000 рублей и при аналогичном неснижаемом остатке по счету, но в прочих случаях – 199 рублей в месяц;

- при эмиссии карточки удерживается комиссия в размере 199 рублей.

Банки с молодёжными картами

Тинькофф Банк предлагает молодёжную карту «TinkoffBlack». Она привлекает, в первую очередь, бесплатным обслуживанием и начислением 5% годовых на имеющийся остаток. Также, имеется кэшбэк в размере 5% на «быструю еду» в определённой категории кафе и на продукты в трёх категориях; В то же время, с помощью мобильного приложения можно оплачивать билеты на концерты и киносеансы: в этом случае экономия составит 15%. Карту можно использовать для получения стипендии. Кроме того, у данного банка имеется ещё 15 видов молодёжных карт, различающихся категориями услуг, по которым предоставляются различные бонусы и начисления.

Молодёжная карта Альфа-банка – «Некст»,также предлагает несколько вариантов кэшбэка. Например, он составляет 5% для любых кинотеатров и 10% для сети кафе BurgerKing, так что, если вы завсегдатай этой (а также некоторых других) сети кафе, эта карта может стать для вас неплохим подспорьем. Интересно, что недавно с карты был снят возрастной лимит для получения, так что оформить её может любой желающий.

Банк «Открытие» банковских карт для молодежи как таковых не предлагает, однако есть вариант весьма сходный по привлекательности и условиям с молодёжными картами других банков и удобный для молодых людей – это карта Opencard. Большой плюс данной карты – это бесплатное обслуживание, а также возможность пополнения с карт других банков без оплаты комиссии. Кэшбэк – до 3% на все товары и услуги, но он не должен превышать 15000 рублей. Счёт можно открыть в рублях, долларах США и евро.

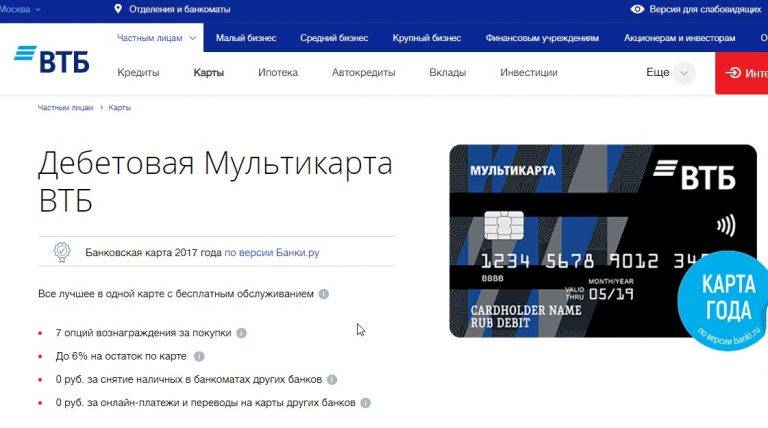

ВТБ банк предлагает молодёжную — Мультикарту. Здесь есть довольно привлекательная бонусная программа с кэшбэком до 10% и возможностью выбора одной из семи опций в зависимости от приоритетов клиента, например скидки по ипотеке, оформленной в ВТБ24 или скидки при расчётах картой этого банка на АЗС, являющихся его партнёрами. Счёт можно открыть как в рублях, так и в евро и долларах США. Преференции становятся доступными при условии совершения покупок с помощью карты на сумму не менее 5000 рублей.

Молодёжная карта Восточного банка (Восточный экспресс) привлекает высоким кэшбэком на онлайн покупки товаров и услуг (до 40%), при покупке прочих товаров и услуг он составляет 1%. На остаток по счету начисляется 7% годовых. В то же время, стоимость обслуживания карты довольно высока – 99 рублей ежемесячно. Также взимается ежемесячная плата за СМС-банкинг (59 рублей).

Банк Ак Барс не выпускает молодёжных карт как таковых, но предлагает несколько вариантов дебетовых карт с похожими условиями. Для молодых людей может подойти карта «Ак Барс Evolution», предполагающая начисление 7% на остаток от 30 000 до 100 000 рублей и 3% на остаток более 100 000 рублей. Карта ориентирована на людей, увлекающихся путешествиями: кэшбэк выражается в милях (2 мили за каждые потраченные 100 рублей), предоставляются скидки на оплату общественного транспорта в некоторых городах.При условии зачисления на карту от 10 000 рублей в месяц и покупок на сумму не менее 20 000 рублей в месяц, ежегодное обслуживание карты бесплатное.

Как обеспечивается сохранность денежных средств

Обычно при работе ребенка с услугами банка важно обеспечить отсутствие необоснованных и необдуманных трат, а также защитить деньги от мошенников. Для этого ВТБ предлагает гибкую настройку как основного , так и дополнительных счетов

У родителя есть возможность:

- установить лимит дневных трат, а также ограничить расходы в интернете;

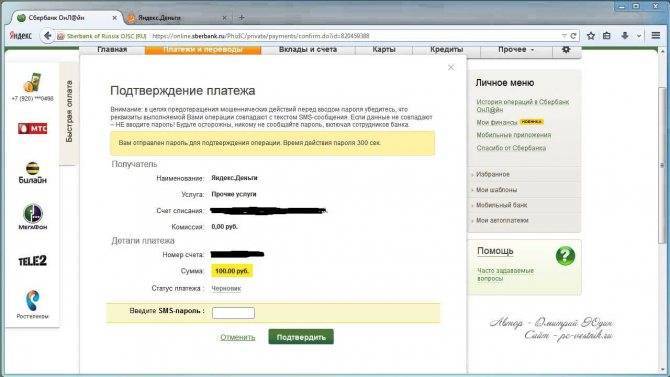

- пользоваться системой 3-D Security, которая требует подтверждения через смс большинства операций;

- родитель может в любой момент заблокировать счет, если это потребуется;

- ребенок/подросток снабжен всем необходимым для анализа трат и повышения финансовой грамотности.

Виды детских карт, предлагаемых банком

Для детей

Детская карта ВТБ может быть предоставлена ребенку по достижению им 7-ми лет, ведь именно тогда начинаются походы в школу и прививается ответственность, в том числе и за личные финансы. Кроме того, ребенок сможет самостоятельно оплачивать транспортные расходы на школу, питание, удобно тратить карманные средства и производить многие другие операции. Но как уже говорилось, в ВТБ нет особых детских предложений, поэтому как вариант, можно выпустить только дополнительный пластик к счету взрослого клиента.

Для подростков

Как только ребенок достигает 14-летнего возраста, он получает паспорт и может оформить в ВТБ отдельный кошелек, не привязанный к счету родителей. На нем он может хранить личные средства, в том числе и заработок, если таковой имеется. Молодежная карта ВТБ свободна от доступа родителей, в том числе и к деньгам на ней, но они должны дать свое согласие на выпуск платежного инструмента.

Для студентов

Карта студента, выдаваемая в ВТБ, оформляется так же, как и обычный пластиковый кошелек. Ей можно оплачивать товары в магазинах и получать стипендию, а поскольку студенческие карты — это социальные продукты, их обслуживание является бесплатным. Кроме того, владельцы таких карт участвуют в программе обязательного медицинского страхования и даже получают льготы на проезд в общественном транспорте, если в городе проживания они предусмотрены.

Подать заявление на получение СКМ ВТБ

«Социальную карту Мир» (далее – СКМ) выпускают в соответствии с регламентом банковского обслуживания, социальной программой действующей в России, а также на основании нормативных актов функционирующих в Москве.

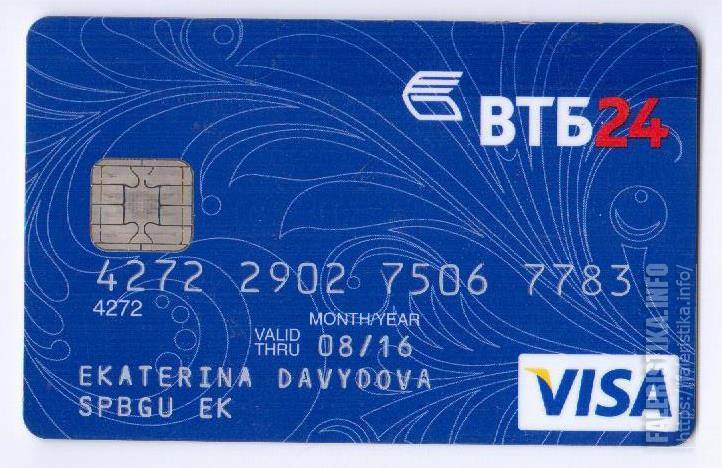

Рис .1 Образец карты учащегося ВТБ «Мир»

Оформить карточку можно в отделении ВТБ или по электронному запросу, направленному через государственный портал по сайту pgu.mos.ru. Для этого необходимо заполнить две формы заявки:

- заявление на оформление социальной карты;

- заявление об открытие счета и предоставления банковского расчетного приложения.

В заявление обязательно нужно указать доверенный мобильный номер, электронную почту. Эти данные необходимы для проведения интернет-платежей в системе 3D-secure и банковского смс-информирования с предоставлением информации об использовании карты.

В том случае, если пластиковую карту оформляют на ребенка младше 14 лет, документы подписывает законный представитель. Законный представитель — это родитель, усыновитель или попечитель ученика или студента. В установленном порядке физические лица должны иметь постоянную или временную прописку в Москве. Карта оформляется на учащегося с 6 лет.

Для кого предназначены детские карты ВТБ?

Для каждого возраста и категории плательщиков у ВТБ есть свое предложение. Первую потребность в организации удобного безналичного варианта финансирования ребенка семьи испытывают, когда их чаду исполняется 5-7 лет. Этот период связывают с первыми походами в магазин и ежедневной учебой в школе, когда без карманных денег не обойтись. Чтобы подопечный оказался подготовлен к самостоятельным финансовым решениям, выпускается детская банковская карта с привязкой к родительскому счету и круглосуточным контролем над списаниями и поступлениями со стороны взрослых.

Для подростков, достигших 12 лет, наличие карты необходимо, если им приходится перемещаться по городу, посещать кружки, выставки и внеурочные мероприятия. Удобнее сделать так, чтобы школьник мог расплачиваться за проезд, покупать обед в столовой и нести другие расходы, не имея неудобной наличности. В этом возрасте ребенок уже взрослеет, но еще не получил паспорт, что делает невозможным оформление его как отдельного клиента финансового учреждения.

После 14 лет все меняется: человек получает свой первый гражданский удостоверяющий документ. С ним проще решить вопрос оформления отдельного счета, который привязывается к карточке и открывает больший доступ к банковским функциям. С 14 лет выпускают карту для ребенка, которая будет расцениваться как основная. Этим платежным инструментом несовершеннолетний пользуется вплоть до своего 18-летия. Чтобы ВТБ выпустил карточку, от родителей потребуется письменное согласие.

Далее юный клиент вправе выбрать молодежную карту и работать с полным банковским сервисом с минимальными ограничениями в отношении кредитных услуг.

Оформление детской карты ВТБ

- Выберите дебетовую карту, к которой присоединится детская.

- Принесите в банк подготовленные документы.

- Заполните выданные заявление и анкету. Подросткам старше 14 лет, родители или опекуны подписывают согласие на выпуск доп. пластика.

- Укажите лимиты и запреты. Дайте мобильный номер для СМС-оповещения.

- Получите детскую карту.

Детская карта ВТБ от 7 лет

Основная масса клиентов ВТБ приобретают детскую карту с 5 до 7 лет. В этот период ребёнок идёт в школу, тем самым получая свои первые карманные деньги от родителей. Финансовый инструмент научит школьника разумно тратить свои деньги, оплачивая ей проезд, питание и другие вещи. К сожалению, специальных детских карт у банк ВТБ нет. Однако, владельцы классических и золотых кредиток могут выпустить дополнительную дебетовую карточку для своего ребенка от 7 лет.

Детская карта ВТБ от 14 лет

С 14 до 18 лет подросток может оформить на себя основную карту. На неё зачисляется его заработок или другие деньги. К финансовому инструменту привязывается отдельный счет. Родители подростка или исполняющие их обязанности должны дать свое письменное согласие на выпуск.

Как получить карту студента ВТБ?

Карта студента ВТБ пополняется как обычная дебетовая, ей можно расплачиваться за покупки в магазинах, а так же на неё начисляют стипендию. Банковский продукт является социальным, поэтому имеет бесплатное обслуживание и программу обязательного медицинского страхования, владелец обеспечивается льготами при проезде на общественном транспорте.

Для получения студенческой карты необходимо обратиться в ближайший офис ВТБ. Главное взять с собой паспорт, студенческий билет. В отделении банка заполните и подпишите соответствующее заявление, и уже через месяц вы получите свою карточку студента ВТБ.

Тарифы и лимиты СКМ ВТБ Мир

ВТБ предлагает выгодные условия по социальным программам, но также устанавливает определенные ограничения по СКМ «Мир»:

| Услуги | Тарифы/Лимиты (руб.) |

| – Лимит снятия наличных средств через банкоматы, кассу в сутки | 125 тыс. |

| – Лимит снятия наличных средств через банкоматы, кассу в месяц | 1 млн. |

| – Обслуживание услуги смс-информирования до 2 месяцев бесплатно, свыше этого периода | 49 |

| – Комиссионное вознаграждение за смену Пин-кода в банкоматах ВТБ | 30 |

| – Комиссионное вознаграждение за запрос баланса в сторонних банкоматах | 50 |

| – Комиссия за снятие наличных средств в сторонних банкоматах | 0,5% от суммы, не ниже 100 |

Такой вид банковских карт не включает услугу Cashback, начисление процентов на остаток суммы на счете, также не предоставляется возможность выбрать индивидуальный дизайн.

Карта дебетовая «ОТП»

У этого банка нет «пластика» специально для детей или подростков. Можно выбрать другой платежный инструмент, только выдается он лишь с 18 лет. Желающие могут оформить предложение «Твой выбор» с такими условиями:

- Выдача карты – 149 руб.;

- Есть возможность бесплатного обслуживания;

- Доступен кешбэк в размере до 10%, а также начисление остатка в размере до 6,5%;

- Валюта карты – рубли;

- Доступны pay–сервисы;

- Интернет и мобильный банк доступны, обслуживание бесплатное;

- За снятие наличных до 30 тыс. руб. комиссии нет, а свыше этой суммы взимается комиссия в размере 1,5%, но не меньше 150 руб.

Получить СКМ в отделении ВТБ или учебном учреждении

После подачи заявления – ВТБ проводит верификацию данных заявителя и выпускает пластиковую карту Мир через четыре недели. Комиссия за выпуск и обслуживание не удерживается.

Когда СКМ будет выпущена, банк информирует путем смс-сообщения на доверенный номер. После этого законный представитель имеет право ее забрать с Пин-кодом в отделении ВТБ. По запросу менеджера необходимо предъявить документ удостоверяющий личность.

Если заявление оформлено через государственный портал, то СКМ получают в учебном заведении. Такая функция предусмотрена только для учащихся государственных учреждений, для частных ВУЗов оформление производится через МФЦ.

Как пользоваться карточкой безопасно

Прежде чем вверить ребенку пластиковый прямоугольник, родители должны объяснить правила ее использования. В первую очередь, если ребенок не достиг 14-летнего возраста карту целесообразнее использовать лишь для безналичных операций, то есть, для оплаты покупок. Карту нельзя передавать третьим лицам, при утрате пластика стоит незамедлительно сообщить родителям для блокировки счета.

Персональные данные пластиковой карты нельзя никому сообщать, для получения входящих платежей потребуется только номер. Но переводить деньги можно только на основную карту, в любом случае деньги поступят на банковский счет родителя. У каждого пластика есть персональный ПИН-код, его ни под каким предлогом нельзя сообщать третьим лицам. Указывать такие данные при совершении платежей можно только убедившись в том, что никто за этим действием не следит.

Молодежная карта ВТБ 24 доступна для пользователей начиная с 14 лет. Родители по своему желанию могут оформить пластик к основному счету. Для этого каких-либо документов на ребенка не потребуется. Единственное, что родители должны самостоятельно объяснить ребенку, как правильно пользоваться пластиком, и для чего он предназначен. С 14 лет подросток может самостоятельно распоряжаться денежными средствами и оформить карточку на свое имя.

Полезные статьи на тему дебетовых карт

Дельные советы

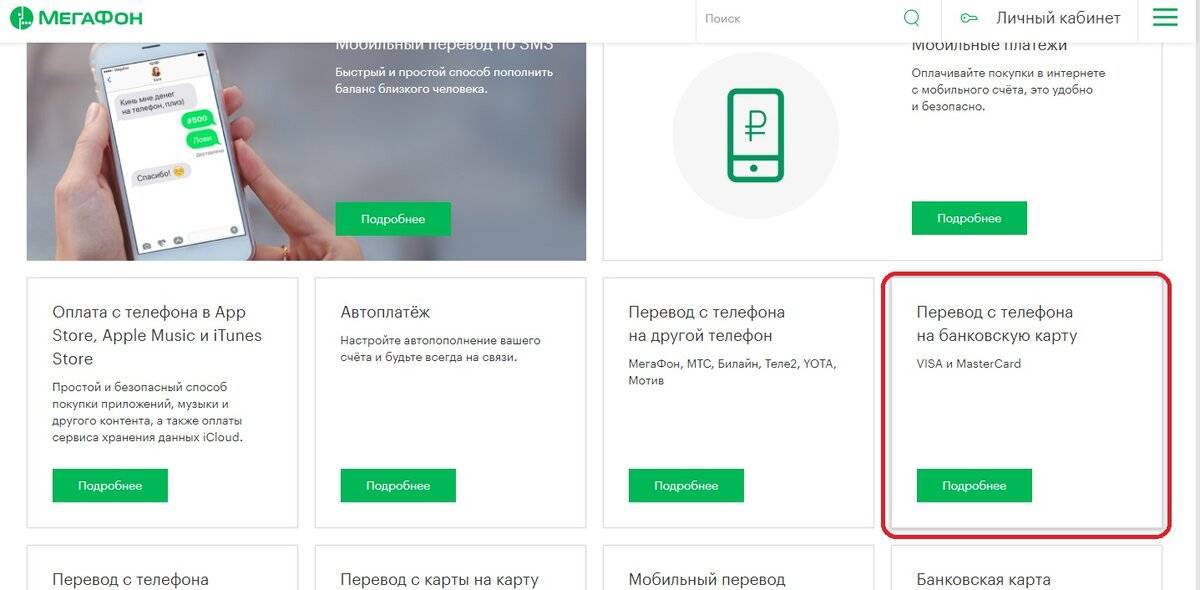

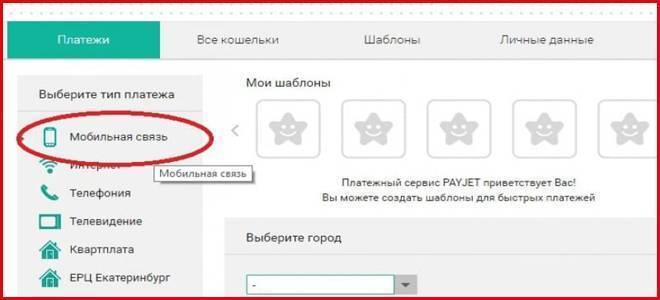

Иногда простая операция по переводу денежных средств с одной карты на другую может быть осложнена условиями банков. Как перевести деньги без проблем? Что делать при ограничениях и задержках перевода?

Ликбез

Дебетовая карта – это инструмент, предназначенный для осуществления различных финансовых операций. Её основная функция – замена бумажных денег. Владельцем дебетовой карты является банк, а клиент – её держателем. Существуют дебетовые карты, по которым можно расходовать только собственные средства, и карты с возможностью использования заёмных средств (с разрешенным овердрафтом).

Дельные советы

Дебетовая карта – современное и удобное средство для осуществления разнообразных финансовых операций. Однако её использование сопряжено с определёнными рисками. Одним из них является возможность утраты.

Ликбез

Дебетовые карты сегодня – это не только способ уйти от «бумажных» денег, но и удобный инструмент расчетов. В современном мире становится все больше возможностей для использования пластиковых карт.

Злободневное

Кража денег с карты.

Если у Вас есть банковская карта,

Вы должны это знатьМошенники изобретают всё новые способы кражи денег с банковских карт. Какие из них распространены сегодня?

Ликбез

Уморительные случаи

от банковских работников.

Так смешно бывает только в жизниБанки – это серьезно, но не всегда. Порой клиенты становятся главными действующими лицами курьёзных историй и случаев, способных позабавить и рассмешить.

Злободневное

Банки будут хранить не только деньги,

но и Ваш голосГолосовая идентификация в банках может упростить дистанционное обслуживание и расширить его возможности. Но так ли всё хорошо на практике?

Дельные советы

Переводы денежных средств осуществляются в разных формах: по аккредитивам, инкассовым поручениям, чеками. А первое место в объёме документов, на основании которых производятся эти операции, занимают платёжные поручения (платёжки).

Дельные советы

Карта Сбербанка МИР социальная предназначена для получателей пенсий и других социальных выплат. Она заменила собой аналогичный карточный продукт Maestro «Активный возраст». Эта замена была осуществлена в целях реализации требований федерального закона от 01.05.2017 №88-ФЗ.

Ликбез

Золотая карта

Пластиковые карты прочно вошли в нашу жизнь и продолжают непрерывно расширять сферу своего применения. Десятки миллионов людей в России пользуются ими в повседневной жизни: оплачивают товары и услуги в торговых и сервисных точках, осуществляют денежные переводы, снимают наличные. На рынке банковских услуг предлагаются тысячи карточных продуктов с разнообразными возможностями. Однако при таком богатстве выбора пластиковые карты чётко разделяются по принадлежности к тому или иному классу.

- Еще почитать

ТОП-3 дебетовых карты для подростка

На самом деле, на рынке не так уж и много специальных предложений для подростков, которые можно назвать выгодными и интересными. Выбирать их стоит по определенным параметрам:

- Можно оформить хотя бы начиная с 14 лет.

- Желательна минимальная стоимость обслуживания или возможность сделать его бесплатным.

- Карта должна быть удобна в использовании и выгодна.

По этим критериям мы отобрали три банковские карты, чьи возможности заинтересуют многих потенциальных клиентов.

Tinkoff Black Junior

Tinkoff

- Процент на остатокдо 3,5%

- Кэшбекот 1 до 5% за покупки

- Стоимость обслуживания99 руб./месяц (до 1188 руб./год)

«Молодёжная»

- Процент на остатокнет

- Кэшбекдо 30% у партнеров

- Стоимость обслуживания150 руб./год

«Карта для подростка»

Tinkoff Black

Дебетовая карта Tinkoff Black – выгодный продукт с хорошим кэшбеком, процентом на остаток денежных средств на счету и различными партнерскими акциями. Главное преимущество этой дебетовой карты – она работает на тех же условиях, что и взрослая. По сути, это тот же продукт, только доступный с 14 лет, а не с совершеннолетия.

Приятная особенность продукта – возможность копить, откладывать и получать доход с этих денег. На суммы до 300 000 рублей будут начисляться 3,5% годовых, что позволит не сжигать деньги из-за инфляции. Также за каждую покупку будет начисляться минимум 1% кэшбека. А в нескольких любимых категориях и местах, которые можно выбирать в приложении – от 3 до 15% с каждого чека. Ещё один плюс – в бесплатном пополнении с карт других банков и переводах на них же до 20 000 рублей в месяц, а также снятии без комиссии в любых банкоматах от 3000 рублей. Можно оформить и другой продукт Тинькофф Банка – карту AllGames, обслуживание которой бесплатно, а траты на развлечения и компьютерные игры дадут повышенный кэшбек до 3%. Такая карта отлично подойдет заядлому геймеру или тусовщику.

Впрочем, не обошлось и без ложки дёгтя. Тинькофф Блэк – дорогая карта, и ее обслуживание обойдется в 99 рублей за месяц использования или 1188 рублей в год, тогда как оплата других карт из нашей подборки – не более 500 рублей. Ну либо придется накопить 50 000 рублей и держать их на карте, что не каждому подростку по силам – тогда банк будет обслуживать карту бесплатно.

«Молодёжная» карта крупнейшего банка страны – удобный инструмент без особых возможностей, но и без серьезных нареканий. Главный плюс – в распространенности Сбербанка. Счета и карты Сбербанка есть практически у каждого гражданина страны. Соответственно, если вдруг нужно будет получить или отправить перевод, то не придется тратиться на комиссию. А еще не нужно будет долго искать банкоматы – они есть буквально на каждом шагу.

Карта проста и понятна даже тем, кто в жизни ни разу такой продукт в руках не держал. За покупки начисляется до 30% кэшбека бонусами «Спасибо». Наконец, эта карта выдается аж до 25 лет без смены тарифа. Но обслуживание все равно будет стоить 150 рублей в год – в пять раз меньше, чем у обычной «взрослой» карты с такими же возможностями. Продуктом удобно пользоваться, если не нужны специфические услуги или кэшбек в рублях.

Впрочем, на этом преимущества заканчиваются. Здесь нет крутого кэшбека, внушительного процента на остаток или других программ, которые порадуют даже искушенных людей. Бесплатным обслуживанием тут тоже не балуют. Программа лояльности – только приевшиеся баллы «Спасибо», которые можно потратить в строго ограниченном перечне мест. В качестве первой карты «для галочки» она подходит, но в дальнейшем можно перейти на что получше.

Эта дебетовая карта выдается только подросткам в возрасте от 14 до 17 лет, что делает ее, по сути, уникальным продуктом для несовершеннолетних. При этом в функциональности она не ограничена, как обычные «детские» карты – это полноценный платежный инструмент для подростка.

Удобно, что можно переводить деньги с других банков без комиссии – родители или работодатели смогут пополнять счет подростка так, как им это удобно. Снимать деньги бесплатно можно только в банках «Русского Стандарта». Для оплат в онлайн-магазинах производитель предлагает бесплатную «Виртуальную карту», которая может служить дополнением к «Карте для подростка» – очень удобно. Есть неплохая программа лояльности с кэшбеком 1% на все покупки, до 5% на избранные категории и до 25% у партнеров банка «Русский Стандарт». Правда, потратить их можно не на что угодно, а только на определенный перечень товаров и услуг, включая коммуналку.

Единственные недостатки – обслуживание стоимостью 499 рублей в год и необходимость письменного согласия родителей или опекунов. Впрочем, с ними можно смириться, т.к. сама по себе карта очень хороша.

Ответы на актуальные вопросы:

Какие документы нужно предоставить учащемуся для оформления через МФЦ?

При обращении в МФЦ от заявителя потребуют паспорт/удостоверение личности, документ подтверждающий льготу, полис ОМС, фото 3*4 см. На основании предоставленных данных сотрудник заполнит заявление. После подтверждения заявитель ставит подпись – через один месяц карта будет готова.

При выявлении недостатков карты ВТБ Мир, куда следует обращаться?

По любым вопросам можно обратиться по телефону горячей линии +7 (495) 539 55 55.

Обратившись по данному номеру, вы можете проконсультироваться – о готовности карточки и адресе ее получения; по вопросам предоставления льгот; по вопросам, возникающим по использованию программы; по дополнительной информации любой услуги.

Лучшие молодежные карты

Лучшие дебетовые карты для детей

Для детей в возрасте 7-14 лет обычно используются карты, эмитируемые как дополнительные к родительским. При выборе первого финансового инструмента ребенка в первую очередь оценивают интерес основной карточки для взрослого и возможность выпуска допкарты.

Хорошие варианты детских карт предлагают:

- Сбербанк;

- «Альфа-банк»;

- «Бинбанк».

Лучшие дебетовые карты для подростков с 14 лет

Вычисляя, какую карту выбрать для подростка, стоит обратить внимание на продукты:

- Сбербанка;

- «Райффайзенбанка»;

- «ХоумКредитБанка»;

- «Альфа-банка».

Они наиболее предпочтительны ввиду недорого обслуживания, распространенности использования и высокого уровня технологичности используемых сервисов.

Лучшие банковские карты для студентов

Для студентов наиболее хороши предложения «Росбанка» – карта «РЖД Студенческая» и линейка карт «Тинькофф банка». Первая интересна тем, кто уехал на учебу из родного города: накопления можно использовать для оплаты поездок. Второе предложение привлекает тем, что позволяет выбрать продукт согласно своим увлечениям. Пользуясь предложениями обоих банков, можно рассчитывать на достойный кэшбэк, а также зарабатывать, ведь на остаток по счетам начисляются проценты.

Похожие карты

- Пушкинская картаПочта Банк

бесплатное обслуживаниеМИР Visa Virtual

- Visa Platinum (Тариф Лайк)Сургутнефтегазбанк

330 руб. в годдо 4% на остаток

- Детская картаАвтоградбанк

бесплатное обслуживаниебесконтактная оплата

- Детская картаБанк Русский Стандарт

бесплатное обслуживаниебесконтактная оплата

- Карта для подростков и детейБанк Агророс

360 руб. в годкэшбэк до 3%

- Детская картаАзиатско-Тихоокеанский Банк

бесплатное обслуживаниекэшбэк 5%

- МолодежкаНациональный Стандарт

бесплатное обслуживаниебесконтактная оплата

- Детская карта MasterCard Platinum с CashBackЧелябинвестбанк

бесплатное обслуживаниекэшбэк до 7%

- О’кей!Дальневосточный Банк

бесплатное обслуживаниекэшбэк 5%

- Школьная картаКредит Урал Банк

бесплатное обслуживаниекэшбэк до 5%

- Детская карта (USD)Челябинвестбанк

бесплатное обслуживаниебесконтактная оплата

- Детская картаПочта Банк

бесплатное обслуживаниеVisa Virtual

Детская картаКошелев-Банк

0000000000000000IVAN IVANOV

500 руб. в годдо 5% на остаток

- Детская картаРайффайзенбанк

490 руб. в годкэшбэк до 30%

- Детская Мультикарта (USD)ВТБ

бесплатное обслуживание0.01% на остаток

- Карта для подростковБанк Русский Стандарт

499 руб. в годбесконтактная оплата

- Детская картаЧелябинвестбанк

бесплатное обслуживаниебесконтактная оплата

Молодежная картаКошелев-Банк

0000000000000000IVAN IVANOV

500 руб. в годдо 5% на остаток

- Детская СберКартаСбербанк

бесплатное обслуживаниебесконтактная оплата

- Детская Мультикарта Привилегия (EUR)ВТБ

бесплатное обслуживаниебесконтактная оплата

- HOMEKIDSХоум Кредит Банк

бесплатное обслуживаниебесконтактная оплата

Школьник МИРКузнецкбизнесбанк

0000000000000000IVAN IVANOV

бесплатное обслуживаниебесконтактная оплата

- Алые парусаБанк Россия

бесплатное обслуживаниекэшбэк 5%

- ХалвёнокСовкомбанк

бесплатное обслуживаниедо 5% на остаток

- Детская Мультикарта Привилегия (USD)ВТБ

бесплатное обслуживаниебесконтактная оплата

- Детская Мультикарта ПривилегияВТБ

бесплатное обслуживаниебесконтактная оплата

- Молодежная картаВсероссийский банк развития регионов

бесплатное обслуживаниекэшбэк до 30%

Школьная картаАвангард

0000000000000000IVAN IVANOV

бесплатное обслуживаниекэшбэк до 1%

- Молодежная СберКартаСбербанк

400 руб. в годбесконтактная оплата

- Школьная картаБанк Казани

бесплатное обслуживаниеVisa Electron

- Детская картаВсероссийский банк развития регионов

бесплатное обслуживаниекэшбэк до 30%

- СберKidsСбербанк

бесплатное обслуживаниеMasterCard Virtual

- Детская МультикартаВТБ

бесплатное обслуживаниедо 7% на остаток

- Карта школьникаУральский Банк РиР

бесплатное обслуживаниекэшбэк до 40%

- ЮниорНС Банк

500 руб. в годбесконтактная оплата

- Детская карта (EUR)Челябинвестбанк

бесплатное обслуживаниебесконтактная оплата

- Детская картаБанк Нейва

бесплатное обслуживаниекэшбэк 5%

- Карта тинейджераКредит Урал Банк

бесплатное обслуживаниекэшбэк до 5%

- TeencardДатабанк

468 руб. в годбесконтактная оплата

- Юниор (USD)НС Банк

7 долл. в годбесконтактная оплата

- Детская картаЛевобережный

300 руб. в годкэшбэк до 5%

- Детская картаАльфа-Банк

бесплатное обслуживаниедо 5% на остаток

- Карта студентаКредит Урал Банк

бесплатное обслуживаниекэшбэк 1%

- Tinkoff JuniorТинькофф Банк

бесплатное обслуживание4% на остаток

- МолодежнаяЭнергобанк

539 руб. в годкэшбэк 5%

- Детская картаРоссийский Национальный Коммерческий Банк

бесплатное обслуживаниебесконтактная оплата

- Юниор (EUR)НС Банк

6 евро в годбесконтактная оплата

Требования банка

•

Возраст доп. держателя Детской карты — от 7 до 18 лет.

При выдаче карты клиенту необходимо убедиться в том, что клиент является законным представителем малолетнего (7-14 лет) или несовершеннолетнего (14-18 лет) ребенка.

В случае, если по документам, предоставленным Клиентом, невозможно однозначно установить родство или наличие статуса официального представителя (опекунство/ попечительство), необходимо сделать запрос в Департамент комплаенса и Юридический департамент для получения дополнительных инструкций.

Все документы на иностранном языке должны быть продублированы официально заверенным переводом их на русский язык.

Сканы документов, удостоверяющих личность держателя (ребенка), а также статус клиента в качестве официального представителя (попечителя/ опекуна) должны быть в обязательном порядке приложены к заявке.