ЭТАПЫ

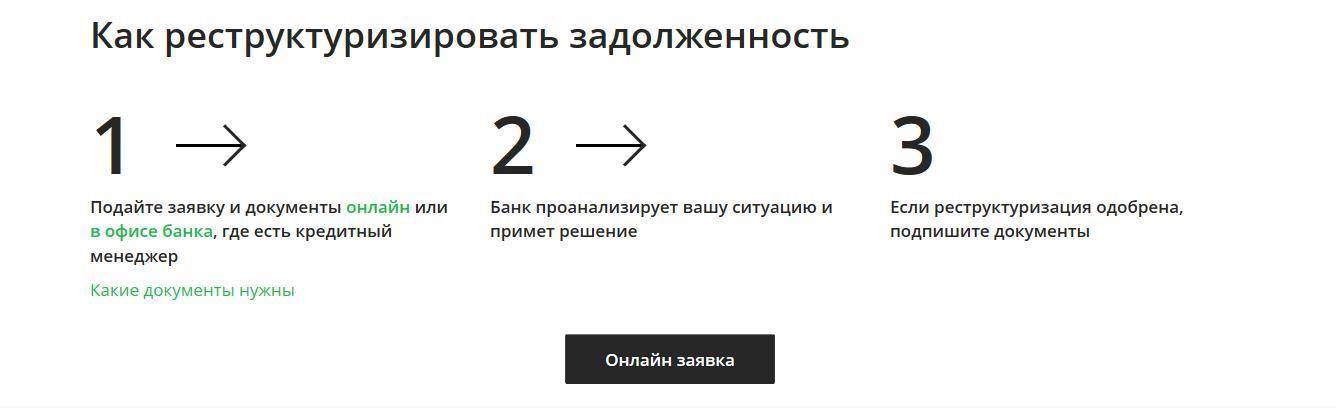

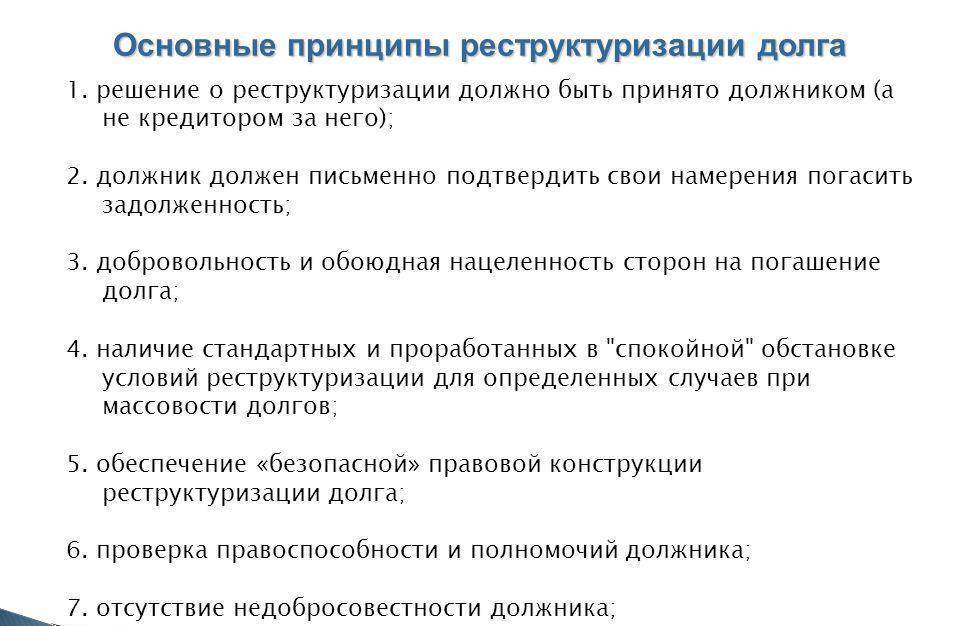

Для компании схема работы по реструктуризации задолженности практически не отличается от процесса кредитования:

1) компания подает в банк заявление о реструктуризации и выясняет точный список требуемых кредитором документов;

2) далее компания-заемщик подготавливает и подает пакет необходимых документов. Одновременно эксперты банка мониторят бизнес заемщика и залог. Если после переоценки залога банк требует новый залог, заемщик оформляет на него документы;

3) специалисты банка совместно с заемщиком обсуждают взаимоприемлемый вариант реструктуризации, разрабатывают график платежей;

4) риск-менеджмент и кредитный комитет банка-кредитора принимают решение о реструктуризации;

5) стороны подписывают изменения к кредитному договору;

6) банк мониторит деятельность заемщика (не реже чем раз в три-шесть месяцев). Банковский мониторинг бизнеса проводят не только на основании добровольно подаваемой отчетности, но и в форме экспертизы. Кредитор следит за показателями заемщика, которые были утверждены на переговорах. Несоблюдение (недостижение) показателей может служить основанием для аннулирования соглашения о реструктуризации, ужесточения требований (например, по залогу или страхованию), вплоть до подачи иска в суд.

Профессиональная помощь в оптимизации долга и банкротстве

Хорошо, когда заёмщику удаётся получить согласие кредитора на реструктуризацию своего долга. Если же банк откажет, рекомендую заручиться поддержкой профессиональных юристов, имеющих опыт решения подобных проблем.

Чтобы не нарваться на горе-юристов, наши эксперты провели мониторинг среди юридических компаний, имеющих отличную репутацию и клиентские отзывы. Из отобранных участников выбрали одну — «Финэкспертъ», с которой и рекомендуем вам ознакомиться.

Вот только некоторые преимущества компании:

Большинство юристов в ситуациях с просроченными кредитами и/или тяжёлым материальным положением должника сразу предлагают рассмотреть решение проблемы через банкротство.

Специалисты «Финэкспертъ» предлагают услугу оптимизации кредитной задолженности.

Программа актуальна для заёмщиков, имеющих проблемы по исполнению обязательств перед банками, МФО и прочими юридическими и физическими лицами, которым по каким-либо причинам банкротство не подходит.

Кроме этого компания предлагает:

- защиту должника в процессе исполнительного производства;

- представительство в суде;

- сопровождение сделок с недвижимостью;

- составление договоров, жалоб, исков различного характера и прочее.

С результатами работы (решениями судов), реальными отзывами и условиями сотрудничества вы можете ознакомиться на официальном сайте компании.

Основания для проведения реструктуризации

Заявление на пересмотр условий погашения кредита может подать каждый клиент, оказавшийся в финансовом тупике, однако в первую очередь привилегии предоставляются заемщикам, которые до того не допускали просрочек и не запрашивали рефинансирование или реструктуризацию.

Кроме того, потребуется документальное подтверждение временной финансовой несостоятельности – причины, озвученные в устной форме, уважительными не считаются. Примеры необходимых документов:

- справка медицинского учреждения о наличии серьезной болезни;

- свидетельство о смерти члена семьи;

- справка с места работы об увольнении;

- акт из центра соцобеспечения об актуальном финансовом положении заемщика.

Параллельно с этим банк захочет узнать о перспективах возвращения своих денег. Здесь вам пригодятся такие бумаги:

- справка о том, что вы состоите на учете в центре занятости;

- свидетельство о праве собственности на жилье, автомобиль или прочее ценное имущество;

- справка о получении пенсии или других видов социальной помощи;

- акт УБКИ о текущем состоянии кредитной истории.

Таким образом, реструктуризация – достойный способ выхода из порочного круга задолженности. Несмотря на очевидные выгоды для заемщика (от уменьшения ежемесячной финансовой нагрузки до сохранения репутации в целом), кредитор тоже не остается внакладе. Повышается вероятность благополучного возвращения долга, следовательно, исчезает необходимость тратить средства на судебные тяжбы или оплату услуг коллекторских организаций. Клиент хочет получить реструктуризацию – значит, его намерения погасить займ серьезны. Банку остается только сделать шаг навстречу и упростить условия, ведь каждый заслуживает еще один шанс.

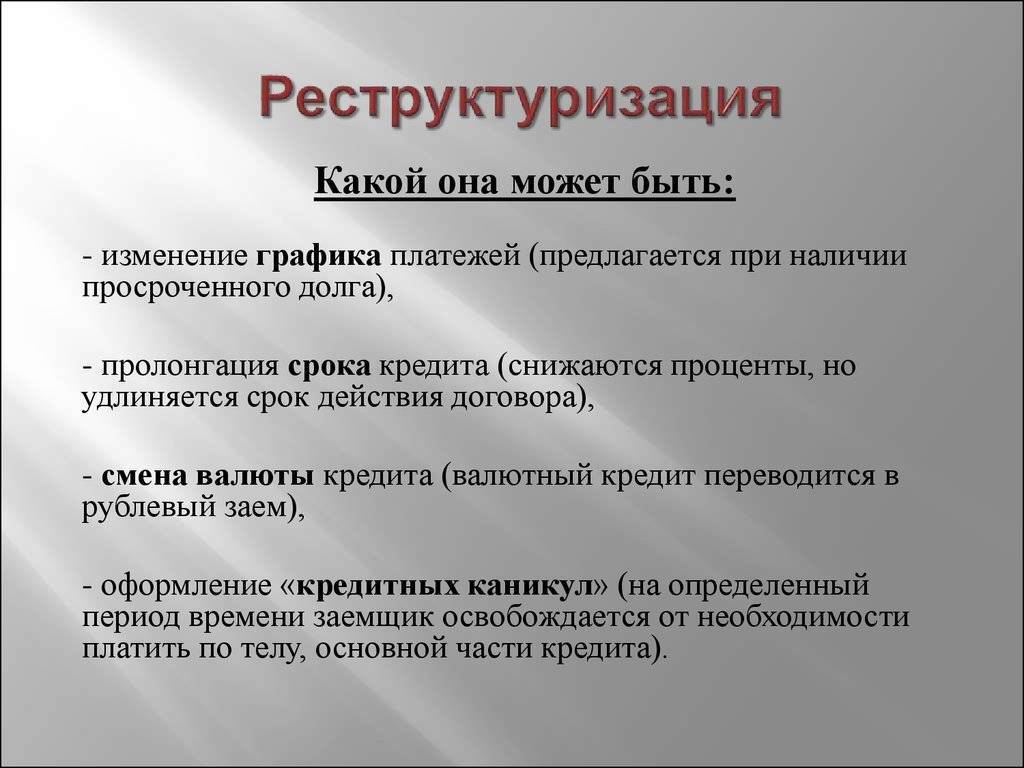

Виды реструктуризации кредита – 7 основных видов

Можно выделить несколько видов реструктуризации долга по кредиту. Чаще всего выбор из них определяется по согласованию между заёмщиком и кредитной организацией. Гораздо реже право выбора предоставляется клиенту.

Ниже представлены самые распространённые типы реструктуризации, которые применяются в большинстве кредитных организаций России.

Вид 1. Кредитные каникулы

При оформлении кредитных каникул заёмщику разрешается в течение определённого промежутка времени не вносить платежи по займу. Возможность не платить кредит может быть предоставлена на срок от нескольких месяцев до года.

Причинами оформления такой реструктуризации чаще всего служат:

- рождение ребёнка;

- потеря места работы;

- призыв на срочную службу в армии.

Кредитные каникулы являются оптимальным для заёмщика вариантом. За время отсутствия необходимости вносить платежи должник успевает наладить финансовую ситуацию. Он может устроиться на работу, найти иные источники дохода.

Одна из разновидностей кредитных каникул предполагает отсутствие выплат по основному долгу при условии ежемесячного внесения процентов. В этом случае придётся продолжить оплату части задолженности. Но в любом случае удастся получить передышку и на время избавиться от претензий со стороны банка.

Вид 2. Сокращение ставки

Одним из видов реструктуризации является уменьшение процента по займу. Такой вариант возможен для должников с чистой кредитной историей. О том, как исправить кредитную историю, читайте в одной из наших статей.

Вид 3. Списание пени и штрафов

Некоторые кредитные организации в качестве реструктуризации списывают с заёмщиков неустойку, которая представляет собой общую сумму штрафов и пени. Иногда этот тип предполагает отсрочку на внесение таких платежей.

Вид 4. Пролонгация кредитного договора

Пролонгация может стать отличной возможностью получить отсрочку на окончание займа. В этом случае платежи не отменяются. Увеличивается лишь временной период.

Вид 5. Изменение валюты займа

До кризиса многие заёмщики оформляли кредиты в иностранной валюте. Однако в последнее время курс существенно вырос⇑. В итоге большинству должников стало практически невозможно вносить платежи по таким займам.

Конвертация задолженности в рубли оказывается выгодной для заёмщиков. Для банка это означает потерю части прибыли. Именно поэтому рассматриваемый тип используется крайне редко.

Вид 6. Сокращение размеров платежа

Этот вариант очень похож на пролонгацию, то есть увеличение срока. Отличаются эти два типа только принципами оформления процедуры.

Вид 7. Комбинированный

Этот вариант предполагает сочетание в себе элементов нескольких видов реструктуризации. Процедура такая является достаточно сложной и оформляется не во всех в банках. Для использования такой реструктуризации требуются серьёзные причины.

Таким образом, существуют различные варианты реструктуризации кредита. Отличаются они условиями оформления и сложностью процедуры.

5 последовательных этапов реструктуризации кредита

Отличия реструктуризации от рефинансирования

Многие заемщики путают реструктуризацию кредита и рефинансирование. Но главное отличие между этими процедурами заключается в количестве сторон сделки:

- Реструктуризация подразумевает изменение условий договора между банком и клиентом.

- В рефинансировании участвует второй банк, который выплачивает просроченный кредит и заключает с должником новый договор.

После рефинансирования заключенный ранее кредитный договор перестает действовать, потому что другой банк оплачивает полную сумму долга. Сам факт задолженности не исчезает, меняется кредитор, перед которым нужно исполнять обязательства.

Банки проводят рефинансирование просроченных долгов с целью расширения клиентской базы. В новом договоре прописываются более выгодные условия кредитования: уменьшение процентной ставки, уменьшение размера ежемесячного взноса, кредитные каникулы и т.д.

Банк может отклонить заявку на рефинансирование просроченной задолженности. Принимая решение по заявке, банк учитывает кредитную историю заявителя, уровень его заработка и другие факторы.

Реструктуризация может быть проведена по инициативе кредитора. Рефинансирование начинает должник, подав заявку в новый банк. Условия реструктуризации обсуждаются в индивидуальном порядке. Рефинансирование — стандартный банковский продукт с прозрачными условиями.

Подведем итоги

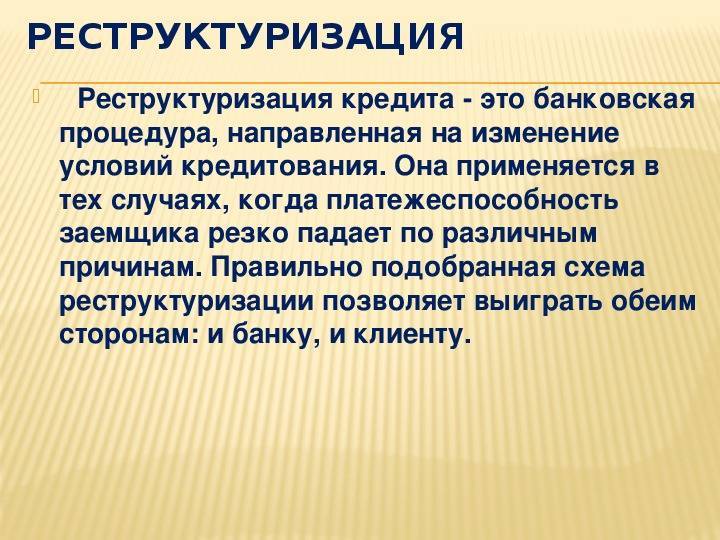

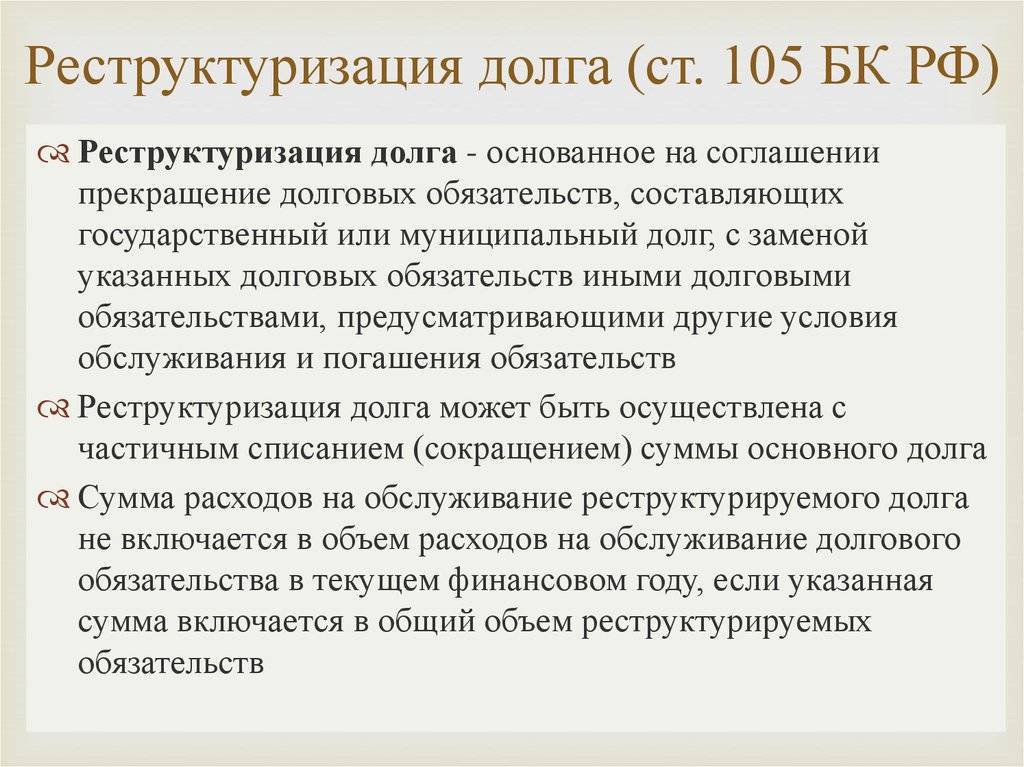

Мы рассказали, что такое реструктуризация кредита простыми словами. Реструктуризация — это изменение условий кредитного договора в пользу заемщика. Изменить договор можно только при наличии просроченной задолженности. Выполнение процедуры снижает кредитную нагрузку на должника. Реструктуризация долга помогает ему исполнить обязательства с минимальными последствиями для кредитной истории.

Автор статьи:

Ваши действия при получении отказа в реструктуризации

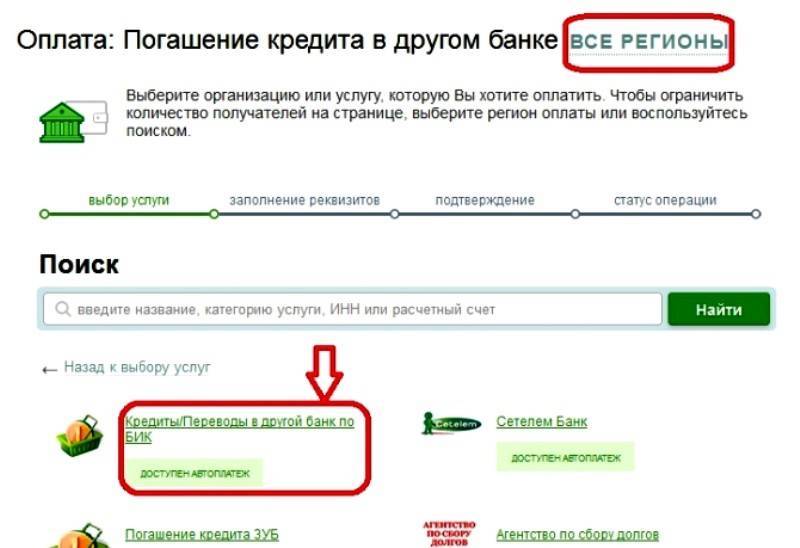

Если банк отказал в реструктуризации кредита, то можете попробовать обратиться в другой банк за рефинансированием. Это будет значительно выгоднее и даст следующие преимущества:

- Вы сможете не только снизите кредитную нагрузку, но и сумму долга за счет уменьшенной процентной ставки;

- сможете объединить все свои кредитные обязательства в один большой займ;

- в некоторых случаях даже сможете высвободить заложенное имущество.

Если же и в рефинансировании займа Вам отказали, то у Вас есть 2 варианта:

- Остановить все платежи по кредиту. Кажется, что это радикальный способ решения проблемы с кредитом, однако на деле все не так страшно. В такой ситуации банк либо сам обратится к Вам с предложением о реструктуризации (именно так часто поступает ВТБ), либо подаст в суд на принудительное взыскание задолженности.

И уже свои доказательства о необходимости введения реструктуризации Вы сможете представить суду — на практике, судьи нередко принимали сторону ответчика или дело заканчивалось заключением мирового соглашения с банком.

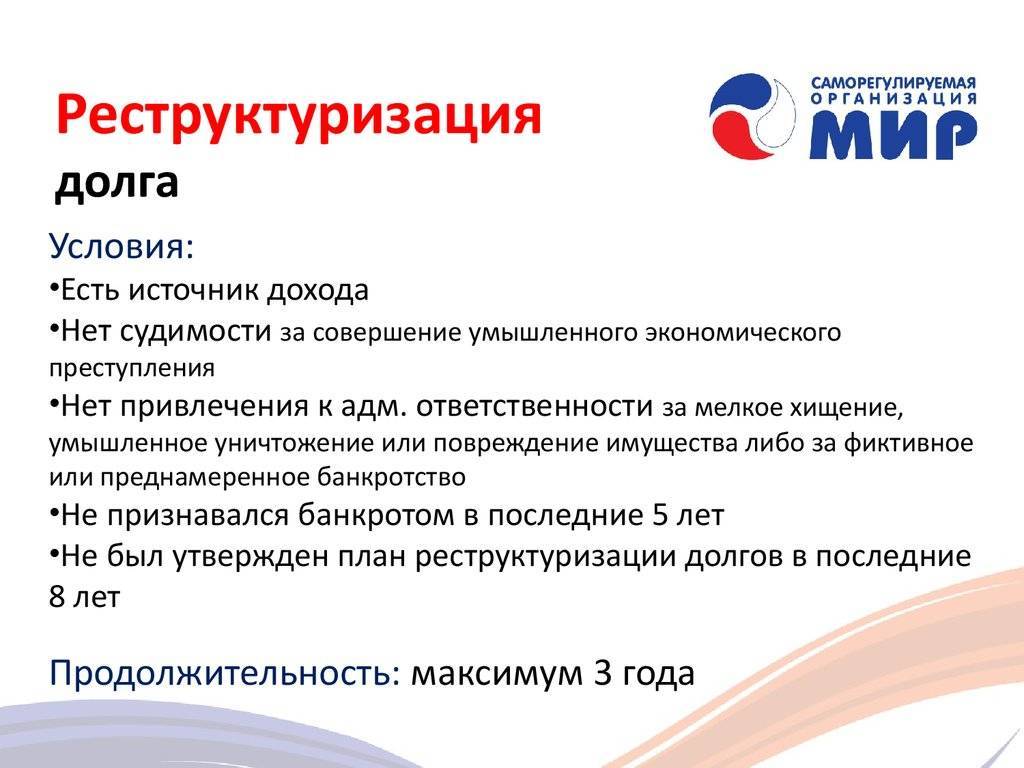

- Обратиться в суд с заявлением о банкротстве. Одной из процедур банкротства физлица является судебная реструктуризация долгов, причем условия её предоставления гораздо выгоднее, нежели предлагаемые банком. Многие россияне используют эту возможность, чтобы избавиться от долгов полностью.

Порядок обращения за реструктуризацией

Клиенту, испытывающему потребность в пересмотре условий кредитования, нужно:

- Обратиться в «свой» банк, описать сложившуюся ситуацию и получить разъяснения относительно возможности реструктуризации.

- Собрать необходимые документы. Список можно узнать у сотрудника финучреждения; обычно в него входят:

- документ, удостоверяющий личность: паспорт или загранпаспорт;

- для трудоустроенного — справка по форме работодателя или 2-НДФЛ;

- для получающего пенсию — справка из Пенсионного Фонда;

- для индивидуального предпринимателя — декларация 3-НДФЛ;

- копия трудовой книжки, заверенная работодателем, с последними отметками о сокращении или переводе на другую должность;

- при возникновении соответствующих обстоятельств — свидетельство о рождении ребёнка, смерти созаёмщика, повестка из военкомата, справка об установлении инвалидности и прочие бумаги, свидетельствующие о происшедших изменениях.

- Подать документы вместе с заявлением о реструктуризации и дождаться принятия банком решения. Обычно на обработку данных уходит не более недели; об одобрении или отказе клиент будет извещён в установленном порядке.

В случае положительного решения клиент должен будет подписать новый договор и продолжить выплаты, не допуская просрочек; если же оно будет отрицательным, придётся искать другие варианты решения проблемы — например, обратиться к другому кредитору за рефинансированием.

Необходимость реструктуризации

Банки сами определяют основания для проведения реструктуризации кредита; чаще всего к ним относятся:

Значительное изменение курса валюты, в которой были выданы заёмные средства, к национальной, в которой клиент получает официальный доход: заработную плату, пенсию, пособие и так далее. Чем дороже становится валюта, тем сложнее становится вносить ежемесячные суммы. Чтоб увеличить вероятность возврата, кредитор конвертирует задолженность по текущему курсу, тем самым защищая заёмщика от дальнейших скачков курса.

Потеря дохода. Кредитополучателя могут уволить, лишить пенсии и социальных пособий; на поиск нового источника денег придётся потратить некоторое время и, чтобы дать клиенту передышку от регулярных платежей, банк пересматривает условия договора

Важно понимать, что кредитор рассматривает только официальный доход: если заработная плата осталась на том же уровне, а лишился плательщик подработки, приносившей ему основные деньги, рассчитывать на реструктуризацию не приходится — формально всё остаётся так же, как было.

Снижение дохода. Увольнение — самый неблагоприятный вариант: заёмщика могут перевести на другую должность, лишить дополнительной ставки или заставить заключить дополнительное соглашение об уменьшении зарплаты

В любом случае, вносить ежемесячные платежи становится проблематично; стало быть, пора попросить банк о реструктуризации, представив доказательства ухудшения материального положения.

Перемены в личной жизни. Когда рождается ребёнок, умирает один из созаёмщиков или назревает необходимость переезда, вероятность регулярного внесения платежей в том же объёме резко падает. В этом случае, как и в предыдущих, банку выгоднее будет провести реструктуризацию, чем впоследствии пытаться заставить должника вернуть деньги.

Ухудшение здоровья. Заёмщик может надолго заболеть, получить травму, а иногда и утратить трудоспособность на всю жизнь. Разумеется, прощать ему долг банк не намеревается — а значит, попытается вернуть свои деньги, увеличив срок полного погашения кредита.

Призыв на срочную службу. Получить заёмные средства, не имея на руках военного билета, довольно сложно; если такое всё же случилось и кредитополучатель со дня на день окажется в армии, банк согласится изменить условия договора, дав ему отсрочку на год — или распределив регулярные платежи таким образом, чтобы их внесение было осуществимо.

Какие именно бумаги подготовить, будет рассказано ниже; а пока — несколько слов о плюсах и минусах услуги.

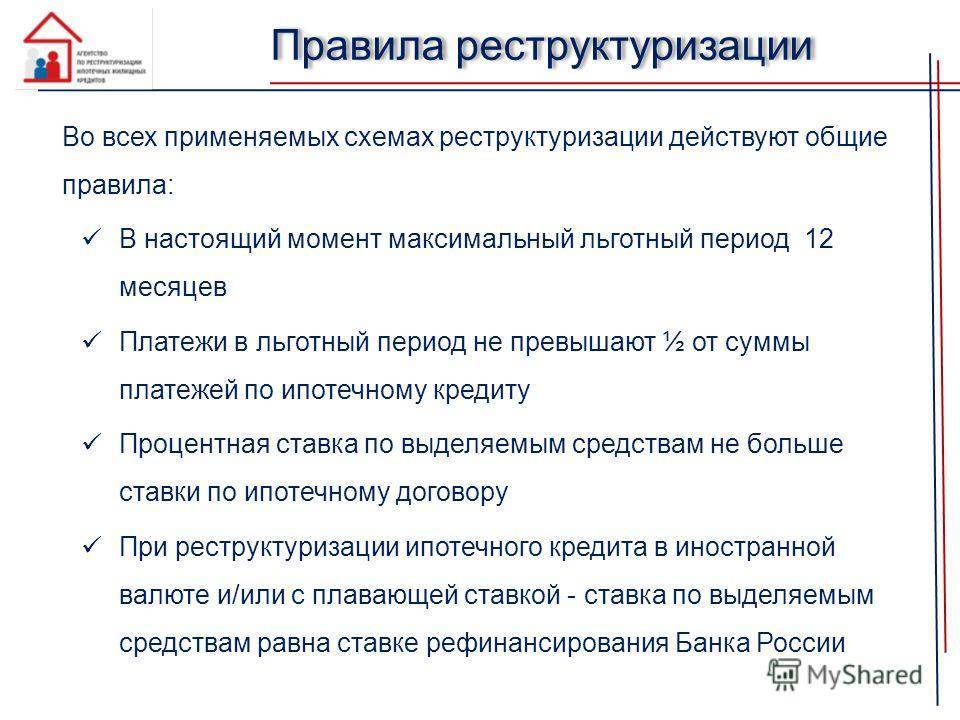

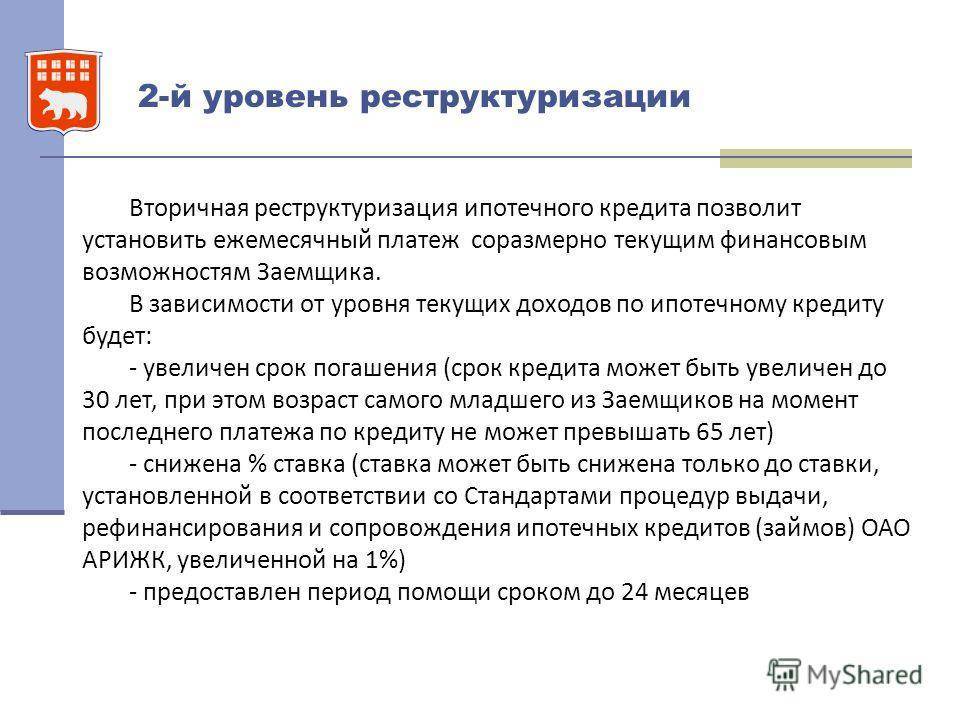

Реструктуризация кредитов в Альфа-Банке по программе АРИЖК

На сегодняшний день Альфа-Банк предлагает услугу реструктуризации долга лишь по ипотечным кредитам в рамках программы АРИЖК (Агентство по реструктуризации ипотечных жилищных кредитов) — открытого акционерного общества, дочерней компании ОАО «АИЖК».

Направлена данная услуга на клиентов Альфа-Банк, испытывающих временные проблемы с оплатой ипотечных кредитов, да и то в рамках государственной программы поддержи ипотечных заемщиков, которая предоставляет возможность использования платного возвратного стабилизационного займа.

Условиями реструктуризации ипотечного кредита в Альфа-Банке являются:

- Заемщик должен иметь гражданство Российской Федерации;

- Ипотечное жилье является единственным жильем для проживания заемщика;

- Доход заемщика снизился до величины не превышающей суммы трех МРОТ на каждого члена семьи за вычетом платежей по ипотеке;

- Заемщик уже использовал все имеющиеся активы и средства, для обслуживания ипотечного кредита, и больше не обладает ликвидными активами (недвижимость, автомобиль, ценные бумаги, банковские вклады и тд) для обеспечения в течении 12 месяцев платежей по ипотеке;

- Площадь ипотечного жилья не превышает: 50 м2 на одно человека, 70 м2 на семью из двух человек, и по 30м2 на каждого для семьи из трех и более человек;

- Залог жилого помещения при ипотеке оформлен надлежащим образом;

- Заемщик не имеет непогашенных просрочек ежемесячных платежей по кредиту сроком более 90 дней, возникших до снижения дохода.

Как видите, Альфа-Банк предоставляет реструктуризации долга только по ипотеке, да и то в рамках программы АРИЖК.

Виды банковской реструктуризации займов

Заемщику — физическому лицу в 2021 году доступны следующие виды реструктуризации:

Пролонгация займа. За счет продления графика выплат можно добиться снижения размера ежемесячного платежа

Но здесь важно понимать, что увеличивается не только срок займа, но и его полная стоимость — ведь за каждый дополнительный месяц банк начислит проценты.

Изменение процентной ставки. Актуальный вариант, когда текущая ставка по займу оказалась выше установленный Центробанком

Но здесь стоит отметить, что к потребительским кредитам это малоприменимо — обычно завышение процентов наблюдается по микрозаймам и, как ни странно, по ипотекам.

Изменение валюты займа. Это решение позволит стабилизировать полную стоимость кредита и отвязать её от роста валют. Но часто заемщики идут на этот шаг слишком поздно — когда на фоне очередного валютного скачка сумма долга увеличилась на десятки процентов.

Отмена штрафных санкций. Если ранее по кредиту уже допускались просрочки, и именно штрафы за них стали основным препятствием к выполнению заемщиком своих обязательств, банк их может списать. Конечно, не все кредитные учреждения идут на подобный шаг, но крупнейшие банки России часто проявляют лояльность в отношении добропорядочных заемщиков, просто попавших в затруднительную финансовую ситуацию.

Государственная поддержка. Здесь вариантов масса: это реструктуризация кредитов по программе от АИЖК, привлечение средств материнского капитала, отдельные региональные программы для многодетных семей. Но стоит отметить, что доступны указанные варианты только для ипотечных кредитов — реструктуризировать потребительские займы или автокредиты таким способом не удастся.

В выборе конкретного инструмента, позволяющего реструктуризировать кредит, заемщики не ограничены. Более того, многие из них можно комбинировать. Но один вид реструктуризации можно только однократно в пределах одного кредитного договора.

Реструктуризация ипотечного кредита

С 2019 года заемщики вправе воспользоваться ипотечными каникулами. За весь срок ипотеки, получить такую реструктуризацию граждане могут только один раз.

Ипотечные каникулы предоставляются в следующих формах:

- полная остановка платежей по ипотеке сроком до полугода;

- увеличение длительности займа, что позволит снизить размер ежемесячных платежей;

- выплата в течение определенного периода исключительно процентов по ипотеке;

- временное снижение размеров платежа (в него включаются проценты + часть задолженности).

Различные банки в дополнение к госпрограмме предлагает собственные, более выгодные для заемщиков условия. К примеру, в ВТБ можно получить полную отсрочку от 6 до 12 месяцев, а в Сбербанке при рождении ребенка можно не платить ипотеку до года.

Кому выгодна реструктуризация долга по кредиту – банку или заёмщику?

Многие пытаются понять: так ли выгодна реструктуризация должникам или она приносит пользу только кредитору (банку). На самом деле чаще всего такая процедура даёт определённые преимущества как первым, так и вторым:

- Заёмщикам после оформления реструктуризации предоставляется пауза, которая позволяет исправить финансовую ситуацию;

- В то же время кредитор получает выплаты по просроченной задолженности, которая ему невыгодна.

Банковская организация заинтересована в минимизации↓ количества неоплачиваемых кредитов. В том числе это связано с тем, что надзорный орган по финансовым рынкам (Банк России) требует создавать резерв под обесцененные займы, а также те, выплаты по которым не поступают.

Если рассматривать процедуру с точки зрения должника, он может получить серьёзные выгоды. Однако на практике реструктуризация применяется достаточно редко.

На самом деле, если заёмщик понимает, что оплата кредита на прежних условиях становится для него затруднительной, нет смысла ждать усугубления ситуации. Лучше связаться с кредитором, объяснить ситуацию и запросить реструктуризацию.

Банки при понимании, что ситуация действительно сложная нередко идут навстречу своим клиентам. Они могут изменить график внесения платежей или сократить их размер. Кстати, в некоторых случаях кредитные организации сами предлагают своим клиентам рассматриваемую процедуру. Это связано с желанием провести оптимизацию денежных фондов.

Чтобы приступить к реструктуризации, банк требует выполнения следующих условий:

- серьёзные финансовые трудности у заёмщика, которые могут стать причиной для проведения процедуры;

- должник в прошлом никогда не допускал образования просроченной задолженности;

- ранее клиент не пользовался реструктуризацией;

- возраст заёмщика не превышает 70 лет.

? Обратите внимание: оформить реструктуризацию в кредитной организации гораздо проще по обеспеченным займам, например, при наличии залога. С учётом отношения к процедуре реструктуризации банки можно условно разделить на:

С учётом отношения к процедуре реструктуризации банки можно условно разделить на:

- Лояльные банки нередко идут на списание с клиентов штрафных санкций и пени, после чего оформляют новый кредитный договор на более выгодных условиях. Несмотря на то, что вносить платежи по займу всё равно придётся, такой вариант является самым выгодным для заёмщика. Однако есть смысл попросить у банка подтверждение, что предыдущий кредитный договор на самом деле расторгнут. Этот факт должен быть оформлен документально. На расторжение предыдущего договора составляется особое соглашение, которое подписывается, как банком, так и заёмщиком, либо клиенту просто выдаётся справка.

- Жёсткие банки настроены по отношению к клиенту более категорично. Такие кредиторы начинают угрожать должнику взысканием долга через судебные органы и коллекторские агентства, наступлением других серьезных последствий. Только если клиент не возобновит выплаты, ему предлагают оформить новый договор. При этом сумма займа возрастает на величину начисленных пеней, штрафов и процентов. Конечно, такие условия не выгодны заёмщикам. Однако они могут быть использованы в ситуациях, когда другого выхода просто нет.

Если банк отказывает в проведении процедуры реструктуризации либо предлагает невыгодные условия, возможно, есть смысл инициировать процедуру банкротства.

Основные виды реструктуризации долга по кредиту

Основные условия для положительного решения по реструктуризации кредита: требования банков и порядок оформления

Основными условиями для положительного рассмотрения банком просьбы о реструктуризации кредита являются:

- Добросовестное исполнение Вами своих обязательств по прошлым платежам.

- У Вас должна быть уважительная причина, которая повлияла не Вашу платёжеспособность (перечень причин мы упоминали выше).

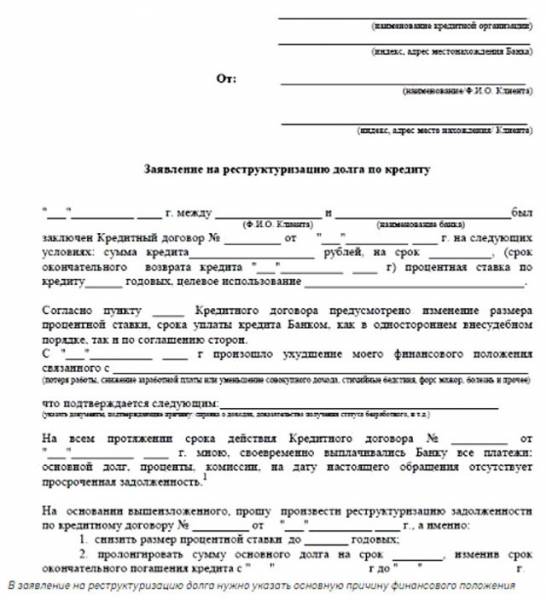

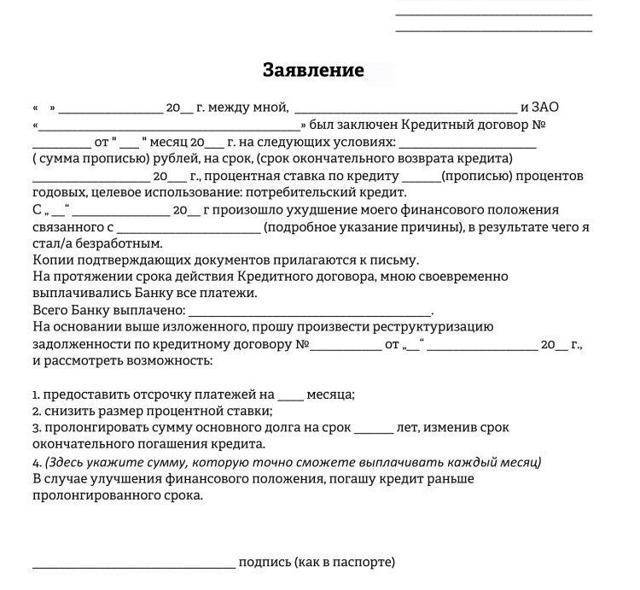

Для реструктуризации своего кредита, Вам нужно обратиться в банк к своему кредитному инспектору с соответствующим заявлением (или Вам предложат заполнить анкету), указав в нём причину и вид реструктуризации, который Вы считаете наиболее подходящим для себя.

Помимо заявления, Вам нужно представить следующие документы:

- стандартный пакет документов, который требуется банком для выдачи кредита: копия паспорта, копия трудовой книжки, справка 2-НДФЛ;

- документы, которые подтверждают ухудшение Вашего финансового положения, если этого нельзя увидеть в стандартном пакете документов. Такими документами могут быть: копия трудового договора, справка из центра занятости, постановка на учёт в службу занятости, справка из больницы.

- для ипотечного кредита помимо вышеперечисленных документов, понадобятся ещё копия закладной и документы о наличии дополнительных доходов, если таковые имеются.

Заявление банк рассматривает исключительно в индивидуальном порядке, поэтому может предложить свои условия (виды) реструктуризации кредита, а не те которые Вы указали в заявлении.

Процедура проведения реструктуризации кредита

Для информации – реструктуризации подлежат любые виды кредитов: потребительские, целевые, ипотечные, автокредиты.

Давайте рассмотрим, стандартную схему процедуры пересмотра условий договора для реструктуризации кредита.

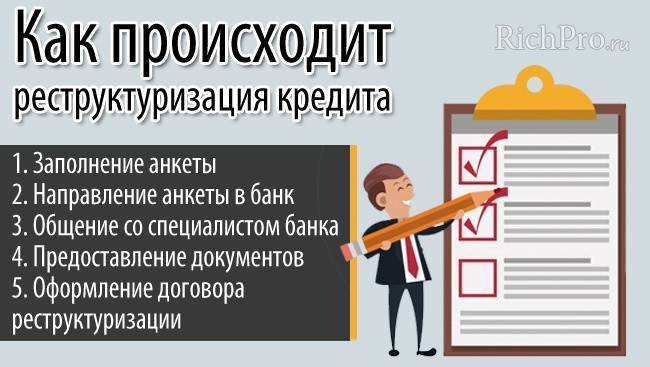

Стандартный порядок действий для реструктуризации кредита:

- Вы заполняете анкету (или пишите заявление) по установленной банком форме. В ней в соответствующих графах указываете причины неплатежеспособности и ухудшения финансового положения, данные о своём имуществе, доходах и расходах, семейном положении.

- В некоторых банках Вы сами можете указать предпочтительный вариант реструктуризации кредита, а в некоторых Вам будет предложен один вариант реструктуризации или на выбор, после рассмотрения анкеты (заявления).

- Анкета (заявление) направляется в отдел по работе с должниками.

- С Вами общается представитель отдела, и Вы совместно составляете план дальнейших действий.

- Затем Вы собираете необходимый пакет документов, который содержит данные по кредиту, и прочие документы, которые перечислены в предыдущем параграфе.

- Банк в установленные сроки принимает решение касательно пересмотра условий кредитного договора.

- В случае принятия положительного решения Вы подписываете новый кредитный документ.

В некоторых банках нужно заполнять анкету, а в других писать заявление с просьбой о реструктуризации кредита. Фактически заявление это аналог анкеты, но в более свободной форме – без строгих граф и разделов. В заявлении нужно указать предпочтительный вариант реструктуризации и причины неплатежеспособности, которые затем Вы должны подтвердить документарно.