Чем отличается рассрочка от кредита, займа: сравнение, различия и сходство, плюсы и минусы

Чтобы понять в чем отличия между этими терминами, следует разобраться в особенностях финансовых сделок. Далее об этом подробнее.

Что лучше кредит или рассрочка?

Отличия между рассрочкой, кредитованием:

- Оформление сделок. При заключении договора рассрочки имеется две стороны, что заключают договор — торговец и покупатель. Рассрочку выдают только для покупки услуги либо товара. Кредит же выдают в банке, причем получить его возможно наличными. Рассрочка может выдаваться без заявок и одобрений банковским отделением. Причем, пока покупатель не возвратит все деньги за покупку, он в залоге у торговца. И продавец имеет полное право вернуть его себе, если покупатель не оплатил полную его стоимость.

- Кредит часто предоставляют после одобрения банковским учреждением. Первые взносы могут составлять до тридцати процентов от стоимости товара.

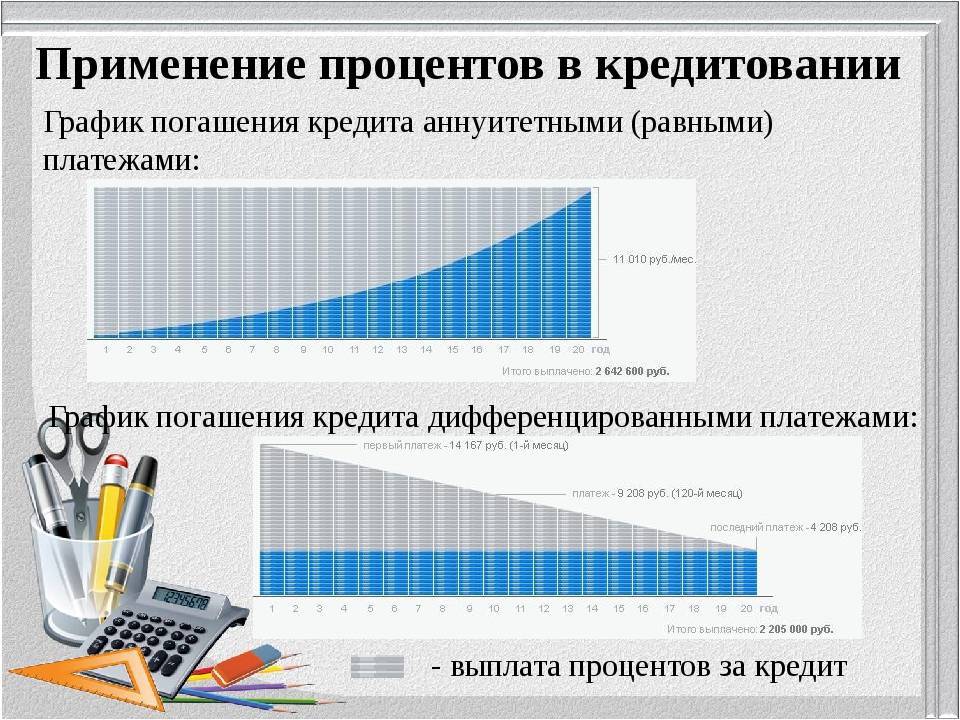

- Кредитование дают под проценты, а рассрочку могут предоставить беспроцентную.

- У кредитования и рассрочки сроки разнятся. В частности кредиты дают на более длительные сроки, чем рассрочки.

- Оформляя договор рассрочки надо внимательно читать все условия. Там часто предлагают дополнительные услуги, за которые нужно будет в последующем вносить плату. При составлении кредитного договора банковские сотрудники предлагают страхование, в некоторых случаях его удается избежать. Так как страхование процедура не бесплатная, чтобы это не было для вас новостью, читайте условия кредитования.

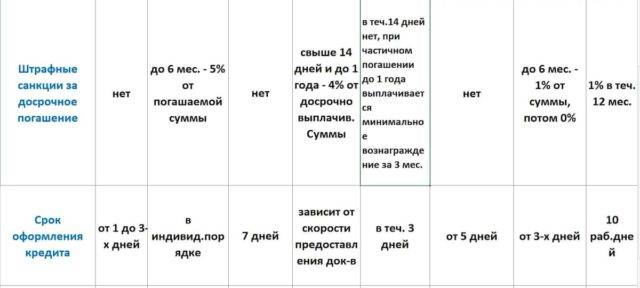

- Если покупатель решит погасить досрочно рассрочку, то это только приветствуется. А преждевременная оплата кредита в некоторых банковских организациях может сопровождаться штрафными санкциями.

Что выбрать — рассрочка или кредит

Какой из двух вариантов финансирования предпочесть, каждый человек решает для себя сам, исходя из специфики ситуации. При этом главное условие успешного займа — максимальная экономическая выгода.

Несмотря на необходимость выплачивать помимо тела долга еще и проценты, потребительский кредит более привлекателен по срокам. Конечно, чем дольше период полного возврата средств, тем больше переплата. Но этот вариант может стать идеальным решением для тех клиентов банков, чей доход не слишком высок. В таком случае большой текущий платеж — непомерная финансовая нагрузка на бюджет заемщика. Человеку лучше переплатить, чем вернуть средства в короткий срок, загнав себя в кабалу, как часто бывает в ситуациях с рассрочкой.

Но если доход стабильный и достаточно высокий, но не хватает свободных средств на покупку дорогостоящего товара, не хватает, приобретение в рассрочку более привлекательно, чем кредит. Ведь если долг можно выплатить быстро и без процентов, то зачем переплачивать банку?

Также имеет значение размер долга. Если речь идет о крупной нецелевой сумме, то единственный выход — кредитование. При хорошей платежной репутации компания может проявить лояльность — дать шанс погасить долг раньше оговоренного срока, без начисления процентов.

Самый лучший выбор — тот, который наиболее удобен в вашем конкретном случае.

Документальное оформление

Как и в случае с кредитом, без предварительно составленного договора не обходится. Этот договор предусматривает условия продажи товара и ничего больше – в нем может быть указана стоимость приобретаемой вами вещи, размер ежемесячных платежей, дата заключительного платежа и нюансы, которые характеризуют период вступления вами в права владения приобретаемой вещи. К примеру, в договоре может быть указано, что товар вы забираете сразу или же, наоборот, после выплаты последнего взноса.

Еще обратите внимание, что ни о какой пене за просрочку платежей или других штрафов в договоре речи идти не может. Максимум, что может потребовать от вас продавец в таких случаях, это неустойку, да и то, только в судебном порядке

Какие документы необходимы для получения?

Это определяет каждый продавец по-своему. Одним будет достаточно предоставить паспорт с постоянным местом регистрации и идентификационный код, а другим понадобится больший список документов, характеризующих вас не только как гражданина страны проживающего там-то и там-то, но и как порядочного и добросовестного заемщика.

Довольно распространенным подходом к гарантии полной выплаты рассрочки является банковский вариант отбора заемщиков, при котором требуется представить справку с места работы и справку о зарплате за последние полгода.

Плюсы и минусы рассрочки по сравнению с кредитом

Говоря о покупке товара в кредит или рассрочку, важно изучить особенности каждого вида сделки и выбрать для себя более приемлемые условия. Преимущества рассрочки:

- Отсутствие процентных начислений за пользование кредитом. Часто это главный критерий в выборе между кредитом или рассрочкой. Однако нужно внимательно читать условия договора на предмет других расходов: страховки или комиссии при получении товара.

- Скорость и простота оформления. Сделка заключается напрямую между продавцом и покупателем без привлечения посредника в виде банка. При этом покупателю обычно необходимо предъявить только паспорт. Заключение договора с банком предполагает сбор и подготовку документов, создание заявки, ожидание решения банка.

- Возможность получения займа даже с плохой кредитной историей. В магазине редко проверяется добросовестность и платежеспособность покупателя. В случае с банком невыплаченный вовремя кредит может стать основанием для отказа в выдаче займа.

- Возможность замены или возврата в магазин. При этом продавец может быстро вернуть покупателю деньги, уплаченные за покупку.

К недостаткам рассрочки можно отнести:

- Внесение первоначального платежа в качестве аванса. В случае с кредитом первоначальный платеж выплачивается только в случае крупной покупки — автомобиля или недвижимости. При обычных потребительских кредитах можно взять займ на всю стоимость товара.

- Короткие сроки погашения задолженности. Максимальный период рассрочки обычно не превышает одного года. По кредитному договору общую сумму можно возвращать около 3 или 5 лет.

- Скрытые уловки, увеличивающие стоимость товара, купленного в рассрочку.

Трудно судить о том, что лучше — рассрочка или кредит, так как каждый выбирает для себя удобные условия. Однако чтобы принять правильное решение, нужно изучить вопрос еще глубже.

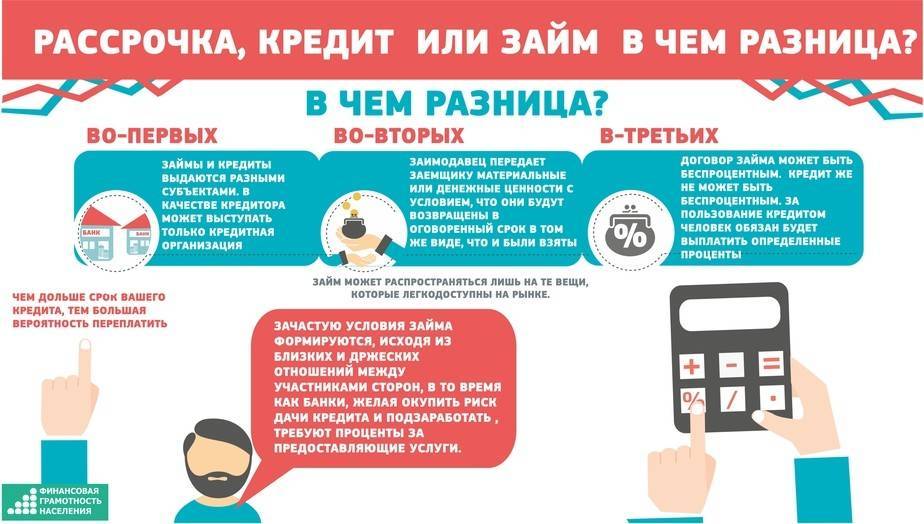

Чем ссуда отличается от кредита

Что такое кредит, мы уже выяснили. Теперь разберемся с понятием «ссуда».

Под данным видом сделки следует понимать процесс, в соответствии с которым одна из сторон-участников предоставляет второй на основе долговых обязательств имущественные или денежные средства.

Ссуда имеет несколько форм:

- имущественная — нематериальная аренда объекта;

- потребительская — предоставляется в денежной форме;

- банковская.

Основные ее отличия от кредита:

- абсолютное отсутствие переплаты;

- отсутствие привязки к кредитной истории.

Кроме того, сделка имеет свои специфические признаки, которые нельзя увидеть в кредитном договоре:

- имущество, данное другому во временное пользование, по истечении указанного в договоре времени возвращается обратно к первоначальному владельцу. При этом его замена другим имуществом, даже более ценным, недопустима. Не предусмотрена так же и возможность компенсационных выплат;

- получатель ссуды не облагается процентами или платой за аренду объекта. Закон допускает наличие переплаты, но при условии, что такой пункт есть в договоре.

В чем разница для покупателя?

Не все граждане понимают, чем рассрочка отличается от кредита в магазине. Это приводит к тому, что человек выбирает неподходящий вариант покупки и сталкивается с рядом проблем. Отличие рассрочки от кредита на товар приведены ниже в таблице.

| Критерий сравнения | Кредит | Рассрочка |

| Стороны соглашения | Банковская организация и заемщик. | Покупатель и продавец. |

| Форма, цель выдачи денег | Человеку выдаются наличные деньги, которые он может тратить по своему усмотрению. | Не выражается в наличных средствах. Предоставляется на покупку конкретного товара. |

| Отношение к кредитной истории. | Влияет на возможность получения в долг денег. | Кредитная история не анализируется магазином при оформлении рассрочки. |

| Предоплата | Отсутствует. | Есть. Как правило, варьируется в пределах от 10 до 50%. |

| Комиссия за оказание услуги | Взимается. Составляет около 1,5%. | Не предусмотрена. |

| Срок погашения долга | Может быть достаточно долгим, от 5 до 20 лет. | Срок погашения относительно короткий. Обычно не превышает года. |

| Когда купленный товар становится собственностью клиента | Сразу после приобретения. | Полные права на товар человек получает после погашения задолженности. |

| Предмет залога | Это может быть уже имеющееся движимое и недвижимое имущество заемщика. | Залогом выступает приобретаемый товар. |

| Необходимость уплаты процента | Взятые деньги в долг возвращаются банку с процентом. Как правило, переплата составляет 5-50% от первоначальной стоимости товара. | Процент не предусмотрен. После первоначального взноса оставшаяся сумма денег возвращается в течение определенного периода равными долями, но цена приобретенного товара, как правило, значительно превышает рыночную. |

| Наказание в случае нарушения сроков погашения задолженности | За неустойку предусмотрена пеня. Это увеличивает сумму переплаты. | Магазин может потребовать клиента вернуть товар. |

| Вероятность отказа | Достаточно высокая при неплатежеспособности и плохой кредитной истории. | Минимальная. |

| Бумажная волокита при оформлении договора | Требуется немалый пакет документов, среди которых справка о доходах, копия трудовой книжки. | Для оформления рассрочки нужен минимальный комплект документов. |

| Периодичность внесения платежей | Каждый месяц. | Ежемесячно. |

| Величина ежемесячного платежа | Относительно маленькая. | Большая. |

Мнение эксперта

Мария Локшина

Эксперт по семейному праву с 2010 года

Некоторые моменты, которые невыгодны для заемщика, могут быть не оглашены второй стороной (банком либо магазином). Выявить их можно лишь путем внимательного изучения договора.

Дорогие читатели! Для решения вашей проблемы прямо сейчас, получите бесплатную консультацию — обратитесь к дежурному юристу в онлайн-чат справа или звоните по телефонам:Вам не нужно будет тратить свое время и нервы — опытный юрист возмет решение всех ваших проблем на себя!

На что обратить внимание при покупке в рассрочку

При подписании договора на отсрочку оплаты вас должны интересовать следующие его пункты:

- Сроки выплаты;

- Отсутствие процентов;

- Стоимость приобретаемого товара;

- Сумма ежемесячного взноса;

- Размер неустойки при просрочке;

- Дополнительные платежи;

- Другие условия выплаты, решение спорных ситуаций.

Нельзя однозначно сказать, что выгоднее оформить, кредит или рассрочку в магазине. В зависимости от ситуации тот и другой вариант может быть уместен. Если учесть, что под видом рассрочки многие магазины предлагают товарные кредиты, вопрос отпадает. Вы можете получить ссуду в торговой сети или открыть кредитную карту, не потеряв в деньгах, ведь часто при рассрочке устанавливается базовая стоимость товара.

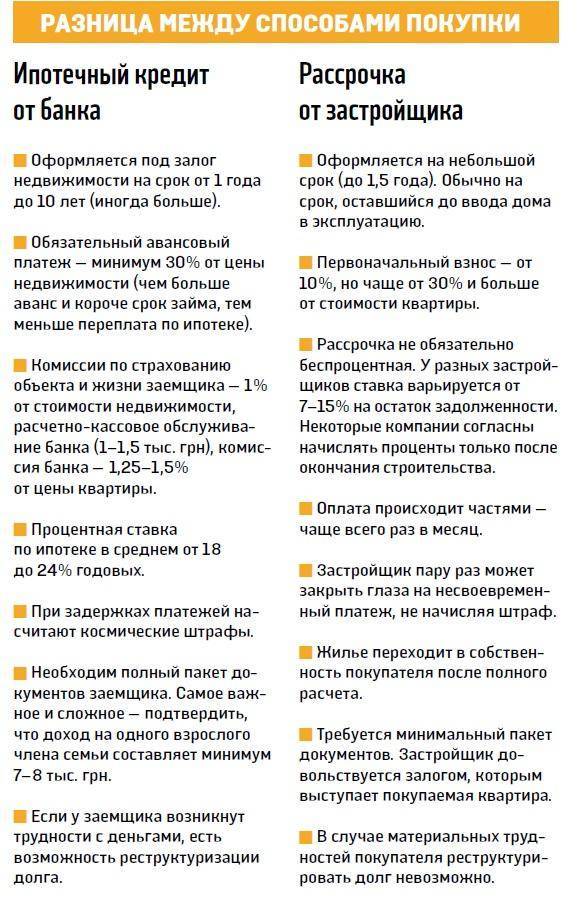

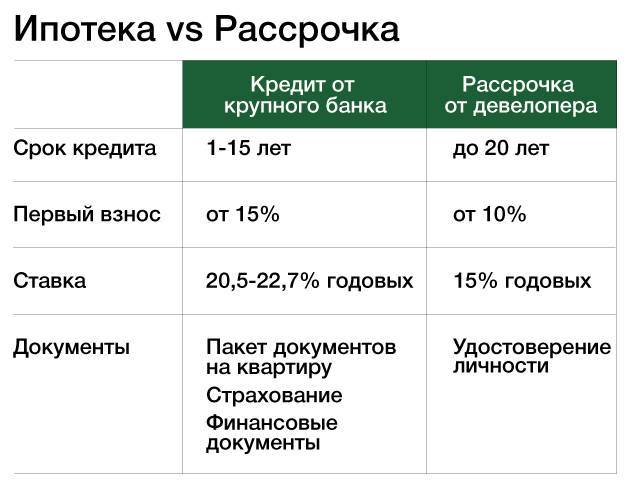

А что за программа «Ипотека в рассрочку»?

Ипотека в рассрочку от Сбербанка — это специализированное предложение, позволяющее значительно сэкономить на процентных выплатах

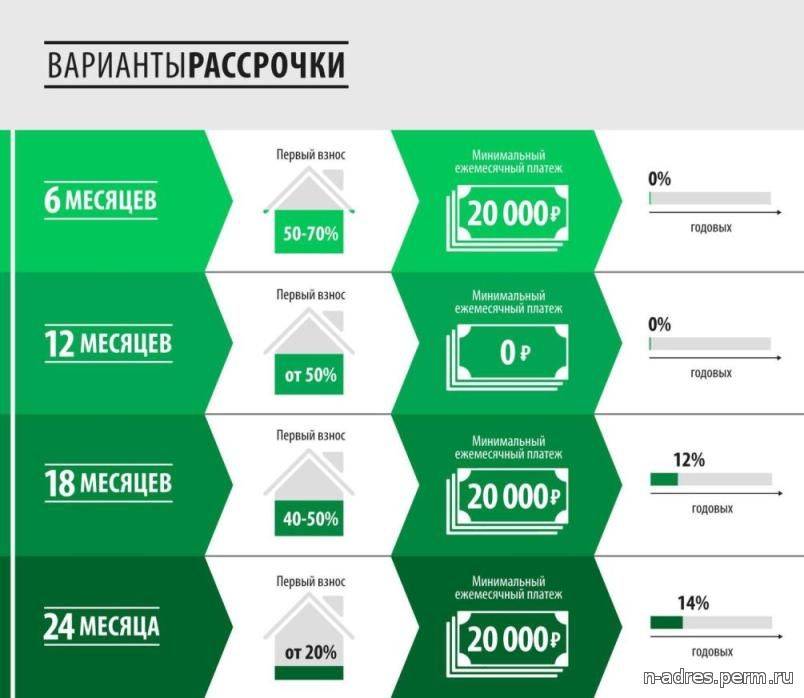

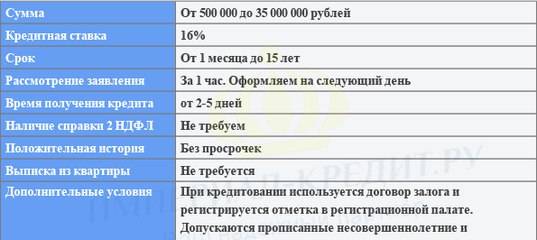

Чтобы понять, как действует программа, стоит обратить внимание на условия соглашения:

- Оформляется ипотека в рассрочку только на аккредитованных банком застройщиков, т.е. купить можно только первичную недвижимость;

- Строго ДДУ на недостроенное жилье;

- Перевод застройщику осуществляется в 2 транша. Первый должен быть произведен сразу после заключения договора долевого участия, а второй — сразу после ввода объекта в эксплуатацию. Между первым и вторым траншем должно пройти не больше двух лет.

Кредит выплачивается, соответственно, сначала за первый, а затем за второй перевод. Таким образом, ежемесячный платеж оказывается крайне небольшим. Скажем, при стандартной ипотеке на 2 млн. средний ежемесячный платеж находится на уровне 20 000 рублей, а при «ипотеке в рассрочку» — всего 10 000 рублей. Переплата тоже несущественная в связи с маленькими платежами и низкой ставкой (~7.4% годовых).

Клиент же частично снимает с себя риски «недостроя», традиционно связанные с ДДУ, поскольку Сбербанк выступает в роли гаранта. И, конечно, ощутим плюс в виде относительно незначительных платежей + экономии на переплатах.

Что выгоднее кредит или рассрочка?

Однозначного ответа на вопрос «Что выгоднее кредит или рассрочка?» нет. Все зависит от сложившихся обстоятельств и каждого индивидуального случая. Рассрочка будет более актуальна, если покупатель имеет нужную сумму для первого взноса и каждый последующий платеж для него не будет обременителен. Здесь нужно учитывать короткие сроки предоставления данной услуги, и то, что каждый платеж достаточно высок в процентном отношении к стоимости самого товара. Хотя, рассрочка не подразумевает дополнительных процентов и комиссий, однако, некоторые продавцы включают их в стоимость товара, заведомо повышая цену. Здесь лучше внимательно изучать условия договора и иметь представление о рыночной стоимости товара.

Получение рассрочки будет полезно лицам с плохой кредитной историей. Они беспрепятственно получат необходимый товар. Более того, за счет своевременных платежей, покупатель сможет улучшить свою кредитную историю.

В свою очередь, оформление кредита потребует больший набор документов. Но заемщик сразу становится собственником покупки без первого взноса и может получить в свое распоряжение не только товар, но и непосредственно деньги. Сроки кредитования позволяют растянуть график платежей на длительное время, при этом ежемесячные платежи отразятся не столь резко на финансовой составляющей клиента.

Что такое «кредит», его преимущества и недостатки

Вопрос, в чем заключается разница между рассрочкой и кредитом, возникает, как правило, при покупке чего-либо дорогостоящего. Очень часто продавцы в салонах по продаже сотовых телефонов, бытовой техники и прочего предлагают оформить займ или рассрочку — так, мол, выгоднее, ведь не нужно платить всю сумму, а только часть ежемесячно в течение определенного срока.

Но, если не знать основные отличия рассрочки от кредита, в результате клиент может ошибиться и взять товар по неподходящей ему программе. Мы разберем оба эти явления по отдельности, чтобы разобраться, что в итоге выгоднее — рассрочка или кредит.

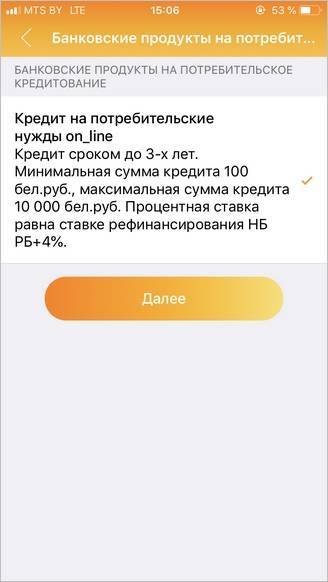

Кредитом называется форма отношений между заемщиком и банком-кредитором, когда определенная сумма выдается на регламентированный договором срок. Заемщик обязан погасить всю задолженность вместе с процентами.

Если кредит предлагают оформить прямо в магазине, участников сделки будет три — покупатель, продавец и банк. Банк полностью заплатит за товар продавцу, поэтому покупатель несет ответственность за предоставленный займ исключительно перед банком. Различают три вида кредитования:

- Потребительский (нецелевой) кредит — деньги выделяются на любые цели;

- Ипотеку — деньги выдаются строго на покупку квартиры или другой недвижимости, оформляемой позже в качестве залога банку;

- Товарный — деньги выделяются на покупку чего-то определенного (например, телефона или телевизора).

У кредита имеется ряд серьезных преимуществ по сравнению с рассрочкой:

- Небольшая сумма ежемесячного платежа: как правило, банк позволяет брать товарные займы на срок до 24 месяцев, потребительские займы — на срок до 5 лет, а ипотеку можно взять и вовсе сроком на 20-30 лет. В результате сумма ежемесячного платежа становится совсем небольшой, несмотря на включенные в платеж проценты;

- Гибкость: кредит можно взять на конкретную цель, а можно и без таковой. В таком случае банк просто выдаст сумму наличными или на карту — это очень удобно в ситуации, когда нужны именно деньги, а не конкретный товар;

- Нецелевой (потребительский) кредит не требует внесения первоначального взноса.

Однако, не обходится и без минусов:

- Кредитор рискует, предоставляя кому-либо денежные средства, особенно если деньги даются относительно немаленькие. Поэтому перед выплатой кредитор тщательно изучает кредитную историю заемщика — если обнаруживается плохая КИ, клиенту отказывают в кредите. Кроме того, необходимость проверить платежеспособность заявителя дополнительно приводит к бумажной волоките;

- Существенная переплата. Помните: если нарушать условия договора — например, не платить по займу вовремя — вам будут начисляться дополнительные штрафные санкции в виде комиссий, пеня и неустоек, поэтому конечная переплата может быть еще больше.

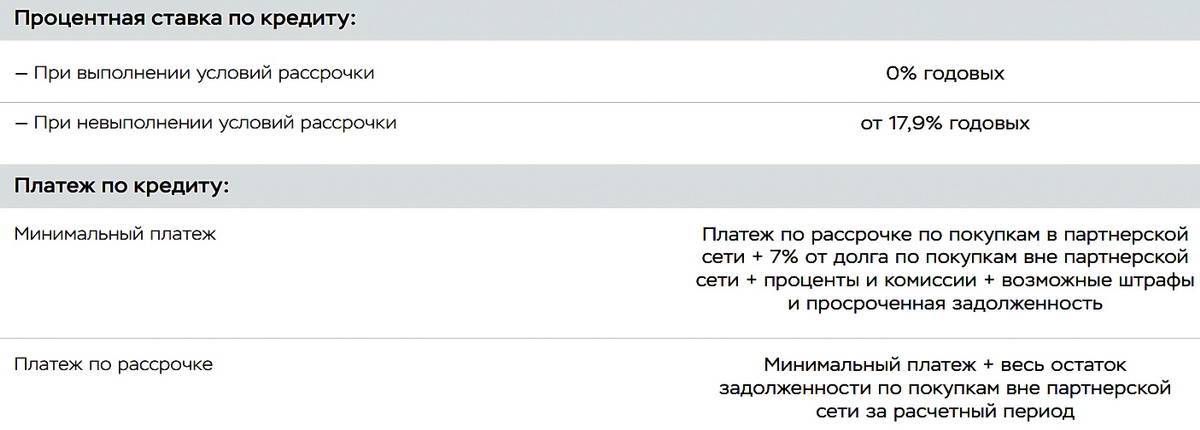

Отличия от кредита

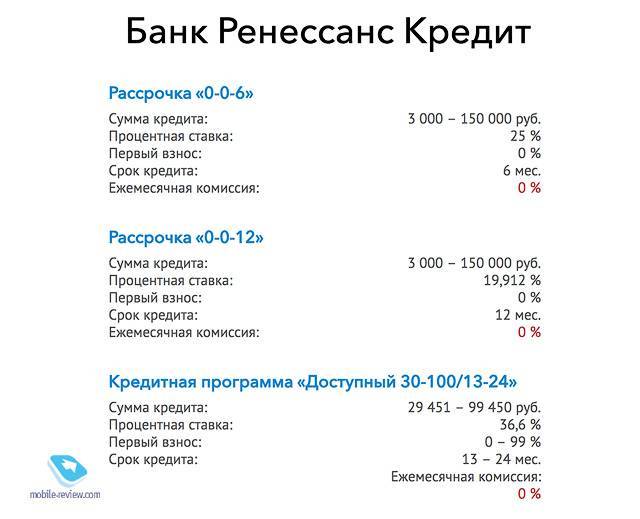

Теперь пришло время разобраться, чем она отличается от кредита. Вопрос крайне актуален, так как большинство банков предлагают карты, перетекающие в кредит, при несоблюдении правил пользования беспроцентным периодом. В чём основная разница и как не оформить кредит вместо желаемой рассрочки без переплат.

Рассрочка представляет собой поэтапную выплату стоимости товара. Вы платите исключительно ту сумму, которая заявлена на ценнике. Оформляя кредит, банк выдаёт вам сумму на потребительские нужды, которая облагается процентами. Наличие процентов – основное отличие от кредита.

Кроме того, рассрочку оформить проще, действие проходит на территории организации, в которой вы приобретаете товар, не нужно привлекать сторонних субъектов, а так же количество документов, необходимых для оформления рассрочки, существенно меньше. Одобрение по рассрочке получить намного легче, чем по кредиту, даже при наличии плохой кредитной истории есть вероятность. Что вы сможете приобрести в рассрочку то, что желаете.

Рассрочка или кредит? Что выгоднее

Ответ на этот вопрос зависит от конкретной ситуации покупателя и условий продажи.

Отметим основные отличия двух программ:

Вещи, купленные по нецелевому кредиту, переходят в собственность владельца сразу же.

Финансовые выгоды той или иной программы, в конечном счете, определяет сам покупатель.

Если полная стоимость покупки в рассрочку сопоставима с переплатой по банковскому кредиту, то решение принимается на основе нефинансовых выгод: времени на оформление, удобстве обслуживания долга.

Все мы являемся потребителями. Когда возникает необходимость в дорогостоящем товаре, человек не всегда задумывается о последствиях и обязательствах, возникающих после совершения покупки.

Рассмотрим распространенную ситуацию. Вами принято решение о покупке дорогостоящей техники. Сказано, сделано! Вы приходите в магазин, долго выбираете, и вот она – ваша мечта уже близко, и тут оказывается, что денег не хватает. Что делать? Развернуться и уйти? Нет, ведь вы уже настроились на покупку. И вот тут начинается самое интересное. Консультант предлагает вам выход. « Оформите рассрочку! Всё просто, вы платите часть суммы сейчас, остальное мы вам оформляем на 6 месяцев в рассрочку. Никакой переплаты, товаром вы можете пользоваться уже сегодня. Нужен только паспорт!»

Кажется вот он выход, вас подводят к консультанту по рассрочке, вы заполняете анкету, подписываете документы, забираете товар и счастливый направляетесь домой. И только дома начинаете вчитываться в договор, который вам выдали на руки. И, о ужас! Оказывается, что за товар вы переплачиваете почти 50% от первоначальной стоимости. И по договору оказались должны совсем не магазину, а банку.

Основные понятия

Кредит – это предоставление денежных средств клиенту под проценты. Кредитором может выступать банк, микрофинансовая организация и другие юридические лица. Можно оформить ссуду на личные нужды, тогда заемщику не нужно уведомлять банк о цели расходования денег. Или взять кредит под определенный товар, тогда при расчете к ценнику нужно прибавить проценты.

Рассрочка в магазине – возможность оплатить товар частями. При этом покупатель не платит проценты за пользование этой услугой, как если бы он получил кредит. Стоимость покупки выплачивается равными частями на протяжении определенного срока. Если суммировать все платежи по графику, получится стоимость приобретенной вещи.

Отсрочка выплаты чаще всего доступна только в период акции в магазине, кредиты же оформляются круглый год. При этом рассрочить стоимость товара со скидкой вряд ли получится, в документах будет указана цена без учета распродажи.

Рассрочка предоставляется на бытовую технику, мебель, дорогую одежду, автомобили и другие товары. Далеко не все представленные на витрине вещи могут быть проданы с отсрочкой их оплаты. Как правило, торговые точки определяют конкретный ассортимент, на который действует акция.

Что такое рассрочка

Рассрочку может предоставлять как магазин, в котором приобретается товар, так и банк. При этом покупателю чаще всего предлагают сделать первоначальный взнос, а оставшуюся сумму выплачивать частями.

Деньги в размере первоначального взноса вносятся непосредственно в кассу магазина. Если рассрочка была оформлена силами торговой точки, то все последующие платежи также будут вноситься в кассу магазина. В ситуации, когда процедурой оформления занимался банк, ежемесячные платежи необходимо будет выплачивать данной кредитной организации способами, указанными в договоре.

Если необходимая сумма не поступает в оговоренные сроки, продавец может потребовать вернуть товар обратно, в случае если процедурой выдачи денег занимался магазин.

Среди основных характеристик рассрочки можно выделить следующие:

- Процентная ставка для клиента как таковая отсутствует, что предполагает отсутствие переплаты. Вернуть частями необходимо будет лишь стоимость товара.

- Предоставляется на короткий срок, как правило, на год или два.

- Если договор заключается между продавцом и покупателем без участия третьих лиц, приобретаемый товар остается в залоге до тех пор, пока задолженность полностью не будет погашена.

- Досрочное погашение возможно только в том случае, если это прописано в договоре.

При оформлении рассрочки внимательно прочитайте договор перед тем, как ставить на бумаге свою подпись. Многие продавцы вписывают в него плату за страховку. После подписания документа оспорить этот пункт будет крайне сложно.

Если рассрочка оформляется банком, то в договоре этот займ отражен как кредит с установленной процентной ставкой. В то же время покупатель не выплачивает ничего сверх той стоимости товара, которая была указана на ценнике в магазине. То есть для клиента нет никакой разницы, приобретал бы он товар за наличные по этой цене или в кредит.

Откуда же берется процентная ставка, и какая выгода для банка от участия в этой сделке? Дело в том, что проценты банку в этом случае платит не клиент, а сам магазин.

Например, если товар стоит 10 000 рублей при покупке за наличные, то, оформляя рассрочку, клиент 9 000 из них выплачивает магазину за стоимость товара, а оставшаяся 1000 рублей идут банку в качестве оплаты за услуги. Таким образом, на практике для клиента никакой переплаты нет. Он выплачивает ровно ту же сумму, что отдал бы при покупке товара за наличный расчет.

Что такое рассрочка и чем отличается от кредита

Рассрочка – это договор между покупателем и магазином без участия третьих лиц, на условиях которого первый может оплатить товар равными взносами в течение оговоренного времени, при этом это беспроцентная оплата. Отсюда следует, что покупатель получает желаемую продукцию без дополнительных трат, так как нет скрытых платежей. Кроме этого, в таком сотрудничестве полностью отсутствует присутствие банка, как кредитора.

Кредитование – это финансирование со стороны банка целевого или нет направления. При этом договор основан на возврате средств, также за определенный период, но со взносом дополнительных процентов за пользование.

Также одним из важных моментов в отличие кредита от рассрочки является возможность получить кредитный продукт в любой удобный момент, главное, предоставить необходимый пакет документов и иметь положительную кредитную историю. А частичное деление платежей доступно только в момент проведения акций магазином или предприятием.

Виды рассрочки

Рассрочки бывают нескольких видов:

- беспроцентная / с начислением процентов;

- долгосрочная (от 1 года до 2 лет) / краткосрочная (от 1 мес. до 1 года);

- индивидуальная (условия подбираются с ориентировкой на особенности клиента);

- смешанная.

Обычно при беспроцентной рассрочке покупатель вносит первый взнос в размере половины стоимости товара (сумма взноса утверждается в условиях договора купли-продажи), а остальную сумму выплачивает периодическими платежами.

В зависимости от цены товара, выплаты за него могут быть рассрочены на разный срок: чем выше стоимость товара, тем на более долгий срок будут растянуты выплаты. Рассрочка считается долгосрочной при сроке выплат от 1 до 2 лет, и краткосрочной, при сроке от 1 месяца до 1 года. Как правило, на срок менее 1 месяца товар в рассрочку (да и в кредит) не продают. В соответствии со статьёй 810 ГК РФ при отсутствии в договоре срока возврата кредита он считается равным 30 дням со дня предъявления соответствующего требования. Соответственно, считается, что разумный срок оплаты товара, проданного в кредит, не может быть менее 30 дней.

При индивидуальной рассрочке, условия подбираются с учетом финансового состояния и других особенностей клиента. В смешанном виде рассрочки могут совмещаться её различные разновидности, к примеру вам могут выдать товар без процентов на индивидуальных условиях.

Правильная рассрочка с «Халвой»

Понимать, в чем разница между кредитом и рассрочкой очень важно каждому покупателю! И если вы внимательно прочитали предыдущий раздел данной стать, то усвоили,что покупать выгоднее без переплат и страховок. Давайте теперь поговорим о финансовом продукте для покупки товаров без переплат и с разбиением платежей

Среди достоинств «Халвы» выделяются следующие:

- Возможность совершения моментальных покупок в 10000 магазинах по всей стране. Вы просто выбираете подходящий товар и покупаете его, не тратя время на оформление договоров и прочих документов.

- При покупке с помощью «Халвы» вам не оплачивается страховка и другие непонятные комиссии, как это нередко бывает в магазинах.

- Выгодные условия обусловлены возможностью растягивания беспроцентных выплат на срок до 12 месяцев.

- По карте отсутствуют первоначальный взнос и переплаты. Общая сумма всех платежей по карте точно соответствует цене товара на витрине, которая впоследствии делится на определенное количество одинаковых платежей.

- Программа действует в широкой партнерской сети, в которой постоянно появляются новые магазины и фирмы.

- При покупке есть возможность отслеживать информацию обо всех покупках, дате и размере платежей, что невозможно при оформлении обычных кредитов.

Кроме того, владельцы карт получают доступ к удобному мобильному банку, где можно совершать всевозможные операции и контролировать свои расходы.

Кроме того, советуем Вам рассмотреть карту рассрочки «Совесть», она очень схожа по функционалу с продуктом «Совкомбанка».

Плюсы и минусы рассрочки по сравнению с кредитом

К основным преимуществам рассрочки относятся:

- Отсутствие процентной ставки. Для многих граждан это главный критерий при выборе финансовой услуги. Перед тем как сделать выбор, внимательно изучите договор. Часто дополнительными условиями при рассрочке бывают страховка или комиссия за получение товара.

- Оформление рассрочки происходит быстрее и проще, а от клиента нужен только его паспорт.

- Если у вас плохая кредитная история, то это не повлияет на совершение сделки.

- Если товар приобретен в рассрочку, его можно заменить, возвратить в магазин и получить уплаченные денежные средства.

Основными недостатками рассрочки являются:

- Обязательная уплата первоначального взноса.

- Короткий период для погашения задолженности. Как правило, он не превышает 12 месяцев. Ссуду в банке можно получить сроком до 10 и более лет.

- Скрытые комиссии, которые увеличивают стоимость товара, купленного в рассрочку.

- Приобретенное имущество переходит в собственность покупателю при полной выплате стоимости покупки

Сходства и отличия

Кредиты и возможность купить что-то в рассрочку очень выручают в различных ситуациях – в этом их сходство, а в чем же разница?

Основное отличие рассрочки от кредита в том, что первый вариант не бывает с переплатой. Также ее нельзя получить в банке, так как это будет идти в разрез с правилами банка.

Если договор на куплю-продажу заключается с участием банка, то это может быть только кредитный договор. Рассрочка, в отличие от кредита может предоставляться на относительно небольшой промежуток времени – от 3 месяцев до года, реже – 2 года.

Какие еще есть отличия между ними? При оформлении рассрочки договор составляется с продавцом товара и в случае возникновения претензий обращаться нужно будет именно к нему. Стоимость купленного товара каждый месяц равными частями надо погашать, часто в договоре предусматривается выплата какой-то стоимость товара сразу в виде начального взноса (как правило, не меньше 30%).

Что надо знать о кредите

Они бывают:

- потребительскими;

- коммерческими;

- автокредитами.

В роли заемщиков могут быть юридические и физические лица. Саму ссуду можно взять в банке или в торговой точке (на покупку товара). Ссуда всегда выдается под определенные проценты и на различные сроки – выплачивать денежные средства можно довольно долго – 3-5 лет. Кредит не может быть целевым (исключение – автокредит), это потребительский кредит на неотложные нужды, ипотеку и т.д. Получение средств (денег) может осуществляться как наличными, так и на карту, но получить их в любом случае удаться не сразу, а только через несколько дней, после рассмотрения вашего финансового «досье» и принятия решения о выдаче. Всем ли его дают? Если ваша финансовая история оставляет желать лучшего, значит, мечты взять кредит лучше оставить сразу.

Подробнее о рассрочке

Есть два вида рассрочки. В первом случае, услуга представляет собой своеобразный кредит. При таком варианте договор купли-продажи заключается с магазином (торговой точкой), а договор подписывается с банком. Заключая такой вид сделки, продавец получает деньги за товар от банка, покупатель получает товар и обязанность рассчитаться за этот товар с банком в течение определенного времени, каждый месяц внося оговоренную договором сумму. Напоминает кредит, но суть такого трехстороннего договора в том, что вы не переплачиваете за товар. Как такое возможно?

Дело в том, что в сумму ежемесячного платежа банку уже включены эти самые его проценты. Но почему же не растет цена на товар, и где выгода банка? Для того чтобы клиенту предоставить 0 % годовых, магазин дает скидку на товар, а кредитная организация своими процентами ее накручивает. По сути, вы покупаете товар без скидки, но и не переплачиваете за него.

Второй вариант более привычен – когда рассрочку дает непосредственно магазин, где вы покупаете товар. Это «истинная» рассрочка, когда договор заключается непосредственно сами продавцом. Следовательно, никакие переплаты, дополнительные проценты и комиссионные сборы здесь не предусмотрены. Единственными доплатами здесь могут быть сами расходы на оформление бумаг, но часто эта сумма включается в сумму рассрочки.