Управление паевыми фондами

По типу управления капиталом ПИФы бывают активные и пассивные. Активные пытаются выбрать отдельные бумаги, а также подходящее время для их покупки и продажи — т.е. занимаются спекуляцией, используя технический или фундаментальный анализ. Пассивные фонды стараются просто как можно точнее следовать структуре индекса, поддерживая состав своих бумаг в соответствии с его составом. При этом часть российских пифов использует в своем составе ту или иную долю иностранных бумаг.

Если брать по капитализации, то к активному управлению принадлежит 98% паевых инвестиционных фондов. При этом почти все индексные фонды (остальные 2%, на сегодня около 20 штук) копируют индекс акций ММВБ. Есть только один ПИФ на индекс РТС и вообще нет пассивного фонда облигаций или же акций второго эшелона.

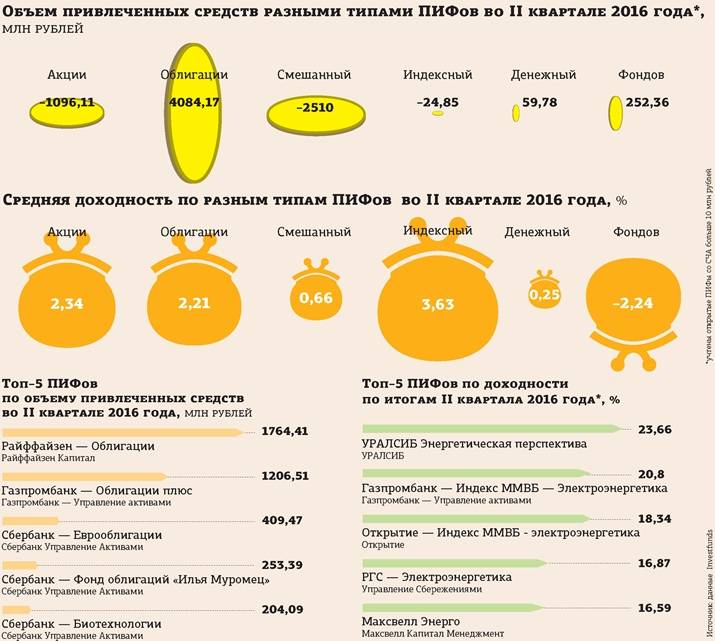

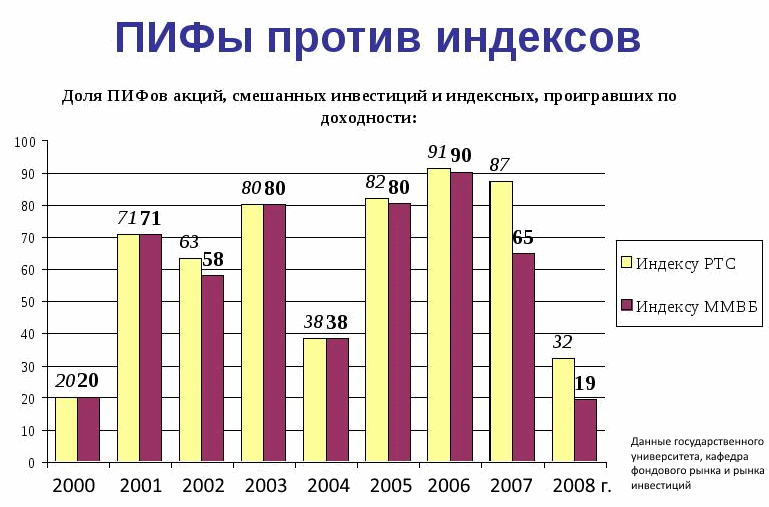

При этом по мировой статистике за 10 лет не более 20% фондов с активным управлением капиталом обыгрывают свой бенчмарк — в России число пифов с историей более 10 лет пока очень невелико, чтобы говорить о репрезентативных результатах. Один из вариантов сравнения доходности ПИФов с индексами приведен ниже:

Как отмечалось чуть выше, сравнение не вполне корректно, поскольку оно частично включает смешанные фонды, состоящие из акций и облигаций — а сравнение идет с индексами, состоящими из 100% акций. Однако результаты вполне объяснимы — в годы сильного роста российских акций (2001-03, 2005-07) наблюдается заметный проигрыш совокупности ПИФов более доходным акциям. В то же время в годы просадок акций — 2000, 2004 и 2008 — ПИФы, включающие в том числе смешанные продукты, выигрывают у индекса более чем в 50% случаев. Более осмысленная выборка, хотя и за меньший период, приведена здесь:

Хорошо видно, что за четыре года только чуть больше трети активных фондов акций смогли обыграть индекс, тогда как в случае индексных пифов это удалось почти четырем фондам из пяти.

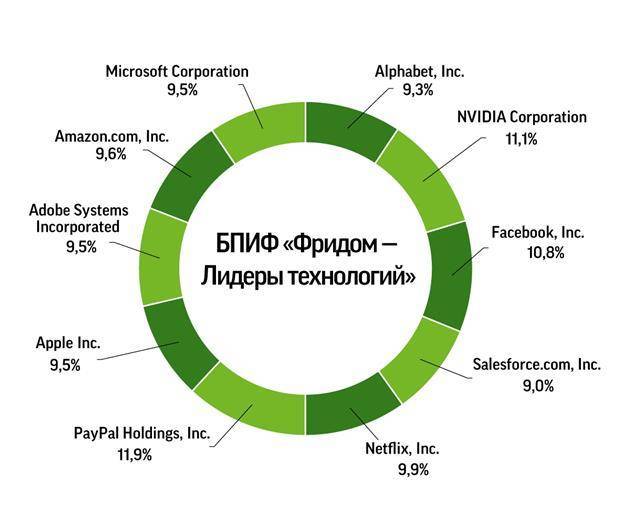

Update. С 2018 года начали набирать популярность так называемые биржевые паевые фонды, БПИФ. В отличие от классических ПИФ, представляемых управляющей компанией, паи БПИФ торгуются на Московской бирже как акции и свободны от надбавок и скидок. Комиссии за управление также невелики, около 1%. Практически все БПИФ реинвестируют дивиденды, пассивно отслеживают биржевые индексы либо приобретают ETF. В последнем случае УК добавляет свою комиссию, но делает доступными зарубежные фонды для всех клиентов российских брокеров.

Как работают фонды?

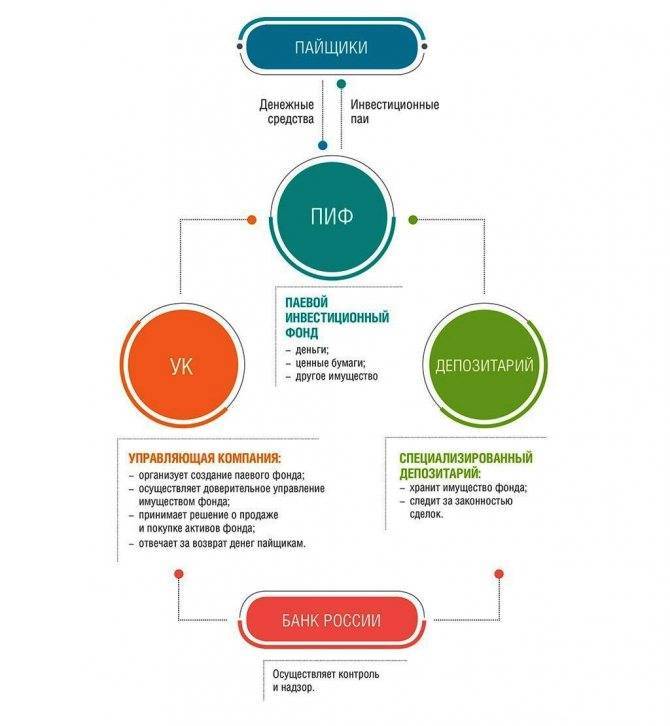

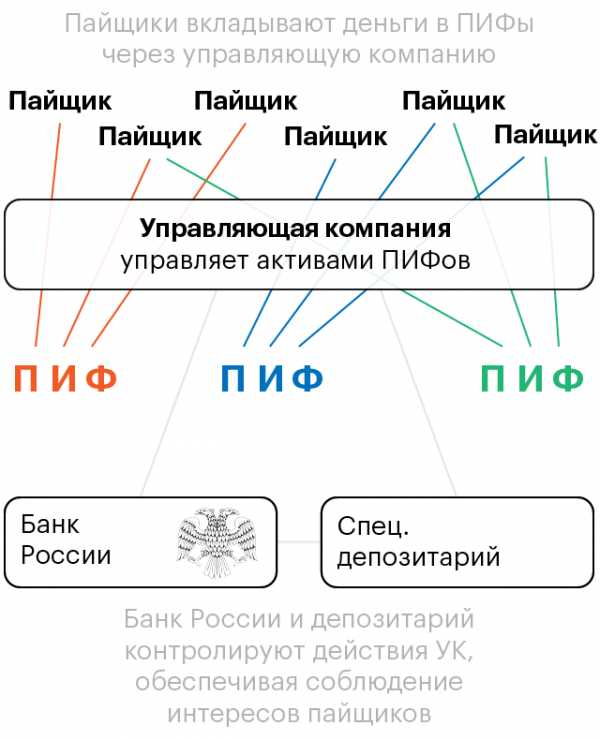

Фонд ведет деятельность, основываясь на внутренние правила и положения. Они регламентируют требования и условия, согласно им частные инвесторы доверяют сбережения в распоряжение управляющей компании. УК обязана иметь лицензионное разрешение на деятельность, дающее ей право на распоряжение собственностью, принадлежащей ПИФам. Разрешение выдается в органе Федеральной комиссии по рынку ценных бумаг. Управляющая организация имеет возможность создать несколько ПИФов. Сразу после получения разрешающей лицензии, управляющая структура обязывается подписать договор о сотрудничестве и совместной работе с депозитарием, независимым оценщиком, регистрирующим органом и аудитором. Внутренние правила и положения, принятые в конкретном ПИФе обязательны к внесению в реестры ФКЦБ.

Зарегистрировать в ответственной государственной структуре необходимо и особенное разрешение – Проспект эмиссии паев. Только после прохождения управляющей организацией всех процедур по регистрации и постановке на учет деятельности структуры возможно начало работы. Одним из первых этапов деятельности распоряжающейся организации является первичное размещение паев. В процессе этой работы организация обязана собрать наименьший объем капиталовложений, в противном случае производится ликвидация паевого фонда с дальнейшим возвратом вкладчикам денежных средств. Государство строго контролирует деятельность ПИФов через соответствующий орган – ФКЦБ.

Что обещают паевые фонды в России: уровень доходности и риска

Все больше предприимчивых россиян отодвигают на второй план банковские вклады и обращают внимание на менее популярные финансовые инструменты. На это влияют многочисленные рекламные предложения, продвигающие быстрое обогащение, и различные блоги в интернете

Купить акции или облигации может каждый, но нужно составить список перспективных компаний.

Для успешного заработка на ценных бумагах не хватит поверхностного обзора динамики стоимости за последние 3–5 лет. Нужны теоретические знания о конкретном рынке, практический опыт инвестирования и постоянный мониторинг экономических новостей.

В паевых инвестиционных фондах всю грязную работу делает портфельный менеджер управляющей компании. Он выбирает перспективные активы и формирует базу, которая должна приносить доход в долгосрочной перспективе. Анализ ПИФов показывает, что УК могут вкладывать деньги в разные направления: акции, облигации, биржевые индексы, недвижимое имущество и т. д.

В некоторых случаях управляющие компании инвестируют средства в зарубежные фонды, которые ориентируются на компании в разных нишах. Большим спросом пользуются субъекты из сферы IT и биотехнологий.

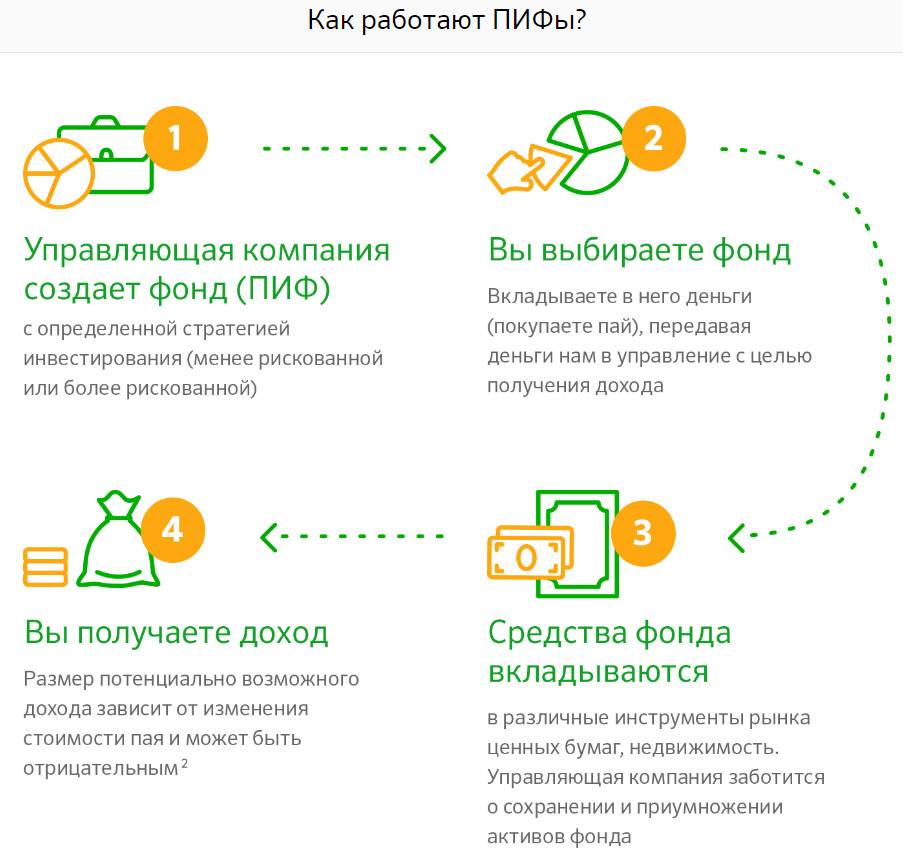

Для составления полной картины начинающий инвестор должен иметь представление о механизме работы паевых фондов. УК создает ПИФы, и на первом этапе собирает деньги заинтересованных вкладчиков. Параллельно менеджеры подбирают перспективные ниши, которые будут расти в течение длительного срока.

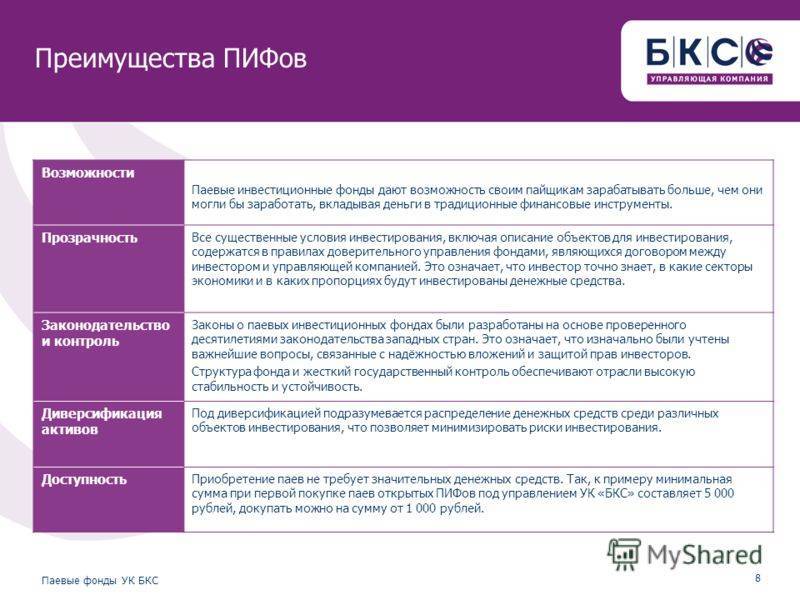

Плюсы ПИфов:

- низкий порог входа;

- большой выбор управляющих компаний;

- в конце календарного периода инвесторы получают отчет о деятельности УК;

- есть независимые регуляторы (специальный депозитарий и Центробанк РФ);

- прозрачная структура;

- оплата налогов только в момент продажи паев (если зафиксирована прибыль);

- высокая ликвидность (открытые ПИФы).

Авторитетные управляющие компании в России сдержаны в своих обещаниях. Они не гарантируют миллионный доход, но несут ответственность за состав портфеля. УК выгодно, чтобы цена пая росла, увеличивалась стоимость чистых активов (СЧА) и пополнялся список вкладчиков. По официальной статистике, одной из самых авторитетных организаций в этой сфере является «Сбербанк Управление активами» — свыше 160 тысяч участников. Не все получают прибыль, но если взглянуть на рейтинг самых доходных ПИФов этой управляющей компании, то становится ясно, что стоит выделить немного денег для приобретения у них паев.

Для начинающих инвесторов подходят открытые фонды (ОПИФ). Они не ограничивают время продажи доли. Если вкладчик периодически мониторит динамику стоимости и видит предпосылки для дальнейшего роста, он может найти стороннего покупателя и выручить за свои активы побольше денег, чем выдаст управляющая компания после погашения паев

Свобода действий инвесторов ОПИФ — это отлично, но более опытные бизнесмены обращают внимание на закрытые фонды (ЗПИФ)

Продать долю в ЗПИФ можно только после окончания срока доверительного управления. Обычно, это 3–10 лет после даты создания фонда. В этом случае свобода действий уже в руках УК

Ей не нужно держать свободные средства для погашения паев вкладчиков, портфельные менеджеры могут сосредоточиться на единственной важной задаче: увеличение доходности

Все паевые фонды можно условно разделить по уровню риска. В группу самых безопасных входят ПИФы облигаций. Средний риск — акции, биржевые индексы, недвижимость. Что касается финансовых инструментов с наиболее высоким уровнем риска, то здесь все зависит от управляющей компании. К примеру, УК Сбербанка относят к рискованной категории акций российских компаний. Кстати, у них один из самых удобных сервисов по паевым фондам. Потенциальные инвесторы могут ознакомиться с динамикой конкретного ПИФа, скачать правила доверительного управления и прочитать комментарии о динамике определенного рынка на одной странице.

В России много доходных фондов, и условия входа доступные, поэтому обязательно стоит обратить на них внимание, если есть свободные деньги и хочется создать источник пассивного дохода

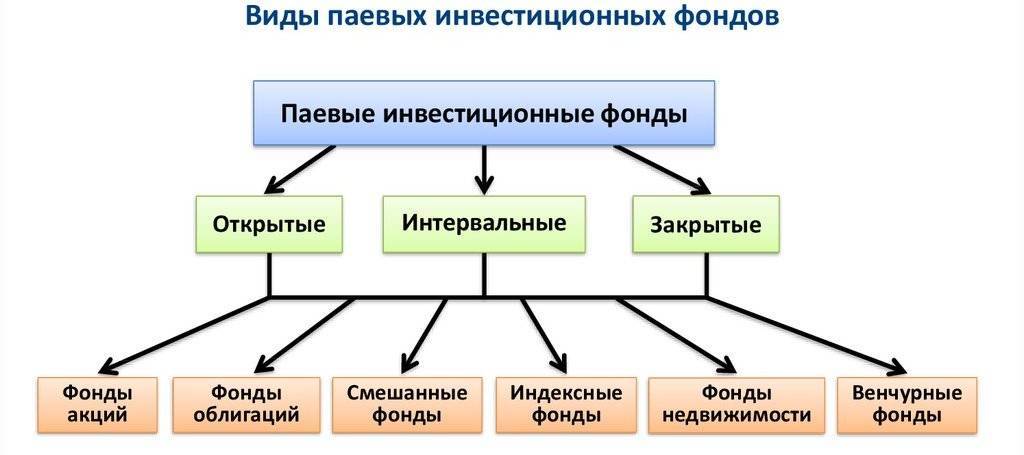

Виды

Законодательством РФ паевые инвестиционные фонды классифицируются по направлению деятельности.

ПИФы бывают:

- денежные – инвестиции в валюту;

- облигаций и акций;

- смешанные инвестиции – допускается использование

нескольких финансовых инструментов; - прямые инвестиции – приобретение больших пакетов

ценных бумаг, дающих право на контроль компании-эмитента; - венчурные инвестиции – вклады с большими рисками

и доходностью; - недвижимости – инвестиции во все виды

строительных объектов; - ипотечные, кредитные – фонды рассчитаны на

опытных инвесторов, умеющих досконально определять риски. Деньги пайщиков идут

на выкуп ипотечных, потребительских, бизнес кредитов; - товарный рынок – инвестиции в драгоценные

металлы; - фондовые – мелкие ПИФы, инвестирующие в другие

паевые инвестиционные фонды; - художественные ценности – вложения в

антиквариат, предметы искусства.

Возможности получения прибыли через ПИФы очень обширные и

многогранные, благодаря большому охвату активов.

Структура отдельного фонда регламентируется положением «О составе активов акционерных инвестиционных фондов и активов ПИФ». В документе можно изучить, как и во что может вкладывать фонд выбранной категории средства пайщиков. Например, ПИФ облигаций, имеет право инвестировать в акции, а денежного рынка – в облигации и другие фонды и т.д. Но основные вложения, не менее 50%, должны быть сделаны в активы заявленного вида.

Также инвестиционные фонды группируются по временным рамкам

операций или когда можно проводить торги и обмены:

- открытые – пайщики в любой день (рабочий

банковский) могут проводить операции со своими паевыми долями. Деньги на

лицевой счет поступают в течение 3-6 дней. - интервальные – операции проводятся только в

определенный интервал времени (определяется политикой фонда), как правило, раз

в три месяца. Это позволяет УК тщательно анализировать ликвидность вложений и

выбирать оптимальные сроки. - закрытые – паи доступны для покупки только при

организации фонда. Погашаются во время закрытия. Сроки устанавливаются

регламентом ПИФа. Например, это фонды, которые создаются под строящийся объект

недвижимости. Как только здание будет сдано в эксплуатацию, фонд закрывается.

Интервальные и закрытые паевые инвестиционные фонды ориентированы

на опытных инвесторов, крупных бизнесменов. Здесь огромные риски, но можно

получить так называемый сверхдоход. Новичкам лучше начинать инвестировать в открытые

ПИФы. Активы ликвидные, пай можно быстро, как купить, так и погасить.

Как получать регулярный доход

Большинство инвесторов заинтересовано в получении регулярного дохода по аналогии с банковскими вкладами, по которым происходит выплата процентов с заранее определенной периодичностью. При этом пайщики открытых и интервальных ПИФов даже по закону не могут получать промежуточный доход, а по ЗПИФам он возможен, только если это предусмотрено правилами изначально. Для получения регулярного дохода пайщикам рекомендуется с определенной периодичностью проводить погашение части паев, имеющихся в собственности. Проще всего это сделать по ОПИФам, где продажа возможна в любой рабочий день.

Пример. Изначально пайщик приобрел 100 паев по 2000 р. каждый. По итогам определенного периода (например, 1 года) стоимость их увеличилась до 2600 р. При этом доход на 1 пай был получен следующим образом: 200 р. – за счет операций с ценными бумагами, 140 р. – за счет переоценки, 260 р. – за счет купонного дохода. Если пайщик хочет получить только купонный доход (260×100=26000 р.). Для его получения будет достаточно погасить 10 паев.

Подобный подход обеспечивает получение дохода в том же порядке, что и при владении акциями и облигациями (за счет дивидендов и купонов). При этом пайщик в ОПИФ может получить деньги в любой момент, а при самостоятельном владении финансовыми инструментами выплата дохода будет осуществляться с периодичностью, установленной эмитентами ценных бумаг.

Рейтинг ПИФов по доходности 2017 год

Сравнение ПИФов по доходности — важнейший критерий выбора наиболее подходящего инструмента для инвестирования капитала. Ведь именно от этого аспекта будет зависеть размер вашей прибыли. Для снижения рисков рекомендуется диверсифицировать свой портфель, комбинируя паи фондов с разными стратегиями инвестирования.

В рейтинг ПИФов по доходности за 5 лет вошли следующие финансовые структуры:

- «Глобальный интернет» от УК Сбербанка, продемонстрировавший прирост почти в 43%;

- Фонд «Информационные технологии» от УК «Райффайзен» (34,14%);

- ПИФ «Технологии» от «Альфа-Капитал» с доходностью 33%;

- фонд «Акции 2 эшелона» от управляющей организации «Апрель Капитал» (26%);

- Китай от УК «Открытие» (положительная динамика 24,5%);

- БРИК от ВТБ (23%);

- Развивающиеся рынки от УК Открытие (22%);

- РГС Мировые технологии от УК «Управление сбережениями» (21,5%).

Статьи в тему: ПИФ Илья Муромец от Сбербанка: низкий риск и умеренный доход от инвестиций, ПИФы Сбербанка частным клиентам: инструкция по покупке паев + обзор доходности

Как выбрать биржевой фонд для покупки

По сравнению с американским фондовым рынком у нас биржевых фондов очень мало. Но и из 68 надо выбрать самых достойных. Для сбора и анализа информации я пользуюсь следующими источниками:

- Сайты управляющих компаний. Не все из них охотно делятся информацией. Хорошо описаны фонды в УК “Сбер Управление Активами”. А, например, в УК “АТОН-менеджмент” раздел “Отчетность” находится в разработке.

- Сайт Мосбиржи. На нем я смотрю актуальный список допущенных к торгам фондов и текущие котировки.

- Агрегатор rusetfs.com. На мой взгляд, содержит просто бесценную информацию: подробное описание БПИФа или ETF и его полный состав, сравнение с альтернативами по показателям доходности, коэффициентам Шарпа, Сортино, VaR. Для меня большую ценность представляет показатель качества отслеживания индекса, в т. ч. представленный в графическом виде. Также на графиках можно сравнить фонд с инфляцией, депозитами, курсом доллара и пр. Отдельно представлены таблицы корреляции (прямая и обратная зависимости, независимые).

- Агрегатор investfunds.ru. Сервис, аналогичный предыдущему, но со значительно меньшим объемом информации. Можно посмотреть показатели: размер СЧА (стоимость чистых активов), все виды комиссий, доходности за год и и за все время существования. Есть сведения о контролирующих организациях: спецдепозитарии, спецрегистраторе и аудиторе.

Разберем, на что надо обратить внимание при выборе БПИФа в свой инвестиционный портфель:

Управляющая компания

На мошенников вы не нарветесь, конечно. На биржу не попадают случайные управляющие компании, а только те, кто имеют лицензию Центробанка. Здесь выбор может быть связан с тем, где у вас открыт брокерский счет. Например, ВТБ не берет со своих клиентов комиссию за покупку собственных БПИФов.

Объем торгов

По количеству сделок с конкретным фондом я оцениваю его ликвидность. Высокий показатель позволит быстро купить и быстро продать паи с минимальным спрэдом. Его можно посмотреть в карточке БПИФа на Мосбирже или в биржевом стакане торгового терминала.

Например, 9.07.2021 было заключено 15 110 сделок на сумму 25 914 109 руб. с SBSP, который инвестирует в индекс S&P 500. Это высокая ликвидность.

А вот БПИФ SCIP (акции технологических компаний) от УК “Система Капитал” нельзя назвать ликвидным. За день прошло всего 55 сделок на сумму 47 159 руб.

Состав фонда

Можно попытаться найти эту информацию на сайтах УК и потратить на это много времени. Я пользуюсь агрегатором rusetfs.com. Состав фондов из вышеуказанных примеров показывает, что SBSP покупает акции напрямую, а SCIP является фондом фондов, т. е. инвестирует в акции не напрямую, а через зарубежный ETF (это приводит к дополнительной комиссии):

Кроме того, состав полезно смотреть для устранения дублирования фондов в портфеле. Например, нет смысла покупать два БПИФа, которые инвестируют в индекс S&P 500. Они одинаковые.

Комиссии

Если вы инвестируете на срок 1 – 3 года, то разницу в комиссиях разных БПИФов в сотые доли процента даже не заметите. Но на долгосроке это выливается в серьезные потери. При выборе всегда ориентируйтесь на минимальные комиссии. К сожалению, российские фонды пока не могут дать нам 0,1 %, как их западные аналоги, но найти варианты с расходами до 1 % вполне реально.

Комиссии удобно смотреть на агрегаторах. Для примера приведу информацию по двум БПИФам, которые инвестируют в индекс S&P 500, с сайта investfunds.ru – SBSP от УК “Сбер Управление Активами” и TSPX от УК “Тинькофф Капитал”.

По SBSP суммарная комиссия составляет 1,02 %:

Суммарная комиссия по TSPX – 0,79 %:

Доходность

Вроде бы самый очевидный показатель в качестве критерия отбора лучшего БПИФа. Но на самом деле грамотный инвестор знает, что доходность в прошлом не означает доходность в будущем. На мой взгляд, более ценным в данном случае будет показатель качества следования индексу. Чем он ниже, тем эффективнее работает управляющая компания. Эксперты считают, что объективной информация может быть только на промежутке времени от 5 лет. К сожалению, первые российские БПИФы появились только в 2018 г., а львиная их доля в последние 2 года.

Рассмотрим качество следования индексу с сайта rusetfs.com на примере SBMX, который отслеживает индекс Мосбиржи полной доходности. Годовая доходность SBMX отстает на 0,97 процентных пункта от доходности индекса. Это значение вполне укладывается в комиссию в 1,02 %. На промежутке времени с 26.09.2018 разница уже выше – 1,44 пункта.

На графике отставание тоже хорошо видно:

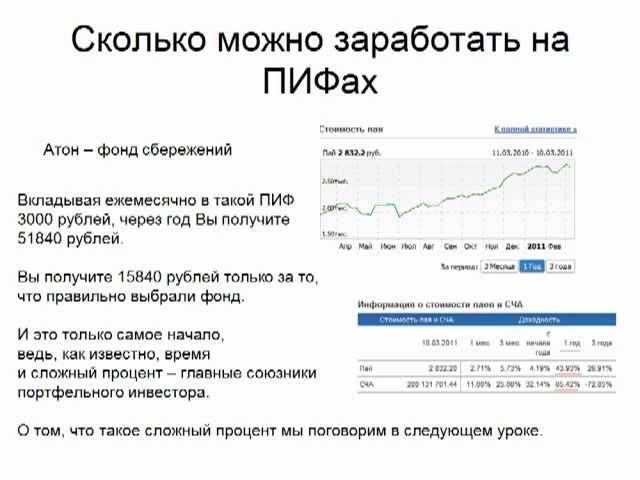

Как заработать на ПИФах?

Можно ли заработать на ПИФах? Конечно, если придерживаться следующих правил и ответственно отнестись к делу:

Данный способ получения прибыли является коллективным инструментом, когда большое число лиц передаёт в управление компании свои деньги, а она, в свою очередь, их приумножает. Для этого применяются ценные бумаги – облигационные займы, акции, иногда средства пускают в сферу недвижимости. И хотя этот способ имеет свои риски, как показывает практика, такие организации – одни из лучших управляющих денежными средствами на отечественном рынке.

Принцип увеличения собственного капитала в данном случае следующий – человек вкладывает деньги в выбранный фонд и ждёт. На первый взгляд всё понятно, чисто и прозрачно. Но на деле выходит немного иначе – чтобы получать доход, нужно, что называется, «быть в теме». Полезно почитать тематическую литературу, владеть текущей ситуацией в сфере экономики и хоть немного разбираться в таких терминах, как ценные активы, фондовые торги и биржи. Ведь какой бы благополучной не казалась управляющая организация, самому контролировать ситуацию как-то надёжней, ведь речь идёт о сохранности и приумножении собственных денег.

После того, как азы наук будут постигнуты, и сформируется базовое понятие работы таких фондов, можно приступать к конкретным действиям – выбирать компанию. Специалисты советуют действовать «от противного» — выявить самых неблагонадёжных учредителей. Как правило, такие сведения поисковики выдают в первую очередь

Обратите внимание! В подавляющем большинстве случаев – это компании, не требующие внушительных вложений. Они охотно продают паи, стоимость которых несколько тысяч рублей.

После того, как выбор сделан, необходима личная встреча с сотрудником организации

Консультация менеджера поможет сориентироваться в условиях долевого участия, даст понимание того, как и в какой момент можно вывести деньги из ПИФа, и какие на этот счёт есть ограничения временем. Это важный момент — ведь деньги могут потребоваться в самый неподходящий период, и если вывести их раньше срока нельзя, а вероятность такой потребности клиент не исключает, то лучше поискать другой вариант вложения средств.

ЧТО ЗА ПИФ?

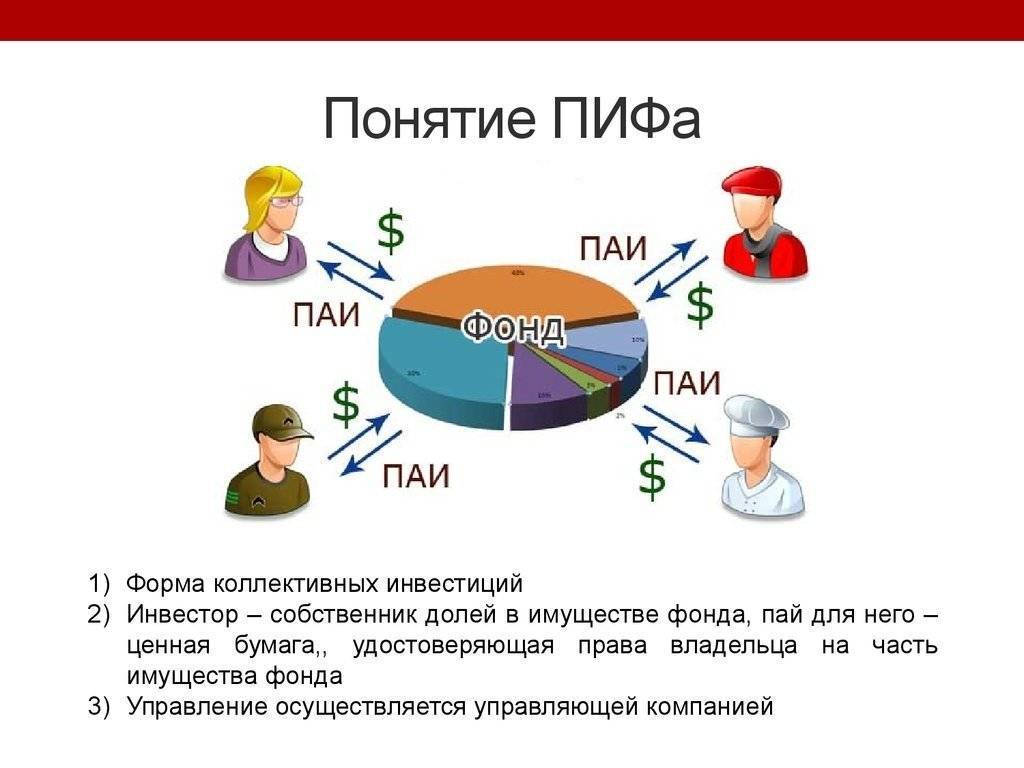

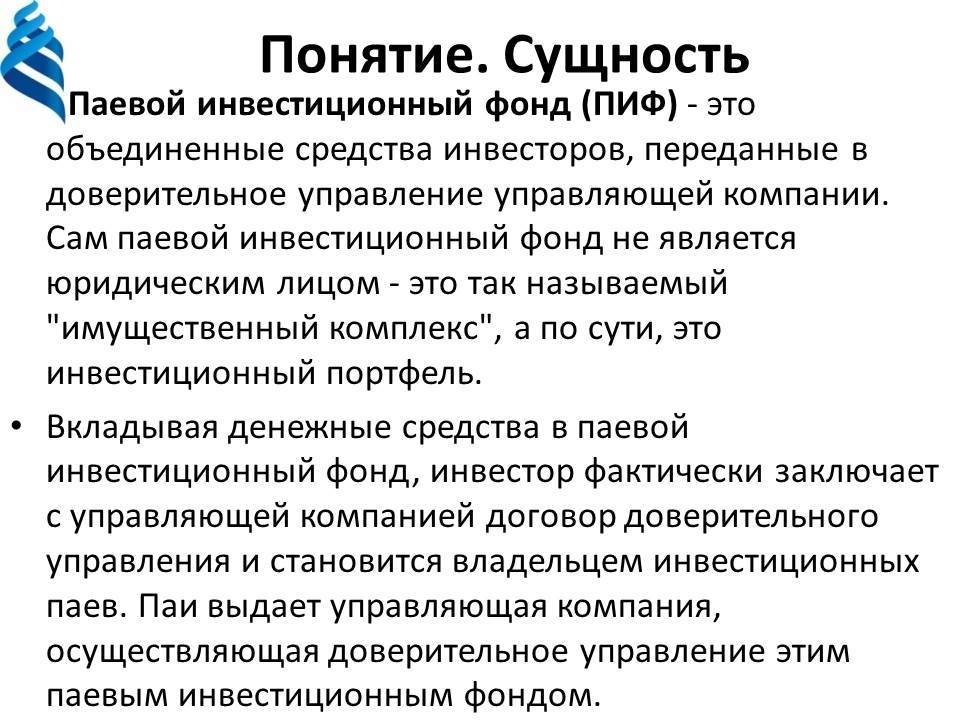

ПИФ расшифровывается как паевой инвестиционный фонд.

Почему фонд? Потому что он объединяет деньги разных инвесторов (физических и юридических лиц) для инвестиций на фондовом рынке. Граждане — пайщики, имущество фонда — ценные бумаги и другие активы, в которые эти деньги инвестируются. Права пайщиков на долю в имуществе фонда удостоверяются паями. Потому фонд и называется “паевой”.

ПИФы наполняются различными активами, такими как акции, облигации, недвижимость и даже экзотические инструменты (вино, картины и пр.). Фонд может состоять из активов одного типа — например, только из облигаций или только из акций разных компаний, или быть смешанным и включать как акции, так и облигации. Многие компании предлагают отраслевые ПИФы, наполненные бумагами компаний определенного сектора — например, торговли или электроэнергетики и т. д. и т. п., насколько хватит фантазии у управляющей компании ПИФа, которая его организует и управляет инвестициями граждан в ПИФ на основании договора доверительного управления.

Деятельность ПИФов регулируется законом 156-ФЗ “Об инвестиционных фондах”.

AD_UNIT_23

Что такое пай. Паи ПИФ

Согласно определению, ″инвестиционный пай является именной ценной бумагой, удостоверяющей долю его владельца в праве собственности на имущество, составляющее паевой инвестиционный фонд″. При этом сам инвестиционный пай не имеет номинальной стоимости, а их количество у одного владельца может выражаться дробным числом.

Другой важный показатель, связанный с паями — стоимость чистых активов (СЧА). СЧА считается как стоимость всего имущества фонда (ценные бумаги, депозиты, денежные средства, дебиторская задолженность) минус кредиторская задолженность и резервы предстоящих расходов и платежей. Зная СЧА, можно вычислить расчетную стоимость пая:

Расчетная стоимость пая = СЧА / Количество паев

СЧА изменяется под воздействием двух факторов – в зависимости от того, как пайщики вносят и забирают деньги из фонда, и от того, как меняется рыночная стоимость ценных бумаг. Но расчетная стоимость пая зависит только от одного из этих факторов – изменения рыночной стоимости ценных бумаг в составе портфеля фонда, поскольку количество паев в составе открытого и интервального фонда может изменяться.

Говоря более простым языком: когда в открытый пиф приходит новый инвестор, фонд выпускает новые паи. В этот момент на счет пайщика записывается определенное число паев, которое определяется делением суммы средств, внесенной пайщиком, на расчетную стоимость пая на день внесения записи в реестр. СЧА при этом увеличивается пропорционально росту паев. Когда инвестор покидает фонд, то приобретенные им ранее паи погашаются (выкупаются) фондом — т.е. происходит сокращение числа паев, компенсируемое уменьшением СЧА.

Какой из этого вывод? Открытый фонд может оказаться в значительном убытке при массовом оттоке клиентов. Последние, паникуя в кризис, могут подать заявки на вывод и управляющая компания должна будет продавать паи по низким ценам. Дивиденды по ценным бумагам, находящимся в портфеле фонда, не выплачиваются (реинвестируются) и прибавляются к общему результату. Инвестор платит стандартный налог на прибыль (13%) только при продаже паев.

Существует так называемое первичное и вторичное обращение паев. Первичное обращение паев означает покупку и продажу непосредственно у управляющей компании (УК) или агента (инвестиционной компании, банка). Это схема открытых фондов, о которых шла речь выше. Вторичное обращение паев отличается от первичного тем, что операции с паями совершаются не через УК, а через других собственников паев и могут производиться на бирже. В этом случае говорят про закрытый паевой фонд.

УК получает здесь преимущество перед открытыми пифами — она не окажется в убытке при массовой панике, поскольку инвесторы должны продавать паи не ей, а друг другу. А значит, компания не должна продавать подешевевший актив. При наличии большого спреда (разницей между ценой покупки и продажи на бирже) операция с паями может быть просто невыгодной и фактически капитал в закрытых паевых фондах теряет ликвидность. Скажем, владелец такого пая хочет продать его за 3000 рублей, но максимальная заявка на покупку только 2500.

Другая особенность пифов в том, что УК запрещено зарабатывать на падении акций, вставая в короткие позиции — вместо этого акции можно только частично продать или в некоторых случаях захеджировать часть капитала на срочном рынке (фьючерсы, опционы).

Что такие ПИФ и какими они бывают?

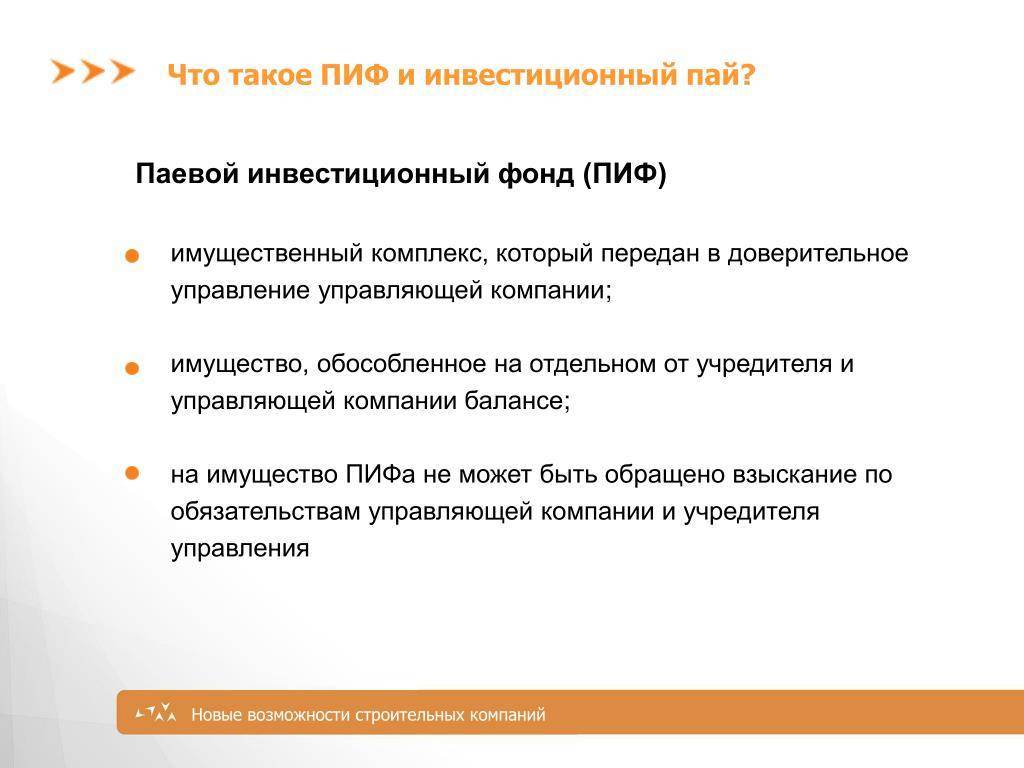

Паевой инвестиционный фонд (ПИФ) – это средства нескольких инвесторов, объединенные и вложенные в определенные доходные активы – вклады, ценные бумаги, недвижимость и другие.

Название данной формы связано с паями – под этим подразумевают часть стоимости ПИФ, приходящуюся на одного инвестора (которого, соответственно, называют пайщиком).

Инвестиционный пай согласно российскому законодательству является именной ценной бумагой, которая удостоверяет право ее собственника на часть имущества ПИФ.

При формировании фонда определяется, какую сумму денег нужно привлечь и на сколько паев ее разделить. Соответственно, определяется и стоимость одного пая.

Главная особенность ПИФ – отсутствие регулярной выплаты доходов в виде процентов. Доход собственники паев получают в виде разницы между ценой покупки и продажи пая. Если стоимость не выросла или даже упала – инвестор не получает доход.

Деньги ПИФ инвестируются в разные активы. Преимущественно это государственные и муниципальные облигации, а также акции российских компаний и депозитные счета.

Выбором самого выгодного и безопасного варианта вложения средств и непосредственным размещением занимается управляющая компания (УК). Это зачастую подразделения крупных банков или других финансовых организаций.

Паевые инвестиционные фонды бывают нескольких видов:

- открытые – самый доступный вариант для начинающих инвесторов. При работе с таким фондом купить или продать пай можно в любой рабочий день. К ним применяются и ограничения со стороны государства: открытые фонды должны вкладывать деньги в самые ликвидные активы в определенных пропорциях;

- закрытые – стать пайщиком можно только при создании фонда, а продать пай – только в момент его закрытия. Однако есть вариант продажи пая на вторичном рынке. Правила закрытых ПИФ утверждаются учредителями в момент создания, как и активы, в которые фонд может инвестировать;

- интервальные – представляют собой переходную форму от открытого к закрытому ПИФ. В таком фонде купить или продать пай можно только в заранее оговоренные временные промежутки.

Начинающему инвестору стоит вкладывать деньги только в открытый ПИФ. Стоимость пая на старте составляет 1 000 рублей, а с учетом требований к портфелю активов надежность этого варианта более высокая.

Закрытые ПИФ создаются «для своих» – узким кругом профессиональных инвесторов, которые собирают деньги на определенные проекты. Стоимость пая в закрытых ПИФ может составлять до миллиона рублей, а на вторичный рынок такие паи попадают редко.

Кроме формы организации фонды отличаются по направлению вложения денег: есть фонды акций, облигаций, недвижимости, драгоценных металлов и других активов. Соответственно, все они имеют разный уровень доходности и рисков.

В целом же форма паевого инвестиционного фонда имеет свои преимущества – это доступность (для открытого ПИФ стоимость пая начинается от 1 000 рублей), возможность получить хороший доход (если учредители выбрали надежную управляющую компанию), минимум издержек (есть небольшие комиссии при покупке пая, а также вознаграждение УК). Пай является ценной бумагой, что позволяет использовать ее в качестве залога или продавать на вторичном рынке.