Как получить овердрафт в Сбербанке

Подключить овердрафт можно двумя способами: обратившись лично в отделение или оставив заявку на сайте.

Но сначала откройте расчетный счет в банке:

А теперь рассмотрим подробнее оба варианта.

Первый вариант предусматривает личное посещение ближайшего отделения банка:

- Обратитесь за помощью к специалисту банка. Он проконсультирует по поводу услуги и перечислит список документов для подключения овердрафта.

- Соберите документы и передайте менеджеру. После заполните анкету на получение займа и договоритесь с менеджером о повторной встрече. В этот раз она будет проходить у клиента. Это необходимо для анализа финансово-хозяйственной деятельности фирмы.

- Сбербанк примет решение о подключении овердрафта.

- Если решение положительное, вам будет предложено подписать договор.

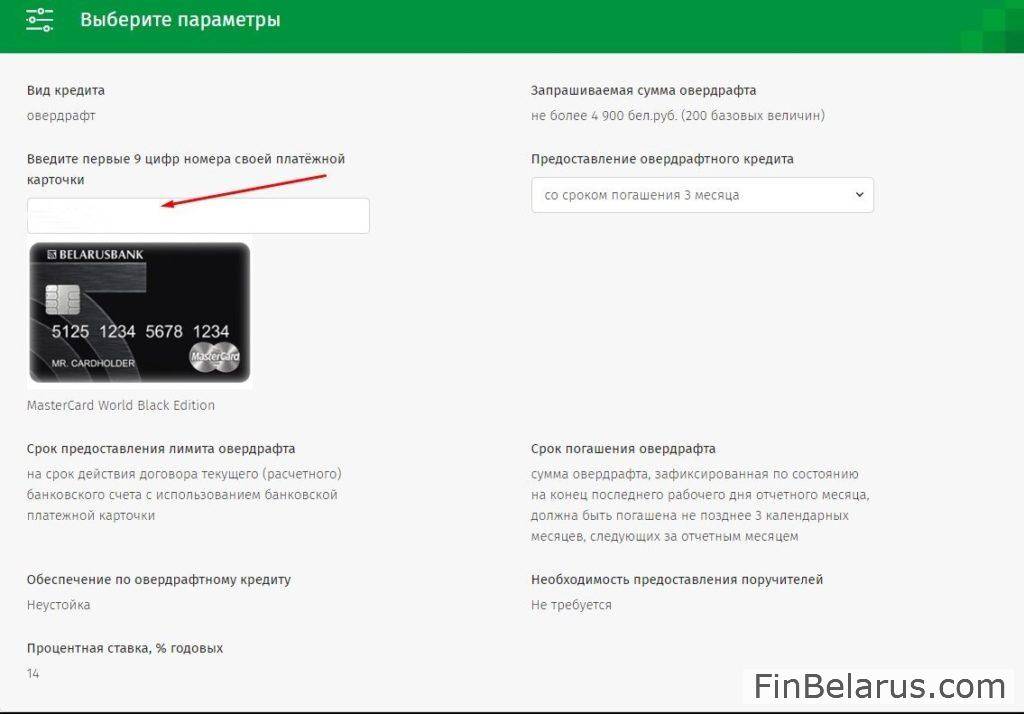

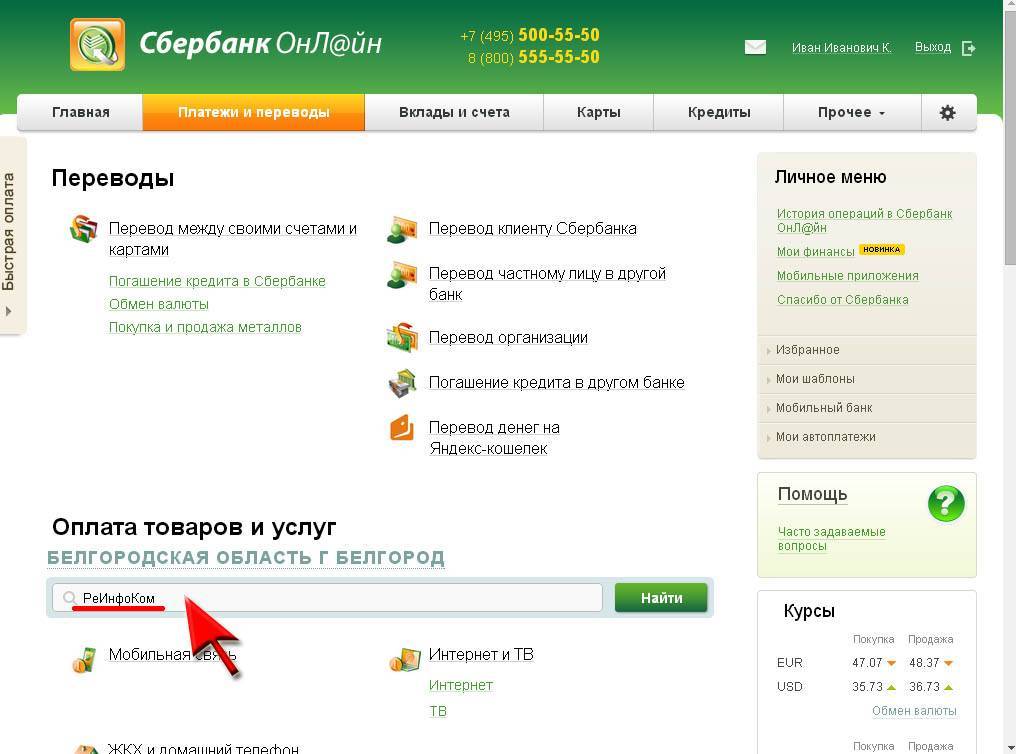

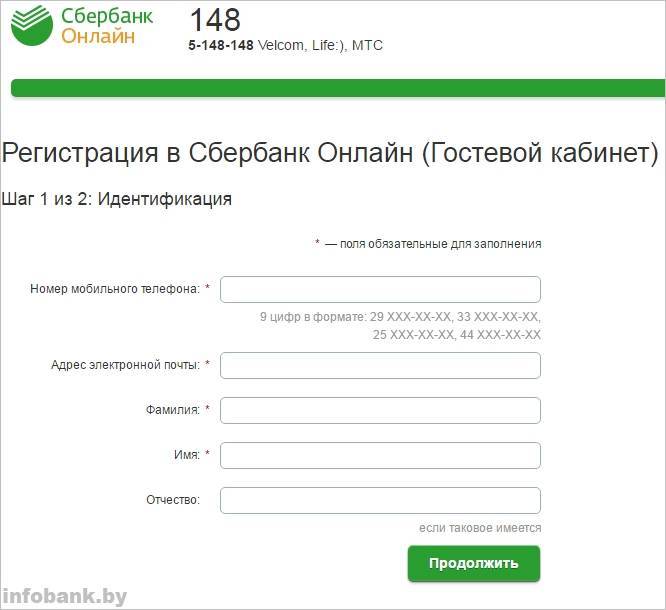

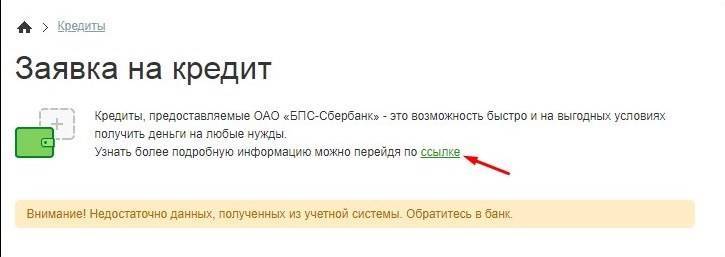

Во втором случае можно оставить заявку прямо на сайте:

- Выберите цель овердрафта, укажите сумму и срок.

- Познакомьтесь с предложениями и укажите тот, который вам подходит.

- Приложите пакет документов.

- Отправьте заявку.

Ожидайте ответа, Сбербанк оповестит о своем решении, например, по электронной почте.

Дополнительные услуги:

- Онлайн-кассы в Сбере

- Зарплатный проект от Сбербанка

- Эквайринг в Сбербанке

Поделиться

Основные различия овердрафта с кредитом

Чем отличается овердрафт от кредита? На первый взгляд эти продукты Сбербанка довольно похожи, но существует немало отличительных черт:

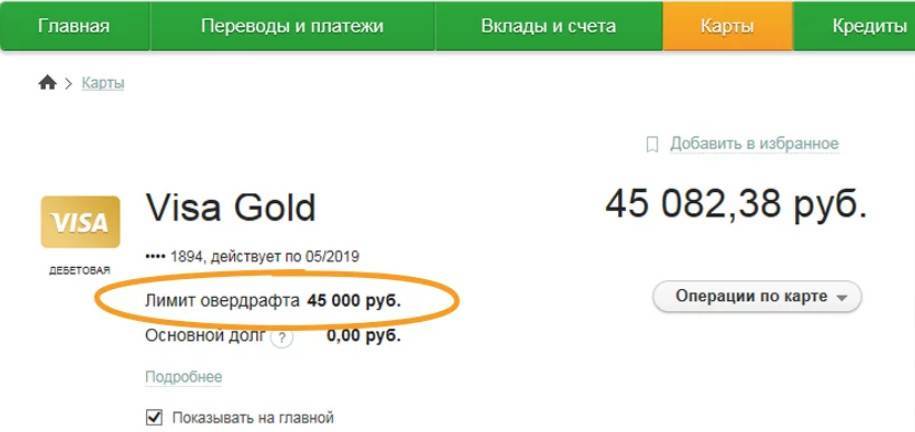

- Овердрафт может быть установлен, как на дебетовых картах, так и на кредитках. Однако чаще услугой пользуются держатели дебетовых карточек.

- Лимиты гораздо ниже кредитных.

- Получить возможность пользоваться овердрафтом гораздо проще, чем оформить кредит, ведь условия отличаются большей лояльностью.

- Процентная ставка намного ниже, чем по кредитному договору.

- Полученные в долг средства должны возвращаться целиком (единообразным платежом или частями). В то же время кредит оплачивается равными долями в течение определенного времени.

- При нарушении обязательств перед банком, размер процентной ставки удваивается. При этом, перерасчет производится не с дня начала просрочки, а с момента использования средств.

Оформив овердрафт нужно внимательно ознакомиться с условиями услуги. В противном случае, можно попасть под довольно чувствительные санкции.

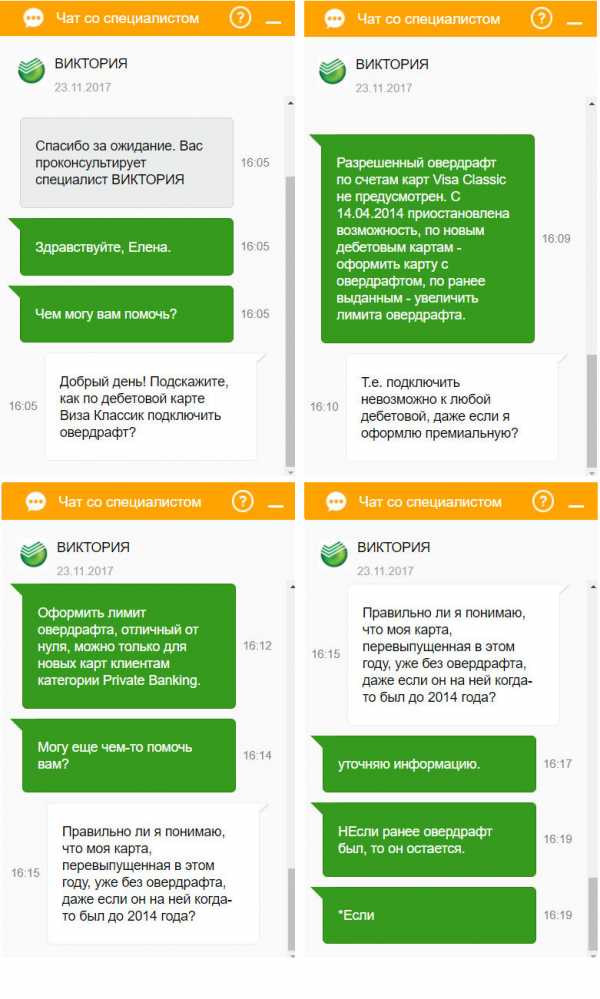

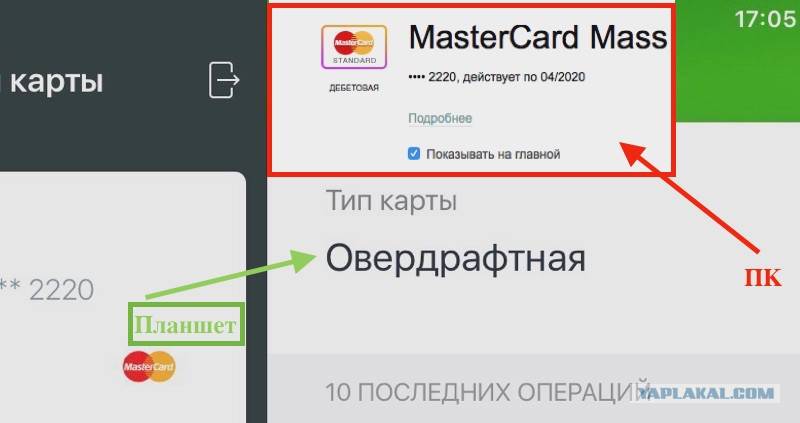

Можно ли отключить овердрафт на карте «Сбербанка»

Теоретически — нельзя. Дебетовая карта по своей природной природе является овердрафтной; перерасход средств по ней может возникнуть и по техническим причинам, не зависящим ни от клиента, ни от банка. Поэтому исключить овердрафт из вариантов обслуживания клиентов нельзя хотя бы ради нормальной работы программного обеспечения банковских операций.

Но клиент может запретить снятие с карты средств сверх тех, которые на ней есть (поступили в виде зарплаты, вклада и т.п.). Для этого надо прийти в отделение «Сбербанка» и написать соответствующее заявление. Но вы облегчите жизнь и себе, и работникам финансово-кредитной организации, если в заявлении на выдачу карты вы сразу укажите нулевой лимит овердрафта.

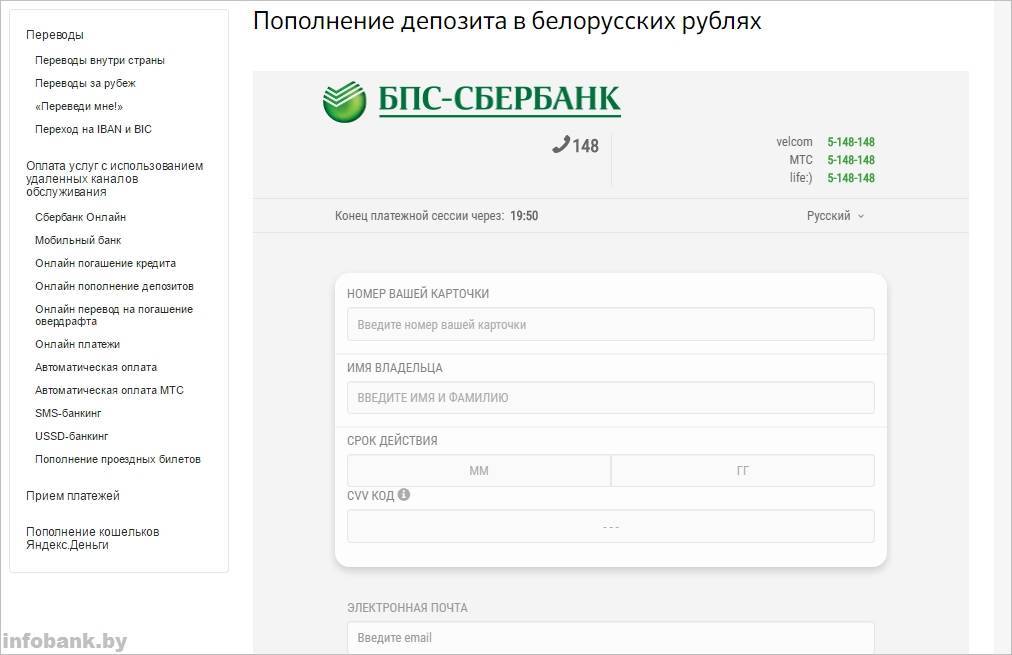

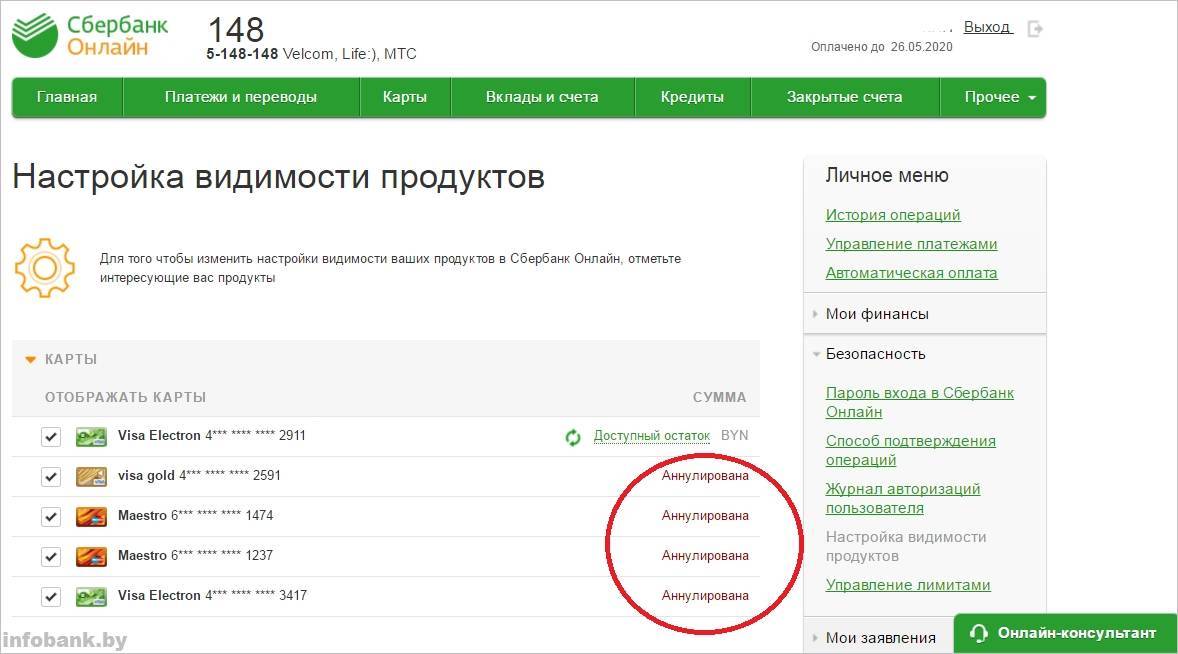

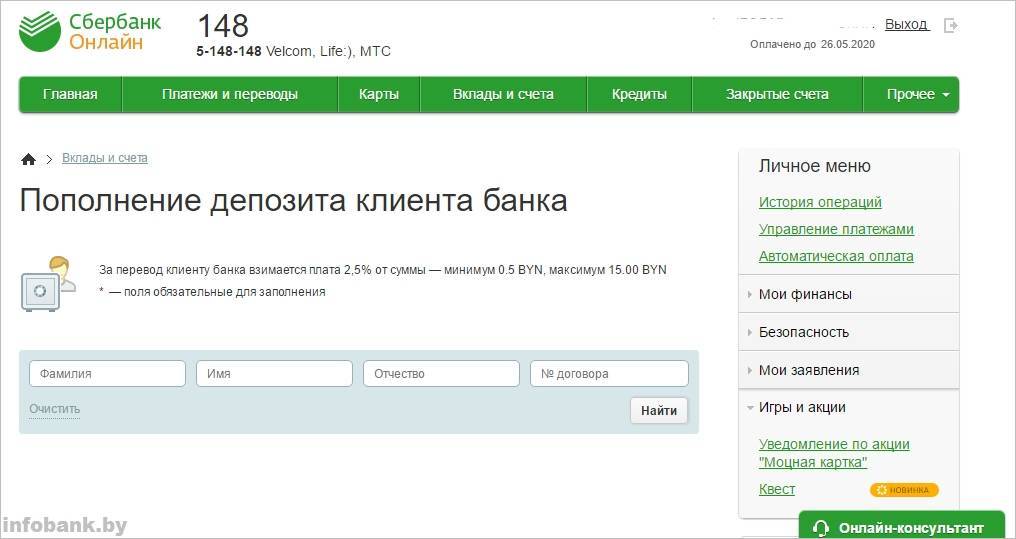

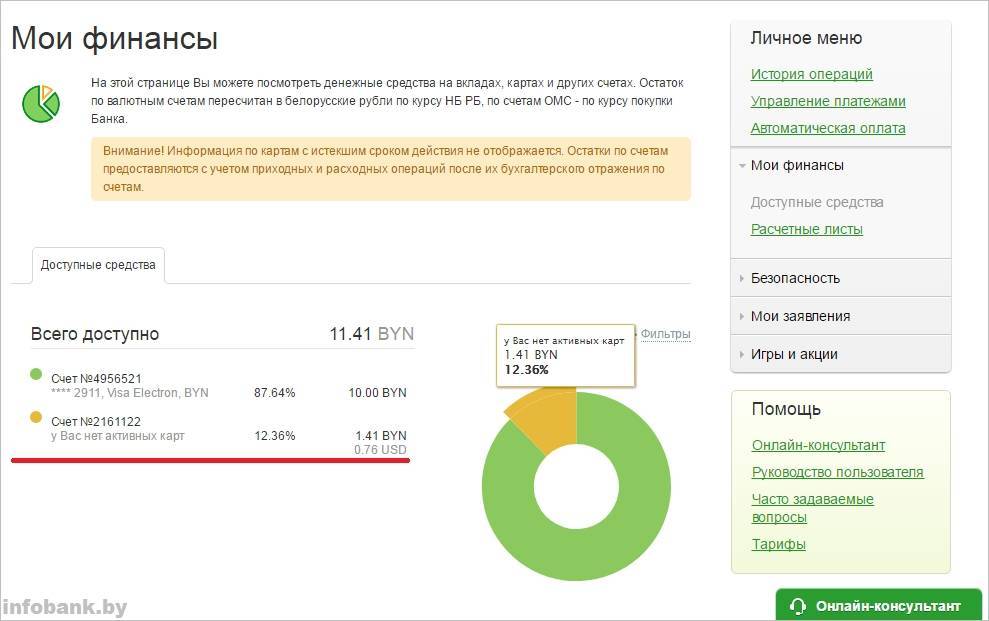

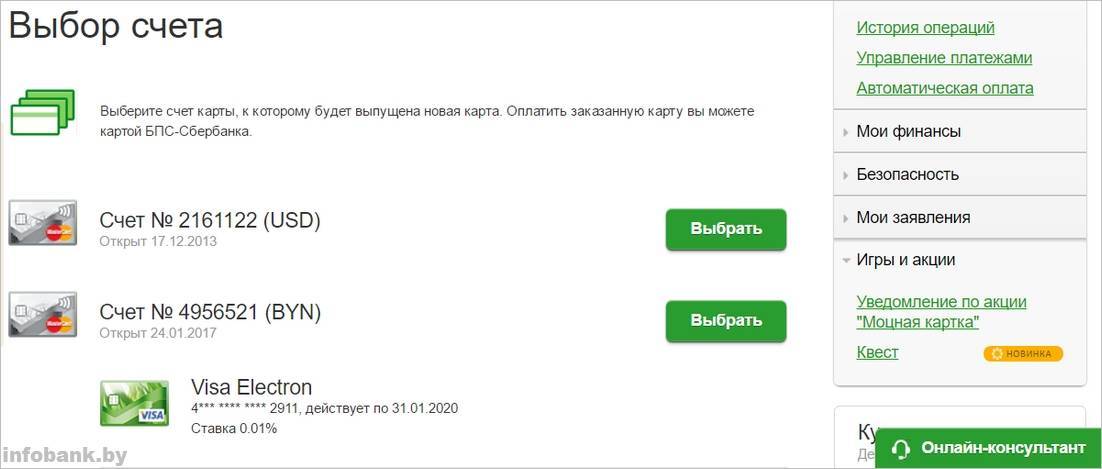

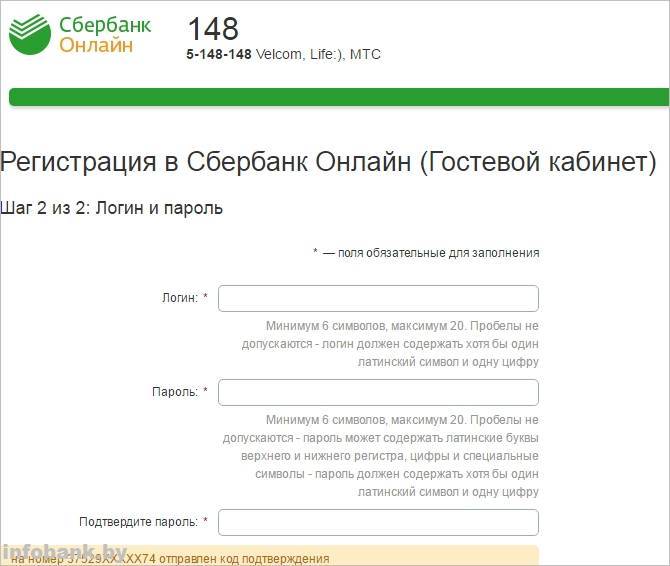

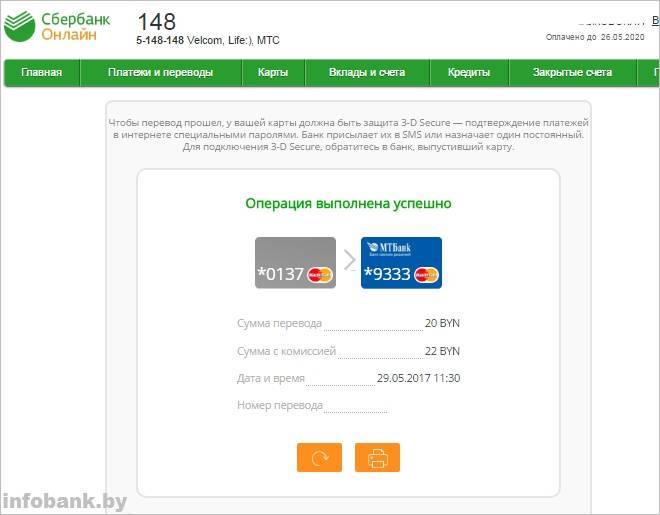

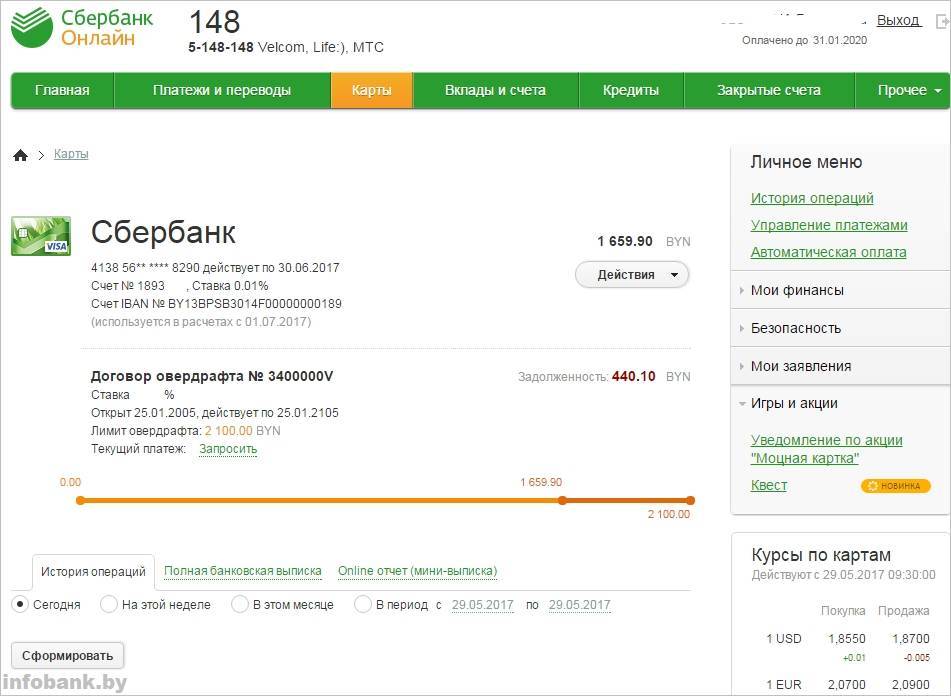

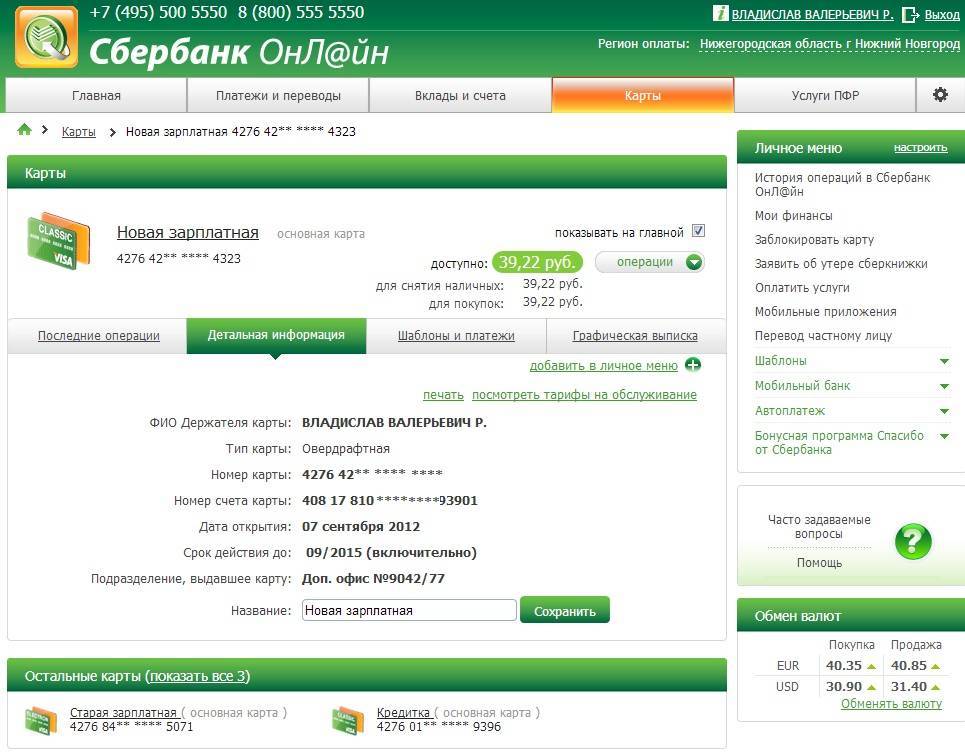

Обнуление лимита овердрафта в личном кабинете пользователя Сбербанк-Онлайн

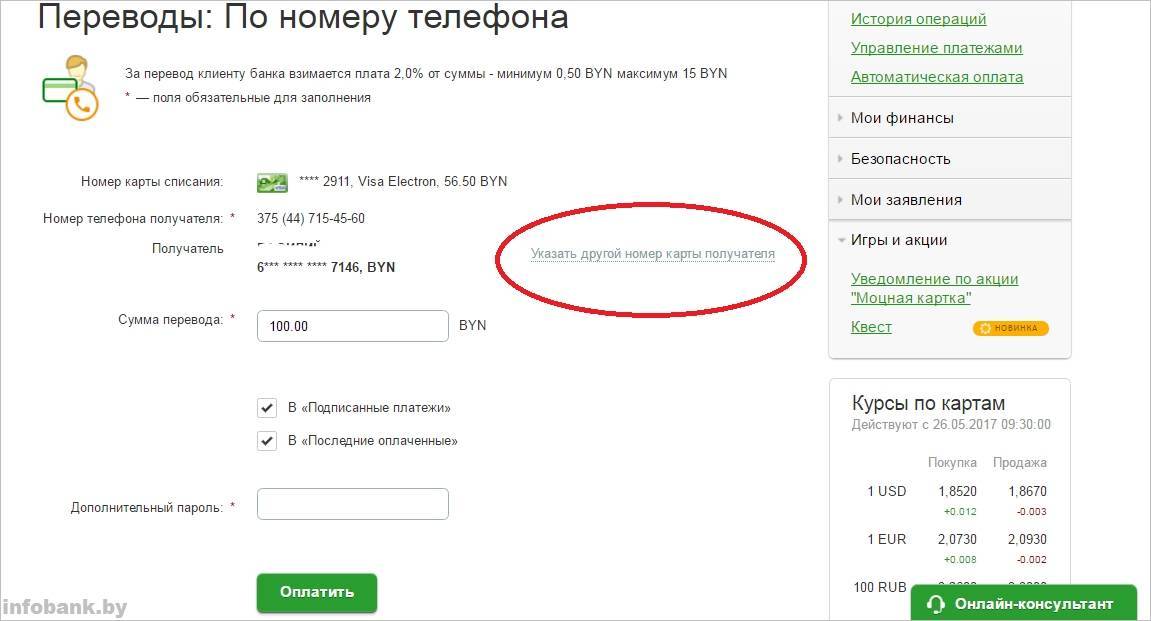

Если же вам уже оформлена карта с овердрафтом, то «отключить» его проще всего через личный кабинет «Сбербанка онлайн» или «Мобильный банк». Надо просто выбрать соответствующую опцию и поставить напротив нее значение «0». После чего за тем, чтобы вы не влезли в долги, будет следить банковский софт.

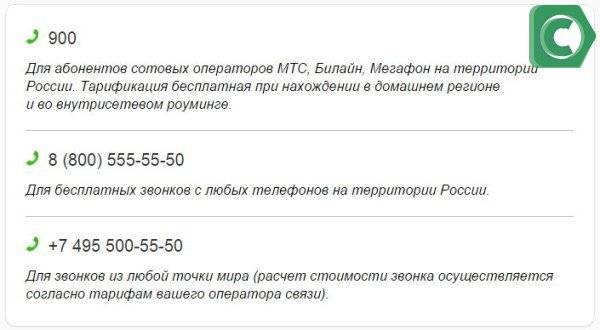

Если вы не пользуетесь онлайновыми инструментами, то, как вариант, позвоните в колл-центр банка (тел. см. выше) и изложите свою просьбу оператору.

Овердрафт для физических лиц от Сбербанка

Услуги овердрафта предназначены для использования держателями зарплатных карт, а следовательно – физическими лицами. Данная функция не может быть включена в пакет обслуживания и требует самостоятельной активации. Индивидуальный предприниматель или компания не могут предварительно настроить систему перерасхода, выдавая зарплатные карты своим сотрудникам.

Узнать подробную инструкцию по работе с предложением от Сбербанка можно на официальном сайте, или связавшись с консультантом по бесплатному номеру службы поддержки. Предварительно оформите свое обращение, описав вопрос «Овердрафт: что это в сбербанке?». Оператор Сбербанка может в ручном режиме активировать данную функцию на одной из ваших зарплатных карт, но для этого потребуется сообщить некоторую личную информацию для подтверждения владения счетом.

Узнав, что значит технология овердрафта, выявим ее положительные стороны:

- воспользоваться услугой может любой клиент зарплатного проекта Сбербанка, предварительно оформивший предложение у оператора или в личном кабинете;

- большой кредитный лимит, зависящий от типа вашей пластиковой карты;

- отсутствие конкретной цели использования займа, что позволяет распоряжаться средствами для оплаты любых товаров и услуг;

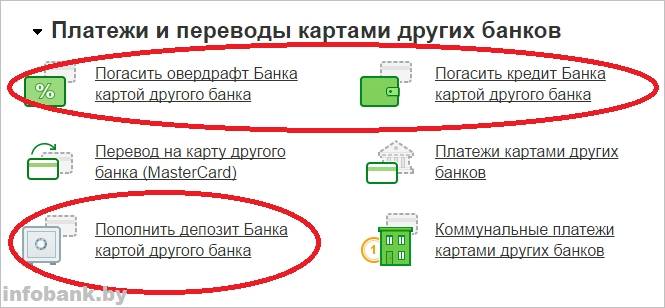

- множество способов пополнения баланса пластиковой карты позволяют без процентов погасить задолженность;

- активировать функцию возможно сразу на нескольких дебетовых картах Сбербанка.

Не обошлось и без негативных нюансов:

- высокая процентная ставка может значительно ударить по кошельку владельца такой пластиковой карты;

- списывание денег по перерасходу производится без какого-либо подтверждения, что также способствует повышению задолженности по кредиту;

- по истечению установленного срока оплаты, процентная ставка будет увеличена в 2 раза и составит 40%.

Что такое овердрафт, его преимущества и недостатки

Овердрафт – превышение лимита остатка на клиентском счете. Другими словами, это один из видов кредита, который могут оформить владельцы действующих счетов. Лимит овердрафта зависит от размера доходов заемщика.

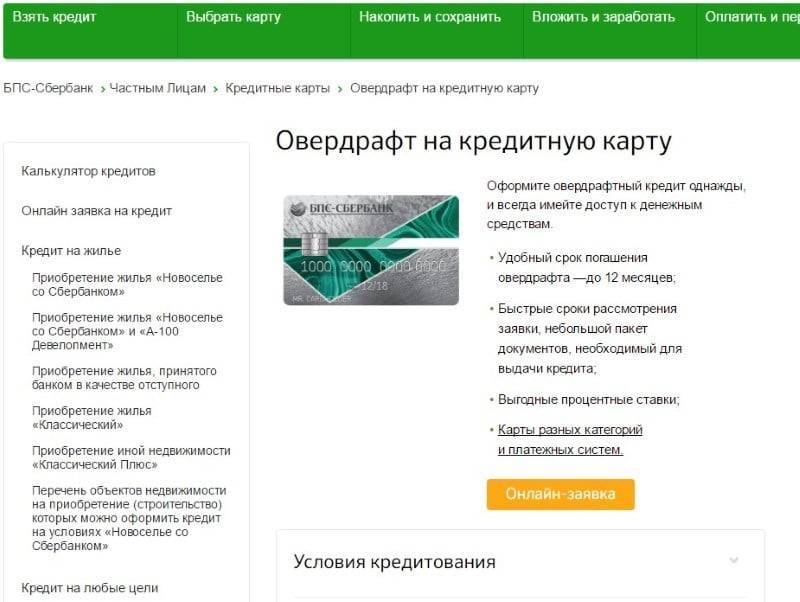

Овердрафт могут открыть как для депозитного, так и для кредитного счета.

Преимущества этого вида займа:

- Быстрое оформление. Если у клиента ежемесячные обороты по счету значительно превышают прожиточный минимум, он вправе обратиться за подключением услуги «овердрафт».

- Возможность тратить деньги на любые цели. Подтверждение не требуется.

- Линия овердрафта возобновляемая. То есть, погасив сумму задолженности в установленные сроки, клиент может снова воспользоваться займом.

- Заемщик самостоятельно определяет, сколько ему тратить. На карте установлен лимит, который он не может превысить, но использовать меньше из предоставленной суммы может.

Есть некоторые недостатки. Лимит овердрафта гораздо ниже, чем кредитного. За пользование кредитными средствами установлена довольно высокая процентная ставка. Погашать овердрафт можно только одним платежом на сумму, которая была потрачена. Нельзя оплачивать овердрафтную линию равными платежами.

За нарушение условий договора предусмотрены штрафные санкции.

Срок кредитования по такой программе – 30 дней. А срок действия овердрафта – 12 месяцев. Из этого следует, если клиент взял из лимита определенную сумму, он должен погасить ее в полном размере в течение 30 дней. Воспользоваться овердрафтными средствами он сможет уже в следующем месяце.

Способы оплаты

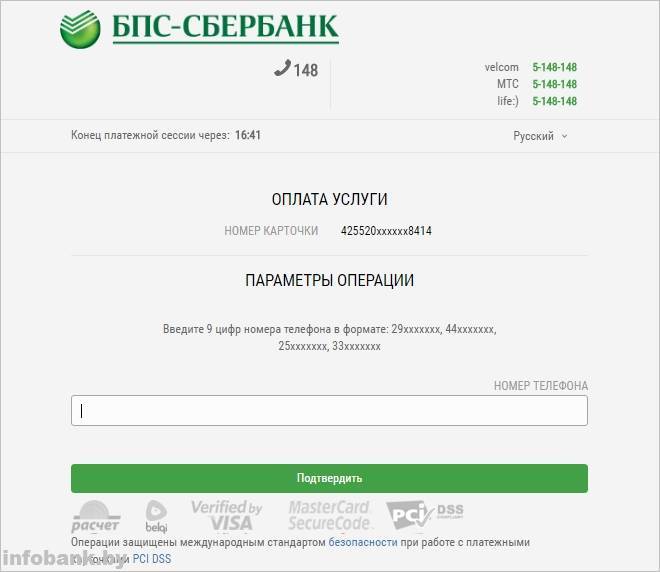

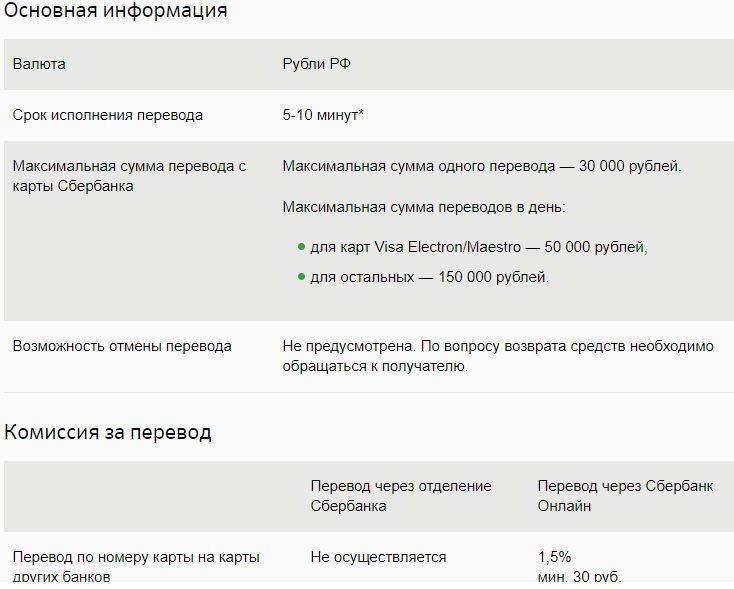

Списание платы за использование сервиса осуществляется несколькими способами:

- Взимает комиссионный сбор за обслуживание счета.

- Взимает оплату за предоставление в пользование денег.

- Выставление процентов за предоставление кредитных средств.

Последний пункт нужно рассмотреть подробней. Проценты начисляются в размере предоставленного кредитного лимита. Если клиент превышает указанный лимит, то ему выставят проценты на порядок выше.

Стоимость услуги зависит от заработной платы клиента и варьируется от 1000 до 30000 руб.

Процентная ставка за использование сервиса составит 18 % в год для рублевого счета и 16 % — для валютного. При превышении лимита клиент заплатит 36% и 33% соответственно.

Иногда плата за перерасход лимита может оказаться неприятным сюрпризом

Повышенные проценты начисляют только на сумму, израсходованную выше установленного банком лимита.

Повышенные проценты начисляют и в случае несвоевременного поступления денег на расчетный счет.

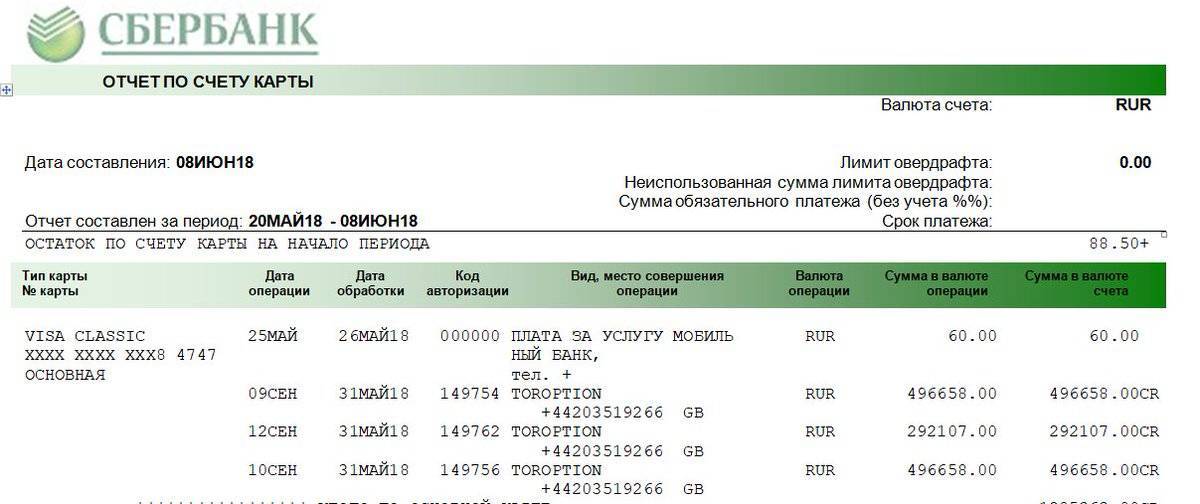

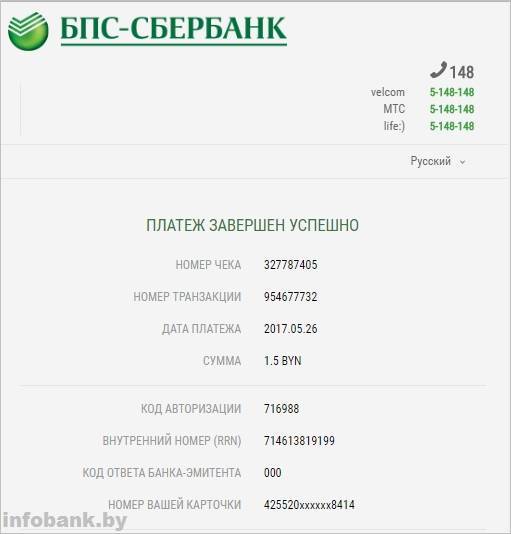

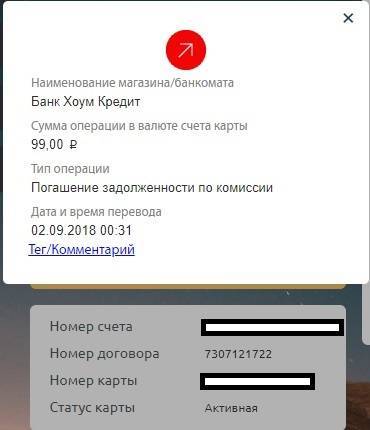

СМС о списании оплаты

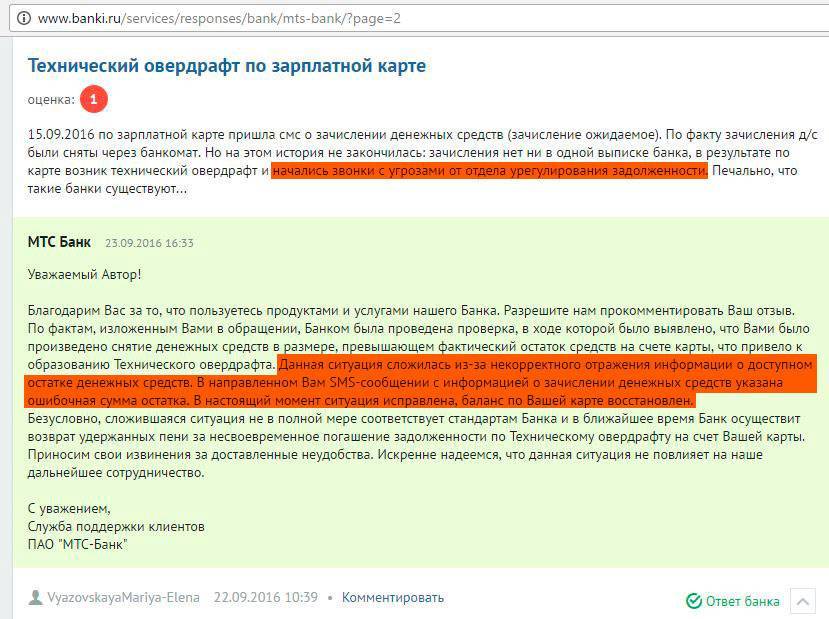

Бывают неприятные ситуации, когда вы уверены в том что расплачиваетесь своими средствами, а на самом деле пользуетесь деньгами банка, в таком случае в дальнейшем с вас будет взята плата за их использование.

Как выглядит СМС-сообщение о снятии средств за использование услуги

Пример

Вы осуществляете платежи за ЖКХ в терминале/банкомате банка, но денег на вашем карточке недостаточно. Вы пополняете карточку наличными, в этом же банкомате — получаете чек, что деньги зачислены. И теперь спокойно совершаете все необходимые платежи за ЖКХ.

Но по техническим причинам деньги могут поступить на ваш счет не мгновенно, хотя вы и имеете чек на руках и уверенны в пополненном балансе вашей дебетовой карты. На самом деле оплачивая ЖКХ, сразу после пополнения баланса карты, вы пользуетесь заемными средствами банка, за использование которых будет начислена плата.

В цифрах:

- За проведение любых платежных операций — 3000 руб.

- Баланс карты — 1000 руб.

- Пополняете на 2000 руб. карту, но деньги пришли не моментально.

- Оплачиваете 3000 руб. (при подключенной услуге это возможно даже в том случае, если 2000 руб. еще не поступили на баланс).

- Списание 2000 руб. происходит в конце отчетного периода.

Мы подробно расскажем, что такое списание платы за овердрафт в Сбербанке и почему это происходит. Как самому подключить и отключить услугу овердрафта.

Если у вас возникла такая ситуация, то скорее всего вы вернете списанные деньги. Такие инциденты можно отнести к разряду технических сбоев. Советуем обратиться по следующим контактам или в отделение банка:

Телефоны для решения проблемных вопросов

Как отключить овердрафт в Сбербанке?

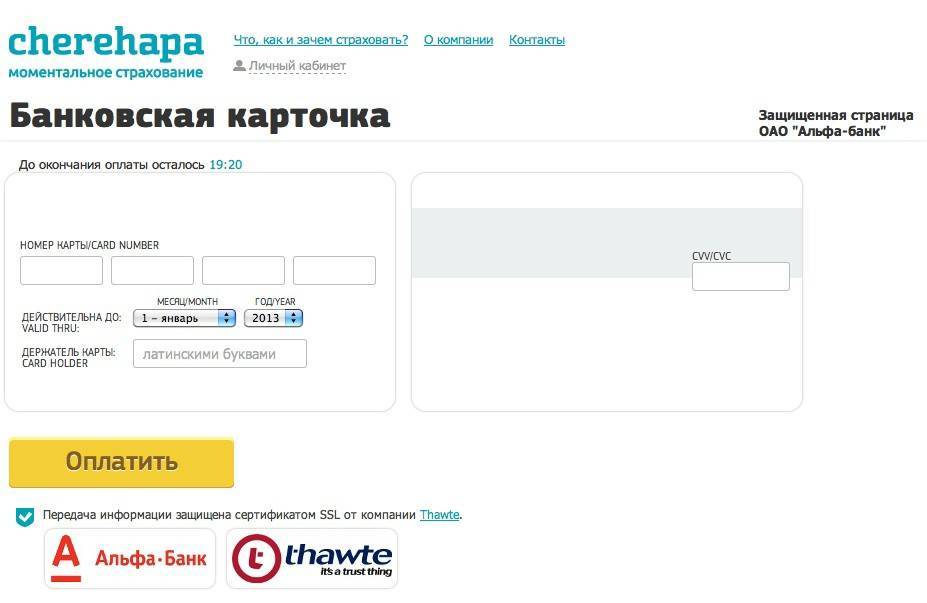

Что бы не происходило непредвиденного списания денег, отключить услугу можно при подписании договора и оформлении банковской карты, для этого в заявлении в строке «сумма овердрафта» нужно указать цифру 0.

Технический овердрафт — кредит, который вы не просили (видео)

Мнение и советы эксперта о том, как правильно использовать банковские карты и следить за подключением к ним дополнительных услуг.

https://youtube.com/watch?v=0XUIwGh09Ys%3F

Заключение

Есть немало клиентов, которые с опаской относятся к использованию кредитных средств банка. Отключить услугу сложно. Чтобы защитить себя от подобной ситуации, еще при оформлении карточки необходимо предупредить об этом менеджера банка.

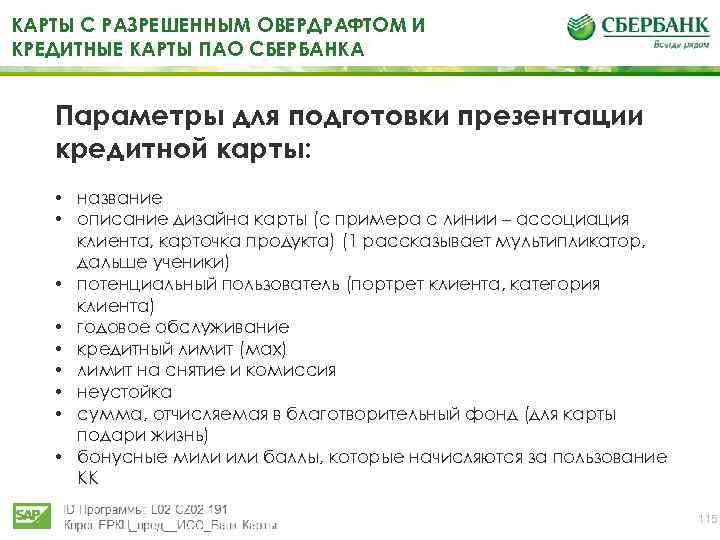

Овердрафтные карты: особенности, отличия от дебетовых

Овердрафтная банковская карточка является всего лишь разновидностью обычной дебетовой. Разница в том, что на ней предусмотрен возможный перерасход средств – траты большей суммы, чем есть на счёте. Это удобно для тех, кто любит шопинг и боится иногда не рассчитать свои возможности. Также овердрафтная карта подходит тем, у кого стабильные финансовые проблемы, однако к таким людям банки доверия не проявляют.

В то же время механизм действия похож на предоставление кредита. Хотя в данном случае речь идёт скорее о микрозайме, поскольку не предусмотрены ни крупные суммы, ни долгосрочный возврат.

Овердрафтная карта является дебетовой с возможностью получения небольшой ссуды в нужный момент. Запрашивать сумму не нужно – она просто будет зачислена во время расчёта за покупку. Для этого в договоре должны быть прописаны следующие нюансы:

- Возможность получения овердрафта – мини-займа для оплаты услуги или товара. Об этом уведомляется клиент, банк даёт своё согласие.

- Сроки погашения.

- Лимит, на который может рассчитывать держатель карты.

- Общие условия.

- Проценты, они же – «плата за овердрафт».

Услуга не является безвозмездной, и за неё придётся заплатить. Переплата у большинства банков небольшая. Это достигается за счёт низкой процентной ставки и очень короткого периода, в течение которого нужно погасить долг.

Некоторые рекомендуют подключать услугу овердрафта к карточке для того, чтобы заменить им микрозаймы. Действительно, в данном случае затраты на выплату процентов очевидно ниже.

Это интересно: Что такое вид платежа в Сбербанк Онлайн: что писать

Преимущества овердрафта в Сбербанке

Услуга подключается к дебетовым картам юридического или физического лица. Овердрафтное финансирование доступно для всех обладателей платиновых, золотых или классических карт, премиальных или молодежных, действующих в платежных системах Visa / MasterCard.

- Сбербанк ввел данный сервис изначально только для юридических лиц, чтобы обеспечить постоянный и стабильный финансовый поток и оборот денежных средств на счетах своих клиентов. Если у компаний заканчивались средства на счетах, они могли воспользоваться этой облегченной формой займа. Как только деньги поступали на счет, соответствующие суммы списывались автоматически.

- Важный момент: согласно условиям финансирования, банк в любе время может без предупреждения (безакцептно) списать обозначенную сумму со счетов клиента в счет покрытия долга. Желание или возражение владельца карты в данном случае не имеет значения.

- Сегодня можно получить данную услугу и для физического лица. По ситуации овердрафт подключается к карте владельца автоматические либо по письменному обращению обладателя. Благодаря своевременному финансированию фирма сможет быстро решить вопрос свои денежные вопросы с партнерами и поставщиками, помочь своим клиентам и покупателям.

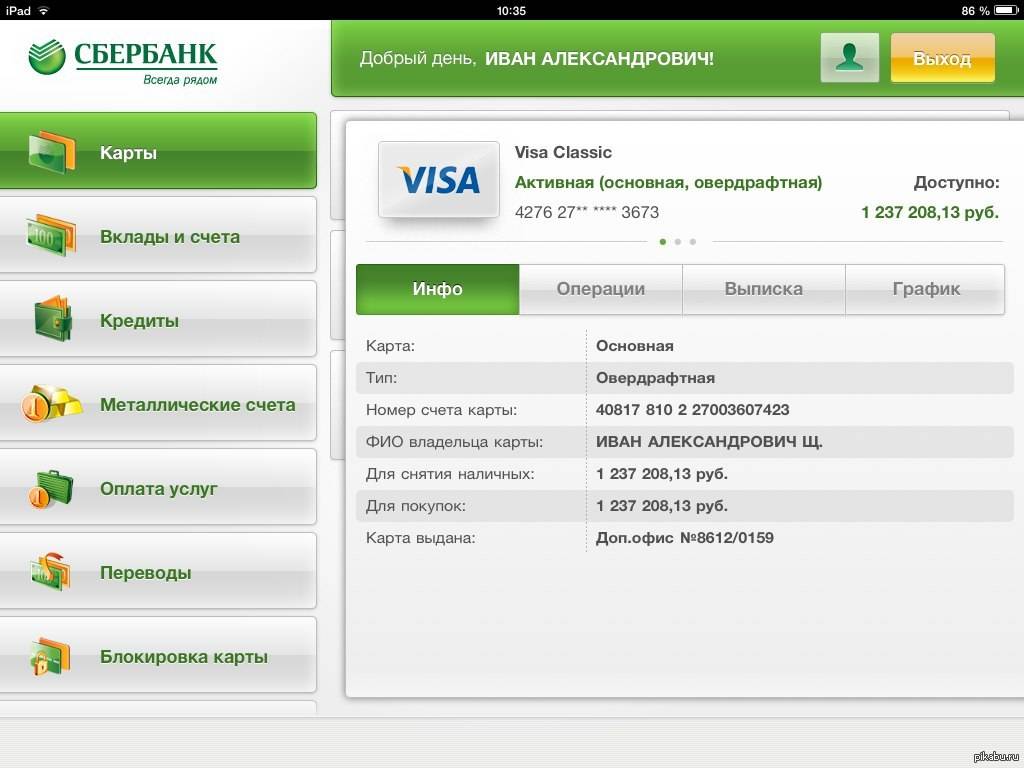

Что это такое и как он работает?

Что такое овердрафт в Сбербанке? Изначально услуга вводилась только для юридических лиц. Основной целью было обеспечение постоянного движения денег компании. При этом в случае отсутствия финансов на собственном счету юридическое лицо могло использовать деньги банка. После поступления средств на счёт компании долг банк снимает в автоматическом режиме.

В сегодняшних условиях данная услуга доступна и для физических лиц. Подключение овердрафта осуществляется автоматически или требует предварительного написания человеком заявления. Все зависит от статуса клиента в банке.

В сегодняшних условиях данная услуга доступна и для физических лиц. Подключение овердрафта осуществляется автоматически или требует предварительного написания человеком заявления. Все зависит от статуса клиента в банке.

Лимит банк устанавливает в индивидуальном порядке для каждого конкретного случая. Основой расчёта служат, к примеру, доходы клиента и частота финансовых оборотов.

Если услуга оформляется в отечественных денежных знаках, тогда годовой процент будет составлять 18%. При оформлении в валюте за год нужно будет заплатить 16%.

Обычно овердрафт оформляют на год. Соответственно на такой же период устанавливается финансовый лимит. За это время вы можете свободно оперировать предоставленными средствами.

Если вы не сможете вовремя погасить долг, на это будет ещё месяц. В этот период необходимо будет вернуть все взятые в пользование деньги.

Если вы превысите допустимый финансовый максимум или просрочите возврат долга, сумма, которую надо будет вернуть банку пересчитывается, исходя из ставки 36% для отечественных рублей и 33% – для иностранной валюты.

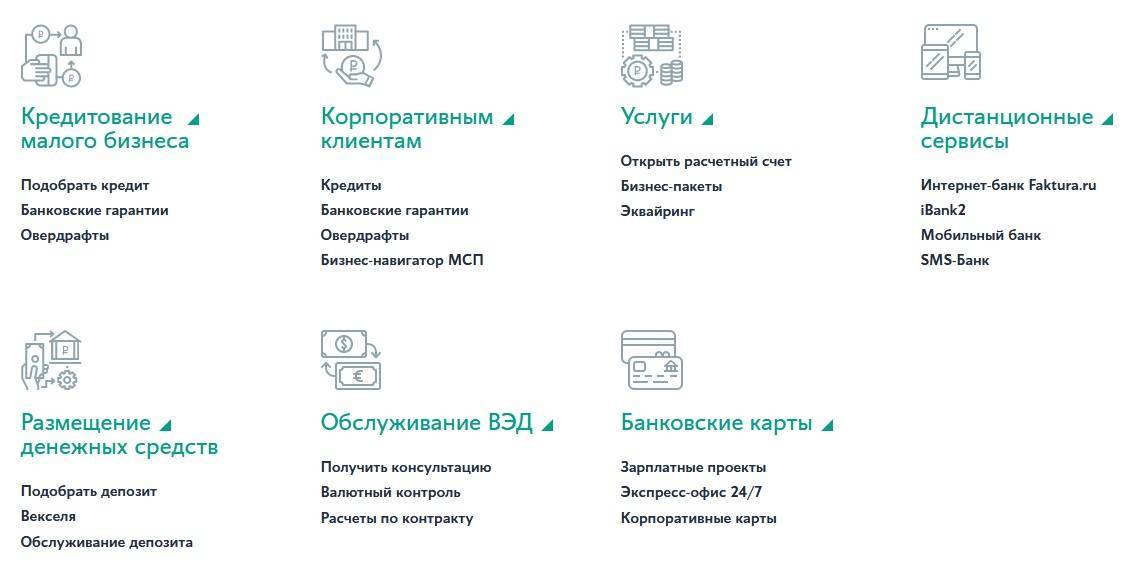

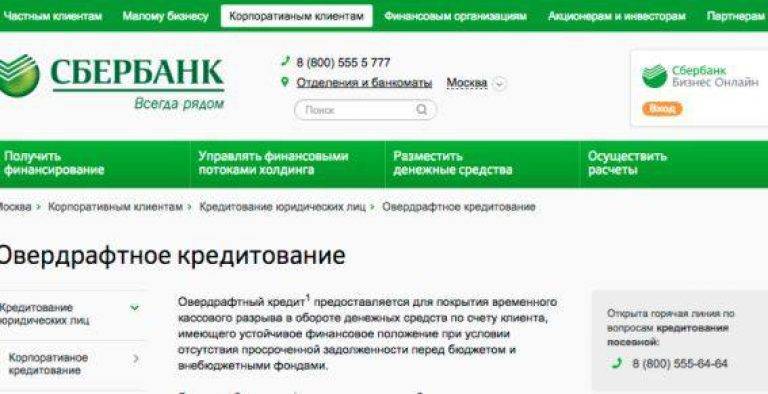

Овердрафт для юридических лиц

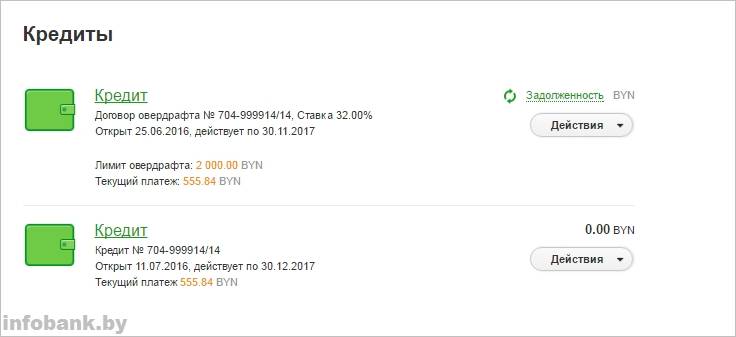

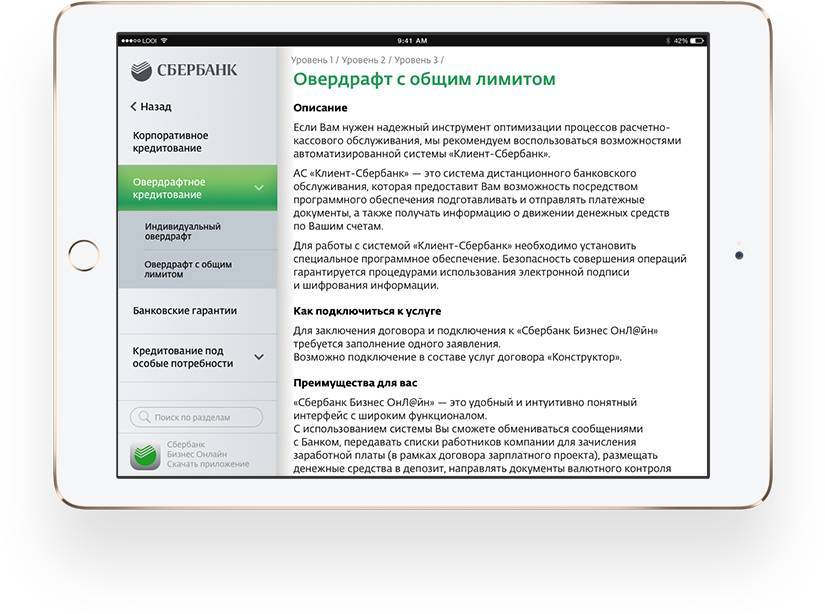

Чтобы открыть овердрафтную линию, нужно обратиться в банк. Как уже говорилось выше, предоставить соответствующие документы. Если для физических лиц разработан только один пакет кредитования, для юридических их три:

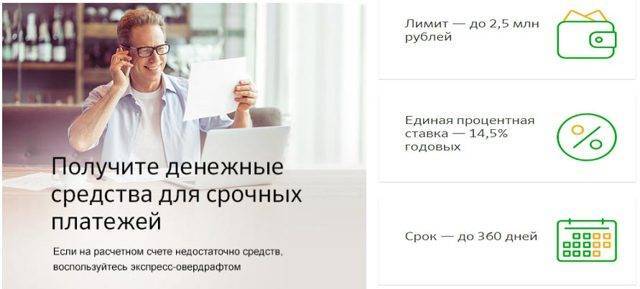

- «Экпресс-овердрафт»;

- «Бизнес-овердрафт»;

- «Овердрафт с общим лимитом».

Лимит по программе «Экпресс-овердрафт» может достигать 2,5 млн. руб. Ставка за пользование кредитными средствами – 14,5% годовых. Период действия кредита – 360 дней.

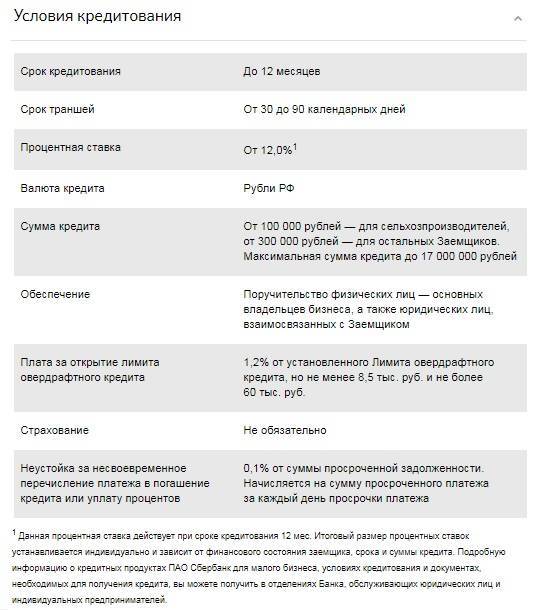

В программе «Бизнес-овердрафт» максимальный лимит кредитования составляет 17 млн. руб. Ставка – 12% годовых. Срок действия овердрафта – 12 месяцев. Погашение траншами в период 30-90 дней.

Программа «Овердрафт с общим лимитом» позволяет предприятиям сокращать кассовые разрывы. Лимиты и процентные ставки устанавливают для каждого клиента индивидуально. Благодаря такой программе появилась возможность покрывать расходы дочерних предприятий. Суммы овердрафта распределяет казначей. Уточнить условия оформления «Овердрафта с общим лимитом» можно у сотрудников «Сбербанка».

Сколько стоит овердрафт

В связи с тем, что овердрафт является банковским продуктом, за пользование которым кредитное учреждение получает прибыль, эта услуга имеет свою цену. После заключения договора банк списывает с клиента комиссионный сбор за обслуживание кредитной карты. Также при выдаче денежных средств в пользу кредитного учреждения поступает определённая сумма комиссии. И, наконец, основная стоимость овердрафта выражается начисленными процентами.

Стоит заметить, что при случае превышения установленного лимита микрозайма, банк устанавливает дополнительные проценты с повышенной ставкой. Сбербанк предоставляет кредитную линию в диапазоне от 1 до 30 тыс. руб. В рамках этого лимита устанавливается ставка 18%. Если по различным причинам максимальная сумма кредита была превышена, то стоимость овердрафта возрастает до 36% годовых. Если были пропущены сроки возврата денежных средств, то банк применяет также повышенную ставку.

Сбербанк

Овердрафт – что это в Сбербанке – как отключить

Обозначим причины – зачем обычно отключают такую полезную услугу.

- Она не всегда прозрачна и понятна для клиентов.

- Некоторые клиенты несознательно тратят больше запланированного, зная, что могут себе это позволить за счет овердрафта.

- Довольно жесткие условия пользования овердрафтными средствами.

- Еще более жесткие штрафы.

Простая истина – предупредить легче, чем лечить. Значительно проще взвесить плюсы и минусы от подключения услуги на стадии получения карточки.

Если услуга подключена, отказаться от нее будет более затруднительно. Для этого необходим личный визит в отделение Сбербанка. Только написанное по форме заявление позволит отключить сервис.

Дебетовая карта Золотая от Сбербанка – до 5% бонусами СПАСИБО

Подать заявку

Курсы валют в Сбербанке | Кредиты в Сбербанке | Вклады в Сбербанке | Отделения сбербанка | Банкоматы Сбербанка

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Подпишитесь на Bankiros.ru

Предыдущая статья

Овердрафт для юридических лиц в 2021 году – условия, процентные ставки

Следующая статья

Списание за овердрафт Сбербанк

Как подключить и как отключить овердрафт?

Чтобы подключить услугу овердрафта необходимо быть владельцем карты дебетового типа (физические лица) или иметь собственный счёт (юридические лица). Информация о передвижениях финансов и информация о платежеспособности клиента – основа определения лимита.

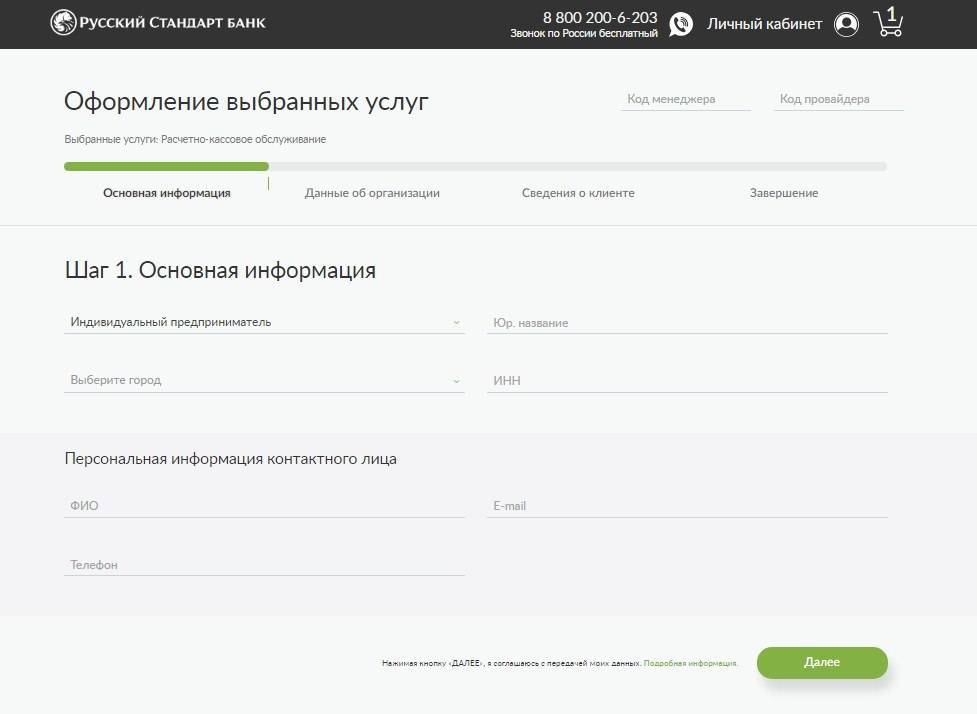

Чтобы оформить овердрафт для юридических лиц в Сбербанке, нужно предоставить ряд документов:

- Заявление;

- Анкеты, заполненные заёмщиком и поручителем;

- Документы на организацию (компанию, фирму, офис);

- Справка о доходах.

Физическое лицо может подключить услугу в таких случаях:

- При получении карты. Достаточно просто поставить галочку в графе овердрафт с указанием желаемой суммы.

- Подать заявление. Карта есть у вас давно, а овердрафт нужен только сейчас? Просто придите в любое банковское отделение и напишите заявление. К документу надо добавить паспорт и справку о доходах.

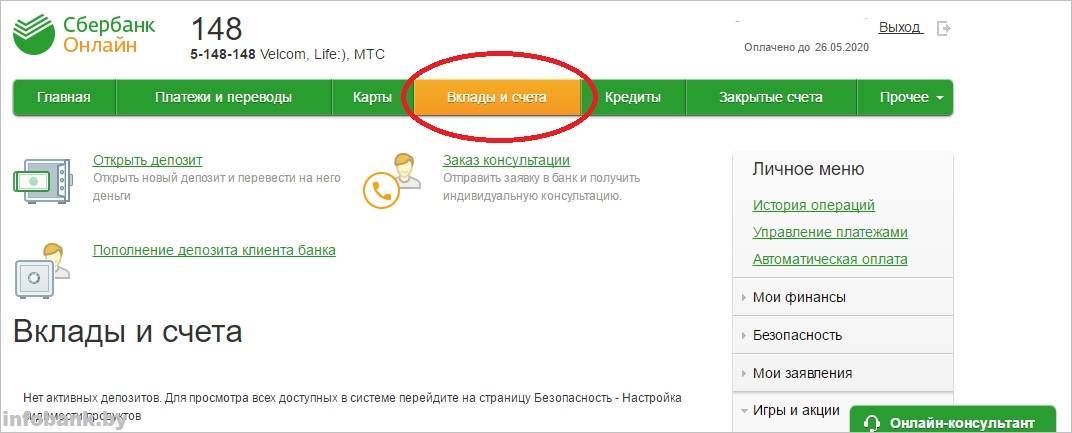

- Через программу «Сбербанк онлайн». Подключить услугу, таким образом, могут только физические лица. Достаточно просто зайти в личный кабинет в Интернет-банке и активировать её.

Данная услуга специфична и не всегда нужная клиентам. Некоторые боятся не сдержаться и потратить практически весь лимит карты за день, другие не могут смириться с переплатой, третьи уже сталкивались с «побочными эффектами» системы. Поэтому многие задаются вопросом, как отключить услугу.

Для начала стоит хорошо подумать перед тем, как подключать овердрафт параллельно с получением банковской карты. Чтобы отказаться наиболее простым способом, можно поставить в качестве желаемой суммы лимита «0».

Если услугу вы все-таки подключили, то аннулировать её можно только посредством написания соответствующего заявления.

Механизм подключения овердрафта на карте

Многим клиентам важно своевременно быть информированными о дополнительных кредитных возможностях. Средства могут срочно потребоваться в любой момент – для закупки оборудования или выплаты премии работникам, для оплаты дебиторской задолженности

Подключение к бизнес-профилю оповещений о доступе к овердрафту поможет грамотно планировать свою деловую активность, учитывать расходы и сводить баланс.

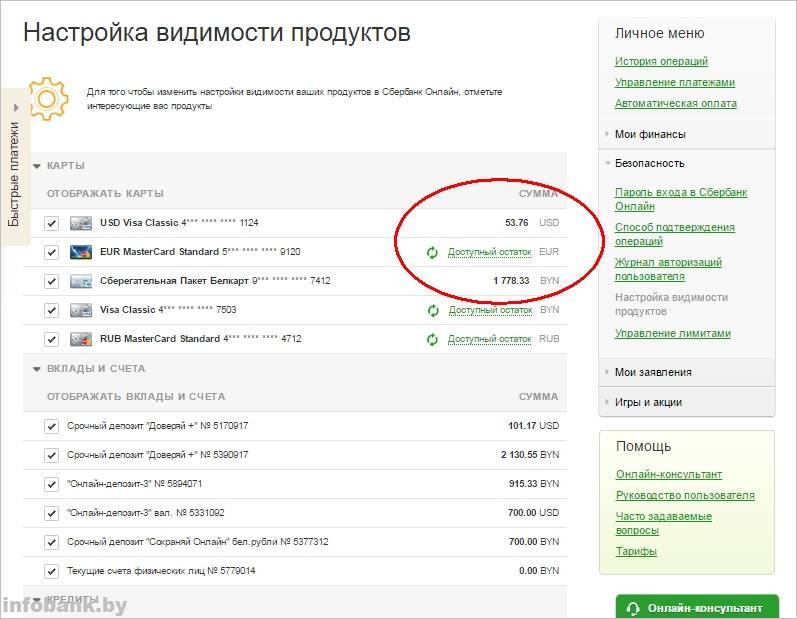

Как узнать подключен ли овердрафт? Можно получить эту информацию несколькими способами:

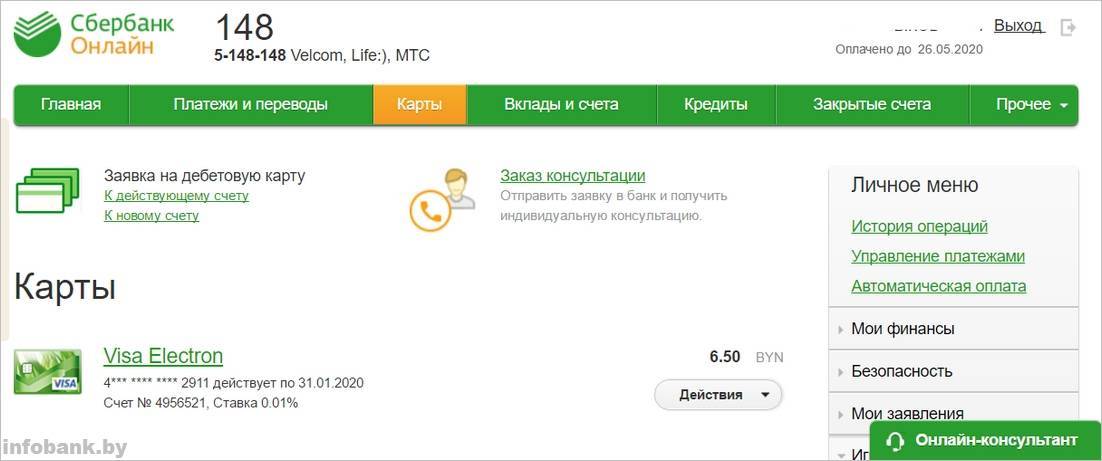

- увидеть подключенные сервисы на счету в личном кабинете на сайте Сбербанка;

- уточнить у оператора на горячей линии телефонным звонком;

- сходить в отделение Сбербанка;

- запросить сведения о состоянии счета по смс.

Сбербанк бизнес овердрафт, как правило, предоставляется с уведомлением о подключении услуги – банк заинтересован в активном использовании денежных средств и стремится проинформировать предпринимателя о новой финансовой возможности.

Отключить услугу овердрафтинга, если он больше не нужен, также можно самостоятельно или через обращение в банк. Рекомендуется оперативно выполнить отключение, если нет в планах использовать банковские средства на таких условиях. Для одних людей овердрафт является источником тревоги и стресса – им дискомфортно от мысли, что они могут превысить свои финансовые возможности и не справиться с кредитной нагрузкой. Для других неприятна мысль, что их счета и расходы анализируются кем-то посторонним, даже при положительной оценке их финансов. Если кто-то попадал ранее в неприятности, связанные с кредитами, то такая услуга может сильно подорвать спокойствие и спровоцировать лишние траты.

Понимание банковской системы, принципов ее работы позволит избежать сложностей с использованием овердрафта. Для отключения овердрафта физическому лицу можно отказаться сразу от этого сервиса при получении карты (поставит ноль в графе с суммой). Эта мера избавит от вероятного подключения лимита. А если сервис уже подключен, необходимо написать заявление в отделении с просьбой отключить его от счета. Юридическому лицу необходимо также написать заявление.

Овердрафт для юридических лиц

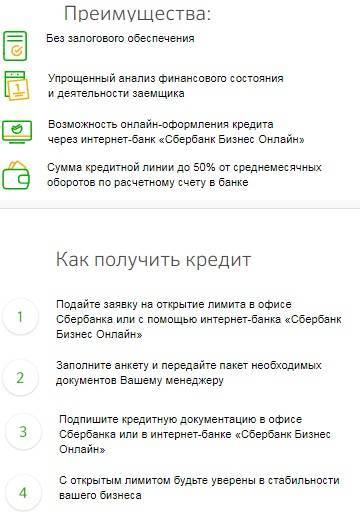

Овердрафт для юридических лиц предоставляется с целью пополнения оборотных средств. То есть, если у предприятия временно нет денег для оплаты сырья, товаров, налоговых платежей и т.п. Он является льготной формой кредитования и выдается только заемщикам с хорошим финансовым положением.

Почему овердрафт называют льготным кредитом? Это связано с простотой во всем:

- в гашении;

- в использовании;

- в коротких сроках рассмотрения заявки;

- в возможности взять кредит без залога.

Для того чтобы юридическому лицу оформить овердрафт, нужно открыть счет в конкретном банке и заключить договор на расчетно-кассовое обслуживание. Овердрафтное кредитование оформляется дополнительным соглашением к договору банковского счета.

К потенциальному заемщику предъявляют следующие требования:

1. Постоянные обороты по расчетному счету. Если он только что открыт, у вас попросят официальное письмо с указанием предполагаемых объемов поступлений и расходования средств.

2. Стабильность ежемесячных оборотов. Вариант «январь – 500 руб., февраль – миллион» пройдет не в каждом банке.

3. Отсутствие картотеки №2 к расчетному счету. В ней отражаются притязания третьих лиц (требования налоговой службы и т.п.).

4. Хорошая кредитная история.

5. Хорошее финансовое положение.

Лимит кредитования устанавливается в процентах от среднемесячной суммы кредитовых оборотов по счету. Устанавливается такой процент в каждом банке индивидуально. Обороты подсчитываются за последние полгода, редко – за 3 месяца.

Процентная ставка по овердрафту юридических лиц ниже, чем по целевым кредитам. Но в дополнение к ней банк возьмет комиссию за предоставление каждого транша и обслуживание ссудного счета.

Срок кредита – до 2 лет, причем последний транш может быть выдан не позднее чем за 45 дней до момента закрытия кредитных обязательств. Эти сроки тоже устанавливаются индивидуально и зависят от условий конкретного банка. Для кредитов с относительно небольшой суммой и сроком до года предоставление залога не требуется.

Отличительная черта кредитов в форме «овердрафт» – требование о поддержании определенного уровня кредитовых оборотов по счету. Это значит, что весь срок кредитования заемщик должен ежемесячно обеспечивать поступление средств на расчетный счет не менее суммы, установленной банком.

Эта сумма не берется «из ниоткуда», а рассчитывается по формуле, которая учитывает фактическую сумму поступлений. За невыполнение данного требования банк вправе приостановить выдачу очередного транша.

Погашение долга происходит так же, как по банковским картам физических лиц. Все поступления сначала направляются на погашение обязательств по овердрафту, а все излишки «оседают» на счете в качестве свободного остатка. Если денег на расчетном счете клиента хватает на оплату текущих платежей, предоставление транша в рамках овердрафта не производится.

Особенности овердрафта

Овердрафт от Сбербанка дает возможность клиентам воспользоваться дополнительной суммой денег. Услуга предоставляется в кредит, на потраченные деньги ‘набегаю’ проценты, установленные для каждого клиента в отдельности.

Овердрафтом можно воспользоваться в случае:

- снятие наличными,

- оплата услуг и покупок,

- перевод на другой счет.

При подключенном овердрафте с карты можно снять деньги даже в случае отсутствия на ней финансов. Если снимать деньги, или оплачивать покупки картой, когда на ней нет денег, баланс уйдет в минус.

Овердрафт можно подключить только на зарплатную, дебетовую и социальную карты. К кредитной карте овердрафт не подключается.

Овердрафт имеет ряд особенностей:

- отсутствие льготного периода, как предлагается в кредитных картах,

- период погашения долга ограничен. Если в положенный срок клиент не оплатил займ, на потраченную сумму, помимо обязательных процентов, будет насчитываться дополнительная комиссия,

- отключить овердрафт можно только в отделении Сбербанка. Не все отделения предлагают услугу отключения, в некоторых отказывают, ссылаясь на невозможность деактивации,

- иногда у клиентов возникают трудности по контролю за заемными средствами.

Если клиент воспользовался овердрафтом, вернуть деньги банку он может двумя способами:

- пополнить баланс карты на сумму, затраченную при овердрафте + процент,

- автоматическое списание происходит при следующем пополнении счета, например – перевод заработной платы на карту.

Способы как отключить овердрафт в Сбербанке

Задаваясь вопросом, можно ли отключить овердрафт в Сбербанк, ответ скорее будет отрицательным. Поэтому, лучше вначале хорошо подумать, сопоставить все за и против со своими потребностями. Стоит отметить, что многие пользователи отмечают трудности в контроле заемных средств. Если забыть, что эта сумма неприкосновенная, можно случайно их истратить. Потом их спишут с карты (при новом начислении), что вызывает массу неудобств (Списание платы за овердрафт Сбербанк).

Если все же договор подписали, а потом выяснилось, что услуга не нужна, следует обратиться в банк, написать заявление и требовать ее отключения.

Пользователи отмечают, что очень сложно контролировать списание средств при подключенной услуге

Проявив настойчивость, можно добиться положительного результата.

Чтобы потом не искать возможности, как отключить овердрафт в Сбербанк по зарплатной карте, стоит вначале обдумать, насколько он нужен.

Это касается любых предложений банков, в которых всегда могут находиться «подводные камни».

Как работает овердрафт? И что в нём плохого?

Овердрафт позволяет тратить больше денег, чем есть на счету карты. То есть уходить в «минус».

При использовании таких (фактически заёмных) средств, списания не блокируются – можно совершать покупки, как ни в чём ни бывало, пока не упрётесь в потолок выданного вам овердрафта.

Конкретная сумма «потолка» зависит от условий банка, его алгоритмов оценки вашей платежеспособности и прочих закрытых для внешнего мира факторов.

От кредита овердрафт отличается тем, что он выдается без процентов на довольно небольшой срок, от нескольких дней до недель. Затем по нему начинают начисляться проценты.

Также за сам факт перерасхода могут взыматься фиксированные суммы: от 70 рублей и до 3000 рублей в зависимости от жадности банка.

Для тех, кто тратит деньги с карты вслепую, овердрафт может навлечь дополнительные и непредвиденные расходы. К тому же он мешает финансовому планированию.

Если у вас много счетов в разных банках, легко забыть баланс одной из них. Одна, вторая подписка оттуда списалась, забыли на пару месяцев – и всё, баланс отрицательный, проценты начали капать, а вы по-прежнему думаете, что там ещё лежат ваши деньги.

Привыкшим обходить кредиты стороной надо отключать овердрафт в первую очередь.