Условия предоставления займов и кредитов

Внимание. Никогда не платите никаких предоплат, ни за что до фактического получения денег

Заемщиками коммерческой микрофинансовой организации (ломбарда) являются физические лица.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме потребительского кооператива финансовой взаимопомощи, могут быть только физические лица – члены такого кооператива, осуществляющие ремесленную деятельность, деятельность по оказанию услуг в сфере агроэкотуризма, ведение личного подсобного хозяйства, получающие заем на цели осуществления указанной деятельности, а также физические лица, являющиеся собственниками имущества, учредителями (участниками) коммерческих организаций, получающие заем на цели осуществления предпринимательской деятельности данной коммерческой организации.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме общества взаимного финансирования, могут быть члены такого общества, являющиеся исключительно субъектами малого и (или) среднего предпринимательства, получающие заем на цели осуществления предпринимательской деятельности.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме фонда, могут быть как физические, так и юридические лица. При этом заем физическим лицам предоставляется на цели осуществления ремесленной деятельности, деятельности по оказанию услуг в сфере агроэкотуризма, ведения личного подсобного хозяйства, а физическим лицам, являющимся собственниками имущества, учредителями (участниками) коммерческой организации, – на цели осуществления предпринимательской деятельности данной коммерческой организации. Субъектам малого и (или) среднего предпринимательства заем предоставляется на цели осуществления предпринимательской деятельности.

Часто задаваемые вопросы

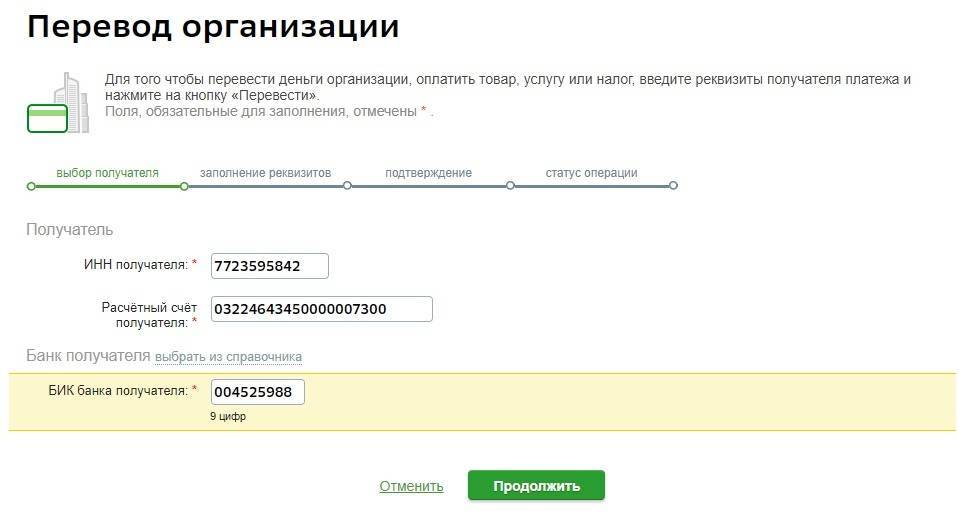

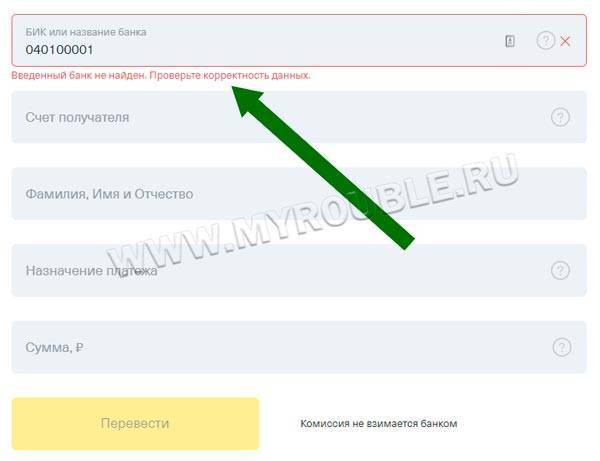

Ошибочный БИК может появиться, если сотрудник банка принимал от клиента реквизиты второпях и не проверил их (такое сейчас случается редко). Чаще всего неправильное указание БИК происходит на этапе заполнения платежного поручения в интернет-банке или у оператора в отделении кредитной организации. Если банковский идентификационный код указан неправильно, может быть несколько вариантов.

1 Указан несуществующий БИК

В этом случае платеж не будет отправлен, система переводов банка выдаст ошибку. Поскольку популярные бухгалтерские программы и интернет-сервисы банков обычно синхронизированы с перечнем БИКов ЦБ РФ, ошибка выявится сразу. Если оператор все же отправил платеж, тот в течение трех дней вернется обратно. Обычно банк в таких случаях сам обращается к отправителю для уточнения реквизитов.

2 Ошибочно указана одна или несколько из цифр БИКа

В этом случае многое зависит от того, существует ли в другом банке расчетный счет с тем же номером, что и в нужном отправителю. Если да, то платеж уйдет другому адресату. Банк не считается ответственным (кроме случаев, когда сам оператор неверно ввел цифры). Отправителю необходимо обращаться к получателю с просьбой вернуть деньги. Если последний откажется, придется подавать заявление в суд.

3 Ошибочно указан БИК при платеже в бюджет

Такое происходит, когда физические лица оплачивают налоги, штрафы и так далее через сторонние сервисы, не синхронизированные с реестром ЦБ РФ. Выясняется ошибочность платежа обычно по прошествии долгого времени – когда уже вышли сроки уплаты в бюджет, и отправителю приходится доказывать, что платеж, пусть и не по тому адресу, был сделан. Вернуть деньги очень трудно, поскольку вина за ошибку целиком лежит на отправителе. Рекомендуется делать платежи в бюджет через автоматизированные сервисы, в которых ошибиться с написанием БИК невозможно.

Присвоить идентификационный код закрывшейся организации какому-либо другому отделению банка можно, но лишь по прошествии года с момента исключения БИКа из справочника Банка России. После этого «новый старый» БИК снова вносится в реестр, но уже как код другой организации. Рисков ошибочного платежа это не несет, поскольку прочие реквизиты закрывшегося банка уже не действуют и перевести деньги по ним невозможно.

Как и в случае с номером банковской карты, цифры идентификационного кода в номер счета не зашифровываются. Однако сам банк определить можно. Узнать БИК отделения получателя получится, только придя в любой офис этого банка и сообщив оператору номер счета.

Есть семь способов сделать это:

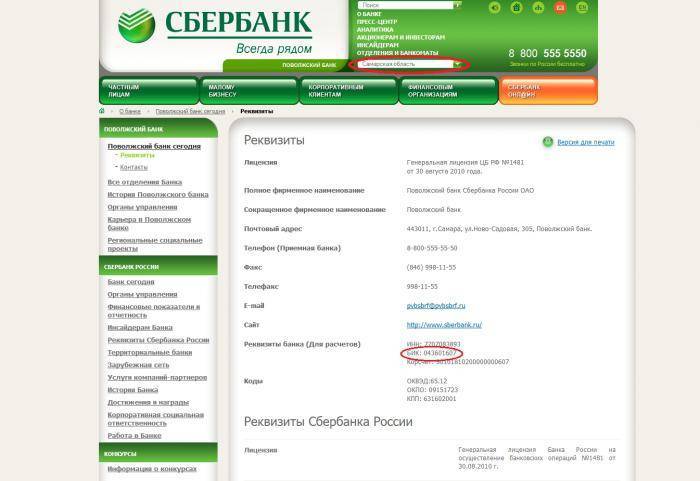

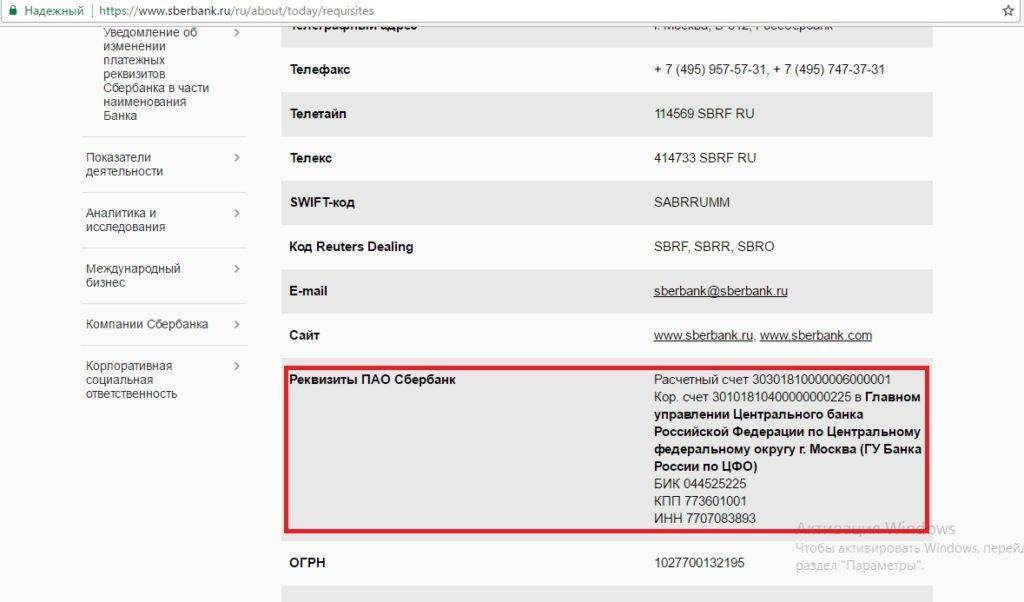

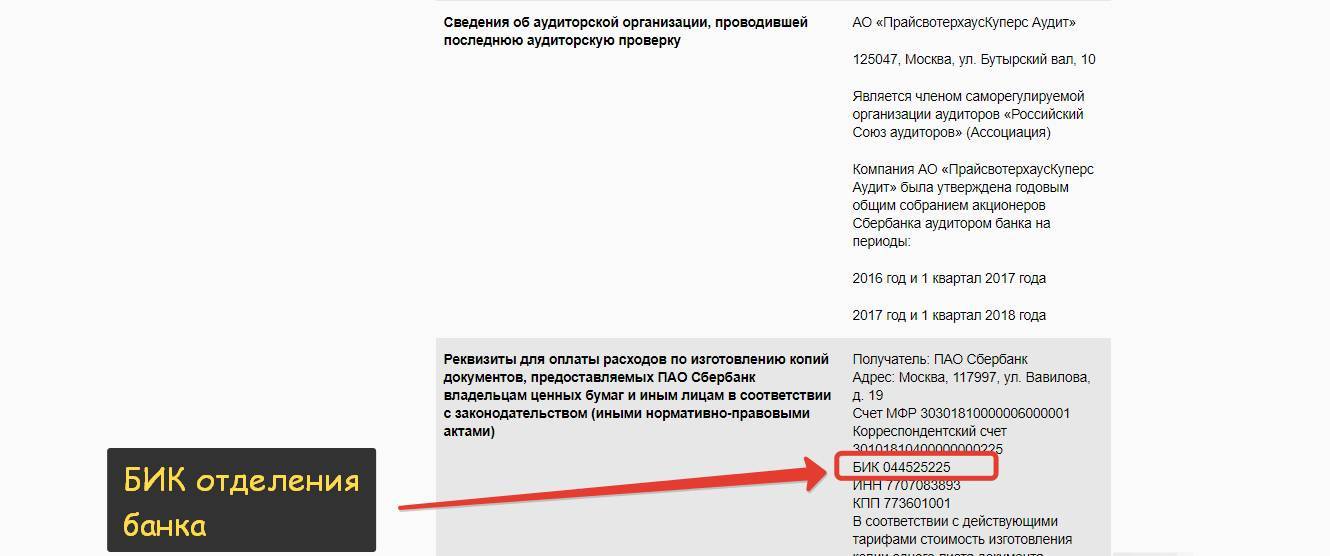

- На сайте Сбербанка

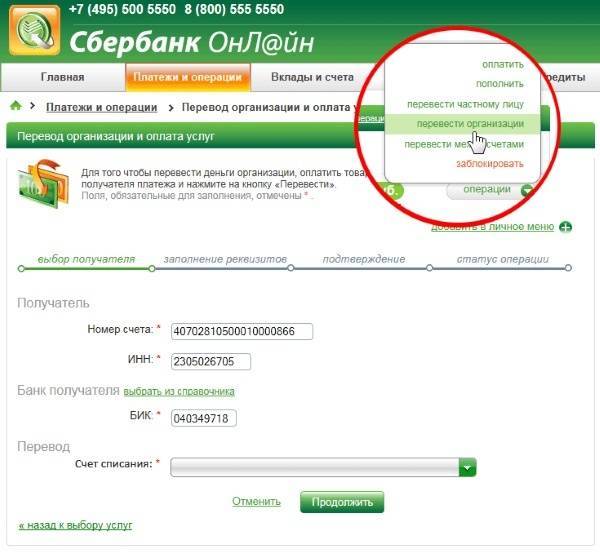

- В личном кабинете «Сбербанк Онлайн»

- С помощью мобильного приложения

- По телефону горячей линии

- В отделении Сбербанка

- Через банкомат

- В договоре на открытие карточки

Подробнее о каждом способе рассказываем в статье: Как узнать БИК карты Сбербанка, что это такое и где его взять.

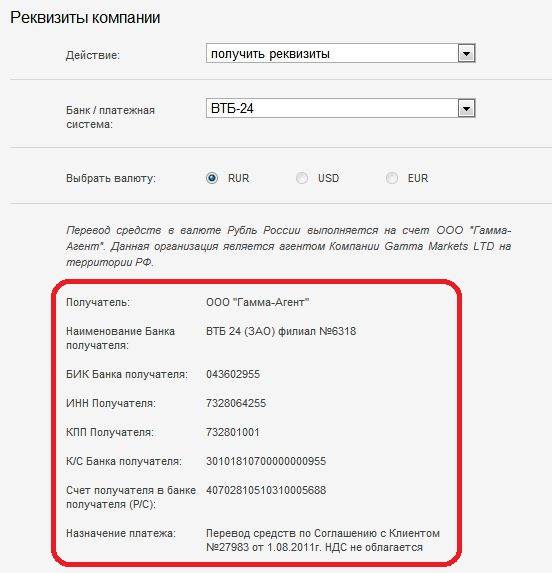

Полные данные платежного поручения

| Наименование строки в платежке | Написание |

|---|---|

| Официальное наименование | Акционерное общество«Тинькофф Банк» |

| На английском языке | Tinkoff Bank |

| Официальное сокращенное название | АО«Тинькофф Банк» |

| Юридический адрес | индекс123 060,город Москва, |

| Почтовый адрес главного офиса | ул. Первый Волоколамский проезд 10. Стр.1 |

| 1st Volokolamsky pr.10 | |

| bld.1Moscow Russia | |

| валютный платеж | |

| Корр.счет | 301 018 101 452 50 000 974 |

| Расчетный счет | 302 328 101 000 000 000 04 |

| БИК | 044 525 974 |

| ИНН | 771 014 0679 |

| КПП | 773 401 001 |

| ОКПО | 292 908 81 |

| ОКОГУ | 150 00 10 |

| ОКАТО | 452 835 870 00 |

| ОКТМО | 453 720 000 00 |

| ОКФС | 23 |

| ОКОПФ | 122 67 |

| ОКВЭД | 64, 19 |

| Доп. код оквэд для окпо | 292 908 81 |

| Осн. регистр. номер | 102 773 964 22 81 |

| Огрн (дата) | 28 ноября 2002 года |

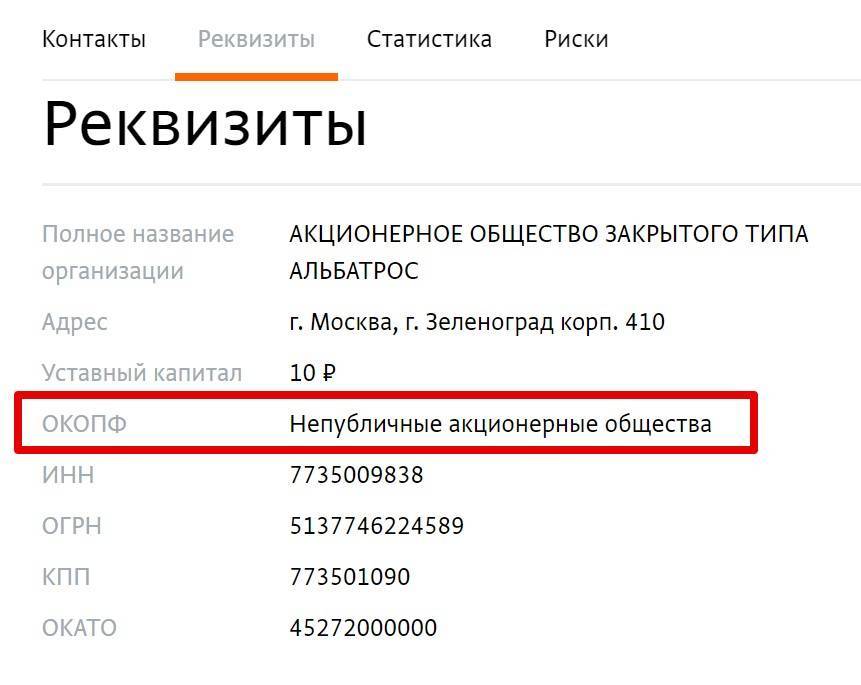

| Организационно-правовая форма | Непубличное акционерное общество |

Мне нравится5Не нравится

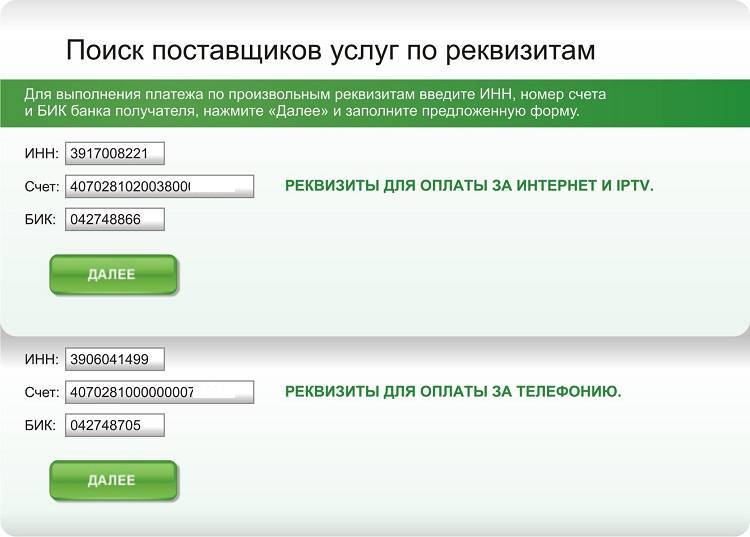

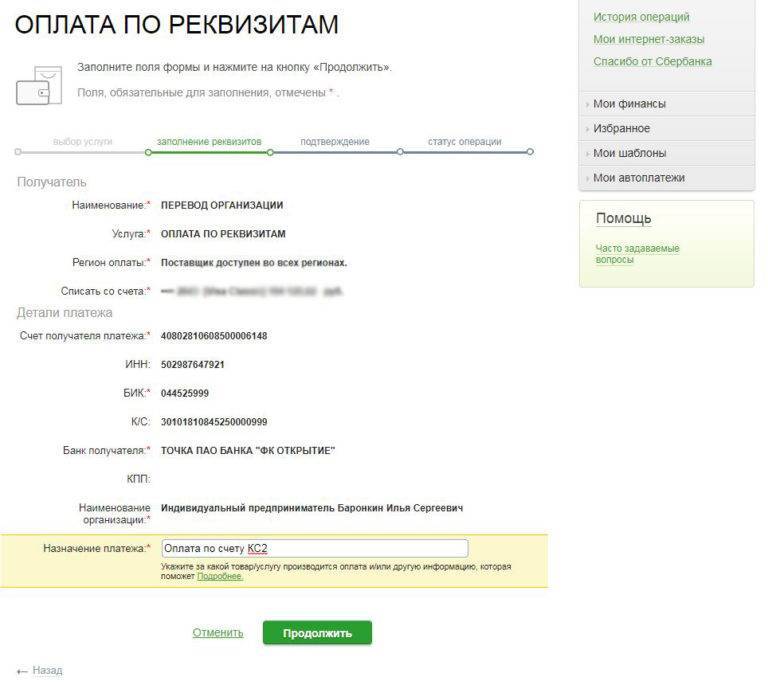

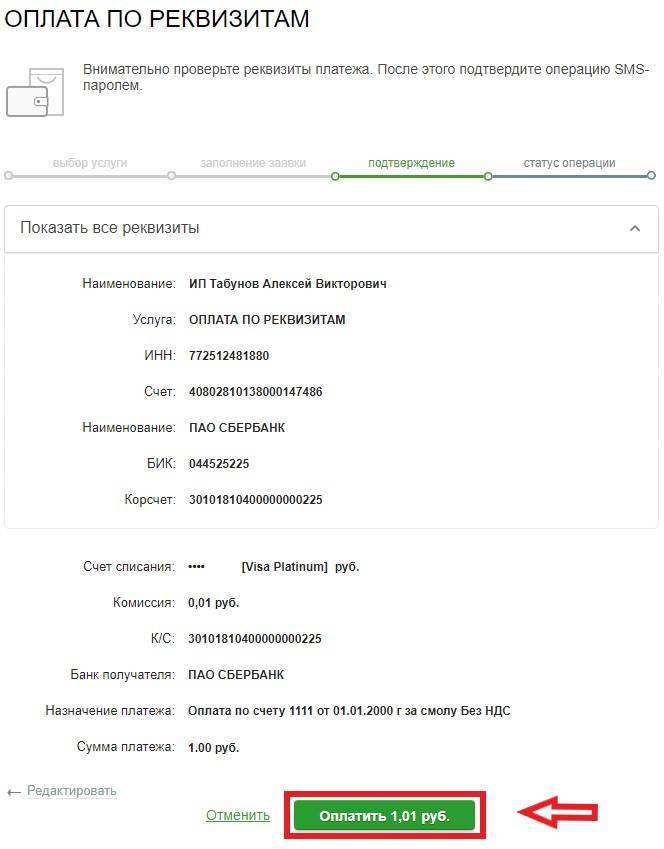

Клиент – банк некоторые реквизиты заполняет благодаря базе данных. Однако не все программы указывают электронные адреса получателя. Воспользуйтесь входом в личный кабинет для осуществления платежа по реквизитам.

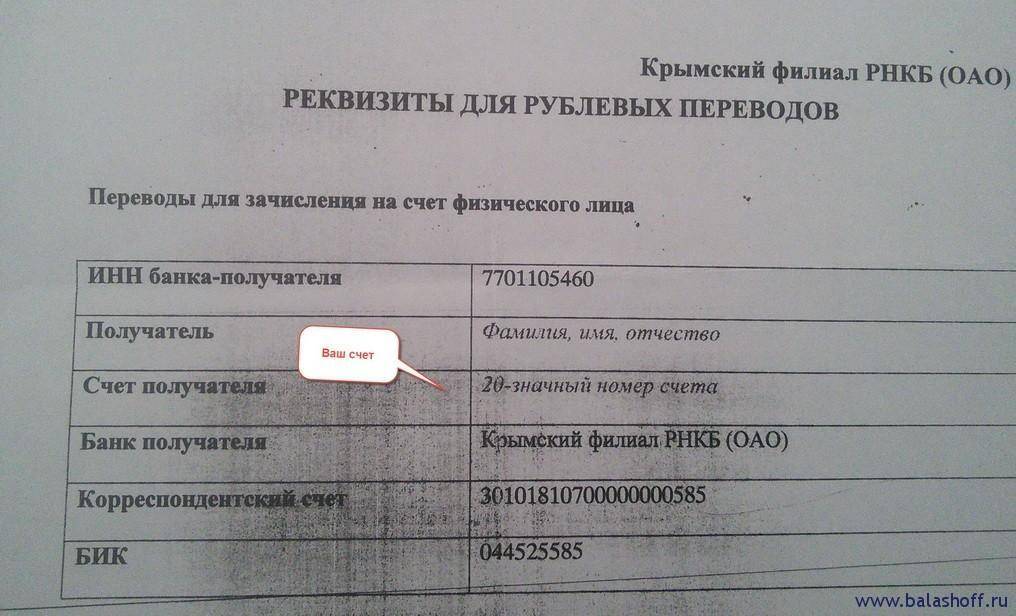

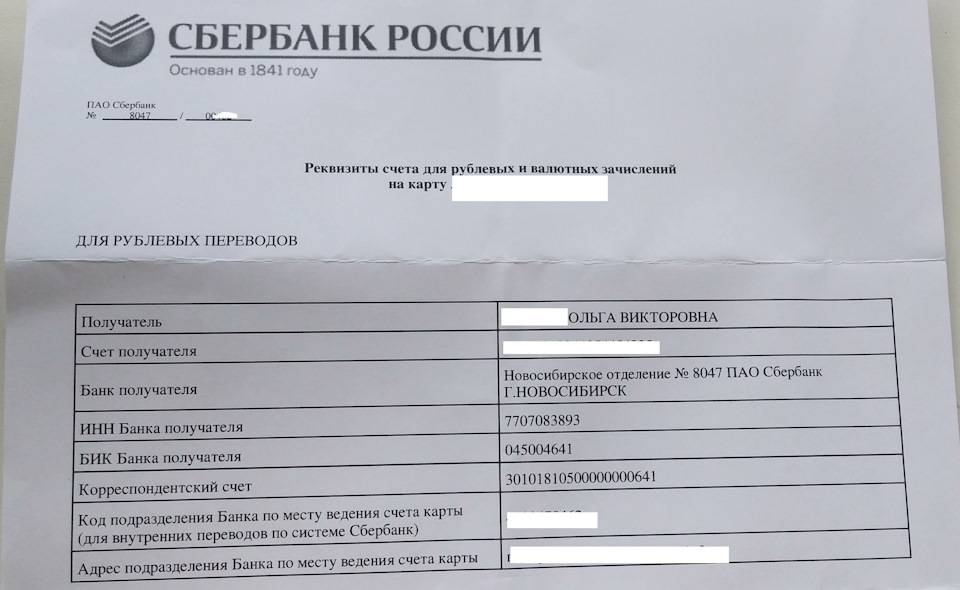

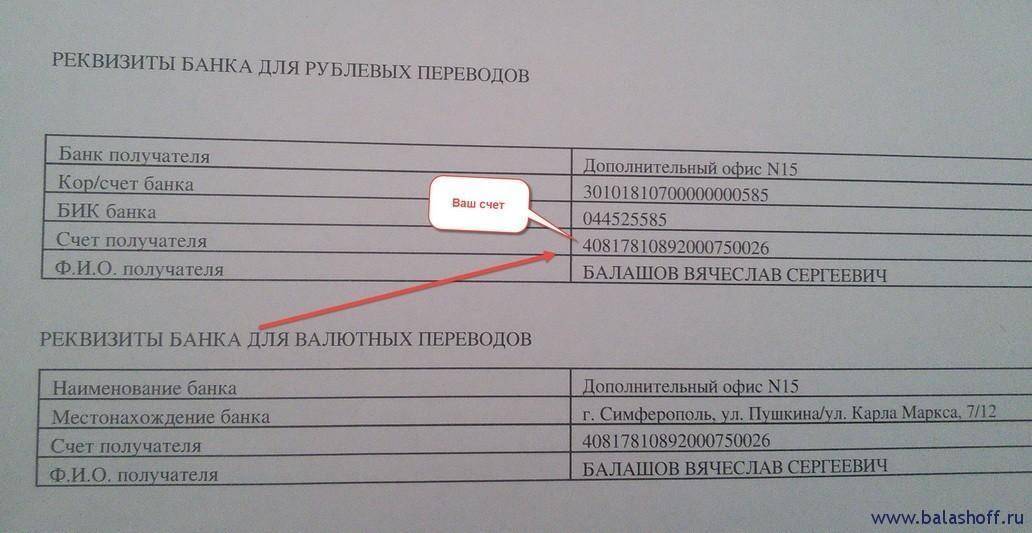

Рублевые переводы

Оплата по реквизитам в рублях проходит без предоставления дополнительного пакета документов.

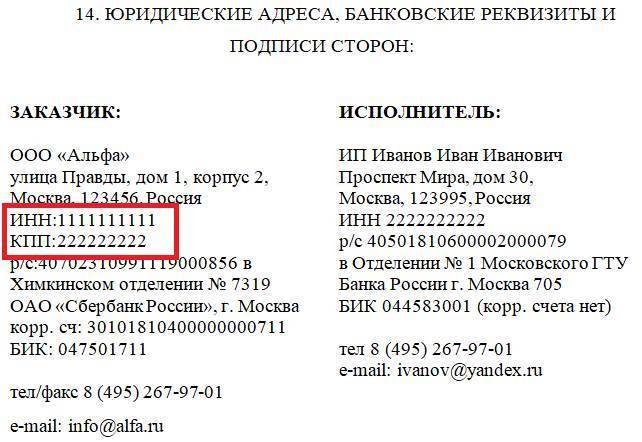

Все реквизиты КПП, ИНН, расчетный и корреспондентский счета соответствуют данным, указанным выше.

Так же стоит указать лицевой счет получателя, его ФИО, а так же назначение платежа, в том числе платеж по номеру договора.

Установленный лимит для перевода с карты на карту 150 тысяч в сутки для физ. лица.

Совершать перечисления денег можно через банкомат или в мобильном приложении.

Валютные платежи

Для перевода денег в иностранной валюте, следует придерживаться следующих рекомендаций.

SWIFT – TICSRUMM – данные банка Тинькофф. Название банка и получатель вводятся на латинском языке. В случае платежа в иностранной валюте, назначение платежа не заполняется, либо указывается номер договора, по которому следует разнести оплату.

Как узнать БИК своего банка?

Самый простой способ – звонок на горячую линию. Если вам для чего-либо понадобилась такая информация, это означает, что БИК должен принадлежать тому отделению, где была заведена карта и/или открыт счёт.

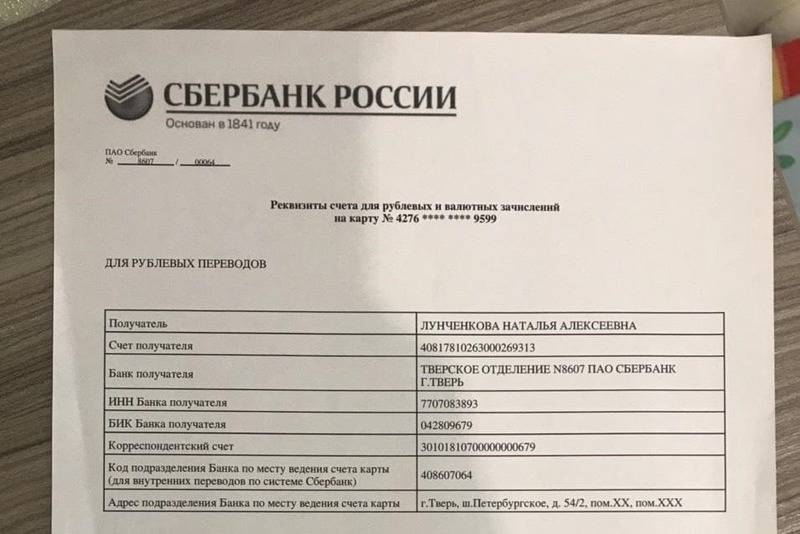

Также он всегда указан в договоре, выданном при получении карты или открытии счёта. Информацию можно взять оттуда.

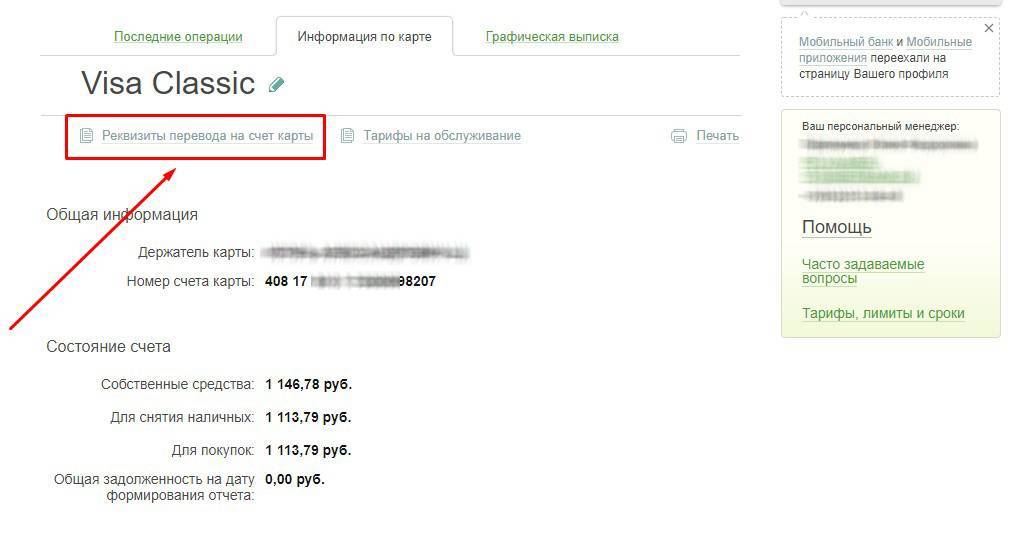

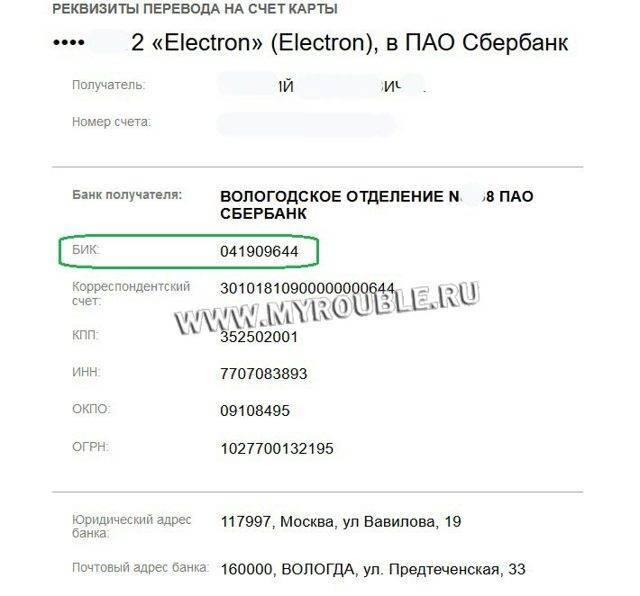

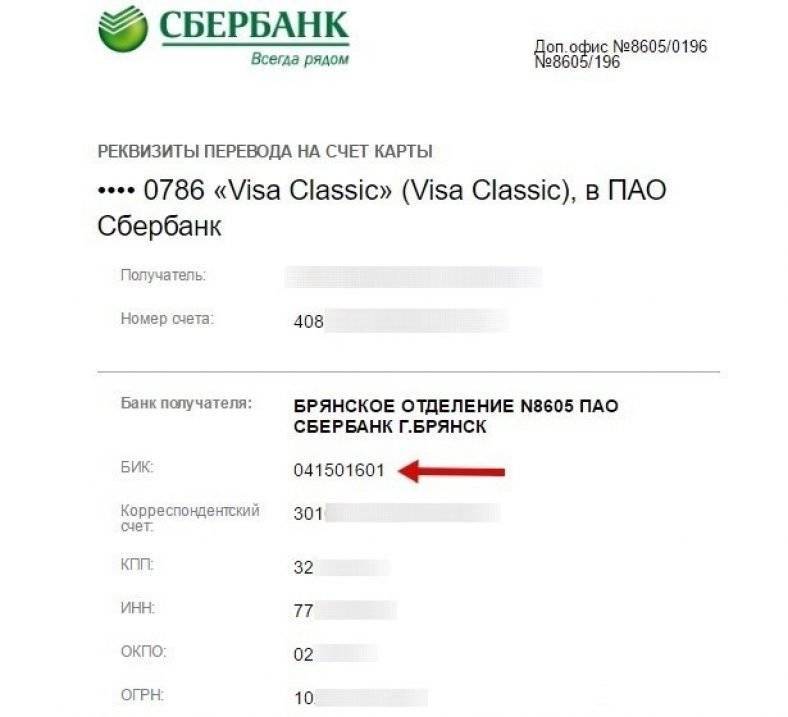

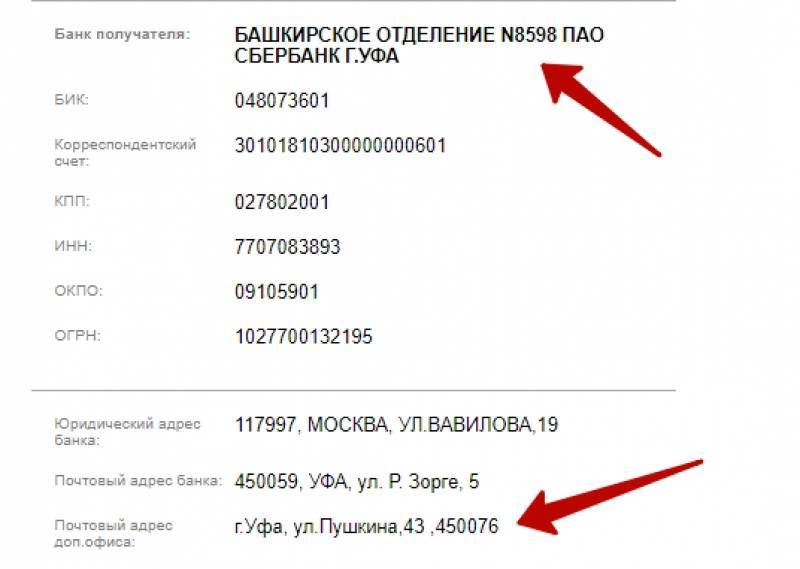

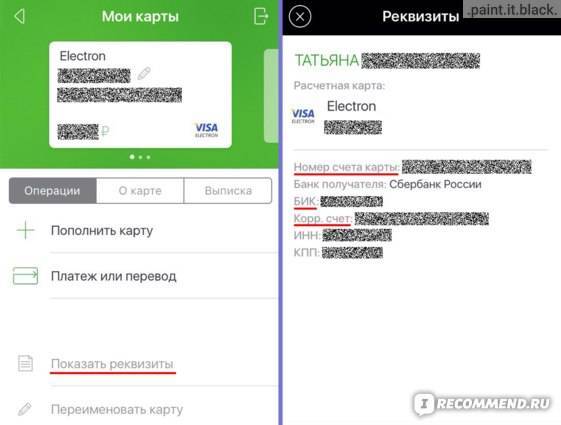

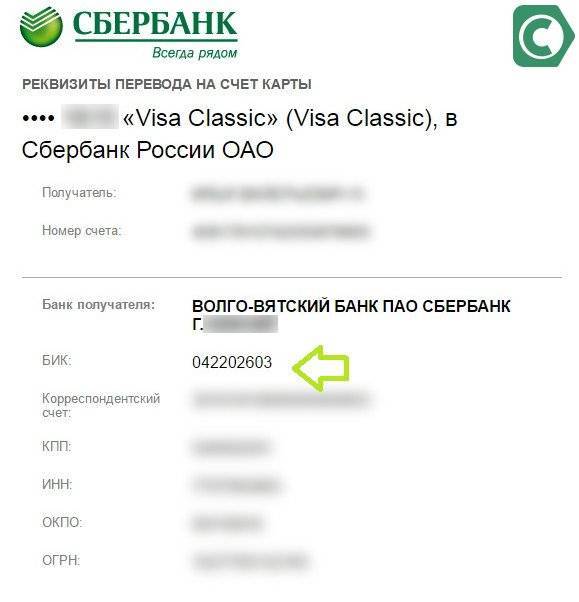

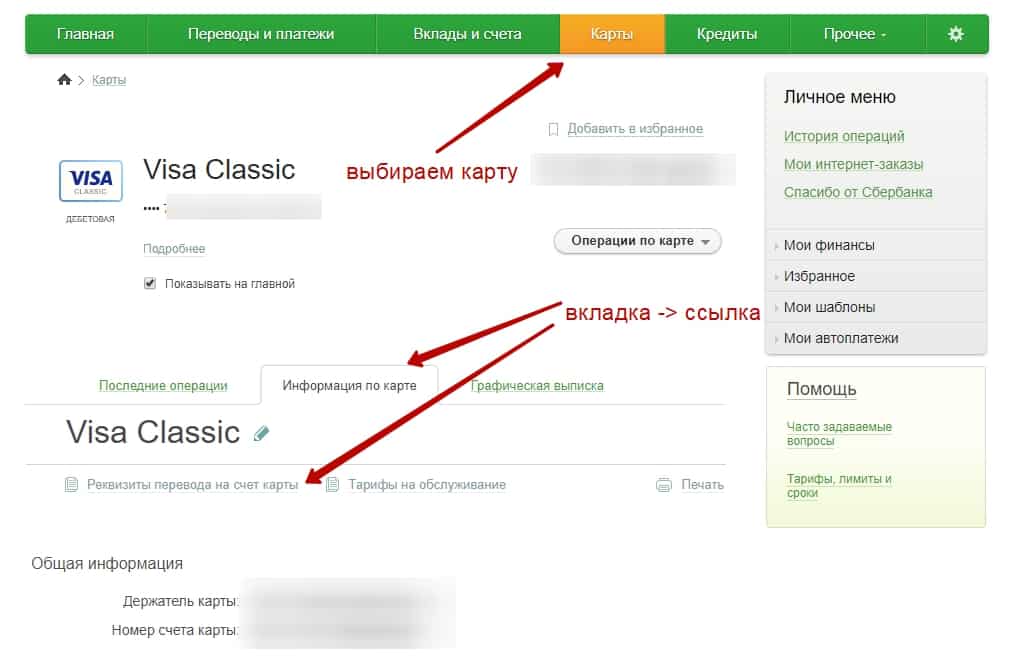

Тем, кому доступен личный кабинет, можно посмотреть данную информацию в нём. Например, клиенту Сбербанка нужно проделать следующие действия:

- Выбрать в онлайн-кабинете карту, по которой нужно узнать код.

- Найти вкладку «Информация по карте».

- Далее выбрать «Реквизиты для перевода».

- Появится полный список реквизитов, среди которых БИК.

У клиентов других банков путь к странице реквизитов карты может несколько отличаться. Главное – помнить, что необходимы данные определённого отделения, а не общие.

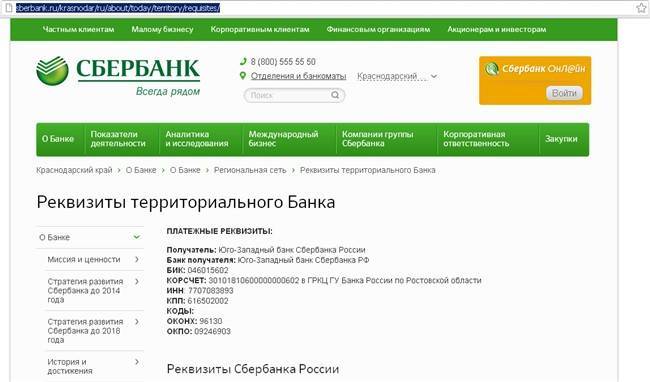

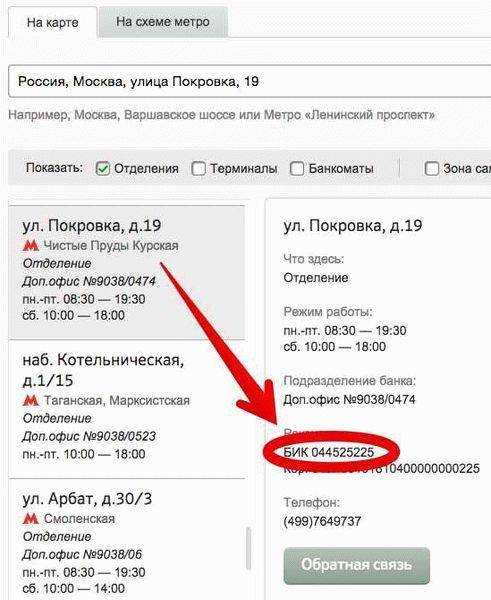

Если у банка хороший сайт с полной информацией, то, как правило, там есть список отделений. Найдя нужное, можно посмотреть там идентификационный код.

Еще один небольшой лайфхак

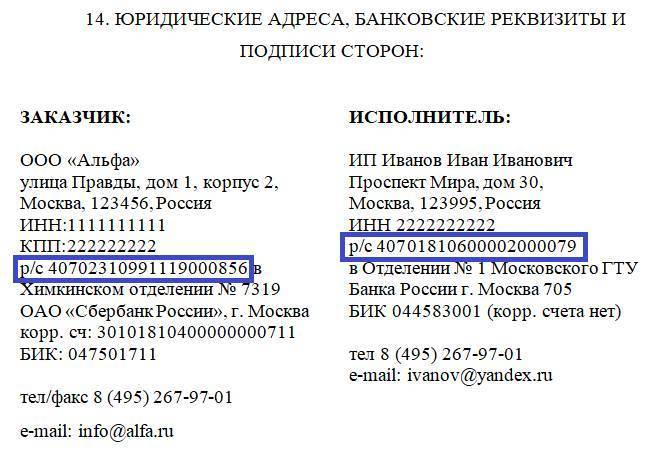

Не потребуется ни звонить, ни идти в отделение, ни даже выходить в интернет, если у вас есть договора или платежные документы, оформленные в том же офисе, что и карта. В самом деле, люди обычно посещают одно и то же отделение банка. Вы недавно оформляли депозит или воспользовались иными банковскими услугами в интересующем филиале? Тогда поднимите свои бумаги и найдите этот договор. В его конечной части, в графе “Реквизиты”, вы обнаружите требуемый девятизначный номер БИК.

БИК на карте не указывается, но существует множество способов узнать его. Некоторые пути требуют доступа в интернет и специальных знаний, а другие – не требуют. Для каждого клиента найдется подходящий способ решить этот вопрос.

Что такое БИК банка

БИК банка — это его идентификационный код. Это уникальная комбинация, включающая в себя 9 цифр, идущих в определенном порядке. Одинаковых БИК-кодов не может быть, у каждого банка он свой и в обязательном порядке указывается на платежных документах.

Собственно, БИК — «паспорт» банка, который помогает идентифицировать конкретную кредитную организацию, отличить одно банковское учреждение от другого и направить платеж точно по адресу.

Важно

Все БИК банков хранятся в специальном справочнике Центробанка России, главного регулятора в банковской сфере нашей страны. Справочник постоянно обновляется, ведь банковские отделения открываются и закрываются регулярно, происходят движения в этой области экономики.. БИК банков нужны каждой бухгалтерии предприятий, чтобы точно адресовать платежи

Причем все коды должны быть актуальными, «свежими»

БИК банков нужны каждой бухгалтерии предприятий, чтобы точно адресовать платежи. Причем все коды должны быть актуальными, «свежими».

Лицензия Почта Банка

В России для осуществления банковской деятельности обязательно следует получить лицензию. Лицензированием банковских учреждений занимается Центральный Банк РФ.

Чтобы получить данное разрешение на осуществление всех банковских операций, необходимо соответствовать ряду критериев, согласно которым предъявляются требования по минимальному размеру уставного капитала и собственных средств.

Почта Банк полностью соответствует всем необходимым требованиям, поэтому получил лицензию на осуществление банковских операций (выдача кредитов, открытие расчетных счетов в Почта Банке, открытие депозитов в российских рублях, выдача платежных карточек и др.).

Почта Банк в своей деятельности использует лицензию, действующую со времени существования “Лето Банка”. Лицензия №650 действует с 31 октября 1990 года.

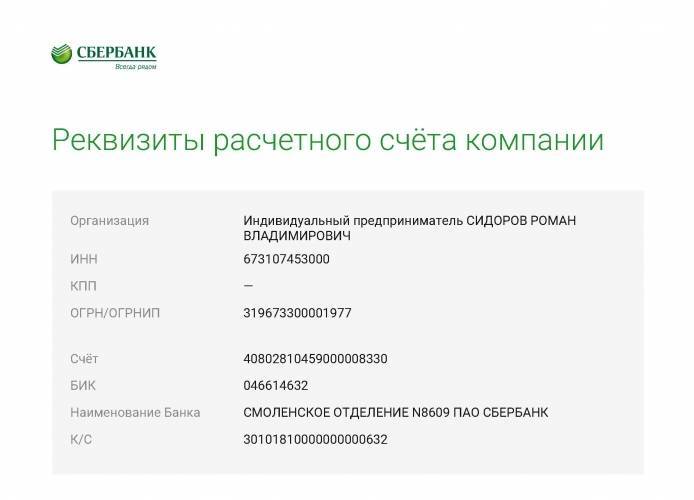

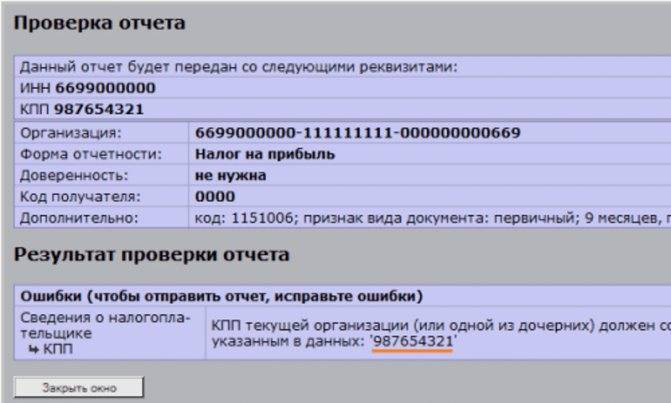

Как узнать КПП?

Существует несколько основных способов, позволяющих определить банковский КПП. У многих есть договор с банковской организацией (это может быть кредитный или депозитный документ). Обычно реквизиты указываются там же.

Достаточно часто люди обращаются в ближайшее к ним отделение банка, сотрудники которого быстро предоставляют необходимые реквизиты. Если отсутствует возможность посетить офис, стоит позвонить на горячую линию. Обычно call-центр работает круглосуточно и готов ответить на любой клиентский вопрос.

Также реквизиты юридического лица можно узнать на официальном ресурсе налоговой инспекции. Потребуется зайти на сайт https://egrul.nalog.ru/ и ввести ИНН либо ОГРН. Помимо всего прочего, все реквизиты, в том числе КПП банка, опубликованы на его официальном сайте.

Что еще нужно знать?

Для проведения платежных операций желательно знать некоторые сведения:

- Кредитные учреждения в большинстве случаев предпочитают не прописывать КПП в документах. Этого реквизита также нет у ИП.

- Налогоплательщикам, у которых налоговые отчисления являются регионально значимыми, назначается специальный КПП по месту учета компании.

- Начальные цифры КПП «99» свидетельствуют о том, что юридическое лицо – достаточно крупный плательщик налогов, который стоит на учете в налоговой межрегионального типа.

Благодаря пониманию того, что представляет собой КПП в любом банке, получится грамотно подготавливать платежные бумаги и выявлять определенные нюансы юридического лица. Речь идет об адресе, налоговых отчислениях, количестве филиалов и так далее.

Особенности присвоения последних трех цифр в коде

Следует уточнить, что к последним трем цифрам могут быть приписаны функциональные возможности отделения, которое входит в структуру Центрального Банка России.

К примеру, если последние три цифры:

- 000 — это филиал рассчетно-кассовых операций Банка России;

- 001 – главный рассчетно-кассовый центр либо филиал, который выполняет его функции;

- 002 – другие подразделения и представительства Банка России.

Чтобы более подробно разобраться, давайте рассмотрим простой пример.

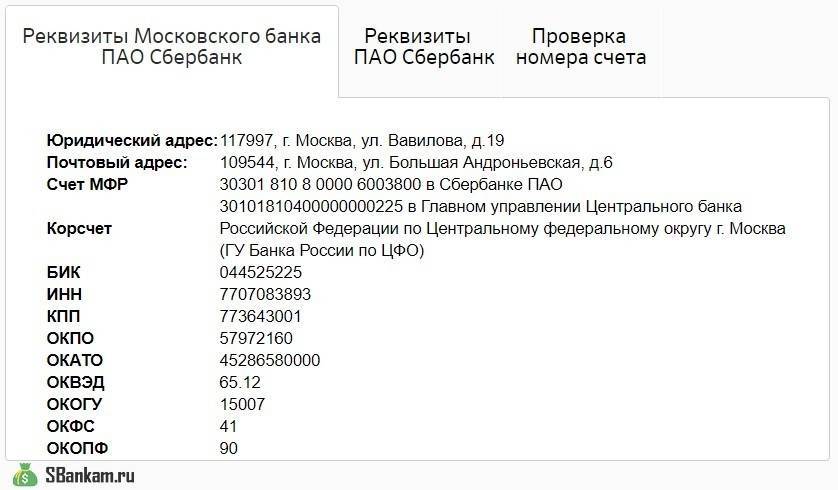

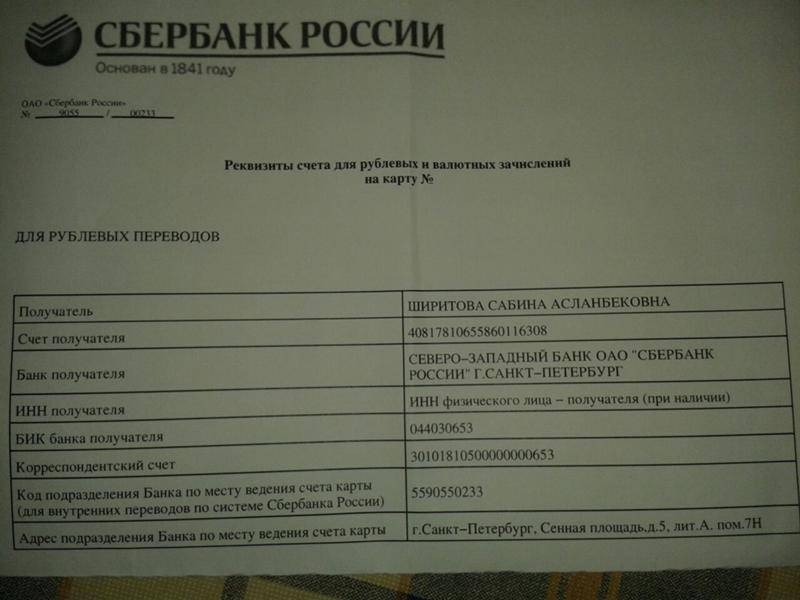

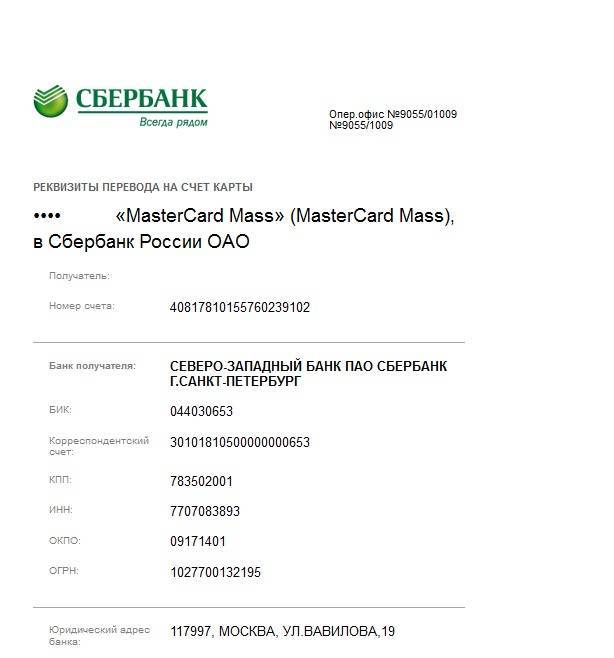

Северо-Западный Банк имеет такие реквизиты:

Реквизит корреспондентского счета – 0101810500000000653, а Банковский Идентификационный Код – 044030653. Рассмотрим этот пример БИК банка поподробнее:

- 04 – значит, что он находится в России;

- 40 – это номер город в административном справочнике, в данном случае это Санкт-Петербург;

- 30 – это номер расчётного подразделения Банка России;

- 653 – это последние три цифры из корреспондентского счета, которые обозначают кредитную организацию.

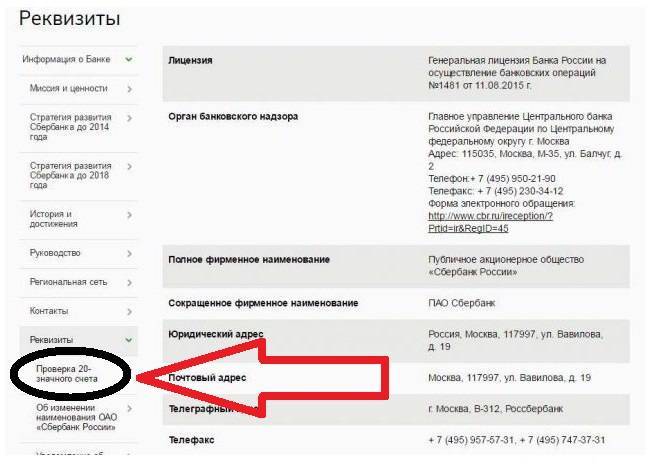

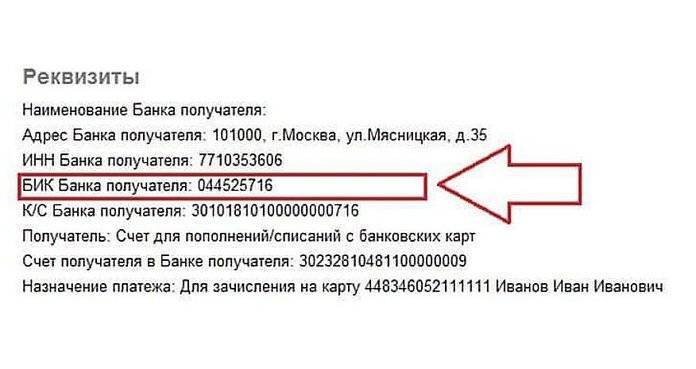

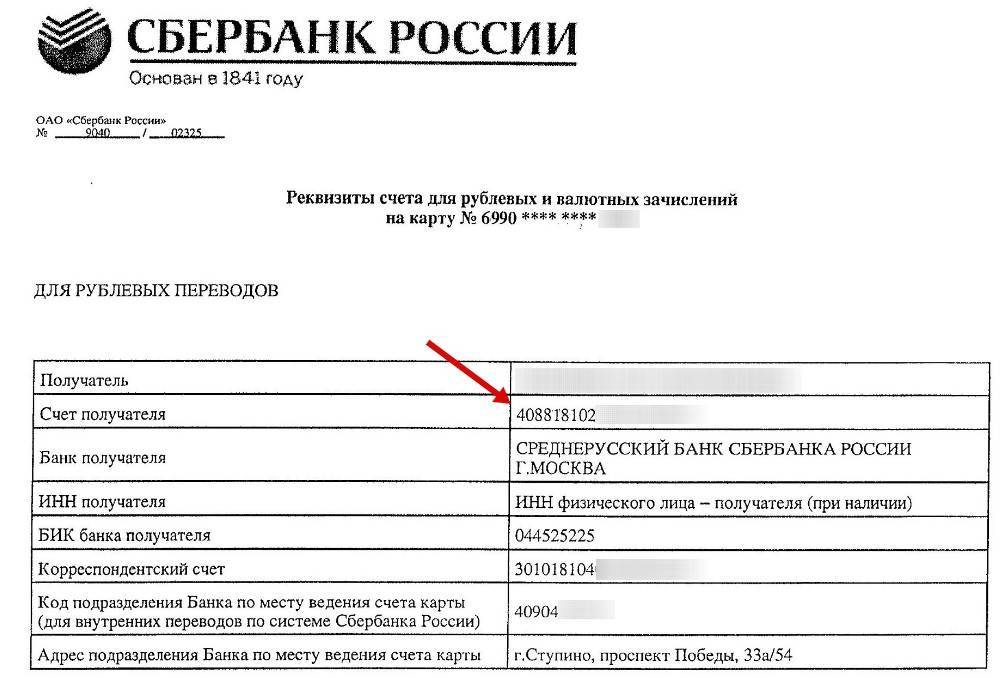

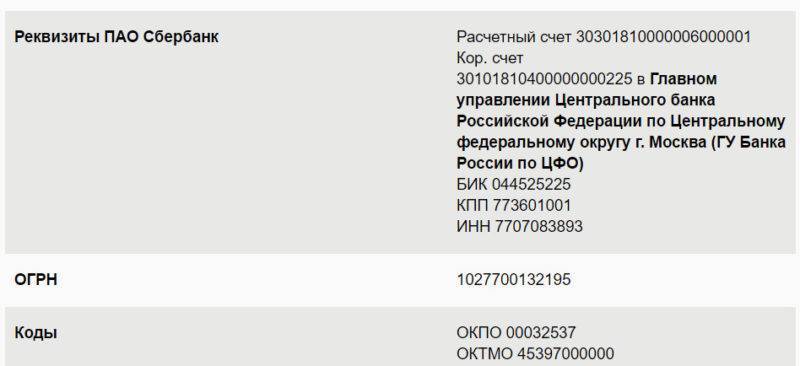

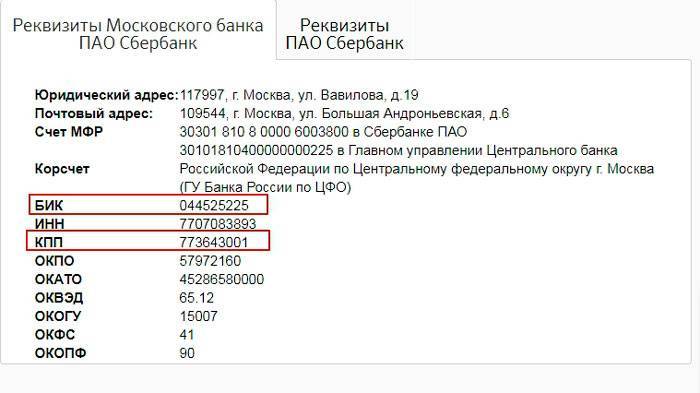

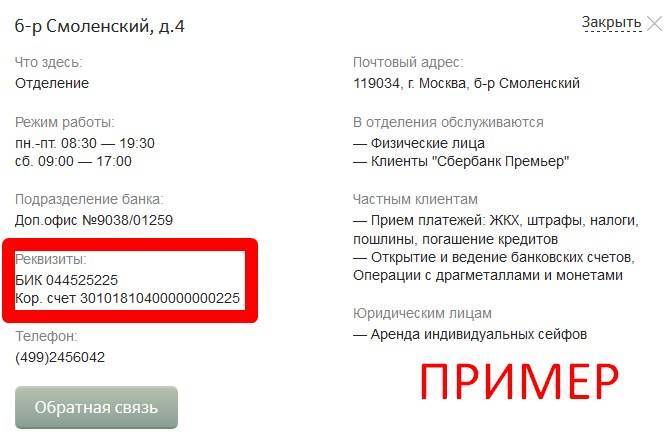

Другой пример – Московский Банк. Он имеет корреспондентский счет 30101810400000000225 и БИК – 044525225.

Из этих цифр следует, что он находится в России (04), размещен в городе Москва (45), 25 по списку – это расчётное подразделение Банка России и оформлено как кредитная организация (последние цифры 225).

Как узнать БИК банка

Идентификационный код нужного банка можно узнать:

- если позвонить на горячую линию филиала, где у вас открыт счет. Номер кода не относится к секретным сведениям и его вам назовут;

- в документах получателя товара;

- если вы пользовались услугами банка (брали кредит или открывали счет и. д.), поднимите документы тех операций и там найдете БИК данного учреждения;

- онлайн – на сайте ЦБ РФ в справочнике кредитных организаций (раздел «Информация по кредитным организациям») или на сайте нужного вам кредитного учреждения.

БИК необходим для оплаты платежей

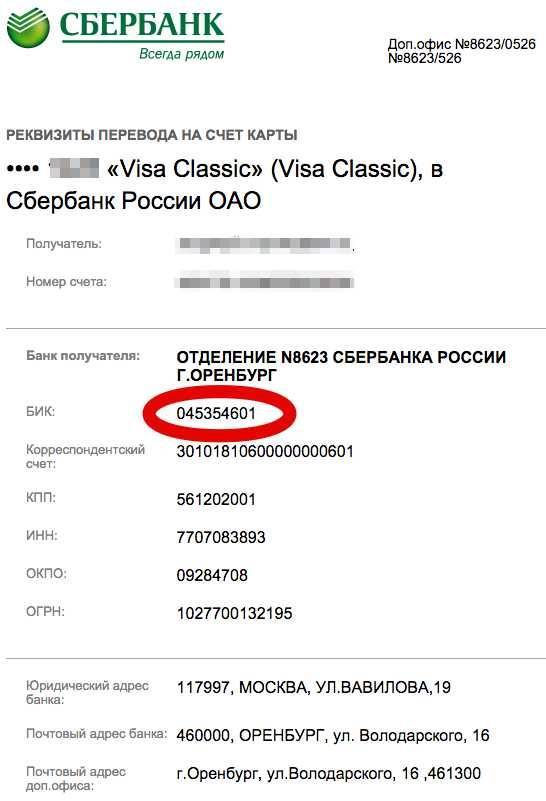

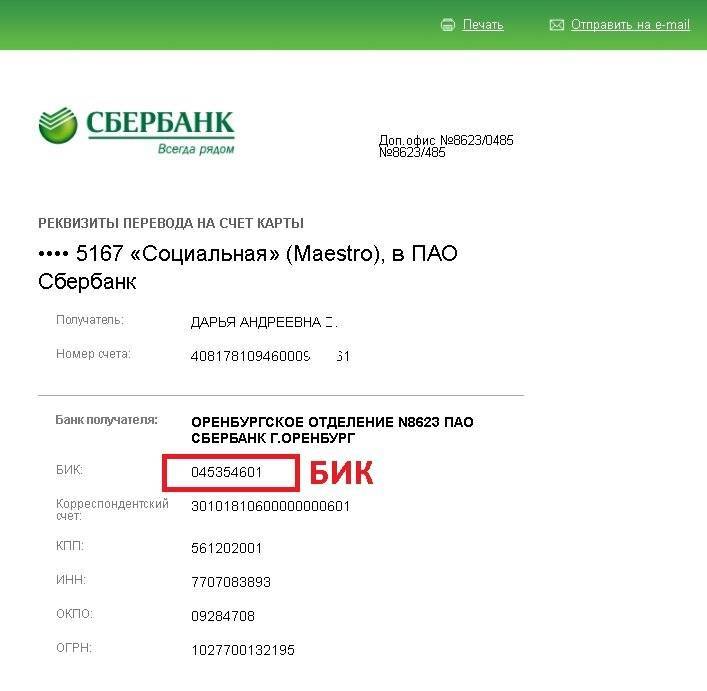

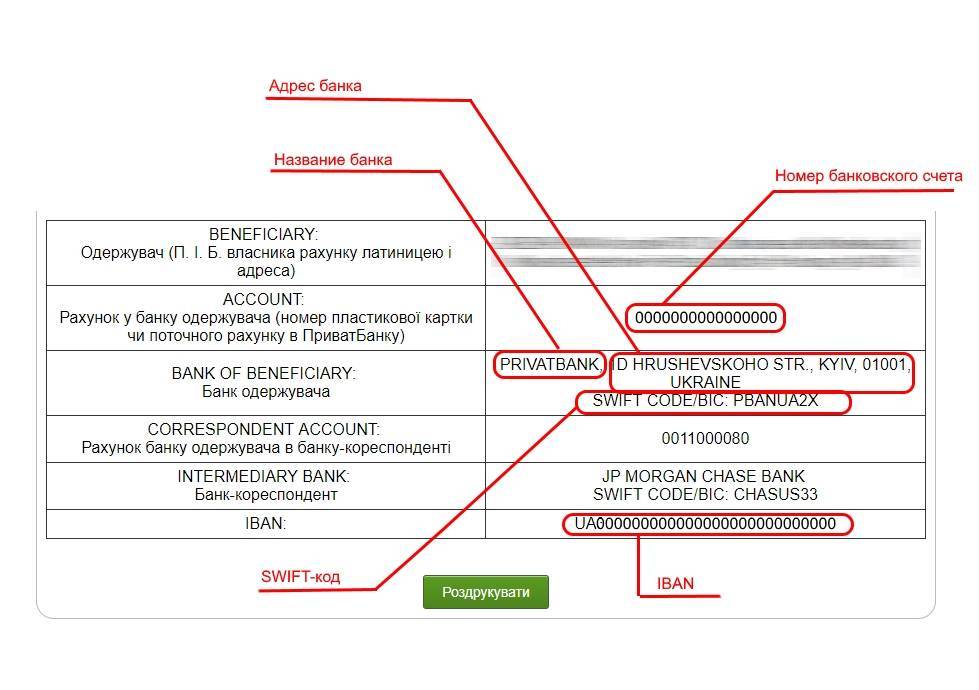

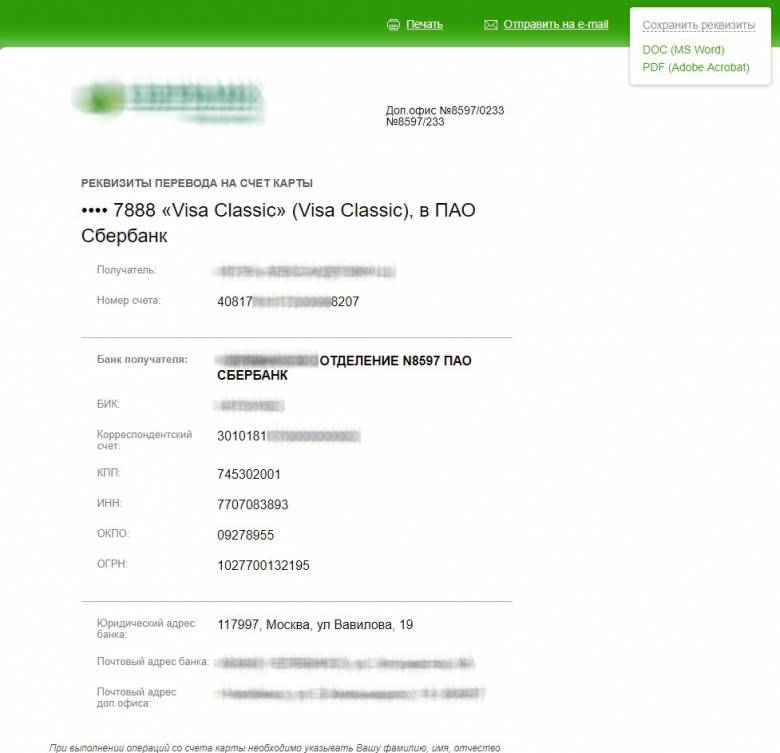

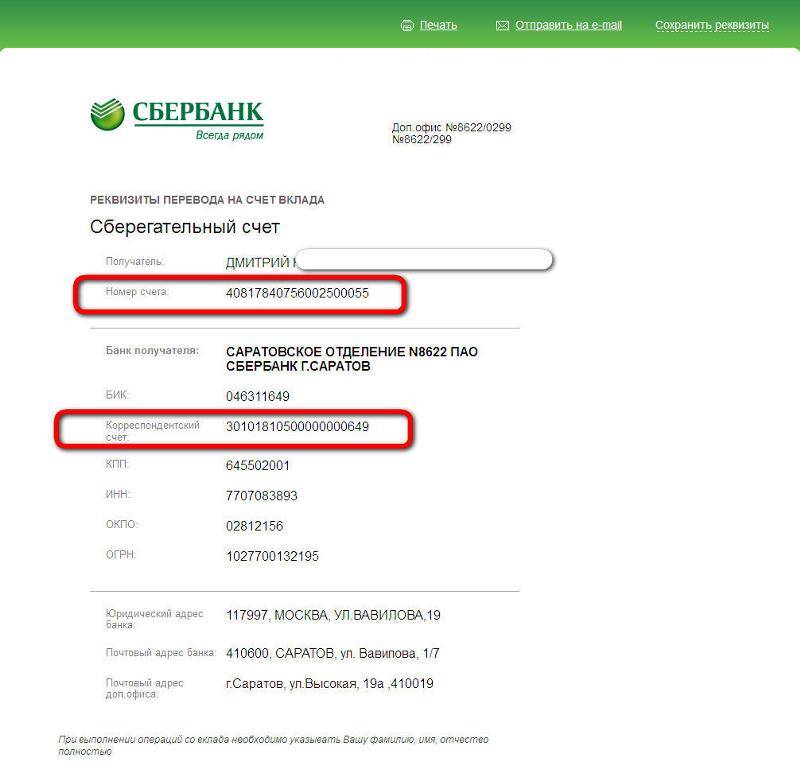

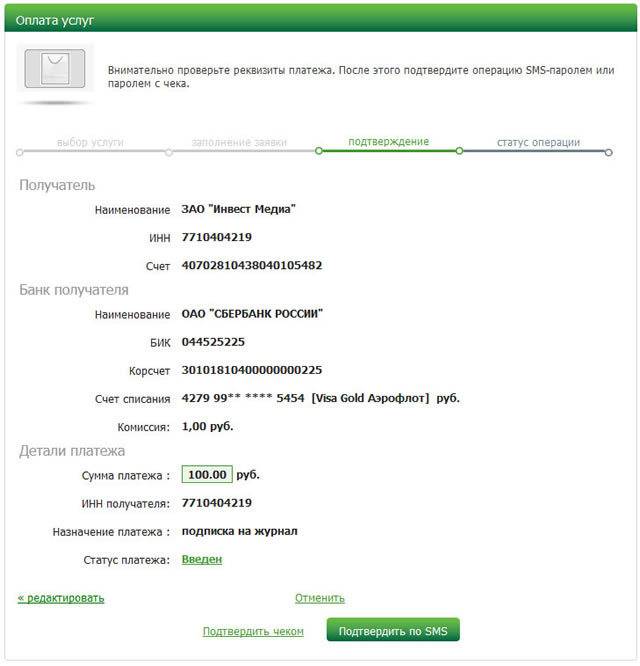

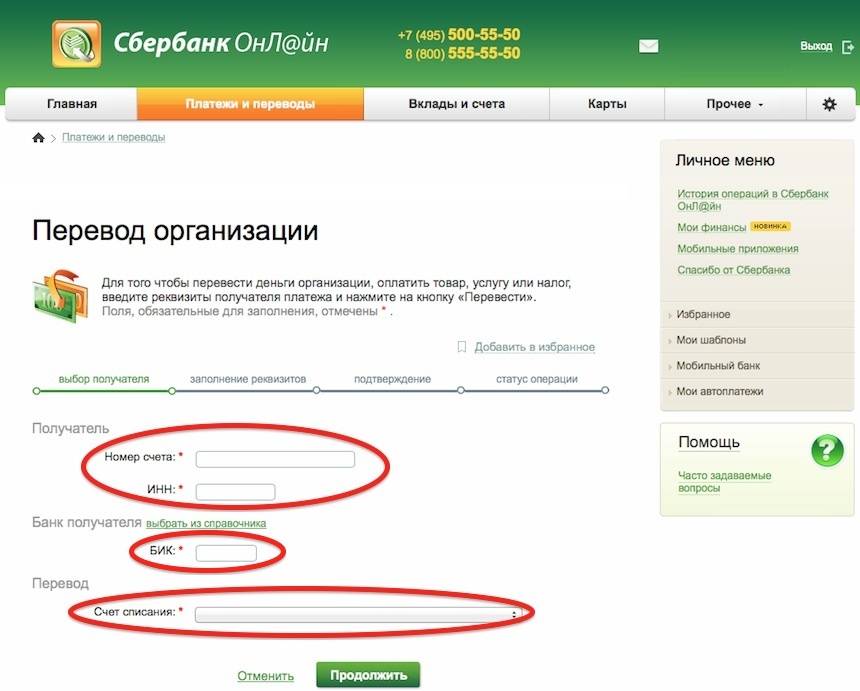

Что такое БИК Сбербанка и как его найти онлайн, используя карту «Виза», покажем на конкретном примере. Для этого:

- заходим в личный кабинет интернет-банка, открываем карту «Виза» или имеющийся вклад;

- нажимаем мышкой на вкладку «Информация по карте»;

- выбираем «Реквизиты перевода на счет карты» и находим БИК – 044535287, где 04 – код России, 45 – код Москвы, 35 – номер отделения Сбербанка, 287 – условный номер КО в расчетной сети банка. Он должен совпадать с тремя последними знаками корреспондентского счета.

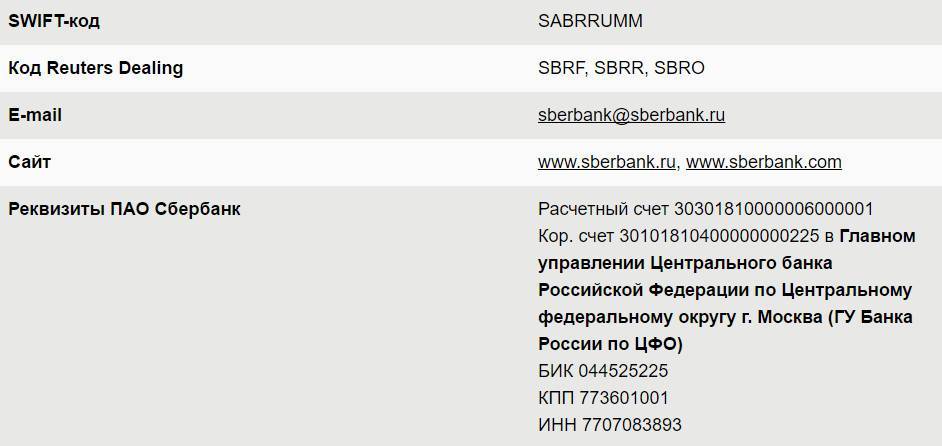

Учитывая, что Сбербанк России является участником международной программы “Сообщества Всемирных Интербанковских Финансовых Телекоммуникаций” (S.W.I.F.T) и имеет свой СВИФТ БИК, пользователи его могут осуществлять международные переводы.

Для проведения перевода денег из-за рубежа необходимо указать:

- Свифт шифр Сбербанка – SABRRUMMXXX, где SABR – код банка, RU – код страны, ММ – код города, ХХХ – номер филиала.

- ФИО получателя (полностью).

- Название филиала, куда направляются деньги.

- Номер счета.

Транзакция средств за рубеж (оплата за учебу, бронирование отеля, приобретение акций или ценных бумаг) осуществляется по аналогичному алгоритму, при условии, что отправитель совершеннолетний и имеет расчетный счет за границей. Законодательством перевод средств ограничен 5 тысячами долларов, за исключением ситуации, когда он предназначен близкому родственнику. Указывается код банка, счет адресата, корреспондентский счет подразделения, название кредитной организации на английском языке.

Международные SWIFT коды можно узнать на официальном сайтах Сбербанка РФ и РОССВИФТ или по звонку в колл-центр банка. Транзакции по данной программе надежны, проводятся в течение 5-6 дней.

Таким образом, вы получили информацию о том, что банковский идентификационный код – это очень важный обязательный реквизит, который применяется при расчетах безналичным способом. При заполнении платежных документов вы сможете правильно его заполнить.

Читайте далее:

БИК Сбербанка по номеру карты

Как положить деньги с карты на карту Сбербанка, через телефон, банкомат

КПП у ИП: есть или нет

Как узнать КПП по ИНН

Регистрация на портале Госуслуг

Справочник БИК по регионам:

- Алтайский край

- Амурская область

- Архангельская область

- Астраханская область

- Белгородская область

- Брянская область

- Владимирская область

- Волгоградская область

- Вологодская область

- Воронежская область

- Еврейская АО

- Забайкальский край

- Ивановская область

- Иркутская область

- Кабардино-Балкарская Республика

- Калининградская область

- Калужская область

- Камчатский край

- Карачаево-Черкесская Республика

- Кемеровская область

- Кировская область

- Костромская область

- Краснодарский край

- Красноярский край

- Курганская область

- Курская область

- Ленинградская область

- Липецкая область

- Магаданская область

- Москва

- Московская область

- Мурманская область

- Нижегородская область

- Новгородская область

- Новосибирская область

- Омская область

- Оренбургская область

- Орловская область

- Пензенская область

- Пермский край

- Приморский край

- Псковская область

- Республика Адыгея

- Республика Алтай

- Республика Башкортостан

- Республика Бурятия

- Республика Дагестан

- Республика Ингушетия

- Республика Калмыкия

- Республика Карелия

- Республика Коми

- Республика Крым

- Республика Марий Эл

- Республика Мордовия

- Республика Саха (Якутия)

- Республика Северная Осетия – Алания

- Республика Татарстан

- Республика Тыва

- Республика Хакасия

- Ростовская область

- Рязанская область

- Самарская область

- Санкт-Петербург

- Саратовская область

- Сахалинская область

- Свердловская область

- Севастополь

- Смоленская область

- Ставропольский край

- Тамбовская область

- Тверская область

- Томская область

- Тульская область

- Тюменская область

- Удмуртская Республика

- Ульяновская область

- Хабаровский край

- Челябинская область

- Чеченская Республика

- Чувашская Республика

- Чукотский АО

- Ярославская область

Структура БИК:

БИК присваивается Банком России и позволяет однозначно установить вид участия в платежной системе.

БИК имеет следующую структуру:

1-й разряд слева отражает информацию об участии и виде участия в платежной системе и принимает следующие значения:

“0” – участник платежной системы с прямым участием;

“1” – участник платежной системы с косвенным участием;

“2” – клиент Банка России, не являющийся участником платежной системы;

Разряды со 2-й по 9-й слева соответствуют идентификатору участника платежной системы и принимают значения от “00000001” до “99999999”.

Прямому участнику, за исключением подразделения Банка России, БИК присваивается при открытии банковского (корреспондентского) счета (субсчета) Банком России.

Как можно быстро и бесплатно узнать БИК карты Сбербанка

БИК для сбербанковской карты можно узнать несколькими способами: 1) в установленном мобильном приложении; 2) в личном кабинете Сбербанк Онлайн; 3) по телефону горячей линии (Короткий номер 900 – бесплатная линия для звонков по России. +7 495 500-55-50 – для звонков из любых других стран); 4) на сайте банка, найдя нужное банковское отделение; 5) через банкомат (Вставьте или приложите карту и введите ПИН-код → «Мои счета» → нажмите на нужный вклад или карту → «Реквизиты»); 6) в банковском отделении (в любом, а не только в том, в котором была выдана банковская карточка). Попросите сотрудника банка распечатать реквизиты вашей карты или счёта; 7) в договоре карты.

Проще всего это сделать либо через мобильное приложение, либо через личный кабинет Сбербанка. Эти варианты будут подробно описаны ниже.

Номер карты Сбербанка и БИК

Номер карты не привязан к БИКу отделения, в котором был выпущен пластик. Карты выпускаются в определенные дни и под конкретных клиентов, а потому их номер не зависит от БИК.

Всего в БИКе имеется девять цифр, при этом первые две цифры любого БИК – 04. Они говорят о том, что банк находится на территории Российской Федерации.

Какой БИК у карты и как его узнать

Есть несколько способов быстро узнать БИК карты.

Часто для перечисления денег физическому лицу используется номер карты, и больше никаких реквизитов не надо. В номере карты, в том числе, зашифрована информация о банке, выпустившем карту. Переводы обрабатывает платежная система (VISA, MasterCard), у которых есть данные банков, поэтому перечислять деньги по номеру карты удобно, а скорость расчетов высокая.

Если физическому лицу деньги перечисляет организация, то одного номера карты будет недостаточно. Более того, номер карты организации не нужен вообще. Для получения денег от организации, на карту, необходимы все реквизиты, в том числе БИК.

Узнать БИК банка по номеру карты не просто, т.к. информация закрыта. Если на руках только карта выяснить реквизиты можно:

- позвонив по номеру телефона, указанному на обратной стороне карты, предоставив оператору идентификационную информацию (номер карты, кодовое слово), получите все необходимые реквизиты

- с помощью онлайн приложения или сайта банка в разделе реквизиты или региональная сеть

- в офисе банка, в котором оформлена карта, сотрудники выдадут все необходимые реквизиты.

Номер счета можно уточнить у сотрудников банка, в договоре и в мобильном приложении к карте.

Зарплатные карты, выпускаются в рамках проекта между предприятием и банком. Для перечисления заработанных денег все реквизиты у организации есть.

Если карту выдавали на предприятии, и необходимо узнать в каком отделении выпустили карту, смотрите на лицевую сторону карты, в нижнем левом углу указан номер филиала банка, выпустившего карту.

Принципы оформления БИК

Главная особенность формирования банковского идентификационного кода – максимальное упрощение деятельности предприятия по проведению операций безналичного расчета. Нередко, когда в организациях бухгалтеры указывают неверные реквизиты при осуществлении перевода. Компания имеет право подать заявление о возврате отправленной суммы. БИК поможет отправителю выяснить реквизиты банка, куда были по ошибке переправлены деньги.

В России система перевода денег между банками представляет собой способ почтовой сортировки – от крупных подразделений до конечной точки назначения средств. Именно по этой причине, основным принципом формирования БИК является указания в коде всей полезной информации не только для банков, но и для клиентов кредитных учреждений.

БИК банка – в чем его суть

БИК (банковский идентификационный номер) – это особая числовая комбинация, которая присваивается каждому отделению банка, действующему на территории Российской Федерации. По сути БИК – это паспортный номер (или индекс) офиса кредитного учреждения, по которому его можно отличить от другого.

При этом не возникает риска опечатки в названии, знаках препинания, постановке кавычек – числовая комбинация уникальна и проста в написании. Таким образом, при осуществлении платежей в первую очередь обрабатывается цифровая информация, а написанное название офиса рассматривается только в дополнение.

БИК присваиваются каждому отделению банков индивидуально Центробанком, все закрепленные комбинации содержатся в справочнике БИК. Он обновляется ежемесячно, пополняя данные присвоенными и исключенными из списка кодами.

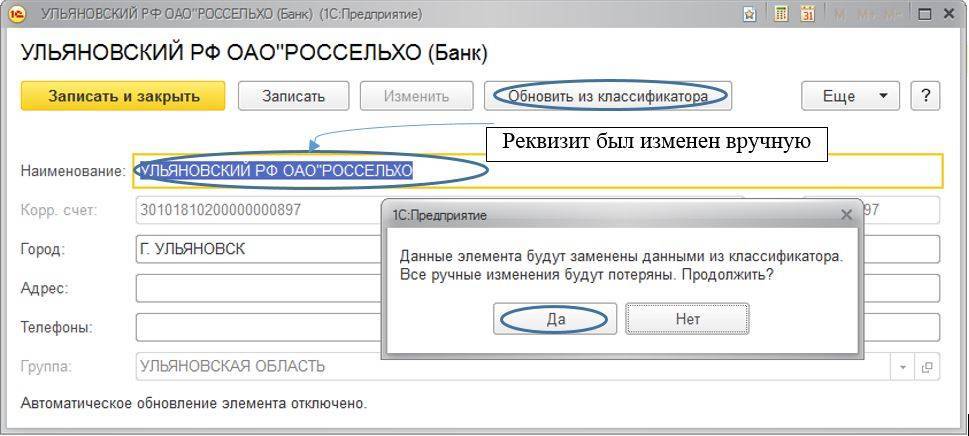

Так же ежемесячно в связи с этим обновляются и справочники бухгалтерских программ – например, 1С. Бухгалтерии любого предприятия необходимо для расчетов иметь самую свежую и информацию о присвоенных БИК.

Что будет, если БИК указать ошибочно

Так как банковские операции проводятся в большом количестве, неизбежно случаются ошибки при проведении платежей.

Если их причина не в компьютерном сбое или операционной проблеме, а в заполнении документов, то виновником ошибки будет перевододатель, неверно заполнивший платежное поручение.

Работник банка не всегда может заметить ошибку в момент подачи документов, так как в связи с ростом количества операций время обслуживание каждого клиента вынужденно сократилось. Ответственность за ошибку лежит на отправителе счета, но банковские работники должны всемерно способствовать снижению таких ситуаций, консультируя клиентов в вопросах заполнения платежных поручений.

Такого БИК нет

Если клиент ошибся при указании самых значимых реквизитов, таких как БИК и/или расчетный счет получателя, а банковский сотрудник принял этот документ, банк не сможет отправить этот платеж. Вероятнее всего, банковское учреждение само свяжется с отправителем, чтобы уточнить ошибочные реквизиты. Если же платеж все же отправится, деньги вернутся максимум через 3 банковских дня. Если клиент обнаружил ошибку сам, нужно как можно скорее связаться с банковским учреждением для возврата денег и уведомления банка-получателя.

БИК существует, но не тот

Если данные были указаны ошибочно, а клиент хотел отправить платеж по другим реквизитам, у банка нет никаких причин задерживать отправку платежа, ведь реквизиты реальны. В таком случае, ошибку обнаружит отправитель, когда поймет, что средства до получателя не дошли, а возможно, раньше, просмотрев копию платежного поручения. Что же делать? Банк помочь не сможет, ведь он корректно выполнил операцию.

Нужно обратиться к тому, к кому ваши средства попали по ошибке. Ему нужно направить официальную письменную просьбу о возврате ошибочно перечисленных средств, указав в письме реквизиты для возврата. Эффективнее будет дополнительно перезвонить и переговорить с представителем получателя лично. Если получатель не захочет вернуть ошибочно полученные деньги, отправителю останется только судебное разбирательство.

Ошибка в БИК бюджетного платежа

Самая сложная ситуация, когда ошибочно совершен какой-либо платеж в государственный бюджет (налог, сбор, штраф, пеня и т.п.). Пока будет длиться разбирательство и решаться вопрос с возвратом, сроки для уплаты пройдут. Необходимо сразу по обнаружении ошибки направить официальное письмо туда, куда по ошибке пришел платеж. Вернуть его вряд ли удастся, а вот зачислить в счет будущих оплат или перенаправить на нужный счет гораздо реальнее.

ВНИМАНИЕ! Ошибки в вводе БИК в электронной форме встречаются значительно реже, так как автоматизация сама «подсказывает» дальнейшие цифры при вводе первых значений, самостоятельно определяя банк по его БИКу

Ошибка «ключевания»

Последний девятый знак совпадает с последней цифрой в корреспондентском счете банка. Эта цифра является ключевой. Ее можно вычислить, зная номер самой кредитной организации и лицевой счет.

Если БИК был указан неверно, алгоритм расчета ключа даст неверный результат. Существуют специальные онлайн-программы, проверяющие БИК на данную ошибку. Для того, чтобы осуществить проверку, нужно ввести последние три цифры БИК счета, который вы хотите проверить, а затем номер лицевого счета. Система автоматически вычислит правильный ключ.

Как узнать БИК счёта организации?

Код для организации узнать значительно проще.

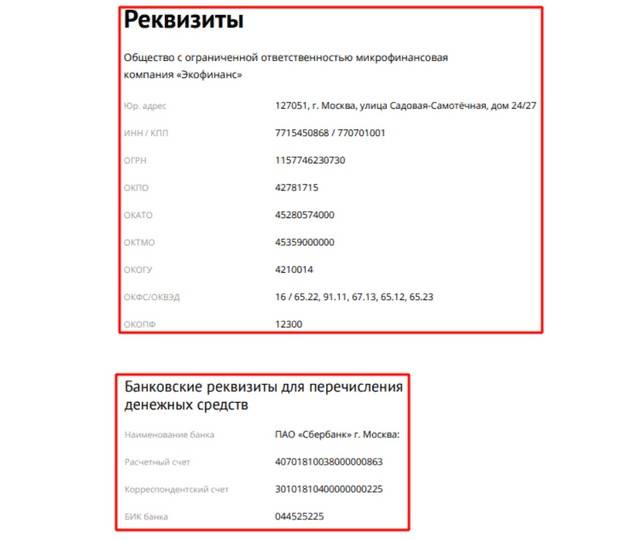

- Все реквизиты обычно указаны на сайте.

- Также их можно запросить по телефону или электронной почте.

Но если это по каким-то причинам недоступно, можно зайти в раздел платежей и переводов в личном кабинете. Это доступно по банковским картам или, например, Вебмани. При вводе данных об организации поиск начинает искать её в автоматическом режиме. Если ввести точный юридический адрес, ИНН, корреспондентский счёт – появится вся информация, в том числе БИК. Иногда для этого достаточно ввода названия, но здесь нужно быть осторожнее: всё-таки фирм с одинаковыми наименованиями слишком много.

Условия предоставления займов и кредитов

Внимание. Никогда не платите никаких предоплат, ни за что до фактического получения денег

Заемщиками коммерческой микрофинансовой организации (ломбарда) являются физические лица.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме потребительского кооператива финансовой взаимопомощи, могут быть только физические лица – члены такого кооператива, осуществляющие ремесленную деятельность, деятельность по оказанию услуг в сфере агроэкотуризма, ведение личного подсобного хозяйства, получающие заем на цели осуществления указанной деятельности, а также физические лица, являющиеся собственниками имущества, учредителями (участниками) коммерческих организаций, получающие заем на цели осуществления предпринимательской деятельности данной коммерческой организации.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме общества взаимного финансирования, могут быть члены такого общества, являющиеся исключительно субъектами малого и (или) среднего предпринимательства, получающие заем на цели осуществления предпринимательской деятельности.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме фонда, могут быть как физические, так и юридические лица. При этом заем физическим лицам предоставляется на цели осуществления ремесленной деятельности, деятельности по оказанию услуг в сфере агроэкотуризма, ведения личного подсобного хозяйства, а физическим лицам, являющимся собственниками имущества, учредителями (участниками) коммерческой организации, – на цели осуществления предпринимательской деятельности данной коммерческой организации. Субъектам малого и (или) среднего предпринимательства заем предоставляется на цели осуществления предпринимательской деятельности.