Что будет, если не платить кредит?

Если вы не платите кредит, и у вас нет уважительных причин для просрочек, будьте готовы к трудностям. Их не избежать — никакой банк в здравом уме не забудет, что кто-то должен ему денег.

Скорее всего, должнику предстоит столкнуться с одним или несколькими сценариями:

Информационное давление. Кредиторы зачастую применяют психологический прессинг. Вам будут часто сообщать о текущей сумме задолженности, выспрашивать ее причины, требовать немедленного внесения платежей, даже если вы прямо заявляете, что нечем платить кредит.

Кредиторы могут в том числе позвонить вашей супруге или родителям и намекнуть, что они якобы тоже отвечают за просрочку (хотя это блеф, ответственность второго супруга нужно доказать, а родители не имеют отношения к кредитам взрослого ребенка).

- Коллекторское взыскание. Банки привлекают взыскателей на основании агентского договора или продают им просроченные займы. В первом случае коллекторы действуют от имени банка, во втором — выступают полноправными кредиторами.

Тогда при любом раскладе вам придется столкнуться с их методами работы. Деятельность коллекторов регулируется законом 230-ФЗ, обязывающим службу по взиманию просроченных задолженностей работать строго в правовом поле, но в любом случае приятным такое взаимодействие не назовешь.

Банк продал долг коллекторам

- Судебные разбирательства. Банк или другой кредитор обращается в суд за принудительным взысканием. Далее решение передается в ФССП, и в игру вступают судебные приставы. У них больше полномочий, чем у коллекторов: списание части доходов, арест имущества, наложение ограничений.

При развитии описанных событий вы не сможете:

- продать имущество, если оно находится под арестом — необходимо сначала снять ограничение;

- выехать за границу — вас развернут на таможенном контроле;

- рассчитывать на 100% получаемого дохода — часть зарплаты будет ежемесячно сниматься;

- воспользоваться деньгами, если они числятся на арестованных банковских счетах.

Что будет, если за дело примутся судебные приставы, а вы владеете собственностью? В некоторых случаях проводится изъятие имущества.

У должника могут забрать автомобиль, земельные участки, депозитные вклады и другие активы, за исключением необходимых для жизни вещей и недвижимости (единственное жилье). Но даже на последнюю квартиру приставы могут наложить арест (хотя и не смогут ее отобрать).

Отдельная история с залоговым имуществом: жилье в ипотеке подлежит 100% изъятию и продаже в пользу залогового кредитора. То же самое и с машиной в автокредите.

Перекредитование в другом банке

Большинство заемщиков до последнего не хотят уведомлять банк о своих проблемах с погашением кредита. Им кажется, что кредитное учреждение не пойдет навстречу, поэтому они ищут пути спасения в других местах. Одно из них – обратиться в другой банк за кредитом для погашения старого.

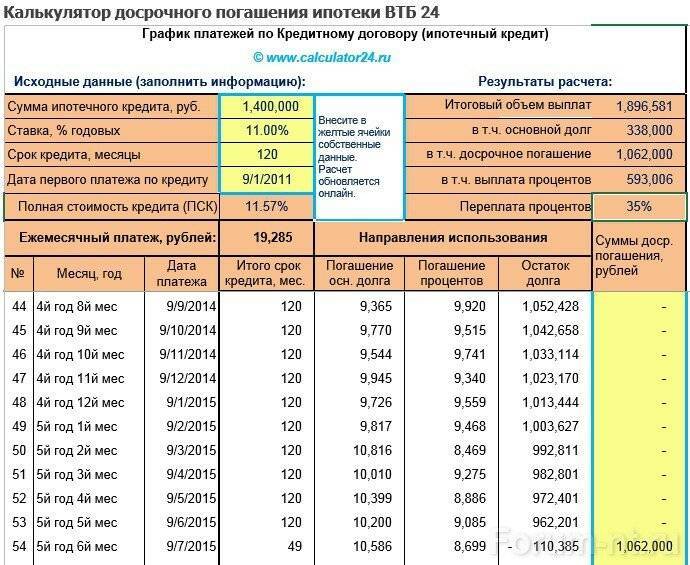

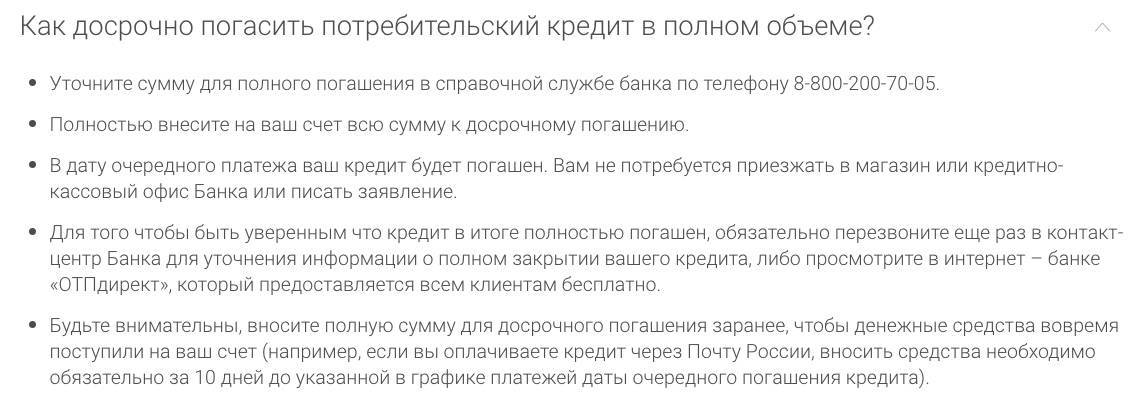

Многие банки действительно предлагают услуги перекредитования (или рефинансирования). Их цель – расширение текущей клиентской базы. Не всегда условия по этим кредитным продуктам выгодны заемщику, но ввиду того, что новый кредит оформляется на более длительный срок, чем старый, то платеж по нему получается меньше. Полученные заемные средства идут строго на погашение текущего кредита, под который они были выданы.

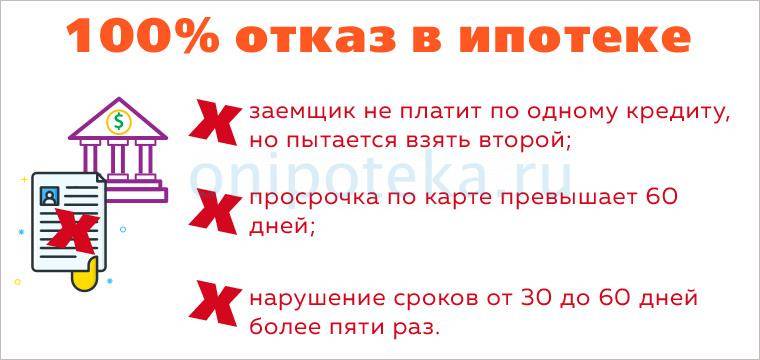

Но не каждый заемщик может рассчитывать на получение положительного решения по кредиту:

- Если вы потеряли работу, то ваше финансовое состояние на данный момент оставлять желать лучшего. Банк никогда не выдаст кредит, если будут сомневаться в вашей платежеспособности.

- Если вы уже имеете просрочки по текущему кредиту. Ни один банк не станет кредитовать «проблемного» клиента.

Поэтому такой вариант выхода из долговой ямы подойдет тем заемщикам, которые документально смогут доказать свою финансовую состоятельность и имеют хорошую кредитную историю.

Если вы так и не смогли рефинансировать свою задолженность в другом кредитном учреждении, то вам следует обратиться в свой банк за реструктуризацией.

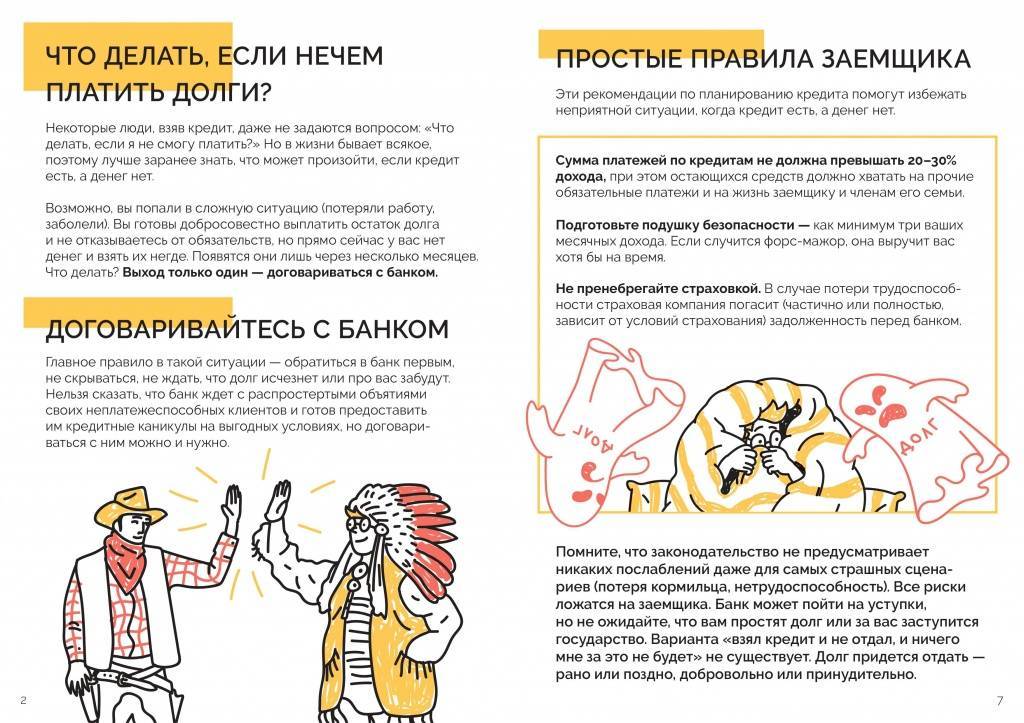

Если денег нет

Для начала дадим несколько советов заёмщикам, чьё финансовое положение резко ухудшилось:

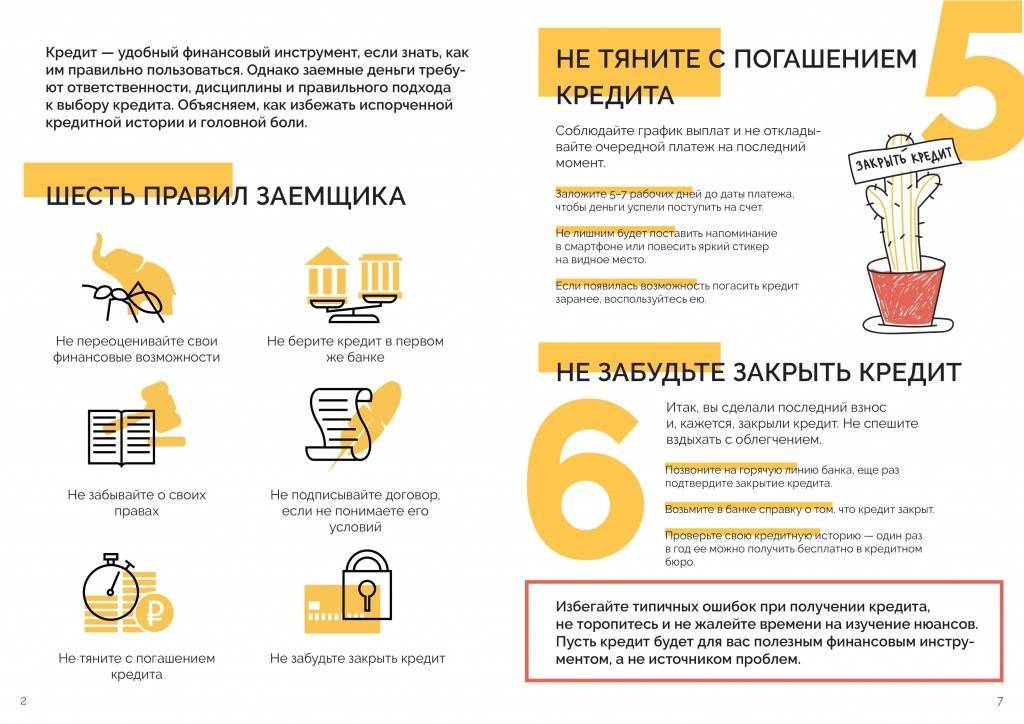

- Если не платить кредит банку и ничего не делать, ситуация будет становиться только хуже. Во-первых, сами сообщите об этом финансовой организации. Банк не может взять и «забыть» про задолженность – даже если будет принято решение о списании кредита (а это редкость), до этого будут начислены штрафные санкции и пени. Как минимум, это испортит кредитную историю. Если же клиент проявляет инициативу и заявляет об ухудшении финансового положения, это увеличивает доверие банка к нему и повышает шансы на удовлетворение просьбы об отсрочке платежей. Если дело дойдёт до суда, то это также сыграет в пользу заёмщика, если впоследствии он попросит о рассрочке исполнения судебного решения.

- Не пропадайте из поля зрения – не меняйте телефон, адрес, электронную почту, которые предоставляли банку. Если кредитная организация не сможет связаться с вами в то время, когда вы задерживаете платёж, это автоматически сделает вас неблагонадёжным заёмщиком со всеми вытекающими последствиями. Другими словами, решение не платить кредит может дорого обойтись в будущем, особенно если вы поведёте себя в этой ситуации неправильно.

- Не бегите за новыми кредитами. Речь о том, чтобы быстрее взять деньги в другом банке и погасить имеющуюся задолженность. Обычно такие «быстрые» займы берут на очень невыгодных условиях, что только усугубляет ситуацию и прибавляет новых долгов. Сначала стоит успокоиться и рассмотреть, какие могут быть варианты не платить по кредиту совсем или хотя бы какое-то время. Это касается любых займов – от потребительских до ипотеки.

Нюансы, которые надо знать

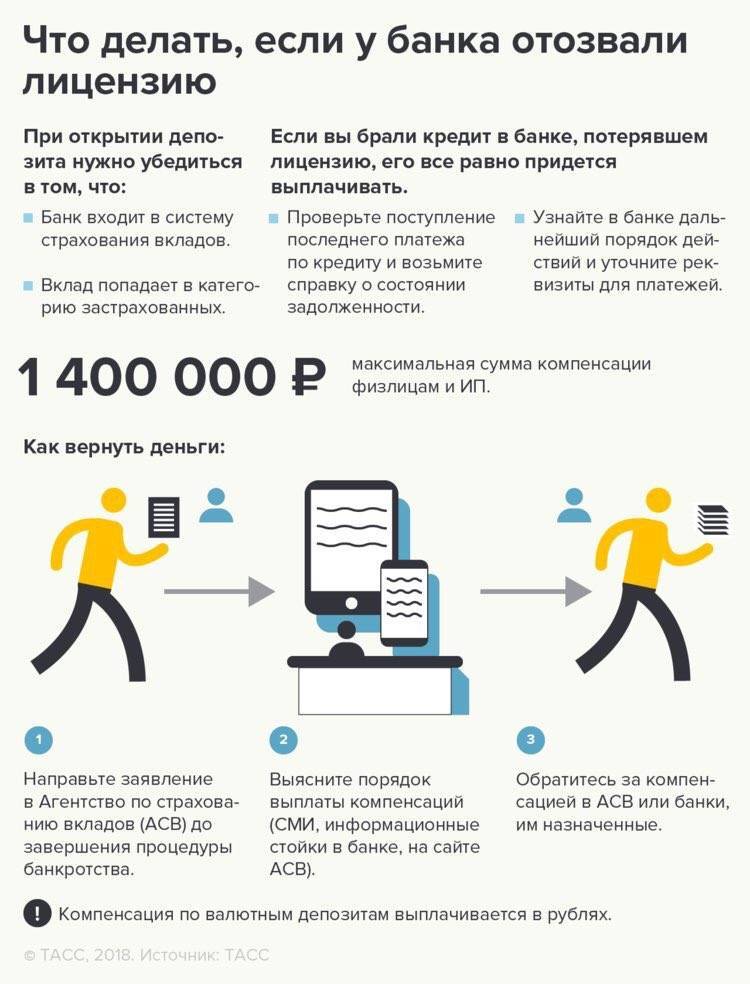

Возмещение по валютному вкладу вы получите в рублях; пересчёт произведут по тому курсу, какой был в момент отзыва лицензии. Сумма, если она велика, будет возмещена в пределах, установленных законом.

Ограничение в 1,4 млн руб. для вкладов, застрахованных государством, применяется с уточнением «в одном банке», при этом охватываются и все его филиалы.

Это говорит о том, что, если у вас в одном банке несколько вкладов на сумму, превышающую ограничение, то вы получите возмещение (1,4 млн руб.) только один раз, несмотря на то, что все вклады застрахованы.

Если вы каким-то образом узнаете о предстоящем отзыве лицензии, то не поддавайтесь советам что-то предпринять. Например, раздробить вклад или срочно снять его. Берегитесь, не то вас постигнет судьба Арины Павловны, только на этот раз заслуженно.

Что банк делает дальше?

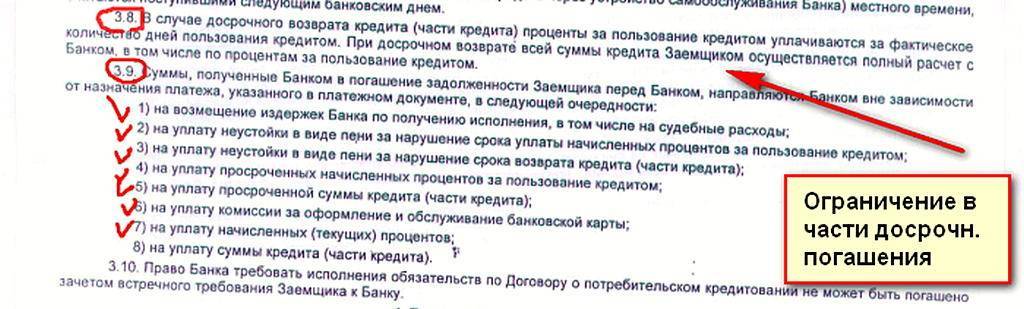

Через 4 месяца, а часто и раньше, если получатель кредита не начинает платить или делает это не полностью, не пытается получить отсрочку или реструктуризацию, займодавец имеет право предпринимать следующие шаги:

- обращение с исковым требованием в суд: мировой или городской (районный). В первом случае рассмотрение дела проходит в отсутствие заинтересованных сторон. Судья издает приказ, который можно сразу передавать приставам. В большинстве ситуаций заемщики данный приказ оспаривают, кредитору приходится подавать иск повторно, но уже в городской (районный) суд;

- перепродажа коллекторскому агентству. Часто долги переходят в другие руки за символическую плату;

- ждать и уговаривать должника дальше. Службы безопасности банков прекрасно знают, что и коллекторы, и приставы-исполнители достаточно часто не могут ничего взыскать с неплательщика. В лучшем случае на счет банка будут поступать копейки из официальной зарплаты.

Как показывает практика, ожидание и уговоры могут длиться долго. И через год, и через два года, что будет числиться долг, сотрудники банка продолжат звонить и приглашать на переговоры и проведение реструктуризации. В любом случае запись о просрочке уже внесена в кредитную историю. В дальнейшем получить новый займ или кредит будет затруднительно.

Ситуация несколько осложняется для заемщика в случае ипотечного или автокредита. Так как имущество находится в залоге, банк и через 3 месяца может выставлять его на торги. Полученная сумма идет на погашение задолженности. Если кредитор просто забирает себе залог, долг считается погашенным. Если по результатам торгов вырученной суммы не хватило для покрытия и основного долга и процентов, заемщик остается и без квартиры (машины), и с долгом.

Что грозит должнику по кредитам

Если человек столкнулся с потерей работы, временной или постоянной нетрудоспособностью, или тяжелой финансовой и жизненной ситуацией, то ему оставаться «один на один» с кредитом в сто раз сложней. Рассчитывать, что банк забудет про вас и добровольно простит долги, увы, не приходится. Банк точно не будет ждать, когда заемщик справится с финансовыми проблемами.

Многие проблемы и риски можно предусмотреть еще при принятии решения о получении кредитов. Например, если вы уже получили уведомление о сокращении, а новую работу пока не успели найти, то лучше повременить с подачей заявок в банки.

Также желательно оценить, сможете ли вы платить по предложенному графику, сравнив сумму ежемесячного платежа с вашей имеющейся на сегодняшний день зарплатой.

К сожалению, заранее предусмотреть все неожиданные повороты в жизни и изменение финансовой ситуации невозможно. Если уже образовалась просрочка по кредитам или вы понимаете, что в ближайшее время не сможете платить банку, то вам может грозить:

- судебное взыскание в приказном или исковом производстве;

- передача документов в ФССП, после чего удержанием займутся приставы;

- арест и продажа имущества на торгах;

- введение запретов и ограничений: от поездок за границу до водительских прав;

- привлечение к ответственности, если вы злостно и умышленно не платите по кредитам, а банку причинен крупный ущерб;

- передача задолженности на взыскание коллекторам.

Попали в сложную ситуацию и нужны средства? Закажите звонок юриста

От нарастающих долгов заемщика могут пострадать и другие люди. Например, если по кредитному договору были поручители и созаемщики, банк начнет взыскание с них. Задолженность могут взыскать и с наследников, если на момент смерти у заемщика образовалась просрочка.

Когда нужно начинать действовать

В большинстве случаев финансовые проблемы возникают и накапливаются постепенно. Например, если ваше предприятие закрылось, то гарантированные выплаты от работодателя и пособие по безработице — если вы встали на учет в службу занятости — перестанут поступать уже через несколько месяцев.

Этот период можно использовать не только для поиска выгодной работы, но и для решения вопросов с банком и кредитами.

Вот несколько признаков, которые явно свидетельствуют о текущих или будущих проблемах по вашим кредитам:

- вашего заработка и доходов семьи с трудом хватает на погашение ежемесячных платежей по всем взятым кредитам;

- вам постоянно приходится перезанимать, чтобы платить строго по графику;

- вы регулярно допускаете незначительные просрочки, хотя и не рассматриваетесь банком как злостный неплательщик;

- вы уже просрочили платежи по части кредитов, хотя по некоторым обязательствам все еще платите;

- у вас в ближайшее время существенно ухудшится финансовое или имущественное положение. Например, это предстоящая потеря работы, направление на длительное лечение, рождение ребенка и т.д.

Если нечем платить кредиты, можно просить каникулы у банка или пройти банкротство

Не имеет смысла скрываться от банка, приставов или коллекторов, так как найти любого должника достаточно просто. Обратитесь за помощью к юристу, если хотите использовать все варианты защиты.

Естественно, если вы уже давно не платите по кредитам и пытаетесь скрываться от банков, приставов и коллекторов, ситуация со временем будет еще хуже. Когда много долгов и нечем платить, кажется, что проще всего спрятать голову в песок и ничего не делать.

Но есть множество способов, как решить эти проблемы, восстановить платежеспособность, списать долги или получить более выгодные условия для оплаты кредитов. О них расскажем ниже.

Какие возможности защиты есть у должника?

После череды случаев неправомерного взыскания задолженности с физических лиц, с применением силы и последствиями на защиту заемщиков встало государство, приняв Закон № 230-ФЗ. Он защищает заемщиков от неправомерных действий со стороны взыскателя. Разберем возможности заемщика в такой ситуации. На данный момент можно выделить несколько решений проблем с просроченной задолженностью.

1

Выкупить просроченную задолженность у кредитора. Это самое выгодное развитие событий. Некоторые банки предлагают закрыть долг с дисконтом, убрав пени и штрафы. Банку выгодно реализовать долг третьему лицу, при этом получив прибыль. Так же к такому методу дисконтирования прибегают и коллекторские агентства. Выгодно также обратиться к компании-агрегатору, которая будет работать со всеми вашими долгами и общаться с кредитором.

2

Пройти процесс судебных споров с кредитором. Такой порядок может инициировать только кредитор, бояться этого не стоит. В рамках суда можно отстоять свою позицию, далее дело перейдет в службу судебных приставов, и ваш долг будет выплачиваться согласно законодательству.

3

Пройти процедуру банкротства физического лица. В данном случае решение принимает суд. Возможными средствами для урегулирования долговых обязательств является реструктуризация, мировое соглашение или организация торгов и продажа имущества. Если в последнем случае установлено, что денежных средств после реализации имущества недостаточно, тогда сумма признается невозвратной

Важно понимать, что процедура банкротства физического лица – не быстрая, скрупулезная и имеет множество последствий, среди которых:

- приобретение и продажа имущества возможна только с согласия финансового управляющего;

- установлен запрет на дарение;

- все регистрационные действия будет совершать арбитражный управляющий;

- вы будете отстранены от управления всеми банковскими счетами;

- запрещено быть поручителем;

- запрещено приобретать ценные бумаги;

- возможно ограничение выезда;

- установлен запрет на открытие счетов.

Это не полный список последствий, перечень достаточно большой, подробнее с ним можно ознакомиться в .

Поэтому все необходимо досконально просчитать, а после этого делать выводы о признании себя банкротом.

FAQ – ответы на часто задаваемые вопросы

Теперь ответы на самые распространенные вопросы относительно кредитных долгов.

1 ) Могут ли посадить за неуплату кредита?

Уголовная ответственность предусмотрена только для злостных неплательщиков и лиц, сознательно скрывающихся от кредитных обязательств. При этом сумма долга должна превышать 1,5 млн. рублей.

Если должник физически не способен уплатить по счетам, его могут принудить к обязательным работам сроком до 2 лет или арестовать на срок от 1 до 6 месяцев. Выбор наказания для неплательщиков определяет суд.

2 ) Должны ли родственники выплачивать кредит вместо заемщика?

Если кратко, то – нет, не должны. Заёмщик несёт личную ответственность за свои долги. Исключения бывают в случаях, когда речь идёт об имуществе, нажитом в браке.

Например, если вы владеете автомобилем совместно с супругом, являющимся должником, транспортное средство может быть выставлено на продажу.

3 ) Обязан ли поручитель выплачивать кредит заемщика?

Да, обязан. По закону поручитель отвечает за основной долг заёмщика, а также за неуплату процентов. Приставы даже имеют право описывать имущество поручителей, если такового не имеется у непосредственного должника.

Поэтому я советую подходить к вопросам поручительства максимально осмотрительно.

Для наглядности рекомендую к просмотру видео по теме статьи.

Что будет, если банк передаст долг коллекторам?

В случаях, когда банк считает долг безнадежным, он может быть продан коллекторскому агентству. Коллекторы работают более жестко, нежели банковские сотрудники.

В ход могут идти постоянные телефонные звонки на работу и домой, рассылка обычных и электронных писем, а также личные визиты. Требование всегда одно – полностью погасить задолженность, которая, к тому же, начинает быстро расти.

Однако стоит учитывать, что согласно законодательству, коллекторы не имеют право делать следующее:

- Применять или угрожать применением физической силы, угрожать убийством или причинением вреда здоровью.

- Уничтожать или повреждать имущество.

- Оказывать психологическое воздействие, которое унижает и оскорбляет достоинство человека.

- Использовать в качестве убеждения методы, опасные для жизни и здоровья. Например, у всех на слуху случай, когда работники коллекторского агентства бросили в окно частного дома должника бутылку с зажигательной смесью. В результате пострадал ребенок.

- Сообщать сведения о должнике посторонним лицам. Известны случаи, когда такая информация передавалась на работу заемщика, размещалась в интернете и т. д.

- Обманывать заемщика по вопросам суммы долга, уголовного преследования или передачи дела в суд.

Кроме того, законом ограничиваются действия по общению с должником:

- В будние дни коллектор может звонить только с 8 утра до 10 вечера. В выходные – с 9 до 20 часов.

- Личные встречи не более 1 раза в неделю.

- Телефонные разговоры не более 1 раза в сутки, 2 раз в неделю, 8 раз в месяц.

Заемщику нужно действовать законно и правомочно. То есть необходимо обратиться в суд.

- Во-первых, это позволит признать передачу долга коллекторской компании незаконной сделкой.

- Во-вторых, можно предъявить иск банку, поскольку финансовое учреждение нарушает законодательство, разглашая банковскую тайну и передавая персональные данные заемщика третьим лицам.

Коллекторы умеют воздействовать на должников психологически. Но они лишены любых полномочий по взысканию или аресту имущества. Поэтому главное в такой ситуации – не поддаваться панике.

Особенности поведения банков при невыплате кредитов

Каждый банк ведет себя по-своему при возникновении финансовых проблем у своих должников. Одни идут навстречу, другие ведут в отношении заемщика жесткую политику с целью возврата кредита. Многое зависит и от поведения самого заемщика. Если он прячется от банка, игнорирует его звонки, то о мирном разрешении проблемы не может быть и речи.

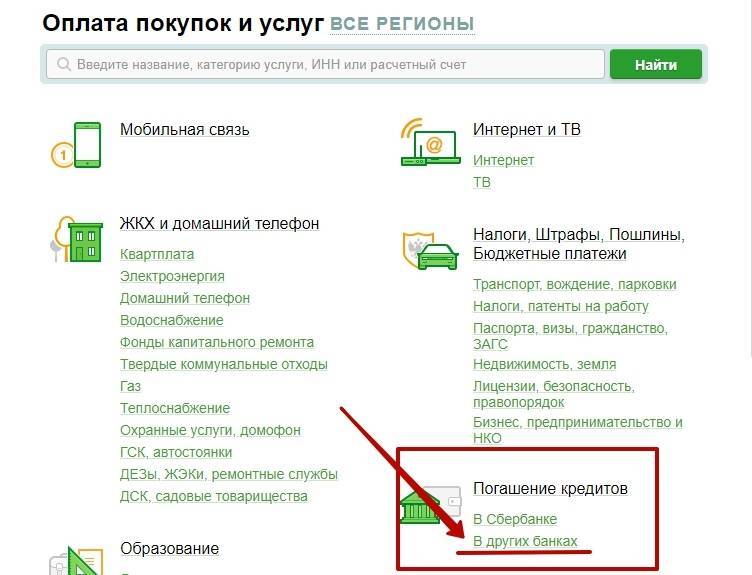

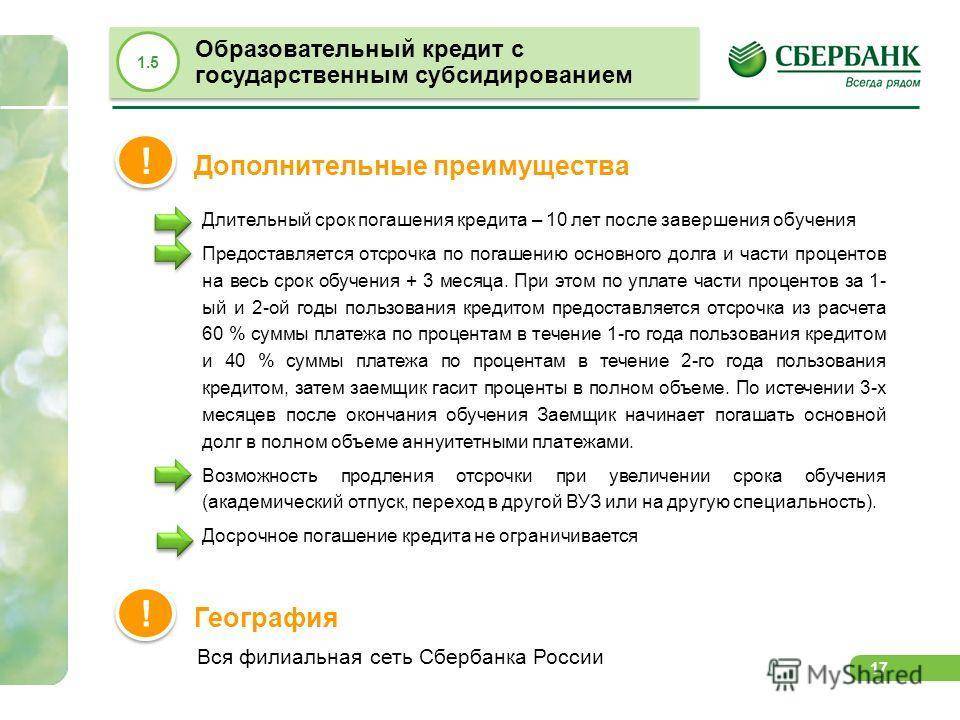

Что будет, если нечем платить кредит в Сбербанке?

Из всех кредитных учреждений именно со Сбербанком при желании можно решить вопрос мирным путем. Если у вас возникли финансовые трудности, связанные с потерей работы, продолжительной болезнью или выходом в декрет, то вы можете попросить банк о предоставлении вам кредитных каникул.

Кредитные каникулы – это своего рода реструктуризация кредитного договора, согласно которой заемщику предоставляется отсрочка по уплате основного долга. Должник в этот период погашает только начисленные проценты. Воспользоваться этой услугой могут только те клиенты, которые не имеют просроченной задолженности.

В остальных случаях банк уже в индивидуальном порядке решает судьбу проблемного заемщика. С кем-то также может быть заключена реструктуризация кредитного договора, чьи-то дела по прошествии времени могут быть переданы на рассмотрении в суд или коллекторским агентствам.

Что будет, если нечем платить по кредитам в Альфа-банке, Тинькофф, Лето Банке?

Эти банки редко идут навстречу своим клиентам. При возникновении у заемщика проблем с погашением эти банки действуют по отработанной схеме:

- звонят с банковсого call-центра;

- передают кредитное досье отделу по возврату просроченной задолженности;

- если вышеописанные действия не помогают, то делом начинают заниматься коллекторские агентства;

- подают на заемщика в суд.

Поэтому при возможности старайтесь погашать кредит хотя бы частично, чтобы снизить начисление штрафов и пени до минимума. Рассмотрите варианты перекредитования в других банках.

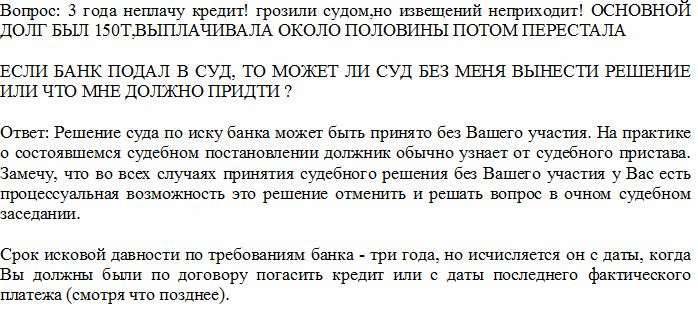

Могут ли на меня подать в суд

Да, банк может подать в суд на неплательщика по кредиту. Суд для должника может стать даже более предпочтительным вариантом развития событий, поэтому банки не спешат решать дела в суде. С момента, когда начинается разбирательство, долг фиксируется, новые штрафы и пени перестают начисляться.

Если должник предоставит в свою защиту веские доказательства того, что хотел, но не мог решить ситуацию всеми возможными способами (потерял работу, длительное время провел в больнице или другие факты), то суд и вовсе может вынести решение о прощении долга.

В ином случае, суд назначит меру наказания. Кредит платить придется. Но, возможно, будет назначен более комфортный чем ранее график погашения долга, например, из зарплаты заемщика будет ежемесячно вычитаться фиксированная сумма.

Банку это невыгодно, вариант с коллекторами ему более предпочтителен. Что может быть плохого для должника в том, что дело рассмотрено в суде? Как только тот вынесет постановление о взыскании, работу начнут судебные приставы. Они могут прийти и забрать имеющееся имущество для погашения долга. Можно лишиться квартиры, машины и даже мелкой бытовой техники.

В каких случаях банки подают иск при неуплате кредита

Что грозит за неуплату кредита? Банк может подать в суд на заемщика сразу, в первый день просрочки. Таков закон и условия договора. Но чаще всего этого не происходит. Судебные разбирательства хлопотны и не очень выгодны банкам. Поэтому в первые 2 месяца, скорее всего, банк будет пытаться договориться с должником, напоминая ему об обязанности погасить кредит по телефону.

При длительном сроке просрочки, более 120 дней, возможно обращение в суд

Заемщику важно понимать, что, даже если банк будет медлить с судом, такая просрочка будет отражена в его кредитной истории и будущем практически со 100-процентной вероятностью гарантирует отказ в кредите. . Изъятие документов

Изъятие документов

При наличии судебного дела заемщику грозит не только потерять свое имущество и деньги на сберегательных вкладах и счетах, но и лишиться некоторых документов. Так, например, ГИБДД может лишить его прав на управления автомобилем, а также отказать в замене водительского удостоверения при его потере или истечение срока годности.

Влияние на поручителя

Если заемщик не платит по своему кредиту, проблемы могут начаться у его поручителя. По условиям договора, он несет полную ответственность за этот кредит, и, в случае невыплаты, обязуется его погасить. Контакты поручителя банк вместе с долгом может продать коллекторам, так что и они вправе беспокоить звонками и требовать вернуть долг.

Я смогу поехать за границу с невыплаченным кредитом?

Ограничения по выезду за рубеж возможны в случае, если дело должника уже перешло к судебным приставам. Они формируют на официальном сайте Федеральной службы судебных приставов реестр должников. Это открытый список, доступ к которому имеют различные федеральные службы, в том числе пограничная. При попытке выезда за рубеж и при наличии солидного долга вам могут отказать в пересечении границы до его погашения. Нередко сделать это можно прямо в аэропорту, но расстаться со значительной суммой денег на отпуск перед вылетом будет неприятно.

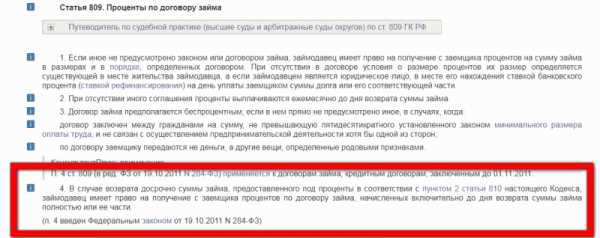

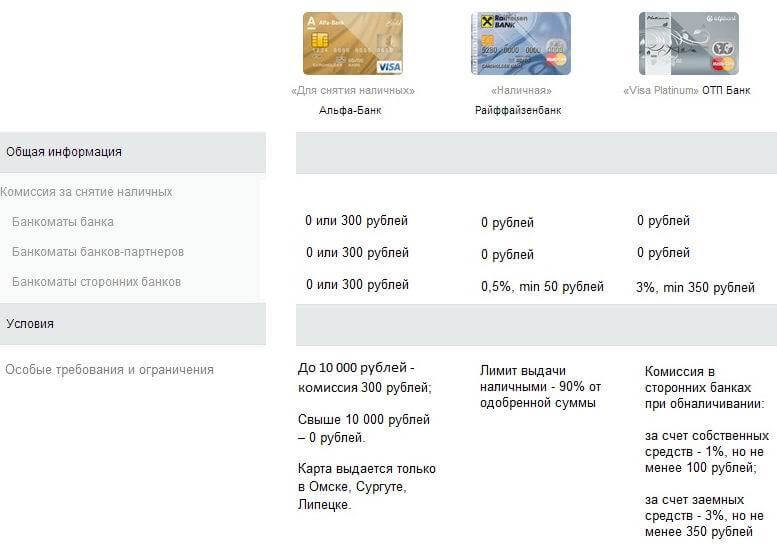

Как законно не платить проценты по кредиту?

Законные способы снизить финансовую нагрузку есть. И о них нужно знать. Заемщики часто не считают нужным читать предлагаемые условия получения денег. Потом оказывается, что процентная ставка доходит до 100% годовых. Если кредит уже получен, придется его исполнять. Доказать даже через суд, что условия были навязаны, достаточно сложно.

Чтобы не платить проценты легально, стоит выбирать кредитные карты с грейс-периодом или рассрочки. Но и здесь стоит более внимательно относиться к полученному банковскому продукту, например, к условиям снятия наличных. Некоторые операции не предусматривают наличие отсрочки, проценты за пользование начисляются со следующего дня.

Если позволяют юридические знания или есть хороший адвокат, можно попытаться проанализировать кредитный договор на предмет наличия в нем нарушений законодательства, позволяющих признать сделку не действительной. Если их удастся обнаружить, можно через суд оспорить его правомочность. Но не стоит забывать, что в банках так же работают опытные юристы.

Последствия просрочек по платежам

Если возникла просрочка по ипотечному платежу, кредитор сразу реагируют на данную ситуацию. В результате к должнику применяются следующие меры воздействия:

- уведомление клиента о необходимости закрыть долговые обязательства – через звонки по телефону, с помощью СМС-сообщений, почтовых писем и писем на электронную почту;

- начисление штрафов и пени за просрочку – размер взысканий определяется заранее и прописывается в кредитном соглашении, поэтому такая мера не должна удивлять должника;

- передача дело в работу коллекторским агентствам;

- заявление в судебные органы с целью принудительного взыскания с гражданина задолженности;

- выставление собственности заемщика на торги с целью получения денег на закрытие долговых обязательств.

До принятия крайних мер, кредитор пытается полюбовно решить вопросы с должником. Клиенту предлагают несколько вариантов выхода из ситуации:

- рефинансирование – оформление нового кредита для погашения предыдущего займа, но на более выгодных условиях;

- отсрочка платежей – предоставляется на срок до полугода, но только при наличии уважительной причины возникновения финансовой несостоятельности;

- реструктуризация – уменьшение размера платежа за счет увеличения срока действия кредитного договора.

Крайние меры воздействия на должника применяются банком только в том случае, если клиент не идет на контакт и игнорирует уведомления.

Если гражданин не вносит своевременные платежи по ипотеке и игнорирует звонки и уведомления из банка, это имеет для него следующие последствия:

- передача данных о просрочках в БКИ, что негативно сказывается на кредитной истории клиента;

- начисление пени и штрафов, что приводит к многократному увеличению суммы долга;

- выселение из квартиры, дома или другой недвижимости, приобретенной на ипотечные средства и дальнейшая реализация жилья для закрытия долговых обязательств;

- арест счетов клиента и его собственности на основании решения суда;

- запрет на выезд за пределы страны – его налагают судебные приставы.

Следует учесть, что недвижимость, приобретенная на ипотечные средства, может быть реализована по невыгодной цене. Если вырученных денег не хватит на погашение задолженности, с гражданина удерживается оставшаяся сумма. Следовательно, лучше всего реализовать имущество самостоятельно и полностью выплатить долг.

Послесудебный этап: что будет?

Если суд вынес решение принудительно взыскать с вас задолженность, соответствующие исполнительные документы (судебный приказ, исполнительный лист) передаются приставам, и те начинают исполнительное производство.

Приставы имеют право:

- накладывать арест или продавать с торгов имущество и имущественные права;

- накладывать арест или взыскивать периодические выплаты на банковские счета;

- выселять должника из квартиры (на единственное жилье можно наложить арест, но выселить из него нельзя).

Закон позволяет проводить и другие действия, в том числе от имени и за счет должника.

Арест имущества

Арест движимого и недвижимого имущества – почти обязательная процедура, если дело дошло до признания банкротства физлиц и юридических субъектов. Арест налагается также в тех случаях, если вы брали кредит под залог.

До недавнего времени бывшие клиенты банка могли надеяться, что арест единственного жилья невозможен. Однако в настоящее время даже такое жилье может быть использовано для извлечения дополнительного дохода, который направлялся бы на уплаты долга банку. В компетенции пристава наложить арест на такое имущество и запретить право распоряжаться им, пока долг не будет оплачен.

Индексация суммы долга

Без индексации человек, взявший в долг 100 рублей 10 лет назад, выплачивает кредитору именно эту сумму.

Однако в результате инфляции, девальвации и экономических кризисов реальная ценность упомянутой суммы снижается в несколько раз. Должник окажется в выигрыше, кредитор – в дураках.

Угроза индексации – своего рода стимул для должников исполнять судебные решения более расторопно.

Направление исполнительного листа по месту работы

Суть такого исполнительного механизма предельно ясна. Когда у гражданина нет ценного имущества и денег на депозитах, это не значит, что банки простят ему все долги. Платить по счетам все равно придётся.

По месту работы лица приставы направляют исполнительный лист, который предписывает удержание части суммы от положенной должнику зарплаты в пользу кредитодателя. Обычно это 50% от официального оклада. Через суд можно добиться уменьшения процента выплат, но полностью отменить такое решение не получится.

Ограничения в правах

Помимо взыскания денег, существуют другие механизмы воздействия на нерадивых заемщиков. Например, им запрещается покидать страну, пока долги по кредитам не будут выплачены полностью.

Лицам, признанным банкротами, запрещается в течение определенного срока занимать руководящие должности.

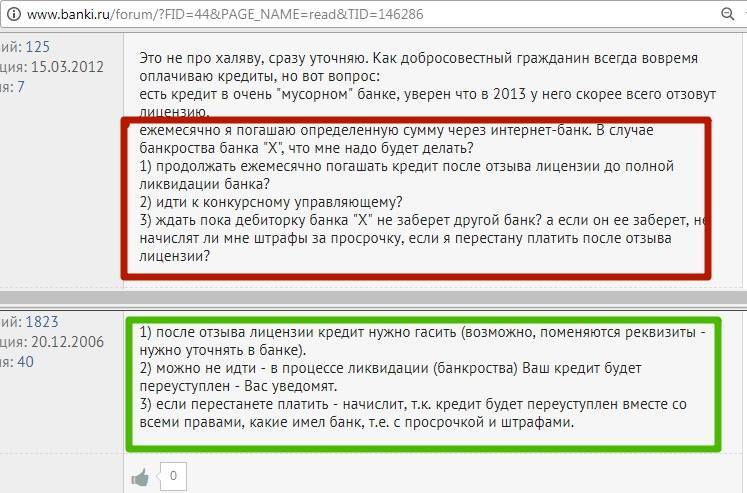

Что происходит с кредитом после банкротства банка

Деньги, в том числе переданные во временное пользование под проценты, – это часть финансовой системы страны. Нельзя просто так взять и изъять их из обращения, не образовав «дыры». Поэтому возвращать кредит необходимо независимо от того, у кого вы его брали. У каждого лопнувшего банка есть правопреемник, вступающий в свои права в процессе процедуры банкротства. Правопреемниками обычно становятся другие банки, коллекторы, любые другие юридические лица, которым выгодно купить по «вкусной» цене кредитные обязательства клиентов лопнувшего банка. Соответственно, и кредит остается в силе даже после исчезновения банка.

Зачем кому-то скупать чужие долги? Все просто, допустим, вы должны банку «А» — 100 тыс.руб. Он обанкротился. Правопреемник выкупает этот долг за 70 тыс. руб. Но для вас величина долга остается прежней и вы обязаны вернуть правопреемнику 100 тыс. руб. Таким образом правопреемник заработает на таком долге 30 тыс. руб.

Способ избавиться от кредита только один: выплатить его в полном объеме.

Первые действия банка при неуплате кредита

При оформлении кредита большинство заемщиков уверены в своих силах. Но жизнь может распорядиться так, что привычный уровень доходов уменьшается. И в такой ситуации оплачивать ежемесячный платеж становится нечем. Долг начинает накапливаться как снежный ком, ведь к основной сумме кредита с процентами приплюсовываются и штрафы за просрочки выплат.

Банк, отслеживая отсутствие оплаты по кредиту, начинает напоминать заемщику о необходимости своевременного внесения платежей. В ход идут разные аргументы, начиная от просьб погасить долг, заканчивая угрозами начисления внушительных сумм штрафов.

Банки могут также требовать досрочно погасить всю сумму задолженности, что в тяжелом финансовом положении становится и вовсе невозможным. Впрочем, банковские сотрудники могут лишь напоминать и уведомлять, больших полномочий они не имеют.

Что это означает? В дальнейшем при обращении в этот или другой банк вы получите отказ из-за своей плохой КИ как неблагонадежный заемщик.

Болезни есть, денег нет. Что делать, если долго приходится лечиться?

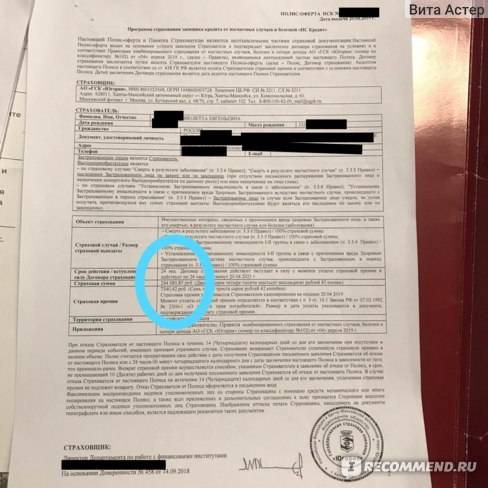

Если при получении кредита заемщик вспомнил, что деньги придется отдавать годами и десятилетиями, и оформил страховку, следует внимательно перечитать положения полиса, что относится к страховым случаям. В пунктах, набранных мелким шрифтом, можно узнать, как правильно и без последствий переложить часть своего долга на страховую компанию.

В большинстве ситуаций получение инвалидности 1-й или 2-й группы, наличие онкологии означает, что погашать долг перед банком будет страховая компания. В случае временной нетрудоспособности, страховщики оплатят определенную сумму, пропорциональную количеству нерабочих дней. Не стоит ожидать, что из-за ОРЗ или сломанного пальца страховая компания погасит всю задолженность.

В выплатах могут отказать, если травма стала следствием нетрезвого состояния, если должник находился за рулем и нарушил ПДД, если совершил уголовное преступление и получил травму, убегая от полиции и т. д.

Если же полиса нет, клиенту банка остается получить в медицинском учреждении справку о временной нетрудоспособности, копию больничного листа, на работе подтверждение, что заработная плата за определенный временной интервал не начислялась и идти в кредитный отдел просить об отсрочке, предоставлении кредитных каникул

Важно подчеркнуть, что банки достаточно часто соглашаются временно уменьшить ежемесячные платежи, например, предлагают оплачивать только проценты без основного долга

Если вам не пришло уведомление

Допустим, кредитное учреждение обанкротилось, но вам не сообщили, и вы продолжаете переводить деньги по старым реквизитам.

Могут ли к вам предъявить какие-то претензии? Нужно ли платить кредит, если у банка отозвали лицензию, но к вам не пришло уведомление?

Оповещение о смене реквизитов – это забота банка, который перебирает на себя кредитные и инвестиционные обязательства банка-банкрота.

Никакие штрафные санкции за невольные просрочки из-за перевода по неправильным реквизитам к вам не могут быть применены.

Главное, сохранять все платежки или иные доказательства того, что вы своевременно вносили платежи. Скорее всего, средства к вам вернутся обратно, поскольку банк-банкрот уже не будет иметь права на получение средств. Но в крайнем случае вы сможете доказать, что данные суммы нужно истребовать не с вас.

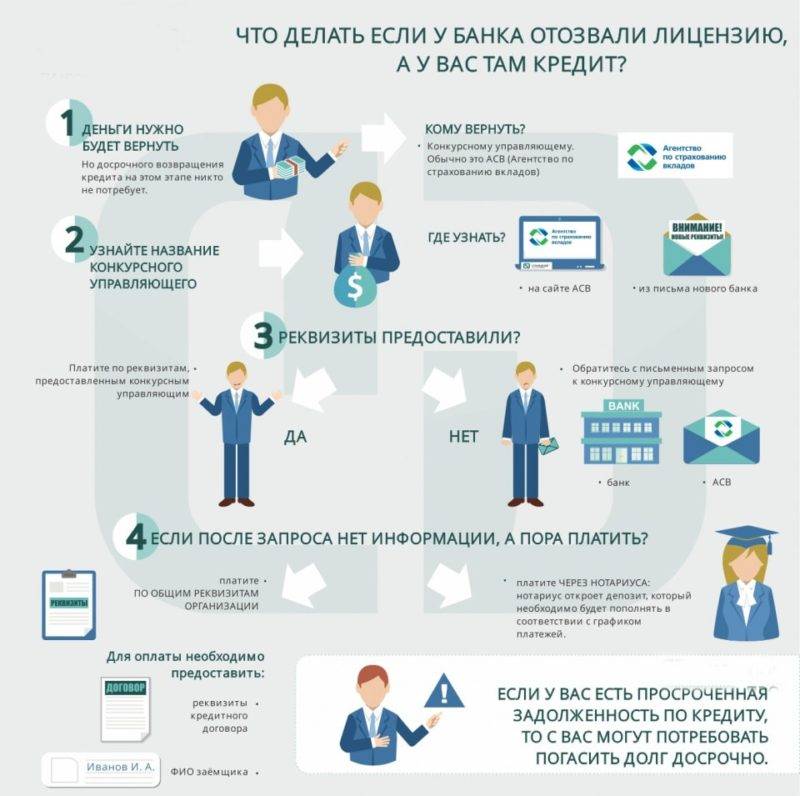

Что делать, если банк закрыли, а кредит остался?

Во-первых, нужно четко уяснить, что закрытие банковской организации не является поводом для автоматического аннулирования долга. За полученный кредит заемщику все равно придется рассчитаться

И здесь важно понять, кому платить. Когда вступает в действие процедура банкротства, то банковские дела передаются конкурсному управляющему или ликвидатору, а вся собственность банка вместе с кредитными договорами должна быть подготовлена к продаже

То есть все долги по займам не списываются, ними будет владеть другой собственник.

Во-вторых, новость о ликвидации банка, где заемщик имеет непогашенный кредит, должна стать поводом для выполнения должником следующих шагов:

Для вас одобрен кредит!

- обратиться в центральный офис банка-банкрота, где, как правило, располагаться временная администрация;

- предъявить свой договор о кредите;

- узнать новые реквизиты для перечисления денег в счет погашения долга (делать платежи по старым данным не рекомендуется – платежи могут зависать либо их не примут, а это грозит штрафами со стороны новой кредитной организации);

- если новые реквизиты все же не предоставлены, перечисления осуществляются в соответствии со сроками старого договора на прежние реквизиты, но квитанции об уплате необходимо сохранить, чтоб в дальнейшем иметь доказательства для исключения выплаченных сумм из общего долга и снятия начисленного штрафа, если дело дойдет до судебного разбирательства.

Выводы

Не хочу платить кредит. Такая мысль хотя бы раз появлялась у каждого заемщика, но долги нужно отдавать. Если же пытаться кинуть банк, можно и уголовное дело получить по обвинению в мошенничестве. Занесение в черные списки гарантировано.

Если просто не платить вовремя, должника ждут:

- судебные разбирательства;

- арест имущества, банковских счетов;

- запрет на поездки в другие страны, как с личными целями, так и по производственной необходимости.

Если платить нечем, можно попробовать запросить рассрочку, оформить реструктуризацию или рефинансирование. В любом случае не стоит пытаться делать вид, что ничего не было, что никакого кредита нет. Будет только хуже. Не стоит радоваться мысли «Не плачу кредит, и меня никто не трогает». Это — временно.

Пройдите небольшой опрос и получите бланк заявлений на реструктуризацию долга и кредитные каникулы. В зависимости от того, какой вариант вам нужен, заполните соответствующий бланк и отправьте в банк, тогда у вас будет шанс на законное решение проблемы.