Какие последствия, если не платить кредит?

Плохая кредитная история

Даже если вам кажется, что вы можете какое-то время спокойно прожить, не погашая долги и не обращая внимания на настойчивые звонки и уведомления из банка, последствия такого поведения необратимы. Все дело в том, что на каждого заемщика формируется так называемая кредитная история, которую собирает бюро кредитных историй (БКИ).

Эта организация накапливает всю информацию по вашим долгам: в каком банке получен кредит, под какой процент, как аккуратно вы вносите ежемесячные платежи.

Кроме того, ваша КИ содержит персональную информацию, которую могут запрашивать и обрабатывать любые коммерческие банки. Происходит это, конечно, с согласия заемщика.

Даже один день просрочки по внесению ежемесячного платежа отражается в кредитной истории. Чем больше задолженность банку, тем хуже ваша кредитная история.

И в очередной раз, когда понадобятся заемные деньги, можно просто столкнуться с отказами во всех коммерческих банках. И придется обращаться в микрофинансовые организации или к частным кредиторам, а это невыгодно и небезопасно.

Потеря собственности

Если вы берете деньги в банке для приобретения собственности, например, квартиры или машины, то скорее всего банк оформляет на нее залог до полного погашения долга. Поэтому если длительное время не вносить платежи за машину что будет считаться основанием у банка изъять вашу собственность в пользу погашения долга.

Также можно лишиться и квартиры, приобретенной в ипотеку или под залог имеющегося жилья. Не дожидаясь этого, можно самому продать имеющуюся собственность, квартиру или машину, с полученных средств закрыть кредит и рассчитаться с банком. Возможно, в этом случае, у вас на руках даже останется какая-то сумма денег.

В противном случае, если продажей будет заниматься банк, то цена будет существенно ниже, и свои деньги вы вряд ли вернете.

Судебное разбирательство

При длительном отказе заемщика погасить долг, банк начинает судебное производство. С одной стороны, оно выгодно для заемщика, так как штрафы и пени перестают начисляться, а долг замораживается.

Некоторые используют ситуацию в свою пользу, искусственно затягивая судебный процесс и выигрывая время для решения своих финансовых проблем. Но долг остается долгом, и выплачивать его придется в любом случае.

Суд может обязать банк пересмотреть кредитные условия, предоставить отсрочку платежей или уменьшить их за счет увеличения срока. Или же действовать в интересах кредитной организации.

После постановления суда, к делу подключаются судебные приставы. Они вправе изъять всю имеющуюся у должника собственность, вплоть до бытовых приборов, в счет погашения кредита.

Общение с коллекторами

Часто банки не обращаются в суд, так как для них это довольно дорогостоящий и утомительный процесс. Они просто передают долги коллекторским агентствам, и уже те самостоятельно занимаются возвратом средств.

Общение с коллекторами вряд ли доставит радость должнику. Несмотря на то, что их деятельность строго регламентирована законодательством, привлечь их к ответственности за нарушение правил практически очень сложно.

Подробнее об ужасах с коллекторскими агентствами можно почитать информацию на специальных форумах в интернете. Изучив хотя бы один такой форум, вы вряд ли захотите доводить ситуацию до такого состояния.

Если банк подал в суд?

Для заемщика такой поворот событий может принести неожиданные плюсы:

- Будет прекращено дальнейшее начисление пени и штрафов, долг будет окончательно зафиксирован.

- Если вы обратитесь за помощью к специалисту по судебным делам, то он поможет найти слабые места в кредитном договоре. Всем известно, что клиентам приходится возвращать основной долг с процентами, штрафами и пени, которые не всегда могут быть оправданы. Опытный адвокат может существенно снизить существующую задолженность, когда заемщику останется погасить лишь основной долг.

- При согласии обеих сторон в суде может быть подписано мировое соглашение, предусматривающее погашение остатка долга согласно определенного графика. За его исполнением будут следить судебные приставы.

Многих волнует вопрос, а могут ли описать имущество, если не платить по кредиту? Да, судебные приставы могут это сделать на основании судебного решения. Если заемщик не может сам погашать кредит, то это можно сделать путем продажи его квартиры, автомобиля, земельного участка и т.д. Но конфискация возможна лишь того имущества, которое принадлежит заемщику на праве собственности.

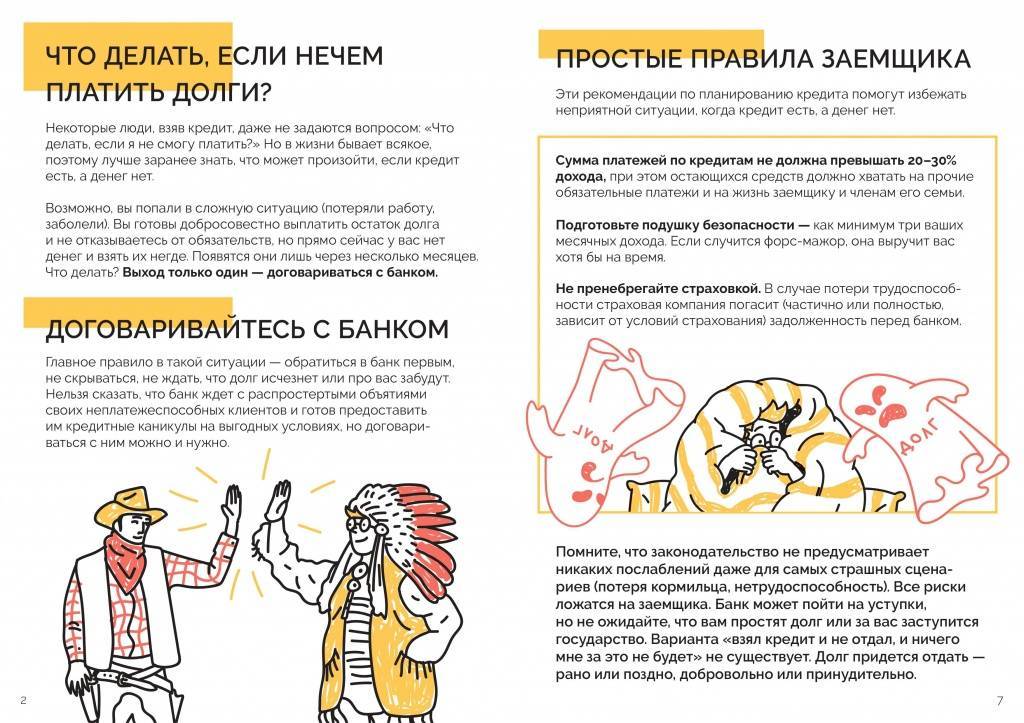

Обанкротиться или реструктуризировать: что выбрать

Следует помнить, что заимодавец заинтересован в возврате займа не менее, чем заемщик. Судебные тяжбы и высокая вероятность кредиторского списания – не лучшая перспектива. Часто банки идут на уступки своим клиентам, предоставляя отсрочку на новых условиях, приемлемых для обеих сторон. Для рассмотрения такой возможности должнику необходимо обратиться в представительство кредитной фирмы.

Рост процента невозвратности платежей подталкивает займодателей идти навстречу клиентам. На почве общего спада экономики внедряется все больше инструментов – рефинансирование, реструктуризация с продлением срока, аннулированием штрафов и пр. Помните, чем быстрее вы начнете переговоры, тем лояльнее будет решение по вашему делу.

Крайняя мера, что возможно сделать, если вообще не можешь платить кредит, – воспользоваться законом о банкротстве физических лиц. Процедура сложная и малоприятная – в ходе разбирательства назначается управляющий делами заемщика, который анализирует структуру доходов, расходов и имущества клиента. Выбирается оптимальная схема погашения – принудительный вычет из зарплаты и иных поступлений или продажа собственности.

В случае признания физического лица банкротом, на него налагается ряд запретов в течение ближайших 5 лет: ограничение в пересечении государственной границы, занятии руководящих должностей и т. д. Говорить о кредитной истории и перспективах дальнейшего одобрения займов не приходится. Поэтому мы рекомендуем обращаться к этому инструменту только в самых безвыходных ситуациях, когда финансовые потоки в вашем кармане стремятся к нулю.

Истечение срока исковой давности

Когда денег нет совсем и никакое рефинансирование или реструктуризация не поможет, можно попробовать ещё один вариант (кстати, он вполне законный) — истечение срока исковой давности. По закону РФ он составляет 3 года с момента последних действий. То есть, заёмщик не только не платил по кредиту, но не пытался его рефинансировать, реструктуризировать или отсрочить. Он всё это время не общался с представителями банка и коллекторскими агентствами в случае продажи долга.

Заёмщику важно понимать, что знание закона о сроке исковой давности не всегда помогает избавиться от долгов, если их нечем платить. Если после получения займа потребитель не совершил ни единого платежа, кредитор может доказать факт мошенничества, что повлечёт за собой серьёзные последствия

Банкротство физического лица

Как избавиться от кредитов, если платить нечем? В случае, когда много кредитов, а платить действительно нет возможности, то единственный выход — начать процедуру банкротства через арбитражный суд. Такая возможность у граждан России появилась в 2015 г. с принятием ФЗ «О несостоятельности (банкротстве)».

Инициировать процедуру банкротства физического лица могут:

- финансовая организация, выдавшая кредит;

- Федеральная служба судебных приставов;

- сам должник.

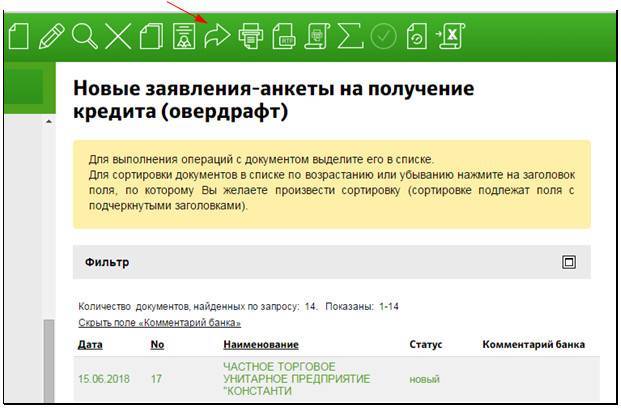

Процесс начинается с подачи в арбитражный суд заявления о признании должника неплатежеспособным. Для этого должны выполняться условия:

- суммарный объем долга по всем кредитам, включая проценты за пользование ссудой, различным платежам обязательного характера, суммам возмещения материального (не морального) ущерба, распискам должен превышать 500,0 тыс. руб.;

- задержка платежей более 90 дней.

Вместе с заявлением подаются документы:

- подтверждающие задолженность (кредитные договора, долговые расписки и т.д.);

- справка (расчеты) об общей задолженности на момент подачи заявления;

- опись имущества, которое может быть реализовано в счет погашения долгов;

- список кредиторов и должников (если заявителю должны третьи лица).

При признании гражданина банкротом, все его имущество продается. Вырученные от продажи средства направляются на компенсацию долгов кредиторам, заявившим свои претензии. После этого лицо, признанное банкротом, освобождается от всех долгов, в том числе и от тех, которые не рассматривались в суде.

Законом на банкрота накладываются ограничения:

- запрет на получение любого вида кредитов в течение 5 лет;

- отказ в повторной процедуре банкротства в течение 5 лет;

- запрет на управленческую деятельность в юридическом лице в течение 3 лет.

Обращение в суд

Это то, к чему нужно стремиться, если банки и коллекторы переусердствовали в своих угрозах и штрафных санкциях

Если ваш кредит передали коллекторам, то суд – это единственный способ благоприятного исхода ситуации. Коллекторы, хоть и угрожают такими разбирательствами, на самом деле бояться судебных заседаний. Во многих случаях они завершаются тем, что с заемщика списываются все долги, а сумма выплат по кредитам определяется в размере не более 40% от его дохода.

Можно не дожидаться, пока банк обратится в суд, а действовать на опережение. В таком случае именно вы будете диктовать условия будущей реструктуризации кредита. Освободиться от уплаты долга, однозначно, не получится, но можно будет это произвести по удобной вам схеме. Обязательно требуйте списания штрафов и пени, особенно, если их размер уже превысил саму сумму задолженности.

Убедите судью, что вы не отказываетесь платить по кредиту, но временно неспособны на это. Приложите документальные свидетельства вашей временной нетрудоспособности, покажите, что вы пытались договориться с банком и коллекторами до подачи иска.

Почему юристы не советуют ждать истечения срока исковой давности?

Ключевое условие для успешного ожидания окончания срока давности — отсутствие претензий со стороны кредиторов. Теоретически, если банк в течение 3 лет не обратится в суд, вы можете спокойно не платить кредит и дальше.

Однако в наших реалиях система работает по-другому.

- С первого месяца просрочки вам начнут звонить. Банк попытается узнать, почему прекратилась оплата, какие обстоятельства возникли у заемщика. Вам нужно приготовиться к постоянным звонкам и SMS-сообщениям.

- Далее пойдут письменные извещения. Вам будут слать официальные требования погасить кредит.

- Следующий этап — продажа просроченного кредита коллекторам или обращение в судебную инстанцию. Обратиться за приказом могут и коллекторы, которые по договору цессии выступают новыми кредиторами.

То есть шансы избежать ответственности через ожидание срока давности достаточно мизерные. Вероятность 99,99%, что банк все же обратится в суд спустя пару лет. Нередко кредитные организации выжидают срок 2 года с целью насчитать больше пеней за просрочку.

Также на этом пути вас ждут и другие последствия:

- Кредиторы будут звонить родственникам и коллегам, вашему работодателю. О просроченном кредите будут знать все.

- Вы серьезно испортите кредитную историю. Восстановить ее после такого эксцесса весьма непросто.

- Вам придется «бегать» от кредиторов: менять место жительства, переезжать в другие регионы, приобретать новый телефонный номер и так далее. Если у вас семья и маленькие дети, многолетний стаж работы на проверенном предприятии — такие риски будут неоправданными.

Чем грозит банкротство ИП

Банкротство ИП не списывает с него все долги — остаются задолженности по коммунальным услугам, алименты, их все равно придется выплачивать.

ИП отвечает по обязательствам своим имуществом — суд наложит арест и вещи будут проданы в счет погашения долга. Конечно, не вся собственность — есть список неприкосновенного имущества, которое не может быть продано.

Единственное жилье не могут продать в счет погашения долга, но если квартира в ипотеке — имеют право. Нужно очень хорошо подумать перед тем, как объявлять себя банкротом и выбрать другой способ рассчитаться с долгами.

ИП-банкрот в течение трех лет не может работать на руководящей должности и вряд ли ему в ближайшие 5-10 лет выдадут кредит. Хотя формально оснований для отказа в кредите нет, банки настороженно относятся к заемщикам, которые уже объявляли себя банкротами, и предпочитают не рисковать.

Если предпринимателя объявили банкротом, то снова открыть свое дело он сможет не раньше, чем через 3 года — закон запрещает снова оформлять ИП раньше этого срока.

Объявить себя банкротом — выход, когда нечем платить кредиты

Но стоит ли это делать, принимая во внимание все минусы?. Людмила Ярухина:

Людмила Ярухина:

Возможные последствия

Что будет, если систематически не оплачивать взносы или перестать платить за кредит вообще и не пытаться решить проблему по просроченной задолженности с банком? Точный ответ на этот вопрос зависит от индивидуальных условий кредитного договора, суммы остатка и внутренних регламентов учреждения.

Наиболее неблагоприятным исходом для заемщика можно считать ограничение в правах, арест имущества и принудительное выселение из жилища (с условием, что оно не единственное). По решению суда также может быть направлен исполнительный лист по месту работы гражданина, согласно которому денежные средства в размере до 50% оклада удерживаются из зарплаты в пользу кредитора.

Следует помнить, что неприятные последствия бывают разными, а долг все равно рано или поздно придется гасить. Мы рекомендуем искать альтернативные варианты того, что делать, если нет денег и нечем платить за кредиты.

Оплата задолженности страховым полисом

Оформляя кредит, банки настоятельно рекомендуют застраховать здоровье и жизнь заемщика. Например, в Сбербанке получить ссуду без страхового полиса практически невозможно, хотя это и противоречит закону.

Заемщики считают такое требование кредитора дополнительной финансовой обузой. Во многом они правы — в страховые случаи не включаются реальные жизненные ситуации (при этом часто встречающиеся), которые ведут к проблемам по выплате кредита:

- увольнение;

- перевод на другую, менее оплачиваемую работу;

- болезнь члена семьи.

Этим и объясняется такая непопулярность страховки при оформлении кредитов. Однако ряд страховых компаний предлагает именно такой страховой продукт. Только страховаться придется самостоятельно, а не у партнеров банков.

При возникновении страхового случая, у дебитора проблем по выплате долга не должно быть — сумма страховой выплаты будет направлена на погашение кредита. Для получения страховки необходимо:

- написать в страховую компанию заявление с указанием наступившего страхового случая;

- подтвердить страховой случай документально;

- предоставить страховщикам кредитный договор и документы с подтверждением произведенных выплат по ссуде.

Страховка не будет выплачена, если страховой случай наступил по вине страхователя:

- увольнение по собственному желанию, за прогулы или пьянку на рабочем месте;

- травма в результате опьянения;

- умышленное доведение своего семейного бюджета до банкротства (проигрыш на тотализаторе или в казино) и т.д.

Болезни есть, денег нет. Что делать, если долго приходится лечиться?

Если при получении кредита заемщик вспомнил, что деньги придется отдавать годами и десятилетиями, и оформил страховку, следует внимательно перечитать положения полиса, что относится к страховым случаям. В пунктах, набранных мелким шрифтом, можно узнать, как правильно и без последствий переложить часть своего долга на страховую компанию.

В большинстве ситуаций получение инвалидности 1-й или 2-й группы, наличие онкологии означает, что погашать долг перед банком будет страховая компания. В случае временной нетрудоспособности, страховщики оплатят определенную сумму, пропорциональную количеству нерабочих дней. Не стоит ожидать, что из-за ОРЗ или сломанного пальца страховая компания погасит всю задолженность.

В выплатах могут отказать, если травма стала следствием нетрезвого состояния, если должник находился за рулем и нарушил ПДД, если совершил уголовное преступление и получил травму, убегая от полиции и т. д.

Если же полиса нет, клиенту банка остается получить в медицинском учреждении справку о временной нетрудоспособности, копию больничного листа, на работе подтверждение, что заработная плата за определенный временной интервал не начислялась и идти в кредитный отдел просить об отсрочке, предоставлении кредитных каникул

Важно подчеркнуть, что банки достаточно часто соглашаются временно уменьшить ежемесячные платежи, например, предлагают оплачивать только проценты без основного долга

К чему приводит непогашение кредита?

Любой банк всегда предусматривает наличие определенного количества заёмщиков, которых можно отнести к категории трудных, у каждого такого учреждения разработана своя схема работы с неплательщиками.

Начинается все с того, что заёмщика штрафуют. Какую сумму начисляют за каждый день просрочки, обычно указано в договоре. Это может быть какая-нибудь фиксированная сумма или определенный процент от выданных под кредит средств. Некоторые учреждения начисляют просто громадные штрафы.

На следующем этапе организация пытается воздействовать на заёмщика с целью погашения долга. Для этого в банках существуют специальные группы уполномоченных сотрудников. Банки, как правило, действуют менее жестко, чем коллекторские агентства. Коллекторы – это представители организаций, выкупивших права на взыскание денег с заёмщика по определенному кредиту. Что предпринимают коллекторы, известно, наверное, всем. Они звонят по телефонам, домашнему, мобильному, рабочему, приходят на работу, делают визиты на дом, к близким, друзьям заёмщика. Все это, конечно, очень усложняет жизнь.

Завершающая стадия всего этого процесса – судебное разбирательство. Если кредит был взят под залог, банк может потребовать продажи этого имущества, чтобы полностью погасить долг. Остаток, при этом, выплачивается самому заёмщику. Если кредит был взят без залогового имущества, банк имеет право потребовать, а суд удовлетворить это право, конфисковать любое имущество заёмщика с целью реализации и погашения кредита.

Часто задаваемые вопросы

«Не плачу кредит, но очень боюсь последствий» – такая фраза часто звучит от заемщиков, имеющих просрочки. И волнуют их в основном одни и те же вопросы.

Могут ли арестовать и посадить в тюрьму за неуплату кредита?

Эта мера предусмотрена 177 статьей УК РФ. Но для лишения свободы должник должен:

- являться злостным уклонистом по решению суда;

- взять не менее полутора миллионов рублей.

Также на заемщика может быть заведено дело по факту мошенничества. Основанием для этого послужат годы неуплаты и большие заемные суммы, взятые в разных кредитных организациях.

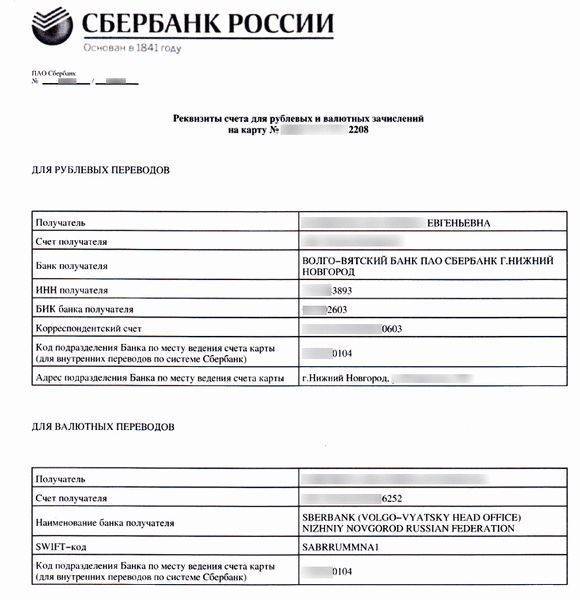

Что делать, если нечем платить кредит Сбербанку?

В данном случае, стоит попробовать договориться с менеджерами банка. У них отработаны эффективные алгоритмы выхода из ситуации. Поэтому после появления просрочки необходимо:

- позвонить в банк и сообщить о сложившейся ситуации;

- письменно уведомить о желании платить, как только материальное положение улучшится;

- лично нанести визит в ближайший офис для решения проблемы.

Должны ли родственники выплачивать мой кредит? Что будет родственникам неплательщика

Потребовать денег с родственников возможно в следующих случаях:

- они являются созаемщиками;

- они числятся поручителями.

Во всех остальных ситуациях родственники не несут никакой финансовой ответственности.

Но вот с супругами ситуация немного сложнее. После передачи дела судебным приставам, им грозит опись имущества

И вот тут важно доказать, какое имущество не имеет отношения к должнику. В противном случае, оно также уйдет с молотка

Должен ли поручитель выплачивать кредит заемщика?

Да, если он согласился на поручительство. После уплаты всей суммы, он имеет право подать на должника в суд и затребовать выплаченные вместо него средства.

Попробовать перекредитоваться

Самый верный способ, что делать, если нечем платить по кредиту – попросить перекредитования в том же банке. Иными словами, вам нужно убедить кредитора изменить условия по займу так, чтобы вам обоим было хорошо (хм, двусмысленно получилось, ну да ладно).

Какие есть наиболее распространенные варианты:

- изменение даты платежа – передвиньте платеж с начала месяца на конец, и вы получите несколько дней на передышку;

- уменьшение процентной ставки – банки о-о-очень редко соглашаются на это, но если удалось – вы сократите ежемесячный платеж;

- увеличение срока платежа – вы увеличите общий размер переплаты, но при этом ежемесячный платеж уменьшится за счет «растягивания» кредита (этот вариант банки любят);

- «кредитные каникулы» – несколько месяцев (обычно 2-3) вы оплачиваете только проценты по займу, а само тело кредита останется неизменным (это вообще лучший вариант, что делать, если нечем платить кредит).

В любом случае перекредитование означает изменение условий договора в вашу пользу, и если банк согласится – это ваша победа.

Хорошо это работает при отсутствии долгов и просрочек. Просто покажите банку, что у вас временные затруднения. Например, вас уволили – принесите приказ о сокращении. Попали в больницу – справку от врача. Уважительные причины приветствуются.

Нечем платить кредит, что делать, если уволили с работы?

При наступлении такого критического события, как потеря источника постоянного дохода, следует:

- Внимательно изучить условия начисления штрафных санкций за просрочки по договору кредитования,

- Обратиться в банк с документальным подтверждением невозможности платить по кредитным обязательствам, это может быть приказ об увольнении или трудовая книжка.

- Написать заявлении в банк об отсрочке выплат по кредиту в связи со сложившимися финансовыми обстоятельствами.

- Заявление руководством банка будет рассмотрено в 5дневный срок.

- В случае получения положительного решения банка, можно обратиться в страховую компанию, которая будет оплачивать ваш долг, пока вы будет заняты поиском новой работы, в случае, если вы были застрахованы от риска потери работы.

- Помимо отсрочки выплат по кредиту можно договориться о реструктуризации долга.

Реструктуризация долга

Изменить условия кредитного договора, а это и есть реструктуризация долга, можно как в суде, так и во внесудебном порядке. Начинать указанную процедуру следует с кредитного учреждения. Объяснив сотруднику кредитного отдела возникшую ситуацию, всегда возможно добиться изменения процентной ставки по ссуде и увеличения срока займа, что снизит размер ежемесячных платежей.

Банк в этом случае только выигрывает:

- в отчетности нет просроченных платежей;

- не потребуются судебные издержки при взыскании задолженности с помощью судебных приставов;

- общая сумма выплат по потребительскому кредиту возрастает за счет увеличения срока кредитования.

На практике не так много примеров, когда в реструктуризации было отказано. Но если все же получен отказ, повторите просьбу в письменном виде (скачать бланк заявления), зарегистрируйте ее и требуйте письменного обоснования решения банка. Это поможет в случае судебного разбирательства.

В судебном порядке реструктуризация долга появляется, как правило, при рассмотрении вопроса о банкротстве дебитора. Не имея веских оснований для признания истца банкротом, суд всегда начинает процедуру реструктуризации долга.

Для этого на 3 года назначается финансовый управляющий, который от лица дебитора ведет все переговоры с банков по изменению условий первоначального кредитного договора, оспаривает штрафы и пени, а также контролирует все имущественные сделки должника. У этого метода всего один недостаток — растет общая сумма выплат по кредиту.

Что говорят юристы

Защищает свои права заемщик самостоятельно или с привлечением специалистов – адвокатов и антиколлекторских агентств. Второй вариант решения вопроса будет платным, но вероятность положительного исхода дела гораздо выше.

В 2015 году в нашей стране вступил в силу закон о банкротстве физлиц. Но это не означает, что, признав себя банкротом, гражданин списывает все повинности и начинает новую жизнь. Участие в процедуре позволяет должнику справиться со сложившейся ситуацией под контролем финансового управляющего, реструктуризировать долг или погасить его за счет реализации имущества. Кроме того, это оставляет серьезный отпечаток в кредитной истории, на заемщика накладывается запрет на выезд из страны и еще ряд ограничений.

Перед принятием решения мы советуем взвесить все плюсы и минусы процесса. Ответить честно на вопрос о том, что будет, если вообще не отдать кредит, каких ждать последствий от неуплаты.