Выяснение сведений банковских о клиентах

Публичность информации не предполагает общего доступа к чёрному списку. Посмотреть себя в этих базах удастся людям, ранее взаимодействовавшим с конкретными кредитующими финкомпаниями. Получение информации открыто на бесплатной и платной основе.

Самый простой способ выявления информации — подача запроса в крупные коммерческие банки. Но безвозмездно они не помогут. Право бесплатного получения сведений о репутации заёмщика есть. Политика госбанков предполагает разовый ежегодный запрос. Сотрудники финорганизаций предлагают пользоваться реестром Сбербанка: учреждение располагает актуальными перечнями. Их преимущество — дистанционный доступ.

Сбор информации по исполнительным производствам

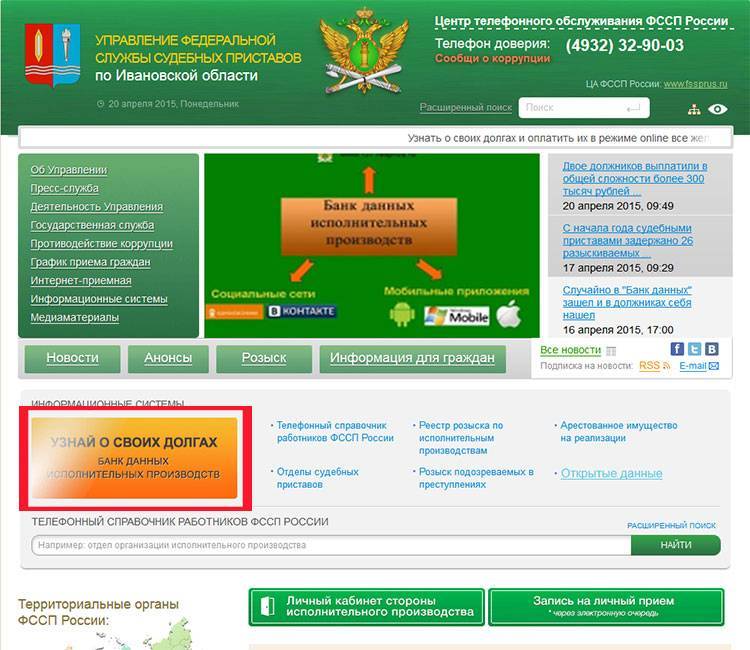

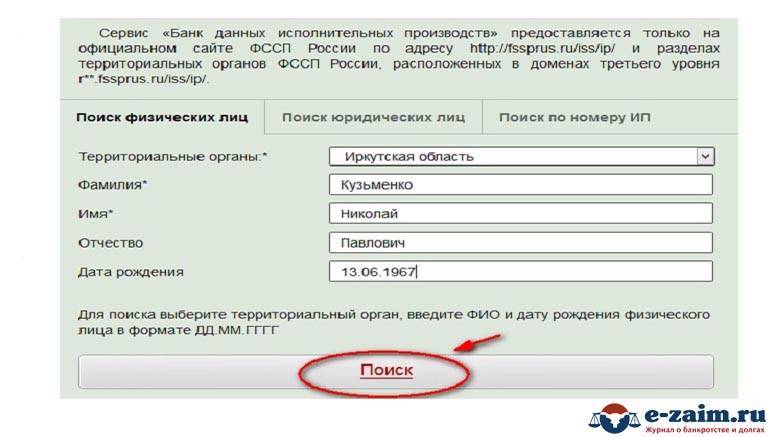

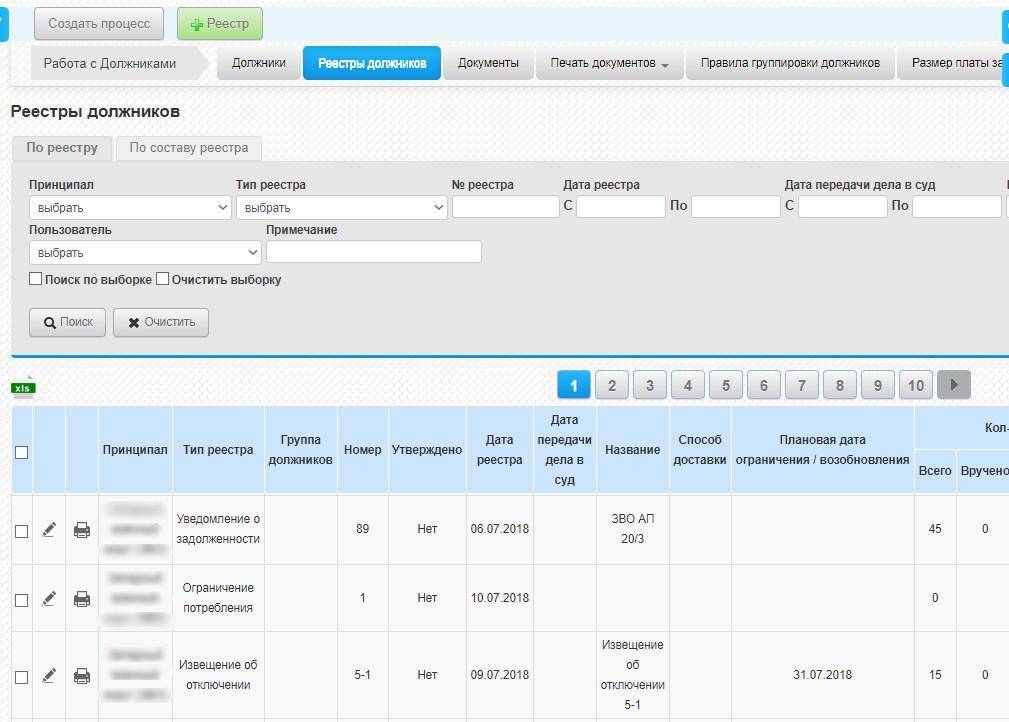

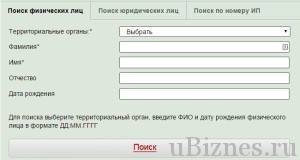

Сайт ФССП открывает данные о должниках, в отношении которых было вынесено судебное решение о принудительном взыскании задолженности. Реестр сформирован по инициативе исполнительной службы. Преимущества пользования — отсутствие ограничений доступа, нужны только основные реквизиты. Портал работает круглосуточно.

Способы улучшить кредитный рейтинг

Ухудшить свою кредитную историю может каждый. Но существуют способы, которые помогут качественно ее улучшить. Это не значит, что Вас исключат из черного списка конкретного учреждения. Но факт того, что ваш рейтинг улучшится, однозначен. Что поможет улучшить кредитный рейтинг, расскажем далее.

Оформление кредитной карты

Активное использование карты. Получить такой продукт сейчас можно почти в любом учреждении

Неважно, какой лимит по карте будет установлен. Главное, чтобы заемщик ежемесячно вовремя осуществлял свои обязательства

Оплачивая ежемесячные минимальные взносы по карте, клиент получает «плюсы» к своему рейтингу.

Оформление микрозайма в микрофинансовых организациях

МФО говорят о том, что они готовы работать с любым сегментом заемщика. Компания обещает выдать ссуду даже тем, у кого плохая кредитная история и нет официального дохода. Получить сразу огромный заем не получиться

Это неважно. Лучше брать меньше, но больше

Получите ссуду на 300 рублей и сразу ее погасите. Потом оформите продукт на 600 рублей и т.д. МФО передают информацию в Бюро кредитных историй.

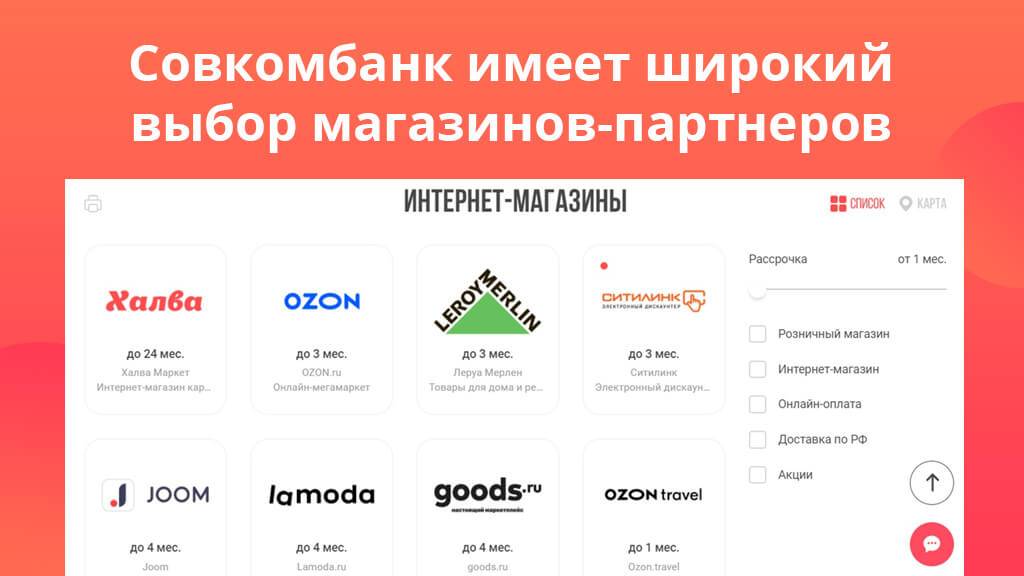

Взять потребительский кредит в магазине

Как правило, магазины, где есть представители банков, на месте оформляют услугу покупки в рассрочку, предоставляя клиенту гарантию на получение услуги. Потребительский заем также улучшает рейтинг.

Погасить хотя бы один из долгов

Это гарантированный вариант. В случае закрытия долга банк полностью закрывает долг. История полностью исправляется.

Еще напоминаем о том, что уже пару лет в России есть право на объявление физического лица банкротом. Процедура не очень проста. Для ее инициирования необходимо соответствовать определённым критериям. Решение о банкротстве принимает суд. Но по итогу судебных разбирательств часть задолженностей может быть списана, некоторые кредиты аннулированы, а часть долгов будет реструктуризирована. Банкротство не полностью улучшает кредитную историю, но помогает повысить рейтинг на несколько позиций.

Таким образом, существует несколько способов узнать свой уровень кредитной истории. Это целесообразно сделать, если по многим заявкам на ссуду банки отказывают. Если же Ваш рейтинг плохой, то его нужно исправить любыми способами.

Что такое «черный список» банка, и как туда попадают

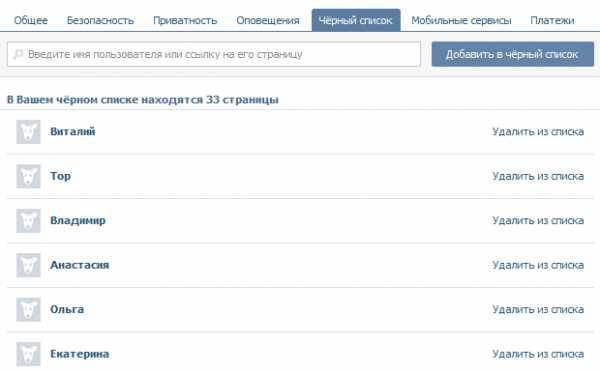

Под «черным списком» банка понимается, прежде всего, собственная база данных финансово-кредитного учреждения по прошлым и текущим клиентам. Эта информация носит конфиденциальный характер и не может быть в части персональных данных передана другим лицам. Как правило, каждый банк хранит в тайне основания и критерии формирования такого списка, поэтому все факторы попадания туда доподлинно не известны. Кроме того, возможно существование сразу нескольких «черных списков» – в зависимости от статуса клиентов, направления услуг и характера взаимодействия.

Далеко не всегда, чтобы попасть в список, нужно что-то нарушить. Напротив, иногда банки формируют базы данных по тем клиентам, которые излишне щепетильно относятся к выполнению своих обязательств. Слишком быстрое досрочное погашение кредитов, проявление чрезмерной внимательности к договорам, споры с банком по поводу допущенных кредитным учреждением нарушений или ошибок – все это и некоторые другие вполне допустимые действия клиентов тоже способны послужить причинами внесения в определенный «черный список». Почему? Все просто: банки не очень любят сотрудничать с клиентами, которые не приносят прибыль или не дают возможности заработать много, которые любят «качать права», даже если правда на их стороне.

Вместе с тем, основные критерии попадания в «черные списки» – отрицательные характеристики:

- просрочки по кредитам и другие нарушения условий кредитного договора;

- наличие долгов по другим обязательствам – налоговым, алиментным, штрафным, по коммунальным и прочим платежам;

- наличие судимости, особенно по линии экономических преступлений;

- предоставление ложных сведений, а равно документов, содержащих такие сведения;

- предыдущие банкротства клиента или нахождение в состоянии банкротства;

- фигурирование клиента в каких-то финансовых махинациях, в том числе только на уровне подозрений;

- наличие неисполненных судебных решений;

- нахождение клиента в статусе принятых в его отношении (в отношении его имущества) судом, приставами или иными уполномоченными органами мер обеспечения и (или) ограничения;

- недееспособные (лишенные дееспособности, ограниченные в ней), а также психически больные лица;

- агрессивно ведущие себя клиенты, часто безосновательно спорящие, ведущие себя неадекватно, приходящие в банк в нетрезвом виде.

Этот перечень можно продолжать, поскольку критерии включения в «черный список» разнообразны и индивидуальны.

Некоторые банки излишне предвзято относятся к оценке клиентов. В стоп-лист могут включить за малейшую «провинность», как и просто по причине того, что клиент «не нравится», «вызывает подозрения» и т.п. Попадают в «черные списки» и заемщики, которые ошиблись с контактными данными (телефоном), изменили их и не сообщили об этом банку, а его сотрудники не смогли найти клиента, расценив предоставленные сведения ложными.

Еще одно обстоятельство включения в «черный список» – клиент не прошел проверку:

- визуальную (не понравился внешний вид);

- на предмет предоставления о себе правдивых сведений, в том числе будучи поставленным в ситуацию выбора – сообщить о себе правду или предоставить ложную информацию, пропустить сознательно допущенную сотрудником банка ошибку или указать на нее во избежание предоставления ложных (ошибочных) сведений;

- нестандартными, но все чаще используемыми банками методами – стресс-интервью, физиогномика и другие, которые ориентированы в большей степени на выявление лжи в словах клиента и особенностей его поведения, чтобы устранить или минимизировать риски взаимодействия с ним.

Вам также будет полезно узнать:

- Как банки проверяют кредитную историю

- Как можно узнать свою кредитную историю

- Как можно исправить или оспорить плохую кредитную историю

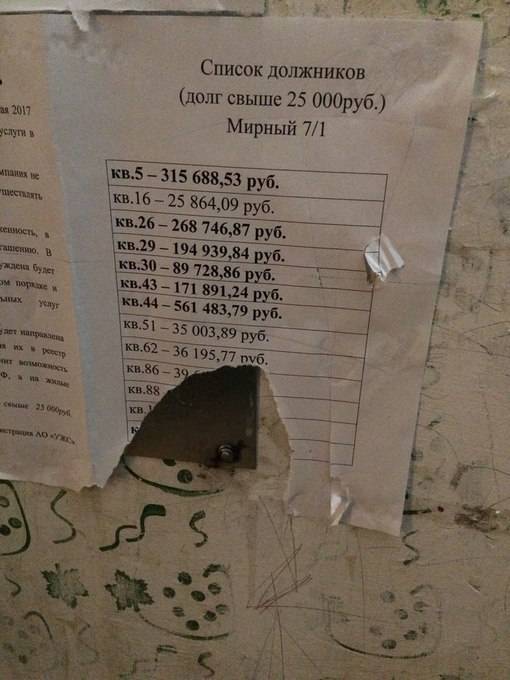

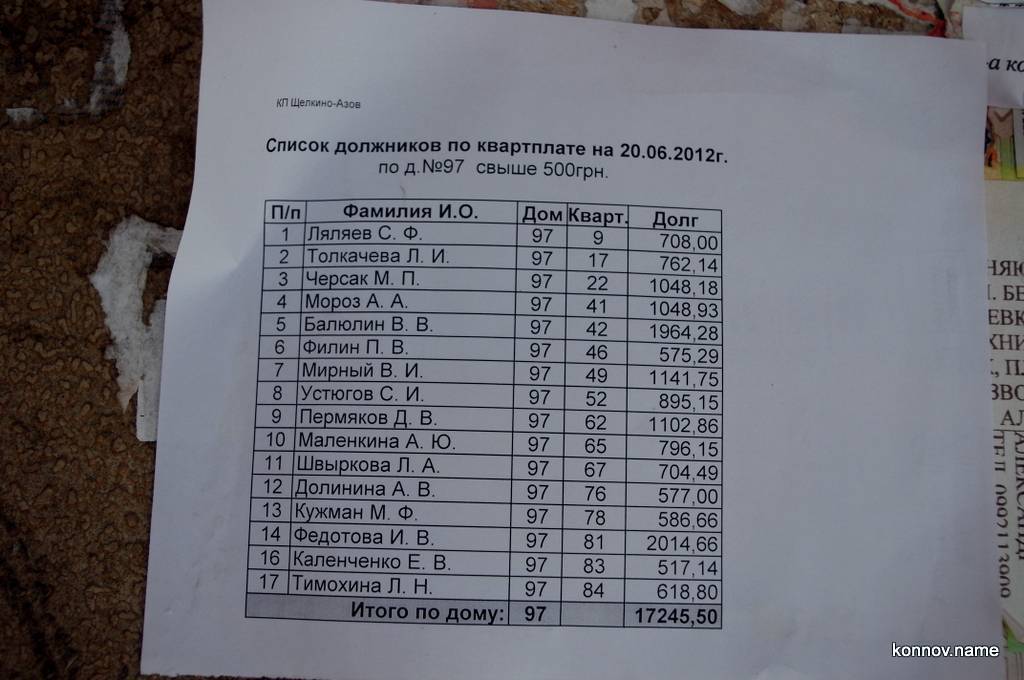

Что такое черный список должников и как он выглядит?

Черный список (ЧС), или «стоп-лист» — это реестр граждан, которым запрещено выдавать кредиты. Обычно в него попадает тот, кто:

- допустил большую задолженность по кредиту;

- отказывается погашать займ, не выполняет постановление суда;

- использовал целевой кредит не по назначению;

- пытался тем или иным образом, обмануть финансовое учреждение (предоставил неверные сведения о себе, манипулировал

- с залоговым имуществом и т.д.);

- поручился за мошенника.

Бывает, что в этот перечень человек попадает случайно — по вине сотрудников банка. С другой стороны, за небольшие задержки с выплатами, как правило, в стоп-лист заемщика не включают, хотя его кредитный рейтинг и понижается.

Сведения о недобросовестных клиентах банки хранят у себя и передают в бюро кредитных историй. Каждый банк ведет собственный учет неблагонадежных, и тот, кто попал во внутренний ЧС, в этом банке кредит не получит (но может взять в другом). Причем финансовые компании, обычно не оповещают клиента о занесении его в черный список, а ведь это может произойти и по ошибке.

В Украинском бюро кредитных историй хранятся полные финансовые досье заемщиков (кредитные истории), которые туда пересылают банки и другие финансовые организации. Соответственно, там же формируется и общий ЧС.

Можно ли проверить себя в черном списке до момента подачи заявки на кредит?

Можно и даже желательно.

- Во-первых, вы можете проверить заранее наличие своей фамилии в ЧС того банка, где вы намерены взять деньги. Это особенно актуально, если вы уже брали там займы.

- Во-вторых, стоит провериться в Украинском бюро кредитных историй. Там можно посмотреть черный список банковских должников Украины. Конечно, сведения о других людях вам не покажут — это конфиденциальная информация, но свои собственные данные увидеть возможно: раз в год — бесплатно, в дальнейшем за обращение требуют символическую сумму (50 грн).

Проще всего это сделать через сайт УБКИ. Нужно только авторизоваться там, подтвердив свою личность.

Другой вариант — использовать почтовую пересылку, но это сложнее, дольше и требует дополнительных затрат.

Федеральная служба судебных приставов (ФССП)

Если дело неплательщика прошло через Службу судебных приставов, сведения о нем сразу же передается в единую базу, составленную представителями исполнительной службы. Таким образом, в данном реестре находятся лица, по которым было вынесено судебное решение.

Обратите внимание! Это общедоступные списки. То есть получить сведения о внесенных в реестр людях может любой человек

Но стоит отметить, что для поиска понадобится определенная начальная информация: ФИО, адрес, дата рождения. Если поиск касается сведений о юр. лице, нужно указать номер исполнительного листа ИП. Когда запрос касается организации, то нужно вводить ее полное название и юридический адрес.

Реестр Службы судебных приставов нравится тем, что вся информация предоставляется в онлайн-режиме. На запрос и получение ответа уходит не менее 2-10 минут.

Лица, погасившие задолженность, а также те граждане, чье исполнительное производство окончено, из перечня не удаляются.

Такая же картина происходит и в ситуации с остановкой принудительного взыскания (согласно пункту 4 статьи 46 Закона «Об исполнительном производстве»). Этот алгоритм действий позволяет кредиторам своевременно отреагировать на ситуацию и компенсировать финансовый ущерб, который возник по вине неплательщика.

Если человек был осужден за невыполнение финансовых обязательств, то этот факт будет общедоступным. Обычно возле ФИО неплательщика ставят отметку, в которой называются причины окончания исполнительного производства.

Если человек имеет желание в будущем получить заем, но в своей платежеспособности сам не уверен, ему стоит задуматься о последнем описанном факте.

Черный список: миф или реальность?

Несколько десятилетий назад, когда в России только начинался кредитный бум, банки столкнулись с тем, что часть денег обратно не возвращается. Тех, кто не спешит погашать задолженность, финансовые организации вносили в собственные списки нежелательных клиентов.

Со временем возникла необходимость в обмене информацией между банками. Чтобы не пересылать большие объемы данных между сотнями заинтересованных лиц, было решено создать единые кредитные бюро. В них вносятся сведения по каждому, кто хотя бы раз пробовал получить кредит наличными.

Важно в стране действует несколько кредитных бюро. Банки работают не со всеми

Ниже можно увидеть, кто и кому доверяет информацию о своих клиентах.

Банк | С каким бюро работает |

Сбербанк | НБКИ, Equifax, ОКБ, СЗБКИ, МБКИ, КБ Русский Стандарт |

Авангард | НБКИ, Equifax |

НБКИ, Equifax, ОКБ | |

ВТБ Банк Москвы | НБКИ, Equifax, ОКБ |

НБКИ, Equifax, ОКБ, КБ Русский Стандарт | |

ВТБ 24 | НБКИ, Equifax, СЗБКИ |

Газпромбанк | НБКИ, СЗБКИ |

Кредит Европа Банк | НБКИ, Equifax, ОКБ |

МТС-Банк | НБКИ, Equifax, СЗБКИ, МБКИ |

Открытие Банк | НБКИ, Equifax, ОКБ |

ОТП-Банк | НБКИ, Equifax |

НБКИ, Equifax, КБ Русский Стандарт | |

Райффайзен Банк | НБКИ, Equifax, ОКБ |

Росбанк | НБКИ, Equifax, ОКБ, СЗБКИ |

НБКИ, Equifax, КБ Русский Стандарт | |

НБКИ, Equifax, ОКБ | |

НБКИ, Equifax, ОКБ, КБ Русский Стандарт | |

Юникредит Банк | НБКИ, Equifax, КБ Русский Стандарт |

Как следует из таблицы, практически все кредиторы сотрудничают с НБКИ и Equifax. Соответственно, у заемщика очень мало шансов, что банк не узнает о его предшествующих прегрешениях.

Как покинуть черный список

Возможности «обеления» попавших в черный список «отказников» предусмотрены изменениями, которые были внесены в Федеральный закон №115 законопроектом №313457-7 в марте 2018 года. Их ранее озвучил Центробанк России в Методических рекомендациях №29-МР от 10.11.2017 г.

Механизм исключения из черного списка: пошаговая инструкция

- Выяснение причины отказа. Можно узнать, почему компанию занесли в список, подав в кредитную организацию соответствующий запрос. Теперь банк при информировании об отказе обязан озвучивать и его причину.

- Предоставление объяснительных документов. Если причина для отказа не обоснована и может быть объяснена, клиент представляет документы, рассмотрев которые, банк получает основания пересмотреть свое решение, принятые по результатам проверки.

ВАЖНАЯ ИНФОРМАЦИЯ! Подавать объяснительные документы нужно именно в банк, отказавший в операции или открытии счета. Только он может дать информацию об исключении из черного списка. Даже если с «проблемным» клиентом согласны сотрудничать другие банки, он останется в списке, пока не уладит вопрос с отказавшей кредитной организацией.

Рассмотрение документов и/или сведений. Кредитная организация должна подробно рассмотреть предоставленные клиентом объяснения. Для этого закон предоставляет 10 дней со дня подачи.

Доведение решения до клиента. По результатам рассмотрения клиент должен получить один из двух вариантов ответа от банковской структуры:

- основания для отказа устранены (в этом случае банк отзывает отказ и направляет эти данные в Росфинмониторинг, клиент вправе вновь полноценно сотрудничать с банком);

- основания для отказа устранить невозможно (клиент остается в черном списке).

Апелляция. Если решение банка не устроило клиента, он может обратиться в межведомственную комиссию Центробанка. Для этого подается сама жалоба и копия пакета документов. Банк России производит собственную проверку силами специально созданной комиссии, в ходе которой требует от банка объяснения по поводу отказа и изучает объяснительную документацию. На принятие решении есть 20 дней. Если оно положительное, ЦБ передает информацию Росфинмониторингу, обновляющему список. Обновление может произойти не сразу: «отказника» уберут из списка в течение 1-2 месяцев. Клиент при этом получит от банка уведомление об отзыве отказа, имевшего место ранее.

Информация о причине отказа

Закон обязывает банк раскрыть причину отказа, но не регламентирует форму подачи ответа. Как показывает практика, банк чаще всего дает ответы в соответствии с кодами Росфинмониторинга:

- регистрация организации по массовому адресу (кроме комплексов, торговых и бизнес-центров);

- минимальный или близкий к минимальному размер уставного капитала;

- адрес регистрации юрлица совпадает с местом проживания единоличного представителя исполнительного органа;

- исполнительный орган отсутствует по месту регистрации юридического адреса;

- учредитель, участник, исполнительный орган и бухгалтер – одно и то же лицо;

- совмещение аналогичных должностей в нескольких организациях сразу.

Как видим, каждая из этих причин может иметь вполне легальное объяснение, но может и косвенно свидетельствовать о нарушении закона №115.

- причина может не быть единственной, но, как правило, она будет открытой. Открытые причины – те, сведения о которых банковская организация почерпнула из открытых источников информации:

- сайт налоговой инспеции;

- информация миграционной службы;

- исполнительные органы и др.

Закрытые причины – те, о которых банк узнает из собственных источников, которые обычно не раскрываются.

Какие документы можно предоставить банку для объяснения

Особых требований к документам нет, компания сама выбирает, каким образом лучше объяснить, что она действительно работает законно, а не обналичивает нелегальные доходы. Иногда подозрения легко можно опровергнуть, прислав определенные данные, которые могут содержаться:

- в свежей налоговой декларации;

- в пояснениях, почему декларация отсутствует;

- в платежных документах по оплате налогов, если она производилась через другой банк;

- в партнерских договорах, по которым происходит регулярное движение средств, и др.

Чтобы не попасть в черный список, можно предварительно изучить критерии проверки банка и постараться их придерживаться.

Проблема мошенничества

Разумеется, чем выше риски, тем больше тех, кто пытается всячески этим воспользоваться. И у микрофинансовых организаций тут действительно отдельное поле боя. Причем биться пришлось практически с самого начала появления рынка МФО в России. Все дело вот в чем:

- Высокие требования установить не получится;

- Приходится выбирать между риском и вообще каким-либо заработком;

- Поначалу организации даже не знали, с чем им придется столкнуться.

Высокие требования есть у банковских организаций. МФО себе на этапе становления этого позволить просто не могли. По причине того, что терялась вся суть быстрых и доступных денег. Безопасность и сниженные риски становятся в противоречие с охватом миллионов неблагонадежных граждан РФ.

Поэтому, микрофинансовые организации пошли по иному пути. Они организовали начальную инфраструктуру, и упростили системы банковских проверок до крайне примитивных моделей. С этим и вышли на рынок. Сейчас с таким вы не столкнетесь, но на 2010-2014 годы можно было взять кредит следующим образом:

- Вводились данные человека;

- Проверка не проводилась;

- Судили только по тому, правильно ли все указано.

Т.е. фактор наличия 10 кредитов просроченных на год вообще не играл особой роли. Сюда же добавились проблемы с тем, что начали появляться “мертвые души”.

Ни для кого не секрет, что в России проблема хранения, а главное – защиты персональных данных, крайне скудно обсуждается. До сих пор у нас не научились работать с данными в электронной коммерции так, чтобы они не уплывали третьим лицам.

СТУЧИМ!

К сожалению, отдельные банки не стремятся выполнять требования «антиотмывочного законодательства» и выделять людей для на рассмотрения обращений желающих реабилитироваться. И потому просто не принимают документы на реабилитацию. Если в течение 10 дней ответа из банка не получено, стоит опять же жаловаться мегарегулятору. То есть ЦБ. В ЦБ предупреждают – если «кредитная организация отказывается принимать документы на реабилитацию, такие обращение ЦБ рассмотрит вне межведомственных комиссий. В таком случае жалобу следует подавать в службу по защите прав потребителей финансовых услуг ЦБ. Если же обращаться в межведомственную комиссию сразу, не пройдя реабилитацию первого уровня или же когда не было факта отказа (только отключили «банк-клиент», например), то документы вернуться заявителю с пометкой, что не могут быть рассмотрены по существу.

Должники по решению суда

Если клиента вносят в такой черный список должников, то это означает, что банковские работники ни в коем случае не предоставят ему денежный заём.

Но раз банк не обратился с иском в суд, то такой клиент вполне свободно может перемещаться по стране и даже выезжать заграницу. Но как только банк подает в суд на клиента и выигрывает дело, то клиент не только попадает в черный список кредитных должников. Его заносят в список лиц, которые уклоняются от выполнения решения суда.

Порой складываются ситуации, когда плательщик закрыл свою задолженность, однако все еще находится в черном списке должников. Это можно объяснить тем, что обновленная информация о должниках не сразу попадает к судебным приставам, а с некоторой задержкой. И тогда должник может столкнуться с проблемами, связанными с выездом заграницу. После погашения кредитной задолженности необходимо, чтобы прошло тридцать дней. Спустя этот период судебные приставы получат новую информацию о должнике и закроют его дело.

Чтобы избежать разбирательств с судебными приставами, клиенту банка нужно своевременно рассчитываться за кредитную задолженность, платить штрафы в случае просрочки по кредиту. Но если все же сложилось так, что клиент не может расплатиться за денежный заем полностью, то ему понадобится все усилия, чтобы не попасть в черный список кредитных должников, который действует на территории определенной страны.

КТО ЗДЕСЬ?

Как понять, что вы попали в «черный список»? В первую очередь, запросить сам банк о причинах отказа. Закон 115-ФЗ обязывает банки информировать клиентов о причинах отказа в обслуживании (открытии счета) или же в проведении операции. И направлять подобный запрос следует в двух ситуациях: если банк остановил перевод ваших денежных средств или же если банк отказал в открытии счета.

По закону банки должны отказывать клиентам в случае проведения ими сомнительных операций. При этом к сомнительным операциям банки, в первую очередь, относят те сделки своих клиентов, которые ЦБ рекомендует считать необычными

Перечень подобных сделок и операций, на которые регулятор рекомендует обращать внимание банкам, приведен в положении ЦБ № 375-П

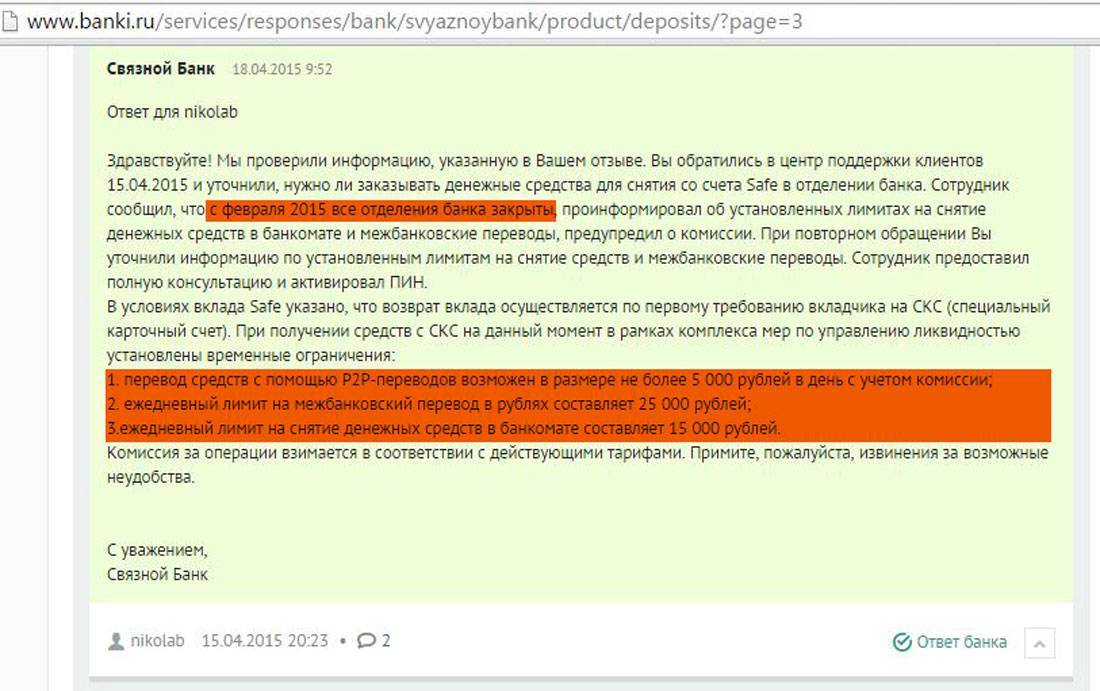

Вот так бывает

Например, для граждан к необычным ЦБ относит регулярные зачисления крупных сумм денежных средств от третьих лиц с последующим снятием этих средств наличными или переводом на счета третьих лиц в течение нескольких дней. Еще одна сомнительная операция с участием граждан – когда компания переводит средства гражданину через Почту России, чтобы человек снимал их наличными. Кроме того, к необычным сделкам относит ЦБ получение гражданином денежных переводов от большого количества других граждан с последующим снятием средств наличными. Еще одна подозрительная операция – когда на счет в других банках клиенту на депозит зачисляются крупные суммы, которые потом обналичиваются, что тоже выглядит весьма необычным с точки зрения регулятора, и т.д.

Впрочем, перечень ЦБ не является окончательным, и каждый банк может его дополнять исходя из собственных правил внутреннего контроля.

Способы улучшения кредитного рейтинга

Если заемщик попал в реестр должников, это не значит, что кредитная история не поддастся исправлению. Для начала стоит обратиться в учреждение, где физическое лицо имеет задолженность. Узнайте историю своего займа — долг по телу кредита, процентам, штрафам и пеням.

Физлицам, попавшим в перечни неплательщиков БКИ, взять кредит в банке, где имеется долг, будет невозможно. Но даже в случае, когда по делу провели судебное производство, еще есть возможность «отбелить» свою КИ:

- погасить всю задолженность (пеня, штраф, проценты);

- пользоваться кредитной картой банка;

- взять кредит в одном из МФО России;

- воспользоваться реструктуризацией долга.

Пользоваться кредитными картами или брать небольшие займы в МФО — значит, вовремя погашать долги по платежам, не допускать новых просрочек, доказать свою платежеспособность. Реструктуризация долга поможет рассчитаться с проблемным кредитом, погашая его частями до установленного банком времени.

Частичное погашение долгов

Сейчас каждый заемщик имеет право бесплатно узнать данные о своей полной задолженности. Можно напрямую подать запрос кредитору. В случае длительных просрочек можно поискать информацию в сети. Фамилия должника в общий доступ не выставляется. Чтобы получить данные, нужно заполнить форму-стандарт и подать запрос в БКИ.

Когда заемщик попадает в черный список, важно не допустить, чтобы банк или МФО передал его дело в коллекторскую компанию или подал иск. Главное, что нужно сделать, имея долг перед финучреждением — не избегать общения с представителем банка, рассмотреть способы оплаты долгов

Самый простой способ улучшить кредитную историю — полностью или частично погасить долг. Чтобы заемщик смог справиться с погашением долга, банк может предложить реструктуризацию кредита. Это даст возможность частично погашать долг по сниженной процентной ставке. Финучреждение может продлить срок погашения кредита.

Потребительский кредит в магазине

Для неплательщиков есть бесплатный сервис — общий реестр БКИ, где раз в год без платы удастся узнать о задолженности своих кредитов. Когда злостный задолжник попадает в черный список финансового учреждения, взять ссуду у крупных банков не получится.

Наиболее простой способ повысить КИ — воспользоваться услугой микрокредитования. Взять товар в кредит можно практически в любом магазине. Банки охотно выдают такой заем, потому что товар выступает его залогом. Конечно, только своевременное погашения займа повысит кредитный рейтинг заемщика.

Микрозайм в МФО

Желающие исправить плохую КИ, задаются вопросом о том, где можно узнать информацию, и какой банк выдаст ссуду должнику. Подать запрос в НБКИ не составит труда. Услугу окажут бесплатно раз в год, повторное выяснение информации на протяжении года возможно неограниченное количество раз, но будет платным. Ответ на свой вопрос заемщик получит в режиме онлайн через сайт.

Неплательщики могут улучшить кредитную историю, обратившись за микрозаймом в МФО. Небольшие финансовые учреждения лояльно относятся к должникам крупных банков. Несмотря на то что условия кредита не всегда окажутся выгодными, это хороший способ доказать свою платежеспособность.

Кредитная карта

Крупные финансовые организации проводят идентификацию должников банков, прежде чем выдадут займ. Постоянные задолженности или судебный иск станут причиной отказа при оформлении кредита.

Недобросовестный заемщик все же может воспользоваться таким видом кредитования, как открытие кредитного лимита на карту. Главное — не нарушать обязательств по платежам. Дабы поднять свой кредитный рейтинг, клиенту рекомендуют пользоваться кредитной картой часто, снимая небольшие суммы и вовремя их погашая.

Как бы банально ни звучало, наилучший способ не попадать в черный список — вовремя платить по займу. Тем, кто подпортил кредитную историю, все же возможно вырваться из черного списка неплательщиков. Главная рекомендация должникам: договаривайтесь со своим банком. Просите «кредитные каникулы», оговорите условия реструктуризации долга. После каждого выплаченного займа берите справку о погашении кредита.

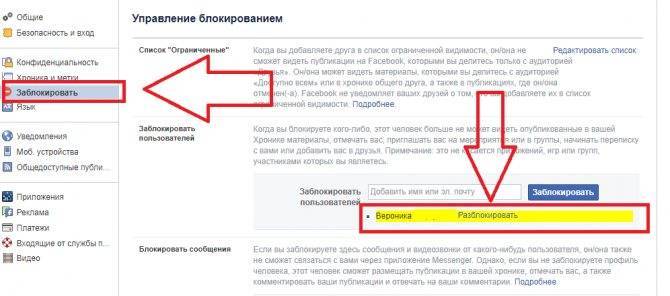

Какие черные списки вообще могут быть у банков?

Когда в России только зарождалось массовое розничное кредитование, банки достаточно сильно рисковали – ведь, выдавая кредит или рассрочку, они почти ничего не знали о клиенте. Со временем каждый банк обзавелся своей базой с клиентами (по сути, начал вести их кредитные истории), потом разные банки начали объединять эти базы, а в итоге банковская сфера пришла к идее о централизованных бюро кредитных историй. Сейчас есть как минимум 3 крупных БКИ, которые обязаны раскрывать свою информацию клиентам бесплатно раз в год.

Однако кредитная история касается именно кредитов – тогда как банковская деятельность считается высокорискованной в целом. Например, значительная часть банков, ушедших с рынка за последние пару лет, потеряли лицензию из-за нарушения «антиотмывочного» законодательства. Говоря проще, они проводили операции для тех клиентов, которым проводить операции было нельзя.

Соответственно, понятие «черного списка» можно трактовать достаточно широко. Например, доцент Финансового университета Оксана Васильева рассказывает как минимум о четырех разных видах «черных списков», на которые могут ориентироваться банки:

- внутрибанковские списки. Это, по сути, база данных, которую ведет сам банк в отношении уже существующих клиентов. Например, если заемщик сильно просрочит кредит или проведет сомнительную операцию, служба безопасности сделает так, что этот клиент больше не сможет обслуживаться в банке (хотя за пределы одного банка эта информация может и не попасть);

- информация от Федеральной службы судебных приставов (ФССП). Банки (как и любой человек) могут получать информацию из базы ФССП касательно тех граждан, с которых другие банки ранее взыскивали задолженность по кредитам через суд;

- данные от БКИ. Это, вероятно, самая стандартная и обязательная проверка – при любом обращении за кредитным продуктом банк проверит клиента по БКИ, причем и сама процедура считается достаточно стандартизированной;

- черный список Росфинмониторинга. Это самый «жесткий» список – туда внесены все, кто так или иначе нарушил «антиотмывочный» закон 115-ФЗ, и эта база обновляется ежедневно. Такие клиенты сильно ограничены в своих правах, а банк должен запрашивать дополнительные документы по операциям. А еще есть списки экстремистов – для них действуют самые жесткие ограничения (например, они могут снимать со своих счетов не более 10 тысяч рублей в месяц).

Банк, принимая решение о выдаче кредита, может руководствоваться любыми данными – в том числе и разными «черными списками». Соответственно, чтобы обезопасить себя от возможных неплатежей и других проблем, кредитная организация предпочтет проверить клиента по всем возможным базам. Некоторые списки строго конфиденциальны (как внутрибанковский список), некоторые – вполне открыты (данные на сайте ФССП может найти каждый).

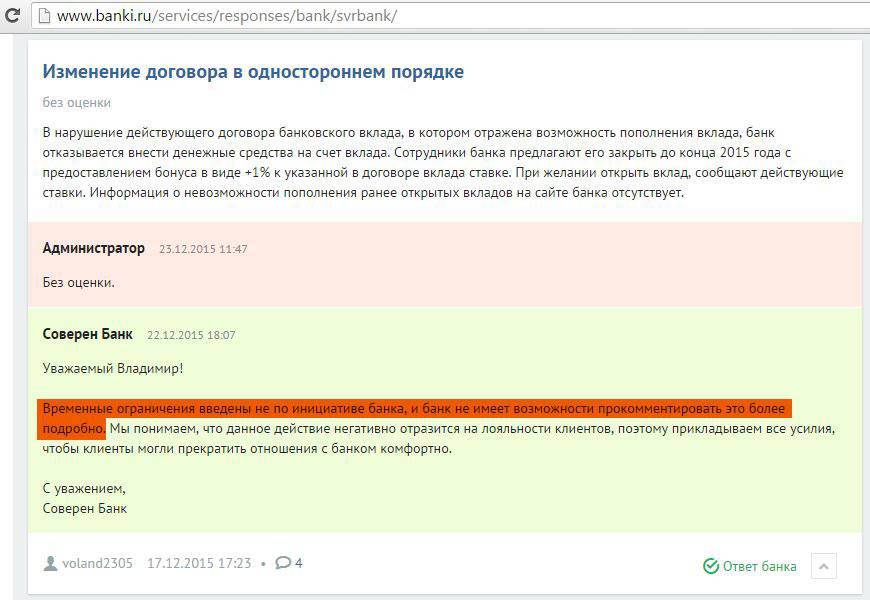

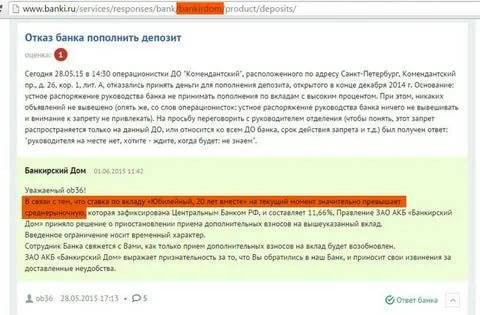

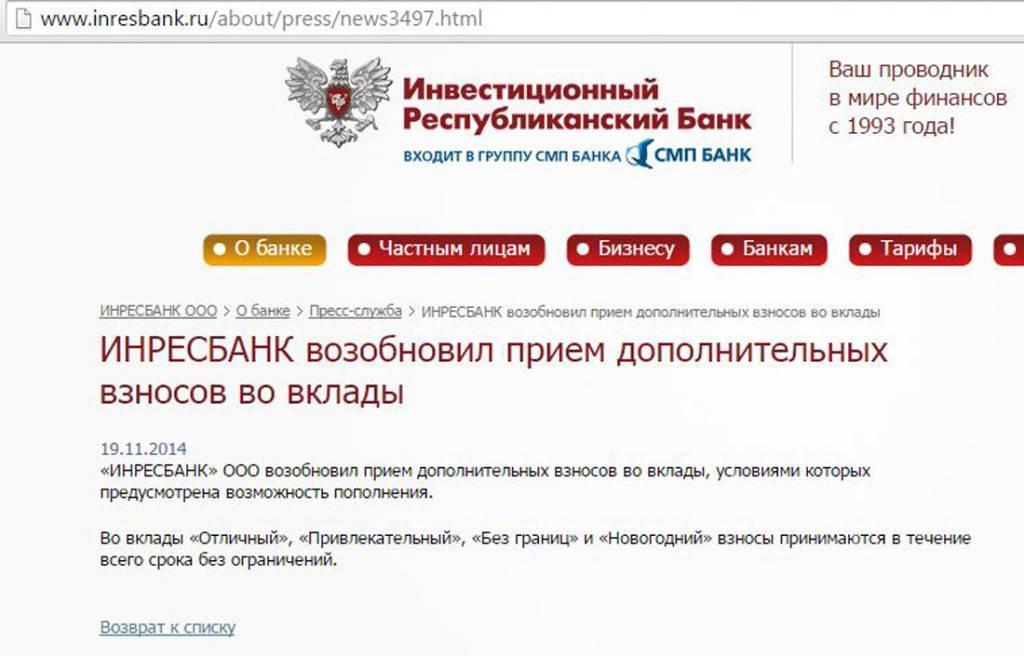

Но списки ФССП, БКИ и Росфинмониторинга – более-менее понятны, но как работают внутрибанковские черные списки и могут ли банки ими обмениваться?

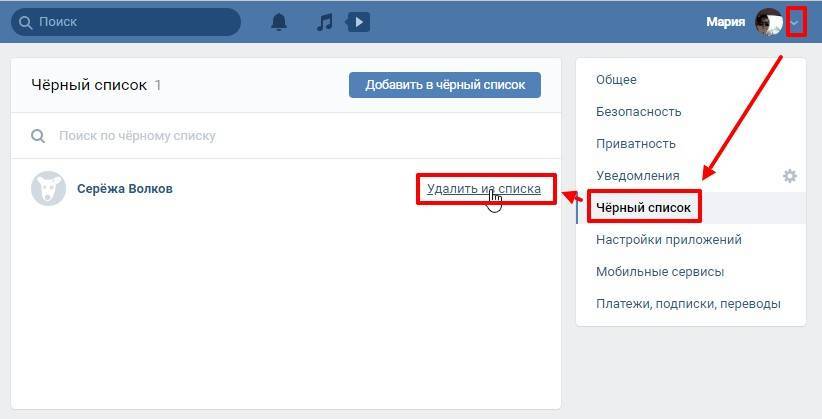

Как убрать свое имя из «черного списка»?

Попасть в подобные базы достаточно легко. Но чтобы «выбраться» из нее, потребуется потратить много сил, времени и здоровья. Попав в «черный список», вы можете «зависнуть» в нем от 3 до 5 лет, и при этом не иметь возможности полноценно пользоваться услугами финансовых учреждений.

Предлагаем примерную инструкцию, чтобы ваше имя не маячило в «стоп-листах»:

Ищите себя на сайте Федеральной Службы Судебных Приставов

- Погасите задолженность

- Попробуйте убедить банковского сотрудника в том, что такого больше не повторится. Шансы на успех увеличатся в том случае, если до этого были другие займы без просрочек по оплате

- Оформите займ на маленькую сумму и верните долг своевременно. Можно воспользоваться не банковскими учреждениями

- Следите за своевременной оплатой всех коммунальных услуг

- Бывают случаи, когда по каким-либо причинам в «стоп-листы» попадают абсолютно невинные люди

- Проверьте свою кредитную историю. Обнаружив недостоверные сведения, попросите держателя данных исправить их

- Если вам отказали, обратитесь в суд.

Старайтесь всегда соблюдать все договорные условия и следить за своей кредитной историей.