Рекомендации по выбору даты и суммы досрочного погашения

Правильно погашать кредит досрочно — значит быть финансово грамотным. Ниже представлена таблица, показывающая как правильно гасить досрочно — в какую дату и какую сумму. Напротив каждого банка указано, в какую дату и на какую сумму выгоднее всего досрочно погашать ипотеку и потребкредит. Таблица подготовлена автором проекта, финансовым экспертом — Тачковым Дмитрием.

| Банк | Рекомендации по выбору даты | Рекомендации по выбору суммы |

|---|---|---|

| Сбербанк | В дату ближайшего планового платежа | Любая сумма |

| ВТБ | В любую дату, когда появились деньги, чем раньше, тем лучше | Сумма досрочки по должна быть больше суммы ежемесячного платежа, т.к. при досрочке платятся проценты |

| Райффайзен банк | В любую дату, когда появились деньги, чем раньше, тем лучше | Любая сумма, проценты при досрочке не платятся |

| Дом РФ | В любую дату, когда появились деньги, чем раньше, тем лучше | Любая сумма, проценты при досрочке не платятся |

| Альфа банк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| СКБ банк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Промсвязьбанк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Банк Открытие | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Россельхозбанк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Хоум Кредит банк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Почта банк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Ренессанс Кредит | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Русский стандарт | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Восточный банк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Убрир | В любую дату только полностью | Остаток долга на дату ближ платежа. Частично лучше не гасить! |

| Дом.РФ | В любую дату если возможно | Если предусмотрено договором, лучше гасить в произвольную дату. Вся сумма идет полностью на досрочку, без процентов! Если договором не предусмотрена произвольная дата, гасите в дату планового платежа. |

| Газпромбанк | В любую дату | Сумма досрочки по должна быть больше суммы ежемесячного платежа, т.к. при досрочке платятся проценты |

В этой таблице сумма досрочки — это та сумма, которую вы указали в заявлении. Она идет помимо ежемесячного платежа. В тех банках, где досрочка всегда в дату планового платежа лучше писать заявление в эту дату. Однако деньги на счет для досрочки лучше внести за 3 дня.

Информация взята из открытых источников и может меняться. Не является индивидуальной финансовой рекомендацией.

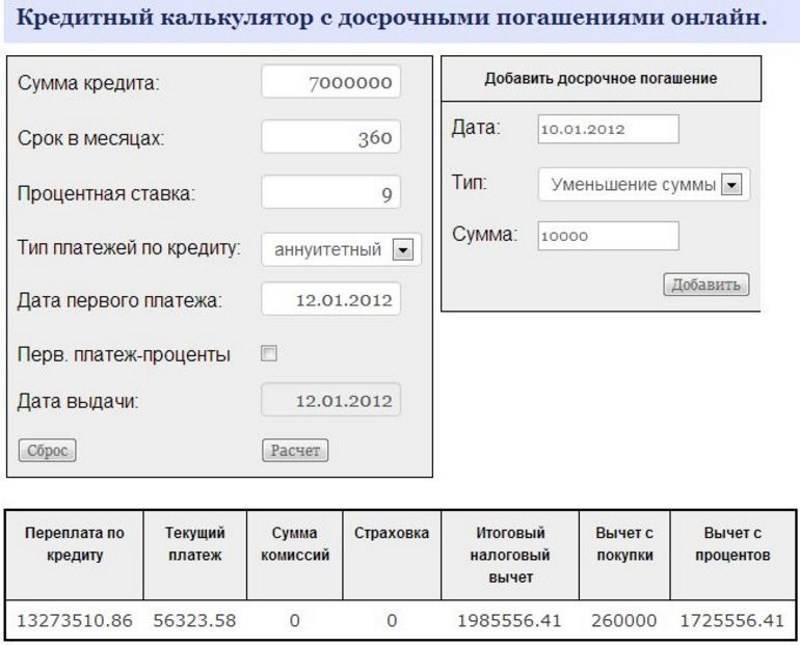

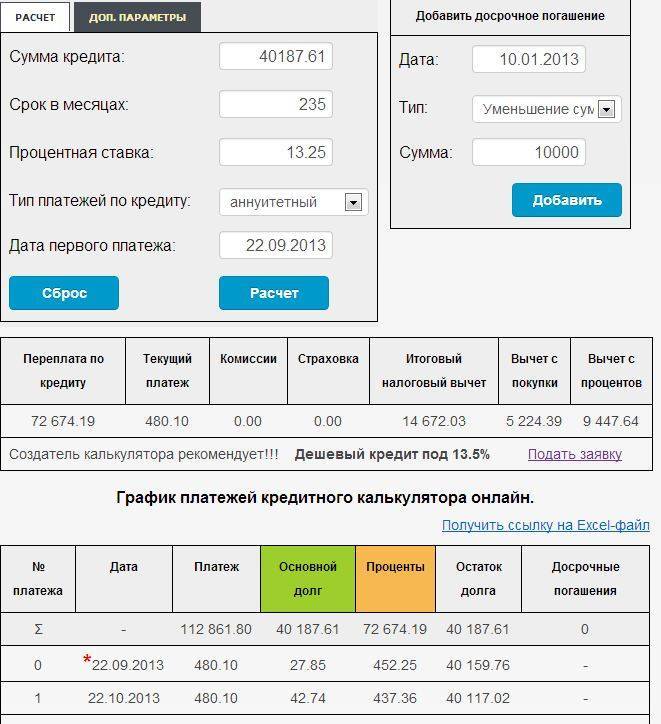

Пример 1. Досрочное погашение в дату платежа самое выгодное

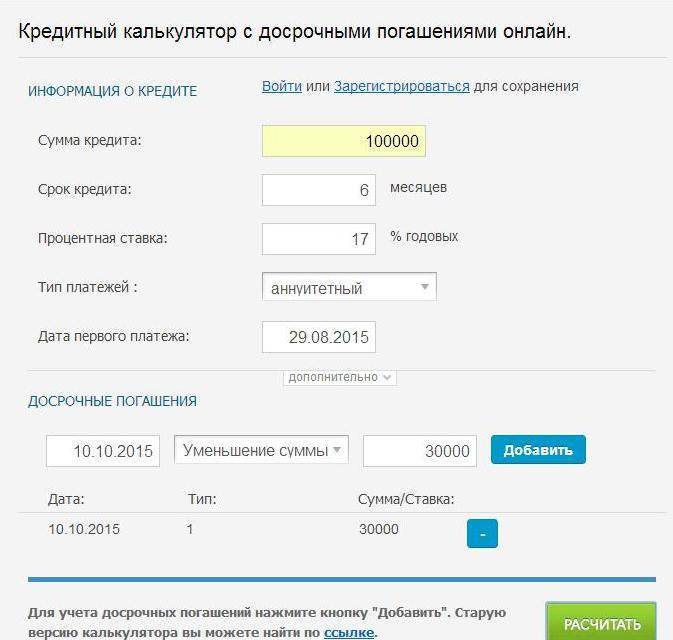

Допустим мы взяли кредит в Сбербанке 200 тыс. под 20% годовых на 24 месяца, т.е. 2 года. Дата первого платежа 01.10.2021. Тип платежей — аннуитет.

У нас на руках 10 тыс. рублей и их нужно отправить на досрочное погашение наиболее выгодным способом. Тип досрочного погашения — уменьшение суммы ежемес. платежа. При равных условиях разница между досрочкой с уменьшением суммы и срока небольшая.

Нам нужно посчитать и построить таблицу выгодности досрочного погашения. Т.е. посчитать переплату при досрочном с внесением денег через 1 день, т.е. 2.09.2021, 3.09.2021, 4.09.2021 и так далее, вплоть до 2 октября 2021 года

| Дата | Проценты по кредиту | Проценты при досрочке | Сумма на досрочку |

|---|---|---|---|

| 01.09.2021 | 42 016.83 | 10000 | |

| 02.09.2021 | 43 446.56 | 109.59 | 9890.41 |

| 03.09.2021 | 43 476.90 | 219.18 | 9780.82 |

| 04.09.2021 | 43 507.12 | 328.77 | 9671.23 |

| 05.09.2021 | 43 537.22 | 438.36 | 9561.64 |

| 06.09.2021 | 43 567.20 | 547.95 | 9452.05 |

| 07.09.2021 | 43 597.07 | 657.54 | 9342.46 |

| 08.09.2021 | 43 626.81 | 767.13 | 9232.87 |

| 09.09.2021 | 43 656.43 | 876.72 | 9123.28 |

| 10.09.2021 | 43 685.93 | 986.31 | 9013.69 |

| 11.09.2021 | 43 715.31 | 1095.9 | 8904.1 |

| 12.09.2021 | 43 744.57 | 1205.49 | 8794.51 |

| 13.09.2021 | 43 773.71 | 1315.08 | 8684.92 |

| 14.09.2021 | 43 802.73 | 1424.67 | 8575.33 |

| 15.09.2021 | 43 831.63 | 1534.26 | 8465.74 |

| 16.09.2021 | 43 860.41 | 1643.85 | 8356.15 |

| 17.09.2021 | 43 889.07 | 1753.44 | 8246.56 |

| 18.09.2021 | 43 917.61 | 1863.03 | 8136.97 |

| 19.09.2021 | 43 946.03 | 1972.62 | 8027.38 |

| 20.09.2021 | 43 974.33 | 2082.21 | 7917.79 |

| 21.09.2021 | 44 002.50 | 2191.8 | 7808.2 |

| 22.09.2021 | 44 030.56 | 2301.39 | 7698.61 |

| 23.09.2021 | 44 058.50 | 2410.98 | 7589.02 |

| 24.09.2021 | 44 086.32 | 2520.57 | 7479.43 |

| 25.09.2021 | 44 114.02 | 2630.16 | 7369.84 |

| 26.09.2021 | 44 141.60 | 2739.75 | 7260.25 |

| 27.09.2021 | 44 169.06 | 2849.34 | 7150.66 |

| 28.09.2021 | 44 196.40 | 2958.93 | 7041.07 |

| 29.09.2021 | 44 223.62 | 3068.52 | 6931.48 |

| 30.09.2021 | 44 235.96 | 3178.11 | 6821.89 |

| 01.10.2021 | 42 119.02 | 10000 |

Как видно по таблице:

- Выгодность досрочного погашения уменьшается с течением времени начиная с 2 сентября, т.е. растет суммарный процент по кредиту с увеличением числа дней от 1 сентября 2021 года

- Наше предположение, что выгоднее всего досрочно гасить в дату платежа верное для данного примера. Минимальная переплата по кредиту достигается в дату очередного платежа, т.е. 1 октября 2021 года и составляет 42 119.02

Как видно из графика — минимальные значения процентов достигаются в точках ежемес. платежа — т.е. в начале и в конце.

Вывод: В данном случае сработал фактор даты, т.е. чем дальше от даты платежа, тем менее выгодна досрочка. Досрочка в дату платежа оказалась наиболее выгодна. Т.е. дата планового платежа — правильный выбор для заемщика

Но работает ли наше утверждение в общем случае и может ли быть по другому?

Для того, чтоб ответить на этот вопрос, нужно знать какие параметры менять:

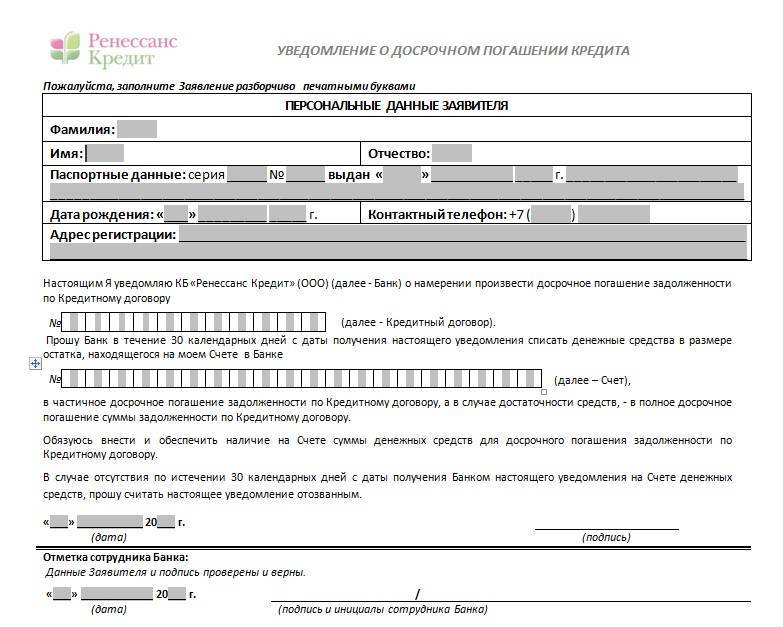

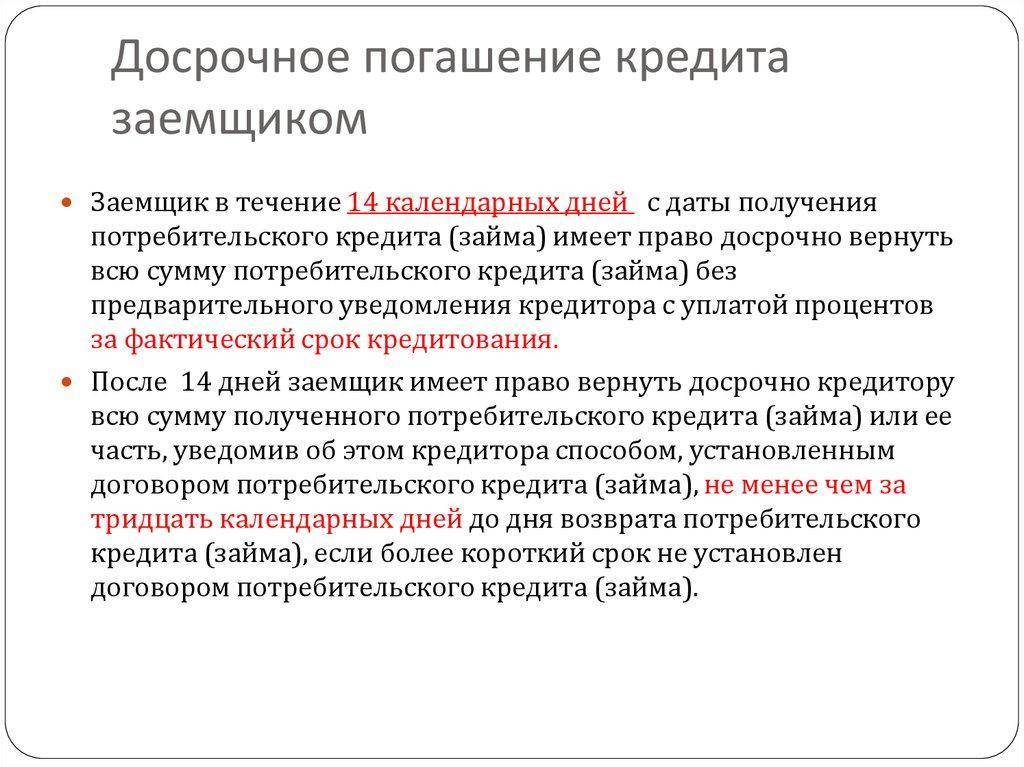

Уведомление кредитора о досрочном возврате средств. Что говорит об этом закон?

Важно знать! Если вы собираетесь досрочно выполнить свои обязательства по потребительскому, ипотечному или автокредиту (кроме кредитной карты), то практически во всех банках существует требование, согласно которому заемщик должен заранее написать заявление на досрочное списание основного долга в той сумме, в которой он того желает. При отсутствии такого заявления, внесенные вами деньги будут просто лежать, как на обычном счете, и списываться строго по графику

Требование о предварительном уведомлении – это нормальное требование банков, которое подтверждается законом.

Статья 11 закона №353-ФЗ «О потребительском кредите (займе)», которая называется «Право заемщика на отказ от получения потребительского кредита (займа) и досрочный возврат потребительского кредита (займа)» даёт нам подробные разъяснения о необходимости уведомления.

Пункт 4 говорит о праве заёмщика вернуть кредитору досрочно всю сумму кредита или её часть с предварительным уведомлением не менее чем за тридцать (30) календарных дней до предполагаемого дня возврата денежных средств. Срок уведомления, установленный договором, может быть и более коротким. На кредитора также накладывается обязательство произвести расчет суммы основного долга и процентов за фактический срок пользования потребительским кредитом в течение ПЯТИ календарных дней со дня его уведомления и предоставить указанную информацию заёмщику (пункт 7).

Кредитор при этом обязан предоставить заемщику информацию об остатке денежных средств на банковском счете заемщика – не путайте с остатком по кредиту на дату досрочного возврата. Речь идёт о том счёте, с которого банк переводит деньги на ссудный счёт (см. выше), и остаток денег на нём целесообразно использовать для погашения.

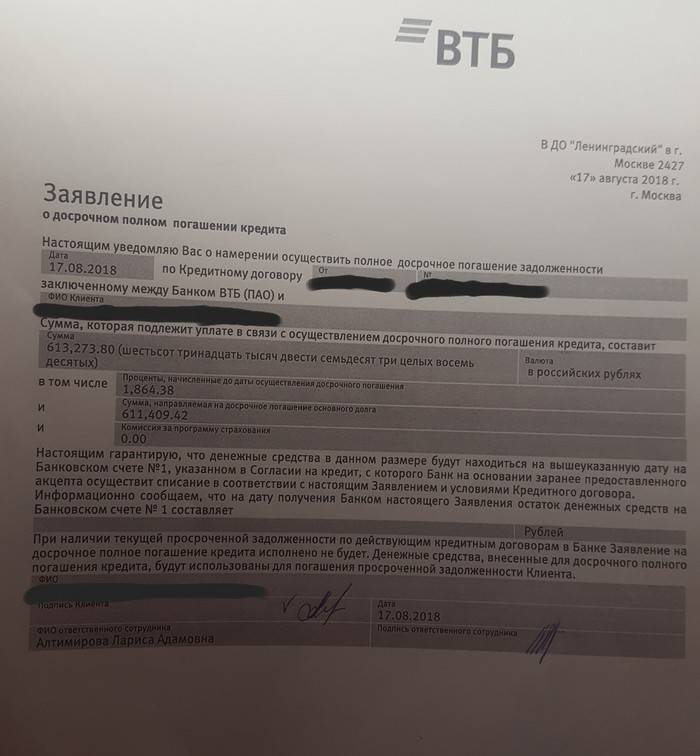

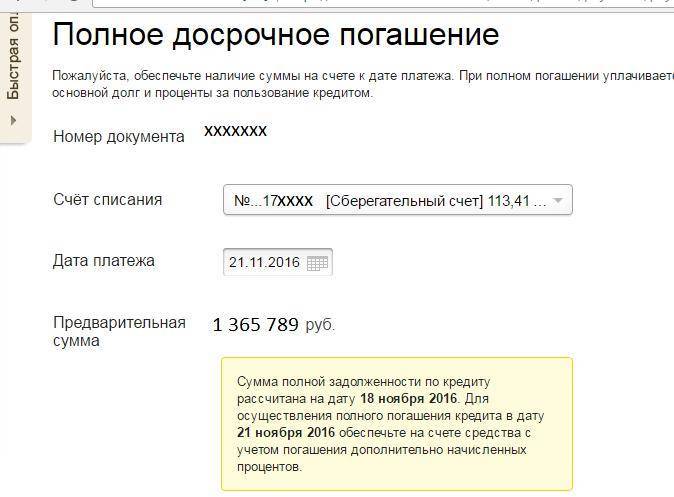

Раз уж пошёл разговор о кредитном остатке, то обратим внимание на очень важный момент – не стоит полагаться на свои силы и пытаться рассчитать сумму полного погашения самому (самой). Узнавайте эту информацию, как говорится, «от первых лиц» – у самого кредитора, и заранее готовьте нужную сумму

Если гасить займ будете в банке, то кассир вам обязательно подскажет нужную сумму (в МФО – в личном кабинете заёмщика, обычно нужная сумма высвечивается автоматически после соответствующего запроса), а если единственный доступный способ – банковский перевод, то полагайтесь только на информацию от кредитора. Самостоятельность может привести к проблемам: нехватка даже 1 рубля аукнется начислением неустойки.

Пункт 5 разъясняет, что кредитор может законно потребовать вернуть досрочно ЧАСТЬ кредита только в день совершения очередного платежа (в плановую промежуточную дату), но при условии уведомления кредитора о частичном досрочном погашении за срок не менее 30 календарных дней.

Для заёмщика очень важным является пункт 6 одиннадцатой статьи закона, в котором указывается обязанность заёмщика уплатить проценты при полном и частичном погашении ТОЛЬКО НА ФАКТИЧЕСКИЙ ДЕНЬ ВОЗВРАТА суммы или её части. Теперь начисление банками процентов за весь срок погашения при досрочном возврате заёмных средств будет ПРОТИВОЗАКОННО!

Закон даёт получателю кредитов ещё одну очень интересную возможность! Согласно пункту 2 заёмщик имеет право БЕЗ ПРЕДВАРИТЕЛЬНОГО УВЕДОМЛЕНИЯ кредитора вернуть досрочно ВСЮ сумму кредита в течение ЧЕТЫРНАДЦАТИ (14) календарных дней с даты его получения, с уплатой процентов за фактический срок кредитования. А по целевому кредиту (пункт 3) то же самое можно сделать в течение тридцати дней с даты получения займа, причем вернуть можно как ВСЮ сумму так и её ЧАСТЬ.

Это безусловное право каждого заёмщика, и оно не может оспариваться никаким финансовым учреждением: ни банками, ни микрофинансовыми организациями.

Продолжаем изучение статьи 11. Если досрочный возврат ЧАСТИ кредита (займа) привел к изменению его полной стоимости, то кредитор обязан предоставить заёмщику полную стоимость кредита и заново рассчитанный график платежей, если такой график ранее предоставлялся заемщику (пункт 8)

Ну а последний пункт этой важной статьи (пункт 9) говорит о том, что досрочный возврат ЧАСТИ средств не влечет за собой необходимость изменения кредитного договора, т.е. взаимные обязательства между заёмщиком и банком (МФО) как были, так и остаются неизменными

СЭКОНОМИТЬ ИЛИ ЗАРАБОТАТЬ?

Что принесет большую выгоду? Вопрос не такой простой. Чтобы в нем разобраться, рассмотрим гипотетическую ситуацию.

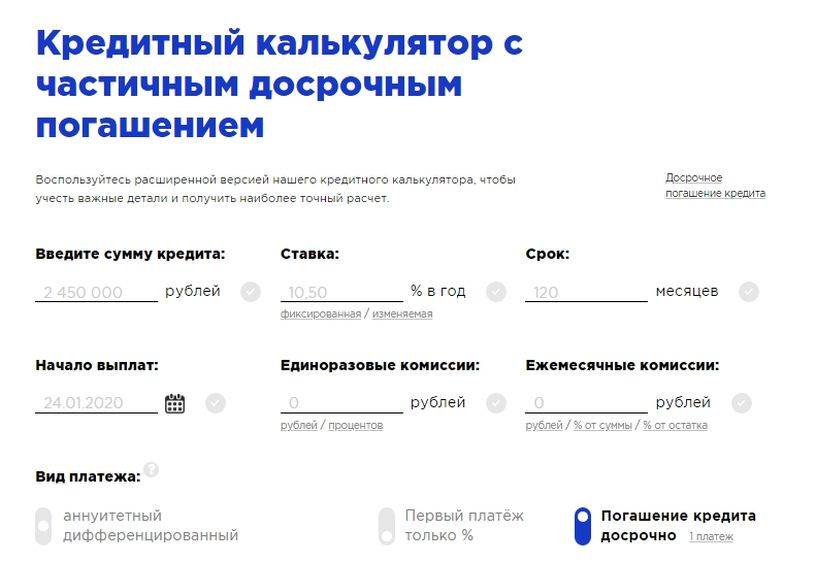

Гражданин взял в банке 1 млн руб. в ипотеку под 10% годовых на срок 10 лет (по-другому — 120 месяцев). Платежи по кредиту аннуитетные, то есть их величина от месяца к месяцу не меняется. В какой-то момент (чем раньше, тем лучше — см. выше) заемщик стал располагать свободной суммой денег в 40 тыс. руб. Какие у него альтернативы?

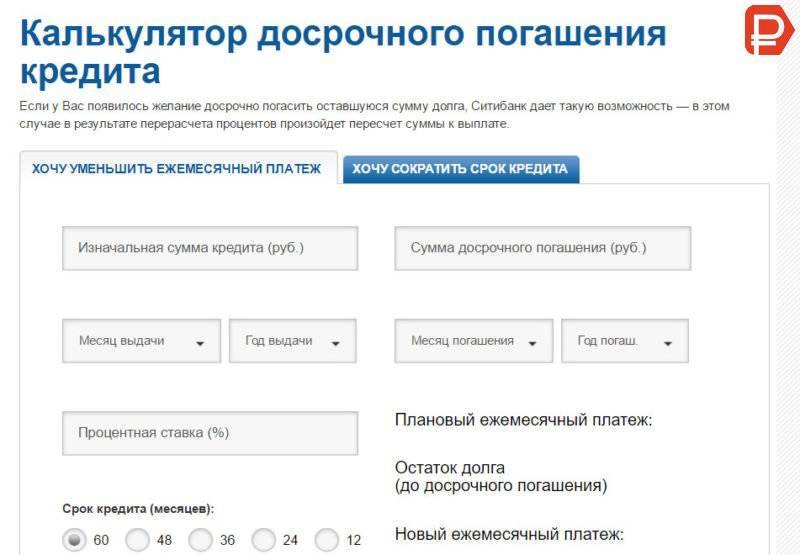

Первая ситуация: человек решил направить 40 тыс. руб. на досрочное погашение кредита и запросил у банка уменьшение ежемесячного платежа.

В результате у заемщика каждый месяц появляется свободная сумма в виде разницы между прежней и новой суммой ежемесячного платежа. Так, если до частичного досрочного погашения он вносил в банк, скажем, по 13 тыс. руб. каждый месяц, а после стал вносить по 12 тыс. руб., то у него появилась свободная сумма — 1 тыс. руб.

Предположим еще, что только досрочным погашением наш заемщик не ограничивается, а высвободившуюся сумму еще и каждый месяц кладет на вклад под 7% годовых с капитализацией процентов.

Таким образом, при уменьшении платежа и размещения высвободившихся денег на депозите выгода складывается из следующих величин:

- разница между прежней и новой суммой ежемесячного платежа, умноженная на количество месяцев, оставшихся до полного погашения кредита;

- проценты по вкладу, сформированному из разницы между прежней и новой суммой ежемесячного платежа за время, оставшееся до полного погашения кредита.

Вторая ситуация: человек решил направить 40 тыс. руб. на досрочное погашение кредита и запросил у банка уменьшение не платежа, а срока кредита.

В таком варианте в распоряжении заемщика остаются ежемесячные платежи, которые он внес бы, если бы срок не поменялся. Покажем на примере. Представим, что до частичного досрочного погашения срок, оставшийся до полного погашения кредита, равнялся 59 мес., а после снизился до 55 мес. При этом ежемесячный платеж (как до, так и после) равен 13 тыс. руб. Значит, заемщик получил дополнительную экономию в сумме 52 тыс. руб. (13 тыс. руб. х 4 мес.).

Будем также считать, что на протяжении 4 месяцев заемщик кладет по 13 тыс. руб. на вклад под 7% годовых с капитализацией процентов. Таким образом, при уменьшении срока кредита выгода складывается из следующих величин:

- сумма ежемесячных платежей, которые заемщик внес бы, если бы срок кредита остался прежним;

- проценты по вкладу, сформированному из ежемесячных платежей, которые заемщик внес бы, если бы срок кредита остался прежним;

Третья ситуация: заемщик решил не делать досрочного погашения, а просто положил 40 тыс. руб. на банковский депозит под 7% годовых с капитализацией процентов.

Здесь выгода заемщика складывается из двух величин:

- 40 тыс. руб. (останутся в распоряжении заемщика после снятия с депозита);

- проценты, начисленные на 40 тыс. руб. за время, оставшееся до полного погашения кредита.

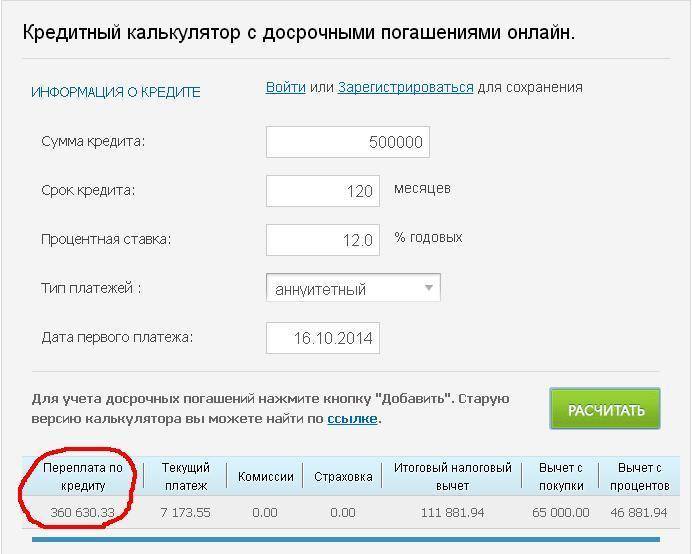

Результаты всех трех экспериментов, рассчитанные на разных сроках действия кредита, приведены в таблице:

Выгода заемщика (тыс. руб.) | |||

Когда внесено частичное досрочное погашение: | Досрочное частичное погашение кредита | Внесение на депозит с капитализацией процентов | |

с уменьшением ежемесячного платежа | с уменьшением срока кредита | ||

через 1 год после получения кредита (9 лет до конца) | 84 | 106 | 74 |

через 5 лет после получения кредита (5 лет до конца) | 60 | 54 | 56 |

через 9 лет после получения кредита (1 год до конца) | 43 | 40 | 43 |

Также видно, что в начале пользования кредитом при досрочном частичном погашении выгоднее сокращать сроки кредита. А в середине и в конце наоборот — более выгодно уменьшать сумму ежемесячного платежа.

Оговоримся: этот расчет условный, не является руководством к действию, и в случае с другими условиями кредита наиболее выгодными могут быть иные сценарии. Но данный пример наглядно показывает, что эффект от частичного досрочного погашения может быть очень разным. Просчитывать надо все варианты.

Какая часть долга уменьшается при досрочной выплате

При выплате кредита ранее указанного срока гасится основной долг. Внесение в день платежа суммы, превышающей основной долг, влечет за собой перерасчет и уменьшение процентов. Кредит включает в себя несколько составляющих:

- изначально одобренная сумма;

- начисленные финансовой организацией проценты;

- комиссии, оговоренные в соглашении;

- страховка возможности возникновения непредвиденных обстоятельств, из-за которых долг не может быть возвращен.

Заемщик имеет право погасить кредит досрочно без начисления штрафов и комиссий, если он вовремя уведомил кредитно-финансовую организацию. Но страховка не возвращается, за исключением случаев полного досрочного погашения кредита в течение 14 дней с момента подписания соглашения.

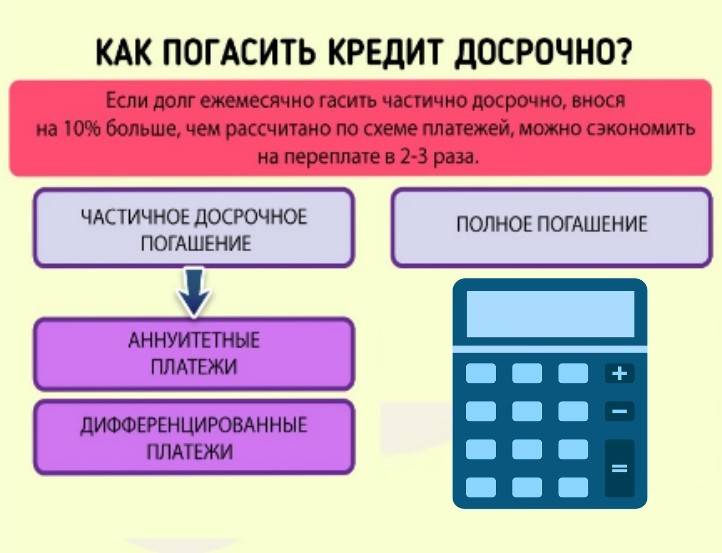

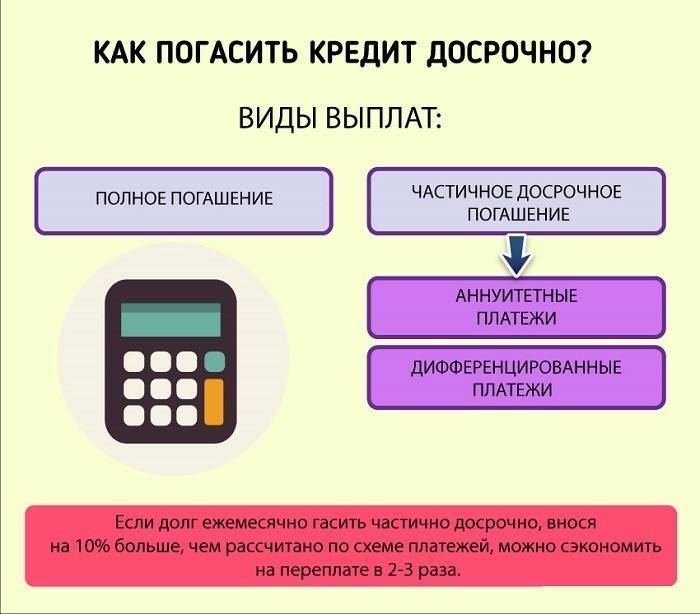

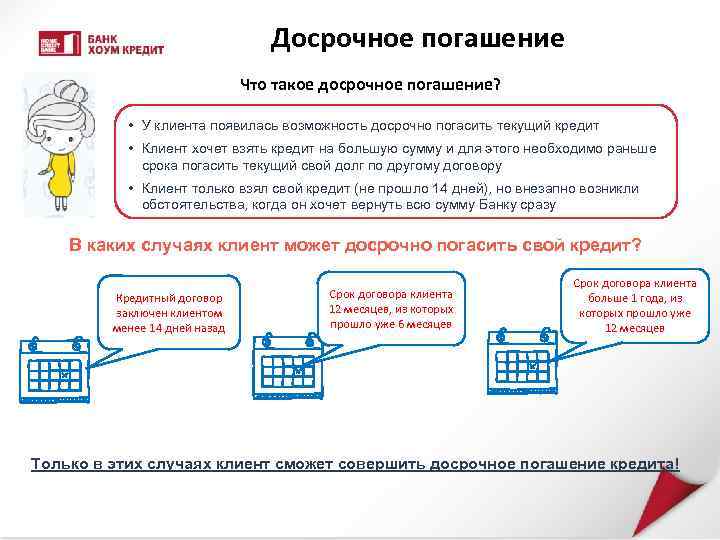

Способы досрочного погашения и когда это выгодно

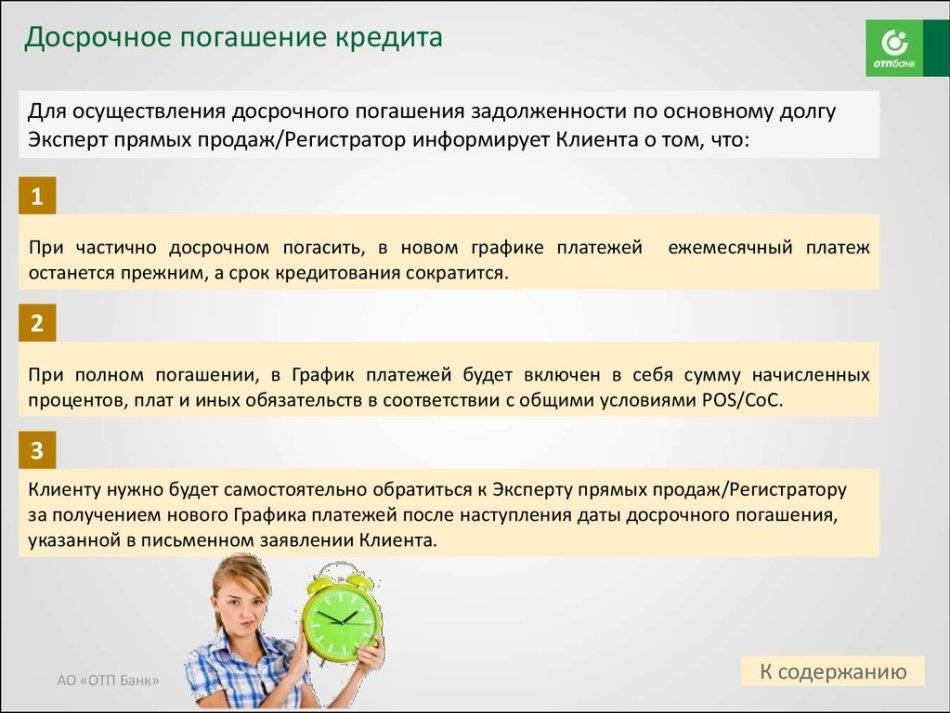

Полное преждевременное закрытие взятого кредита говорит о внесение полной суммы, которая необходима для закрытия кредитного договора, т.е. возвращается полностью взятый займ и оплачиваются, “набежавшие” за время фактического использования этого займа, проценты. Если имеется в виду частичная досрочная выплата ссуды, то клиентом вносятся деньги, превышающие ежемесячный платеж, но не покрывающие долг полностью. При этом кредиторский долг уменьшается на сумму внесенных денег, а проценты пересчитываются и уменьшаются.

Этот вид погашения займа может изменить (уменьшить) величину ежемесячного платежа или сократить срок по выплате ссуды – в зависимости от правил банка, где этот займ был взят. В некоторых банках заемщику предоставляется право выбора из этих двух вариантов. При частичном закрытии долга, в любом из двух предложенных вариантов, проценты уменьшаются.

Ранее, при преждевременном погашении банк имел право требовать проценты за весь кредитный период по договору, а не только за фактические пройденное время. Но все же правила такого погашения отличаются у разных банков.

Когда досрочное закрытие займа действительно выгодно?

Выгоднее всего погашать займы в первой части срока кредитования, особенно, если у вас аннуитетный график платежей. Это подразумевает схему выплат, когда в первые месяцы платежи состоят в основном из процентов. Полностью закрыв ссуду в первую половину срока, можно сэкономить на процентах – их не надо будет платить. Во второй части кредитного срока досрочные выплаты долга уже не так выгодны, из-за того, что основная часть процентов уже выплачена и фактически выплачивается основной долг без процентов.

Конечно, при расчете преждевременного погашения, даже частичного, видно, что это особенно выгодно тому, кто платит не за потребительскую ссуду, а за ипотечный заем. При досрочном погашении долг по ипотеке пересчитывается, и становится ощутимо меньше.

Какой вид пересчета долга после частичной досрочной выплаты выгоднее для получающего займ – уменьшение размера ежемесячных платежей или уменьшение срока выплат? Это зависит от двух условий: финансового положения заемщика, и вида займа, который вы выплачиваете. Если вы хотите сэкономить при ипотечной ссуде, лучше выбирать уменьшение срока выплат – даже небольшая сумма, уплаченная в счет основного долга, может сократить ипотечную ссуду на несколько месяцев. Снижение ежемесячных взносов считается менее выгодным, но позволяет снизить текущую нагрузку и сделать эту ежемесячную выплату посильной.

Если погашать преждевременно ссуду на полгода раньше срока, можно больше сэкономить при аннуитетной схеме.

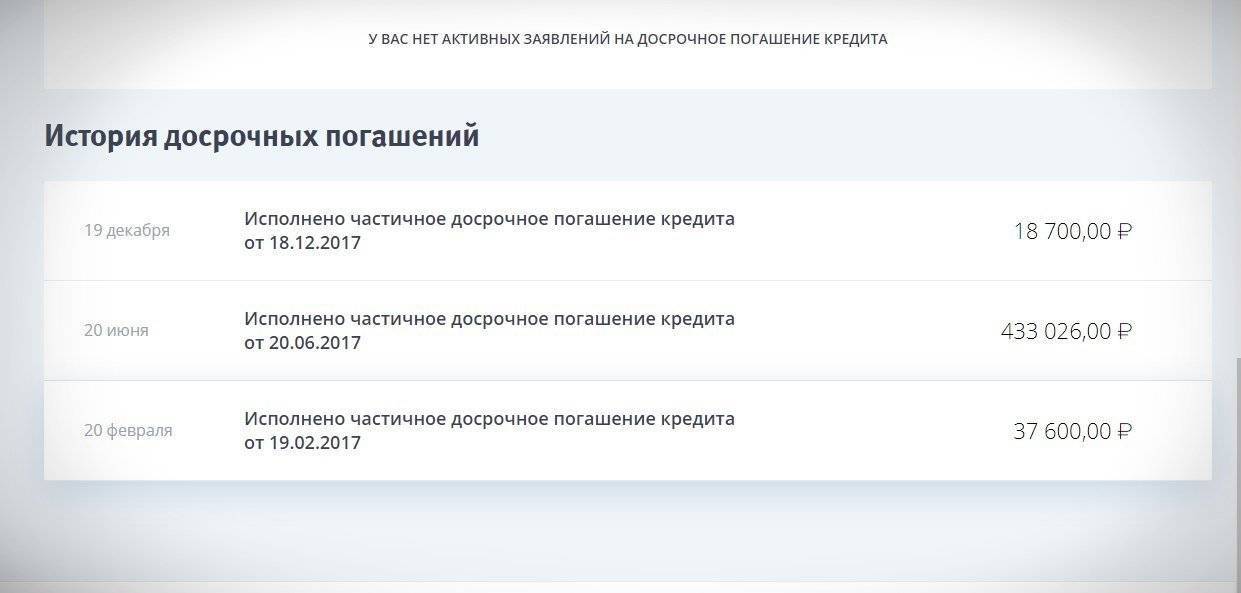

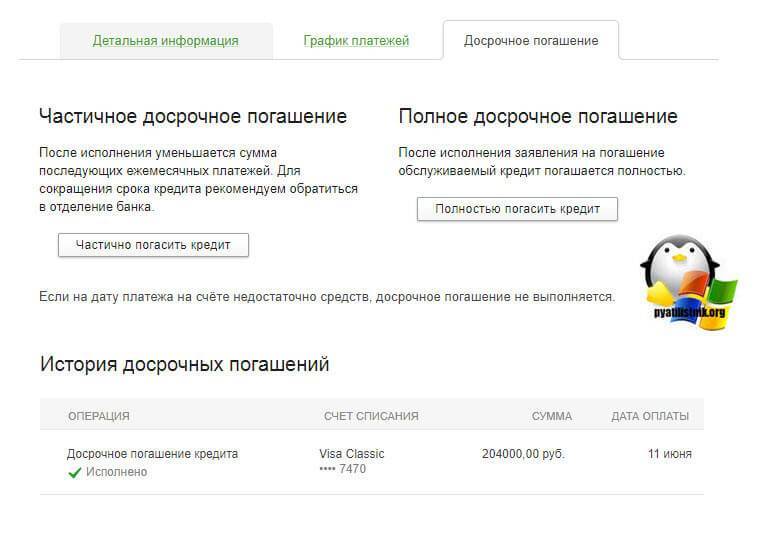

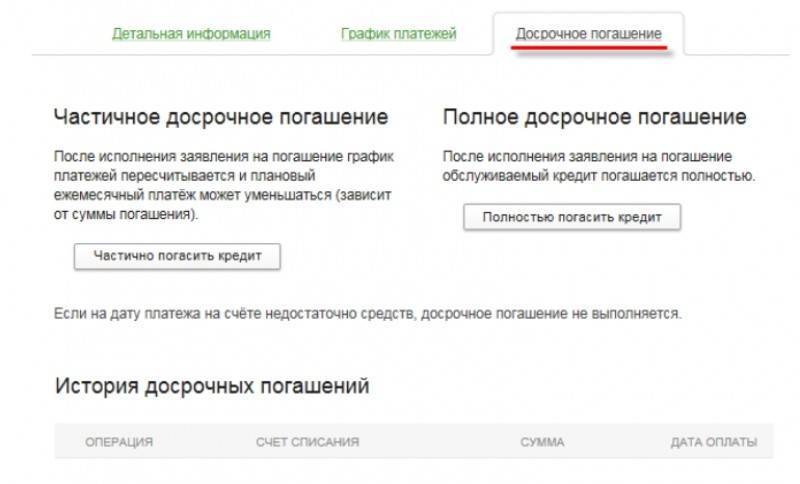

Как частично досрочно погасить долг в различных банках

А теперь поговорим о , как правильно происходит процедура внесения оплаты при частичной досрочке. Кажется, что в этой процедуре нет ничего сложного, но на деле есть ряд нюансов.

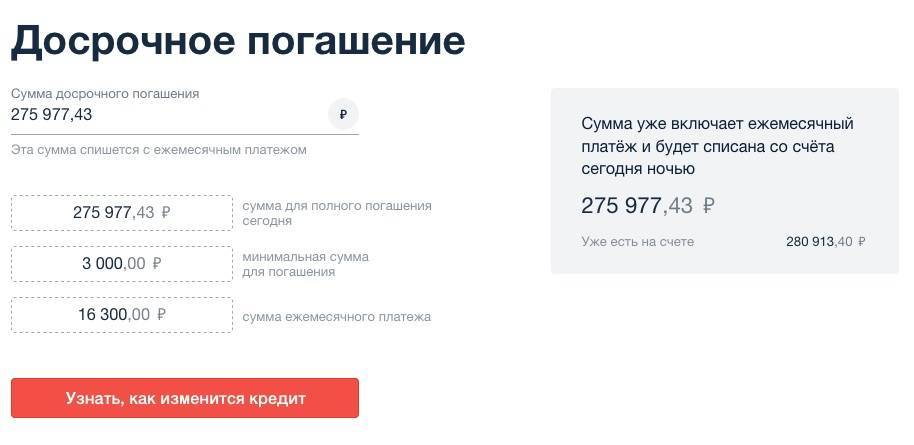

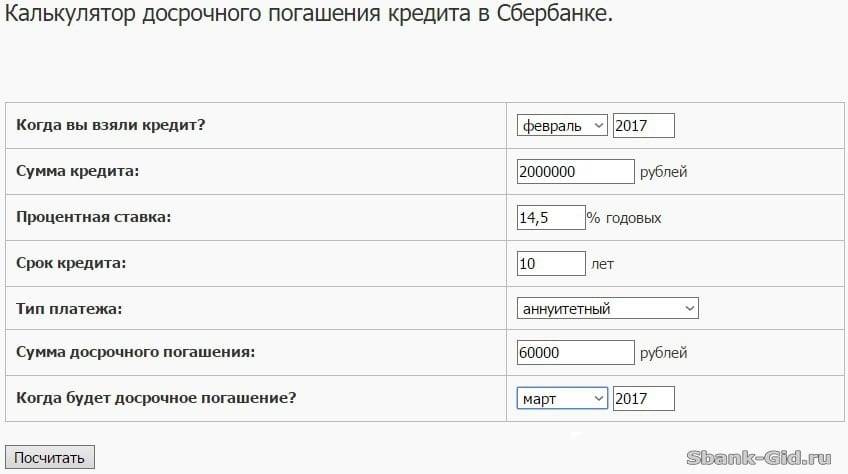

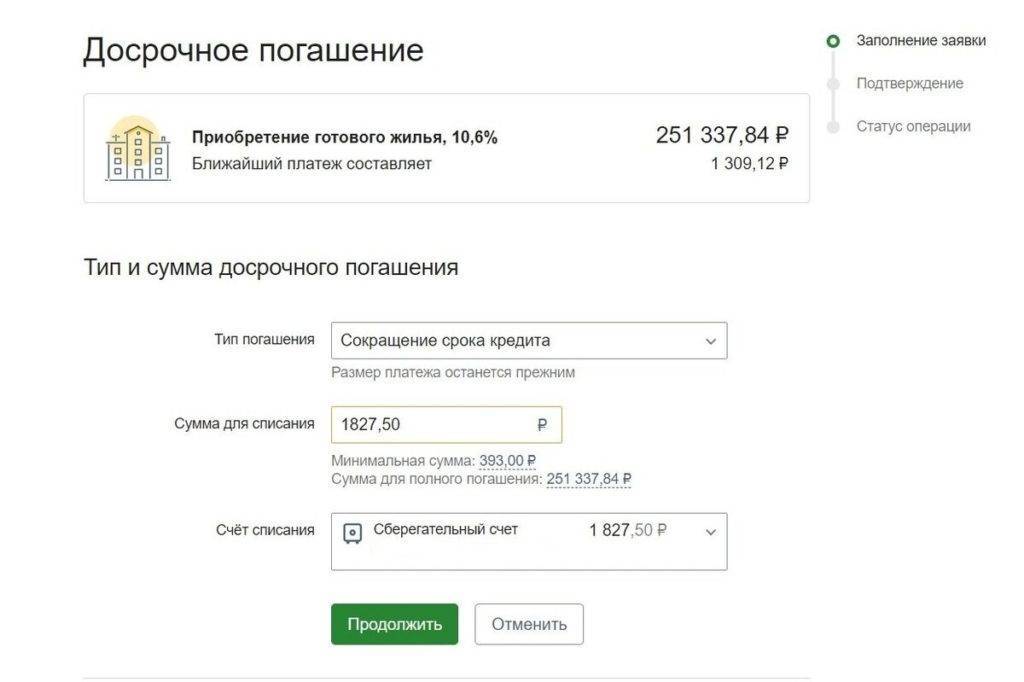

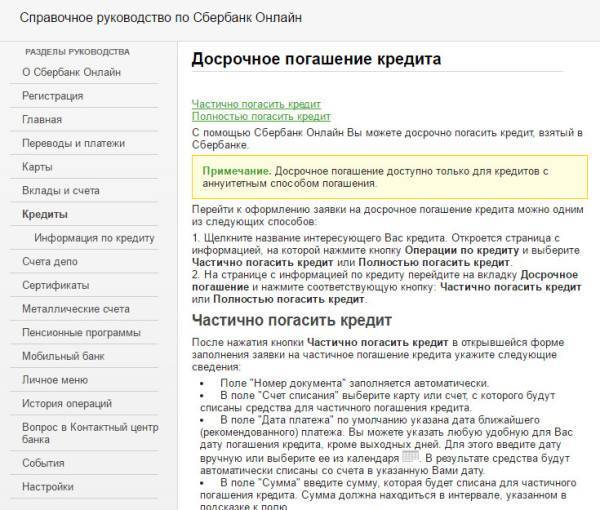

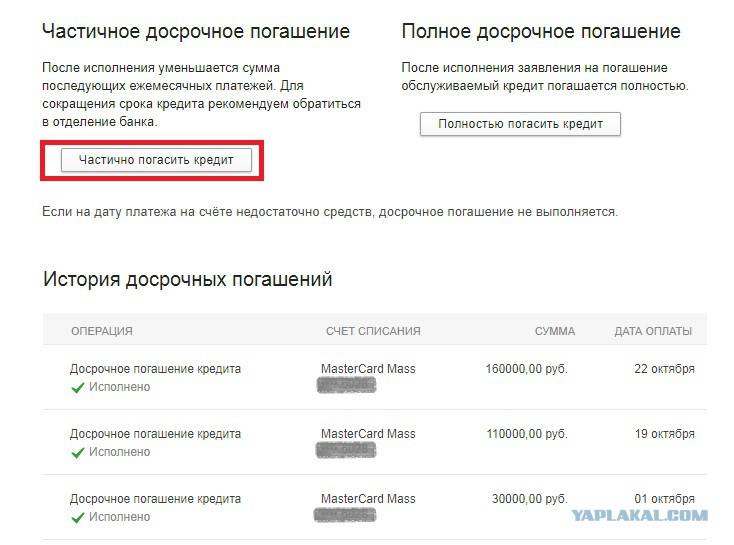

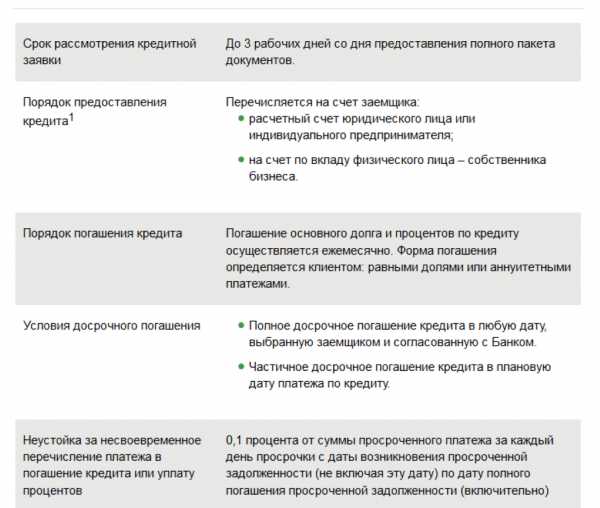

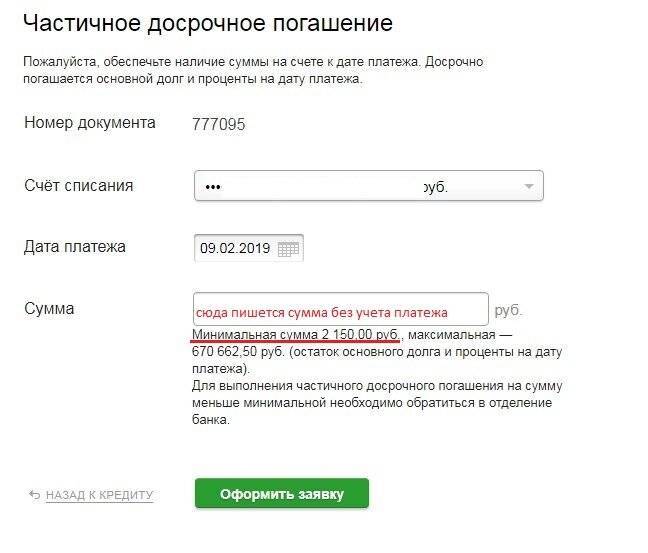

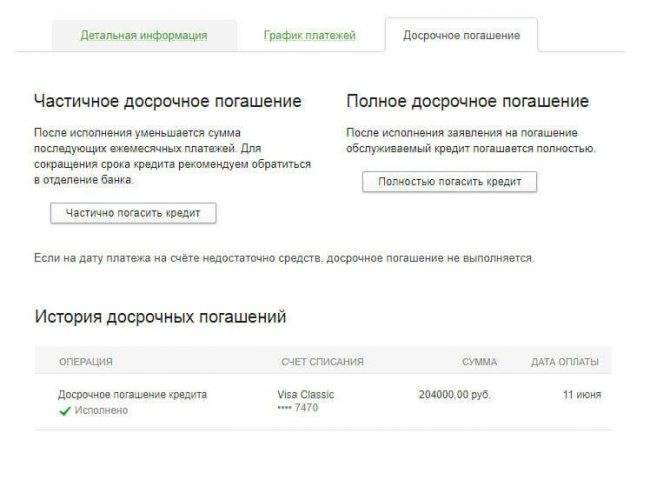

Как гасить в «Сбербанке России»

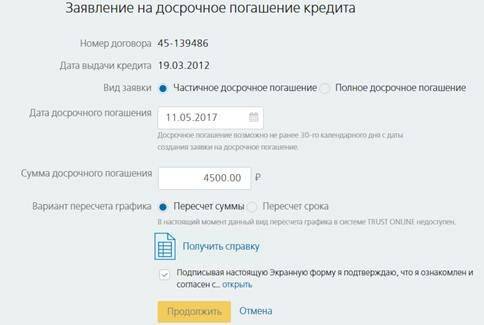

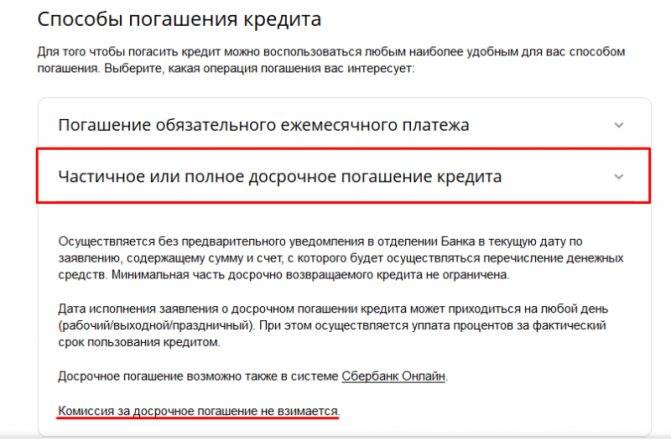

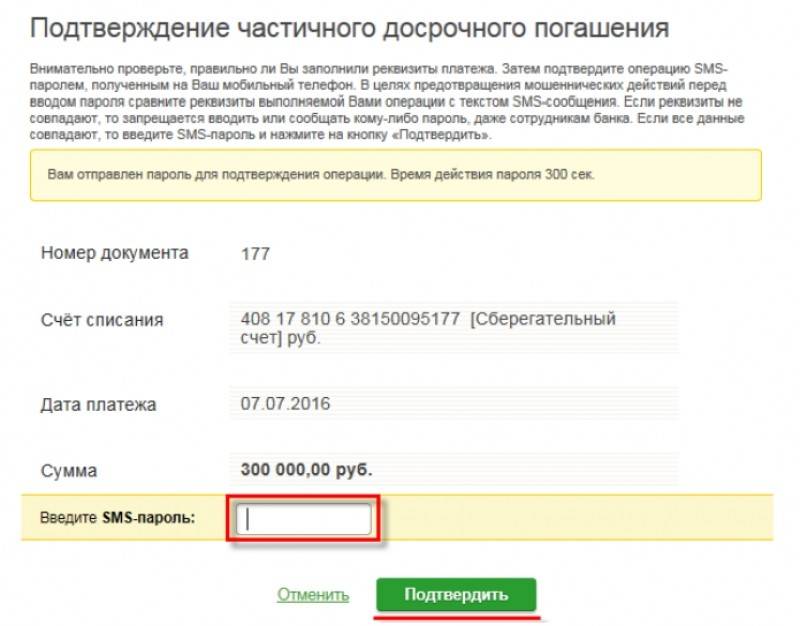

При досрочном погашении в «Сбербанке» необходимо предварительно уведомить кредитора о своих намерениях.

В противном случае, если вы просто положите деньги на счет, с него спишут обычный аннуитет, а перерасчет не будет произведен.

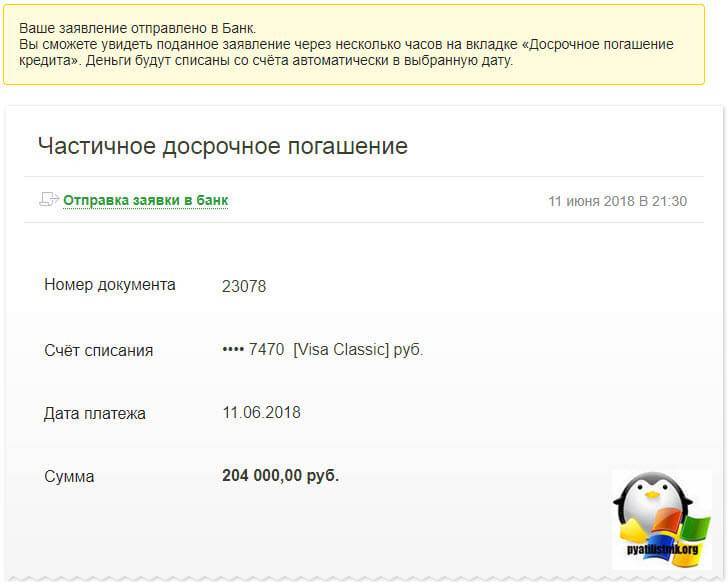

Порядок действий заемщика прост: перед датой ежемесячной платы по договору нужно обратиться в банк, написав заявление на частичное досрочное внесение денег. Бланк заявления можно получить непосредственно у сотрудников отделения, либо скачать на сайте «Сбербанка».

После этого через кассу, банкомат или платежный терминал вносятся деньги — стандартная оплата по графику, и дополнительная сумма — для досрочки.

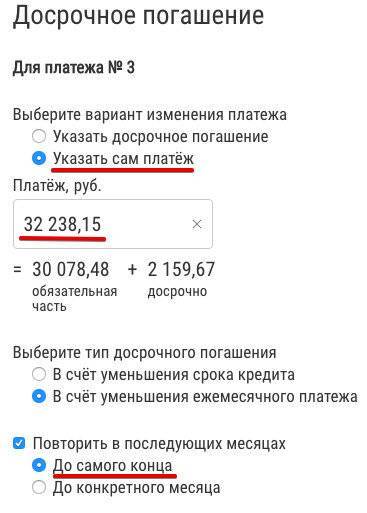

Порядок действий тот же, что и в «Сбербанке». Единственный бонус – можно воспользоваться контактным центром банка. Сделав звонок и дождавшись ответа оператора, необходимо сказать специалисту, что вы планируете частичное досрочное погашение . Вам сделают предварительный перерасчет.

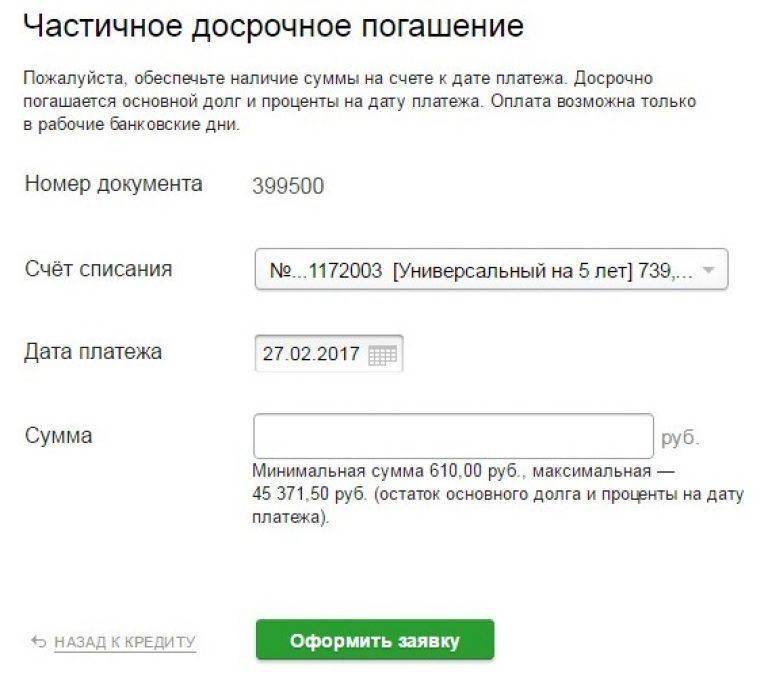

Необходимо предварительно позвонить в банк (за несколько дней до даты оплаты по договору) и уточнить у специалиста возможную сумму для частичной оплаты. После этого деньги вносятся стандартным способом, а банк пришлет уведомление о частичном списании основного долга, и пересчитает платежи.

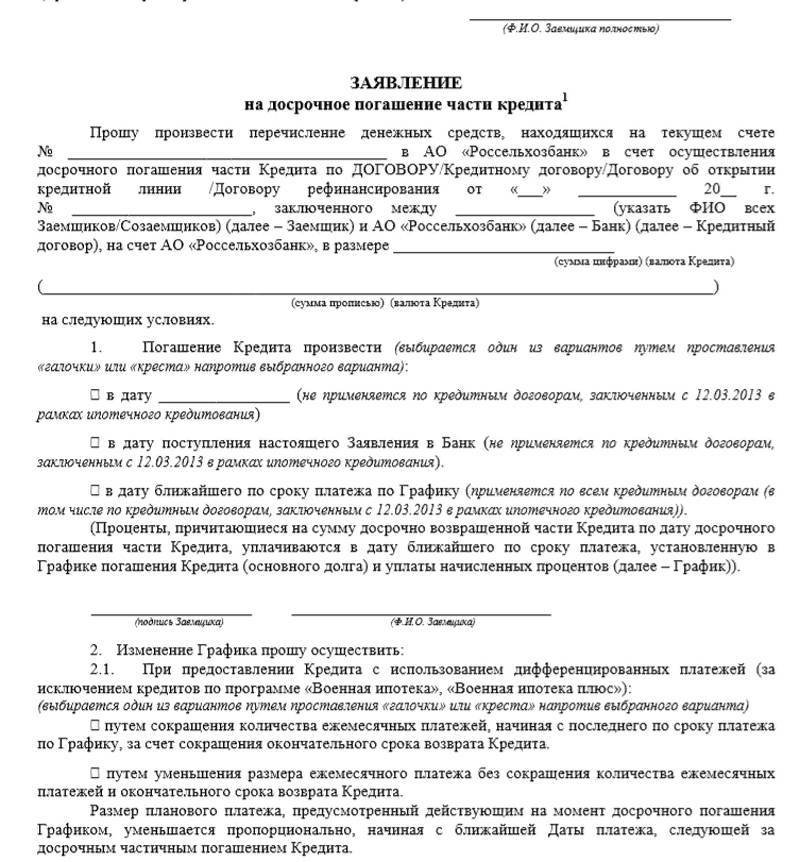

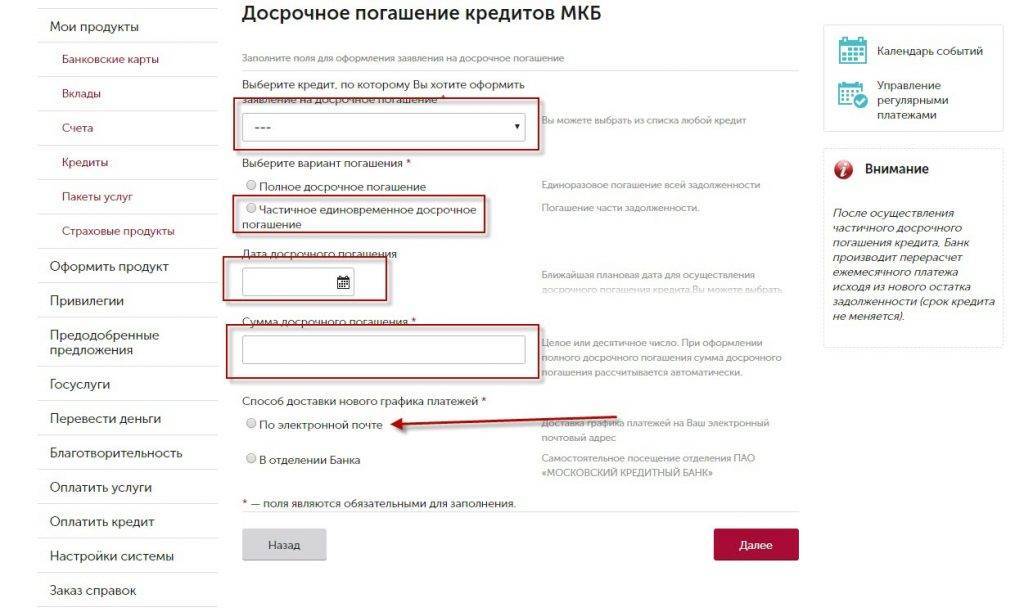

Оплату по договору можно внести как частично, так и в полном объеме. Для этого необходимо обратиться в отделение банка (либо в точку розничных продаж), и написать соответствующее заявление. После чего положить деньги на счет удобным для вас способом.

Наверное, самая сложная процедура, имеющая ряд ограничений по досрочному погашению — именно в «Альфа-банке».

Первое ограничение — сумма внесения должна составлять не менее 28 тысяч рублей.

Для частичного погашения необходимо обратиться в отделение не позднее, чем за три рабочих дня до даты ежемесячной.

Вам предоставят для заполнения уведомление, после принятия его банком можно класть деньги на счет.

После зачисления денег нужно обратиться в справочно-информационную службу, там выдадут новый график погашения.

Штрафов не предусмотрено.

Заемщику необходимо обратиться в отделение банка не позднее, чем за один рабочий день до даты очередного . Процедура выплаты досрочки стандартна — заемщик заполняет заявление, после чего оплачивает по графику, плюс вносит досрочку.

Вам предложат на выбор две схемы перерасчета: сохранение срока с уменьшением выплат, либо сокращение срока кредитования, после чего выдадут новый график платежей.

Штрафы за досрочное погашение отсутствуют.

На нашем сайте вы также узнаете, как закрыть кредитную карту Тинькофф. Предлагаем ознакомиться с подробной инструкцией.

Возврат процентов при досрочном погашении

Заемщик обязан платить проценты лишь за тот период пользования денежными средствами, когда они были в его распоряжении. Если производится досрочное погашение, то должен быть осуществлен возврат процентов по договору.

Чаще всего производится перерасчет. После очередного платежа, который осуществляется раньше указанного в тексте сделки периода, составляется новый график платежей. На его основании должник оплачивает кредит дальше. Данный график должен учесть дополнительно переданные кредитору средства.

Если должник производит досрочное погашение в полном объеме, то здесь возможны два варианта:

- Банк сразу производит перерасчет суммы процентов по договору. В таком случае заемщик сразу платит меньше, с учетом того, что он пользовался средствами не весь период, изначально указанный в тексте сделки.

- Клиент полностью погасит сумму в размере, указанном в договоре, а возврат излишне уплаченных процентов будет произведен позже. Встречается такой подход редко, но все же возможен.

На практике, чаще всего используется первый вариант. Но второй также возможен, особенно когда речь идет о сотрудничестве с небольшими финансовыми организациями. В таком случае взыскивать задолженность придется в судебном порядке, если кредитор не пожелает исполнять свою обязанность добровольно.

Прочтите: Может ли страховка погасить кредит? Подробный разбор

Как оплатить кредит досрочно

Существует два основных вида погашения кредита досрочно: полностью и частично.

Первый вариант подразумевает, что Вы сразу выплачивает все сумму, которую Вы еще должны, а второй вариант предусматривает внесение каждый месяц суммы большей, чем ежемесячный платеж, предусмотренный в графике платежей. Процедура досрочного погашения в обоих случаях похожая. Отличия связаны с заложенными в кредитном договоре схемами погашения кредита: классической или аннуитетной.

Разберемся детальнее.

Классическая схема расчета платежей

При классической схеме по кредитному договору заемщик каждый месяц равными частями должен выплачивать часть кредита а также проценты, начисленные на оставшуюся сумму долга. Понятно, что первый платеж по этой схеме будет самым большим, а последний – самым маленьким. Большое преимущество классической схемы – меньшая переплата, чем при аннуитете, недостаток – повышенные долговые обязательства на начальном этапе.

Если Вы решите досрочно погасить кредит, оформленный по классической схеме, то сможете сэкономить на выплате процентов. Все внесенные Вами деньги пойдут на погашение тела кредита, кроме суммы процентов за текущий месяц. То есть в следующем месяце будет начислено меньше, и сумма платежа сократится. При этом Вы должны знать, что банки могут брать плату только за те месяцы, в которые Вы пользовались ссудой.

Аннуитетная схема расчета платежей

Здесь подход к выплате по аннуитетной схеме, заложенной в кредитном договоре, несколько другой. Сначала рассчитывают общую сумму процентов по кредиту, потом плюсуют их к телу кредита. Полученную сумму делят на общее количество платежей. Каждый месяц заемщик платит одинаковую сумму. Но это в теории.

Что будет, если Вы решите досрочно погасить кредит, рассчитанный по этой схеме? Возможен один из следующих вариантов:

- все деньги пойдут на выплату по процентам;

- часть денег пойдет на выплаты по процентам, часть – на погашение самого кредита;

- все деньги пойдут на погашение тела кредита.

Как бы там ни было, аннуитетная форма погашения кредита выгодна, в первую очередь, банкам, так как в результате она приводит к большим переплатам заемщика по процентам. Поэтому к этой схеме лучше обращаться только тогда, когда нужна большая сумма денег и первые платежи по классической схеме неподъемны. Досрочное погашение играет в этой схеме небольшую роль – если Вы выберете частичное погашение, просто сдвинется график выплат.

Как мы видим, схемы разные, результат тоже. Это может быть сокращение срока кредитования или уменьшение ежемесячного платежа. Что получится у Вас – зависит только от договора между Вами и Вашим банком.

Условия досрочного погашения кредита

Условия досрочного погашения обязывают заемщика письменно уведомить финансовую организацию и указать, полностью или частично будет производится выплата, как минимум за 30 дней до истечения срока. В некоторых банках сроки уведомления о намерении погасить заём заранее могут быть разными, что должно быть оговорено в договоре займа.

Надо утвердить увеличенную сумму платежа, иначе со счета всегда будет списана только сумма, первоначально указанная в договоре. Без уведомления о желании частично погасить кредит, срок и сумма долга не изменятся.

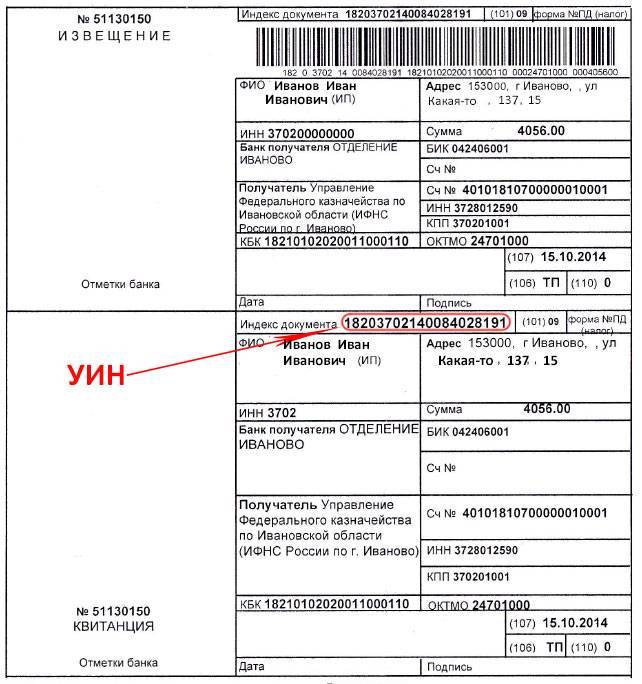

После полной оплаты в кассу необходимо сохранить чек на оплату всего кредита, а также получить справку, подтверждающую погашение кредита. Документ должен подтверждать отсутствие обязательств перед финансовым учреждением и быть заверен печатью и подписью уполномоченного должностного лица организации. Необходимо запросить выписку по счету, чтобы контролировать нулевой баланс.

Долгосрочные кредиты могут иметь мораторий на погашение задолженности в течение определенного периода времени. Кроме того, банки могут включить в договор лимит на сумму авансового платежа, например, на сумму трех ежемесячных платежей. Такие действия вполне законны, поскольку государственный запрет вводится только в отношении штрафов. Они будут незаконными, если в договор включены другие условия. По краткосрочным кредитам гарантированные активы банка могут накладывать ограничения на досрочное частичное погашение.

Если это делать часто, какие будут последствия?

Постоянно брать кредиты и преждевременно их погашать – не есть хорошо. Не для заёмщика, конечно, – для банка.

Финансовое учреждение, выдавая займы, планирует получать доход на протяжении определенного периода времени (это его хлеб и основной источник дохода, смотрите, например, статью, как банки устанавливают процентные ставки, там об этом хорошо сказано). Ему нужно постоянно наращивать кредитный портфель, чтобы не просто существовать, а нормально функционировать. Погасив заём раньше, вы лишаете банк выгоды и заставляете его сотрудников работать еще больше. Ведь любая «досрочка» – это поиск замены тому заемщику, который расплатился раньше положенного срока – поиск нового клиента.

Должники, нарушающие план доходности банковских учреждений, вполне могут попасть в так называемый серый список. Это значит, что в дальнейшем вам может быть отказано в новом кредитовании без объяснения причин. Для некоторых финансово-кредитных учреждений частые случаи досрочного гашения приравниваются к плохой кредитной истории (не всегда, зависит от банка), хотя формально, вы не нарушаете условия договора.

В глазах заемщиков это выглядит не совсем нормально. Как так? Я такой приличный, раньше срока погасил, а мне отказывают? Абсурдно, но факт.

Как происходит процедура погашения

Так как процедуры погашения займа в разных банках могут отличаться, то этот вопрос лучше сразу уточнять непосредственно в банке, где он был взят. К примеру, для досрочного закрытия кредита в Сбербанке требуется заявление, где указывается дата и величина досрочного платежа. В Почта-Банке можно по телефону горячей линии или обратившись в лично банк не менее, чем за день до проведения очередного платежа, чтобы озвучить сумму досрочного платежа. Если величина внесенных средств будет меньше, чем для полного закрытия кредита, то производится частичное покрытие долга.

При преждевременном полном (или частичном) закрытии долга надо четко усвоить два момента:

- если выплачивать займ полностью, сумму остатка по нему надо знать с точностью до копейки,

- о своем намерении погасить займ досрочно надо предупреждать банк заранее, иначе сверх сумма просто не спишется с суммы долга.

Остальные нюансы погашения долга следует уточнять у конкретного банка.

Есть еще один нюанс, упрощающий процедуру преждевременного закрытия займа. Как правило, для этого требуется написание заявления, для чего надо посетить банк, но в некоторых случаях о своем желании раньше срока вернуть займ банк можно не уведомлять. Когда это действует? В законе «О потребительском кредите» говорится, что если кредит нецелевой, не уведомляя банк можно отдать всю сумму в течение двух недель с даты его оформления, при целевом займе в течение тридцати дней. Естественно, и в том и в другом случаях, заемщик обязан заплатить проценты за те дни, во время которых денежные средства были в его ведении, даже если он не пользовался ими.

Если эти сроки прошли, то должник должен поставить в известность банк о своем желании рассчитаться раньше срока (минимум за 30 дней, если в договоре не указан другой срок). Банки могут установить требование, чтобы эта частичная оплата долга была в ту же дату, что и оплата очередного платежа (если долг закрывается частично). Все шаги по досрочному полному или частичному оплачиванию кредита можно вписать в такую схему:

- не меньше, чем за 30 дней до вероятной даты погашения надо посетить отделение банка, где он оформлен, и написать заявление о погашении, где будет указана ожидаемая величина платежа,

- для получения ответа на заявление надо позвонить служащему банка. Во многих банках согласие можно получить в течение пяти дней,

- в банке вам озвучивают дату, до которой необходимо внести платеж. Чаще всего это дата внесения ежемесячного платежа. Для оплаты не надо приходить в банк точно в этот день. Есть возможность внести деньги на счет раньше, но график пересчитывают в день, который установлен для внесения планового платежа (если погашение неполное). При полном досрочном закрытии кредита ограничения по датам обычно не применяются, так как график расчетов пересчитывать не нужно,

- если было частичное покрытие долга, после установленного дня для внесения ежемесячного платежа, клиент обращается в отделение банка, для того, чтобы взять новый график платежей. Если долг был погашен полностью, то он получает письмо с уведомлением, что его долг был закрыт.

https://youtube.com/watch?v=f1RhcV213Zk

Эта схема погашения наиболее распространенна, но бывают и другие вариации, например:

- в некоторых банках пересчитывают график в любой день, и погашать займ досрочно разрешается в любое, удобное время,

- исправленный график платежей может выдаваться до внесения платежа, но вступит в силу только после частичной досрочной выплаты,

- в некоторых банках процесс досрочного погашения упрощен еще больше: можно, не уведомляя банк, самостоятельно, при помощи интернет-банкинга, внести на счет сумму, которая превышает плановый платеж, а потом распечатать новый график платежей. Но при этом виде погашения все же следует прийти в отделение и взять письмо о закрытии займа.