«Восточный Банк» — Виды Кредитных Программ: Требования и Условия

Возможности получения дополнительного финансирования не ограничены кредитом наличными. Чтобы убедиться в правильности выбора кредитной программы, рекомендуется изучить все доступные варианты кредитования в разделе «Кредиты» на сайте «Восточного»:

- Экспресс-кредит предназначен для быстрого получения необходимой суммы не более 0,5 миллиона рублей со ставкой от 11,5% годовых;

- Под залог недвижимого имущества предполагает больший лимит – до 30 миллионов рублей со ставкой от 8,9%, что составляет неплохую альтернативу ипотечному кредиту с минимальными сроками оформления;

- Под залог авто выделают до 1 миллиона рублей с процентной ставкой от 19,0%;

- Рефинансирование предлагает целевое использование заемной суммы для покрытия предыдущих займов в других банках не более 750 тысяч рублей под 14,9% годовых;

- Кредит через интернет-банк позволяет по упрощенной схеме получить до 200 тысяч рублей дополнительного финансирования, не выходя из дома.

«Экспресс-кредит»

Перед отправкой заявки стоит убедиться в своем соответствии требованиям заемщика. Если условия соблюдены, клиент с хорошей кредитной репутацией вправе рассчитывать на следующие условия:

- Сумма от 25 тысяч рублей, но не более 0,5 миллиона рублей.

- Валюта – рубли РФ.

- Срок оформления – сразу, в день обращения.

- Максимальный срок погашения – до 36 месяцев.

- Ставка – от 11,5%.

На ответ по заявке банк отводит 15 минут, после чего стороны договариваются об условиях выдачи и подписания документов.

«Кредит наличными»

Если нужна крупная сумма до 3 миллионов рублей, стоит обратить внимание на программу кредитования наличными

- Минимальная кредитная линия – 80 тысяч рублей.

- Валюта – рубли РФ.

- Ставка – от 9,9%.

- Погашение в течение 5 лет.

В зависимости от запрашиваемой суммы, банку может потребоваться от 15 минут до 1 рабочего дня на согласование займа.

«Кредит под залог недвижимости»

Если в собственности есть высоколиквидная недвижимость (квартира, коттедж, коммерческое недвижимое имущество), заемщик может представить ее в залоговое обеспечения для получения большей ссуды на следующих условиях:

- Сумма – от 300 тысяч рублей, но не более 30 миллионов рублей.

- Период погашения – от 1 года 1 месяца до 20 лет.

- Ставка – от 8,9% в год.

Деньги выдаются в рублях, при условии подписания договора с залоговым обеспечением. В отличие от обычной ипотеки, кредитор допускает разных лиц в качестве залогодателя и заемщика.

Важно учитывать, что на принятие решения и оформление договора уйдет около 4 дней или более, в зависимости от конкретных обстоятельств кредитования.

«Потребительский кредит под залог автомобиля»

Если потребовались деньги на покупку автомобиля, но нет необходимой суммы, вместо программы автокредита «Восточный» предлагает кредит под залог авто.

Параметры займа:

- сумма от 100 тысяч рублей, но не более 1 миллиона рублей;

- погашение – до 5 лет;

- ставка – 19,0-32,0% (по усмотрению банка).

В качестве залога принимают легковой транспорт, право распоряжения по которому ничем не обременено.

«Рефинансирование кредита»

Если долг по прошлым кредитам не дает покоя, а процентная переплата превышает средний диапазон текущих ставок, банк «Восточный» предлагает рефинансировать сумму до 750 тысяч рублей, снизив переплату до 14,9% с гибким подходом к текущим платежным возможностям заемщика.

Параметры программы:

- Кредитная линия – от 50 тысяч рублей.

- Срок оформления – от получаса до 1 рабочего дня.

- Ставка – 14,9% и выше по усмотрению банка.

- Погашение в течение 5 лет.

Банк допускает суммарное объединение нескольких кредитов, включая более ранние займы в «Восточном», не предъявляя дополнительных ограничений по оформлению страховки. Для удобства клиента будет разработан удобный индивидуальный план погашения.

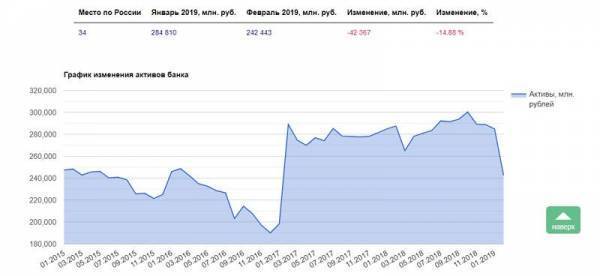

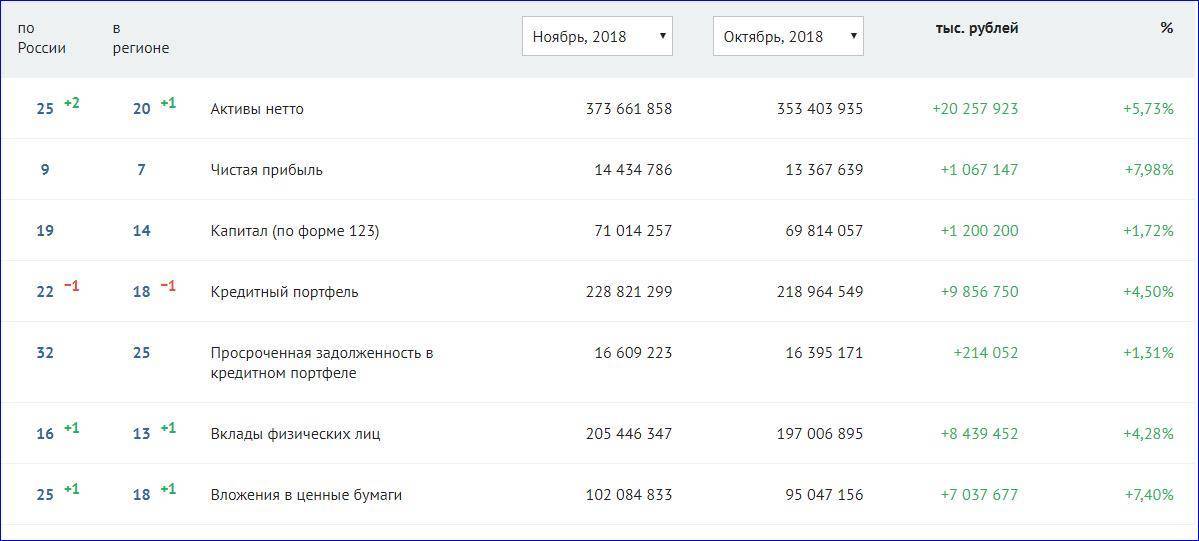

Структура и динамика баланса

Объем активов, приносящих доход банка составляет 78.82% в общем объеме активов, а объем процентных обязательств составляет 69.09% в общем объеме пассивов. Объем доходных активов примерно соответствует среднему показателю по крупным российским банкам (84%).

Структура доходных активов на текущий момент и год назад:

| Наименование показателя | 01 Июня 2018 г., тыс.руб | 01 Июня 2019 г., тыс.руб | ||

|---|---|---|---|---|

| Межбанковские кредиты | 70 000 | (0.03%) | 12 229 245 | (5.40%) |

| Кредиты юр.лицам | 38 824 105 | (16.39%) | 34 174 679 | (15.08%) |

| Кредиты физ.лицам | 109 446 934 | (46.20%) | 114 334 367 | (50.46%) |

| Векселя | 2 244 139 | (0.95%) | 1 948 620 | (0.86%) |

| Вложения в операции лизинга и приобретенные прав требования | 6 503 581 | (2.75%) | 2 740 423 | (1.21%) |

| Вложения в ценные бумаги | 79 468 364 | (33.54%) | 60 602 219 | (26.75%) |

| Прочие доходные ссуды | 239 726 | (0.10%) | 441 741 | (0.19%) |

| Доходные активы | 236 916 849 | (100.00%) | 226 590 015 | (100.00%) |

Видим, что незначительно изменились суммы Кредиты юр.лицам, Кредиты физ.лицам, Векселя, сильно увеличились суммы Межбанковские кредиты, уменьшились суммы Вложения в ценные бумаги, сильно уменьшились суммы Вложения в операции лизинга и приобретенные прав требования, а общая сумма доходных активов уменьшилась на 4.4% c 236.92 до 226.59 млрд.руб.

Доля прочих активов (например, расчетов с биржами, незавершенные расчеты, расчеты с поставщиками, расходы будущих периодов) в общей сумме активов банка ВОСТОЧНЫЙ составляют 15.32%. Такая высокая доля может свидетельствовать о возможном наличии ненадежных активов, либо о специфике бизнеса.

Аналитика по степени обеспеченности выданных кредитов, а также их структуре:

| Наименование показателя | 01 Июня 2018 г., тыс.руб | 01 Июня 2019 г., тыс.руб | ||

|---|---|---|---|---|

| Ценные бумаги, принятые в обеспечение по выданным кредитам | 9 905 885 | (6.39%) | 7 366 353 | (4.49%) |

| Имущество, принятое в обеспечение | 66 996 500 | (43.20%) | 93 595 030 | (57.10%) |

| Драгоценные металлы, принятые в обеспечение | (0.00%) | (0.00%) | ||

| Полученные гарантии и поручительства | 418 367 439 | (269.77%) | 376 625 811 | (229.76%) |

| Сумма кредитного портфеля | 155 084 346 | (100.00%) | 163 920 455 | (100.00%) |

| – в т.ч. кредиты юр.лицам | 38 311 120 | (24.70%) | 33 891 189 | (20.68%) |

| – в т.ч. кредиты физ. лицам | 109 446 934 | (70.57%) | 114 334 367 | (69.75%) |

| – в т.ч. кредиты банкам | 70 000 | (0.05%) | 12 229 245 | (7.46%) |

Анализ таблицы позволяет предположить, что банк делает упор на кредитование физических лиц, формой обеспечения которого являются гарантии и поручительства. Общий уровень обеспеченности кредитов достаточно высок и возможный невозврат кредитов, вероятно, будет возмещен объемом обеспечения.

Краткая структура процентных обязательств (т.е. за которые банк обычно платит проценты клиенту):

| Наименование показателя | 01 Июня 2018 г., тыс.руб | 01 Июня 2019 г., тыс.руб | ||

|---|---|---|---|---|

| Средства банков (МБК и корсчетов) | 30 798 020 | (14.97%) | 6 542 775 | (3.29%) |

| Средства юр. лиц | 16 116 274 | (7.83%) | 16 102 701 | (8.11%) |

| – в т.ч. текущих средств юр. лиц | 4 115 840 | (2.00%) | 3 642 796 | (1.83%) |

| Вклады физ. лиц | 154 841 196 | (75.25%) | 155 816 032 | (78.45%) |

| Прочие процентные обязательств | 4 021 450 | (1.95%) | 20 155 569 | (10.15%) |

| – в т.ч. кредиты от Банка России | (0.00%) | 290 501 | (0.15%) | |

| Процентные обязательства | 205 776 940 | (100.00%) | 198 617 077 | (100.00%) |

Видим, что незначительно изменились суммы Средства юр. лиц, Вклады физ. лиц, сильно уменьшились суммы Средства банков (МБК и корсчетов), а общая сумма процентных обязательств уменьшилась на 3.5% c 205.78 до 198.62 млрд.руб.

Подробнее структуру активов и пассивов банка ПАО КБ «Восточный» можно рассмотреть здесь.

О банке

ПАО КБ “Восточный” начал свою банковскую деятельность с 1991 года в г. Благовещенске. Там же находится его юридический адрес. Головной офис расположен в Благовещенске. На сегодня имеет 8 филиалов по всей территории РФ и более 600 отделений. Максимальный охват клиентов – на Дальнем Востоке. Одним из преимуществ является присутствие банка не только в крупных, но и в небольших городах, где нет представителей других финансово-кредитных организаций.

Основной упор банк делает на работу с частными клиентами: вклады и кредитование физических лиц. В отдельной вкладке на официальном сайте есть все необходимые реквизиты (БИК, ИНН, корреспондентский счет и прочее).

В 2017 году “Восточный” пережил реорганизацию, к нему присоединился Юниаструм Банк. Руководителем сегодня является Арутюнян В. Г. Более 51 % акций банка принадлежат инвестиционному фонду Baring Vostok и его основателю Майклу Калви. Еще одним крупным владельцем с 32 % является компания Finvision Артема Аветисяна, владельца Юниаструм Банка. Эти два акционера находятся в корпоративном конфликте. Кроме того, М. Калви проходит обвиняемым по делу о хищении у банка “Восточный” более 2 млрд рублей.

В 2018 году в банке проходила проверка Центробанка. Он вынес предписание о доначислении резервов в 20 млрд руб. Отказ от выполнения требований ЦБ означает отзыв лицензии и банкротство. Такой суммы, которую можно быстро внести в резервы, у “Восточного” нет. ЦБ предложил доначислить по частям в течение 2019 и 2020 годов.

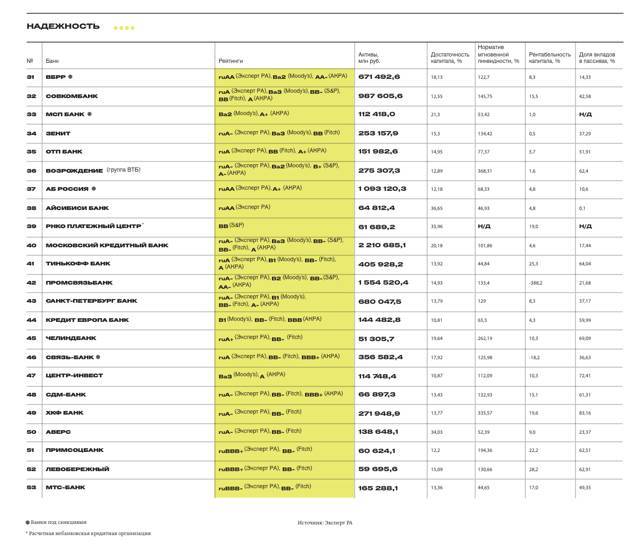

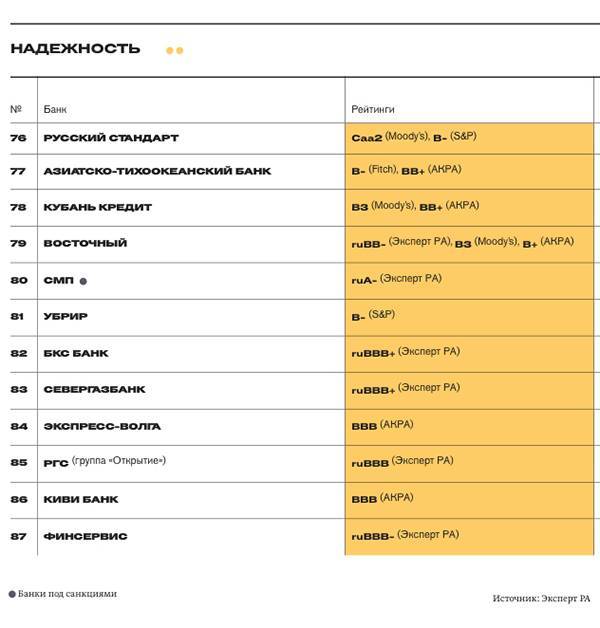

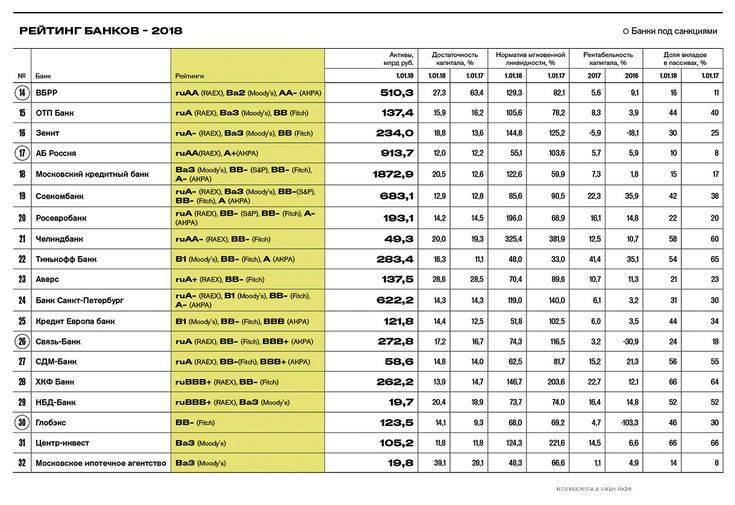

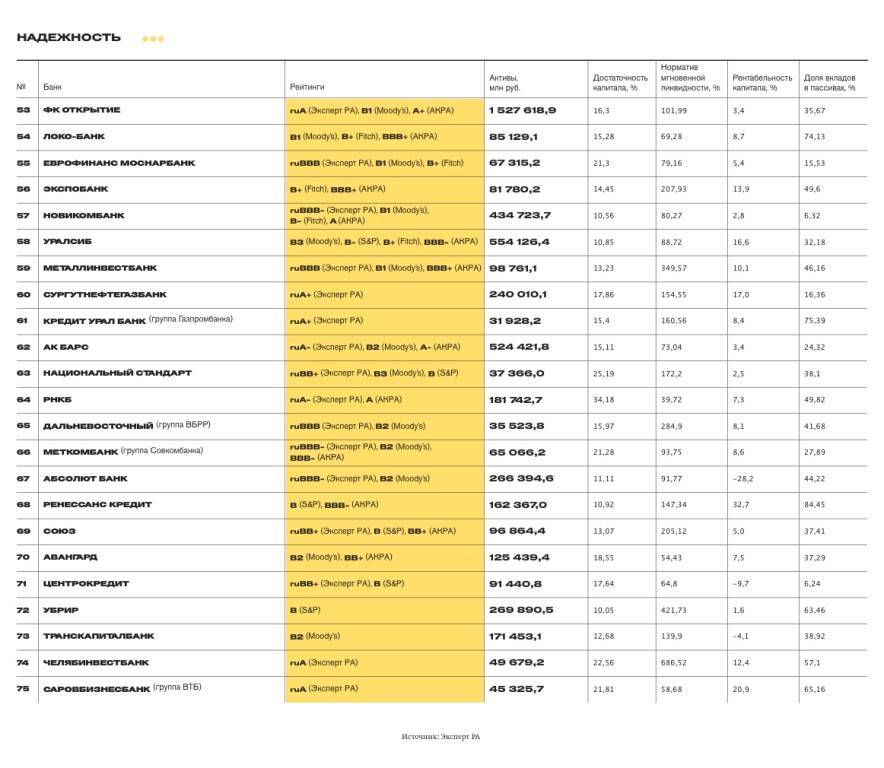

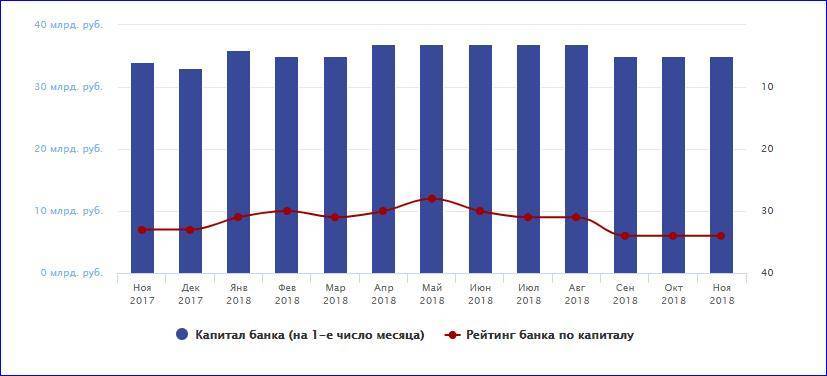

На 1.07.2019 чистая прибыль банка отрицательная. В рейтинге надежности, по данным Центробанка, на начало 2019 года он занимал 32-е место. А кредитный рейтинг от агентства “Эксперт РА” оценивается как ruB- (умеренно низкий уровень кредитоспособности и финансовой устойчивости).

Агентство Moody`s, вообще, отозвало рейтинг у банка. До отзыва он был с негативным сценарием и указывал на высокий кредитный риск. Аналитики указывали на затянувшийся конфликт акционеров, проблемы с управлением и занижение проблемных активов. Последние новости банка: совокупные претензии со стороны одного акционера к другому достигли уже 22 млрд рублей. По каким-то делам подан уже иск в суд, по каким-то – досудебные претензии. Проверки ЦБ продолжаются.

Предположений о том, когда отзовут лицензию и отзовут ли, вообще, у “Восточного”, я в статье делать не буду. Не хватает экспертности и компетентности. Проведем обзор продуктов, которые предлагает банк на сегодня.

Угрозы банкротства «Восточного» нет?

Обозначенные выше меры внушают оптимизм. Но однако просто перечислим следующие обстоятельства, которые могут сыграть против банка:

- Банку необходимо срочно наращивать прибыль. Основное направление деятельности — выдача кредитов. Значит придется выдавать еще больше кредитов, причем зачастую с еще большим риском. Банк уже был неоднократно уличен в различных скользких способах предложить свои продукты. Так в прошлом году Управление Федеральной антимонопольной службы по республике Коми оштрафовало «Восточный» за «впаривание» своих услуг гражданину посредством СМС. И это не единственный случай.

- Значительную часть прибыли Банку приносит комиссионный доход по выданным Банковским гарантиям. Для выдачи гарантий, Банку необходимо иметь соответствующий рейтинг (АКРА, Эксперт РА) c 01.01.2019 г. B+, с 01.01.2020 ВВ- . Уже сейчас банк балансирует, имея достаточно низкий рейтинг, а после получения информации по досозданию резервов в таком объеме, рейтинговые агентства должны и вовсе пересмотреть рейтинг в сторону уменьшения, что автоматически лишает Банк Восточный значительной части прибыли.

Как исправить КИ в Восточном Экспресс банке

Программа Восточного банка «Исправление кредитной истории» включает в себя несколько кредитных продуктов, для получения которых к заёмщику предъявляются минимальные требования:

- Кредитная карта. Исправление кредитной истории в Восточном банке легче всего при получении кредитки. Обычно именно на этот кредитный продукт выставляются самые лояльные требования к клиентам. Подать заявку на карту можно онлайн, она будет иметь сравнительно выгодные условия – от 25% годовых, грейс-период 56 дней. При неполадках в КИ не стоит рассчитывать на большой кредитный лимит, скорее всего, одобрят минимум в 33 тысячи рублей.

Вид кредита | Продукт банка | % | Сумма (руб.) | Доп. сведения |

Карта | Сезон | 11,5 | 300 000 | Льгот. период (ЛП) оплаты 56 дней |

Спорт | 29,9 | С каждой покупки кэшбек до 5% + скидки по акции. Льгот. период длится 56 дней | ||

Cash Back | 24 | С каждой покупки — возврат до 5% от суммы. ЛП тот же | ||

Тепло | 29,9 | Кэшбек приходит за любые платежи, в том числе за счета ЖКХ, покупки в аптеках и т.д. | ||

Карта Путеше-ка | 24 | Проценты с платежей приходят только после покупки авиа- и ЖД билетов, за бронь отелей, машин | ||

Авто | 24 | Льготн. период длится 56 дней, за все покупки на АЗС возврат 3% кэшбека | ||

Большой процент | 29,9 | ЛП – 180дн. | ||

Партнер | 24,9 | ЛП – 56 дн. | ||

Старт | 24,9 | ЛП – 56 дн. | ||

Стандарт | 29,9 | На остаток по счету приходит 4% | ||

Просто карта | 120 000 | Льгот. период длится 5 лет. После ЛП, ставка 10%. Каждый день берется плата за карту (30-50 рублей). |

- Кредит наличными. Ещё один вариант получения кредита в Восточном Экспресс банке и исправления кредитной истории – это кредит наличными. Ставка здесь будет варьироваться от 19 до 60% годовых, максимальная сумма, которую могут одобрить – 200 тысяч рублей.

Вид кредита | Продукт банка | % | Сумма (руб.) | Доп. сведения |

Потреб. | Большой сезон | 11,5 | 1 000 000 | Срок — до 3 лет |

Большие деньги | 14,9 | 500 000 | Размер ставки может доходить до 29,9% для каждого клиента по-разному | |

Смарт Кошелек | 20 | 5 000 000 | Срок принятия решения около 3 суток, в нем не нужно писать цель | |

Равный платеж | 22,7 | 300 000 | Сумма долга делится на весь срок | |

Сезон | 11,5 | 500 000 | Решение по заявкеза 15 минут | |

Пенси-ый | От 4,8 | 99 999 | Решение по заявкев течение 5 минут | |

Авто | 19 | 1 000 000 | Срок — до 59 месяцев |

- Кредит под залог. Банковская организация предлагает также кредиты под залог недвижимости или транспортного средства. Получить такой продукт будет легче, чем любой другой, но и риск для заёмщика здесь выше – если вдруг снова возникнут финансовые трудности и не получится вовремя выплатить кредит, банк будет вправе забрать залоговое имущество. Однако и условия здесь самые приятные – низкие ставки и высокие суммы.

Вид кредита | Продукт банка | % | Сумма (руб.) | Доп. сведения |

Под залог | Кредитка «Под залог недвиж.» | 23,9 | 3 000 000 | Кредит выдается максимум на 5 лет |

Потреб. кредит «Под залог недвиж.» | 9,9 | 30 000 000 | Cрок кредита — до 20 лет | |

«Под залог авто» | 19 | 1 000 000 | Ставка может быть до 32%, а срок — до 5 лет. |

https://youtube.com/watch?v=-pn–dOR3PM

Уровень доверия к банкам, опрос НАФИ

Процент опрошенных, ответивших «полностью доверяю» и «скорее доверяю» на вопрос «Насколько вы доверяете банковским организациям?».

Инициативный всероссийский опрос НАФИ проведен в июле 2017 г. Опрошено 1600 человек в 140 населенных пунктах в 42 регионах России. Возраст: 18 лет и старше. Статистическая погрешность не превышает 3,4%.

| 2012 | 2013 | 2014 | 04.2015 | 11.2015 | 07.2016 | 07.2017 |

|---|---|---|---|---|---|---|

| 64% | 78% | 74% | 56% | 59% | 67% | 60% |

UPD:18.07.2017 – Регулятор лишил права осуществления банковской деятельности ПАО банк “Югра” (№880). 09.08.2017 – Обновлен список банков с отозванной лицензией, в список добавлен АО банк «Резерв» (№2364).

29.08.2017 – добавлена информация о банках Северо-Восточный Альянс, Риабанк.

08.09.2017 – добавлены результаты опросов НАФИ о доверии населения к банкам.

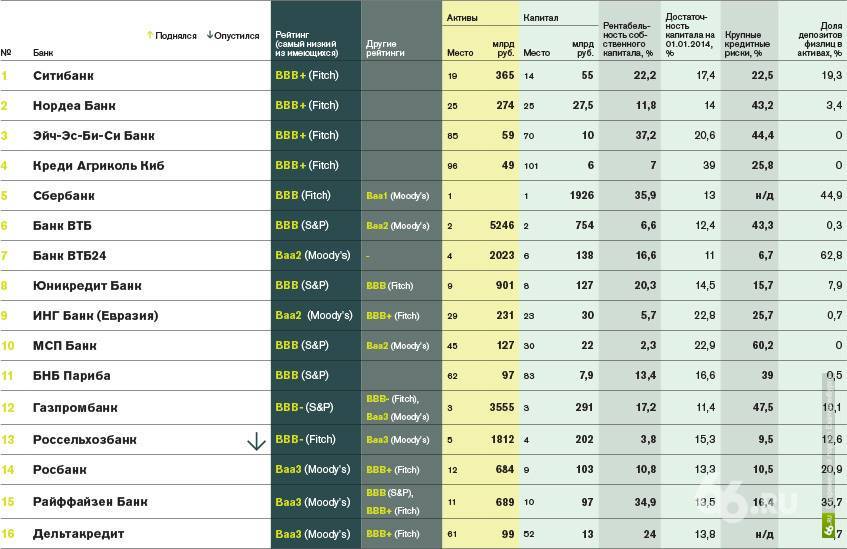

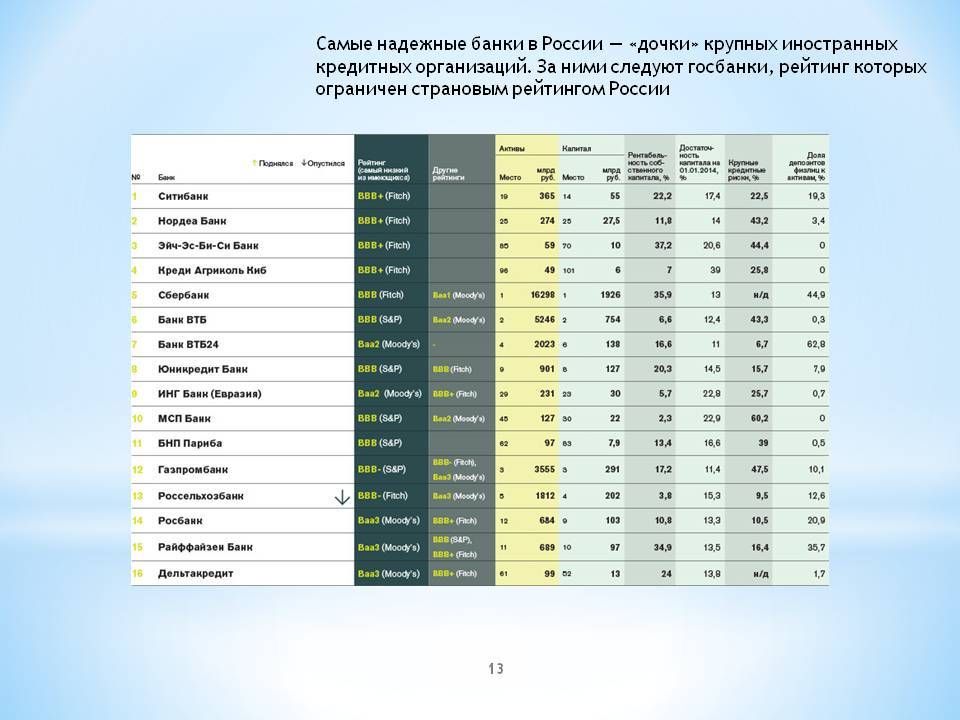

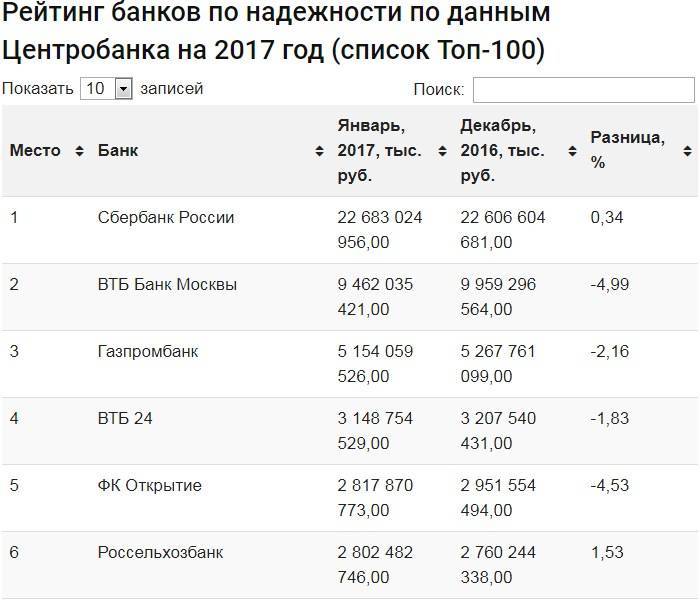

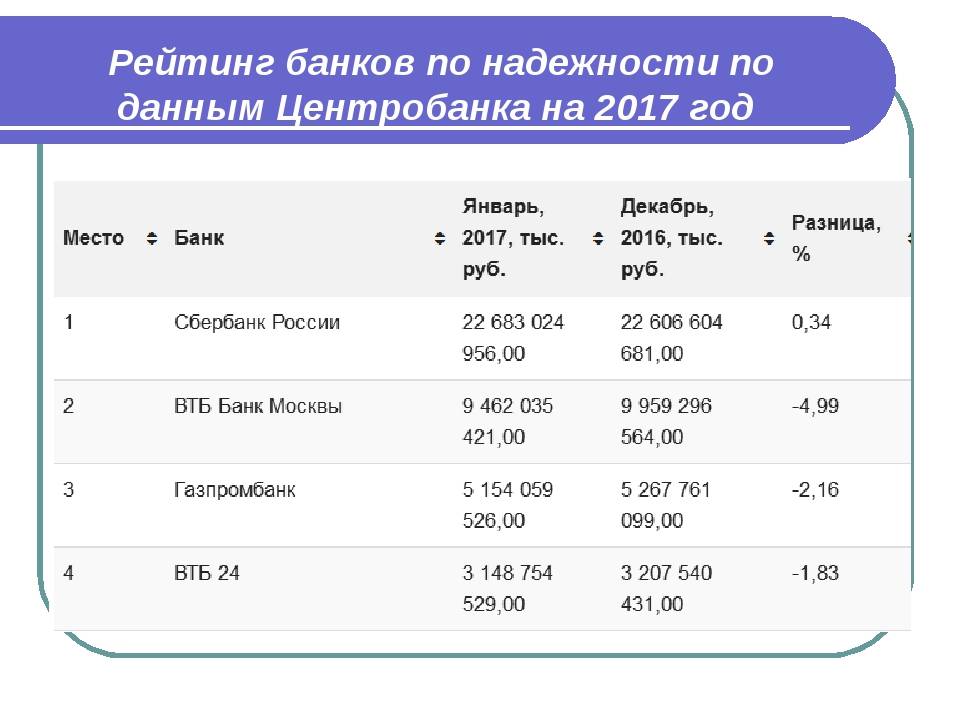

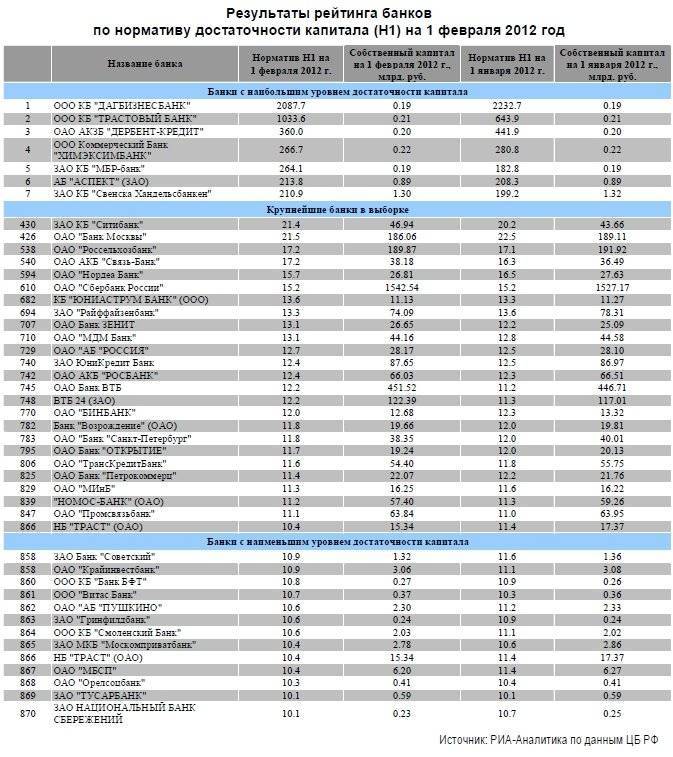

Как составляется рейтинг надежности в России

Любой рейтинг имеет под собой основу в виде системы критериев оценки. Для того чтобы показатели были актуальными и достоверными, оценивается официальная статистика за определенный период в сравнении с аналогичным отрезком времени в прошлом. Рейтинги составляются специализированными агентствами либо частными компаниями, аналитическими изданиями, финансовыми порталами.

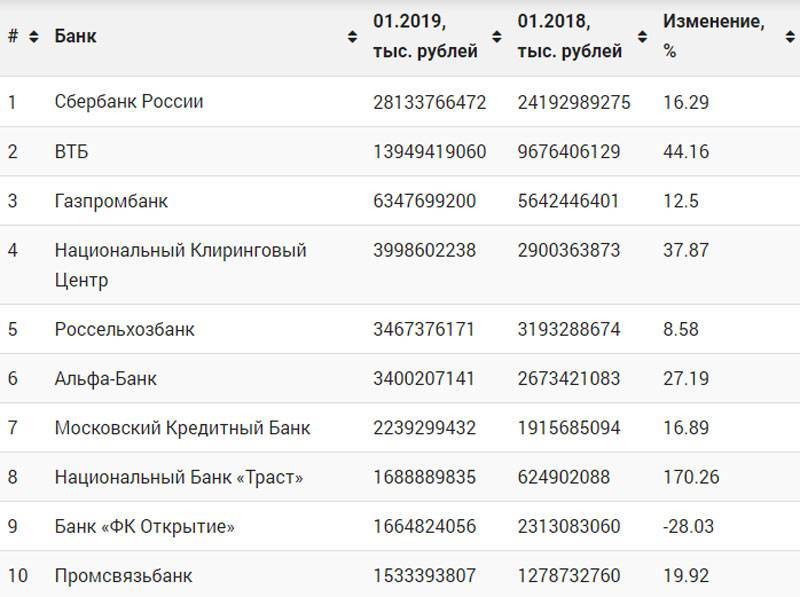

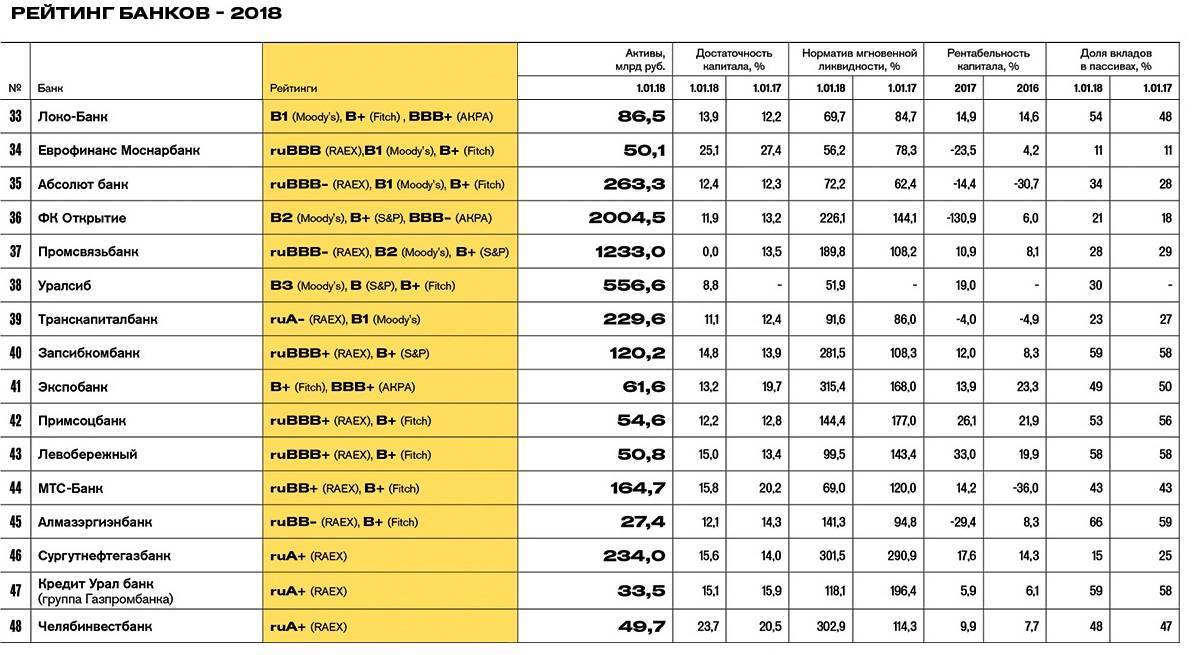

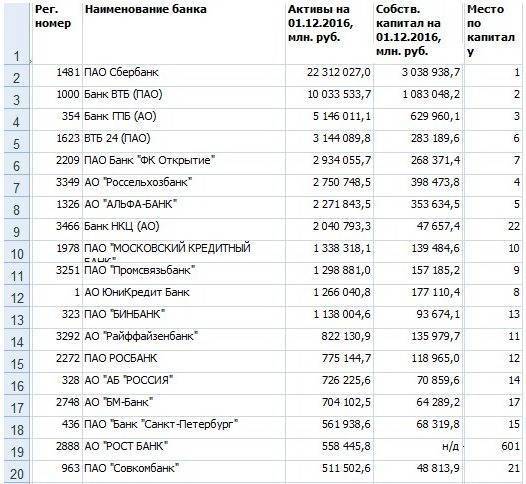

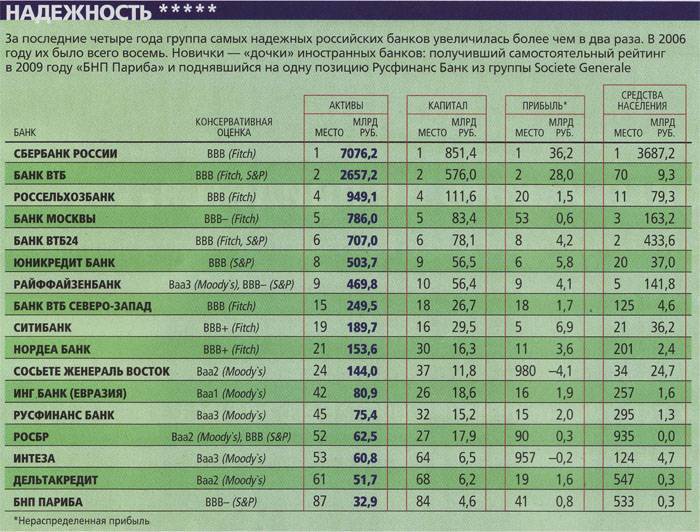

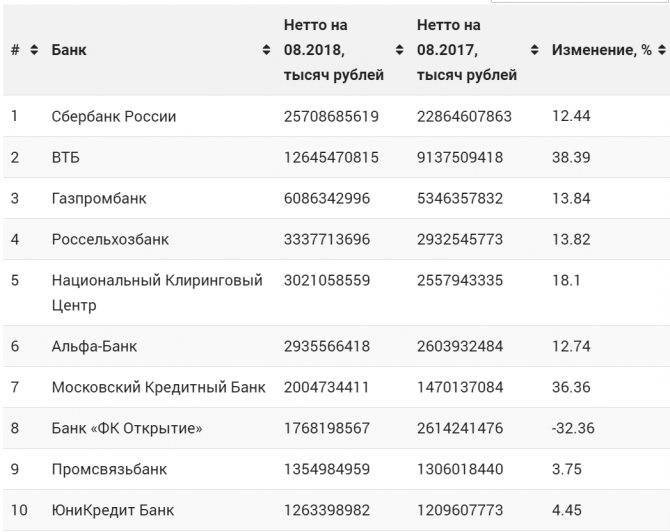

Проанализировав статистику Центробанка и ряд дополнительных факторов, можно привести обобщенный рейтинг самых надежных банков на 2018 год:

- Сбербанк России.

- ВТБ.

- «Газпромбанк».

- «Национальный Клиринговый Центр».

- «Россельхозбанк».

- «Альфа-Банк».

Места в рейтинге распределены с учетом:

- Кредитных рейтингов по данным различных агентств.

- Анализа финансовой деятельности.

- Данных отчетности, которую размещает на своем сайте Центробанк РФ.

- Активов, выдаваемых кредитов и новых депозитов.

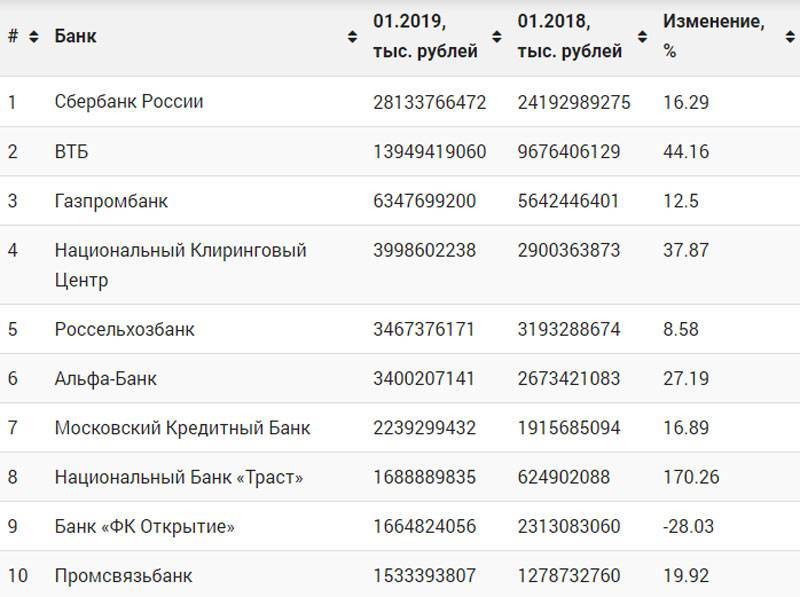

Рейтинг надежности

В начале года ряд российских банковских учреждений лишили лицензии, а Бинбанк ликвидировали.

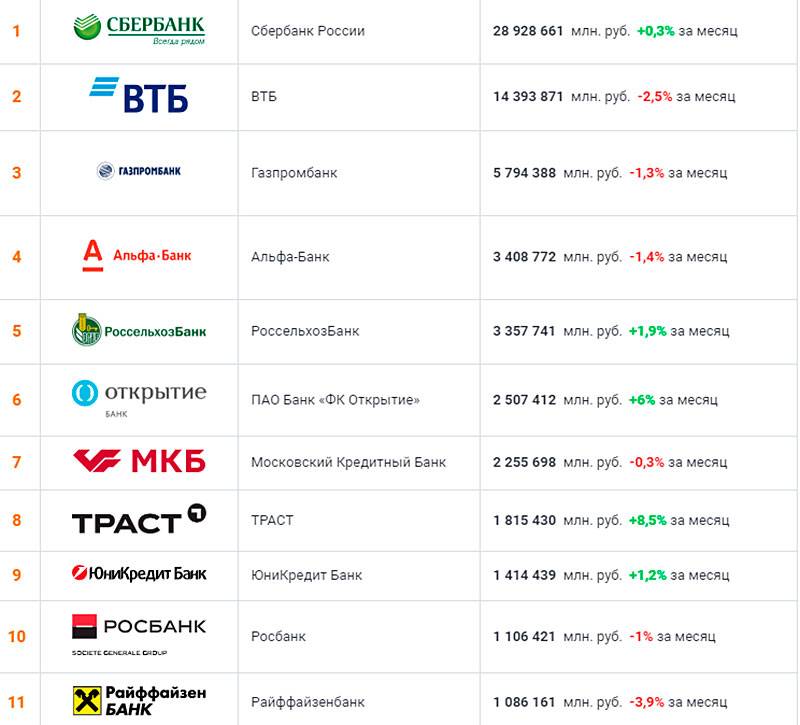

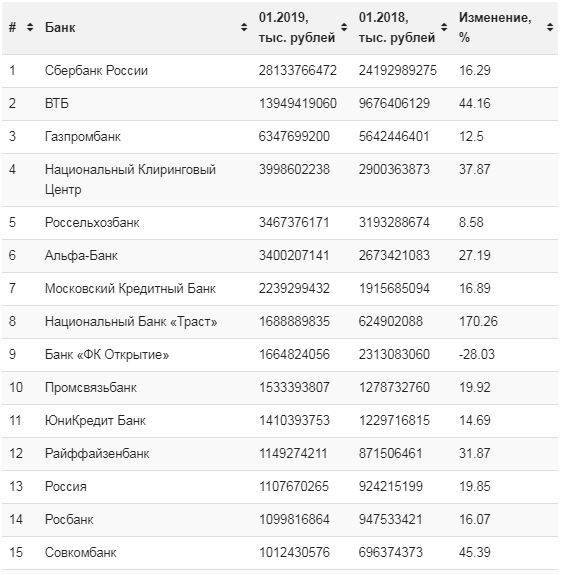

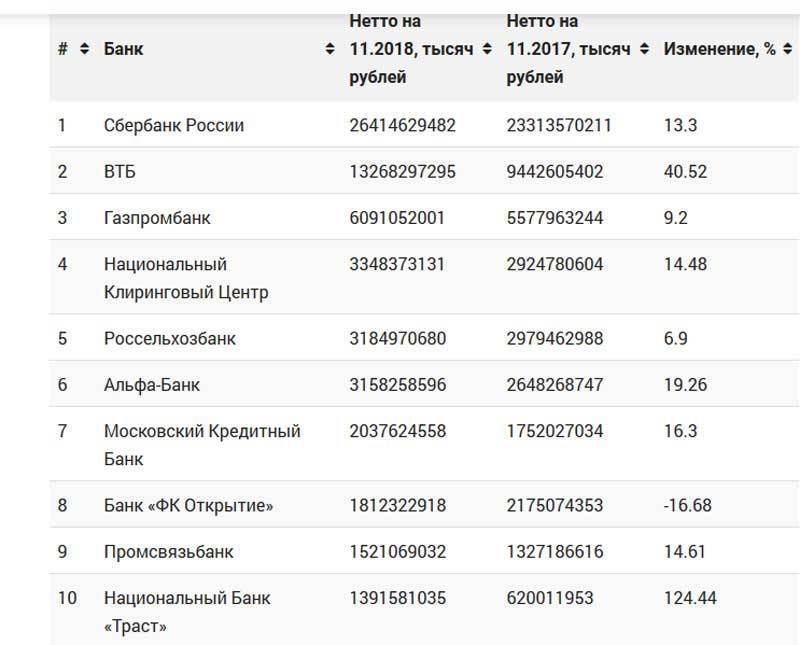

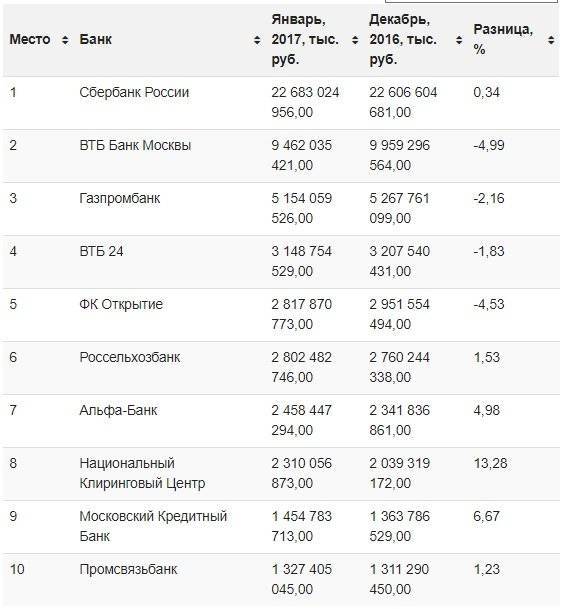

Рейтинг десяти надежных банков 2019 года согласно данных Центробанка выглядит так:

В первую десятку надежных банковских учреждений вошли банки, поддерживаемые Центробанком, и получившие высокую оценку надежности авторитетных рейтинговых агентств.

Финансовые структуры оценивали:

- по активам нетто;

- сумме выданных кредитов;

- по размерам размещенных депозитов.

Сбербанк

Лидером рейтинга надежности российских банков стал Сбербанк. Размер активов нетто крупнейшей государственной структуры достиг 28 трлн. ₽.

Размер чистой прибыли финансового учреждения достиг 811 млрд. ₽, а размер кредитного портфеля вырос до 18 трлн ₽.

Услугами Сбербанка пользуется более 70% жителей страны.

ВТБ

В 2019 году выросли и активы ВТБ – до 13,9 трлн. Все остальные показатели также положительно возросли. По размерам собственного капитала, ВТБ уступает только Сбербанку.

Чистая прибыль банка за 2018 год составила 178,8 млрд ₽, что больше показателей 2017 года на 48,9%.

Газпромбанк

Третьим в рейтинге наиболее надежных банков страны по данным ЦБ РФ неизменно идет Газпромбанк.

Он отметился стабильно высоким кредитным рейтингом и ростом активов. На сегодняшний день они достигли 6,3 трлн ₽.

Национальный Клиринговый Центр

Акции этой узкоспециализированной организации принадлежат Московской валютной бирже. В течение 2018 года активы нетто НЦК выросли на 37,87%, и составили 3,9 трлн ₽.

Россельхозбанк

Пятым в рейтинге наиболее надежных банков страны на 2019 год стал Россельхозбанк. Банковская организация на 100% принадлежит государству.

Все акции финансовой организации находятся у Федерального агентства по управлению государственным имуществом.

Активы нетто банковской организации за год достигли 3,4 трлн. ₽. Аналитики называют уровень кредитоспособности Россельхозбанка стабильно высоким.

Альфа

Альфа банк является самым большим коммерческим банковским институтом страны и вошел в рейтинг надежных банков, благодаря уверенным позициям на финансовом рынке.

Размер активов нетто финансовой организации составляет на 2019 год 3,4 трлн ₽, размер чистой прибыли – 110 млрд ₽. Рейтинговые агентства признают банковскую организацию надежной и стабильной.

Московский Кредитный Банк

Банк считается одним из самых выгодных по условиям размещения вкладов. Их размер в МКБ составляет на сегодня 366 млрд ₽.

C 1 марта 2019 года в действие вступят новые тарифы депозитарного обслуживания, отмечающиеся выгодными условиями.

Рейтинг кредитоспособности финансовой организации признан стабильным. Размер активов составляет 1 948 853 млн ₽.

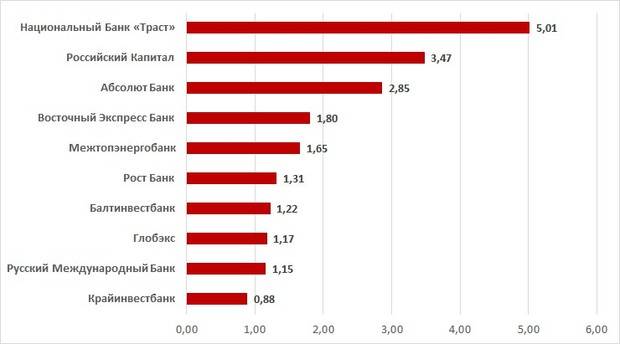

Национальный Банк «Траст»

Сегодня размер активов нетто этой банковской организации составляет 1,6 трлн ₽. Практически все акции финансового учреждения принадлежат Центральному банку страны.

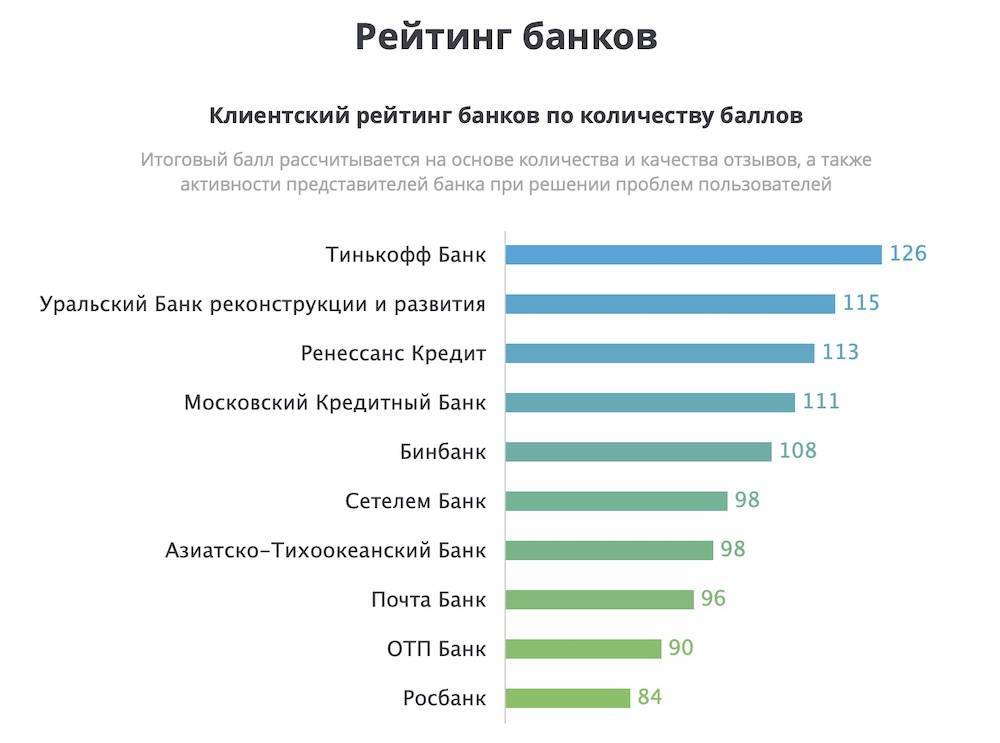

Хотя финансовая организация и входит в рейтинг надежных банков по данным Центробанка страны на 2019 году, в так называемом народном рейтинге авторитетного сайта Банки.ру она находится в пятом десятке.

Справедливости ради скажем, что и все остальные банки из рейтинга надежности тоже не в первой десятке «народного» рейтинга.

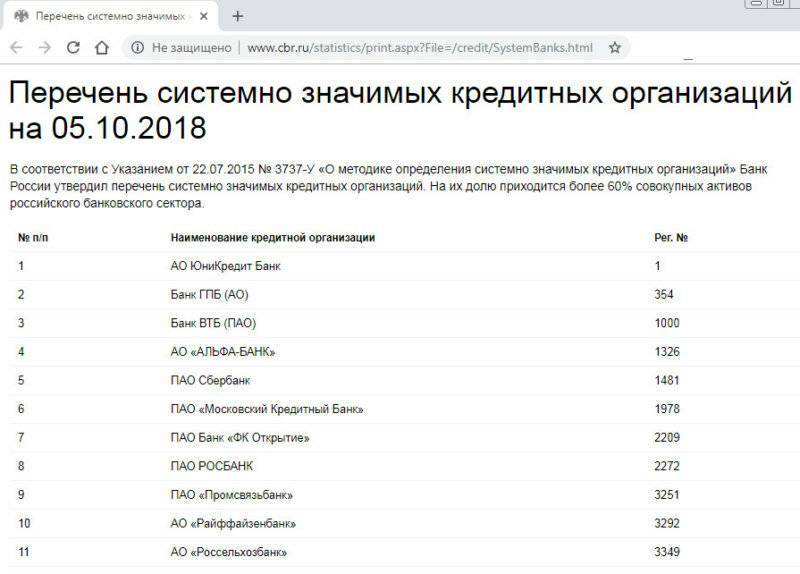

«Открытие»

Банковская организация входит в ТОП-10 системно-значимых крупнейших российских финансовых институтов. В январе 2019 года к «Открытию» полностью присоединился Бинбанк.

На 01.02.2019 активы банковского учреждения составили 1,8 трлн ₽. Кредитный рейтинг банковской организации признается позитивным умеренно высоким.

Промсвязьбанк

Несколько лет назад банковская организация переживала нелучшие времена. Была проведена санация.

Сегодня Промсвязьбанк полностью восстановился, стал опорным в реализации государственного оборонного заказа.

Промсвязьбанк сопровождает ряд крупных государственных контрактов, обслуживает частных клиентов и оказывает услуги бизнесу.

Банковская организация признана Центробанком системно значимым финансовым институтом страны.

Оценка надёжности БК “Восточный Экспресс” на сегодня

Устойчивость Восточного банка в современной финансовой системе оценивают многие отечественные и международные компании, а также и сами клиенты. Рассмотрим подробнее разные рейтинговые оценки надёжности.

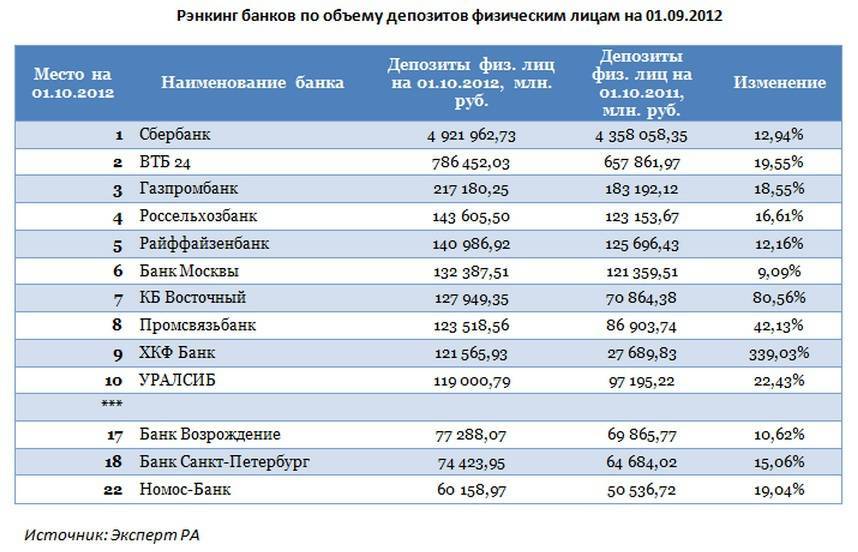

Место в рейтинге банков России по данным Центробанка

По депозитам, согласно данным Центробанка РФ, «Восточный» занимает 20 место. Ранжирование внутри данного финансового банковского рейтинга происходит на основе данных об общем объеме вкладов клиентов.

По кредитам для физлиц «Восточный экспресс» расположен на 36 месте. Главным критерием для составления данного перечня является объем выданных кредитов физическим лицам.

Рейтинг банка «Восточный» по надежности по оценке Центробанка в июле 2019 года поднялся на 1 строчку вверх и занял 32 место.

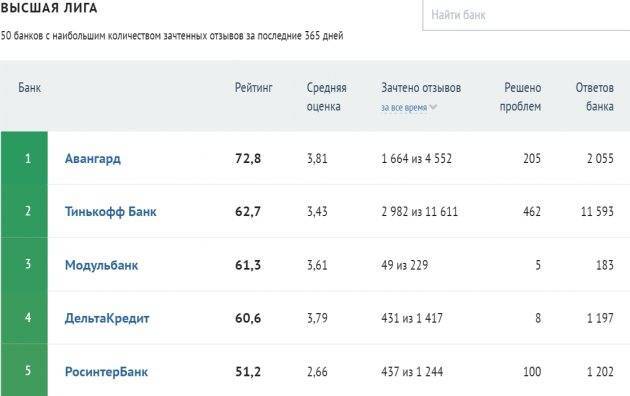

Народное мнение

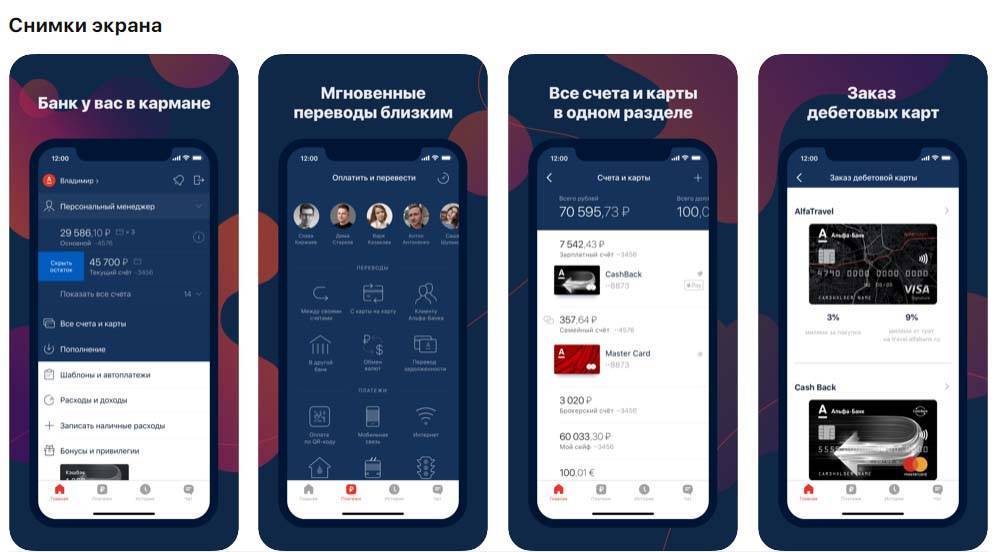

Данный перечень строится на основе отзывов клиентов, пользователей, сотрудничающих с конкретным финансовым учреждением. Согласно народному рейтингу, «Восточный» занимает 28 строчку в 2019 году. Клиенты отмечают быстрое оформление кредиток, лояльные условия по займам. Граждан привлекает быстрое рассмотрение заявки, удобное мобильное приложение, отношение сотрудников в банковских отделениях.

Рейтинги от международных агентств

Международная компания Moody’s занимается исследованием деятельности банковских организаций в 26 государствах мира. В этом ей помогают 4 500 представителей. Результаты работы рейтинговой компании говорят о привлекательных условиях для инвестирования в конкретном банке, о его стабильности, уровне надёжности.

Согласно данным Moody’s, банк «Восточный экспресс» по рейтингу надёжности на сегодня занимает 42 место. По мнению международной компании банк принадлежит к категории В2, что означает высокие риски уязвимости при наступлении неблагоприятной финансовой ситуации. Но не исключается возможность своевременного выполнения долговых обязательств.

Форбс в 2019 году несколько сменил критерии оценки российских банков

Для формирования рейтинга представители брали во внимание данные международных и отечественных рейтинговых компаний. В результате было выделено 5 групп надёжности

«Восточный экспресс» в данном рейтинге занимает лишь 79 место и находится в четвёртой группе надёжности. Это значит, что, если у банка возникнут финансовые трудности, ему придётся рассчитывать на собственные силы. Однако даже при дефолте кредиторы сохраняют высокие шансы на получение своих вложений в результате распродажи активов.

В сводной таблице представлены места из всех рейтингов.

| Центробанк | 32 |

|---|---|

| Народ | 28 |

| Forbes | 79 |

| Moody’s | 42 |

В целом можно отметить, что Восточный банк занимает неплохие позиции.

Какое место занимает банк в рейтинге банков

Разобравшись с тем, как руководством коммерческого банка выполняются предложения ЦБ по достижению финансовой устойчивости, перейдем к рейтингам. В привлечении вкладов населения «Восточный» занял двадцатую позицию, причем это достигнуто за счет оформления депозитов в отечественной валюте. По сумме депозитов в иностранных валютах показатель оказался ровно вдвое ниже (36-е место против 18-го).

Любопытно, что подавляющее большинство вкладов (более 68%) открывается на срок от одного года до трех лет, что само по себе свидетельствует о реальном уровне доверия среди населения. Средний показатель по российским банкам, кстати, в полтора раза ниже, 45%.

Величина кредитного портфеля, сформированного за счет выдачи займов физическим лицам, позволила банку занять позицию в рейтинге, аналогичную с той, что сложилась при привлечении депозитов.

Получается, что в виде кредитов населению выдано вдвое меньше средств, чем привлечено по срочным вкладам

Выдают займы в «Восточном», похоже, крайне осторожно, ибо почти 60% суммы предоставлены с возвращением в срок менее месяца. Остальные российские банки почти 66% суммы заимствований населению предоставили на срок в один-три года

Отметим, что рейтинг надежности банка «Восточный» на сегодня среди представителей деловых кругов куда ниже, чем среди населения. Связано ли это с общей направленностью проводимой банком политики, судить сложно. Однако место в рейтинге по показателю привлечения средств юридических лиц и бизнесменов – всего 75-е, причем всего за один месяц было потеряно в нем целых 11 позиций. Сумма вкладов на расчетных счетах до востребования достигает 68,4% от общей. В то время как в среднем по российским банкам 54,39% средств предпринимателей и юридических лиц приходится на срочные вклады со сроком свыше трех лет.

О преимуществах и недостатках финансовой организации

Изучив отзывы клиентов банка Восточный, и его рейтинг по данным Центробанка страны, мы выдели следующие преимущества финансовой организации:

- устойчивость и стабильность;

- оперативность обслуживания, неплохие тарифы и условия банковских продуктов;

- высокая ликвидность;

- индивидуальный подход к претендентам на получение продуктов;

- высокий процент одобрения кредитов;

- приемлемые ставки депозитных вкладов;

- участие в системе страхования депозитов;

- разветвленная сеть отделений и устройств самообслуживания.

Недостатки банка Восточный:

- банк не является системно-значимой организацией среди финансовых учреждений страны;

- многие активы банка находятся в зоне риска (70% активов складывается от прибыли депозитов);

- есть жалобы по работе обслуживающего персонала.

По размерам чистой прибыли финансовое учреждение находится в девятом десятке банков страны.Не всем рейтингам банков, размещаемых в сети, можно доверять.

Сама методика составления всякого рода ТОП банков дает субъективные результаты. Присутствие финансовой организации в первой десятке или в сотне в рейтинге еще не гарантирует стабильную работу банка при возникновении форс-мажорных обстоятельств.

Обновление от 06 сентября 2019 года

Новостные агентства раструбили, что ЦБ перевел «Восточный» в так называемую третью категорию банков по риск-профилю с точки зрения начисления резервов. Из-за этого банку пришлось доначислить в АСВ значительную сумму — 1,5 миллиарда рублей, что составляет примерно 6% от его собственных средств.

Что несет эта информация для простого вкладчика или заемщика банка?

Прежде всего, этот факт сам по себе ничего плохого о банке не говорит. Не будем делать преждевременных выводов. Но по слухам, дела у банка таковы, что по идее его надо было бы переводить сразу в четвертую категорию, откуда, как говорится, «еще никто не возвращался». Будет ли отзыв лицензии — утверждать ничего невозможно. Банк работает, вклады на момент написания поправки принимаются, кредиты выдаются.

Что будет дальше? Дальше банку прежде всего надо будет выдавливать тех клиентов, из-за кого ему приходится платить повышенные отчисления и резервы

Это значит: повышенное внимание к тем, у кого просрочки, плохая платежеспособность. Не исключено, что скоро последуют серьезные изменения в тарифах

В любом случае, скоро последуют еще новости.