Что такое Поток?

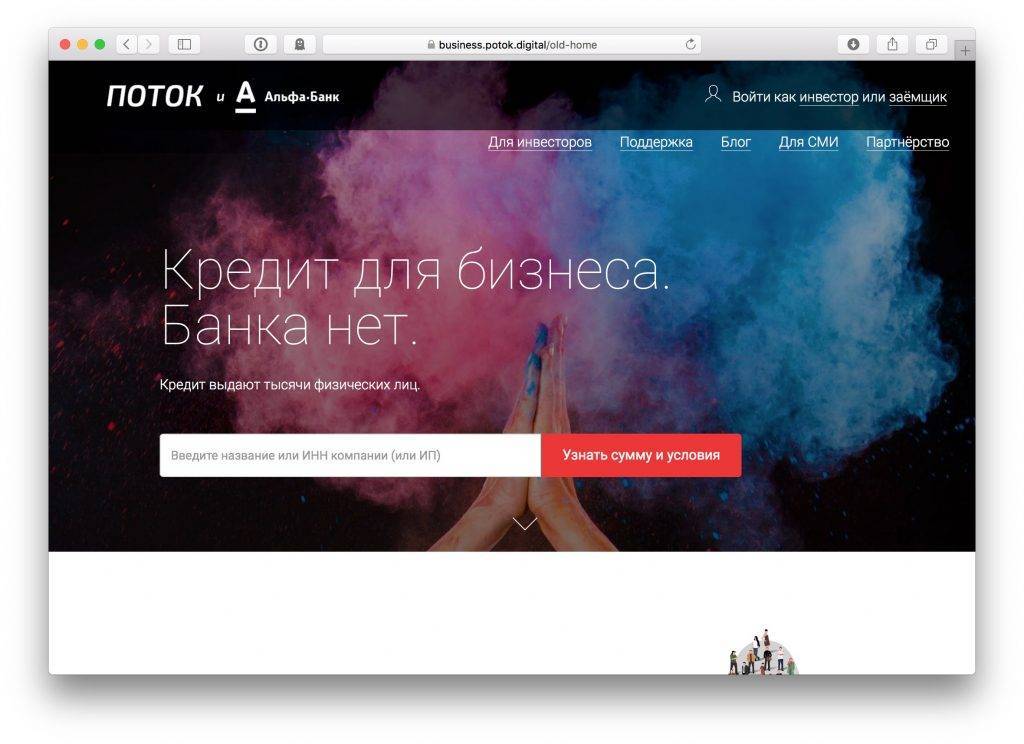

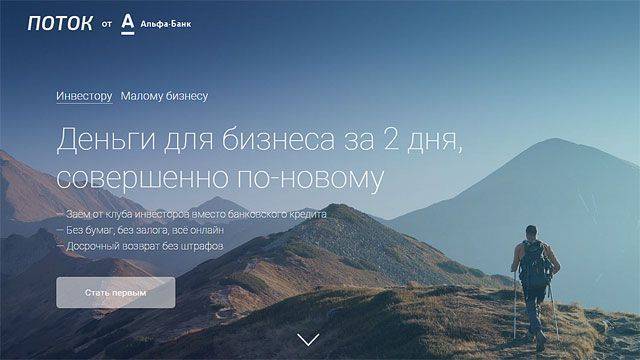

Поток — краудфандинговая платформа или площадка, используемая для расширения бизнеса, опирающаяся на интернет-сервис, который позволяет получать инвестиции онлайн, по выгодным условиям, в короткие сроки и под минимальный процент.

Платформа не является банком или МФО, а средства выдают обычные пользователи, Альфа-Банк в свою очередь выступает гарантом сделки и не бросит своих клиентов в непредвиденных ситуациях.

Поток – это революция в кредитовании малого бизнеса. Компании и инвесторы вкладывают свои средства, с целью сбережения и увеличения денежных средств.

Заемщик без затраты времени на выезд в офисы банка и ожидания в очереди, на следующий день после заявки, получает открытую кредитную историю, а соответственно средства для своего дела. В конце 2016 года Альфа Поток был переименован в Поток Диджитал.

О сервисе

Альфа Поток – это сервис для кредитования малого бизнеса физлицами, P2B платформа, “физики кредитуют юриков “, все риски несёт физическое лицо, то есть обычный смертный пользователь, банк берёт себе лишь 15% за предоставление платформы. Компании получают займы под 45% годовых, потом мы вернёмся к этой цифре.

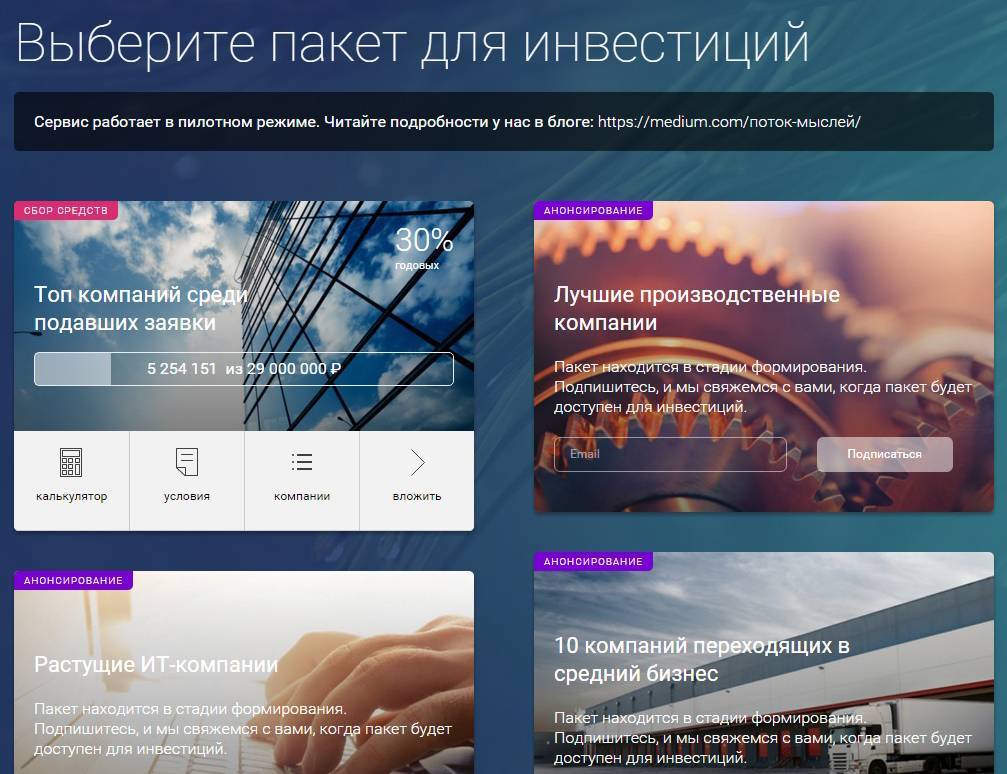

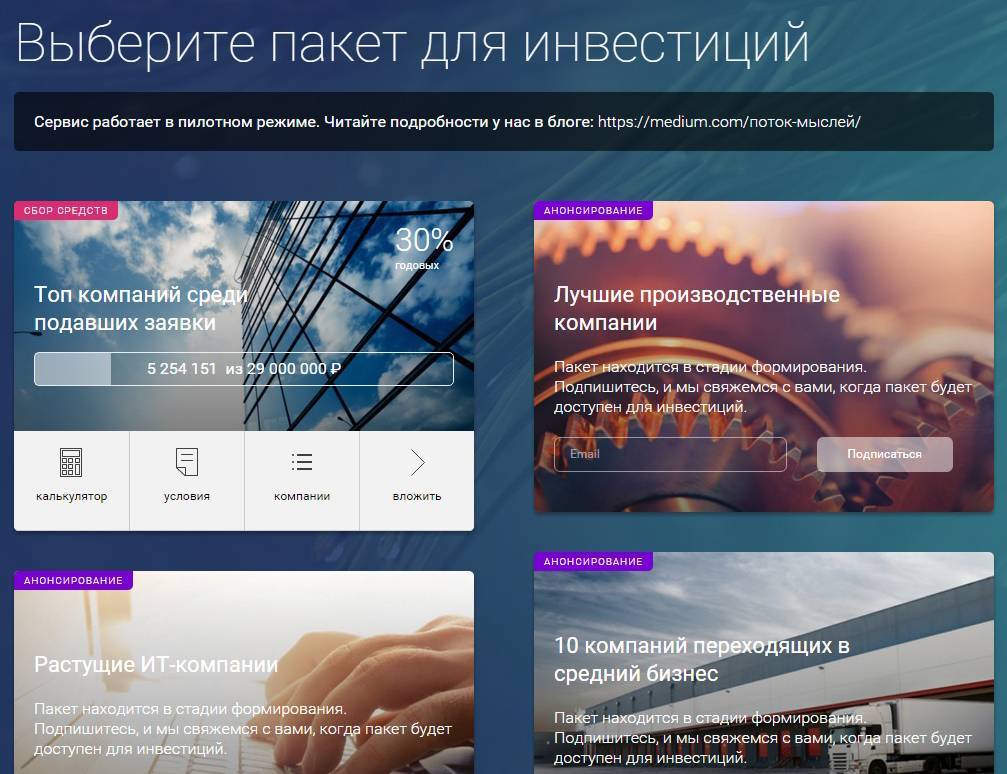

Куда и как инвестируются деньги

Вы вкладываете деньги в “пакеты “, состоящие из нескольких десятков компаний, конечно это диверсификация ваших рисков, однако вы не можете выбрать компании сами. Компании выбирает специальная технология Супремум, разработанная альфа банком, как написано в СМИ и самом банке, данная технология учитывает множество факторов, обороты компаний и другое. Конечно Альфа банк известный и входит в топ 20 и имеет хорошие рейтинги, но слово Супремум может оказаться простым маркетингом для дураков. Я объясню почему, дочитайте до конца.

Не один нормальный предприниматель не станет брать деньги под 45% – это сумасшедший %. Любой кредит для бизнеса в банке идёт по ставке не более 30 % годовых. Из этого вытекают следующие выводы:

Юридическое лицо:

- Может являться закредитованным по уши

- Не может подтвердить свои доходы

- Не может предоставить залог по кредиту

- Ведёт сомнительную деятельность

Дополнительно хочу отметить что инвестор не может собрать свой пакет компаний, остается надеяться только на профессионализм аналитиков Потока от Альфа Банка и технологию Супремум. Не забываем что в Российской стране не на кого надеяться, только на свою голову.

У вас нет возможности узнать о компании всю подноготную, мы не знаем на что пойдут наши деньги, а как известно кредит требует доверия! Инвесторы должны разделять риски, но здесь так не получится, банк в любом случае в плюсе.

Тут хотелось бы сказать, что Альфа банк хорошо устроился, он может и не проверять благонадёжность заёмщиков, он не рискует ничем, выдавая наши деньги в кредит тем, кто не смог их получить у банков под 30%, так как всегда имеет свою прибыль, независимо от того выиграете вы или проиграете (вернёт компания деньги или же нет). С тем же успехом вы можете кредитовать физиков или юриков под долговые расписки и в случае неудачи требовать деньги через суд или коллекторское агенство.

Выше я писал выводы, почему компании, занимающие деньги через Альфа Поток, могут быть не надёжны. Можете не верить автору, но если они надёжны и успешны , для чего им занимать деньги под бешеный %, когда можно взять ту же самую денежную массу дешевле?!

Всё написанное лишь субъективное мнение автора, которое не претендует на истину. Думайте и взвешивайте сами.

Что такое онлайн-заём для бизнеса

Стоит сразу начать с того, а какой повод у малого бизнеса вообще занимать деньги под 30% годовых? Ведь всегда кажется целесообразнее взять кредит в банке под 15% годовых. Даже, если вы только открыли ИП или ООО и нет залога, то всегда кредит можно оформить на физическое лицо. То есть на себя. При этом экономия может быть до двух раз на процентной ставке. Но в России далеко не всем дают кредиты. Тем более начинающим предпринимателям и стартаперам. Иногда нет возможности заявить в качестве залога автомобиль или недвижимость. Иногда предприниматель настолько может погрязнуть в долгах, что ни один банк не выдаст кредит. И в таких ситуациях на помощь приходят интернет-кредиты на краудлендинговых площадках.

Мемы про кредиты

Мемы про кредиты

Безусловно подкупает также полностью онлайн-оформление кредита. Никаких визитов в офис и многочисленны процедур сбора документов. Итак давайте перейдем к цифрам. Взять деньги в Альфа Поток смогли более 11 000 клиентов на сумму 11 000 000 000 рублей. Средний чек получается 1 миллион рублей займа. Под 29% годовых это процент капает на почти 300 000 рублей в год с суммы займа в 1 млн руб. Для начинающего бизнеса это очень накладно. Для инвестора это вполне приличный профит при одном условии

И это очень важное условие. Если клиент вернет вам кредит и не будет просрочек

Если у вас есть деньги и вы ищите куда бы их вложить. Можно инвестировать в недвижимость и сдавать в аренду. Можно собрать портфель из акций и рассчитывать на их рост. Но гарантированного заработка с доходностью более 25% годовых в рублях нет. Даже инвестиции в Альфа Поток не гарантируют возврат средств. Теоретически заемщик может обанкротиться, а вложенные вами средства не застрахованы. Таким образом это довольно рискованный способ приумножить свои накопления.

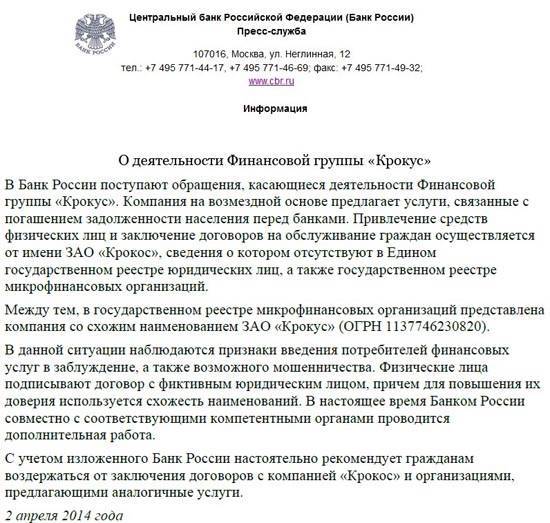

Инвестиционная платформа регулируется ЦБ

ООО Поток Диджитал входит в реестр ЦБ операторов инвестиционных платформ. ИНН 9701046627 организации которая работает под брендом Альфа Поток. Компания входит в группу Альфа-Групп. Кстати, я совсем недавно делал разбор Альфа Инвестиции, почитайте. Ниже представлено фото с Яндекс Карт головного офиса. Не самый современный ремонт и фасад здания конечно.

Офис ООО «Поток.Диджитал»105066, г. Москва, ул. Ольховская, д. 4, кор. 1, оф. 128

Офис ООО «Поток.Диджитал»105066, г. Москва, ул. Ольховская, д. 4, кор. 1, оф. 128

На сайте подробно расписано, что Поток является инвестиционной платформой и все риски исключительно на клиенте. Безусловно они проводят некий скоринг клиентов и все такое. Но никто заранее не знает насколько благонадежным окажется конкретный клиент. Здесь разумно применять принцип диверсификации и инвестировать в разные корзины. Ниже фото членов набсовета, некоторые ранее работали в Город Денег.

Наблюдательный совет Поток Холдинг

Наблюдательный совет Поток Холдинг

Условия кредитования Potok Digital

Для общего понимания схемы заработка бизнес модели — Альфа арендный поток взимает 3% от суммы выданного кредита. Таким образом 11 млрд * 3% = 330 миллионов рублей составила выручка Поток Диджитал. Занять деньги можно на срок от 1 недели до 12 месяцев. Сумма заема может быть от 100 тысяч до 20 миллионов рублей. Выплачивать проценты и тело кредита нужно будет каждые 7 или 14 дней. Это вам не банк, где можно выпросить рефинансирование.

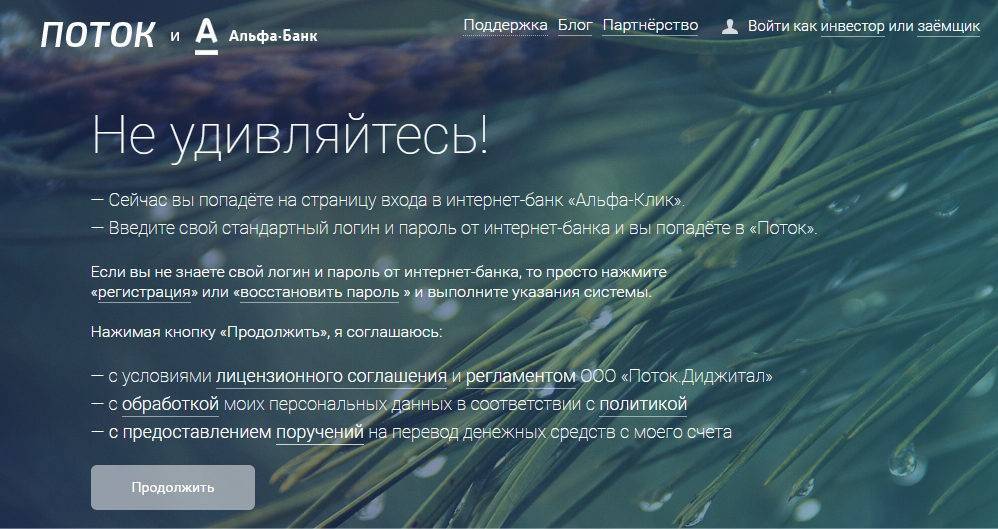

Этапы получения онлайн займа:

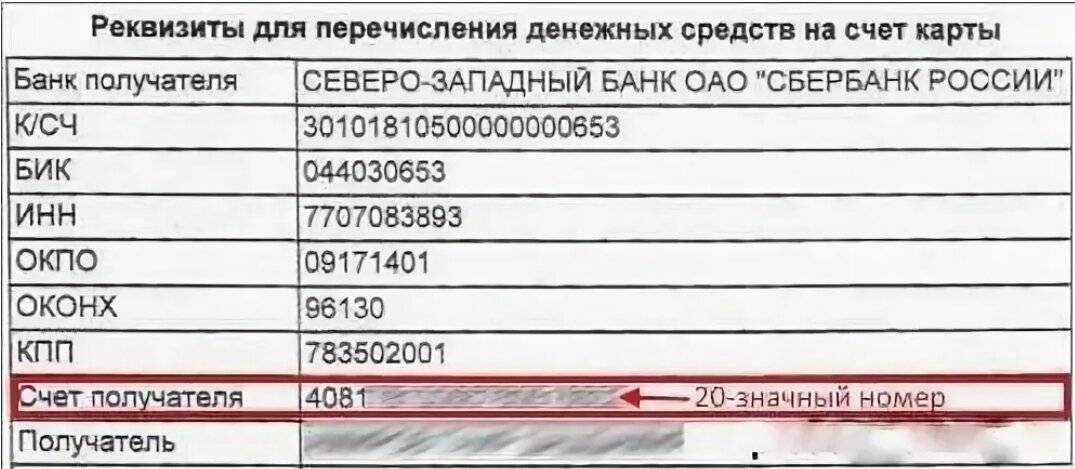

- указать ИНН компании;

- загрузить выписку по банковскому счету ИП или ООО;

- дождаться решение в течение рабочего дня;

- получить деньги на расчетный счет в любом банке.

Если вы являетесь заемщиком в Диджитал Потоке и допустили просрочку платежа, то ожидайте. В компании есть служба взыскания просрочки с 3 дня. Поэтому если вы заранее понимаете, что можете не справиться с долговой нагрузкой, то хорошо подумайте. Ведь в случае дефолта взыскание по исполнительному производству сможет нанести отпечаток на долгие годы.

Кризис и новый скачок

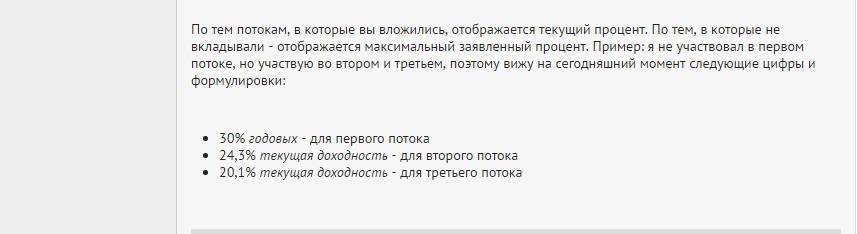

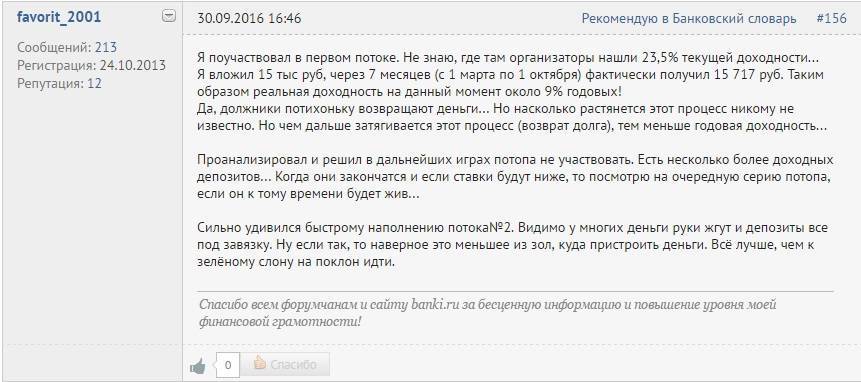

Буквально три года назад проект пережил огромный кризис, который и сейчас эхом отражается на сервисе, пугая людей на всяких инвестиционных форумах, как страшилка, рассказанная детям на ночь. Именно поэтому не сильно много желающих имеется для участия в подобной программе. Вкладчики оказались недовольны получаемым доходом: вместо тридцати процентов в год, на деле получалось примерно 7-9%.

К тому же в какой-то момент серваки проекта упали, а подобные ситуации негативно сказываются на общем клиентском настрое. Это больше напоминало «мыльный пузырь», с которым каждый инвестор сталкивался, как минимум в начале своей карьеры, а так как паника быстро распространяется и люди любят предполагать худшее – вот уже желающих продолжить работу с Потоком остается не так много, как было вначале.

На данный момент сервис доработан, его функционал расширен и он стал действительно больше напоминать тот сервис, каким он и должен был бы стать. Теперь это более гибкие и лояльные условия для обеих сторон. Часть того, что было необходимо – автоматизировано. Теперь имея на руках полмиллиона рублей можно поделить сумму сразу среди заемщиков не дожидаясь конкретного времени. Автоматическое распределение средств между компаниями также доработано. Теперь они распределяются минимум среди 20 заемщиков, что позволяет минимизировать риски – и это главное преимущество инвестиционных «потоковых» денег.

Проект также сделал релиз следующего обновления. В нем инвестор самостоятельно сможет сделать реинвестирования для новых фирм, и появится сегментирование компаний, связанное с риском конкретно взятой организации.

Сервис Альфа-Поток

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель – более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Благодаря Альфа-Банку, новый сервис сразу же получил известность среди российских инвесторов, наряду с уже хорошо известным ленивым инвесторам брокером AlfaForex. До появления Альфа Потока, крупнейшей площадкой взаимного кредитования был «Город Денег» (townmoney.ru), представительство европейского холдинга General Invest.

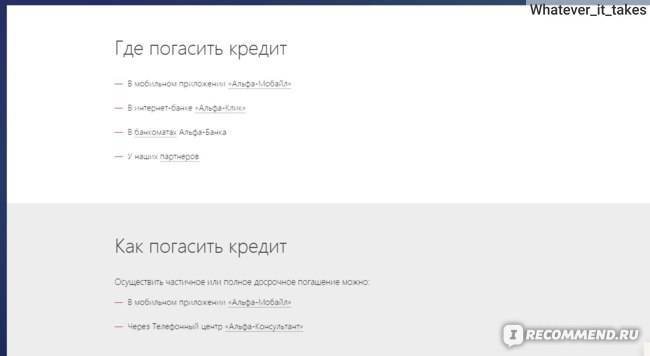

Организаторы Потока заявили, что ставят своей целью создать лучший в России P2P сервис (Peer-to-Peer, между равными друг другу людьми). Так на рынке появился еще один закрытый клуб инвесторов, на этот раз — от самого большого частного банка страны. Как и большинство современных банковских проектов, по сути, это продвинутая on-line платформа. В данном случае она создана для сведения между собой инвесторов и собственников бизнеса под эгидой авторитетного холдинга Альфа-Групп. Кредит выдается и гасится онлайн, что ускоряет процесс и делает его привлекательным для бизнесменов. Нет необходимости идти в отделение, собирать бумажный пакет документов. Сайт Альфа Потока обещает вывод денег за 2 дня, но отзывы реальных клиентов сообщают, что по факту деньги на счет падают со скоростью от 3 до 7 дней.

Поскольку Альфа-Поток, по закону и по нормативам Центробанка, относится к небанковскому кредитованию, 1 августа 2016 года Альфа Групп учредила отдельное ООО «Поток.Диджитал» (далее «Поток»). Юрисдикция российская, так что оснований усматривать здесь очередную оффшорную схему, я не вижу. Интервью с представителем компании можно посмотреть ниже.

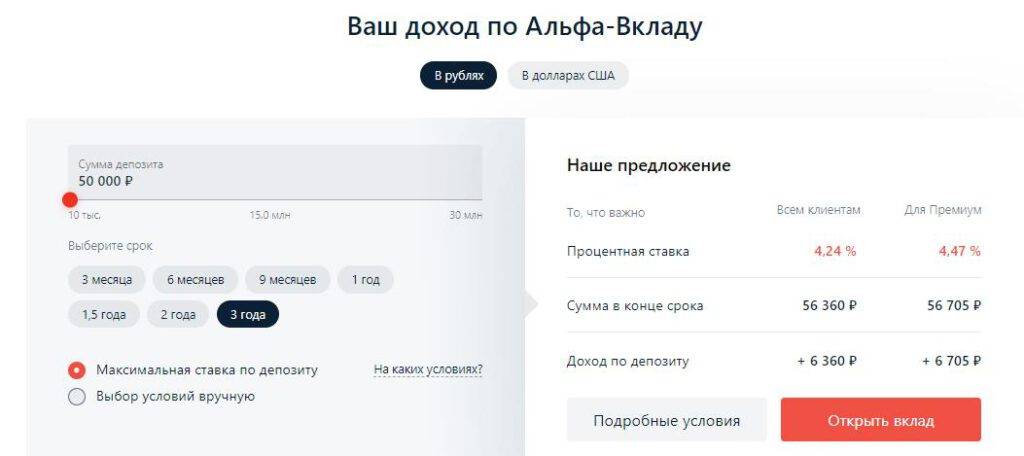

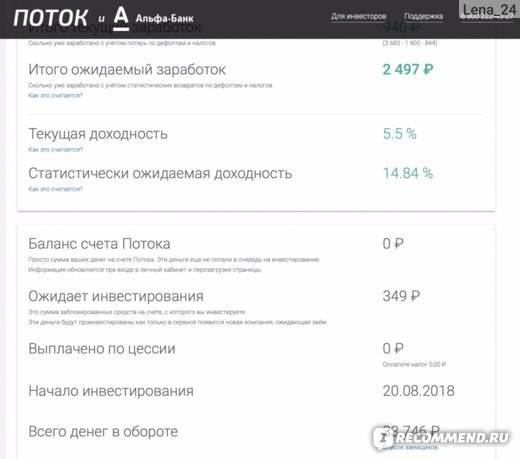

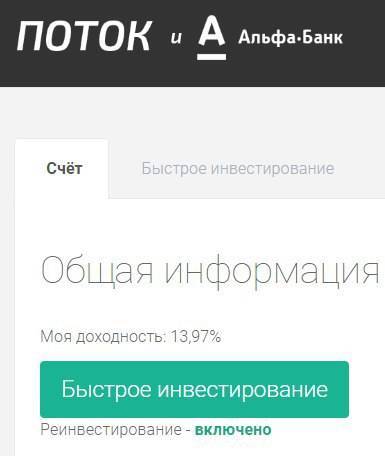

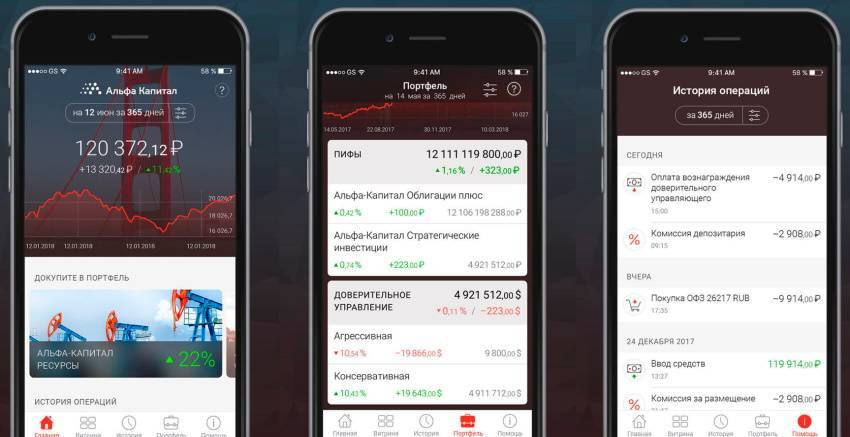

Как вычислить доходность

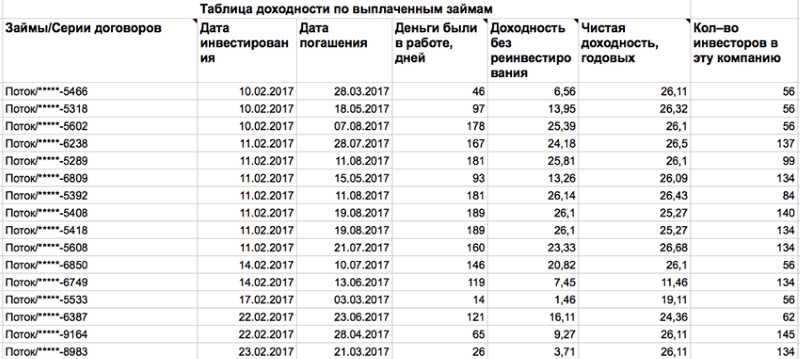

Прибыль (доходность) от инвестиций, сделанных через Potok.digital (он же — Альфа Поток), зависит от условий кредитования. Минимальная ставка процента – 17,3% от суммы займа, максимально возможная – 24%.

Доходность указывается для срока, равного 1 году. Это общепринятый для всех участников финансового рынка период, который при расчётах берётся за основу. Например, в Альфа Потоке 10 000, и через полгода сумма увеличилась до 10 600. Но это не 6% годовых, а 12%, ведь фактически прибыль рассчитывается на срок инвестирования. Годовая ставка является индикатором уровня прибыльности вложения, а не фактической доходностью.

Рассмотрим конкретный пример. Инвестированные вами средства в размере 25 000 рублей направились в определённую компанию, взявшую в Альфа Потоке заём на 183 дня под 17,3% годовых. После погашение долга на счёт вернулись основная сумма, то есть тело займа (25 тыс.), и процентные начисления – 2162,5 руб.

Для вычисления фактической прибыльности проведите расчёты: 2162,5/25000*100. Получится 8,65%, и это проценты, вернувшиеся за период инвестирования. Таким же способом доходность рассчитывается для всех организаций-заёмщиков.

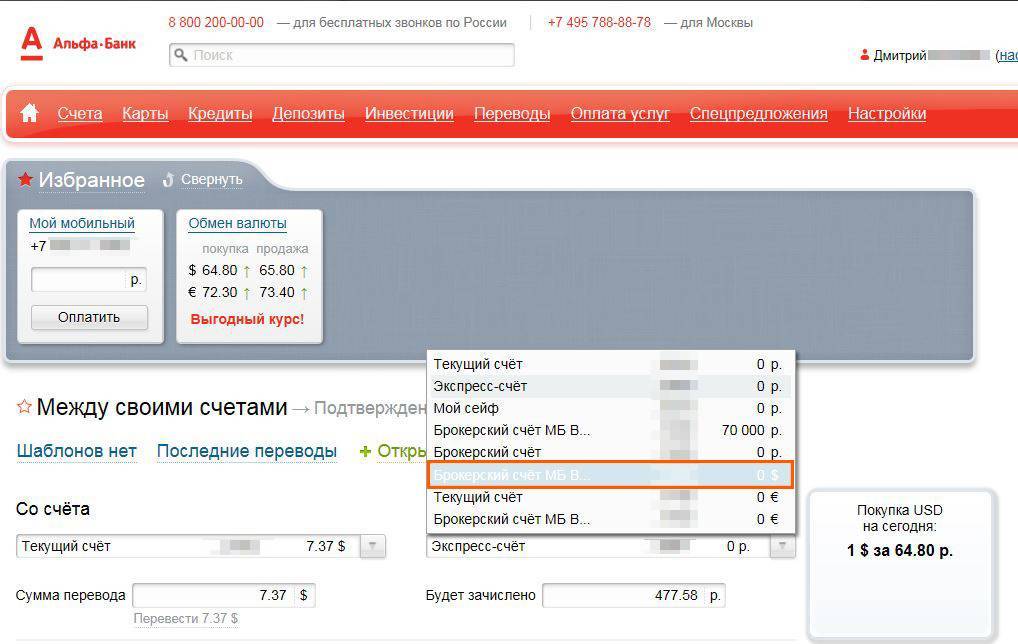

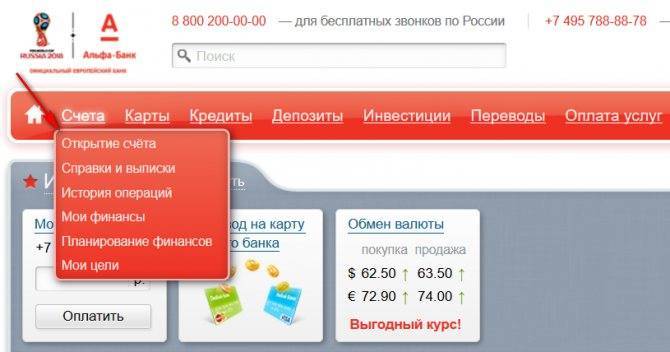

Также можно выяснить прибыльность всего инвестиционного портфеля, то есть совокупность вложений для всех кредитуемых организаций в Альфа Потоке. Это так называемая средне взвешенная доходность, которая обычно отличается от показателя для одной конкретной организации. Эта цифра находится в пунктах «Мои инвестиции» и «Счёт».

Допустимы ли риски дефолта для инвестора

В бизнес-модель Потока сознательно заложена допустимая просрочка. Портфельное финансирование обеспечивает диверсификацию рисков, но не снимает их полностью, о чем Поток открыто предупреждает инвесторов. Последние могут полагаться только на добросовестность и квалификацию риск-менеджеров и на качество их скоринг модели (Альфа-Скор). От них полностью зависит отсев неблагонадежных или потенциально несостоятельных заемщиков. В пользу проекта говорит тот факт, что вся история бизнеса, все его платежи находятся в руках Альфа-Банка и легко выгружаются из системы в один клик. Выбор претендентов на онлайн-кредит достаточно велик: в Альфа банке обслуживается более 200 000 юридических лиц и ИП.

Дефолтных заемщиков Поток передает коллекторам, при этом инвестор сам несет судебные издержки. Эти затраты списываются со счета предоплатой и возвращаются в случае положительного исхода суда, будучи взысканными с должника. Срок возврата этих издержек, которые могут существенно повлиять на доходность инвестиций, не регламентирован. Ведь никто не может установить точную дату, когда коллекторам удастся выиграть суд.

Положительный момент: инвестор получает право на часть получаемых с задолжника штрафов и пеней, что повышает потенциальную доходность. Сам факт продажи долгов коллекторам по договору цессии (переуступка долга), я бы не считал недостатком: так поступают все крупные банки. В конце концов, это ускоряет и удешевляет процесс сбора задолженности для самих инвесторов.

Поток Альфа-Банк. Есть ли гарантии?

Вкладчики не получают от банка абсолютно никаких гарантий. Рассчитывать клиент сможет только на то, что будет иметь доступ к базе данных небольших предприятий, которая у Альфа-банка несомненно очень большая. Именно к этой базе кредитная организация должна применить свою так называемую инновационную технологию. Преподносится такая инновация под брендом «Супремум».

Громкое имя было выбрано совсем неслучайно. Именно оно должно вызывать у клиентов иллюзию, будто банк старается и что-то делает для них. Конечно же, помимо того, что просто предоставляет площадку, где клиенты могут друг друга найти.

Как Альфа-Поток работает с рисками?

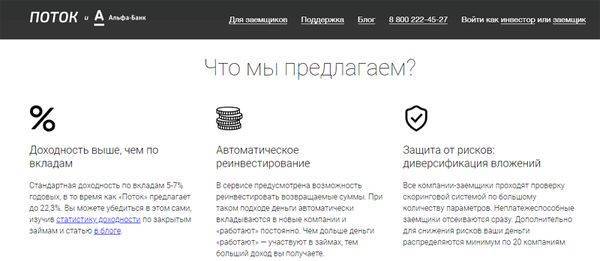

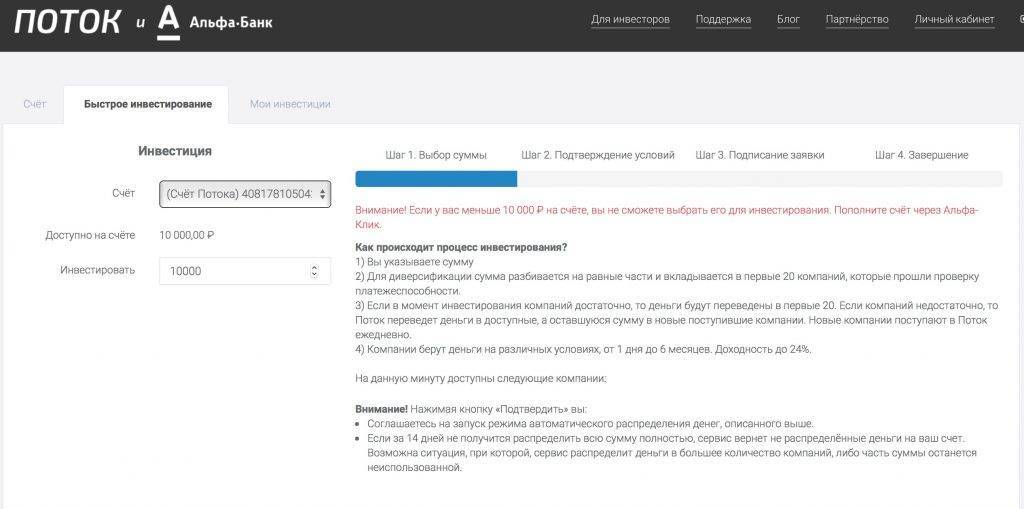

Понятно, что такие инвестиции связаны с рисками. Чтобы их снизить, Альфа-Поток разбивает вложения инвесторов. Раньше формировались портфели, в которые инвестору предлагалось инвестировать средства. Сейчас всё проще.

Распределением средств занимается специальный алгоритм. Он автоматически переводит деньги инвестора 20 разным компаниям, которые в данный момент участвуют в системе кредитования. В результате даже если будет допущен дефолт одной из них, заработок покроет убытки инвестора.

В системе Поток Альфы сейчас уровень дефолта достигает 8,3%, что хороший показатель для такого рискового бизнеса. Это значит, что из 100 компаний только 8-9 не возвращают деньги. Из 20 – будет максимум 1. Вот и считайте соотношение риска-доходности сами.

Кстати, Альфа-Поток сам занимается взысканием средств с неплательщиков, так как сам в этом заинтересован – не будет выплат, не будет и процента. С инвестора не снимаются никакие комиссии – только с заемщика и только при возврате средств.

Как работает поток

В основе работы сервиса лежит автоматическая система выдачи займов. Главная цель «Потока» – сделать кредиты доступными для малого и среднего бизнеса. Получение ссуды по стандартной схеме часто не подходит предпринимателям из-за затяжного оформления и большого процента отказов.

Схема работы сервиса выглядит следующим образом:

- Компания формирует заявку на заем.

- Платформа принимает решение и начинает сбор средств.

- После того как деньги собраны, они единым платежом направляются на счет заемщика.

Связь с инвесторами

С каждым гражданином, разместившим на площадке свой капитал, подписывается соглашение в электронном формате. В документе указаны нюансы сотрудничества, реквизиты и условия займа. Договор представляет собой индивидуальное предложение организации инвестору. Соглашением на сотрудничество считается перевод денег на счет заемщика. Все операции в «Потоке» идут в автоматическом режиме: гражданину нет необходимости участвовать в этом процессе, т.е. он получает пассивный доход.

Договор — индивидуальное предложение инвестору.

Договор — индивидуальное предложение инвестору.

Санкции за неуплату долга

Если заемщик своевременно не внес очередной платеж, то на сумму просрочки начинает начисляться пеня. Ее размер прописан в Едином договоре займа, с которым компания соглашается при составлении заявки. Сведения о задолженности передаются во внутреннюю службу по работе с просрочками. Также «Поток» имеет право привлечь коллекторскую службу для взаимодействия с заемщиком.

Автоматическое списание с расчетного счета

Платформа рассчитывает и погашает долг в автоматическом режиме. В каждую дату внесения очередного платежа «Поток» списывает со счета заемщика необходимую сумму.

Как проходит отбор организаций

Организации-получатели займов перед регистрацией в Альфа Потоке проходят состоящую из нескольких этапов проверку. Они подают документацию, подтверждающую благонадёжность по разным параметрам, и если компания получает одобрение, она включается в программу и участвует в ней. Некредитоспособные заёмщики получают отказы.

Схема отбора заемщиков

Предприятия-заемщики строго отбираются из клиентской базы финансового Альфа учреждения. После подачи заявления, такие компании подлежат проверке сотрудниками банка.

Оценка деятельности, надежности и платежеспособности будущего заемщика выставляется на основании предоставленной выписки в электронном виде.

Клиентская база Альфа-банка насчитывает 300 тысяч и более организаций. Все они проходят скоринговую проверку и получают соответствующую оценку.

Только самые достойные представители попадают в список для дальнейшего инвестирования. Для них выдвигаются определенные требования, которым надо соответствовать.

Альфа-банк играет роль посредника между двумя сторонами. Он выступает в качестве гаранта и организатора, напрямую оформляет договор между инвесторами и заказчиками (заемщиками).

И получает свои комиссионные.

Как проверяют заемщиков

Для допуска компании на «Альфа-Поток» в качестве заемщика, она должна подходить минимальным требованиям:

- Открытие банковского счета с оборотом более 100 тыс. рублей;

- Существование на рынке более 10 месяцев;

- Если компания не является клиентом Альфа-Банка, потребуется предоставить выписку в электронном виде за последний год, и ответить на несколько вопросов из анкеты;

- Отсутствие отрицательной кредитной истории, долгов и крупных арбитражей у учредителя.

При их выполнении компания допускается к совершению сделки по получению займа. На сайте выкладывают заявку и начинается сбор необходимой суммы, и после подписания договора в режиме онлайн со всеми инвесторами, сумма зачисляется на счет.

Преимущества, недостатки и возможные риски сервиса

Судя по отзывам инвесторов про Альфа Поток, главные преимущества сервиса — это уменьшенное количество бюрократии и повышенные ставки для инвесторов. То есть, с одной стороны, кредитор получает замечательный способ заработать, но при этом он избавляется от волокиты, свойственной другим финансовым инструментам. Отсутствие бюрократии — это большой плюс и для заемщиков.

Плюс также в автоматизированном распределении инвестированных денег. Кроме того, быть кредитором может быть каждый — даже неопытный в этой области человек. Риски, неизбежные при самостоятельной «раздаче» кредитов, здесь также уменьшены за счет строгого отбора одобренных компаний.

Отдельно нужно сказать про техподдержку: учитывая новизну проекта «Альфа Поток», сотрудников техподдержки проинструктировали самым лучшим образом, чтобы даже «тонкие» принципы работы сервиса были ясны новым клиентам.

Риски такие же, как и при обычном инвестировании: клиент может потерять все, что вложил. Или потерять больше, чем заработал. Это — главный недостаток и риск проекта одновременно. Учитывайте, что государство и «Альфа-Банк» утерянные вклады возмещать не обязаны.

Однако, это хорошо компенсируется жестким отбором компаний и высоким процентом взысканий по долговым обязательствам (76%).

Сервис Альфа-Поток

Амбициозная цель организаторов проекта – сделать лучший Р2Р-сервис в стране. По сути, это направление далеко не новое и означает площадку, где можно получить быстрый и беззалоговый кредит, в частности для бизнеса, а инвесторам получить прибыль, вкладывая в его работу средства. Если бы меня попросили коротко попросили сказать, с чем у меня ассоциируется альфа поток, я бы сказала 5 основных фактов, которые я знаю о площадке:

- Не единственный сервис в стране, а его прямой конкурент StartTrack.

- Идея принадлежит директору сервиса Никите Абраменко.

- Выбирая такие инвестиции в интернете, можно заработать в среднем до 25% годовых.

- Альфа-поток представляет собой скоринг-центр и оператора транзакций между лицами.

- Компания успела нашуметь в прессе, собрав средства для кредитования 24 компаний в размере 25 млн. рублей всего за 30 минут в 2016 году.

А тот факт, что площадка закреплена за известным банком, только добавляет ей плюсов в работе

Поток.Диджитал сам заявляет о себе, как о краудфандиговой платформе (и что важно не в оффшорной зоне), работающей за счет упрощения количества звеньев в выдаче кредита: то есть: прибыль за оборот заемных средств получает инвестор, свой процент площадка, обходя банки

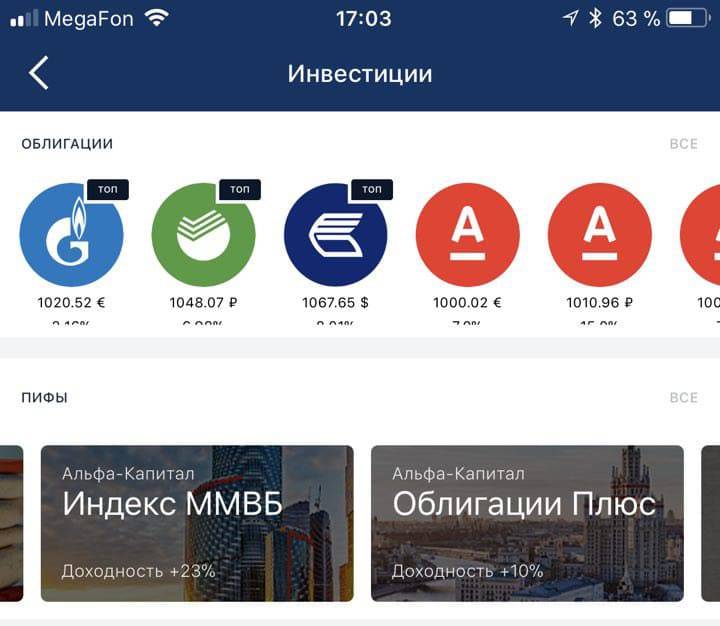

Альфа-Поток: возможности для инвесторов

Конечно, возможность вложить свои средства под выгодные и стабильные проценты – желание многих россиян. Именно эту возможность и предоставляет им инновационная коммерческая онлайн-площадка по кредитованию. Со своей стороны Альфа-Банк предоставляет будущим инвесторам такие возможности, как:

- довольно большой список будущих заемщиков, состоящий из наиболее надежных компаний, работающих в России;

- небольшой взнос для вложения: от 10 000 руб.;

- еженедельные начисления возврата процентов от размещенных средств;

- приличный процент по доходам, в среднем составляющий около 17,50% годовых;

- отсутствие от инвестора тратить свои силы и время на поиски направлений по вложению (инвестициям) свободных финансов.

Такой строгий отбор позволяет значительно снизит возможные риски для инвесторов-вкладчиков. Также в целях еще большего снижения рисков регламент программы предусматривает равномерное распределение заемных средств сразу между 15-20 организациями и предоставляет открытый публичный доступ клиентов ко всем имеющимся статистическим данным-показателям.

Инвестор может выбрать наиболее подходящий для себя пакет инвестирования

Инвестор может выбрать наиболее подходящий для себя пакет инвестирования

Уровень риска

Конечно, как и в любой системе, есть в Альфа-Потоке и свои риски, причем касаются они не только инвестором. Так, можно выделить сразу несколько групп рисков, а именно:

- Отсутствие регулирующих отношения сторон нормативных актов. Опасность связана, в первую очередь, с тем, что все согласования и прочие операции происходят в онлайн режиме. Большинство действий и вовсе происходят автоматически. Отсутствие подтверждающей документации тоже негативно сказывается. Поэтому, если человек захочет вернуть свои деньги через суд, ему придется несладко. К тому же, судиться ему придется не с одной, а сразу с несколькими компаниями, входящими в пакет.

- Перекладывание рисков на инвестора. Действительно, сам Альфа-Банк не берет на себя какие-либо риски, хотя за обслуживание берет неплохую комиссию.

- Неясность способов оценки уровня платежеспособности заемщиков. Да, действительно, перед началом работы Альфа-Банк оценивает возможные риски, изучает данные о компании. Только вот подтверждения о подобных действиях своим инвестором они н предоставляют. Выбирая компанию, вкладчик не видит каких-либо пометок, баллов платежеспособности.

- Отношение россиян к кредитной системе. Многие потребители займов просто не воспринимают оформляемые кредиты серьезно. Они не очень-то заботятся в такой ситуации и о своей репутации. Конечно, речь не обо всех предпринимателях. Именно поэтому, часто случается фиксировать просрочки по платежам за кредиты. Вернуть долги в такой ситуации достаточно проблематично.

- Отсутствие государственных гарантий. Напомним, что российское законодательство страхует вклады своих граждан на сумму до 1,4 миллионов рублей. А вот в случае с инвестированием средств через Альфа-Поток, получить такую гарантию не получится, ведь этот вид вложений не относится к депозитам.

- Отсутствие каких-либо разновидностей обеспечения. Так, предприниматель, получая деньги взаймы, не предоставляет залогового имущества, не привлекает поручителей. А уровень платежеспособности и надежности зачастую связывается специалистами Альфа-Банка с тем, насколько активно ведет себя бизнесмен на данной площадке.

Конечно, рисков здесь не мало. Стремясь снизить уровень рискованности, специалисты банка разработали специальную технологию «Супремум», которая позволяет максимально точно и достоверно осуществлять проверку.

Что представляет собой технология «Супремум»?

Специалисты Альфа-Банка разработали технологию «Супремум», которая осуществляет проверку уровня надежности предпринимателей. В основе метода лежит проверка состояния текущих счетов клиентов. Ведь получить доступ к интернет-площадке Альфа-Поток могут только те бизнесмены, которые имеют счета в Альфа-Банке. Причем использовать их они должны очень активно в течение хотя бы 1 года.

Получается, что Альфа-Банк проверяет историю совершаемых операций по счетам, на их основании принимают решение об уровне надежности. Агрегированные значения позволяют понять, что происходит с уровнем доходов той или иной компании – растут ли они, остаются на прежнем уровне или стремительно падают.

Во внимание берется также частота зачисления средств от контрагентов, причем и они проверяются очень тщательно. Большое количество компаньонов свидетельствует об определенном уровне устойчивости организации и используется как положительный аргумент

Диверсификация компании также идет на пользу ее рейтинга. Все вместе это дает возможность предоставить инвесторам организации, оцененные на основании достаточно серьезных и устойчивых фактов.

Принципы сервиса Поток Альфа-Банка

По своей сути Альфа-Поток является закрытым инвестиционным клубом, в котором физические лица (клиенты Альфа-Банка) кредитуют представителей малого и среднего бизнеса, а сам банк выступает только посредником, берущим за свои услуги фиксированный процент.

Организация денежного оборота

По отзывам и официальным заявлениям, кредиторы имеют возможность получить доходность на уровне 30% годовых, выплаты осуществляются еженедельно в онлайн режиме, предусмотрен механизм повторного инвестирования.

Средства направляются не в одну конкретную компанию, а распределяются между различными предприятиями, объединенными в один пакет, например, 30 самых рентабельных компаний Урала или 30 IT-компаний Москвы. Пакеты денежного Альфа-Поток формируются специалистами самого сервиса и регулярно меняются, в них входит по тридцать фирм.

Таким образом, банк выступает в роли посредника между бизнесом и частными кредиторами, предоставляя им в распоряжение удобную площадку и определяя правила их взаимодействия.

Альфа-Банк предлагает выгодные условия кредитования, а самое главное — быстрое решение по заявке для добросовестных представителей малого бизнеса

Условия и доходность проекта

Для потенциального инвестора, желающего вложиться в развитие выбранного пакета предприятий, условия передачи капитала будут такими:

- Инвестор должен быть клиентом банка;

- Минимальный взнос – 10 тыс. рублей;

- Максимальная сумма разового вложения – 500 тыс. рублей;

- Выплаты – еженедельные;

- Доход – до тридцати процентов годовых;

- Срок инвестирования – до 6-12 месяцев.

Учитывая, что доля банка достигает 15%, заемщики (т.е. представители малого бизнеса) должны будут вернуть кредиторам 45% годовых. Высокие проценты компенсируются целым рядом преимуществ:

- Быстрая выдача средств – нужная сумма перечисляется предпринимателю через 2 дня после подачи заявки;

- Не нужно предоставлять залог;

- Минимум документации для проверки;

- Имеется возможность досрочного погашения.

Попробуйте инновационный способ инвестировать денежные средства — получите доступ к рабочей платформе сервиса для решения вопросов онлайн

Кредитоспособности плательщика оценивается по специальному алгоритму, который анализирует:

- Деловую активность предприятия;

- Объем собственных средств;

- Прибыль и расходы в динамике за последние несколько месяцев;

- Деловой профиль руководителя;

- Степень готовности и востребованности продукта.

Кроме того, в механизме отбора предусмотрено сравнение компании с аналогичными стартапами. Если окажется, что предприятия со схожими стартовыми условиями показали нежизнеспособность, то такой компании с большой степенью вероятности откажут в приеме на площадку Альфа-Поток.

Выводы

Такой кредитный сервис от Альфа-Банка, несмотря на свое недавнее появление на рынке кредитно-финансовый услуг, активно набирает обороты по популярности. Это легко объяснимо и прежде всего именно растущим спросом среди потенциальных заемщиков. Ведь помимо приемлемых условий кредитования, кредитная онлайн-платформа помогает в короткие сроки решить различные насущные проблемы предпринимателей.

Например, поддержать непрерывность своего производства, приобрести новое и нужное оборудование для расширения бизнеса. Либо пополнить свои активы и оборотные средства, профинансировать важный проект, принять участие в выгодном тендере. И, конечно, обеспечить своим работникам достойную оплату труда без задержек и пустых обещаний.

https://youtube.com/watch?v=fh3VsHvBzew