Своё дело

Кто не мечтает посвятить жизнь собственному делу, и зарабатывать лично на себя, минуя посредников и скупых работодателей?

Идея открыть дело посещает многих потенциальных предпринимателей, и если одни проживают в сомнениях, то другие на свой страх и риск становятся владельцами бизнеса.

Те, кто отрыл собственное дело, не понаслышке знают, как приумножить деньги. Стоит ответственно отнестись к процессу выбора отрасли для реализации проекта. Начинать дело можно с нуля, не имея финансовой базы, что доказано на практике. Известные миллиардеры признались, что начинали свой бизнес, имея не больше ста долларов за душой.

Людей привлекает идея открыть ИП, но отсутствие денег кажется основной причиной, ставшей на пути к свершению целей. Это огромное заблуждение, истории известны примеры того, что люди вкладывали сотни тысяч долларов, и так и не выходили в плюс. Финансы не являются проблемой, в конце концов, можно привлечь инвесторов

Важно загореться идеей, видеть механизм её реализации изнутри

Когда дело доходит до практического воплощения теории, можно претерпеть крах. На бумаге перспектива выглядела красочно и многообещающе, а на деле оказалось, что не были учтены важные детали.

Алгоритм действий в данном случае таков:

Нужно определиться, к какому из видов коммерческой деятельности лежит душа, и где можно найти себе применение;

Когда отрасль выбрана, стоит проанализировать нишу на предмет востребованности и конкуренции;

Важно подготовить детальный бизнес-план, где можно увидеть, сколько средств понадобится на реализацию стартапа, какой может быть окупаемость, за какой промежуток времени;

Когда смета составлена, необходимо приступить к поиску стартового капитала, если такового нет. Не стесняйтесь предлагать идеи крупным инвесторам, если дело стоящее, то проект окажется под протекцией влиятельных бизнесменов.

Поставьте цель, следуя за ней, независимо от обстоятельств.. Бизнес среда любит активных целеустремлённых людей, имеющих план действий

Следуя выбранному алгоритму, непременно можно приумножить деньги

Бизнес среда любит активных целеустремлённых людей, имеющих план действий. Следуя выбранному алгоритму, непременно можно приумножить деньги.

Правило №1. Определитесь с целями и составьте личный финансовый план

Если не знать, куда идти, никуда не придешь — это фраза лучше всего описывает, почему сперва нужно разобраться с финансовыми целями. Перед тем как начать инвестировать вы должны определиться, с какой целью вы будете инвестировать. Это могут быть совершенно разные цели: накопление на пенсию, покупка недвижимости, образование детям, покупка автомобиля, путешествие и так далее. Любые цели, которые вы хотите достичь, и которые требуют денег.

Как правильно ставить цели?

Вы можете сказать — хочу дом. Но это пока не цель. Ведь совершенно непонятно, какой дом, он уже построен, готов и продается или его еще только предстоит построить, в каком месте он находится, сколько требуется денег, когда вы хотите начать жить в нем и так далее. Цель должна быть четкая и ясная, как минимум нужно определить три вещи:

- сделать подробное описание цели

- определить стоимость цели

- определить желаемый срок ее достижения.

Например, цель может звучать так: кирпичный двухэтажный дом в поселке Заря, стоимостью 7 000 000 рублей через 5 лет.

Немного сложнее, если цель — это пассивный доход. Допустим, вы решили, что желаемый пассивный доход в месяц 100 000 рублей. Разумеется, пассивный доход не падает сам по себе с неба, нужны активы, которые будут его генерировать. Чтобы доход был стабильный, активы должны быть размещены в надежных финансовых инструментах с фиксированной доходностью. Сейчас такие инструменты приносят порядка 6-8%. 100 000 рублей в месяц это 1 200 000 в год. Для получения такой суммы в виде процентов, сумма капитала должна равняться 15-20 миллионам.

На самом деле в реальности капитал должен быть еще больше, так как, если вы планируете получать доход на протяжении многих лет, то из-за инфляции его покупательная способность будет уменьшаться, и в следующем году вам уже понадобится не 100 000 в месяц, а например, 106 000. Поэтому какая-то часть капитала должна быть размещена в финансовых инструментах, которые способны приносить высокий доход, например, акции, чтобы покупательная способность капитала не падала.

Кстати об инфляции. Если достижение цели сильно отодвинуто по срокам, то в будущем из-за инфляции ее стоимость может сильно возрасти. Поэтому при планировании финансовых целей нужно рассчитывать будущую стоимость цели. Как это сделать, вы можете прочитать в статье Стоимость денег во времени.

Как достичь финансовых целей?

Для достижения финансовых целей разрабатывается личный финансовый план. После того, как вы определились целями, у вас должен появиться их список с указанием стоимости и срока по каждой цели. Если целей много, то не факт, что у вас получится осуществить их все. Поэтому цели нужно расставить по приоритету и отдать предпочтение наиболее важным.

Что дальше? Нужно определиться, как достигать эти цели. Именно для этого и составляется личный финансовый план. Инвестировать без финансового плана — это все равно что отправляться в лес без карты и компаса.

Всегда возникает куча вопросов. Как накопить необходимую сумму, сколько нужно откладывать, куда вкладывать деньги, какую стратегию инвестирования выбрать, какие финансовые инструменты использовать, какой способ инвестирования лучше выбрать, что делать, если цель недостижима в желаемый срок и так далее. На все эти вопросы отвечает финансовый план.

Для того, чтобы составить план, нужны исходные данные. Работа начинается с анализа текущего финансового положения, стоимости активов и пассивов, доходов и расходов. Это поможет окинуть широким взглядом простор ваших финансовых возможностей, найти скрытые финансовые резервы и обнаружить уязвимости.

Вы узнаете величину вашего капитала, сумму денежного потока, который составит ваш инвестиционный потенциал и другие вещи. Это то, без чего невозможно составить план, а значит и достичь целей.

Например, может внезапно оказаться, что ощутимая часть ваших денег тратится впустую, чего вы раньше не замечали, пока не начали вести учет доходов и расходов. Или что гараж, которым вы давно не пользуетесь, можно продать или сдавать его в аренду, получая дополнительный доход.

Сделав эту работу, вы заложите фундамент, на котором будет строиться дом вашего финансового будущего.

Правило № 10. Не играйте в угадайку и сконцентрируйтесь на действительно важных вещах

Поведение среднестатистического инвестора

Куда вкладывать деньги в следующем году? Какой курс доллара будет через месяц? Что будет с ценами на нефть? Нужно ли покупать сейчас золото? Что будет с рынками после Брекзит и выборов Трампа? Такие вопросы регулярно себе задают обычные люди, пытаясь угадать, что вырастет.

На самом деле в долгосрочном плане это всего лишь новостной шум, на который не стоит обращать внимания. В большинстве случаев такая попытка игры в угадайку не приносит хороших результатов, так как шансов на постоянной основе правильно угадывать очень мало.

Люди не готовы ждать, а хотят получить все и сразу. Видя, что идея не сработала, сразу начинают искать другую. Обычно это порождает целый зоопарк различных активов.

Другая проблема — это поведение инвесторов. К сожалению наш мозг устроен так, что заставляет нас покупать, когда уже все выросло, и продавать, когда все уже упало.

По данным Richard Bernstein Advisors из-за такого поведения результаты среднестатистического инвестора за последние 20 лет оказались значительно хуже большинства активов, в которые он инвестировал. Если бы он просто купил и держал их, результаты были бы лучше.

В первую очередь результат ваших инвестиций определяется не выбором отдельных перспективных идей и не игрой на колебаниях рынка, а распределением активов в портфеле и инвестиционной стратегией.

Вместо попытки угадать удачные моменты для продажи и покупки сконцентрируйтесь на разработке и следованию своей инвестиционной стратегии, снижении издержек и налоговой нагрузки. С большой долей вероятности именно это, а не погоня за горячими идеями, принесет вам успех в деле инвестирования.

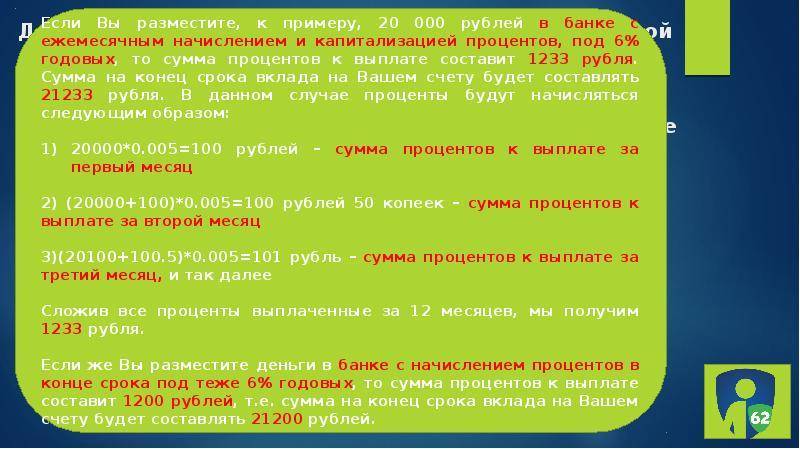

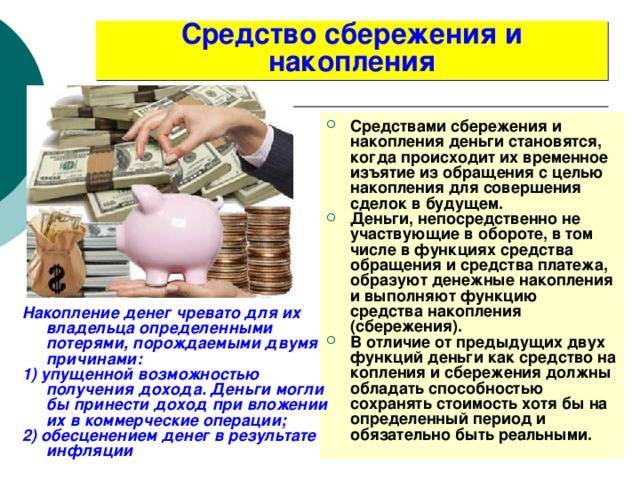

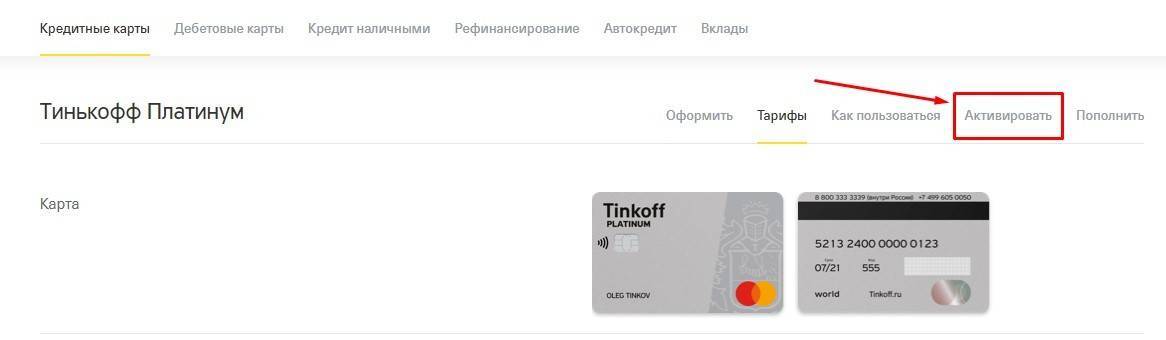

Открытие вкладов

Для большинства людей открытие вклада является самым распространённым понятным вариантом. Метод пассивный, не требует от вкладчиков каких-либо манипуляций и навыков

Данный способ сопряжён с рядом рисков, следует предельно осторожно и внимательно подбирать заведение, подходящее для сохранности накоплений

Учитывая нестабильную экономическую ситуацию, и ряд внутренних процессов, существенно влияющих на экономику страны, вклады подвержены рыночным колебаниям, и не могут на 100% гарантировать получение выгоды.

Открытие депозита в банке для приумножения денег, согласно данным социологических опросов, стало самым распространённым методом сбережения, накопления средств для россиян

Важно помнить, что вклады в валюте ниже по процентам, чем депозит в национальной валюте. Средние показатели, вкладов в долларах и евро не превышает 3% годовых, а что касается рубля, он даёт возможность открывать счета под 10%

Основные моменты, на которые стоит обратить внимание, чтобы приумножить деньги посредством банковского депозита:

- Входит ли конкретное банковское учреждение в список банков, обязующихся возвращать средства;

- Наличие опции по снятию средств ранее установленного срока;

- Как проходит процесс начисления депозитных средств;

- Наличие фиксированной комиссии на вывод;

- Возможность внесения дополнительные суммы к депозиту;

- Возможность снимать деньги со счёта в частичном объёме;

- Наличие услуги смс-информирования о всех операциях, совершённых с депозитом.

Когда выбранное учреждение соответствует заявленным критериям, можно смело отправлять накопления в банк, и ожидать накопление процентов. Метод достаточно популярен в России, он не требует манипуляций со стороны вкладчиков.

5 советов, как копить при маленькой зарплате

Моя статья не рассчитана на богатых. Они прекрасно научились копить и без моих советов. Я сейчас пытаюсь донести простую мысль до людей, которые живут с мыслью, что с их зарплатой можно только выживать, а не копить. Эта мысль о том, что даже самая маленькая сумма с годами принесет неплохой доход. А если эту сумму каждый месяц пополнять, то результат способен вас удивить.

Вот 5 советов, как копить при маленькой зарплате:

Совет 1. Хотите увеличить доходы – сокращайте затраты.

Как научиться экономить? Читайте в моей статье о возможных способах экономии и внедряйте их на практике. Поверьте, что это легко. Особенно, когда есть цель или мечта.

Совет 2. Не пускайте пыль в глаза.

Знакомая ситуация, когда в не самой обеспеченной семье дорогие телефоны, золотые подарки к праздникам и норковые шубы. Что движет этими людьми? Хотят казаться богатыми. Считают, что это самые главные ценности. Живут одним днем.

Остановитесь! Вы серьезно думаете, что это смысл вашей жизни?

Совет 3. Не берите в долг.

Легкие чужие деньги. Их не надо зарабатывать, их можно тратить, но их надо отдавать. И отдавать с процентами. Выделите пару минут, чтобы подсчитать, во сколько реально вам обойдется эта покупка в кредит. Подумайте, так ли уж важна для вас эта вещь или вы вполне проживете и без нее.

Совет 4. Откладывайте 10 % и не давайте себе поблажек ни при каких обстоятельствах.

Об эффективности этого метода говорят и финансисты и психологи. 10 % – это немного для любой семьи. Я уже останавливалась на этом моменте, но повторю еще раз. Получили доход – сразу же отложите десятину в сторону.

Совет 5. Изучите возможные источники получения дополнительного дохода.

У нас очень любят себя жалеть, винить начальников, государство и т. д. Что мешает вам изменить условия, в которых вы мучаетесь, пытаясь выжить? Неуверенность в себе, лень, безграмотность? У нас всего одна жизнь, и она, к сожалению, коротка. Мы должны прожить ее так, чтобы в гармонии находились все сферы: работа, финансы, личная жизнь, здоровье, отдых и саморазвитие.

Не устраивает доход? Ищите дополнительные источники. Нельзя сидеть на диване и причитать о несправедливости. Что лично вы сделали, чтобы что-то изменить?

Отчетность и коэффициенты – это важно

Доходность фонда определять только по графикам не следует. Это не более чем реклама. Анализировать ПИФ следует более глубоко, особенно, если вы хотите вкладывать в него крупные средства. По каким параметрам можно произвести оценку:

- Состав активов. Подумайте, вырастут ли они в цене в ближайшее время, много ли в составе инструментов «мусорных» или переоцененных активов, будет ли поправка на курсовую разницу.

- Отчет за прошлый год. Отражает не только динамику стоимости пая, но и портфеля. Помогает понять, в каком направлении движется фонд: увеличение активов или их снижения, нет ли перекоса в пользу каких-то эмитентов.

- Коэффициенты. Самые главные – Альфа – показывает эффективность работы управляющего, Бета, демонстрирующая взаимосвязь доходности ПИФа и состояния рынка, Сортино, позволяющего оценить доходность / риск. Эти данные можно рассчитать самим или взять из готовой отчетности.

- Личность управляющего и состав команды. Здесь важен опыт, количество фондов под управлением команды, эффективность работы.

Конечно, можно не заморачиваться и купить паи тех фондов, демонстрирующие стабильный рост год от года, либо значительно опережают бенчмарк. Однако для взвешенного решения рекомендуется лучше изучить выбранный ПИФ.

Простому обывателю трудно выбрать фонд, пользуясь узкоспециальными коэффициентами для оценки. В надежных и прозрачных фондах вы всегда сможете узнать стратегию, по которой инвестируются ваши средства и задать вопросы управляющему (На примере ПИФ Урласиб Первый).

Простому обывателю трудно выбрать фонд, пользуясь узкоспециальными коэффициентами для оценки. В надежных и прозрачных фондах вы всегда сможете узнать стратегию, по которой инвестируются ваши средства и задать вопросы управляющему (На примере ПИФ Урласиб Первый).

Скачать

Основные показатели деятельности ПИФ за 2017 год по данным ЦБ РФ.xlsx

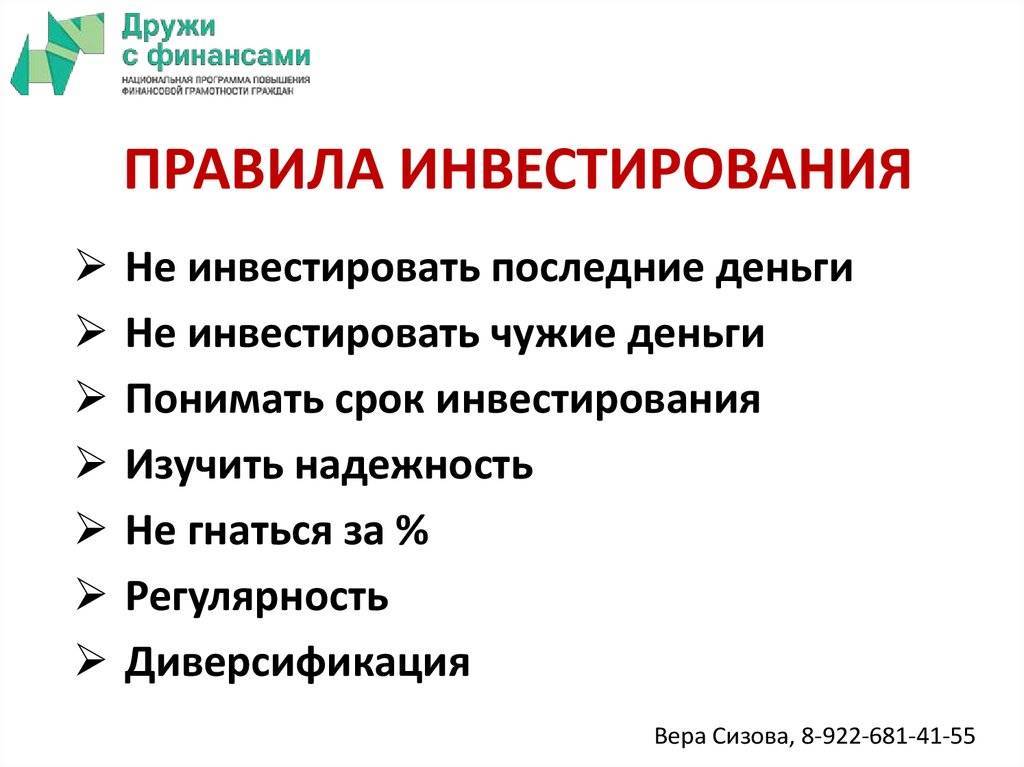

Правило №5. Инвестируйте регулярно

Секрет богатства не в том, чтобы заработать сразу и много. Богатство создается упорством и временем. Нужно развить в себе привычку регулярно инвестировать определенную сумму денег. Время и сложный процент сделают все остальное. Всего 1000 рублей в месяц через 25 лет превращается в 3,2 млн.

Помимо самого эффекта накопления, регулярное инвестирование создает эффект усреднения стоимости. Регулярное инвестирование одной и то же суммы способствует приобретению меньшего количества акций по дорогим ценам и большего по низким. Таким образом сглаживается негативный эффект от рыночных пузырей и получается дополнительная выгода от рыночных падений.

Попытки угадать лучший момент для покупки и продажи зачастую не заканчиваются успехом. Поэтому тот, кто регулярно инвестирует может быть уверен в том, что рыночные пузыри не принесут ему сильных убытков, а покупка на дне придаст дополнительный рост вложениям. Даже тот, кто покупал пресловутый Газпром по 360, если усреднялся, был бы в плюсе.

На графике ниже показаны результаты ежемесячного инвестирования в индекс S&P500 на медвежьем рынке.

С декабря 1999 до декабря 2002 года индекс упал с 1469 до 879 пунктов, потеряв 41,3%. Если бы инвестор вложил в индексный фонд 3000 долларов и потом ежемесячно вкладывал бы по 100, то к концу периода на счету имел бы 4604,53, что на 30,2% меньше инвестированной суммы. Инвестор, не использовавший усреднение, потерял бы 41,3%.

Держите паи минимум 3 года

Это важно по нескольким причинам:

- Во-первых, за это время любой фонд, даже высокорисковый, покажет положительную динамику.

- Во-вторых, многие фонды не взимают комиссию при погашении долгосрочного пая.

- В-третьих, вы сможете получить налоговый вычет.

Его размер установлен как произведение 3 млн рублей на число целых годов, когда пай был у владельца. Например, если вы владели паями 5 лет, то сможете претендовать на вычет в размере 15 млн рублей.

Для инвестора средней руки, вкладывающего десятки или даже сотни тысяч рублей, таких вычетов достаточно, чтобы вообще не платить налоги.

В противном случае при погашении пая вам придется заплатить налог – 13% от прибыли, если вы живете в России, и 30% – если вы не налоговый резидент нашей страны. Прибыль считается как стоимость погашенного пая минус расходы на его приобретения (цена покупки + комиссии).

Длительное владение паями фонда принесет вам дополнительный доход в виде экономии на налогах

1 из 2

Обратите внимание, что заявление на предоставление налоговых льгот подается в управляющую компанию, а не ФНС (по данным rbc.ru)

С 2014 года любой инвестор, владеющий паями в фонде три года и более, имеет право на налоговые льготы с инвестиционного дохода (по данным bcs-express.ru)

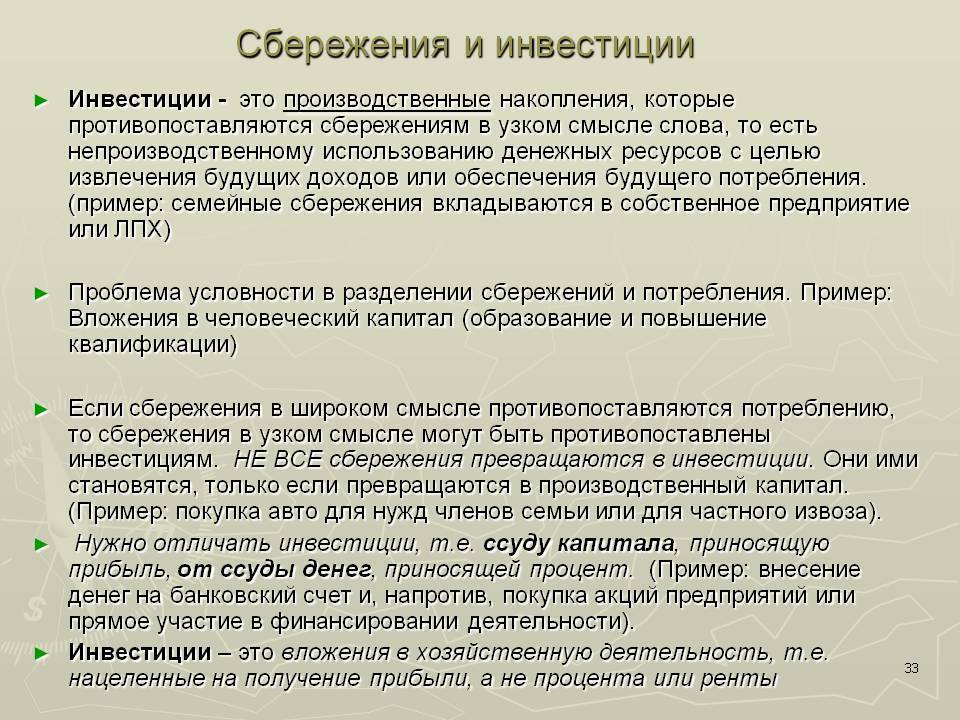

Квадрант денежного потока

Кийосаки делит квадрант на две стороны — левую и правую. Рассмотрим каждый сектор по отдельности:

| 1 | Левая сторона: рабочие. Они меняют свое время на деньги. Рабочие имеют, как правило, фиксированную ставку и некоторые государственные гарантии. Такие люди считают, что они в безопасности — у них стабильная зарплата, когда они состарятся у них будет пенсия. Однако на самом деле это самый опасный сектор. Эти люди обычно не откладывают никаких денег и если в стране или в мире случается большой кризис, то они теряют все и даже больше — свои дома и автомобили. |

| 2 | Левая сторона: работающие на себя. Это могут быть фрилансеры, мелкие бизнесмены, блоггеры и даже стоматологи, открывшие собственное дело. Эти люди тоже меняют свое время на деньги. Они сами себе начальники, потому что не любят, когда ими руководят. Тем не менее все свое время они тратят на свое дело и практически не имеют свободного времени по причине того, что кроме них их работу никто не выполнит. В этом секторе, как правило, больше дохода, чем у рабочих, но все равно недостаточно для обеспеченной и спокойной жизни. |

| 3 | Правая сторона: крупные бизнесмены. Это уже достаточно обеспеченные люди и некоторые из них могут себе позволить временно отдаляться от дел, путешествуя и занимаясь тем, что они любят. У них есть люди, способные выполнять всю работу, а им нужно следить за своей компанией и заниматься долгосрочным планированием. Впрочем, вы можете не работать в этом секторе и сосредоточиться на самом прибыльном и главном секторе, речь о котором пойдет ниже. |

| 4 | Правая сторона: инвесторы. Это именно тот сектор, к которому стоит в идеале стремиться каждому человеку. Помимо того что инвесторы это обеспеченные люди, они еще и больше всех защищены от всех возможных кризисов. Они владеют самыми разными активами и даже если случился мировой кризис, то они не становятся банкротами, а некоторые даже еще больше обогащаются. Как правило инвесторы сотрудничают с крупными бизнесменами. Они вкладывают свои деньги в крупный бизнес и просто дожидаются своей прибыли. Также инвесторы играют на рынке ценных бумаг и очень часто выигрывают, потому что знают намного больше, чем обычные люди. |

Почти любой миллионер находился в одном из четырех секторов. Он мог начать свой путь с простого банковского клерка, затем пробовал работать на себя, создавал свою большую компанию и в итоге становился инвестором. Некоторые миллионеры пропускали один из левых секторов. И самая малая часть начинала сразу с правой части. Так что если вы в данный момент находитесь с левой стороны, это не значит, что вы обречены. Многие через это проходили и становились невероятно обеспеченными людьми. Это нормальный процесс.

Инвесторы генерируют самый лучший из всех возможных доходов — пассивный или резидуальный доход. Это такой вид дохода, который приносит вам прибыль на протяжении многих лет и при этом почти не требует вашего времени и участия. Ваша цель — добиться того, чтобы ваши активы начали приносить именно пассивный доход и желательно больше, чем вам нужно (чтобы вы могли и дальше откладывать). Именно на этом этапе вы можете купить себе дом, автомобиль и прочие блага, которые высасывают из вас деньги. Теперь вы можете себе это позволить не бояться того, что эти блага у вас исчезнут.

Инвестирование требует диверсификации. Это еще одно золотое правило любого бизнесмена и инвестора: не кладите все яйца в одну корзину. Внешняя среда и экономика изменчивы и в виду повторяющихся циклов вы не можете быть уверены в том, что хотя бы одна сфера будет процветать на протяжении десятилетий

Когда далее мы будем говорить о способах дополнительного заработка и инвестициях, вам следует понять, что крайне важно добывать доход и вкладывать деньги в несколько разных сфер

Диверсификация — очень логичный и правильный инструмент. Если одна инвестиция приносит вам 25% прибыли в год и там находятся почти все ваши деньги, ваша обязанность в том, чтобы найти еще два-три источника пассивного дохода с не меньшим (в идеале) процентом прибыли. Таким образом вы минимизируете свои риски и потери. Инвесторы вообще очень любят произносить эти два последних слова. Для них это не пустой звук. Еще два слова которые они любят — прибыль и срок. Любой инвестор перед вложением своих денег должен знать, какую прибыль и за какой срок он получит, а также какие имеются риски и возможные потери. Только после этого принимается решение о целесообразности инвестиции. Диверсификация страхует их на случай кризиса и краха одной сферы.

Перед тем, как приступить к изучению источников получения пассивного дохода, давайте обратим внимание на кредит и посмотрим, так ли он однозначно плох

Недвижимость за рубежом

Приобрести недвижимость за рубежом, с целью иметь пассивный доход от сдачи в аренду – крайне прибыльное, но специфическое дело.

В основном, такая мысль посещает людей, которые уже имеют несколько квартир в пределах государства, но желают расширить бизнес, получая прибыль за границей.

В поле зрения предпринимателей зачастую находятся курортные страны, такие как Египет или Турция, где есть круглогодичный наплыв туристов. Недвижимость может приносить хорошую прибыль, и вопрос о приумножении денег, больше не будет стоять остро. На сегодняшний день существует множество управляющих компаний, помогающих владельцам квартир налаживать контакты с потенциальными клиентами, и берут на себя юридические обязательства. Они выступают неким посредником, без которого в данной отрасли не обойтись.

Представьте, что предприниматель проживает на постоянной основе в РФ, но приобрёл квартиру в одной из новостроек Маями. Удалённо заниматься всеми делами, и курировать процесс заселения, выселения, оплаты и т.д. крайне сложно, более того, практически нереально. Владелец имущества подписывает контракт с управляющей компанией, и вся головная боль перекладывается на её плечи, а бизнесмен спокойно получает прибыль в фиксированные сроки, имея возможность в любое время посетить турецкую квартиру.

Какие апартаменты пользуются широким спросом?

- Квартира, находящаяся недалеко от моря, гор и других объектов, привлекающих туристов.;

- Апартаменты располагаются в современном комплексе, имеющем необходимые условия для жизни;

- Наличие поблизости городской инфраструктуры;

- Убранство помещения должно быть среднего класса. Не стоит изощряться в покупке дорогостоящей мебели и предметов декора, отдельные элементы квартиры будут нуждаться в постоянном обновлении из-за нескончаемого потока туристов;

- Вид на море из окна – гарантия того, что недвижимость «выстрелит» и от клиентов не будет отбоя.

Отнеситесь серьёзно к покупке жилья, а так же тщательно подбирайте компаньона, курирующего недвижимость.

Какие трудности могут возникнуть

Практически любые инвестиции содержат в себе определенный риск. Акции или курс валют могут непредсказуемо рухнуть, стартап может закрыться до завершения разработки, бизнес на приобретенной интеллектуальной собственности может не стать рентабельным.

Люди, владеющие большим капиталом, обычно держат его в различных формах, дробя на небольшие части, – например, скупают и золото, и валюту, при этом распределяя крупные суммы на меньшие, в разных валютах. Однако отслеживание финансовых потоков актуально лишь для тех людей, пассивный доход которых весьма внушителен за счет огромных вложений. Для тех, чей капитал имеет более скромные масштабы, актуально вложение либо в наиболее стабильную форму, либо в наиболее изученную.

Трудности могут быть связаны с накоплением первичного капитала. Основной механизм его накопления был описан в начале статьи, поэтому следует только запастись терпением и начать немного экономить. Не стоит начинать накопление денег с займа или кредита – это путь к долговой яме, а не к обогащению. Для накопления первичного капитала идеально подходят пополняемые вклады, которые позволяют увеличивать накопления, как за счет собственных средств, так и за счет начисления процентов.

Порядок выбора депозитной программы

Перед размещением вклада, необходимо проанализировать свои финансовые возможности. Стоит определить, необходимо ли снятие денежных средств, есть ли возможность пополнения, как часто необходимо получение процентов, нужна ли капитализация процентов или автоматическая пролонгация? Ставки по вкладу будут ниже, чем больше дополнительных возможностей по депозиту. Следовательно, необходимо четко обозначить требования, которые необходимы

Заострите внимание на изучении пункта о досрочном расторжении договора. Большинство кредитных организаций осуществляют расторжение договора на специальных условиях

Как правило, досрочное расторжение предполагается по истечении полугода со времени размещения депозита.

Главное правило инвестора

Совет стар, как мир, но ему мало кто следует. Пай – это такая же бумага, как акция и облигация. Если купить паи на пике их стоимости, то в результате инвестор может терпеть временные убытки. Лучше дождаться, пока цена упадет – и на те же деньги приобрести больше «кусочков ПИФа».

Время продажи каждый определяет для себя сам, но лучше всего производить операцию на пике стоимости. Всё правильно: и в случае с ПИФами работает закон «Покупай дешевле, продавай дороже».

Главное правило инвестора – покай на низах, продовай на верхах работает и с ПИФами

1 из 2

Чем ниже стоимость пая, тем благоприятнее ситуация для его покупки (на примере Сбербанк Природные ресурсы)

Обратите внимание на удачные места для “доливки” в фонд (на примере Урласиб Энергетический)

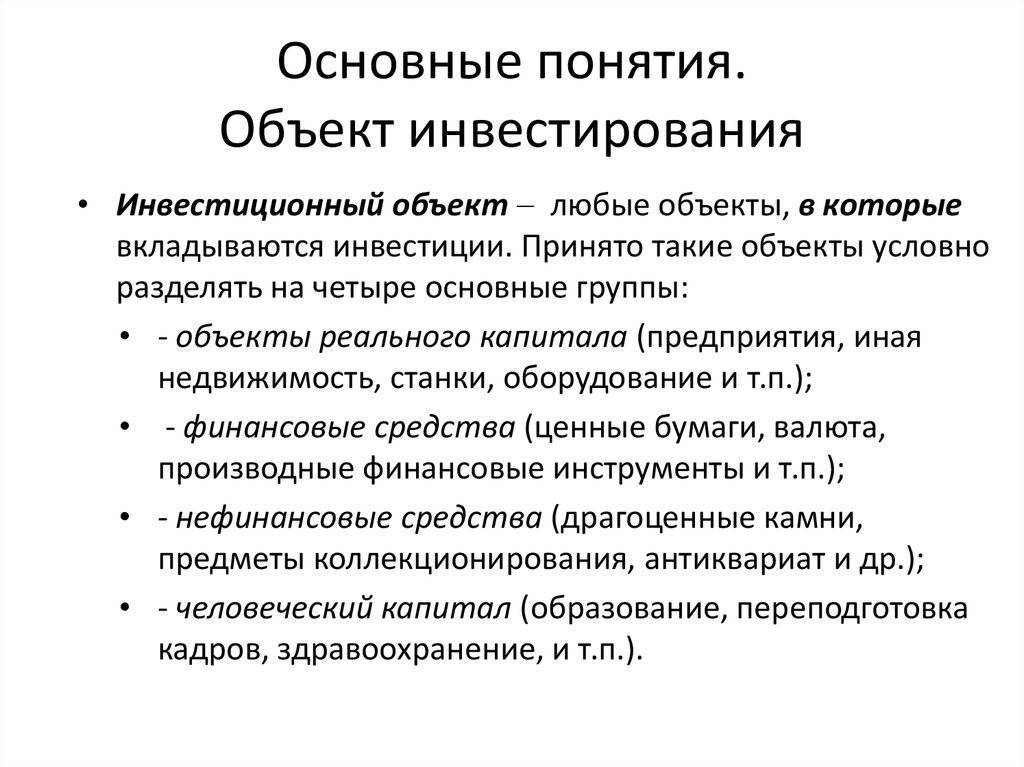

Ценные бумаги

Как сохранить и приумножить капитал? Обычные граждане доступа на биржи не имеют, поэтому предварительно нужно заключить договор с посредником — брокерской компанией. После получения доступа к торговым операциям целесообразно рассмотреть перспективы инвестирования средств в следующие ценные бумаги:

- Акции роста. Приносят высокий доход вследствие увеличения стоимости. Но нужно понимать, что рост котировок может неожиданно смениться падением;

- Дивидендные акции. Прибыль инвестора — это дивиденды, которые выплачиваются каждые 3–12 месяцев при распределении прибыли компании-эмитента;

- Корпоративные облигации. Долговые обязательства, которые размещают компании, характеризуются самой высокой доходностью в этой категории ценных бумаг;

- Государственные облигации. Эти бумаги — самый надёжный способ приумножить деньги, поскольку гарантами по ним являются федеральные казначейские органы;

- Евробонды. Выпускаются в евро и долларах США. При этом в доход инвестора входят не только процентные выплаты, но и рост цены актива при изменении курса рубля.

Чтобы узнать, в какие акции лучше вложить деньги в 2021 году, необходимо изучить рейтинги ценных бумаг на специализированных сайтах в интернете. Например, в начале года в список лидеров входили следующие активы:

Доходность ценных бумаг

| Новатэк | 50,68 | 1106,00 |

| ЛУКОЙЛ НК | 44,58 | 5551,00 |

| Распадская | 37,26 | 154,90 |

| Сургутнефтегаз пр. | 31,81 | 40,73 |

| Татнефть | 31,21 | 789,90 |

| Челябэнергосбыт пр. | 29,78 | 0,06 |

| Челябэнергосбыт об. | 22,26 | 0,08 |

| Мечел пр. | 16,33 | 102,05 |

| Северсталь об. | 15,11 | 1035,00 |

| МРСК Волги об. | 14,63 | 0,10 |

| ПР-Лизинг-001Р-01 | 13,37 | 1009,90 |

| ПР-Лизинг-001Р-02 | 13,09 | 1000 |

| Альфа-Банк-14-боб | 12,10 | 978,50 |

| Новикомбанк-5-боб | 11,70 | 958,90 |

| МОЭСК-8-боб | 10,64 | 999,60 |

Перепродажа товаров

Приумножить деньги посредством торговых операций – одна из распространённых ранее возможностей пополнить семейный бюджет. На ум многих придут времена существования СССР, когда кооперативы сколачивали состояния на перепродаже импортных товаров.

Человек так устроен, что потребность покупать находится у нас в крови, поэтому отрасль торговли никогда не теряет свою актуальность, и постоянно пополняется новыми субъектами и товарами.

В век компьютерных технологий процесс продажи товаров плавно переместился из торговых центров, рынков, магазинов в интернет-площадки, где люди с большим воодушевлением предлагают продукцию от одежды до медикаментов и техники. Сегодня не составит никакого труда перепродать машину через интернет, получив солидную прибыль.

Приняв решение заниматься перепродажей товаров, необходимо чётко определиться, какую нишу желательно занять, что в будущем планируете реализовывать

Очень важно не ошибиться с выбором, именно от него зависит успех операции. Чтобы сделать верный выбор необходимо следовать таким правилам:

Продавая товар, необходимо выгодно выделяться на фоне остальных реализаторов, нельзя скупиться на продвижение бренда, вкладывайте средства в раскрутку товара, интересуйтесь новинками, и покупатель найдётся обязательно.