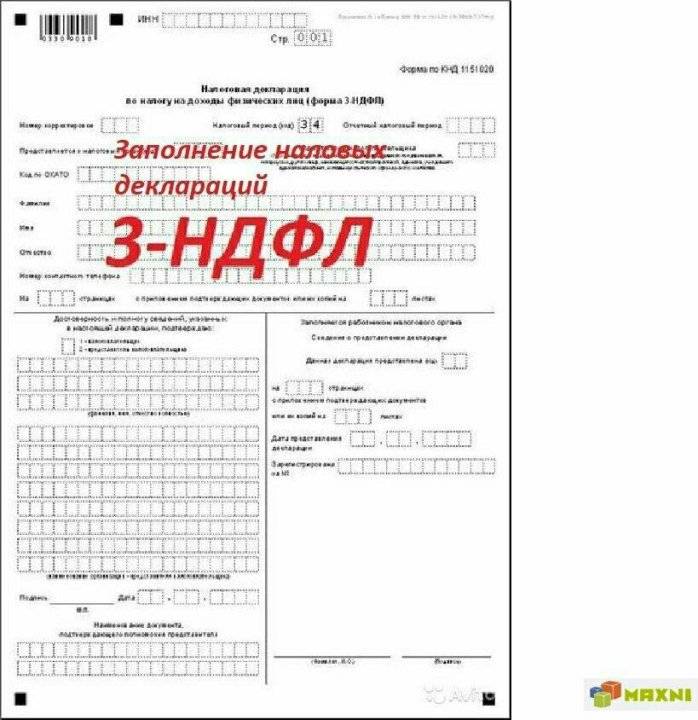

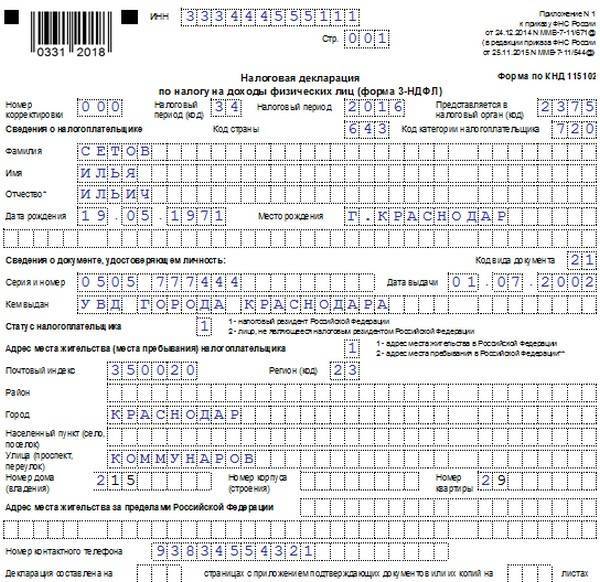

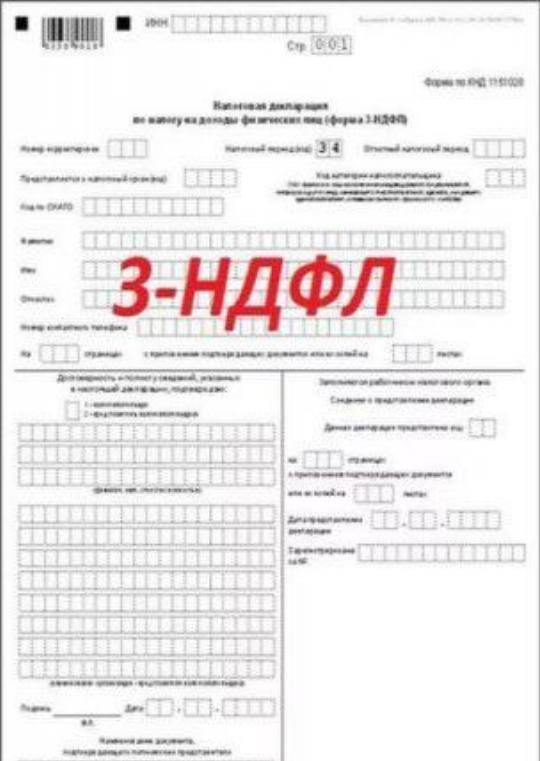

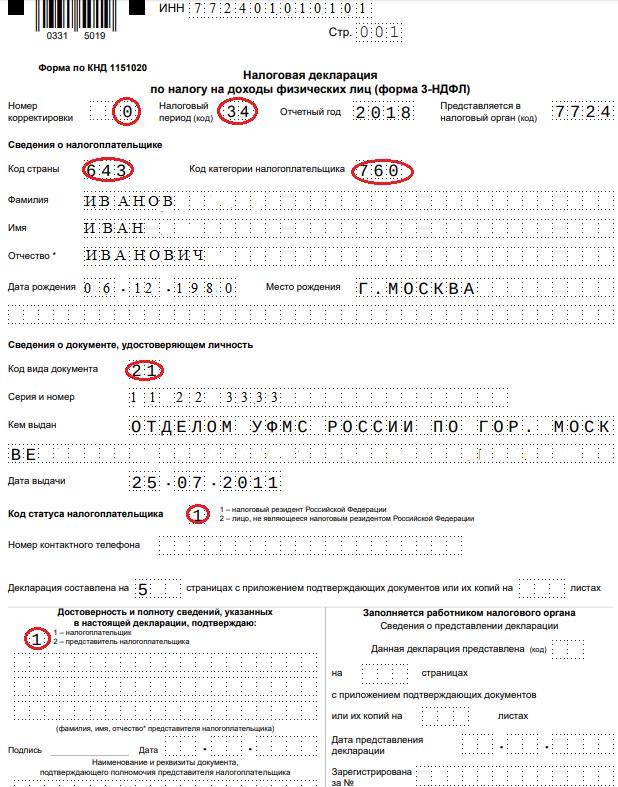

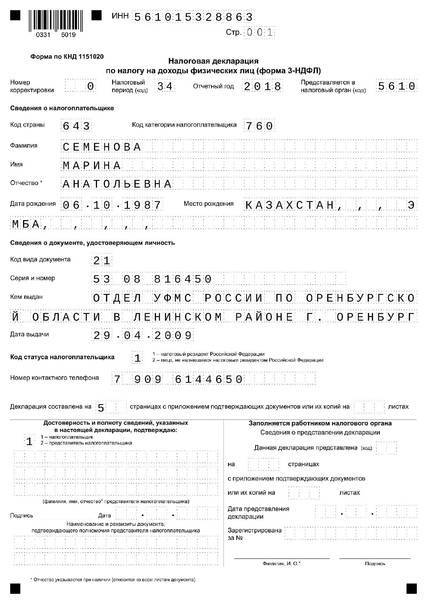

Как заполнять декларацию по форме 3-НДФЛ за 2013 год

Чтобы правильно ее заполнить потребуется не только время, но и знание “многих” нюансов, поэтому рекомендуем все-таки обратиться к специалистам, которые не только точно заполнят все графы и разделы формы, но и отправят декларацию в налоговую инспекцию через интернет. Для тех, кто решил оформить декларацию самостоятельно, предлагаем несколько простых советов.

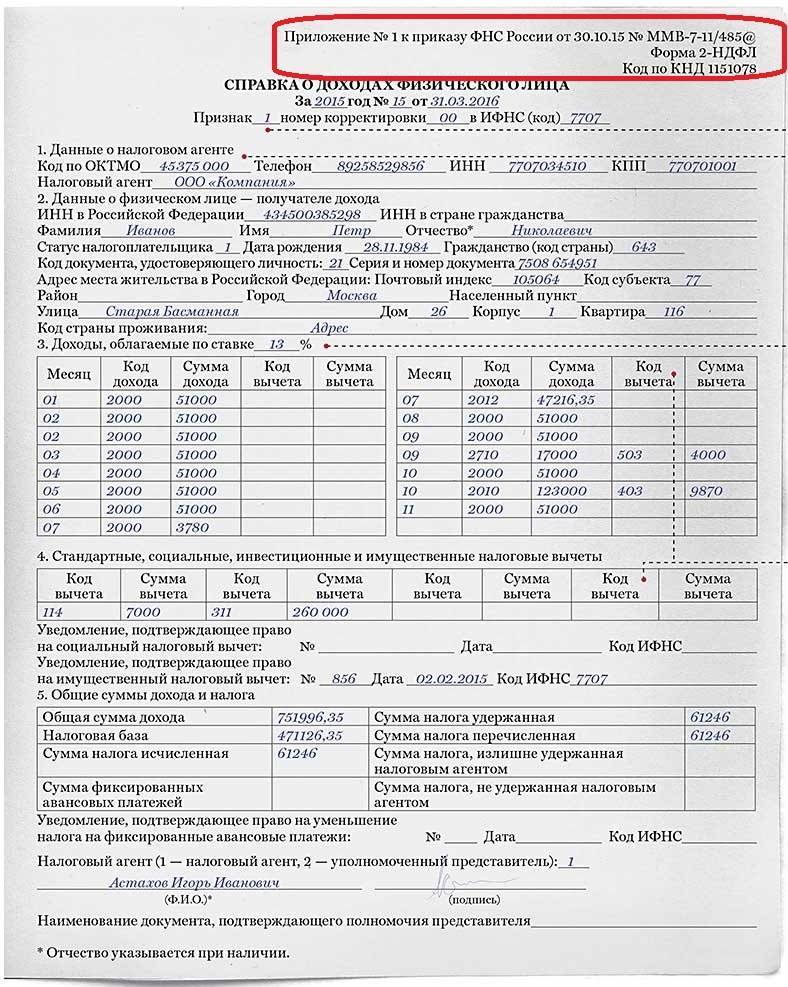

Во-первых, нужно отметить, что бланк за 2013 год отличается от бланка формы 2012-2011 года

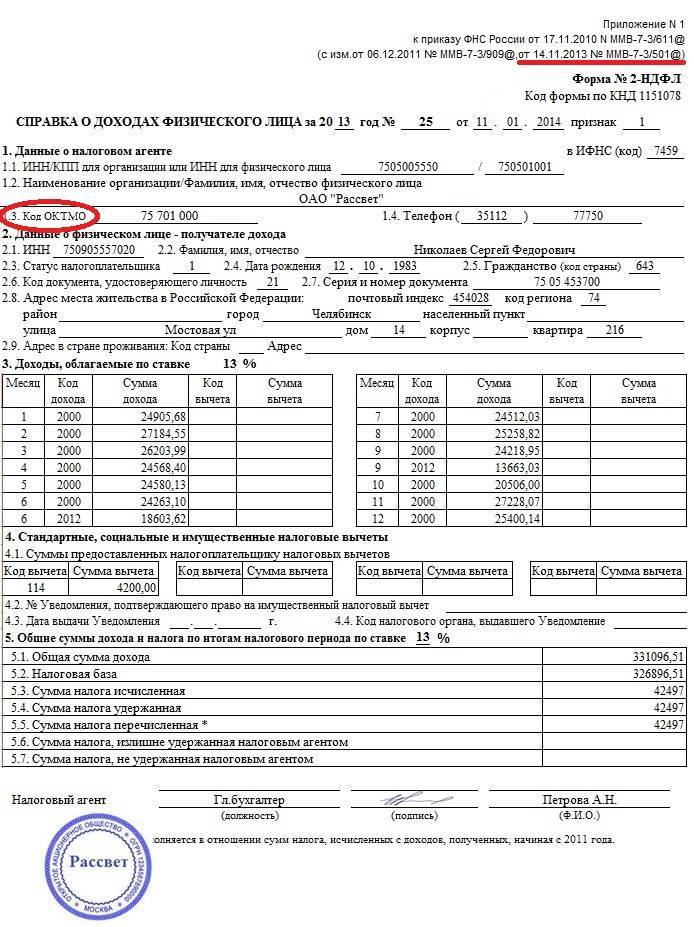

Отличия эти незначительные, но обращать внимание на них нужно. На титульном листе за 2013 год вместо кода ОКАТО нужно теперь указывать код ОКТМО

Также изменился и штрих-код в левом верхнем углу бланка. В остальном же декларация не изменилась, но именно такую форму нужно использовать при подготовке декларации 3-НДФЛ за 2013 год.

В чем разница между 2-НДФЛ и 3-НДФЛ?

Бланки 2-НДФЛ и 3-НДФЛ — это тесно связанные документы. Как правило, без первого невозможно заполнить второе, а без второго первое не имеет смысла.

Когда проходит декларационная кампания с февраля по март каждого года, плательщики могут получить консультацию и помощь от волонтеров в ИФНС и постоянно слышат о необходимости принести справку 2-НДФЛ. Эту справку необходимо брать по месту работы — у бухгалтера, а если в фирме или у ИП нет бухгалтера, он сам вам ее сформирует и выдаст, отказать не имеет права.

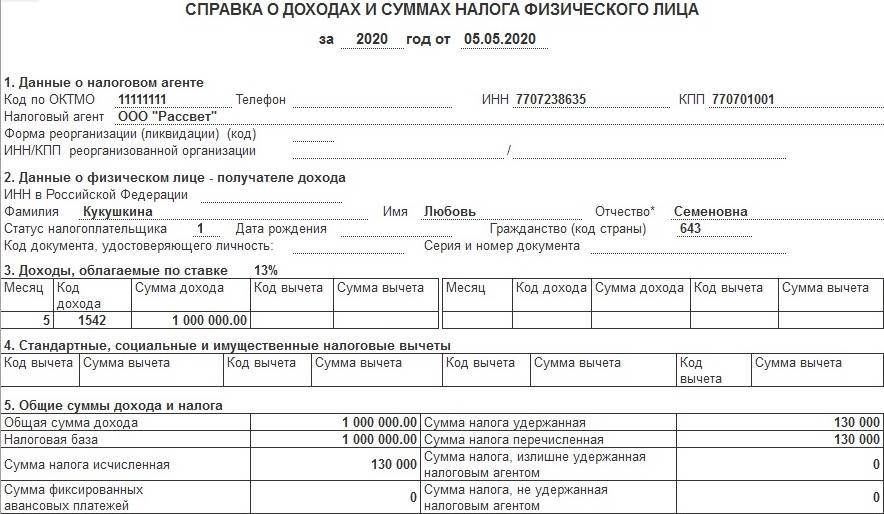

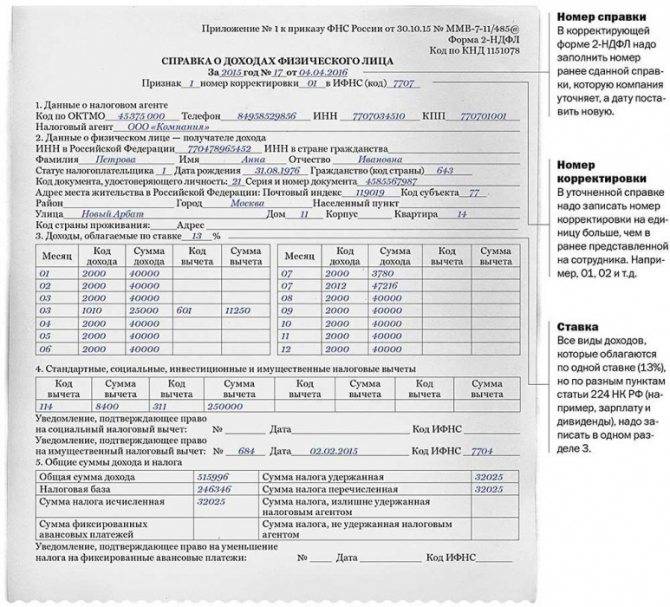

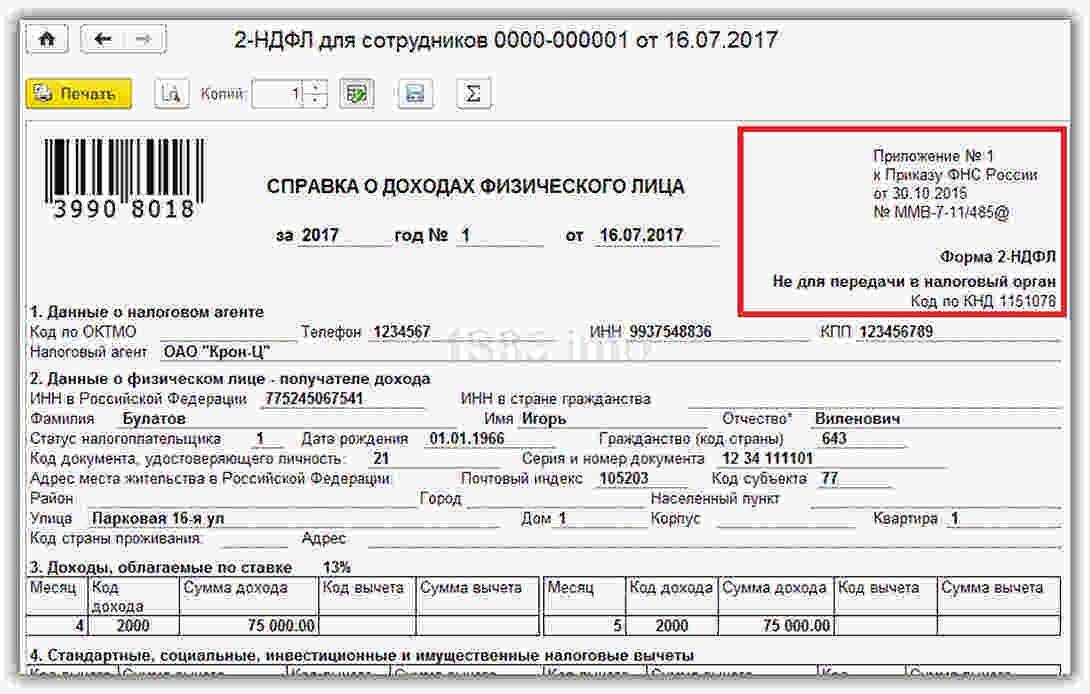

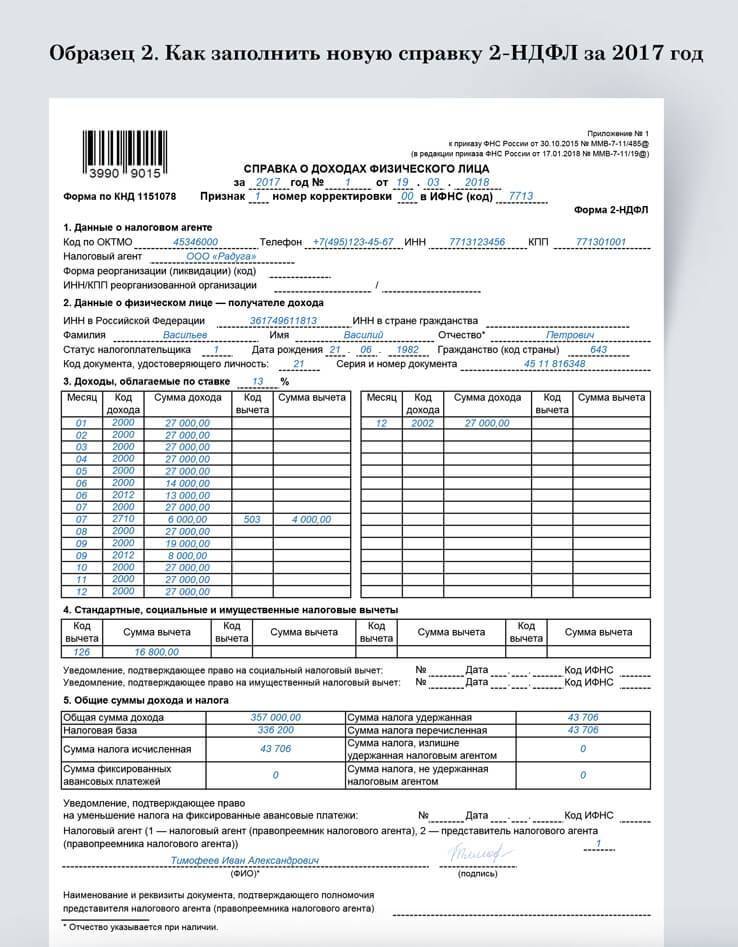

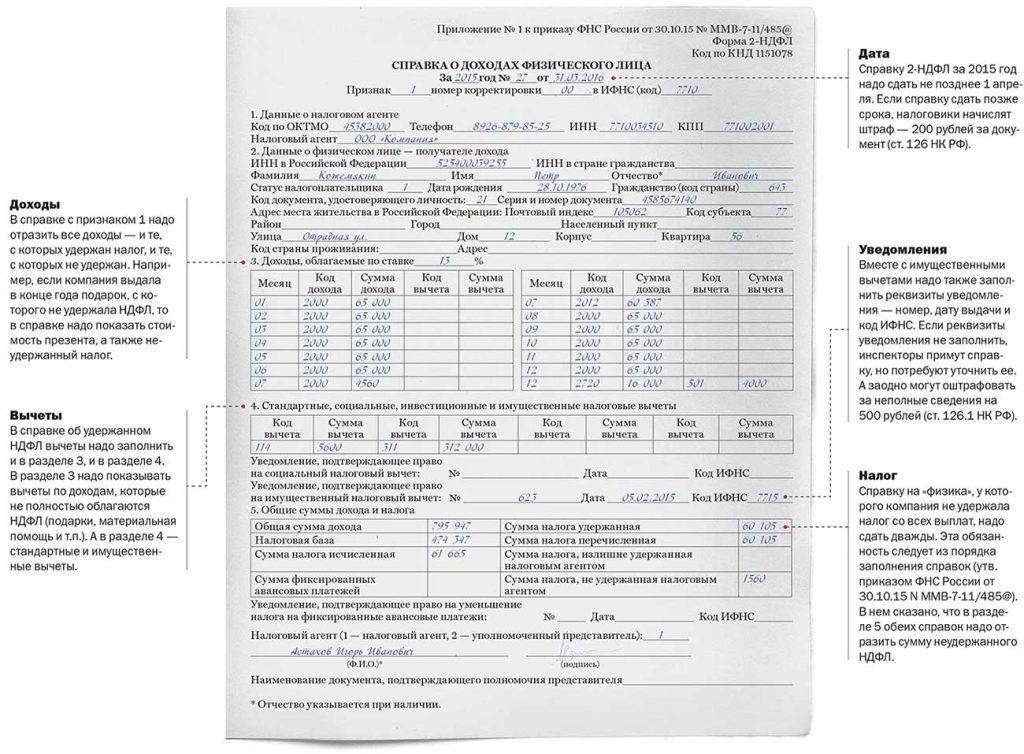

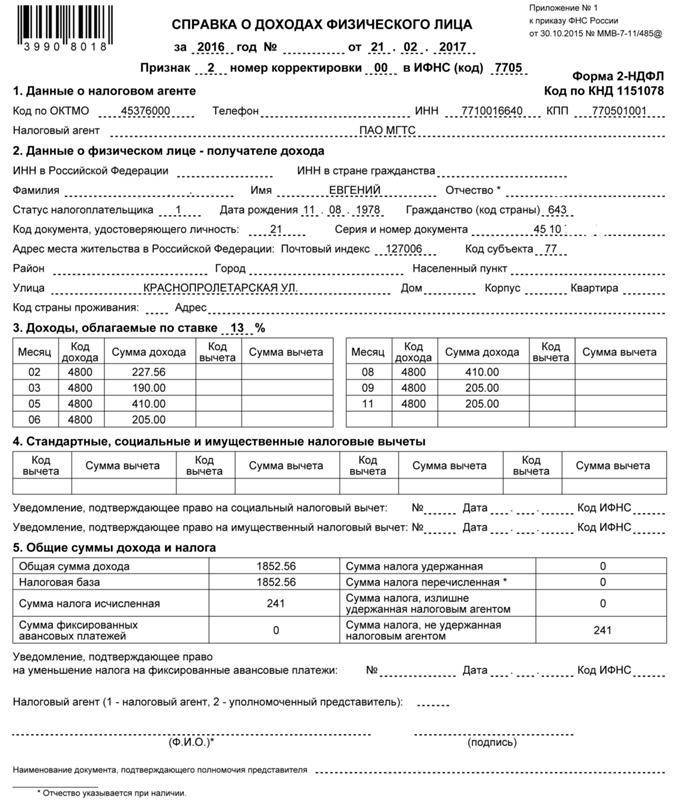

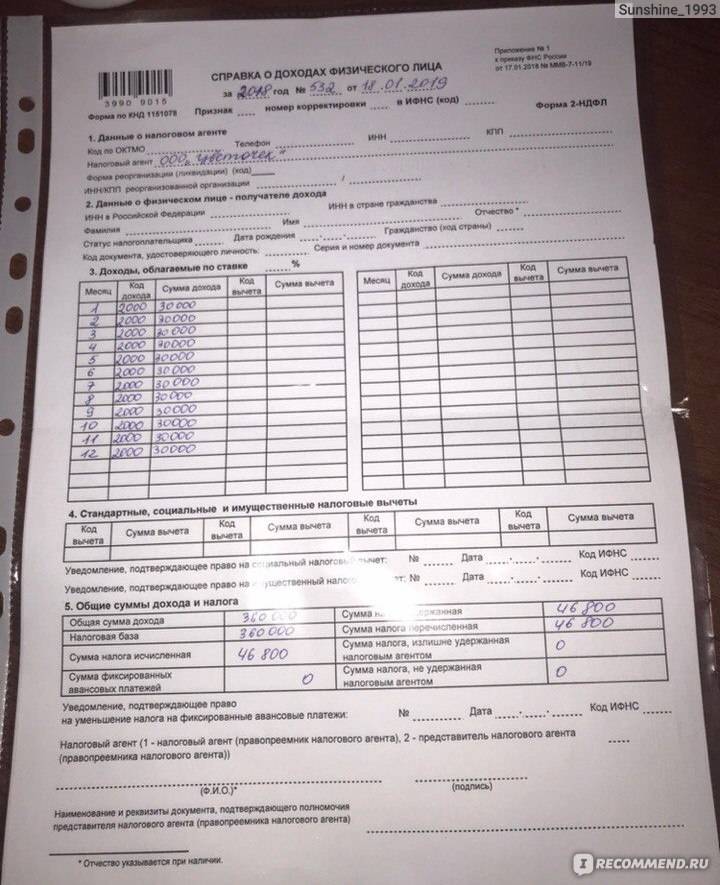

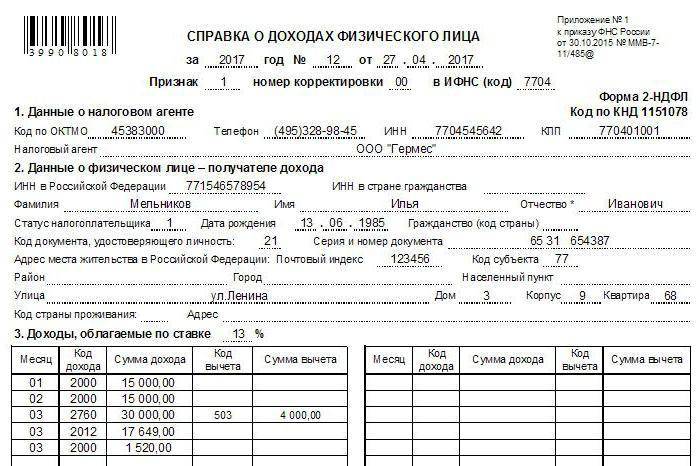

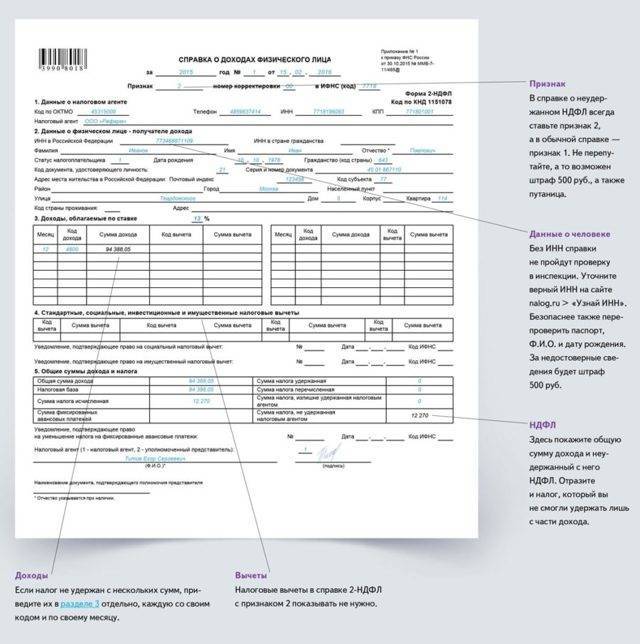

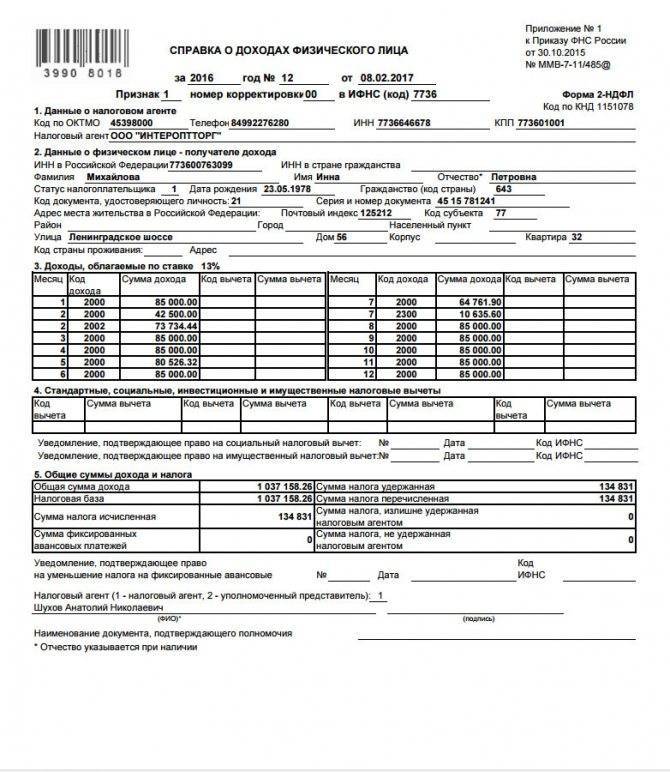

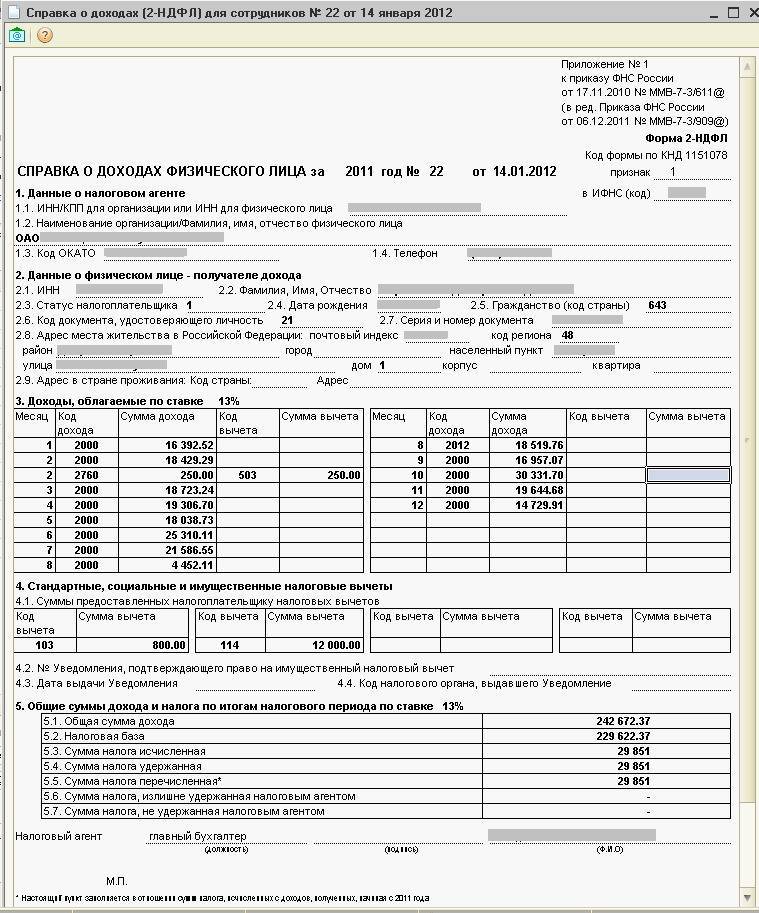

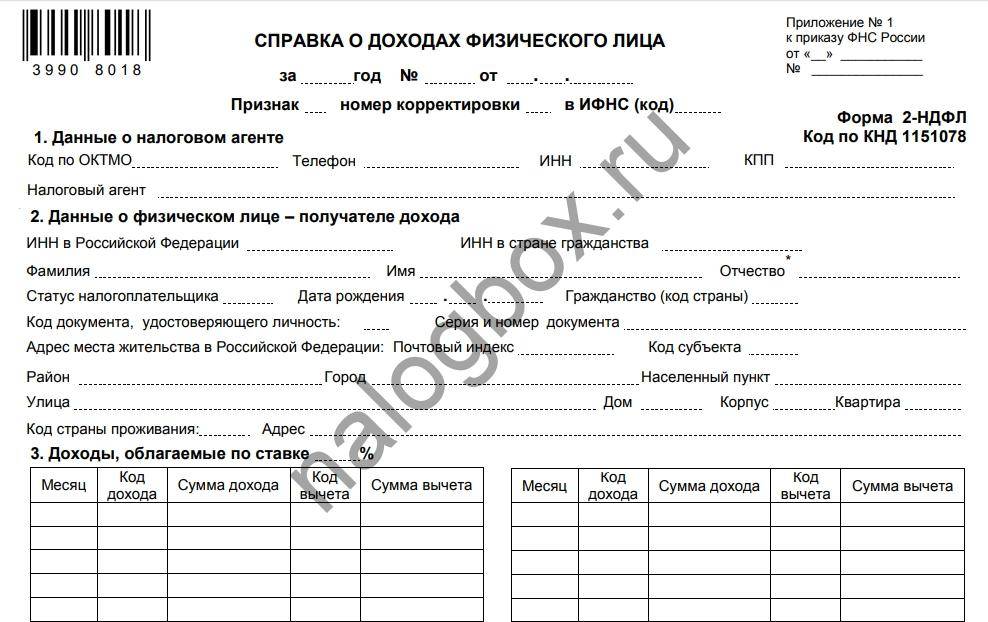

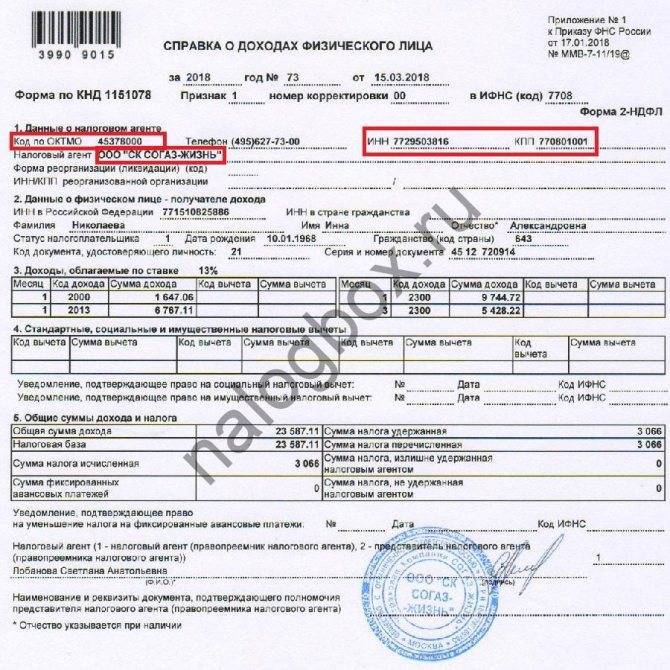

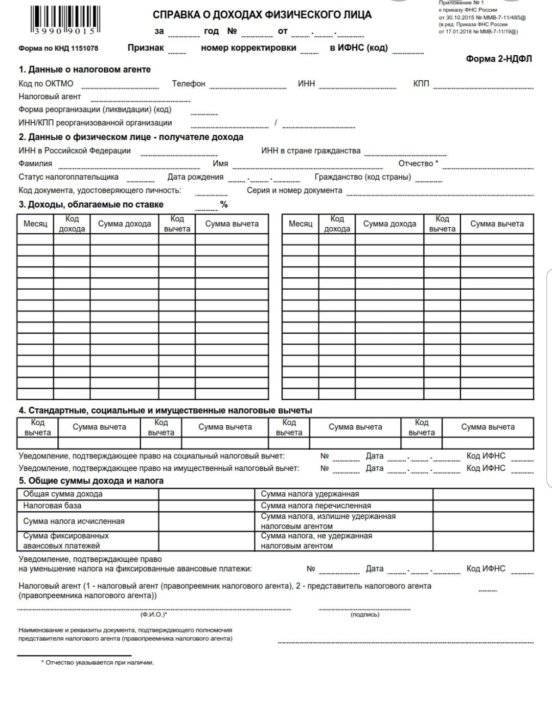

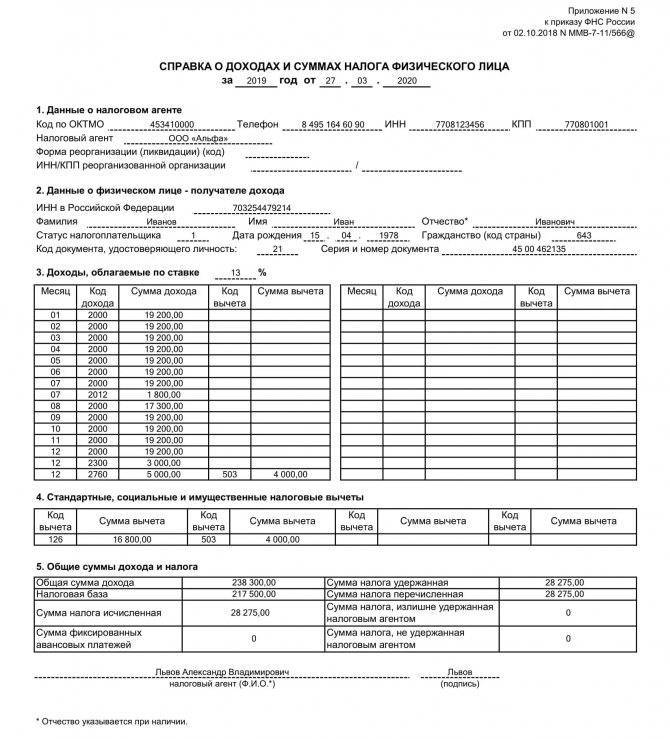

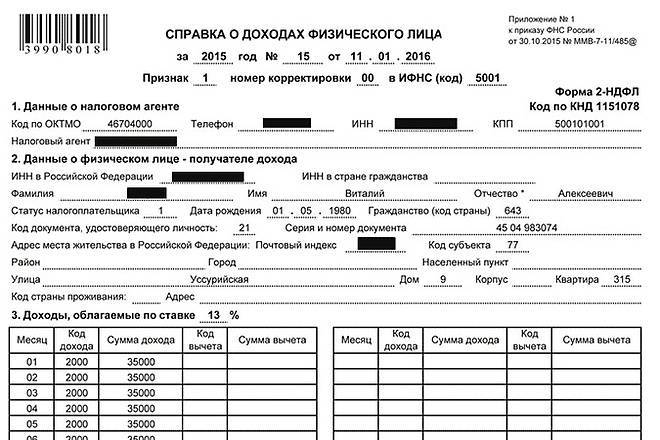

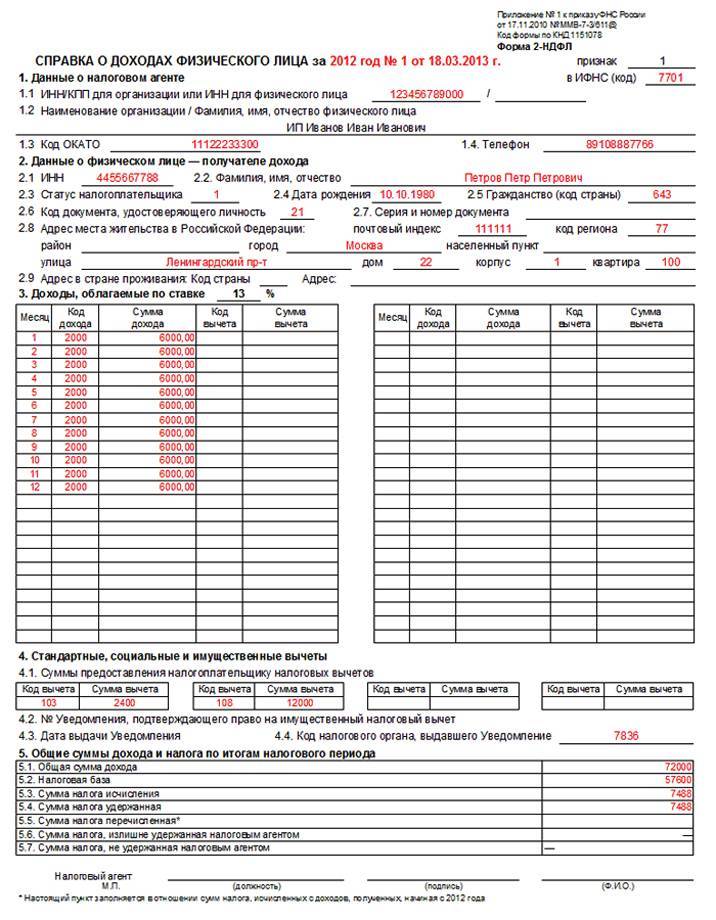

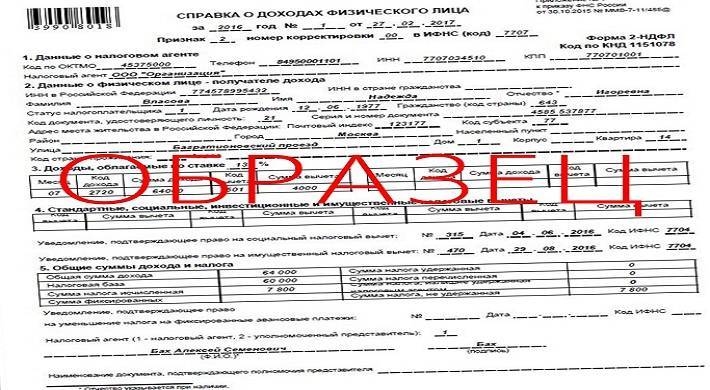

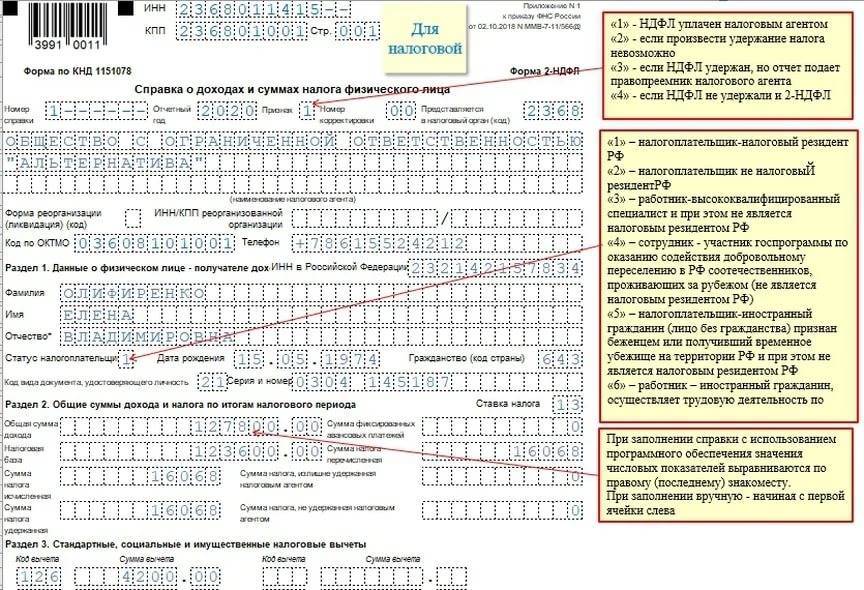

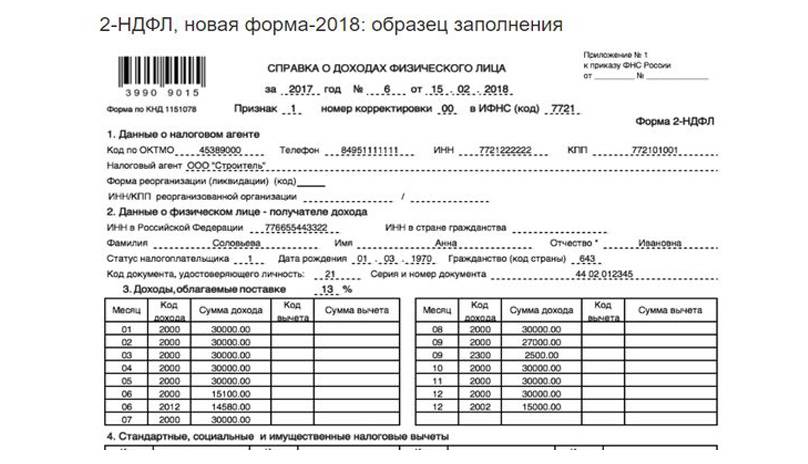

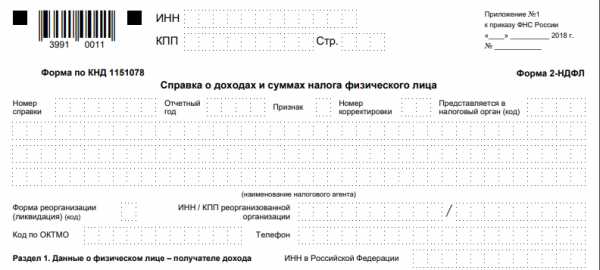

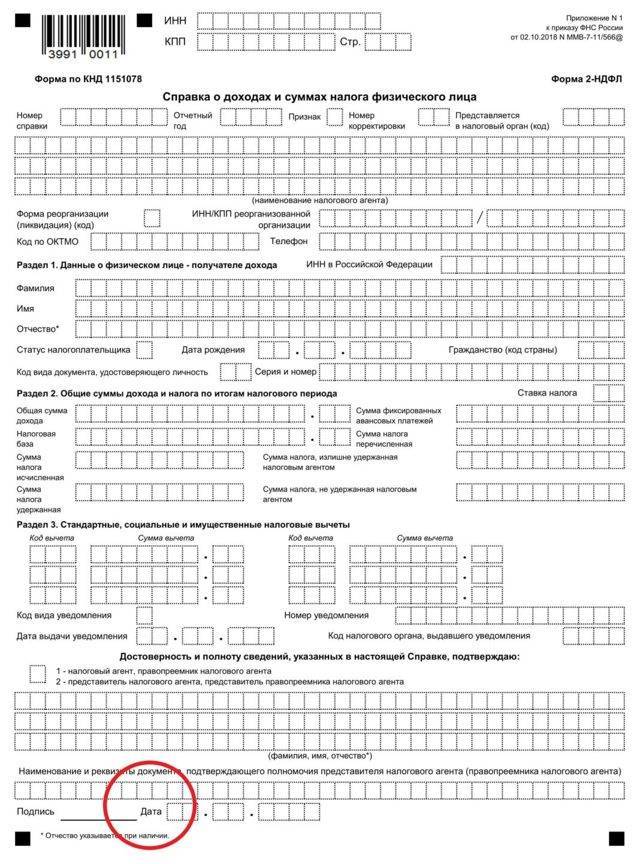

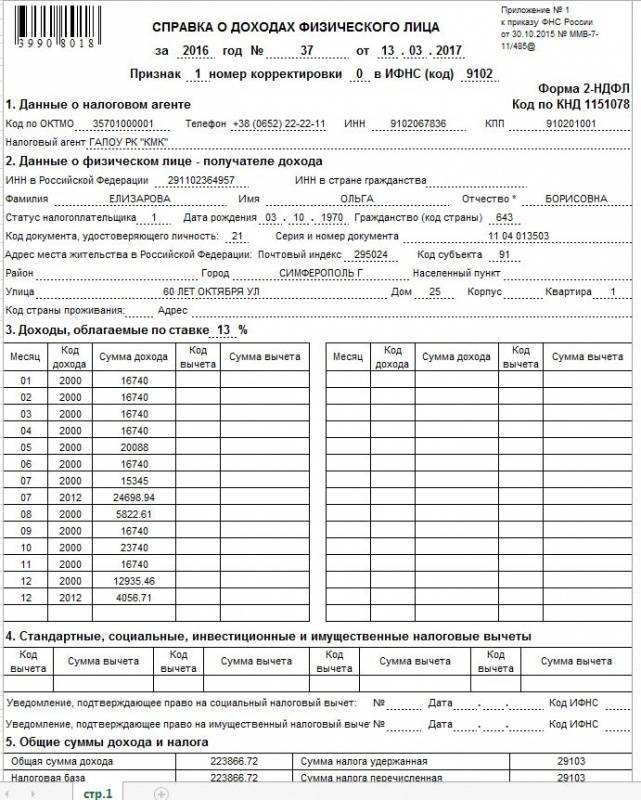

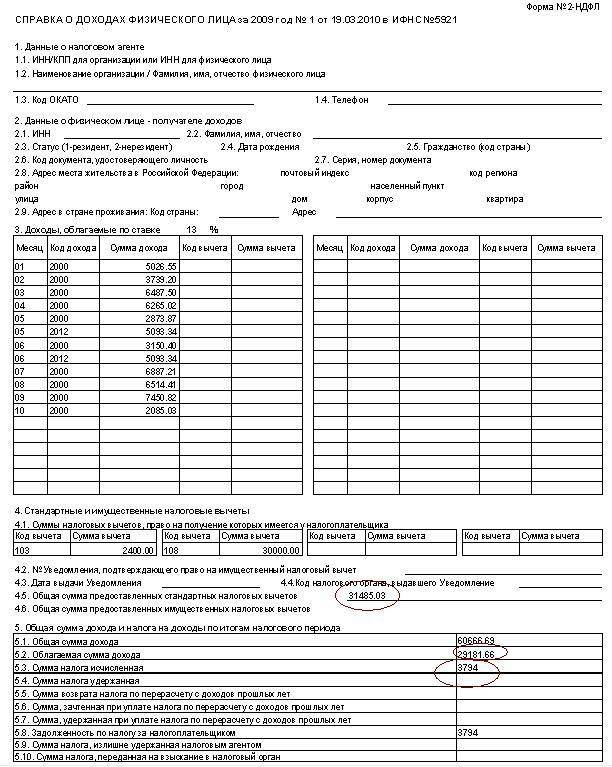

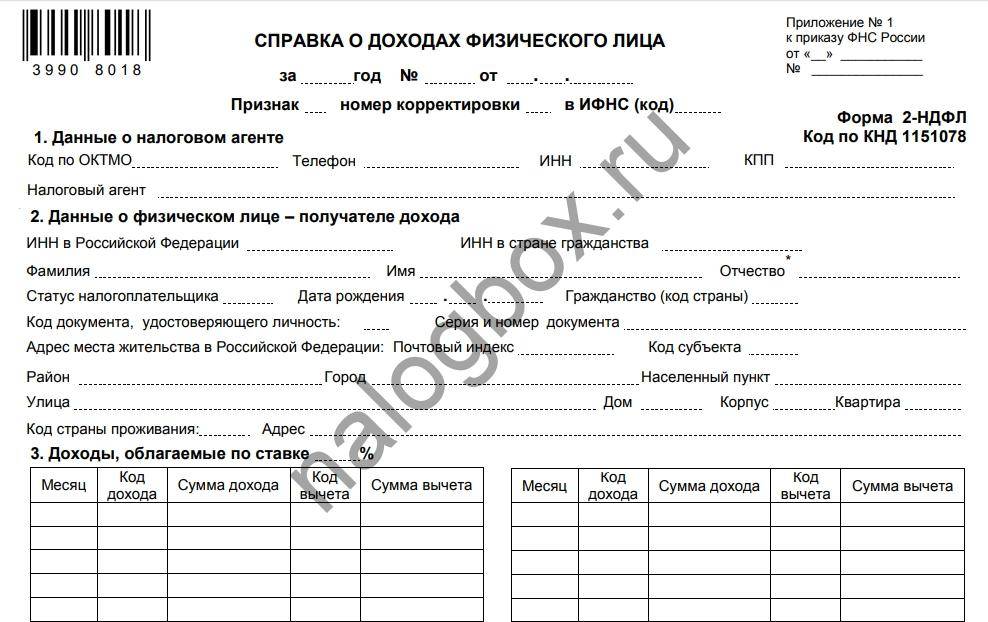

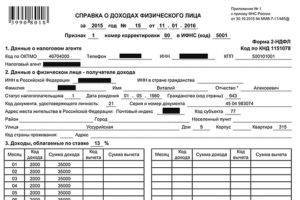

Справка 2-НДФЛ, утвержденная Приказом ФНС РФ № ММВ-7-11/485@ от 30 октября 2015 года, выглядит так:

реквизиты вашего работодателя; они указаны в «шапке» документа;

ваши собственные данные — актуально, если вы, например, не помните свой ИНН и не нашли свидетельство 2-2-Учет; также удобно переписывать всю информацию из одного источника;

сведения о ваших доходах — самое важное; без них вы не сможете заполнить лист А или раздел «Доходы» в программе; здесь указывается и ставка, и код дохода, и сумма, и месяц, и, самое важное, общий размер доходов, облагаемая часть, начисленный и удержанный подоходный налог.

В конце должны быть печать фирмы или ИП, а также подпись руководителя.

Справка 2-НДФЛ отличается от 3-НДФЛ тем, что она — информационного характера и ее выдает работодатель. А форма 3-НДФЛ — это утвержденная ФНС России декларация, т. е. шаблон, который нужно заполнить и сдать, если у вас возникли доходы, помимо зарплаты, или право на вычет.

Декларацию можно получить в налоговой — листы предоставляются бесплатно. Также можно распечатать шаблон, скачав отсюда.

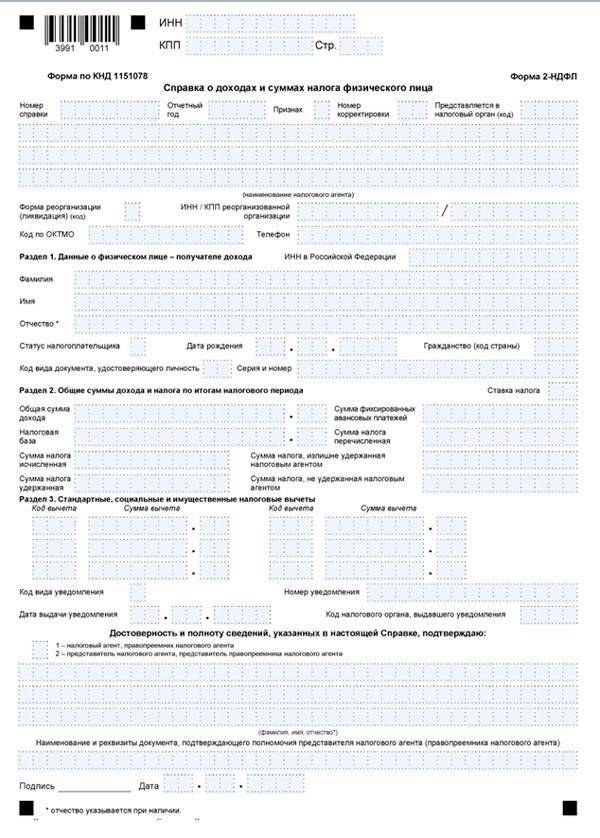

Важно! Для каждого года необходимо использовать соответствующую форму декларации. Если перепутать форму и сдать, например, за 2018 год бланк 2017 года, то по ней однозначно будет отказ, и придется пересдавать.. Самая последняя декларация содержит 20 различных листов, включая титульный

Обязательными к заполнению являются титульный, разделы 1-2, остальные листы выбираются в зависимости от ситуации. Например, лист В заполняют адвокаты и нотариусы, а Лист Е1 — желающие получить возмещение за лечение или обучение. Если в декларации присутствует лист А, то обязательно наличие справки 2-НДФЛ и приложение ее при подаче отчета

Самая последняя декларация содержит 20 различных листов, включая титульный. Обязательными к заполнению являются титульный, разделы 1-2, остальные листы выбираются в зависимости от ситуации. Например, лист В заполняют адвокаты и нотариусы, а Лист Е1 — желающие получить возмещение за лечение или обучение. Если в декларации присутствует лист А, то обязательно наличие справки 2-НДФЛ и приложение ее при подаче отчета.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

Сравнительный анализ двух документов

Из описания выше уже становится ясно, чем отличается 3-НДФЛ от 2-НДФЛ. Обобщим приведенную информацию.

Основные сходства

Общего у рассматриваемой документации немного. А именно:

- обе справки посвящены одному и тому же виду налога;

- каждый документ выписывается только на одного человека;

- в форме могут быть отображены данные только за один календарный год.

Также обе справки могут выступать в качестве подтверждения дохода гражданина перед кредитными организациями. Но если 2НДФЛ можно предъявлять без всякой подготовки, то вторую форму следует обязательно заверить в отделении налогового органа.

Главные различия

Рассматриваемые формы документов отличаются по ряду признаков. А именно:

- назначению – 2НДФЛ носит справочный характер, тогда как 3НДФЛ используется как источник информации для совершения определенных действий (уплаты налогов, возврата вычетов и т.д.);

- форме – первый документ представляет собой справку, тогда как второй является полноценной налоговой декларацией;

- порядку сдачи в ФНС – справки о доходах ежегодно предоставляются в налоговый орган работодателями, декларацию же граждане подают сами.

Чем отличается 2 ндфл от 3 ндфл

Для многих людей остается непонятным, что такое 2-НДФЛ и 3-НДФЛ, в чем их назначение, чем они отличаются и чем схожи, какие документы, зачем и куда нужно подавать.

Для того чтобы грамотно использовать нужные документы в нужном месте и не попасть впросак следует рассмотреть подробно 2 этих документа.

Необходимо знать, что отражено в этих документах, какие расчеты там производятся и для чего они нужны.

2-НДФЛ и ее назначение

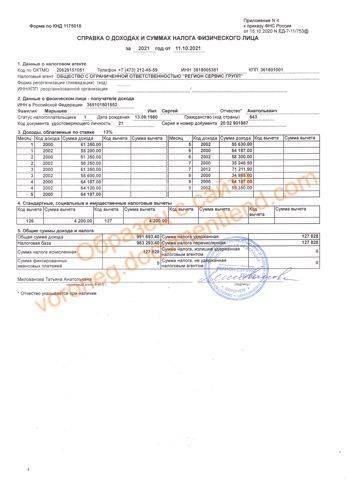

Итак, 2-НДФЛ – специальная справка, в которой отражены доходы и налог на доходы физических лиц. Справка установленного образца выдается за календарный год. Она содержит сведения о работодателе, о работнике, о доходах, облагаемые налогом, а также вычетах, которыми пользуется сотрудник.

2-НДФЛ можно получить у работодателя не позднее 3-х дней после подачи заявки. 2-НДФЛ обязательно должна быть подписана главным бухгалтером или сотрудником, действующим вместо него по доверенности, а также заверена печатью.

При увольнении работодатель обязан также выдать сотруднику справку в течение трех дней.

Пример 2 ндфл

Справка 2-НДФЛ может пригодиться в следующих случаях:

- Подача заявки на банковский кредит, ипотеку, автокредит и т.д.

- Возмещение по положенным вычетам через ИФНС.

- Подача документов в ИНФС при продаже имущества.

- Предоставление в посольства для оформления визы для заграничной поездки.

- Предоставление справки в органы опеки при усыновлении ребенка.

- Предоставление 2-НДФЛ судебным приставам в разных случаях.

В 2-НДФЛ не может быть никаких ошибок и исправлений. Бланк справки периодически меняется. Последнее обновление утверждено Приказом ФНС РФ от 30.10.2015 г. Справка дополнена штрих-кодом, который располагается в левом верхнем углу. ФИО главного бухгалтера должно теперь указываться полностью без сокращений. Нижняя часть справки тоже немного претерпела небольшие изменения.

3-НДФЛ – это налоговая декларация по налогу на доходы физических лиц.

Грамотно и без ошибок заполнить декларацию и сделать необходимые расчеты может сделать сам налогоплательщик или специальная фирма, оказывающая услуги в этом направлении.

3-НДФЛ может понадобиться для заявки на кредит, если за займом обращается юрист, занимающийся частной практикой, нотариус, индивидуальный предприниматель и так далее. Для того чтобы кредитная организация приняла декларацию, необходимо предварительно заверить ее в налоговых органах.

В отличие от справки 2-НФДЛ декларация 3-НДФЛ имеет несколько страниц. Чем больше данных, тем больше будет страниц. Для возврата какого-либо налога из ИНФС необходимо к декларации 3-НДФЛ обязательно приложить справку 2-НДФЛ, в которой будет указаны доходы и налог, который заплачен налоговым агентом.

В 3-НДФЛ рассчитываются указываются следующие сведения:

- ФИО, адрес налогоплательщика, паспортные данные, ИНН.

- Доходы от всех работодателей.

- Доходы, полученные от предпринимательской, адвокатской деятельности или другой частной практики.

- Расчет налоговой базы и суммы рассчитанного налога.

- Расчет налога, который подлежит возврату или уплате в бюджет.

- Доходы, которые не подлежат налогообложению, которые получены от сельскохозяйственных товаропроизводителей.

- Доходы в виде стоимости призов, выигрышей и подарков.

- Суммы, которые освобождены от налогообложения.

- Расчет стандартного, социального, имущественного вычета.

- Сумма налогов от продажи имущества.

- Расчет профессиональных вычетов.

Основные сходства и различия документов

Получается, что справка 2-НДФЛ только подтверждает информацию о доходах и налоге у конкретного работодателя, то декларация 3-НДФЛ – это отчетность налогоплательщика о всех полученных доходах и рассчитанном налоге. Из отчетности следуют обязательства по уплате или возможному возврату переплаченного налога.

Справку 2-НДФЛ можно взять у работодателя в любое время. Декларация 3-НДФЛ заполняется только за целый календарный год. В случае получения дохода от продажи имущества необходимо сдать 3-НДФЛ до 30 апреля следующего года и заплатить налог. Для возврата уплаченного налога декларацию можно подавать в любое время, но только за прошлый год.

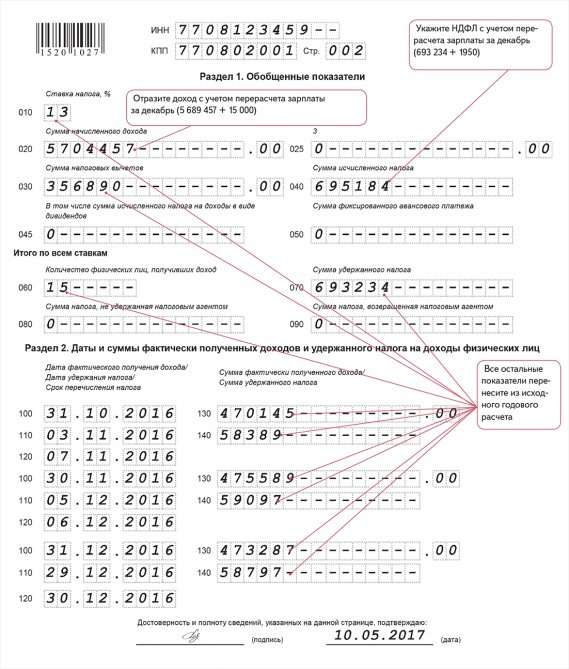

Когда налог удержан не полностью

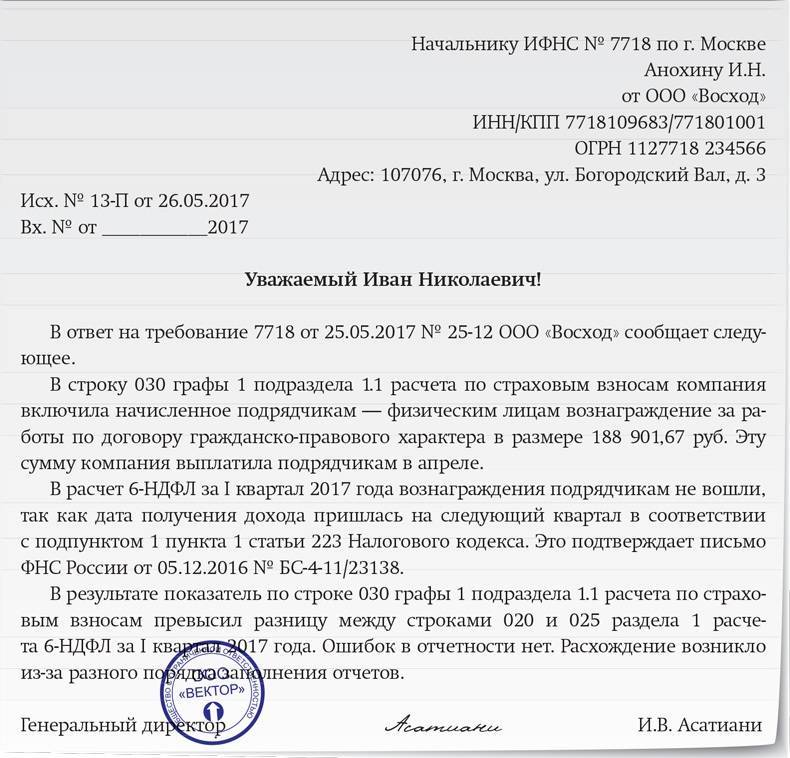

Налоговый агент в определенных ситуациях не имеет возможности удержать налог у физлица. В этом случае организация извещает о невозможности исчислить и удержать налог гражданина и ФНС – до 1 марта следующего за получением дохода года.

Такой налог отражается по стр. 080 уже рассматриваемой нами шестой формы. Она используется, например, если налоговый агент сделал физлицу подарок, при этом других доходов в денежной форме у этого физлица нет. Эта строка заполняется также, если физлицо получило материальную выгоду, но денежных выплат в его адрес налоговый агент не осуществлял, либо они недостаточны для покрытия задолженности по налогу.

Нельзя включать в расчет по стр. 080 суммы «переходящего» НДФЛ с зарплаты, которая будет выплачена в месяце, следующем за отчетным. Этот неудержанный налог отразится в следующем отчетном периоде. Если ошибочная форма уже сдана, придется подавать уточненный расчет 6-НДФЛ.

Если у работодателя возможность исполнить обязанность налогового агента по НДФЛ была, налог не удержан и не перечислен в бюджет, на него может быть наложен штраф в размере 20% от неудержанной и неперечисленной суммы (НК РФ, ст. 123).

Итоги

- При расчете НДФЛ налоговый агент (работодатель) исчисляет НДФЛ с доходов сотрудников. В момент получения сотрудниками доходов налог считается удержанным, а затем должен быть перечислен в бюджет.

- Для отражения показателей исчисленного и удержанного налогов на доходы предназначены строки с соответствующими наименованиями в формах 2 и 6-НДФЛ.

- Значения этих показателей при выплате доходов на следующий месяц после периода начисления не совпадают. Вместе с тем ряд доходных статей, облагаемых НДФЛ, предполагает, что суммы исчисленного и удержанного НДФЛ по ним совпадают. Это связано с особенностями установленного регламента отражения показателей в отчетных формах. К таким видам дохода относятся отпускные, больничные (в части, облагаемой НДФЛ) и пр.

- Если работодатель не имеет возможности удержать налог у физлица, он фиксирует такие суммы отдельной строкой в шестой форме по НДФЛ. «Переходящий», еще не удержанный НДФЛ с нормальной задолженности по оплате труда следующего за отчетным месяца, в ней не отражается.

НДФЛ — что это такое и основные понятия

НДФЛ – это налог федерального уровня и уплачивается в государственную казну.

Все детали формирования налога, его уплаты и форм отчетности регламентируются Налоговым Кодексом (НК) РФ. Статья 207 НК указывает, что плательщиками НДФЛ являются 2 категории физ. лиц (кто это?):

- Налоговые резиденты РФ, т. е. лица, находящиеся на территории России не менее 183 дней за календарный год. Этот срок начинается с момента пересечения границы нашего государства. Лица, проживающие в РФ постоянно, априори считаются налоговыми резидентами нашей страны и обязаны платить налог с получаемых здесь доходов.

- Лица, не являющиеся налоговыми резидентами РФ, но при этом получающие разовый или постоянный доход в России.

Ставка НДФЛ для резидентов и нерезидентов отличается:

- резиденты должны уплачивать 13 % от полученного дохода;

- нерезиденты – 30 %.

НДФЛ исчисляется и уплачивается либо налоговым агентом, либо физ. лицом самостоятельно.

Например, оформив официальное трудоустройство, работодатель становится налоговым агентом принятого на работу сотрудника. Т. е. работодатель (или бухгалтер) рассчитывает подоходный налог сотрудника, удерживает его из заработной платы и перечисляет в бюджет.

Другой пример: физ.лицо заключает с юр.лицом договор о комиссионной продаже автомобиля. В договоре в обязательном порядке указывается, кто является налоговым агентом при совершении данной сделки. Если же этого пункта в договоре нет, то физ.лицо, отдавшее свое авто на реализацию, обязано самостоятельно уплатить НДФЛ.

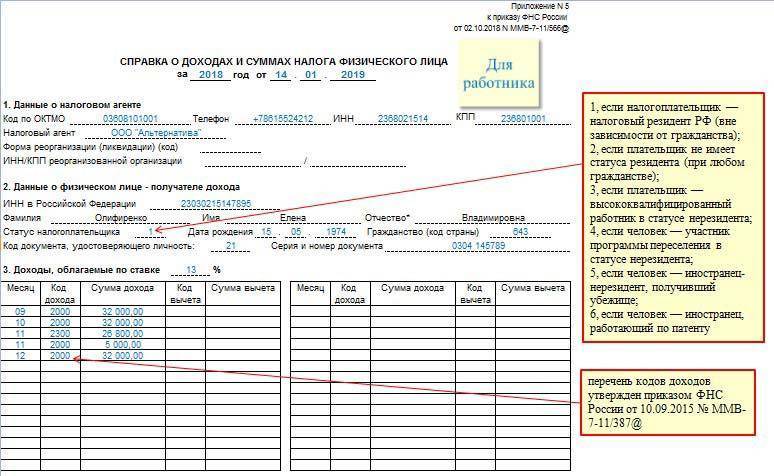

Поле «Признак»

В форме справки в разделе, посвященном общей информации о плательщике и налоговом агенте, есть поле «Признак». Это поле как раз и показывает, по какому основанию представлены сведения о доходах:

- «1» нужно поставить, если сведения представлены с удержанием НДФЛ, в соответствии с пунктом 2 статьи 230 НК РФ;>

- «2» нужно поставить, если налоговый агент – компания не смогла удержать НДФЛ, в соответствии сведения с пунктом 5 статьи 226 и пунктом 14 статьи 226.1 НК РФ;

- «3» нужно поставить, если сведения представляет правопреемник, сведения представлены с удержанием НДФЛ с выплат работникам, в соответствии с пунктом 2 статьи 230 НК РФ;

- «4» нужно поставить, если сведения представляет правопреемник и НДФЛ не был удержан с выплат работникам, в соответствии с пунктом 5 статьи 226 и пунктом 14 статьи 226.1 НК РФ.

Замечания к заполнению 3 НДФЛ и работе ФНС

В теории все выглядит просто, но регулярно инвесторы сталкиваются с проблемами при подаче декларации. Выделю пару моментов:

- По акциям компаний limited partnership взимается увеличенный налог с дивидендов. С них в РФ можно ничего не платить.

- В теории налоговики могут приравнять брокерский счет к банковскому и оштрафовать инвестора за незаконные валютные операции. Мне не известно о случаях, когда обычный человек сталкивался с такими проблемами. Теоретически можно воспользоваться ФЗ о добровольном декларировании, сообщить обо всех своих активах, счетах, в том числе и брокерских. Государство взамен освобождает вас от наказания. Но эта возможность ориентирована на преступников, пользоваться ею рядовому гражданину нет смысла – вы ничего не украли.

- Нотариально заверенный перевод брокерского отчета могут потребовать – это дело случая и настроения конкретного работника ФНС.

- Валютная переоценка на самом деле не снижает ваш доход, вы все равно получаете его в рублях, тут эффект скорее психологический.

И самое главное – будьте готовы к тому, что в ФНС с первого раза не примут документы, потребуют разъяснений. Все-таки в нашей стране инвестирует незначительная прослойка населения и у сотрудника ФНС может просто не быть опыта работы с такими документами. Так что наберитесь терпения и просто объясните, что к чему. И не затягивайте с подачей пакета документов, лучше иметь запас по времени.

Суть оформления 3НДФЛ

Чем отличается справка 2-НДФЛ от 3-НДФЛ? Последняя форма – это полноценная декларация о доходах, разработанная для частных лиц. Заполнить ее может как сам гражданин, так и сторонний специалист – по его просьбе, на основании данных предоставленных им бумаг. Справка 3НДФЛ заполняется на каждого гражданина отдельно, но включает в себя несколько листов. Данная декларация предоставляется только в налоговые органы. Воспользоваться ею могут следующие категории граждан:

- самозанятые лица, например, специалисты, ведущие частную практику;

- индивидуальные предприниматели;

- прочие частные лица.

Граждане первых двух категорий в обязательном порядке должны подавать рассматриваемую форму ежегодно. Все прочие предоставляют документ в ФНС в добровольном порядке – при оформлении налоговых вычетов, уплате взносов на прибыли после крупных сделок (продажи недвижимости) и получении дополнительного дохода, и т. д.

Это интересно: Игры для заработка биткоинов — как выиграть

Как рассчитывается налог?

Величина удерживаемого налога зависит от налогооблагаемой базы. НДФЛ высчитывают как произведение ставки налогов и налоговой базы.

Пример. Автомобиль продается спустя 1 год после покупки за 300 тыс. рублей. С полученного дохода продавец должен уплатить 13 % (39 тыс. руб.). Если учесть налоговый вычет на сумму 250 тыс. руб., налогом будет облагаться только сумма в 50 тыс. рублей. При ставке 13 % общая сумма НДФЛ составит 6,5 тыс. руб.

Реформа налогообложения обсуждается, но изменений в 2020 пока нет. Для самостоятельных расчетов удобнее пользоваться онлайн-калькулятором.

Если гражданин – студент

Стипендия, согласно НК РФ (ст. 208), считается доходом. Одновременно существует статья 217 НК РФ, где указываются доходы, не облагающиеся налогом. Пункт 11 освобождает от НДФЛ стипендии учащихся в учреждениях:

- научно-исследовательских;

- высшего и послевузовского профобразования;

- профессионального образования начального и среднего уровня.

СПРАВКА! Стипендии, учрежденные Президентом РФ, благотворительным фондом, региональными властями, не облагаются НДФЛ.

Помимо стипендии, у студента могут быть другие источники дохода. Это фиксированная надбавка из стипендиального фонда, материальная помощь из внебюджетных средств, которые облагаются налогом на доход.

Если гражданин не имеет работы

Россияне, не устроенные официально на работу, не имеют соответствующих записей в трудовой книжке и не оплачивают НДФЛ. Если гражданин не оплачивает взносы в фонды, включая социальное страхование, он утрачивает поддержку от государства в виде начисленной пенсии.

Если гражданин – ИП

Индивидуальный предприниматель, выплачивающий зарплату наемным сотрудникам и привлекающий по договору физических лиц, становится налоговым агентом. Вне зависимости от выбранной для ИП системы налогообложения, агент удерживает и выплачивает НДФЛ с выплаченных средств, отправляет отчетность в виде 2-НДФЛ и 6-НДФЛ.

Если выбрана система ОСНО, доходы индивидуального предпринимателя облагаются НДФЛ, поэтому он обязан уплачивать авансовые платежи и подавать 3-НДФЛ.

Существуют специальные режимы, применение которых освобождает ИП от обязательной уплаты НДФЛ с прибыли, полученной в результате предпринимательской деятельности. В каждом специальном режиме есть исключения, когда избежать налогообложения не получится.

Если гражданин проходит военную службу

Для военных налог рассчитывается с применением стандартных ставок и вычетов, доступных остальным гражданам. Уменьшить налоговую базу военнослужащий может с помощью таких вычетов:

- на детей. Отцу положен вычет по 1 400 руб. на первого и второго ребенка, по 3 000 руб. на третьего и следующих;

- стандартного (3 000 руб.). Ежемесячное снижение суммы доходов предоставляется категориям, перечисленным в ст. 218 НК РФ;

- стандартного (300 руб.). Предусмотрен для ветеранов, побывавших в горячих точках (Афганистан и др.);

- социального. Снизить налогооблагаемую базу военный может за счет больничного на себя и ребенка, оплаты образования детей. Вычеты на лечение и обучение зависят от реальных расходов по этим статьям, но не превышают 50 тыс. рублей;

- имущественного. Если военнослужащий за отчетный период купил недвижимость, ему положен имущественный вычет – 13 % от стоимости объекта.

Лица, нарушающие законодательство в сфере декларирования доходов и уплаты НДФЛ, облагаются штрафами. Несвоевременная сдача декларации – 5 % от суммы налога. Штраф начисляется на каждый месяц просрочки, но не более 30 %. Уклонение от уплаты налога предусматривает штраф 20 % от суммы налога. Детальную информацию по обязанностям налогоплательщика можно получить в бухгалтерии предприятия, у сотрудника ФНС, юриста по налогам.

Налоговая база НДФЛ определяется персонифицировано по каждому из видов дохода с учетом предусмотренных ставок. Все полученные доходы гражданина суммируются, соответствующие вычеты исчисляются, с остатка рассчитывается налог и уплачивается в налоговый орган.

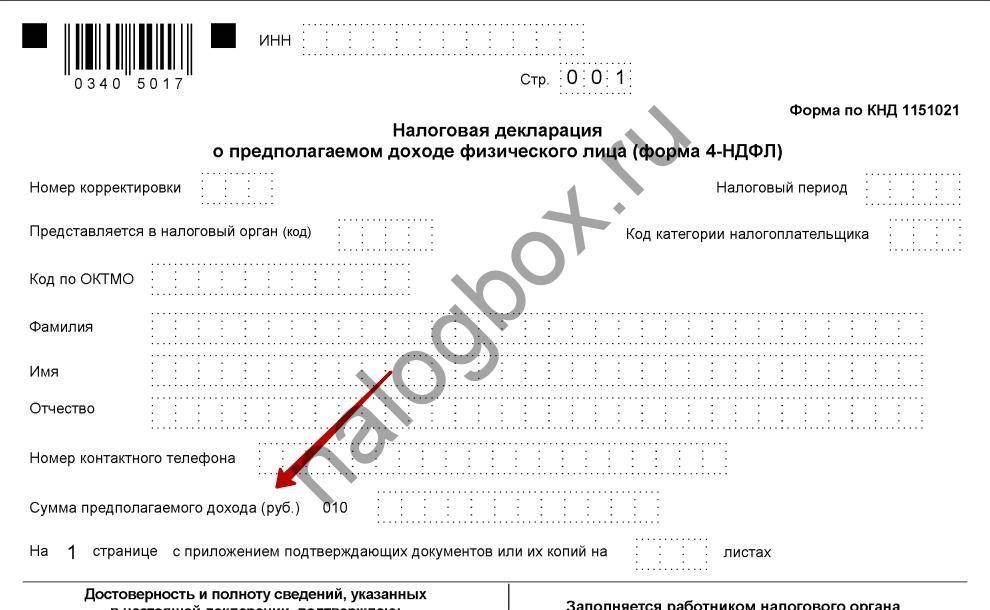

В чем разница между 3-НДФЛ и 4-НДФЛ

Форма 4-НДФЛ — это тоже декларация, но не для обычных граждан, а для индивидуальных предпринимателей. Действующий бланк утвержден приказом ФНС РФ № ММВ-7-3/768@ от 27 декабря 2010 года. Его можно скачать здесь.

Особенность данной формы в том, что она состоит из 1 страницы и требует указания предполагаемого дохода в наступающем году.

Эта декларация обязательна к представлению в 3 случаях:

- при извлечении первого дохода от предпринимательства, поскольку только тогда ИП может определить свои потенциальные доходы в будущем;

- при повышении прибыли более чем на половину;

- при падении доходов более чем на половину.

Пример 1

Пример 2

Эти суммы не влияют на расчет налогов по факту, ведь есть множество факторов, которые могут повлиять на реальные дела в наступающем периоде.

Срок для подачи — в течение 5 дней после месяца, в котором произошло одно из указанных 3 событий. Согласно п.7 ст.227 Налогового кодекса России предприниматель должен самостоятельно рассчитать приблизительный доход будущего года. Для чего это нужно налоговой? Если ИП переведут на общую систему в связи с нарушениями лимитов спецрежима, у ИФНС будет информация для начисления НДФЛ, а также для формирования статистических данных.

Добровольно предприниматели могут подавать этот бланк ежегодно.

Понятие и назначение 2-НДФЛ

В налогообложении есть несколько понятий, не понимая смысл которых трудно разобраться в бланках по НДФЛ.

К ним относятся:

- Доходы – это все виды прибыли, которые гражданин получил в свое владение (выплаты на предприятии, получение от другого лица недвижимости или транспорта, дивиденды и т.д.).

- Налог – процент от прибыли для обязательной уплаты в государственный бюджет. Размер его может отличаться в зависимости от многих факторов и обстоятельств.

- Вычет – фиксированная денежная сумма, с которой не удерживается налоговый взнос. Это льгота, которой могут пользоваться часть гражданского населения при наличии определенных условий, оговоренных в налоговом законодательстве.

Бланк 2 НДФЛ представляет собой документ, в котором отражаются суммы доходов физического лица и начисленный на основании их подоходный налог.

В бумаге есть графы, куда вносятся личные данные сотрудника и подробная информация об организации, выдавшей ему справку.

Гражданину РФ данная справка может понадобиться в таких случаях:

- при оформлении кредитного договора с финансовым учреждением для подтверждения своей платежеспособности;

- когда оформляется виза для выезда за границу;

- по требованию органов опеки при усыновлении ребенка;

- для судебных приставов;

- при возмещении вычетов в налоговых органах;

- для составления отчета в ИФНС о продаже недвижимости.

Обязанность по выдаче этого документа возложена на налогового агента – организацию, выплачивающую доходы физическому лицу, из которых она должна удерживать и перечислять подоходный налог в государственный бюджет.

В большинстве случаев такую справку оформляют в бухгалтерии предприятия, где работает гражданин. Это могут быть и другие организации, которые ему выплачивают дивиденды, пособия, проценты по депозитам и т.д.

Форма бланка часто подвергается редактированию налоговым законодательством.

В настоящее время применяется вариант документа, утвержденный Приказом ФНС России от 30.10.2015 N ММВ-7-11/485@.

https://youtube.com/watch?v=HA7lKXCGiuw

Понятие и назначение 3-НДФЛ

Бланк 3 НДФЛ представляет собой отчет гражданина перед налоговыми органами обо всех полученных им доходах за прошедший календарный год, а также начисленном и уплаченном подоходном налоге.

Правильное название его звучит так: «налоговая декларация». Заполнять этот бланк должен сам гражданин.

Подается заполненный бланк только в налоговые органы, которые осуществляют контроль начисления и уплаты подоходного налога с физических лиц.

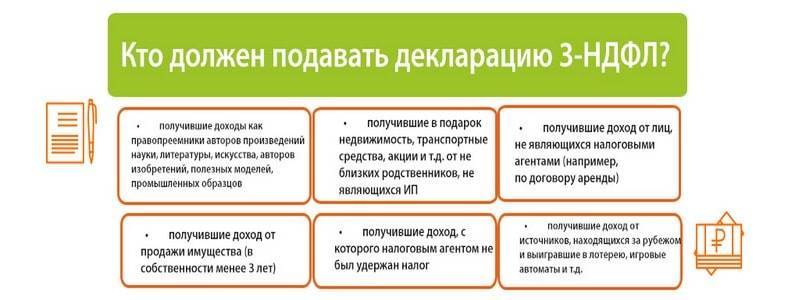

В обязательном порядке 3-НДФЛ подают такие граждане:

- предприниматели без образования юридического лица;

- частные адвокаты и нотариусы;

- иные лица, занимающиеся индивидуальной деятельностью незапрещенной законам РФ;

- иностранные граждане, официально трудоустроенные у работодателей в Российской Федерации;

- кому переводят доходные средства организации или физические лица, не имеющие статуса налогового агента (например, при сдаче в аренду квартиры или от ее продажи за исключением случаев п. 17.1 ст.217 НК РФ);

- выигравшие денежный приз в лотерею или через игровые автоматы;

- налоговые резиденты ( невоеннообязанные), которым поступает прибыль с территорий других государств;

- авторы и правопреемники произведений искусства.

Для заполнения налоговой декларации используют полученные от источников дохода справки 2-НДФЛ, прикрепляемые к отчету.

К документу еще необходимо приложить и иные бумаги, дающие право на применение налогового вычета, если он включен в формулы при расчетах подоходного налога.

Чем в мелочах 2-НДФЛ отличается от 3-НДФЛ

Третье отличие — перечень случаев, закрепленных законом, при которых необходимо подавать декларацию. Форма 3-НДФЛ подается при продаже имущества, получении доходов из-за границы, адвокатской деятельности или при получении налоговых отчетов по приобретении имущества, а также при обучении и лечении.

Важно знать, что при оформлении ипотеки Вы будете обязаны представить справку 2-НДФЛ. Поэтому для удобства следует заранее ее приготовить для подачи

Что касается 3-НДФЛ, то при оформлении она не потребуется, но в случае получения налогового вычета она является обязательной для подачи. Физическое лицо несет ответственность за достоверность сведений в декларации и за просрочку подачи документа.

В чем разница между справками?

Итак, мы уже выяснили определение терминов и их назначение. Стало понятно, что все эти справки налоговая придумала потому, что они выполняют совершенно разные и, вместе с тем, необходимые функции. Но конкретные отличия одного документа от другого остались необъясненными, поэтому сравним функции и основные условия подачи деклараций на примерах.

Различия 2-НДФЛ и 3-НДФЛ

Чем отличается 2-НДФЛ от 3-НДФЛ и 6-НДФЛ? Различия выражены не только в назначении справок, но и в сроках сдачи документов, степени ответственности, ситуациях сдачи документа и т.д. 2-НДФЛ — это документ, который не приводит к исполнению тех или иных обязанностей.

Условно говоря, информация, отраженная в справке, лишь удостоверяет доход гражданина, с которого уже был уплачен налог. Данные в документе носят справочный характер. Поэтому никто не вправе, ориентируясь на сведения в 2-НДФЛ, обязать гражданина к выполнению тех или иных обязанностей.

3-НДФЛ, напротив, обязывает гражданина к уплате налогов. То есть после подачи декларации налогоплательщик обязан уплатить 13% налог по доходам в определенный срок, установленный НК РФ. Скажем, если в декларации указана продажа недвижимости, гражданину необходимо в законный срок внести 13% за прибыль, полученную в результате продажи.

2-НДФЛ можно оформить в любой день, а вот сдать 3-НДФЛ следует до определенной даты — не позднее 30 апреля, следующего за отчетным (т.е. тем годом, в котором была получена налогооблагаемая прибыль).

Наконец, третье различие выражено в обязательствах подавать справку. 2-НДФЛ можно направить куда угодно — в руки физическому лицу, в банк или другое место. А вот декларацию подают только в ИФНС и строго по причине наступления события из списка ниже:

- Продажа ТС или недвижимости;

- Получение доходов от иностранных предприятий и физ. лиц;

- Доходы от независимой работы специалистом (нотариусы, адвокаты и т.д.);

- При подаче заявки на участие в выборах городского, регионального или федерального уровня;

- При оформлении налогового вычета.

2 и 6-НДФЛ

По предыдущему пункту вопросов быть не должно. Но чем отличается 6-НДФЛ от 2-НДФЛ — справки, функционально похожие, но все-таки разные? Обе справки подаются работодателем с целью отобразить доходы, получаемые наемными сотрудниками предприятия.

Но справка 2-НДФЛ заполняется с ежегодной периодичностью, а вот 6-НДФЛ — ежеквартально. Причем, если выплаты не производились за первый квартал, но начали производиться во втором квартале, справку нужно подавать за второй, третий и четвертый кварталы.

Сроки подачи документа следующие:

- квартал — до 30 апреля;

- за полугодие — до 31 июля;

- за 9 месяцев — до 31 октября;

- за год — до 1 апреля следующего года.

В отличие от 2-НДФЛ, в 6-НДФЛ не требуется конкретизировать выплаты по параметру получателя дохода — нужно лишь отобразить общие данные. К примеру, трем менеджерам предприятия были выплачены три премии в размере 15 000 рублей каждая. Соответственно, в 2-НДФЛ указывается, какому менеджеру было выплачено 15 000 рублей, а в 6-НДФЛ указывается премирование сотрудников на сумму 45 000 рублей.

В 6-НДФЛ необходимо отражать абсолютно все доходы сотрудника, в т.ч. зарплату и нерегулярную прибыль:

- Плата в рамках заключенных с сотрудником гражданско-правовых договоров;

- Дивиденды по акциям вашего предприятия, держателями которых являются сотрудники;

- Премии;

- Беспроцентные займы;

- Подарки вне премий, совокупная ценность которых равна или превышает 4 000 рублей в течение финансового года.

Порядок заполнения и получения справок

Справка 2НДФЛ заполняется исключительно бухгалтером компании, в которой работает гражданин (либо лицом, временно его заменяющим). Этот документ бухгалтерия обязана предоставить сотруднику в срок до 3 рабочих дней с момента его заказа. Справка обязательно визируется подписью главного бухгалтера и заверяется печатью предприятия.

Декларация 3НДФЛ заполняется гражданином самостоятельно. Бланк лучше получить непосредственно в налоговой инспекции – его форму меняют довольно часто. В ходе заполнения разрешается пользоваться сведениями из иной документации и прибегать к помощи сторонних специалистов. Каждый лист декларации визируется подписью ее подателя.

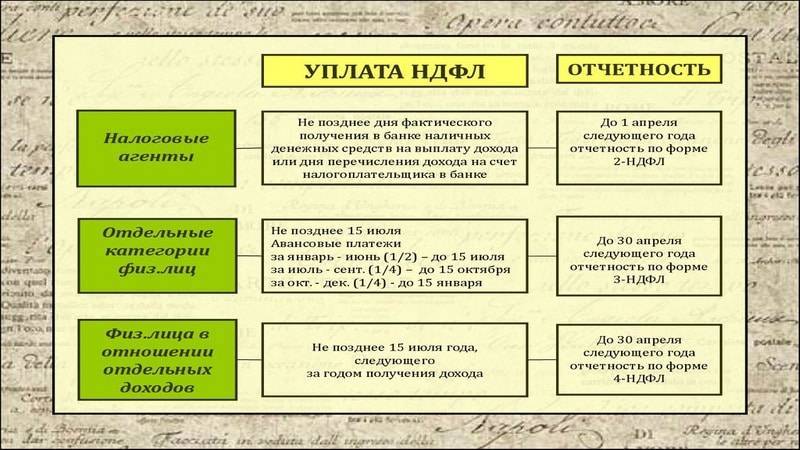

Сроки подачи отчетности и уплаты налогов

Сроки подачи отчетности и уплаты налогов

Итоги

Самый простой путь – поручить заполнение 3 НДФЛ и формирование пакета документов третьему лицу, таких предложений полно. На мой взгляд, в этом нет смысла, и дело не только в деньгах, хотя ценник может превышать 30 тыс. рублей

Важно понимать, откуда берутся налоги, какие вычеты можно применять и знать саму процедуру поэтапно. Психологически будете чувствовать себя увереннее, если пакет документов сформируете сами, а в будущем сможете помочь коллегам-инвесторам

Рекомендую также оформить подписку на мой блог, чтобы получать уведомления о выходе новых материалов

Обзор на этом завершаю и желаю успехов не только в инвестировании, но и в составлении документации для налоговой, это не менее важно. Всего хорошего и до скорой встречи!